- Goldstandard

-

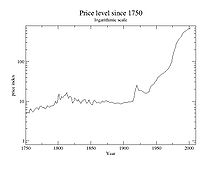

Unter dem Goldstandard ist ein Währungssystem zu verstehen, das sich dadurch charakterisiert, dass die Geldmengen eines Landes aus Gold bestehen, indem Münzen geprägt werden, oder Papiergeld auf Goldeinheiten ausgestellt wird. Die Banken garantieren einen Preis zwischen der Geldeinheit und dem Gold, zu dem sie bereit sind Geldeinheiten in unbeschränkten Mengen gegen Gold zu tauschen. Der internationale Goldstandard ist mit einer Fixierung der relativen Preise der einzelnen Währungen verbunden, was zu einem fixierten nominalen Wechselkurs führt. Bei dem reinen Goldstandard entspricht die Geldmenge wertgleich dem Goldbestand eines Landes. Das Währungsregime des Goldstandards war von 1870 bis zum Ersten Weltkrieg vorherrschend. Der Goldstandard verlor nach dem Ersten Weltkrieg an Bedeutung und fand schließlich durch die Sterlingkrise 1931 sein Ende. Das nachfolgende Währungssystem des Goldstandards war das System von Bretton Woods.

Inhaltsverzeichnis

Entstehung

Der Ursprung des Goldstandards basiert auf zwei Ursachen. Die erste Ursache ist darin zu sehen, dass im Jahre 1717 Isaac Newton als damaliger britischer Münzmeister einen zu niedrigen Goldpreis für Silber festsetzte. Dies hatte zur Folge, dass nach dem Greshamschen Gesetz bis auf ein paar beschädigte Silbermünzen das Silber aus dem Geldumlauf verschwand. Es lohnte sich nämlich, Silbermünzen einzuschmelzen und als Metall zu verkaufen, weil die Silbermenge einer Münze einen Marktwert hatte, der höher als der Nennwert der Münze war. Eine zweite Ursache ist darin begründet, dass in England die industrielle Revolution begann und Großbritannien damit zu einer führenden Finanz- und Handelsmacht aufstieg. Für alle Länder, die mit Großbritannien Handel trieben und Kredite in Anspruch nehmen wollten, war die britische Geld- und Währungspolitik eine Alternative zum bisher verbreiteten System der Silberwährung. Das führte dazu, dass die wichtigsten Handelsmächte dazu übergingen, ihre Währung in Gold zu definieren und diese Währung in Gold zu konvertieren. Aus den Entscheidungen der nationalen Regierungen konnte ein fester Wechselkurs entstehen. Die wirtschaftliche Entwicklung und der zunehmende Handel machten die Entstehung von Zentralbanken erforderlich. Ihre Aufgabe bestand darin, die Höhe der Goldreserven zu erhalten und somit die Währung zu sichern. Der Goldstandard war ab 1870 das dominierende Währungssystem.[1][2]

Goldautomatismus

Bereits im achtzehnten Jahrhundert entwickelte David Hume das price-specie-flow-model, das auch Goldautomatismus genannt wird. Das Modell basiert auf vereinfachenden Grundannahmen. In diesem Modell wird nur die Zirkulation der Goldmünzen betrachtet und die Rolle der Banken wird vernachlässigt. Wenn ein Exporteur für seine ausgeführten Waren mit Gold bezahlt wurde, brachte er es in eine Münzanstalt zum Prägen von Münzen. Sobald ein Importeur Waren ins Land einführte, bezahlte er die Waren mit Gold. Dies wurde als Export von Gold betrachtet. Ein Land, welches mehr Gold für Waren exportiert als importiert, weist ein Handelsbilanzdefizit auf. Das bedeutet einen Abfluss an Gold. Da in diesem Land weniger Goldmünzen im Umlauf waren, hatte dies fallende Preise zur Folge. Im Ausland hatte dies den Effekt, dass die Preise aufgrund des erhöhten Goldumlaufs stiegen; der Goldmünzenzufluss hatte eine Änderung der relativen Preise zur Folge. Diese Preiserhöhung hatte zur Folge, dass die importierten Güter im Defizitland teurer wurden und ihr Absatz zurück ging. Für die Ausländer haben sich die Waren aus dem Defizitland verbilligt und sie erhöhten den Konsum. Das hatte für das Defizitland einen steigenden Export zur Folge und im Gegenzug gingen die Importe zurück. Das System funktionierte, bis das Ungleichgewicht der Handelsbilanzen ausgeglichen war.[1]

Doppelwährung

Die Währungsbestimmungen vieler Länder im neunzehnten Jahrhundert erlaubten eine gleichzeitige Prägung von Gold- und Silbermünzen, den sogenannten Bimetallismus. Nur in Großbritannien gab es eine uneingeschränkte Goldwährung. Eine reine Silberwährung war dagegen in den deutschen Staaten, Österreich-Ungarn, Russland, Skandinavien, und in den fernöstlichen Ländern vorherrschend. Das Bindeglied zwischen dem Gold- und Silberblock stellten dabei die Staaten mit einer Doppelwährung dar. Nach einer Theorie von Angela Redish war das System einer reinen Goldwährung erst nach der Erfindung der Dampfkraft realisierbar, da die kleinste Goldmünze für den täglichen Gebrauch einen zu hohen Wert hatte. Der Wert dieser kleinsten Goldmünze entsprach mehreren Tagelöhnen und war für den Gebrauch in den unteren Volksschichten nicht zweckmäßig. Die wertvollen Goldmünzen mussten durch weniger wertvolle Silbermünzen ergänzt werden, wie es in einem Doppelwährungssystem üblich ist.[1][3]

Zentralbanken

Die Aufgabe der Zentralbanken im neunzehnten Jahrhundert bestanden darin, die Höhe der Goldreserven in dem Umfang zu halten, dass die Bindung der Währung an den Goldstandard gesichert war. Währungsrisiken bei Auslandsgeschäften wurden Anfang des neunzehnten Jahrhunderts als sehr gering angesehen und aus diesem Grund selten abgesichert. Hat eine Zentralbank den Zinssatz erhöht, so hatte dies einen Zufluss ausländischen Finanzkapitals und Goldreserven zur Folge. Das wirkte sich in den betroffenen Ländern des Finanzmittelabflusses negativ auf die Zahlungsbilanzen aus. Die Zentralbanken der betroffenen Länder waren gezwungen auf diese Entwicklung zu reagieren. Dies setzte eine Kettenreaktion von Diskontsatzerhöhungen in Gang. Infolge dieser Entwicklung gab es eine Übereinkunft aller betroffenen Zentralbanken. Diese Übereinkunft sah vor, dass alle Zentralbanken an die Weisungen einer einzigen Zentralbank gebunden sein sollten. Diese weisungsgebende Zentralbank sollte die Britische sein, da sie die einflussreichste Bank war. Die Maßnahmen die von der britischen Zentralbank ergriffen wurden, sollten die anderen Zentralbanken binden. Dieses System kam in Schwierigkeiten als es zu unterschiedlichen wirtschaftlichen Entwicklungen kam und eine gegensätzliche Entwicklung der Diskontsätze notwendig wurden.[1][4]

Formen des Goldstandards

Anfang des zwanzigsten Jahrhunderts gab es ein internationales System auf der Basis einer Goldumlaufwährung. Die internationalen Währungssysteme waren sich zu dieser Zeit nicht immer ähnlich und wiesen unterschiedliche Formen auf. In Großbritannien, Deutschland, Frankreich und den Vereinigten Staaten gab es den reinen Goldstandard. Der reine Goldstandard ist dadurch gekennzeichnet, dass die im eigenen Land kursierenden Kurantmünzen ausschließlich Goldmünzen waren. Die im Umlauf befindlichen Banknoten und die Scheidemünzen konnten gegen Gold konvertiert werden. Die Zusammensetzung der Währungs- oder Devisenreserven waren von Land zu Land unterschiedlich. In Indien und einem Großteil Lateinamerikas wurden Devisen in Form von Forderungen gegenüber Ländern angenommen, deren Währungen in Gold konvertierbar waren. In Russland, Japan, Holland, Skandinavien, Österreich-Ungarn und den britischen Kolonien wurden die Devisen in Form von britischen Schatzwechseln oder Bankeinlagen gehalten. Japan, Russland und Indien waren die größten Länder, die diese Devisengeschäfte betrieben. Diese drei Länder hielten nahezu zwei Drittel der gesamten Währungsreserven. Die wichtigste Währungsreserve war das Pfund Sterling. Am Vorabend des Ersten Weltkrieges entfielen zirka 40 Prozent der Devisenreserven auf es. Weitere 40 Prozent entfielen auf den französischen Franc und die deutsche Mark. Alle diese Devisenreserven waren wegen der Zinseinträchtigkeit attraktiv.[1][5]

Entwicklung

Die Einführung des Goldstandards

Die Jahre 1850 bis 1875 sind durch Belastungen des bimetallischen Systems gekennzeichnet. Großbritannien hatte als einziges Land den Goldstandard eingeführt und stieg zur führenden Industrie- und Handelsmacht auf. Portugal band sich 1854 an den Goldstandard, da es den Großteil der Außenhandelsgeschäfte mit Großbritannien abwickelte. Es war zu befürchten, dass sich die westliche Welt in einen Gold-, Silber- oder Bimetallblock spalten könnte. Europa hatte mit wachsenden Problemen bei den Bimetallmünzen zu kämpfen, da die Währungspolitik eines jeden Landes einen anderen Feingehalt an Edelmetall für die Münzen festlegte. Eine Folge des Abbaus der Zollschranken nach 1860 und eine Ausdehnung internationaler Transaktionen hatte die Vermischung der verschiedenen europäischen Münzen zur Folge. Da die verschiedenen landestypischen Münzen einen unterschiedlichen Feingehalt an Edelmetall zu ihrem Nennwert besaßen, führte es zu erheblichen Problemen. Die ausländischen Münzen, welche einen geringeren Edelmetallanteil besaßen, verdrängten die einheimischen Münzen im Zahlungsverkehr, während die wertvolleren einheimischen Münzen gehortet wurden. Die betroffenen Länder waren sich ihrer gegenseitigen Abhängigkeit bewusst und beriefen 1865 eine internationale Konferenz ein, deren Ergebnis die Lateinische Münzunion war.

Durch den Ausbruch des Deutsch-Französischen Krieges wurden die Staaten Frankreich, Österreich-Ungarn, Italien und Russland gezwungen, die Konvertibilität ihrer eigenen Währungen auszusetzen. In Großbritannien herrschte Währungsstabilität. Nach dem Krieg war in Russland und in Österreich-Ungarn inkonvertibles Papiergeld statt Silber im Umlauf. Es bestand kein Grund mehr für Deutschland, an der Silberwährung festzuhalten, da sie im Handel mit Osteuropa keine ausschlaggebenden Vorteile mehr bot. Ein beträchtlicher Teil des deutschen Handels wurde mit britischen Krediten finanziert. Diese Kredite lauteten auf Sterling und waren durch Gold gedeckt. Die Reparationszahlungen, die von Frankreich an Deutschland flossen, waren die Grundlage der neuen deutschen Goldwährung, die Mark. Frankreich musste eine Entschädigung in Höhe von fünf Milliarden Francs in Gold zahlen. In Deutschland wurde dieses Gold geschmolzen und zu eigenen Münzen geprägt. Gleichzeitig verkaufte Deutschland seine Silberbestände und kaufte weiteres Gold auf dem Weltmarkt zu. Um einer Abwertung der Silberwährungen durch die hohe Silbermenge auf dem Markt entgegenzuwirken, limitierte Frankreich die Prägung von Silbermünzen.

Da Deutschland eine starke Industriemacht auf dem europäischen Kontinent war, und Berlin sich zu einem Finanzzentrum entwickelte, hatte das System des Goldstandards an Attraktivität gewonnen. Nun kam es zu einer Kettenreaktion. Die übrigen Länder, die mit Großbritannien und Deutschland Handels- und Finanzbeziehungen unterhielten, sind dem erfolgsversprechenden System des Goldstandards gefolgt. Dänemark, Holland, Schweden, Norwegen und die Länder der Lateinischen Münzunion gehörten zu den ersten Ländern, die ihr Währungssystem auf eine reine Goldwährung umstellten. In den letzten Jahren des neunzehnten Jahrhunderts hatten die Vereinigten Staaten, Russland und Japan den Goldstandard eingeführt. Im Jahre 1898 wurde die indische Rupie an das Pfund gebunden, darauf folgten auch Ceylon und Siam. In Lateinamerika gab es eine Lobby der Silberminenbetreiber, aber trotz des Widerstandes führten auch Mexiko, Peru und Uruguay den Goldstandard ein.

Milton Friedman und andere Ökonomen vertraten die Ansicht, dass das Preisniveau stabiler geblieben wäre, wenn das System des internationalen Bimetallismus noch im größeren Umfang existent gewesen wäre. Die Deflation hätte vermieden werden können, wenn die Vereinigten Staaten und Europa die uneingeschränkte Münzprägung beibehalten hätten. Dies hätte den Effekt gehabt, dass derselben Warenmenge eine größere Geldmenge gegenübersteht und damit die Preise stabil geblieben wären.[1][6][7]

Nach dem Ersten Weltkrieg

Großbritannien hatte seine Vorrangstellung in der Industrie und im Handel verloren. Deutschland galt bis 1913 als internationaler Geldgeber und hatte nach dem Krieg kaum eigene Möglichkeiten seine Zahlungsbilanz auszugleichen. Deutschland war auf Kapitalimporte angewiesen. In den Zeiten des ersten Weltkrieges wurde das Gold zur wichtigsten Ressource, diese Einlagen wurden zur Güterversorgung der Streitkräfte eingesetzt. Das hatte die Folge, dass die Regierungen die Goldexporte verboten und nur in seltenen Fällen ihre Zustimmung zum Export von Gold gab. Arbitragegeschäfte auf dem Goldmarkt fielen aus und die Wechselkurse waren nicht mehr gebunden. Um die benötigten Ressourcen für den Krieg zu generieren, wurden neue Steuern erlassen und neue Staatsanleihen ausgegeben. Die wichtigste währungspolitische Institution, die Zentralbank, wurde von ihrer Aufgabe die Landeswährung durch die Haltung von Goldreserven stabil zu halten, entbunden. Es wurde Papiergeld in Umlauf gebracht dessen Wert nicht durch Gold gedeckt war. Der unterschiedliche Anteil an deckungslosen Banknoten im gesamten Geldumlauf brachte Wechselkursschwankungen mit sich. Die Summe dieser Ursachen machte die Entwicklung eines neuen Währungssystems notwendig. 1925 entschloss sich der damalige britische Finanzminister Winston Churchill zum Goldstandard zurückzukehren, nachdem er 1914 ausgesetzt worden war. Die Einführung des Goldstandards zur Vorkriegsparität kam dabei einer starken Aufwertung des Pfundes gleich. Daraus ergab sich die Konsequenz, dass bei einem identischen nominalen Wechselkurs aus Vorkriegszeiten sich die Güter nun relativ zu ausländischen Gütern verteuerten. Die Entscheidung Churchills den Goldstandard zur Vorkriegsparität einzuführen, wurde in England selbst kontrovers diskutiert. Großbritannien und andere europäische Staaten erlebten eine hohe Inflation. In den USA dagegen hatte sich die Inflation weniger kritisch entwickelt. Es wäre mit einem massiven Abfluss der britischen Goldreserven zu rechnen gewesen, wenn Großbritannien an dem überbewerteten Pfund festgehalten hätte. Die Konvertibilität der britischen Währung wurde ausgesetzt, andere Länder folgten. Der US-Dollar behielt als eine der wichtigsten Währungen die Konvertibilität bei. Die Länder die eine Hyperinflation erlebten, gelang es zuerst die Konvertibilität ihrer Währung wieder herzustellen. Zu diesen Ländern gehörten Deutschland, Österreich, Polen und Ungarn. Österreich stabilisierte seine Währung 1923, darauf folgten Polen und Deutschland 1924 und 1925 gelang es Ungarn seine Währung zu stabilisieren. Mit der Ausgabe neuer Zahlungsmittel wurde diese Stabilisierung erreicht, dabei knüpfte die Menge der ausgegebenen Zahlungsmittel an die Bestimmung des Goldstandards an. Die Reserven der Zentralbanken wurden durch ausländische Kredite gedeckt und mit der Bedingung verbunden, dass die Zentralbanken eine unabhängige Institution werden sollte. In den Ländern in denen eine mäßige Inflation herrschte, gelang die Stabilisierung der eigenen Währung ohne Währungsreform. Zu diesen gehörten Belgien, Frankreich und Italien. Länder, in denen der Inflation rechtzeitig entgegengewirkt wurde, konnten zum Vorkriegsgoldpreis und ihren damaligen Dollarkurs zurückkehren. Mit diesem Schritt begann 1924 Schweden. Auch Großbritannien stellte 1924 die Vorkriegsparität wieder her, danach folgten Australien, Holland, die Schweiz und Südafrika. Sobald eine Vielzahl von Staaten zum System des Goldstandards zurückkehrten, würden sich die restlichen Länder diesem System wieder anschließen.[1][8][9]

Weltwirtschaftskrise 1929

Mit dem Beginn der Weltwirtschaftskrise 1929 geriet der Goldstandard erneut in Schwierigkeiten. Die rohstofffördernden Länder hatten einen Rückgang der Kapitalimporte und zeitgleich einen Rückgang der Güterexporte zu verzeichnen. In diesen Ländern wurden durch den fehlenden Zufluss an finanziellen Mitteln, die Zentralbanken gezwungen, eine Abnahme des Geldumlaufs hinzunehmen. Eine zunehmende Deflation stärkte die Position der Kritiker des Goldstandards, die für Restriktionen eintraten, um die Abwärtsspirale aufzuhalten. Aufgrund dieser Forderung unterwarfen Ende 1929 die Regierungen von Argentinien und Uruguay die Goldkonvertibilität bestimmten Restriktionen. Kanadas erlassene Ausfuhrsperren für Gold kamen einer Abwertung gleich. Brasilien, Peru, Chile, Paraguay, Venezuela, Australien und Neuseeland erschwerten die Einfuhr von Gold und sie ließen den Kurs ihrer Währung unter deren offizielle Paritäten sinken.[1][10]

Bankenkrise

Im Sommer 1931 erreichte Österreich und Deutschland eine Bankenkrise (u. a. Zusammenbruch der Creditanstalt im Mai 1931), bei der die Goldreserven abflossen. Die Regierungen waren gezwungen die Konvertibilität der Währungen auszusetzen. Diese Bankenkrise hatte negative Einflüsse auf die britische Zahlungsbilanz, die bereits durch die Depression in Mitleidenschaft gezogen war. Im September 1931 wurde die Konvertibilität des Pfundes ebenfalls ausgesetzt. Da viele Länder mit Großbritannien Handel trieben und gleichzeitig Kredite vergeben wurden, war es für viele Länder sinnvoll, ihre eigene Währung an das britische Pfund zu koppeln. Es erfolgte in vielen anderen Ländern ebenfalls die Aussetzung der Konvertibilität. Das internationale Währungssystem war 1932 in drei Blöcke aufgespalten. Den einen Block bildeten die Staaten mit einem Goldstandard unter der Führung der USA. Den zweiten Block bildete der Sterlingblock, dieser Block bestand aus Großbritannien und allen Staaten, die sich an das Pfund gebunden hatten. Der dritte Block bestand in der Devisenzwangsbewirtschaftung, zu diesem Währungssystem gehörten die Länder Mittel- und Osteuropas. Dieses Währungssystem mit seinen drei Blöcken war nicht stabil. Durch die Abkehr Europas vom Goldstandard waren die Länder, die am Goldstandard festhielten, zu einer restriktiven Geld- und Fiskalpolitik gezwungen, um ihre Reserven zu schützen. Dies hatte zur Folge, dass sich Amerika vom Goldstandard löste, um den Preisverfall zu bremsen. Die USA begannen mit einer schrittweisen Abstufung des Dollars, was dazu beitrug, die Bankenkrise in Amerika einzudämmen, und den USA wieder zu wirtschaftlichen Wachstum verhalf. Diese Maßnahmen verschlechterten die Wettbewerbsposition der anderen Mitglieder des Goldblocks und setzten eine Abwertungsspirale in Gang.[1][11]

Die Abkehr vom Goldstandard

Die Sterlingkrise (1931)

Durch die Wirtschaftskrise erfuhr die Handelsbilanz des Vereinigten Königreichs in den Jahre 1929 bis 1931 ein Defizit in Höhe von 60 Millionen Pfund. Es wurde für die Bank von England schwieriger den Kurs des Pfund Sterling innerhalb der Bewertungsrichtlinien des Goldstandards festzulegen. Die britische Leistungsbilanz verschlechterte sich. Daraus folgt eine Verringerung der Goldbestände der britischen Banken. Die Grundlage für einen Angriff auf das Pfund Sterling waren gebildet. Die Bank von England setzte sich gegen den Angriff auf das Pfund Sterling mit einer Diskontsatzerhöhung zur Wehr und nahm dabei eine Arbeitslosenquote von 20 Prozent in Kauf. Das Misstrauen der Spekulanten wuchs und ein Angriff auf das Pfund Sterling konnte nicht aufgehalten werden. Am 19.September 1931 symbolisierte die Aussetzung der Goldkonvertibilität des Pfund Sterlings den Zerfall des internationalen Goldstandards. Das Pfund stand im Zentrum des Vorkriegssystems und stellte in der Zeit zwischen den Weltkriegen einen der drei Blöcke dar. Innerhalb von drei Monaten verlor das Pfund nahezu ein Drittel seines Wertes und erschütterte das Vertrauen in die Währungen. Die ausländischen Zentralbanken konvertierten ihre Dollarreserven in Gold, da sie hohe Verluste befürchteten.[1]

Der Dollar

Unter der Regierung Roosevelts 1932 wurde ein Gesetz verabschiedet, das es erlaubte, Silber zur Münzprägung zu verwenden. Mit diesem Gesetz wurde die Möglichkeit geschaffen, die Goldwährung in den USA aufzugeben. Die Goldkonvertibilität des Dollars wurde ausgesetzt. Die Regierung drückte den Kurs des Dollars, indem sie Gold zu höheren Preisen kaufte. Im Januar 1934 war der Dollar stabilisiert und der Goldpreis von 20,67 auf 36 Dollar je Feinunze gestiegen. Die Abkehr der USA vom Goldstandard hatte eine Kettenreaktion in Gang gesetzt. Die Philippinen, Kuba, ein Großteil Mittelamerikas, Argentinien und Kanada lösten sich vom Goldstandard. In den Goldstandardländern verschärften sich die Krisen und die Reserven verringerten sich drastisch. Das hatte einen Vertrauensverlust in das System des Goldstandards nach sich gezogen. Die Mitglieder des Goldblocks waren gezwungen, die Konvertibilität ihrer Währung auszusetzen und zu einem System mit flexiblen Wechselkursen zurückzukehren. Das Weltwährungssystem war einem wachsenden Druck ausgesetzt. In den Jahren zwischen den beiden Weltkriegen übernahmen die USA die Führungsrolle auf dem Gebiet der Finanzen und des Handels.[1]

Gründe für Bretton Woods

Die Entwicklung des internationalen Währungssystems zwischen den beiden Weltkriegen geht auf veränderte politische und wirtschaftliche Verhältnisse zurück. Vor dem Ersten Weltkrieg waren die Währungsstabilität und die Goldkonvertibilität das oberste Ziel der Zentralbanken und der nationalen Finanzministerien. In den zwanziger und dreißiger Jahren gewannen binnenwirtschaftliche Ziele, die durch währungspolitische Maßnahmen zu erreichen waren, an Bedeutung. Dem Erhalt stabiler Wechselkurse wurde eine untergeordnete Bedeutung beigemessen. Die Handels und Finanzbeziehungen mit dem Ausland waren nicht so harmonisch aufeinander abgestimmt, wie es unter dem Goldstandard mit Großbritannien der Fall war. Es galt ein internationales System zu finden, das den Anforderungen an die veränderten Bedingungen genügen würde. Dieses Nachfolgesystem des Goldstandards war das Bretton-Woods-System,[1] das zugunsten freier Wechselkurse 1973 wieder aufgegeben wurde.

Literatur

- Barry Eichengreen: Vom Goldstandard zum EURO. Wagenbach, Berlin 1996, ISBN 3-8031-3603-2.

- Guilio M. Gallarotti: The Anatomy of an International Monetary Regime: The Classical Gold Standard, 1880-1914. Oxford University Press, 1995.

- Jörg Lichter: Goldwährung oder Doppelwährung: Der Bimetallismusstreit im Deutschen Reich 1880 bis 1895. In: Bankhistorisches Archiv. Zeitschrift für Bankengeschichte. Band Nr. 2, 1996.

Einzelnachweise

- ↑ a b c d e f g h i j k l Barry Eichengreen: Vom Goldstandard zum EURO, 1996

- ↑ Eckart Conze,Ulrich Lappenküper,Guido Müller: Geschichte der internationalen Beziehungen, 2004, Seite 139 ff.

- ↑ Michael North: Kleine Geschichte des Geldes, 2009, Seite 146

- ↑ Moritz Schularick: Finanzielle Globalisierung in historischer Perspektive, 2006, Seite 134ff.

- ↑ Christph Herrmann: Währungshoheit, Währungsverfassung und subjektive Rechte, 2009, Seite 18 ff.

- ↑ Michael North: Kleine Geschichte des Geldes, 2009, Seite 147 ff.

- ↑ Gustav Fischer,J.C. B.Mohr (Paul Siebeck): Handwörterbuch der Wirtschaftswissenschaft, Band 3, 1981, Seite 370

- ↑ Olivier Blanchard, Gerhard Illing: Makroökonomie, 2009, Seite 627

- ↑ Michael D. Bordo, Anna J. Schwartz: A Retrospektive on the Classical Gold Standard, 1821-1931, 1984

- ↑ Wolfgang Waldner: Warum die Geldpolitik 1929-33 die Weltwirtschaftskrise verursacht hat, 2009, Seite 88ff.

- ↑ Russell Napier: Anatomie der Bärenmärkte, 2009, Seite 129ff.

Wikimedia Foundation.