- Offene Selbstfinanzierung

-

Die Finanzierung ist einer der drei Teilbereiche der Finanzwirtschaft und umfasst alle betrieblichen Prozesse zur Bereitstellung und Rückzahlung der finanziellen Mittel, die für Investitionen benötigt werden. Darunter fallen alle Maßnahmen von der Beschaffung bis zur Rückzahlung finanzieller Mittel sowie die damit verbundene Gestaltung der Zahlungs-, Informations-, Mitbestimmungs-, Kontroll- und Sicherungsbeziehungen zwischen Unternehmen und Kapitalgebern.

Inhaltsverzeichnis

Geschichte

Anfänglich betrachtete man unter dem Stichwort Finanzierung nur die Kapitalbeschaffung durch Ausgabe von Wertpapieren. Später wurde der Begriff um die Kapitalrückzahlung und -umschichtung bis hin zur umfassenden „Versorgung eines Unternehmens mit Kapital“ erweitert.

Gliederung der Finanzierung

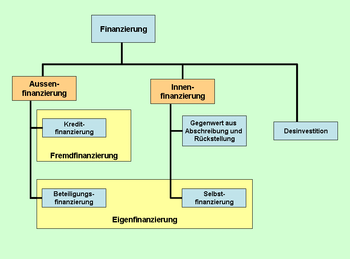

Die Finanzierungsformen lassen sich nach der Mittelherkunft (Außenfinanzierung bzw. Innenfinanzierung) und gleichzeitig nach der Rechtsstellung der Kapitalgeber (Eigenkapitalgeber bzw. Fremdkapitalgeber) gliedern, so dass sich eine Zwei-mal-zwei-Matrix ergibt:

- Außenfinanzierte Fremdfinanzierung = Kreditfinanzierung

- Außenfinanzierte Eigenfinanzierung = Beteiligungsfinanzierung

- Innenfinanzierte Eigenfinanzierung = Selbstfinanzierung

- Innenfinanzierte Fremdfinanzierung = Finanzierung aus Rückstellungen

Innenfinanzierung

Innenfinanzierung ist eine Finanzierung durch Thesaurierung (Einbehaltung) vergangener Gewinne. Dazu müssen zwei Bedingungen erfüllt sein:

- Dem Unternehmen fließen liquide Mittel aus dem innerbetrieblichen Umsatz- und Leistungsprozess zu

- Dem Zufluss stehen keine zahlungswirksamen Auszahlungen gegenüber.

Ein Maß für das Innenfinanzierungspotenzial ist die Cash-Flow-Kennzahl, vereinfacht der Einzahlungsüberschuss.

Selbstfinanzierung

Auch in diesem Punkt wird zwischen zwei möglichen Finanzierungsunterpunkten getrennt:

- offene Selbstfinanzierung: Gewinnthesaurierung: Bildung von Gewinnrücklagen

- verdeckte Selbstfinanzierung (stille Selbstfinanzierung): Auflösung von stillen Reserven

Bei der offenen Selbstfinanzierung werden die ausgewiesenen Gewinne entweder vollständig oder zumindest zu einem Teil einbehalten. Werden sie ganz einbehalten, verzichten die Gesellschafter auf ihren Gewinn, wohingegen Kapitalgesellschaften nur einen Teil einbehalten dürfen. Wird der Gewinn ausgeschüttet und gleichzeitig eine Kapitalerhöhung um den Betrag des Gewinns durchgeführt, können - in Abhängigkeit vom Steuersystem - Steuern gespart werden. Dieser Sachverhalt ist auch als „Schütt-aus-hol-zurück-Methode“ bekannt.

Die verdeckte oder stille Selbstfinanzierung ist in zwei Formen möglich: Zum einen durch die Anwendung von zwingenden Gewinnermittlungsvorschriften (beispielsweise Abschreibungen, Rückstellungen) und zum anderen durch die Nutzung von Spielräumen, die das zugrunde liegende Bilanzierungssystem bietet. Stille Reserven resultieren aus dem Vorsichtsprinzip und der Anwendung von Bewertungs- und Bilanzierungswahlrechten und sind zum Teil illegal:

- Überbewertung von Passiva

- Unterbewertung von Aktiva (gemildertes Niederstwertprinzip und Beibehaltungswahlrechte)

- Nichtaktivierung von Vermögen unter Ausnutzung der Bilanzierungswahlrechte (zum Beispiel Nichtaktivierung geringwertiger Wirtschaftsgüter)

- niedriger Ansatz von Vermögensgegenständen (zum Beispiel hohe Abschreibungssätze, evtl. Sonderabschreibungen)

- Unterlassung von Zuschreibungen (zum Beispiel durch Anschaffungskosten/Herstellungskosten-Obergrenze in der Bilanz).

Die Selbstfinanzierung gilt in einigen Situationen als vorteilhaft, da durch sie Steuern gespart werden, die die Krisenfestigkeit eines Unternehmens erhöht und durch ausbleibende Zinszahlungen eine risikoreichere Unternehmensstrategie forciert werden kann. Zugleich kann aber auch Kapital nicht optimal verwendet werden und im Vergleich zu den Marktalternativen könnte sie vergleichsweise „teurer“ (mögliche Kosten durch fehlende Gewinne bei Finanzanlagen) sein.

Finanzierung aus Rückstellungszuführungen und Abschreibungen

Zur Vermeidung von Missverständnissen ist vorab hervorzuheben, dass Rückstellungszuführungen und Abschreibungen in der Kapitalflussrechnung als "Zufluss" von flüssigen Mitteln wirken. Dies ist jedoch nur deshalb der Fall, da Rückstellungszuführungen und Abschreibungen als Aufwendungen die Startgröße der Kapitalflussrechnung, das Ergebnis nach Steuern gemindert haben. Da diese Aufwendungen jedoch nicht mit dem Abfluss von flüssigen Mitteln verbunden sind, wird das Ergebnis nach Steuern korrigiert, indem diese beiden Posten wieder zurück-addiert werden. Trotzdem wirken Rückstellungszuführungen und Abschreibungen aus den folgenden Gründen als Finanzierung:

Durch die Bildung von Rückstellungen werden finanzielle Mittel an ein Unternehmen gebunden, da die Zuführungen zu Rückstellungen den Jahresüberschuss mindern, so dass weniger Mittel für Ausschüttungen (Mittelabflüsse) zur Verfügung stehen. Entscheidend ist dabei die Fristigkeit der Rückstellung, da nur langfristige Rückstellungen einen ausreichenden Finanzierungseffekt besitzen. Sie werden auch als innerbetriebliche Fremdfinanzierung bezeichnet.

Von großer Bedeutung sind in diesem Zusammenhang Pensionsrückstellungen, besonders in der Phase von Neuzusagen. Sie besitzen durch ihre außerordentliche Langfristigkeit beinahe den Charakter von Eigenkapital aus Sicht des Unternehmens; aus Sicht vieler externer Analysten (auf jeden Fall aus Sicht der Rating-Agenturen) werden sie jedoch tatsächlich als Fremdkapital behandelt.

Finanzierung aus Abschreibungsrückflüssen beruht grundsätzlich auf ersparten Auszahlungen, da der Kauf des Investitionsgutes und evtl. die damit verbundene Auszahlung bereits in einer früheren Periode erfolgt ist. Damit ein Finanzierungseffekt eintritt, müssen die Abschreibungsgegenwerte dem Unternehmen als Einzahlungen zugeflossen sein.

Werden die zurückfließenden Mittel nicht zur Ersatzbeschaffung benötigt, so wird dies als Kapitalfreisetzungseffekt bezeichnet. Werden die freien Mittel sofort wieder in Anlagegüter gleichen Typs und gleicher Anschaffungs- bzw. Herstellungskosten investiert, so folgt daraus der Kapazitäterweiterungseffekt.

Siehe dazu: Lohmann-Ruchti-Effekt

Umschichtung und Umfinanzierung

Umschichtungen im Vermögensbereich finden statt, wenn materielle und/oder immaterielle Vermögenswerte in liquide Form überführt werden. Man spricht in diesem Zusammenhang auch von Substitutionsfinanzierung. Diese Umschichtung erfolgt hauptsächlich durch den Umsatzprozess.

Umfinanzierung ist die Umschichtung von Positionen der Vermögens- und/oder Kapitalseite, ohne Veränderung der zur Verfügung stehenden Mittel.

Außenfinanzierung

Außenfinanzierung bezeichnet Finanzierungsvorgänge, bei denen dem Unternehmen Mittel von außen zugeführt werden, d.h. die nicht aus dem Leistungserstellungsprozess des Unternehmens stammen. Der Unternehmer, beziehungsweise der Eigentümer oder die Aktionäre haben die Möglichkeit, dem Unternehmen Eigenkapital zuzuführen. Hierfür werden Einlagen getätigt, wobei man von Eigenfinanzierung beziehungsweise Beteiligungsfinanzierung spricht. Allerdings kann sich das Unternehmen auch über Kredite finanzieren (über Fremdkapital), wobei man von einer Fremdfinanzierung spricht.

Eigenfinanzierung

Eigenfinanzierung bezeichnet Finanzierungsvorgänge, bei denen dem Unternehmen zusätzliches Eigenkapital zur Verfügung gestellt wird, d.h. bei der die Anteilseigner (Eigentümer) dem Unternehmen Mittel zuführen. Sie ist auch als „Beteiligungs- und Einlagenfinanzierung“ bekannt. Die Zuführung von Eigenkapital kann durch Erhöhung der Einlagen geschehen oder durch Aufnahme von neuen Gesellschaftern, welche neue Einlagen mitbringen. Ebenfalls zur Eigenfinanzierung gehört die Selbstfinanzierung. Da hier das Kapital aber von „Innen“, das heißt aus dem Unternehmensprozess kommt, ist die Selbstfinanzierung ein Teil der Innenfinanzierung. Die Eigenfinanzierung ist somit kein Unterpunkt der Außenfinanzierung, sondern der Außen- und Innenfinanzierung zuzurechnen.

Dabei wird zwischen emissionsfähigen (Aktiengesellschaft, KGaA) und nicht-emissionsfähigen Unternehmen (Offene Handelsgesellschaft, Gesellschaft mit beschränkter Haftung, Kommanditgesellschaft, Genossenschaft) unterschieden. Letztere haben nicht die Möglichkeit, an der Börse ihre Wertpapiere (Aktien) auszugeben und so hohe Eigenkapitalbeträge aufzubringen. Vor allem für den Anleger besteht hier der Nachteil in der geringen Fungibilität der Anteile, so dass sie sich längerfristig binden müssen.

Stattdessen müssen die Gesellschafter entweder neues Kapital einschießen (nur begrenzt möglich wegen limitierten Vermögen der Gesellschafter) oder einen neuen Gesellschafter aufnehmen. Sollte aber ein neuer Gesellschafter aufgenommen werden, ändern sich die bisherigen Stimmrechtsverhältnisse. Je nach Haftungsform ist es den Unternehmen vom Gesetzgeber unterschiedlich einfach gemacht worden, an neues Kapital zu gelangen. Dies reicht vom einfachen Fall eines neuen Kommanditisten bis hin zur Aufnahme eines neuen Gesellschafters bei der GmbH.

Fremdfinanzierung

Als Fremdfinanzierung werden alle Vorgänge bezeichnet, durch die dem Unternehmen Fremdkapital zur Verfügung gestellt wird. Fremdfinanzierung betrifft in aller Regel eine Finanzierung durch Kredite, das heißt das Kapital strömt von außen durch Kreditgeber in das Unternehmen. Aufgrund der fehlenden Mitspracherechte und Beteiligung am Gewinn/Verlust für die Kreditgeber, wird zur Gegenleistung ein Zins bezahlt. Dieser umfasst in der Regel den risikolosen Marktzins plus einen entsprechenden Risikoaufschlag, der sich nach dem Umfang der Sicherheiten und geschätzten Risiko richtet. Darüber hinaus muss der Kreditnehmer selbst im Verlustfall den Kredit zurückzahlen. Ist ihm dies nicht möglich, wird die Sicherheit, welche der Kreditgeber meistens bei Vertragsabschluss gefordert hat, dem Kreditgeber übergeben.

Kredite werden gewöhnlich nach ihrer Laufzeit unterschieden:

- langfristige Kredite:

- kurzfristige Kredite

Sonderformen: Leasing, Factoring, Mezzanine-Kapital, forderungsbesichertes Wertpapier

siehe auch: Leasing

Factoring ist grundsätzlich eine Form des Outsourcing. Dabei werden die Forderungen eines Unternehmens oder ein Ausschnitt daraus an die Factoring-Gesellschaft verkauft und im Gegenzug erhält man die sofortige Zahlung des Kaufpreises. Meist werden 90 Prozent bevorschusst. Die restlichen 10 Prozent werden ausbezahlt, wenn der Debitor die Rechnung begleicht oder zahlungsunfähig wird. Beim Factoring handelt es sich um einen „true sale“, das heißt, die Factoring-Gesellschaft wird Eigentümerin der Forderung und hat damit auch das Ausfallrisiko.

Unterschieden werden (a) das „Inhouse-Verfahren“ (das Debitorenmanagement wird vom Forderungsverkäufer selbst weitergeführt) und (b) das „Full-Service-Verfahren“ (das Forderungsmanagement wird vom Factor übernommen).

Weiterhin gibt es das (a) „stille Verfahren“ (der Forderungsverkauf wird gegenüber den Debitoren nicht offen gelegt; immer nur im Zusammenhang mit dem Inhouse-Verfahren und nur bei guten Bonitäten) und das (b) „offene Verfahren“ (der Forderungsverkauf wird den Kunden angezeigt). Ein Sonderfall ist das Fälligkeitsfactoring, das die Forderungen zu 100 Prozent gegen Ausfälle absichert, aber keine Finanzierungsfunktion hat.

Vorteile des Factoring:

- Schonung der Liquidität

- kein Kreditrisiko

- Kosteneinsparungen auf Personal- und Serviceebene

- Zeiteinsparungen

- Professionalisierung des Debitorenmanagements (bei kleineren Unternehmen)

- Verbesserung des Unternehmensratings, vor allem durch Bilanzverkürzung und einhergehende höhere Eigenkapitalquote

- Verbreiterung der Finanzierungsbasis und gegebenenfalls größere Unabhängigkeit von der/den Hausbank(en).

Nachteil:

- hohe Kosten durch Factoring-Gesellschaft, die ein Teil des Risikos über den Preis auf den Factoring-Kunden abwälzt.

Ein forderungsbesichertes Wertpapier (asset-backed security) ist ein Spezialform des Factorings. Hierbei werden die Forderungen (assets) nicht an einen Factor, sondern an eine speziell eingerichtete Ankaufsgesellschaft (SPV) verkauft, die diese verbrieft und als Commercial Papers (CP) am Kapitalmarkt platziert. Käufer dieser CPs sind institutionelle Anleger wie Kreditinstitute und Versicherungen. Um das Ausfallrisiko der Anleger zu verringern, werden die zugrundeliegenenden Forderungen weitreichend abgesichert (credit enhancement, zum Beispiel durch eine Warenkreditversicherung oder durch Fälligkeitsfactoring) und die Ankaufsgesellschaft von Ratingagenturen (Standard & Poor's, Moody’s oder Fitch Ratings) beurteilt. Im Vergleich zum Factoring ist die Finanzierung deutlich günstiger. Allerdings ist ABS nur für große Unternehmen (Umsatz > 500 Mio. EUR) geeignet. Inzwischen gibt es auch Varianten für mittelständische Unternehmen (M-ABS), indem Forderungsbestände mehrerer Unternehmen in einem Pool gebündelt werden. Für diese Variante ist ein Forderungsbestand von mindestens 5 Mio. EUR erforderlich.

Spezialfinanzierung

Eine Spezialfinanzierung ist ein Finanzierungsinstrument, das zu einem einzigen Zweck (Transaktion) geschaffen wird. Dabei ist die Struktur dieser Finanzierung eine Zweckgesellschaft (Special Purpose Vehicle oder Special Purpose Entity, SPV/SPE). Nur die Forderungen aus dieser finanziellen Anschaffung werden als Vermögen gehalten. Die Forderungen werden aus den Erträgen aus diesem Vermögen zurückbezahlt.

Dieses Finanzierungsinstrument wird wegen seiner absenten Bekanntheit und oft mangelnder Kenntnisse im Bereich der "Unternehmensfinanzierung“ fälschlicher Weise dem „Grauen Kapitalmarkt“ zugerechnet. Hinzu kommt, dass vorwiegend größere, meist institutionelle und internationale Kapitalgesellschaften diese Finanzierungsform anbieten. Dieser territoriale und wissensbasierte Abstand zu dieser Finanzierungsform sorgt für gesteigerte Skepsis, der ein enormes Sicherheitsbedürfnis gegenübersteht, wie bei keinem anderen Finanzierungsinstrument.

Dabei ist es eine völlig legale Finanzierungsform, die auf Grund Ihres Funktionsprinzips von hiesigen Banken meist im Bereich der Immobilienfinanzierung eingesetzt wird. In der Unternehmensfinanzierung findet dieses Finanzierungsinstrument noch viel zu wenig Beachtung, zu mal die Bedingungen für Finanzierungsbedürfnisse oberhalb der 1 Mio. EUR-Grenze auf Grund des Risiko- und Eigenkapitalcharakters dieser Finanzierungsform ideale Voraussetzungen für komplementäre Finanzierungen nach den volkswirtschaftlichen und betriebswirtschaftlichen Regeln bietet.

Finanzierungsregeln

Hauptartikel: Finanzierungsregeln

Abhängig von der Position in der Bilanz der in den Rechnungen verwendeten Einflussgrößen werden die Finanzierungsregeln in horizontal und vertikal unterteilt:

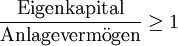

Vertikale Finanzierungsregel

- Eins-zu-Eins-Regel

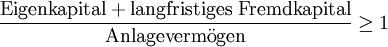

Horizontale Finanzierungsregel

- Goldene Bankregel (Anlagendeckung I)

- Goldene Bilanzregel (Anlagendeckung II)

Bilanzanalyse

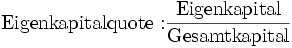

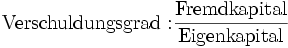

Im Gegensatz zur Finanzplanung (Sicht des Unternehmens) wird bei der Analyse von Finanztiteln oder Wertpapieranalyse die Sicht der Eigenkapitalgeber bzw. der Gläubiger/Fremdkapitalgeber angenommen. Anhand der Bilanz können finanzwirtschaftliche Kennzahlen ermittelt werden, um aus Sicht des Gläubigers das Ausfallrisiko einer Fremdfinanzierung abzuschätzen oder aus Sicht der Eigenkapitalgeber Hinweise auf die wirtschaftliche Lage des Unternehmens zu bekommen. Im Wesentlichen existieren dafür vier Kennzahlen, die systematisch durch zwei Ansätze unterschieden werden:

Traditionelle Ansätze

Moderne Ansätze

- individuelle Portfoliotheorie

- Preisbildung von risikobehafteten Wertpapieren an Finanzmärkten (Capital Asset Pricing Model)

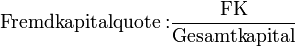

Fremdkapitalquote auch unter Anpassungsgrad bekannt Eine hohe Fremdkapitalquote bzw. eine niedrige Eigenkapitalquote bedeuten häufig ein erhöhtes Risiko, da bei einer Insolvenz die nicht oder nicht vollständig durch Sicherheiten gedeckten Kredite teilweise ausfallen können. Der Verschuldungsgrad kennzeichnet die Relation des Fremdkapitals zum Eigenkapital und bewertet somit das Gleiche wie die beiden Finanzierungsquoten.

Systembedingte Schwächen der Bilanzanalyse sind die fehlenden Auskünfte über Marktstellung, -potenzial und Qualität des Management, da die Bilanz als Stichtagsübersicht wenig Informationen über die zukünftige Stellung des Unternehmens liefert und kaum etwas über die bisherigen Erfolge oder Probleme der Unternehmensführung im Markt aussagt.

Finanzplanung

Die Finanzplanung betrachtet als ihre Hauptaufgabe die Erhaltung der Liquidität unter der Voraussetzung der Rentabilitätsmaximierung, also der Kapitalkostenminimierung. Folglich muss ein dynamisches Gleichgewicht zwischen allen künftigen Zahlungseingängen und Zahlungsausgängen herrschen. Die Zahlungsunfähigkeit droht auch in Fällen, wenn das Gleichgewicht in einer unendlich kleinen Zahlungsperiode gestört ist, sollte sie nicht durch Sofortmaßnahmen (zusätzliche liquide Mittel) behoben werden können.

An die Finanzplanung werden vier Anforderungen gestellt.

- Zukunftsbezug

- Bruttoprinzip, welches eine Saldierung von Ein- und Auszahlungen verbietet, um Informationsverluste zu vermeiden

- Vollständigkeit, welche fordert, dass sämtliche Ein- und Auszahlungen berücksichtigt werden

- Termingenauigkeit, welche eine periodengenaue Erfassung fordert.

Mögliche Liquiditätszustände:

- Überliquidität: kalkulatorischer Verlust durch fehlende Zinseinnahmen

- Unterliquidität: Zahlungsunfähigkeit

Um Überliquidität abzubauen, können Investitionen getätigt werden, Schulden zurückgezahlt oder Ausschüttungen an die Eigenkapitalgeber getätigt werden. Unterliquidität kann aufgefangen werden durch zusätzliche externe Kapitalquellen (Kredite, Kapitalerhöhungen), unternehmensintern mittels Streichungen von Ausgaben und bessere Durchsetzung der Zahlungsbedingungen.

Die Finanzplanung kann nach der Fristigkeit in zwei Kategorien eingeteilt werden:

- Kapitalbedarfsplanung und

- Liquiditätsplanung.

Kapitalbedarfsplanung

Die Kapitalbedarfsplanung erstreckt sich über einen Prognosezeitraum von mehreren Jahren. Geplant wird für Jahre und als Recheneinheit werden die Bilanzbestände verwendet.

Liquiditätsplanung

Diese basiert auf Zahlungsströmen und kann weiter unterteilt werden.

- die Liquiditätsdisposition. Hier wird über eine Woche bis maximal einen Monat die Liquidität taggenau anhand der Zahlungsströme geplant.

- die Finanzplanung im engeren Sinne plant die Verfügungsmöglichkeiten über Finanzen bis zu einem Jahr auf Wochen oder Monatsbasis.

Volkswirtschaftliche Auswirkungen von Finanzierungsentscheidungen

Werden alle Kapital benötigende Wirtschaftssubjekte den Kapital gebenden Wirtschaftssubjekten gegenüber gestellt, so ist es von volkswirtschaftlichem Interesse, dass der Transfer des Kapitals von den Kapitalanbietern zu den das Kapitalnachfragern mit möglichst geringen Reibungsverlusten einhergeht, damit die knappe Resource „Kapital“ dort alloziert wird, wo sie den größten gesamtwirtschaftlichen Nutzen erwirtschaftet. Durch Minimierung der Transaktionskosten, durch zum Beispiel effizientere Finanzierungsmöglichkeiten an Börsen (direkte Finanzierung) oder mit Banken (Skaleneffekte der Finanzintermediäre), kann daher ein Wohlfahrtsgewinn erzielt werden.

Literatur

- Copeland, Thomas; Weston, Fred: Finanzierungstheorie und Unternehmenspolitik - Konzepte kapitalmarktorientierter Unternehmensfinanzierung, 4. Aufl., Pearson Studium, 2007.

- Drukarczyk, J., Finanzierung, 9. Aufl., Regensburg 2003

- Hirth, Hans: Grundzüge der Finanzierung und Investition, 2. Aufl., München 2008

- Lauer, Hermann: Konditionen-Management. Zahlungsbedingungen optimal gestalten und durchsetzen, Düsseldorf 1998

- Olfert, K., Reichel, Ch.: Finanzierung, 13. Aufl., Ludwigshafen/Rhein 2003

- Perridon, L, Steiner, M.: Finanzwirtschaft der Unternehmung, 12. Aufl., München/Wien 2003

- Wirtz, H.: Finanzierung - Grundlagen und Übungen, Münster 2009, ISBN 978-3-86582-826-2.

- Wöhe, G., Bilstein, J.: Grundzüge der Unternehmensfinanzierung, 9. Aufl., München 2002

- Zantow, Roger: Finanzierung - Die Grundlagen modernen Finanzmanagements, Pearson Studium, München 2004.

Siehe auch

Wikimedia Foundation.