- Vorsteuerabzug

-

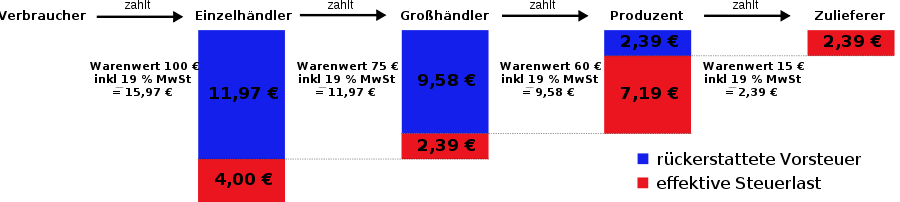

Dieser Artikel befasst sich mit grundsätzlichen Aspekten des Umsatzsteuersystems. Für länderspezifische Besonderheiten siehe die Beiträge zur Umsatzsteuer (Deutschland), Umsatzsteuer (Österreich) sowie Mehrwertsteuer (Schweiz). - Der Verbraucher (V) zahlt 100,00 € für die Ware an den Einzelhändler (E)

- E hat die darin enthaltene USt von 15,97 € an das Finanzamt abzuführen

- E seinerseits hat 75,00 € für die Ware an den Großhändler (G) gezahlt, worin 11,97 € USt enthalten sind

- Diese Umsatzsteuer kann E als Vorsteuer von der an das Finanzamt abzuführenden USt abziehen

- Effektiv zahlt E 4,00 € an das Finanzamt.

- von Z 2,39 € (dem P in Rechnung gestellt 2,39 € ./. Vorsteuer von 0,00 €)

- von P 7,19 € (dem G in Rechnung gestellt 9,58 € ./. Vorsteuer des Z 2,39 €)

- von G 2,39 € (dem E in Rechnung gestellt 11,97 € ./. Vorsteuer des P 9,58 €)

- von E 4,00 € (dem V in Rechnung gestellt 15,97 € ./. Vorsteuer des G 11,97 €)

- Zeitliche Perspektive: Nicht zuletzt aufgrund des einfachen Erhebungsverfahrens ist die USt eine der schnellsten Möglichkeiten des Staates, an Geld zu kommen. Es ist zugleich vorteilhaft, eine periodische Kongruenz zwischen Markt- und Fiskalfinanzierung herzustellen, die mess- und spürbar ist.

- Administrative Effizienz: Die USt ist eine aus Sicht des Staates (nicht der Unternehmen) bürokratiearme Abgabe, die keiner Erhebungsverwaltung bedarf und sich auf Aufsicht beschränken lässt. Damit kommt vom Geld des Steuerzahlers mehr den Finanzierungszwecken zugute und ermöglicht eine maßvolle Steuerbelastung. Die Bürokratie, die der Staat einspart, ist dafür jedoch in den Unternehmen umso höher, da diese alle einzeln ihre Umsatzsteuer abrechnen müssen. Insbesondere für kleine Unternehmen ist das eine im Verhältnis starke Belastung. Laut einem Bericht auf heise online [1] hat die Einführung der Mehrwertsteuer in den späten 60er-Jahren zur Gründung der DATEV geführt.

- Selbststeuerung durch das Steuersubjekt: Die USt ermöglicht dem effektiv steuerbelasteten Endabnehmer eine Steuerung der Eigenbelastung, die bei direkten Steuern nicht möglich ist. Wenn er mehr Güter am Markt abnimmt, wird er stärker belastet, wenn er weniger in Anspruch nimmt, wird er proportional schwächer belastet. Praktisch bedeutet das jedoch lediglich eine zeitliche Verzögerung der Belastung, da man sein vom Markt zunächst zurückgehaltenes Geld irgendwann doch wieder für den Gütererwerb ausgeben wird.

- Kein adaptiver Steuersatz: Der zugrundegelegte Steuersatz richtet sich nur nach dem konsumierten Gut, nicht nach dem Abnehmer. Somit ist es über die Mehrwertsteuer selbst nicht möglich, einen sozialen Ausgleich zu schaffen, wie dies etwa über die Einkommensteuer geschieht. Verschiedene Arten des Ausgleichs (z. B. eine faktische Steuerprogression) sind jedoch rechnerisch möglich durch eine an die Steuereinnahmen gekoppelte, entsprechend gestaltete Rückerstattung an alle oder einen Teil der Konsumenten. Hinzu kommt, dass niedrige Einkommen und Familien mit Kindern statistisch einen höheren Anteil des Einkommens in den direkten Konsum fließen lassen und damit über die Mehrwertsteuer überproportional belastet werden.

- Auswirkung auf den Im- und Export: Die USt gilt gegenwärtig nur innerhalb des jeweiligen Landes, sie wird also nicht für Exportprodukte erhoben. D. h. in der Praxis, dass das gesamte Exportvolumen nicht über die Mehrwertsteuer zur Staatsfinanzierung beiträgt. Importprodukte dagegen unterliegen der Umsatzsteuer. Je mehr sich ein Staat also über die USt finanziert, umso mehr stärkt er den eigenen Export gegenüber dem Binnen- und Importmarkt.

- Konsumsteuer im Vergleich zur Faktorbesteuerung: Die USt besteuert das Konsumprodukt, also das Endprodukt des Produktionsprozesses. Die Lohnsteuer und die LNK (Lohnnebenkosten) dagegen verteuern die Produktionsfaktoren, also die Produktentstehung. Je nach der Schwerpunktsetzung haben die beiden Besteuerungsarten unterschiedliche Auswirkungen auf die Produktivkräfte einer Volkswirtschaft. Da die Arbeitskosten dadurch stark beeinflusst werden, hängt letzten Endes auch die Arbeitslosigkeit von der Wahl der Besteuerung und Abgabenerhebung ab.

- Missbrauchsanfälligkeit: Das gegenwärtige Umsatzsteuersystem ist sehr missbrauchsanfällig. So gehen dem Fiskus bspw. jährlich Milliarden durch so genannte Karussellgeschäfte verloren. Laut des Ifo-Instituts für Wirtschaftsforschung soll es für 2007 Umsatzsteuerausfälle in Höhe von insgesamt 14 Mrd. € gegeben haben. Die Ausfallquote bei der Umsatzsteuer soll im Jahr 2005 erstmals leicht rückläufig gewesen sein, wobei sich dieser Trend auch 2006 fortgesetzt haben soll. Die Ausfallquote für 2006 habe bei 9,5 %, 2007 bei 7,5 % gelegen.

- Missbrauchsausgleich: Unabhängig davon besitzt die Umsatzsteuer jedoch den Vorteil, dass sie auch bei Erträgen aus Schwarzarbeit und Schwarzgeld (bei beiden wird ja die direkte Besteuerung vermieden) anfällt. In einigen Ländern (z. B. Italien) gibt es eine starke Tendenz, direkte Steuern (z. B. die Einkommensteuer) zu senken und indirekte Steuern zu erhöhen.

- ↑ Spanien: nur 5% Inselsteuer statt 16% USt auf den Kanaren

- ↑ UK: 15 % vom 1. Dezember 2008 bis 31. Dezember 2009

- ↑ Lettland 2008: 18 % und 5 %

- ↑ Litauen 2008: 18 %

- ↑ Griechische Inseln: 13 %, 6 %, 3 %

- ↑ Portugal: 15 % auf Madeira und den Azoren

- ↑ Kanada: Basis zzgl. 0% bis 8% je nach Provinz

- ↑ a b Schweiz und Liechtenstein: voraussichtlich 6% ab 2012

- ↑ USA: je nach Staat diverse Steuer-Formen

- Umsatzsteuerkonto

- Umsatzsteuerverprobung

- Umsatzsteuer-Identifikationsnummer

- Innergemeinschaftliche Lieferung

- Umsatzsteuergesetz in der aktuellen Fassung

- Umsatzsteuerrichtlinie (UStR) in der aktuellen Fassung

- Bundesratsdrucksache 430/07 enthält die Umsatzsteuer Richtlinien 2008 (in Abschnitt 57 sind die Absätze 8 und 9 zu streichen) (PDF)

- Beschreibung vom deutschen Bundesministerium der Finanzen

- Die Umsatzsteuersätze in der EU – Stand: 16. Januar 2007

- Forschungsbericht „Wirtschaftpsychologische Analyse einer Mehrwertsteuererhöhung auf den Konsum“

- USA sales tax www.taxadmin.org

- Der nachträgliche Vorsteuerabzug nach dem schweizerischen MWStG und nach der 6. MwSt.-Richtlinie der EU [2]

- Die Umsatzsteuernachschau als strafrechtliche Vorermittlung

Die Umsatzsteuer (USt) ist eine Steuer, die den Austausch von Leistungen (= Umsatz) besteuert. Bemessungsgrundlage ist der Erlös, den ein Unternehmer für seine Leistungen im Inland erzielt. Sie ist eine indirekte Steuer, weil Steuerschuldner (Zahlungsverpflichteter) und Steuerpflichtiger (wirtschaftlich Belasteter) nicht identisch sind. Die Steuer wird prozentual berechnet.

Besteuert werden dabei Lieferungen und sonstige Leistungen gegen Entgelt, die ein Unternehmer im Rahmen seines Unternehmens im Inland ausführt. Entgelt ist alles, was der Empfänger oder ein Dritter aufwenden muss, um die Leistung zu erhalten, jedoch ohne die evtl. im Gesamtpreis enthaltene Umsatzsteuer.

Seit der Harmonisierung des Steuersystems 1967 wird im deutschen Sprachraum – mit Ausnahme der Schweiz – der Ausdruck „Umsatzsteuer“ gleichbedeutend mit Mehrwertsteuer verwendet. Damals wurde das Umsatzsteuersystem auf die sogenannte Allphasen-Netto-Umsatzsteuer mit Vorsteuerabzug umgestellt. Dabei wird nur die Wertschöpfung, also der von einer Unternehmung erwirtschaftete Mehrwert, mit Umsatzsteuer belastet. Der Endverbraucher hingegen muss die Umsatzsteuer in voller Höhe bezahlen. Das Wort „Mehrwertsteuer“ ist zwar nicht die richtige Bezeichnung für diese Steuer, ist jedoch umgangssprachlich sehr verbreitet. In Österreich stellen sich aber immer mehr Firmen (vor allem die neu gegründeten) darauf um, den Begriff „Mehrwertsteuer“ nicht zu gebrauchen.

Inhaltsverzeichnis |

Systematische Einordnung

Die Umsatzsteuer lässt sich anhand verschiedener Kriterien wie folgt im Steuersystem einordnen: Sie ist eine indirekte Steuer, wie zuvor beschrieben.

Nach der gesetzestechnischen Ausgestaltung ist die Umsatzsteuer eine Verkehrsteuer, weil sie durch die Teilnahme am Leistungsaustauschverkehr ausgelöst wird: Der Wirtschaftsverkehr im Inland wird besteuert.

Bei rein wirtschaftlicher Betrachtung ist die Umsatzsteuer auch eine Verbrauchsteuer, weil sie den Endabnehmer belastet, wenn dieser das jeweilige Gut konsumiert. Auch nach einem Urteil des Bundesverfassungsgerichts steht die Umsatzsteuer im Schnittpunkt zwischen Verbrauch- und Verkehrsteuern. Aber gesetzestechnisch ist nach § 21 Abs. 1 UStG in Deutschland nur die Einfuhrumsatzsteuer eine Verbrauchsteuer im Sinne der Abgabenordnung.

Hinsichtlich der Belastungsberechnung ist sie eine Nettosteuer, weil bei Berechnung der Zahllast nur der Nettoumsatz erfasst wird. Aus diesem Grund sehen sie viele Unternehmer (sie können die Umsatzsteuerzahllast mit den bereits bei Beschaffungsvorgängen verausgabten Umsatzsteuerbeträgen (= Vorsteuer) verrechnen) als „durchlaufenden Posten“ an.

Schließlich handelt es sich um eine Gemeinschaftssteuer im Sinne der deutschen Finanzverfassung.

Geschichte der Umsatzsteuer

Eine Verbrauchsabgabe gilt seit dem Mittelalter als leicht zu erhebende und ertragreiche Steuer. Unter dem lateinischen Sammelbegriff teloneum entwickelten sich in den Städten die verschiedensten Verkehr- und Verbrauchsteuern. Vom 15. Jahrhundert an werden diese Einzelverbrauchssteuern „Akzisen“ genannt und die Idee einer umfassenden Generalakzise wird erst 1754/1755 von Graf Brühl ersonnen, der im Kurfürstentum Sachsen eine Generalkonsumakzise einführte, die einer modernen Umsatzsteuer glich. Auch in Bremen wurde von 1863 bis 1884 eine „allgemeine Umsatzsteuer“ erhoben.

In Deutschland führte der gewaltige Finanzbedarf im Ersten Weltkrieg 1916 zu einer reichseinheitlichen Stempelsteuer auf Warenlieferungen und 1918 zu einer Allphasen-Bruttoumsatzsteuer, die bis Ende 1967 beibehalten wurde. Der ursprüngliche Steuersatz von 0,5 Prozent stieg nach wiederholten Änderungen 1935 auf 2 Prozent, 1946 auf 3 Prozent und 1951 auf 4 Prozent an. 1968 wurde – im Rahmen der Harmonisierung der Umsatzbesteuerung innerhalb der Europäischen Gemeinschaft – der Übergang zum System der Mehrwertbesteuerung mit Vorsteuerabzug vollzogen.

Innerhalb der Europäischen Union war die 6. Richtlinie zum gemeinsamen Mehrwertsteuersystem vom 17. Mai 1977 die erste wichtige Vorschrift zur Vereinheitlichung des Umsatzsteuerrechts. Diese Richtlinie bildet auch die Grundlage für die Berechnung der eigenen Einnahmen der Gemeinschaft aus dem Umsatzsteueraufkommen der Mitgliedstaaten. Sie enthält aus diesem Grunde umfassende Regelungen zur Abgrenzung der Umsätze und über die Bemessungsgrundlagen für die Umsatzsteuer und legt außerdem den Umfang der Steuerbefreiungen für alle Mitgliedstaaten verbindlich fest. Die 6. Richtlinie wurde durch die Richtlinie 2006/112/EG vom 28. November 2006 über das gemeinsame Mehrwertsteuersystem ersetzt (Mehrwertsteuersystemrichtlinie). Inhaltlich unterscheidet sich die Mehrwertsteuersystemrichtlinie nicht von der 6. Richtlinie. Es hat nur redaktionelle Anpassungen gegeben. Auswirkungen auf das Umsatzsteuerrecht in Deutschland ergeben sich aus der Änderung nicht.

Mit der Vollendung des europäischen Binnenmarktes sind mit Wirkung zum 1. Januar 1993 die Zölle und Einfuhrumsatzsteuern beim Warenverkehr innerhalb der Union weggefallen. Die Ware ist im Land ihrer endgültigen Bestimmung der Besteuerung zu unterwerfen. Bei diesem Bestimmungslandprinzip handelt es sich jedoch um eine Übergangsregelung, die ursprünglich zeitlich befristet war. Zwischenzeitlich gilt das Bestimmungslandprinzip unbefristet. Ziel ist jedoch eine einheitliche Besteuerung im europäischen Binnenmarkt nach dem sog. Herkunftslandsprinzip. Danach wird die Besteuerung in dem Land vorgenommen, aus dem die Ware kommt. Zurzeit ist nicht absehbar, wann das Herkunftslandprinzip eingeführt werden wird.

Die Finanzminister der Europäischen Union hatten sich 2009 darauf verständigt, dass Mitgliedsstaaten in einigen lokalen Dienstleistungsbranchen die verminderte Mehrwertsteuer anwenden dürfen. Die Niederlanden nutzen diese Möglichkeit bei Übernachtungen in der Hotellerie, die mit einem Steuersatz von 6 Prozent berechnet werden und in Deutschland bei 19 Prozent liegen. Die Bundesländer Bayern, Niedersachsen und das Saarland fordern indes eine zügige strukturelle Mehrwertsteuerreform in Zeiten der Finanzkrise u.a. eine steuerliche Entlastung des Gastgewerbes und für bestimmte Handwerkerleistungen.

Wesen der Umsatzsteuer

Die meisten Wirtschaftsgüter durchlaufen bis zum Endabnehmer eine Vielzahl von Phasen. Eine Ware wird in der Regel aus unterschiedlichsten Stoffen hergestellt, an einen Großhändler verkauft, der diese an einen Einzelhändler weiterveräußert, bis die Ware schließlich von diesem an den Endverbraucher abgegeben wird. Eine Umsatzbesteuerung kann in dieser Wertschöpfungskette allphasig (Anwendung auf jedes Stadium), mehrphasig (Anwendung auf einige, aber nicht alle Stadien) und einphasig (Anwendung auf nur einen Umsatzvorgang) sein.

Allphasen-Netto-Umsatzsteuer mit Vorsteuerabzug

Die Umsatzsteuer wird in ihrer derzeitigen Ausgestaltung als Allphasen-Netto-Umsatzsteuer mit Vorsteuerabzug bezeichnet. Dies folgt daraus, dass eine Besteuerung in jedem Stadium der Wertschöpfung vorgesehen ist (Allphasensteuer). Auf der anderen Seite wird durch den Abzug der Vorsteuer erreicht, dass nur die Schöpfung des Mehrwertes effektiv besteuert wird. Schließlich gilt als Bemessungsgrundlage der Netto-Betrag und die im Preis enthaltene Umsatzsteuer ist zuvor herauszurechnen.

Ein Beispiel

Zulieferer Z verkauft an den Produzenten P Zutaten für 15 €. P stellt daraus eine Ware her, die er dem Großhändler G für 60 € liefert. Dieser verkauft die Ware an den Einzelhändler E zu 75 €. Einzelhändler E schließlich veräußert diese Ware an den Endverbraucher für 100 €.

Zur Berechnung der im Preis enthaltenen Umsatzsteuer, deren Steuersatz in diesem Beispiel mit 19 % angenommen wird, sind die Preise zunächst auf den Nettobetrag, also das Entgelt ohne die Umsatzsteuer, herunterzurechnen:

| von → an | Preis (brutto) | Entgelt (netto) | USt (19 %) | Vorsteuer | effektiv |

|---|---|---|---|---|---|

| von Z an P | 15,00 € | 12,61 € | 2,39 € | 0,00 € | Z führt 2,39 € ab |

| von P an G | 60,00 € | 50,42 € | 9,58 € | 2,39 € | P führt 7,19 € ab |

| von G an E | 75,00 € | 63,03 € | 11,97 € | 9,58 € | G führt 2,39 € ab |

| von E an V | 100,00 € | 84,03 € | 15,97 € | 11,97 € | E führt 4 € ab |

Bei der Betrachtung des E wird die Funktionsweise der Umsatzsteuer klar:

Damit wird deutlich, dass der Endverbraucher die gesamte Steuerlast wirtschaftlich trägt (von Z 2,39 € + von P 7,19 € + von G 2,39 € + von E 4,00 € = 15,97 €), da er die Umsatzsteuer nicht als Vorsteuer geltend machen kann, obwohl die einzelnen Beträge von unterschiedlichen Teilen der Wertschöpfungskette abgeführt werden.

Betriebswirtschaftliche Betrachtung

Die Steuer ist aus betriebswirtschaftlicher Sicht zunächst kostenneutral. Weil die jeweils vereinnahmte Umsatzsteuer mit der zuvor gezahlten Vorsteuer gegenüber der Finanzbehörde verrechnet werden kann, stellt sie nur einen durchlaufenden Posten dar. Für eine Unternehmung ist die Höhe des Umsatzsteuersatzes in den meisten Fällen nebensächlich.

Im vorstehenden Beispiel sind folgende Steuerbeträge an das Finanzamt geflossen:

Nicht zu vernachlässigen sind jedoch Kapitalbindungseffekte und -kosten sowie negative Nachfrageeffekte dadurch, dass aufgrund einer Umsatzsteuer der Endpreis eines Produktes bzw. einer Leistung für den Verbraucher höher ist und also die Nachfrage nach dem Produkt sinkt (Preis-Absatz-Funktion). Besonders kleinere Unternehmen und Selbständige, die vor allem im Privatkundengeschäft tätig sind und einen relativ geringen Anteil an Betriebskosten haben, erfahren Umsatzsteuererhöhungen in realen Gewinnrückgängen.

Kritik zur Umsatzsteuer

Vor- und Nachteile

Die Umsatzsteuer birgt, wie jede andere Steuerform auch, Vor- und Nachteile in sich.

Die Umsatzsteuer-Nachschau/ Bekämpfung des Umsatzsteuerbetrugs in Deutschland

Die Umsatzsteuer ist einer der bedeutendsten Einnahmequellen von Bund, Ländern und Gemeinden. Sie wird geschützt durch verschiedene gesetzliche Bausteine der Bekämpfung des Umsatzsteuerbetruges. Dabei ist die Umsatzsteuer-Nachschau ein wesentliches Instrument. Die Umsatzsteuer-Nachschau ist geregelt im § 27 b Umsatzsteuergesetz, wonach Amtsträger der Finanzbehörde ohne vorherige Ankündigung und außerhalb einer Außenprüfung Grundstücke und Räume von Personen, die eine gewerbliche oder berufliche Tätigkeit selbständig ausüben, während der Geschäfts- und Arbeitszeiten betreten können, um Sachverhalte festzustellen, die für die Besteuerung im Sinne des Umsatzsteuergesetzes erheblich sein können (Umsatzsteuer-Nachschau). Dies soll eine gleichmäßige Festsetzung und Erhebung der Umsatzsteuer sicherstellen. Wohnräume dürfen gegen den Willen des Inhabers nur zur Verhütung dringender Gefahr für die öffentliche Sicherheit und Ordnung betreten werden. Soweit dies zur Feststellung einer steuerlichen Erheblichkeit zweckdienlich ist, haben die von der Umsatzsteuer-Nachschau betroffenen Personen den damit betrauten Amtsträgern auf Verlangen Aufzeichnungen, Bücher, Geschäftspapiere und andere Urkunden über die der Umsatzsteuer-Nachschau unterliegenden Sachverhalte vorzulegen und Auskünfte zu erteilen (§ 27b Abs. 2 UStG).

Steuer-Identifikationsnummer

Jeder Steuerpflichtige hat eine Steuernummer als Identitätsmerkmal bei seinem Finanzamt. Das System der Steuernummern ist europaweit bislang länderweise uneinheitlich. Seit 2007 werden für wirtschaftlich tätige Rechtspersonen neue Wirtschafts-Identifikationsnummern vergeben und seit 2008 werden für natürliche Personen Steuer-Identifikationsnummern vergeben. Europaweit einheitlich wird für jeden zur Umsatzsteuerzahlung Steuerpflichtigen eine weitere Steuer-Identnummer vergeben, in Deutschland durch das Bundeszentralamt für Steuern.

Internationaler Vergleich

Innerhalb der Europäischen Union ist die Umsatzsteuer aufgrund der Mehrwertsteuer-Systemrichtlinie (MwStSystRL), die am 1. Januar 2007 die bis dahin geltende 6. EG-Richtlinie ersetzt hat, relativ einheitlich geregelt. Jedes Land hat die Umsatzsteuer als Mehrwertsteuer ausgestaltet. Eine konsolidierte (d. h. alle zwischenzeitlichen Änderungen durch weitere Richtlinien berücksichtigende) Fassung der ehemals gültigen 6. EG-RL ist bei der EU online zu finden.[1]

Für die meisten EU-Mitgliedsländer sowie die meisten Staaten mit international verflochtenen Märkten stellt die USt eine Hauptfinanzierungsquelle dar. Sie ist mindestens gleichrangig mit den direkt erhobenen Steuern und gilt als das weitestgehende praktizierte moderne Finanzierungsinstrument.

Im Dezember 2007 einigten sich die EU-Finanzminister, einen Systemwechsel bei der Umsatzsteuer von Dienstleistungen vorzunehmen. Künftig sollen grenzüberschreitende Dienstleistungen von 2010 an innerhalb der EU zur Vermeidung von Wettbewerbsverzerrungen nicht mehr im Ursprungsland, sondern im Bestimmungsland mehrwertsteuerpflichtig sein. [2]

Im internationalen Sprachgebrauch spricht man von VAT (Value added tax) oder seltener GST (Goods and service tax).

Bei dem folgenden Vergleich ist es wichtig zu beachten, dass die USt in manchen Ländern nicht auf Basis des Nettobetrages, sondern auf Basis des Bruttobetrages berechnet wird. Beispiel: In Brasilien beträgt der Umsatzsteuersatz bei einer Faktura innerhalb des Bundesstaates i.d.R. 18 % (18 % des Bruttopreises müssen als Steuer abgeführt werden). Nach der Berechnungsmethode auf Basis des Nettobetrages – wie in der EU üblich – entspricht das einer USt von 21,95 %.

Für eine vollständige, positive Analyse muss jedoch auch die Höhe der jeweiligen Einkommensteuer betrachtet werden: Wird die Arbeit (direkt) oder der Konsum (indirekt) von normalen bzw. Luxusgütern besteuert?

Umsatzsteuer in EU-Ländern

| Land | Normal | Zwischen | Ermäßigt | Stark ermäßigt | Dienstleistung | Nullsatz? |

|---|---|---|---|---|---|---|

| 15 | – | – | 5 | 8 | ja | |

| 15 | 12 | 6 | 3 | – | nein | |

| 16 | – | 7 | 4 | – | nein | |

| 17,5 | – | 5 | – | – | ja | |

| 18 | – | 5 | – | – | ja | |

| 21 | – | 10 | – | – | ja | |

| 18 | – | 5 | – | – | ja | |

| 19 | – | 9 | 5 | – | nein | |

| 19 | – | 10 | – | – | nein | |

| 19 | – | 7 | – | – | ja | |

| 19 | – | 9 | – | – | nein | |

| 19 | – | 9 | – | – | nein | |

| 19 | – | 6 | – | – | nein | |

| 19 | – | 9 | – | 4,5 | ja | |

| 19,6 | – | 5,5 | 2,1 | – | nein | |

| 20 | – | 8,5 | – | – | nein | |

| 20 | 6 | 10 | 4 | – | nein | |

| 20 | 12 | 10 | – | – | ja | |

| 20 | – | – | – | – | nein | |

| 20 | – | – | 5 | – | ja | |

| 20 | – | 12 | 5 | – | nein | |

| 21 | 12 | 6 | – | – | ja | |

| 21,5 | – | 13,5 | 4,4 | 12 | ja | |

| 22 | – | 7 | – | 3 | ja | |

| 22 | – | 17 | – | 8 | ja | |

| 25 | – | 12 | – | 6 | ja | |

| 25 | – | – | – | – | ja | |

| 15 | 6 | 5 | 2,1 | 3 | ||

| 25 | 12 | 17 | 5 | 12 | ||

| 19,5 | 10,8 | 8,5 | 4,3 | 6,6 | ||

| 19,3 | 12 | 8,8 | 4,7 | 6 |

Stand: Februar 2007, ergänzt um die neuen EU-Staaten am 1. Januar 2007

Umsatzsteuer in Nicht-EU-Ländern

| Land | Allgemein | Ermäßigt | |

|---|---|---|---|

| 20 | 0 | ||

| 4 | 0 | ||

| 21 | 10,5 | 0 | |

| 10 | |||

| 13 | 3 | ||

| 17 | |||

| 17 | |||

| 17 | 6 | 3 | |

| 25 | 0 | ||

| 12,5 | 4 | 1, 0 | |

| 24,5 | 14 | ||

| 15,5 | |||

| 5 | |||

| 5 | 0 | ||

| 22 | 0 | ||

| 7,6 | 3,6, 2,4 | 0 | |

| 20 | |||

| 19 | 5 | ||

| 15 | 0 | ||

| 17 | 8 | ||

| 12,5 | |||

| 25 | 11 | 7 | |

| 18 | 10 | 0 | |

| 7,6 | 3,6, 2,4 | 0 | |

| 18 | 8 | 0 | |

| 7 | |||

| 15 | |||

| 14 | 7 | 4 | |

| 10 | |||

| 5 | |||

| 7 | |||

| 18 | 8 | 1 | |

| 20 | 0 | ||

| 0–10 | |||

| 9 | 0 | ||

Vergleich 1976, 1987 und 2007

| Land | 1976 | Luxus | 1987 | 2007 |

|---|---|---|---|---|

| 11 | 14 | 19 | ||

| 18 | 25 | 19 | 21 | |

| 15 | 22 | 25 | ||

| 20 | 33,33 | 18,6 | 19,6 | |

| 8 | 25 | 15 | 17,5 | |

| 19,5 | 36,75 | 25 | 21 | |

| 12 | 18 | 20 | ||

| 16 | 17,5 | 19 | ||

| 20 | 20 | 25 | ||

| 18 | 30 | 18 (32) | 20 | |

| 17,65 | 23,46 | 25 |

Siehe auch

Einzelnachweise

Weblinks

| Bitte beachte den Hinweis zu Rechtsthemen! |

Wikimedia Foundation.