- Call-Option

-

Eine Call-Option (oder auch Vanilla Call, dt. Kaufoption) ist eine Option, bei welcher der Käufer das Recht, aber nicht die Pflicht hat, innerhalb eines bestimmten Zeitraums (amerikanische Optionen) oder an einem bestimmten Zeitpunkt (europäische Optionen) einen bestimmten Basiswert (Underlying) zu einem im Voraus festgelegten Preis (Ausübungspreis, Strike-Preis) in einer im Voraus festgelegten Menge zu kaufen. Er wird sein Recht nur dann ausüben, wenn der Preis des Basiswertes über dem Ausübungspreis liegt.

Der Verkäufer der Call-Option ist zur Lieferung des Basiswertes verpflichtet, für diese Verpflichtung erhält er die Optionsprämie vom Käufer der Option.

In der Praxis allerdings wird der Basiswert bei Ausübung der Option nicht notwendigerweise geliefert. Ggf. bezahlt der Verkäufer der Call-Option dem Käufer einfach die Differenz zwischen dem Preis, den der Basiswert zum ausgemachten Zeitpunkt hat, und dem Ausübungspreis – diese Praxis wird als Barausgleich bezeichnet. Ob bei Ausübung ein Barausgleich stattfindet oder ob der Basiswert geliefert wird, wird bei Vertragsabschluss festgelegt.

Ein Absicherungsgeschäft als Beispiel:

Ein Getreidehändler plant den Kauf einer bestimmten Menge an Getreide zur zukünftigen Erntezeit. Er will sich dagegen absichern, dass bis dahin der Getreidepreis steigt. Also kauft er eine Kaufoption auf diese Getreidemenge. Sollte bis zur Erntezeit der Preis des Basiswertes tatsächlich über den Ausübungspreis steigen, dann muss der Verkäufer der Option ihm diesen Preisanstieg für die festgelegte Menge ersetzen. Der Getreidehändler hat sich durch die Zahlung einer Optionsprämie, die versicherungsmathematisch zu berechnen wäre, gegen einen Getreidepreisanstieg abgesichert.

Grundsätzlich können solche Geschäfte zwischen zwei beliebigen Parteien abgeschlossen werden, ohne jeden eigenen persönlichen Bezug zum Basiswert, hier Getreide.

Inhaltsverzeichnis

Long-call-Position

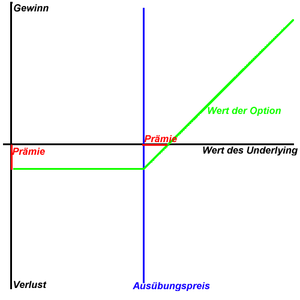

Der Käufer einer Call-Option ist in der so genannten Long-call-Position.

Er bezahlt eine Optionsprämie (roter Abschnitt im Diagramm). Diese Optionsprämie lässt sich eindeutig berechnen.

Ist der Wert des Basiswertes über dem Ausübungspreis, so liegt die Option im Geld (in the money).

Am Tag der Ausübung hat die Option einen inneren Wert, wenn der Basiswert über dem Ausübungspreis liegt. Für den Inhaber des Call war das Geschäft aber nur für den Fall ein Gewinn, wenn der Basiswert so weit über dem Ausübungspreis liegt, dass auch die Optionsprämie kompensiert wird, d.h. die grüne Linie im nebenstehenden Diagramm in der Gewinnzone liegt.

Ist am Tag der Ausübung der Option der Wert des Basiswertes unter dem Ausübungspreis, so ist für den Käufer die gesamte Prämie verloren. Da theoretisch der Wert des Basiswertes ins Unendliche wachsen kann, ist auch die Gewinnchance der darauf basierenden Option theoretisch unendlich.

So ist der Verlust des Käufers einer Call-Option auf die Höhe der Prämie beschränkt, sein Gewinn kann jedoch theoretisch unendlich hoch sein.

Short-call-Position

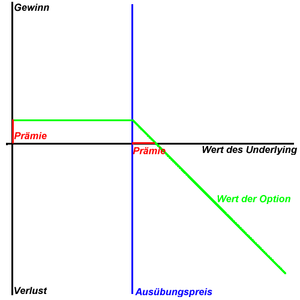

Der Verkäufer (Stillhalter) einer Kaufoption ist in der sogenannten Short-call-Position.

Sein Gewinn/Verlust ist genau die Kehrseite der Long-call-Position: Die Optionsprämie kassiert der Verkäufer der Option in jedem Fall. Mehr als den Gewinn der Optionsprämie kann der Verkäufer aber nicht erzielen.

Jedoch kann er einen theoretisch unendlichen Verlust erleiden, wenn der Basiswert einen unendlich hohen Wert erreicht, er sich aber zum Verkauf zum Ausübungspreis verpflichtet hat.

Zero-strike Call

Ein Zero-strike Call (oder Zero-Call oder Standard Tracker) ist eine Call-Option mit Basispreis 0 des referenzierten Basiswerts. Im Gegensatz zum Investment in eine Aktie erhält der Investor keine Dividende. Bei Zero strike Calls auf Indizes kann dies anders sein, da diverse Indizes die Dividende oder Zinsen beinhalten. Ein weiterer Unterschied zum Direktinvestment in eine Aktie ist die Begrenzung der Laufzeit, die eine Call-Option per se impliziert.

Ein Zero-strike Call kann auf mehrere Arten konstruiert werden:

- Der Verkäufer (oder Emittent) des Zero-strike Calls hält den Basiswert und spekuliert damit auf steigende Dividendenzahlungen. Die Positive Veränderung der Dividendenzahlung kann er sich dann als Gewinn einstreichen.

- Der Verkäufer (oder Emittent) des Zero-strike Calls kauft und verkauft Call-Optionen mit unterschiedlichem Hebel. Mit dem verbleibendem Geld kauft er sich einen Zero-Bond. Bei dieser Konstruktion hat die gekaufte Call-Option einen um mindestens 1 höheren Hebel als die verkaufte Call-Option (vgl. Discount Calls).

Strategien mit Calls

Literatur

- Saber, Nasser (1999): Speculative Capital Volume 1 - the invisible hand of global finance. Financial Times, Prentice Hall. ISBN 0-273-64155-7

- Saber, Nasser (1999): Speculative Capital Volume 2 - The Nature of risk in capital markets. Financial Times, Prentice Hall. ISBN 0-273-64422-X

- Hull, John C. (2003): Options, Futures, And Other Derivatives, Prentice Hall. ISBN 0-13-046592-5

- Bloss, Michael (2005): "Wertpapiere, Optionen & Futures" Das Grundlagenwerk Pro Business Berlin ISBN 3-938262-72-9

- Bloss, Michael (2007): "Finanztermingeschäfte & Zertifikate" Einführung, Grundlagen & Umsetzungsmöglichkeiten Pro Business Berlin ISBN 978-3-939430-15-5

Siehe auch

Wikimedia Foundation.