- Floor-Floater

-

Als Floater (Floating Rate Note, FRN) bezeichnet man eine Anleihe mit variabler Verzinsung, die an einen Referenzzinssatz wie zum Beispiel alle 3/6 Monate an den Libor oder Euribor gekoppelt wird. In manchen Fällen wird zusätzlich ein Bonitätsaufschlag/-abschlag in Form eines Coupon- und/oder Adressenspreads addiert. Andere variabel verzinsliche Wertpapiere hingegen sind keine Floater, sondern strukturierte Produkte.

Inhaltsverzeichnis

Zinsfixierung

Die Verzinsung erfolgt in der Regel zum Referenzwert zuzüglich einem vertraglich fixierten Aufschlag (spread oder quoted margin), der die Bonität des Emittenten widerspiegelt. Häufige Referenzzinssätze sind der 3- oder 6-Monats-Euribor. In der Regel wird der Zinssatz für den nächsten Kupon bei der Zahlung des vorangehenden Kupons festgelegt.

In jedem Fixingtermin wird der Referenzzinssatz neu festgelegt, nicht jedoch der Bonitätsspread. Nur wenn der Bonitätsspread im Fixingtermin dem Bonitätsrisiko entspricht, notiert die Anleihe zum Nennwert.

Arten

- Normale Floater: Hier steigt die Verzinsung, wenn das Zinsniveau steigt, d. h. der Anleger profitiert von steigenden Zinsen.

- Geldmarktfloater: Die Verzinsung ist an einen Geldmarktzinssatz gebunden

- Kapitalmarktfloater: Die Verzinsung ist an einen Kapitalmarktzinssatz gebunden

- Gemischte Floater sind Schuldverschreibungen mit anfänglich fester, nach einer bestimmten Zeit dann variabler Verzinsung oder umgekehrt.

- Cap-Floater beinhalten einen Maximalzinssatz. Es sind variabel verzinsliche Anleihen mit einer Höchstmarke für die Verzinsung. Die Verzinsung bleibt auf diesen festgelegten Höchstsatz beschränkt, falls die Summe aus Referenzzinssatz und Spread diese Größe überschreitet.

- Floor-Floater beinhalten einen Minimalzinssatz. Es sind variabel verzinsliche Anleihen mit einem Mindestsatz für die Verzinsung. Sollte der Referenzzinssatz zuzüglich eines Spreads diesen Mindestsatz unterschreiten, so hat der Anleger Anspruch auf Zinszahlungen in Höhe des Mindestsatzes.

- Minimax-Floater (auch Collar) sind eine Kombination aus Cap- und Floorfloater. Es sind variabel verzinsliche Anleihen mit einem Mindest- und Höchstsatz für die Verzinsung. Sollte der Referenzzinssatz zuzüglich eines Spreads diesen Mindest- oder Hochstsatz unter- bzw. überschreiten, so hat der Anleger Anspruch auf Zinszahlungen in Höhe des Mindestsatzes bzw. bleibt die Verzinsung auf diesem Höchstsatz beschränkt. Collars stellen eine Kombination aus Cap-Floater und Floor-Floater dar.

- Reverse-Floater sind Schuldverschreibungen mit fester Laufzeit, bei denen sich der variable Zinssatz aus der Differenz zwischen einem willkürlich festgelegten (hohen) Zinssatz und einem Referenzzinssatz (z.B. LIBOR) ergibt. Dieser enthält einen Cap, so dass der Käufer nicht an den Emittenten zahlen muss, wenn der Referenzzinssatz zu weit steigt. Beispielsweise kann als Verzinsung 10% abzgl. 3-Monats-EURIBOR festgelegt werden mit einem Cap von 10%. Dadurch profitiert der Anleger von fallenden Zinsen.

- Flip-Flop-Floater bieten dem Emittenten das Recht, eine langfristige Schuldverschreibung in eine kurzfristige umzuwandeln.

- Missmatch Floater sind Floater, bei denen Zinsanpassungstermin und Änderung des Referenzzinssatzes zeitlich auseinanderfallen.

Bewertung

Da ein Floater zu einem Zeitpunkt unmittelbar nach einer Kuponzahlung zu einem Marktzinssatz (ggfs. mit einem Bonitätsabschlag) notiert und somit einen "fairen" Zinssatz ausweist, muss er zu diesem Zeitpunkt a pari, das heißt zu seinem Nominalwert, notieren. Dementsprechend besteht das Kursrisiko, dass sich der Wert des Floaters aufgrund einer Zinsänderung ändert, nur für den Zeitraum zwischen zwei Zinsterminen.

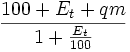

Daher wird als Kennzahl für Floater die Rendite bis zum nächsten Fälligkeitstag berechnet. Sie ergibt sich aus dem Nominalwert plus dem nächsten Kupon geteilt durch den dirty price heute minus eins geteilt durch die Dauer bis zum nächsten Kupontermin.

Die Duration eines Floaters ist der Zeitraum bis zum nächsten Kupon, auch wenn die Laufzeit der Anleihe um ein Vielfaches länger ist.

Risiken

Zinsänderungsrisiko

Für den Emittenten besteht das Risiko, dass die Zinsen steigen und die Zinszahlungen höher als geplant ausfallen. Allerdings kann sich der Emittent durch einen Zinsswap (in der Rolle des fixed payers) gegen dieses Risiko absichern.

Bonitätsrisiko

Das Bonitätsrisiko spiegelt sich in dem Zuschlag wider.

Return to Rollover

Da die Effektivverzinsung aufgrund der Schätzungen der Entwicklung des variablen Zinssatzes ungenau ist, wird als Kennzahl die Rendite bis zum nächsten Fälligkeitstag herangezogen. Dabei wird das Bonitätsrisiko vorerst vernachlässigt. Diesen Zusammenhang nennt man Return to Rollover.

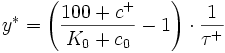

Aufgelöst nach der Rendite bis zum nächsten Fälligkeitstag y * ergibt dies:

Zuschlag

quoted margin

Ein Floater wird dadurch charakterisiert, dass er einen Bonitätsspread (quoted margin) über einen Referenzzinssatz garantiert. Die quoted margin ist der Risikozuschlag auf den zu Grunde liegenden Referenzindex (meist 3- bzw. 6 Monate Geldmarktsätze).

simple effective margin

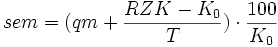

Die simple effective margin stellt die im Kurs implizit enthaltene tatsächliche Kurskorrektur dar. Sie tritt auf, wenn am Kupontermin der Kurs nicht gleich hundert ist.

Die Differenz aus dem Rückzahlungskurs und dem heutigen Kurs wird über die Laufzeit verteilt.

- qm: quoted margin

- sem: simple effective margin

- zweiter Faktor ist eine Korrektur des Basiseffektes der quoted margin: qm(100 =/= qm/K_0

In jedem Fixingtermin wird der Referenzzinssatz neu festgelegt, nicht aber der Bonitätsspread. Nur wenn der Bonitätsspread im Fixingtermin dem Bonitätsrisiko entspricht, notiert die Anleihe zum Nennwert. Falls der Spread niedriger ist als der, der für eine FRN mit gleicher Bonotät des Emittenten festgelegt wurde, so notiert die FRN unter dem Nennwert. Falls der Spread höher ist gilt das Gegenteil.

compound effective margin

Pari-Notierung im Fixingtermin

Mittels eines No-Arbitrage Arguments lässt sich zeigen, dass ein Floater im Fixingtermin immer zu pari notiert. Eine Floating Rate Note lässt sich synthetisch erzeugen durch eine rollierende (revolvierende) Geldanlage in einer Fixed Rate Note. Diese müssen dann denselben Preis haben.

- Achtung!: Dies gilt nur für den Fall, dass der Bonitätsspread dem Bonitätsrisiko entspricht (sem=qm).

Duration eines Floaters

Die Macaulay-Duration ist vor Zinsanpassungstermin 0 und nach Zinsanpassungstermin 1.

Nach der Definition von DM (DM = Dm(1 + y))muss auch die modifizierte Duration vor Anpassungstermin 0 sein, nach Anpassungstermin ist sie gleich 1 / (1 + y) / 100.

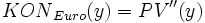

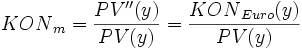

Die Euro-Duration ist auch gleich Null vor Zinsanpassungstermin (folgt aus Definition) und nach Zinsanpassungstermin

.

.Konvexität

Die Konvexität ist vor Zinsanpassungstermin 0 und nach Zinsanpassungstermin 2 analog zu einjährigen Zerobonds.

Bedeutung

Mit einem Floater hat man die Möglichkeit, ein Bonitätsrisiko zu transferieren, ohne ein Zinsänderungsrisiko weitergeben zu müssen. Das wird zum Beispiel beim forderungsbesicherten Wertpapier (asset-backed security) ausgenutzt, bei denen zwar das Risiko der zugrunde liegenden Forderungen (asset) verkauft werden soll, die teilweise recht komplexe Fälligkeitsstruktur jedoch vor dem Anleger versteckt bleiben soll.

In Deutschland ist die Inflation seit dem Krieg niedrig geblieben und die Zinssätze relativ konstant. Daher werden auch bei langlaufenden Anleihen die Kupons von vornherein festgelegt, da man das Zinsänderungsrisiko im Allgemeinen für überschaubar hält. In Ländern, die traditionell hohe Inflationsraten gewohnt sind, sind an kurzfristige Zinssätze gekoppelte Kupons dagegen gebräuchlicher.

Kategorisierung

Trotz der variablen Verzinsung gehört der Floater zu der Gattung von festverzinslichen Wertpapieren. Dies ergibt sich aus der Definition des hier gebrauchten Wortes „festverzinslich“, nach der ein erfolgsunabhängiger Verzinsungsanspruch besteht. Dies ist hier gegeben, da der Zinssatz des Floaters gegenüber einem Referenzzinssatz angepasst wird.

Siehe auch

- Normale Floater: Hier steigt die Verzinsung, wenn das Zinsniveau steigt, d. h. der Anleger profitiert von steigenden Zinsen.

Wikimedia Foundation.