- Direkte Steuern

-

Inhaltsverzeichnis

Allgemeines

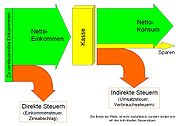

Innerhalb des Steuerrechts wird zwischen direkten Steuern und indirekten Steuern unterschieden.

Direkte Steuern

Bei direkten Steuern sind Steuerschuldner (der gesetzlich Verpflichtete) und Steuerträger (der wirtschaftlich Belastete) identisch, d. h. eine Übertragung der Steuer auf Dritte ist nicht möglich. Die direkten Steuern werden dabei unmittelbar bei dem Steuerschuldner festgesetzt und erhoben. Zu den direkten Steuern zählen Steuern auf das Einkommen und das Vermögen (z. B. Einkommensteuer, Körperschaftsteuer, Solidaritätszuschlag, Zinsabschlag) sowie Steuern im Zusammenhang mit dem privaten Verbrauch (z. B. Hundesteuer, Jagdsteuer).

Beispiel: Bei der Hundesteuer ist der Hundehalter gesetzlicher Steuerschuldner und er zahlt sie auch. Auch die Kfz-Steuer ist eine direkte Steuer, da Kfz-Halter und Kfz-Steuerzahler identisch sind.

Indirekte Steuern

Bei den indirekten Steuern sind Steuerschuldner und Steuerträger nicht identisch; hier wird die Steuer auf einen Dritten übertragen. Die Steuer wird nicht von der effektiv wirtschaftlich belasteten Person, also dem Steuerträger, an die Finanzbehörden abgeführt, sondern stellvertretend von einer anderen Person. Zu den indirekten Steuern zählen etwa die Umsatzsteuer sowie die Verbrauchsteuern (Energiesteuer, Tabaksteuer, Stromsteuer, Biersteuer, Kaffeesteuer, Alkopopsteuer, Branntweinsteuer, Schaumweinsteuer und Zwischenerzeugnissteuer und die Rennwett- und Lotteriesteuer).

Beispiel: Die Mineralölsteuer wird vom Mineralölherstellungsbetrieb geschuldet, gezahlt wird sie vom Kunden an der Tankstelle.

Kritik

Diese Unterscheidung ist umstritten, da letztlich alle Steuern in die Kosten-/Preiskalkulation eingehen. Bei der Besteuerung einer Transaktion zwischen zwei Parteien, wird eben die gesamte Transaktion besteuert, und nicht unbedingt nur eine der beiden Parteien. Letztlich tragen also in der Regel beide Seiten die Steuer mit, auch wenn nur eine Partei die Steuer zahlen muss, und es die Intention des Staates war nur eine Seite der Transaktion zu belasten (z. B. die Unternehmen). So ist es zum Beispiel auch unerheblich, ob die Beiträge zur Sozialversicherung je zur Hälfte auf Arbeitgeber und Arbeitnehmer aufgeteilt werden oder nicht, der Nettolohn verändert sich dadurch nicht.

Selbst der Grenzsteuersatz bei der Einkommenssteuer (die ja per Definition eine direkte Steuer ist) ist letztendlich sogar eine Steuer auf die Transaktion durch die sich das Einkommen erhöht (z. B. Arbeit), und beeinflusst so auch die Quantität dieser Transaktion; denn bei geringerem Grenzsteuersatz würde evtl. mehr (oder weniger) gearbeitet, weil der Nettolohn höher läge.

Anmerkung zur Kritik

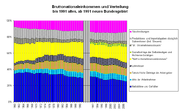

Verteilung des Bruttonationaleinkommens (Quelle: eigene Berechnungen nach StBA)Die Unterscheidung setzt in Ihrer Definition lediglich an der Erhebungsform an (direkter oder indirekter Zugriff auf den vom Gesetz als letztlich belasteten "Vorgesehenen"; d.h.: Ansatzpunkt der Besteuerung ist das Unterscheidungskriterium). Wo letztendlich die Belastung entsteht, ist nicht nur von der individuellen Preiskalkulation abhängig, sondern auch von der Überwälzbarkeit der Belastung (sprich: Durchsetzbarkeit des kalkulierten Preises am Markt - letztlich von den Verläufen der Angebots- und Nachfragekurven). Außerdem ergibt sich durch die Unterteilung eine unterschiedliche Steuerungswirkung für Einkommen (beispielsweise bei der Steuerprogression) und Konsumausgaben (unterschiedliche Steuersätze für Lebensmittel und Luxusgüter).

Die in der Kritik dargestellte Unveränderlichkeit des Nettoeinkommens bezüglich der Aufteilung der SV-Beiträge auf Arbeitgeber und Arbeitnehmer ist nur bei einer statischen Betrachtung von Gesamtbrutto und SV-Beiträgen zutreffend. Erhöht sich langfristig der Beitragssatz in der gesetzlichen Sozialversicherung, zum Beispiel weil die Lohnquote (Anteil der Löhne am Volkseinkommen) sinkt, so bewirkt die hälftige Aufteilung der SV-Beiträge, dass das Gesamtbrutto um die Hälfte der Differenz des SV-Beitragssatzes erhöht wird. Ohne die Aufteilung der SV-Beiträge auf Arbeitgeber und Arbeitnehmer würde das Nettoeinkommen doppelt so stark sinken.

Bitte beachte den Hinweis zu Rechtsthemen!

Wikimedia Foundation.