- Interbankmarkt

-

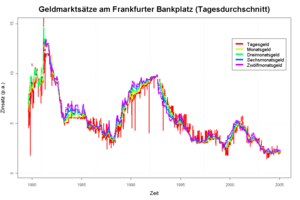

Der Geldmarkt ist der Teil des Finanzmarktes, auf dem mit Zentralbankgeldguthaben der Geschäftsbanken gehandelt wird. Er ist historisch gewachsen und besteht heute deshalb, weil die EZB jeder Geschäftsbank nur eine bestimmte Zentralbankgeld- bzw. Bargeldmenge per Hauptrefinanzierungsfazilität zugesteht. Hat eine Geschäftsbank einen Bedarf an Zentralbankgeld (oder Bargeld, das sichtbar gemachtes Zentralbankgeld ist), der das ihr per Hauptrefinanzierungsfazilität zugeteilte Kontingent übersteigt, versucht sie diesen Bedarf auf dem Geldmarkt zu decken, indem sie überschüssiges Zentralbankgeld anderer Geschäftsbanken leiht (oder sie deckt ihren Zentralbankgeldbedarf durch Inanspruchnahme der Spitzenrefinanzierungsfazilität der Zentralbank, falls deren Zinssatz unter dem Geldmarktzinssatz liegt). Die Geschäftsbanken schöpfen ihr Zentralbankgeldkontingent nur dann aus, wenn sie es entweder für eigene Geschäfte (zur Sicherung ihrer Barreserve) oder Mindestreserve an Zentralbankgeld benötigen oder zu einem Zinssatz oberhalb des Hauptrefinanzierungszinssatzes, also dem Zinssatz, zu dem sie es selbst bei der Zentralbank leihen müssen, auf dem Geldmarkt an andere Banken verleihen können. Da jede Geschäftsbank jedoch zum Spitzenrefinanzierungszinssatz theoretisch beliebig viel Bar- und Zentralbankgeld von der Zentralbank (als lender of last resort) leihen kann, bewegt sich der Geldmarktzins stets zwischen dem unteren Zentralbankzins (dem Einlagesatz) und dem oberen Zentralbankzins (dem Spitzenrefinanzierungszinssatz), die beide zusammen den Zinskorridor bilden. Innerhalb des Zinskorridors richtet sich der Geldmarktzins nach dem Verhältnis von Zentralbankgeldangebot und Zentralbankgeldnachfrage, wobei sich der zu entrichtende Zins nach der kürzestmöglichen Kündigungsfrist richtet, an dem der Geldmarktkredit zurückgezahlt werden muss. Die Kündigungsfrist kann Tage, Wochen oder maximal 12 Monate betragen.

Der Geldmarkt ist geprägt durch eine hohe Institutionalisierung, feste Handelsusanzen, unpersönliche Beziehung zwischen Schuldner und Gläubiger, hohe Bonität der Marktteilnehmer und standardisierte Marktinstrumente.

Die auf dem Geldmarkt ausstehenden Forderungen werden gemäß Geldmengendefinition M1 oder M2 zugerechnet. Geldanlagen mit längerer Laufzeit werden in der Regel der Geldmenge M3 zugeordnet und sind somit nicht Teil der Geldmarktforderungen.

Inhaltsverzeichnis

Marktteilnehmer

Marktteilnehmer sind in aller Regel institutionelle Anleger, d.h. Finanzintermediäre (Banken, Versicherungen, Fondsgesellschaften sowie andere große Unternehmen). Der wichtigste institutionelle Einzelanbieter ist jedoch die Zentralbank (Finanzsystem), die über den Geldmarkt das so genannte Zentralbankgeld zur Verfügung stellt (Geldangebot). Die Geschäfte werden am Telefon von so genannten Geldhändlern abgeschlossen. Die gehandelte Mindeststückelung beläuft sich i. d. R. auf 1.000.000 Euro.

Motivation der Marktteilnehmer

Die Motivation der Akteure zur Teilnahme am Geldmarkt ist unterschiedlich:

- Unternehmen (v. a. Banken) nutzen den Markt, um kurzfristig größere Geldsummen anzulegen bzw. auszuleihen.

- Die Zentralbank tritt am Markt auf, um damit Einfluss auf die Geldschöpfung und Kreditvergabe der Banken zu nehmen. Mit anderen Worten: Sie möchte damit einerseits ihre geldpolitischen Ziele erreichen und andererseits die Stabilität des Bankensektors sichern.

Risiken der Marktteilnehmer

Alle Marktteilnehmer sind dem Ausfallrisiko ausgesetzt, das über die Einräumung von gegenseitigen Kontrahentenlimiten überwacht wird. Unternehmen sind also nur bis zu einem festgelegten Höchstbetrag bereit, einem anderen Unternehmen Geld zur Verfügung zu stellen. Des Weiteren versuchen sie gezielt, ihre Anlagen zu diversifizieren, um das Ausfallrisiko auf möglichst viele Marktteilnehmer zu verteilen.

Instrumente des Geldmarktes

Der Geldmarkt unterscheidet folgende Transaktionsformen:

- Tages- und Termingeldhandel. Marktteilnehmer sind hier auch große Unternehmen, die damit Liquiditätsspitzen ausgleichen.

- Aufnahme kurzfristiger Kredite mit Besicherung (z. B. durch Nutzung der Spitzenrefinanzierungsfazilität der EZB)

- Kurzfristige Geldleihe über die Ausgabe (Emission) von Wertpapieren, so genannte Geldmarktpapiere. Marktteilnehmer sind hier Staatsregierungen, Banken sowie Industrie- und Handelsunternehmen.

- Kurzfristige Geldbeschaffung über den Verkauf (Repurchase Agreements) oder die Verpfändung von Wertpapieren.

- Mindestreserveverpflichtung der MFI gegenüber der Zentralbank (im Falle der EZB flexibel gehalten, um den Geschäftsbanken Finanzierungsspielraum zu geben).

Siehe auch

Wikimedia Foundation.