- Wertbeitrag

-

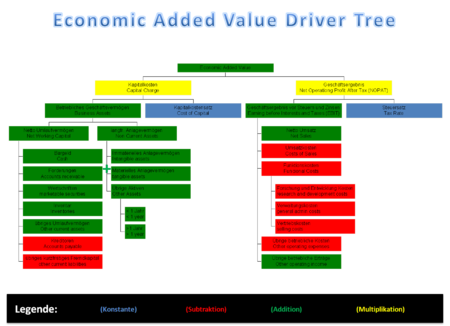

Der Economic Value Added (EVA) oder Geschäftswertbeitrag ist eine Messgröße aus der Finanzwirtschaft, um die Vorteilhaftigkeit einer Investition zu berechnen. EVA stellt einen Residualgewinn dar und ergibt eine absolute Nettogröße eines Gewinns nach Abzug der Kapitalkosten für das eingesetzte Gesamtkapital. Vereinfacht: EVA=Kapitalerlöse abzüglich Kapitalkosten. In eine ähnliche Richtung zielt das Du-Pont-Schema, jedoch wird dort auf dem ROI abgestellt.

Inhaltsverzeichnis

Berechnung

Die Berechnung wird in zwei (mathematisch identischen) Gleichungen dargestellt:

- NOPAT = net operating profit after taxes (operativer Gewinn nach Steuern)

- WACC = weighted average cost of capital (gewichteter Mittelwert von Fremd- und Eigenkapitalkosten)

- NOA = Net Operating Assets (investiertes Kapital bzw. betriebsnotwendige Vermögensgegenstände)

- ROCE = NOPAT/NOA = return on capital employed (Investitionsrendite)

Formel (1) wird als Capital-Charge-Formel bezeichnet. Als Value-Spread-Formel wird die Formel (2) bezeichnet. Vorteilhaft an (2) ist der besser sichtbare Zusammenhang zwischen Investitionsrendite, Kapitalkosten und Wertsteigerung. Sobald die Investitionsrendite (ROCE) die Kapitalkosten (WACC) übersteigt, schafft eine Investition Wert.

Entwicklung

Entwickelt wurde der EVA von der Unternehmensberatung Stern Stewart & Co, welche sich die Markenrechte am Kürzel EVA gesichert hat. Die Übersetzung ins Deutsche, GWB, ist von der Siemens AG geschützt. Laut einer Studie von KPMG nutzten im Jahr 2000 zwölf der 30 DAX-Unternehmen den EVA als Steuerungsgröße. Die Kennzahl soll die Analyse und Bewertung von Unternehmen, Unternehmensteilen oder Projekten erleichtern und auch als Grundlage für eine Anreizsteuerung dienen (siehe leistungsorientierte Vergütung). Eine neuere Entwicklung in der wertorientierten Leistungsmessung ist die indexierte operative Leistungsmessung, welche Wertbeiträge auf Basis des Economic Value Added in die Komponenten des Werttreiberbaums zerlegt. Auch ermöglicht die indexierte operative Leistungsmessung die zyklusunabhängige Messung der Wertentwicklung und den standardisierten Vergleich der Kennzahlen. [1]

Umformungen

Wie von anderen auch wurde von Stern Stewart & Co die Problematik der rechnungslegungsbasierten Daten erkannt. Durch Bilanzierungswahlrechte sind die Daten unternehmensübergreifend nicht vergleichbar und damit für die Shareholder weniger gehaltvoll. Daher werden zahlreiche Vorschläge zur Umformung (Conversion) der Zahlen gemacht. Nach Stern Stewart & Co beläuft sich die Zahl der gesamten möglichen Umformungen auf 164, allerdings wird ihm hier zum Teil Marketing unterstellt und zum anderen sind die Anpassungen oft zu aufwendig als dass sie ökonomisch sinnvoll wären. Praktisch werden daher unternehmensindividuell Anpassungen vorgenommen, die in der Regel nur auf maximal 35 kommen. Die Anpassungen werden üblicherweise in vier Kategorien eingeteilt:

- Operating Conversions: hier soll das Ergebnis der betrieblichen Tätigkeit möglichst klar dargestellt und das Nicht-Betriebsnotwendige-Vermögen beiseite gelassen werden

- Funding Conversions: hier werden die Finanzierungen bereinigt, z. B. auch versteckte Finanzierungen wie Leasing oder auch Miete. Weiterhin werden nicht zinstragende Verbindlichkeiten eliminiert

- Shareholder Conversions: hier werden die nicht erfassten Eigenkapitalgrößen berücksichtigt (wie originärer Goodwill oder immaterielle Vermögensgegenstände), aber auch die Anpassung der Schulden und Vermögensgegenstände an Marktwerte vorgenommen

- Tax Conversion: hier wird die Steuerlast angepasst, um eine Fiktion der Eigenkapitalfinanzierung zu erreichen.

Kritik

Für den EVA spricht die leichte Verständlichkeit und damit Kommunizierbarkeit der Größe, da er auf den Größen der Rechnungslegung basiert. Zur Bewertung und Analyse von Unternehmen, Unternehmensteilen oder auch Projekten kann EVA effizient eingesetzt werden.

Kritik wird oft an den Conversions festgemacht. Durch die große Auswahlmöglichkeit wird die angestrebte Vergleichbarkeit wieder gemindert. Auch die unterschiedliche Herkunft der Daten stößt auf Kritik.

In der neueren Literatur wird eine vereinfachte Berechnung des Economic Value Added empfohlen, die der Kommunizierbarkeit der Kennzahl Rechnung trägt und einfacher in wertorientierten Bonussystemen eingesetzt werden kann (siehe leistungsorientierte Vergütung).[2]

Literatur

- Joel M. Stern, John S. Shiely; „The EVA challenge: implementing value-added change in an organization“, New York 2001, ISBN 0-471-40555-8

- G. Bennet Stewart, „The quest for value : the EVA management guide“, HarperBusiness, 1991, New York ISBN 0-88730-418-4

- Stephan Hostettler, Hermann J. Stern: "Das Value Cockpit: Sieben Schritte zur wertorientierten Führung für Entscheidungsträger", Wiley, 2003, ISBN 3-52750102-9

- Hermann J. Stern: "Marktorientiertes Value Management: Wettbewerbsvorteile durch das Finance Intelligence Radar erzielen", Wiley, 2007, ISBN-13: 978-3527502585

- Peter Stöckli: Master-These "The importance of Financial Ratios in order to support Management", Frauenfeld (CH), University of Wales, 2004

- Jürgen Weber, Utz Schäfer: "Einführung in das Controlling", Schäffer-Poeschel, 2006, ISBN 3-7910-1504-4

Weblinks

- Economic Value Added Definition und Ausführungen zum Werttreiberbaum und wertorientierter Führung auf www.obermatt.com

- Economic Value Added Publikationen und White Paper zum kostenlosen Download auf www.obermatt.com

Einzelnachweise

- ↑ Stephen F. O'Byrne: EVA and Value Based Management, MacGraw-Hill, 2000 und Hermann J. Stern: "Marktorientiertes Value Management: Wettbewerbsvorteile durch das Finance Intelligence Radar erzielen", Wiley, 2007, ISBN-13: 978-3527502585

- ↑ Stephen F. O'Byrne: EVA and Value Based Management, MacGraw-Hill, 2000 und Stephan Hostettler / Hermann J. Stern: "Das Value Cockpit", Wiley, 2004, ISBN-13: 3-52750102-9

Wikimedia Foundation.