Reward to Volatility Ratio

- Reward to Volatility Ratio

-

Die von Jack L. Treynor 1965 erstmals aufgestellte Treynor-Ratio (auch Treynor-Maß oder Reward to Volatility Ratio) ist eine auf dem Capital Asset Pricing Model (CAPM) aufbauende finanzwirtschaftliche Kennzahl.

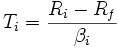

Sie bezeichnet das Verhältnis der Überschussrendite zum Betafaktor und somit die Risikoprämie je Einheit des eingegangenen systematischen Risikos:

wobei Ri die Rendite des Portfolios, Rf die Rendite der risikofreien Kapitalanlage und βi das Beta des Portfolios darstellt.

Stehen zwei Portfolios unter gleichen Rahmenbedingungen zur Auswahl, so erzielt das Portfolio mit der größeren Treynor-Ratio seine Rendite mit geringerem systematischen Risiko. Im Gegensatz zur Treynor-Ratio benutzt die Sharpe-Ratio die Standardabweichung σi statt des Betafaktors und misst somit das Gesamtrisiko, also neben dem systematischen Risiko auch das unsystematische Risiko durch mangelhafte Diversifizierung des Portfolios.

Vergleicht man zwei Portfolios, welche nicht aus Titeln desselben Markts bestehen, sollte die Sharpe-Ratio angewendet werden, da der Betafaktor des Treynor-Ratios die Schwankungssensitivität eines Portfolios zum jeweiligen Markt ausdrückt. Die Sharpe-Ratio kann marktübergreifend angewendet werden, da die Berechnung über die Standardabweichung erfolgt.

Wikimedia Foundation.

Schlagen Sie auch in anderen Wörterbüchern nach:

Reward-to-volatility ratio — Ratio of excess return to portfolio standard deviation. The New York Times Financial Glossary … Financial and business terms

reward-to-volatility ratio — Ratio of excess return ( excess returns) to portfolio standard deviation. Bloomberg Financial Dictionary … Financial and business terms

Ratio De Treynor — Sommaire 1 Introduction 2 Formule et explications // Introduction Jack Treynor est un économiste qui en 1965 créa le ratio suivant, qui porta son nom ratio de Treynor (appelé aussi reward t … Wikipédia en Français

Ratio de treynor — Sommaire 1 Introduction 2 Formule et explications // Introduction Jack Treynor est un économiste qui en 1965 créa le ratio suivant, qui porta son nom ratio de Treynor (appelé aussi reward t … Wikipédia en Français

Ratio de Treynor — Le ratio de Treynor est un indicateur financier utilisé pour évaluer la rentabilité d un portefeuille. Sommaire 1 Introduction 2 Formule et explications 3 Voir aussi 3.1 Articles connexes … Wikipédia en Français

Treynor Ratio — A ratio developed by Jack Treynor that measures returns earned in excess of that which could have been earned on a riskless investment per each unit of market risk. The Treynor ratio is calculated as: (Average Return of the Portfolio Average… … Investment dictionary

Treynor ratio — The Treynor ratio is a measurement of the returns earned in excess of that which could have been earned on a riskless investment (i.e. Treasury Bill) (per each unit of market risk assumed).The Treynor ratio (sometimes called reward to volatility… … Wikipedia

Treynor-Ratio — Die von Jack Treynor 1965 erstmals aufgestellte Treynor Ratio (auch Treynor Maß oder Reward to Volatility Ratio) ist eine auf dem Capital Asset Pricing Model (CAPM) aufbauende finanzwirtschaftliche Kennzahl. Sie bezeichnet das Verhältnis der… … Deutsch Wikipedia

Sharpe ratio — The Sharpe ratio or Sharpe index or Sharpe measure or reward to variability ratio is a measure of the excess return (or risk premium) per unit of deviation in an investment asset or a trading strategy, typically referred to as risk (and is a… … Wikipedia

Sterling Ratio — A ratio used mainly in the context of hedge funds. This risk reward measure determines which hedge funds have the highest returns while enduring the least amount of volatility. The formula is as follows: This formula uses the average for risk… … Investment dictionary