- Risikoversicherung

-

Eine Lebensversicherung ist eine Versicherung, die das biometrische Risiko (meist Todesfall oder Langlebigkeit) der versicherten Person wirtschaftlich absichert. Im Lebensversicherungsvertrag wird eine Versicherungsleistung vereinbart, die im vertraglich vereinbarten Versicherungsfall – meist Tod während einer bestimmten Zeit (Todesfallversicherung) oder Erleben eines bestimmten Zeitpunktes (Erlebensfallversicherung) – an den Versicherungsnehmer oder einen anderen Bezugsberechtigten ausgezahlt wird.

Als Lebensversicherungen werden nur Individualversicherungen bezeichnet; die hiervon klar zu trennende Sozialversicherung sichert ähnliche Risiken ab, die aber nicht auf einem Versicherungsvertrag beruhen.

Lebensversicherungen zählen zu den Personenversicherungen, da das versicherte Risiko direkt in der Person liegt. Sie werden fast stets als Summenversicherung abgeschlossen, die Versicherungsleistung wird also im Versicherungsfall in Höhe einer vertraglich vereinbarten Versicherungssumme als Geldleistung erbracht. Die Höhe des durch den Versicherungsfall tatsächlich entstandenen Schadens spielt dabei keine Rolle.

Je nach vertraglicher Vereinbarung kann neben oder statt Tod oder Erleben auch der Eintritt schwerer Krankheiten, die Berufs- oder Erwerbsunfähigkeit oder andere, direkt mit dem menschlichen Leben zusammenhängende Gefahren als Versicherungsfall bestimmt sein und damit eine Leistung auslösen.

Insbesondere wird die (private) Rentenversicherung als reine Erlebensfallversicherung auch zur Lebensversicherung gezählt und nicht nur Todesfallversicherungen. Sie wird versicherungstechnisch genauso kalkuliert und betrieben. Als Leistung einer Rentenversicherung wird eine regelmäßige Zahlung seitens des Lebensversicherers fällig, daher der Name „Rentenversicherung“. Es gibt noch andere Erlebensfallversicherungen, die aber auf dem deutschen Markt keine Bedeutung haben.

Arten der Lebensversicherung

Lebensversicherungen, wie sie in Deutschland angeboten werden, lassen sich nach verschiedenen Kriterien in Grundformen einteilen oder sind Kombinationen von diesen:

- Unterscheidung nach dem Versicherungsfall

- Todesfallversicherung: Die Leistung erfolgt im Todesfall während der Versicherungsdauer; ein Beispiel ist die Risiko-Lebensversicherung.

- Erlebensfallversicherung: Die Leistung erfolgt bei Erleben des Endes der Versicherungsdauer. Diese Form wird fast immer kombiniert, meist mit einer Todesfallversicherung, angeboten,

- Berufsunfähigkeitsversicherung: Versicherungsleistung bei Berufsunfähigkeit

- Aussteuerversicherung: Versicherungsleistung bei Heirat

- Sterbegeldversicherung

- Unterscheidung nach der Kapitalbildung

- Risikoversicherung: Hier erfolgt keine oder nur eine vorübergehende Kapitalbildung. Beispiel sind Risiko-Lebensversicherungen und Berufsunfähigkeitsversicherungen.

- Kapitalbildende Versicherung: Ein Teil des eingezahlten Beitrags wird zur Kapitalbildung verwendet. Beispiel sind gemischte Versicherungen, lebenslängliche Todesfallversicherungen und Rentenversicherungen.

- Unterscheidung nach der Bestimmung der Versicherungsleistung

- Konventionelle Lebensversicherung: Die Versicherungsleistung wird als fester Geldbetrag in einer bestimmten Währung vereinbart.

- Fondsgebundene Lebensversicherung: Die Versicherungsleistung wird in Anteilseinheiten eines Fonds vereinbart.

- Indexgebundene Lebensversicherung: Die Versicherungsleistung wird auf Basis eines anderen Index vereinbart.

- Unterscheidung nach der Art der Versicherungsleistung

- Kapitalversicherung: Einmalige Leistung durch Zahlung eines Kapitals zu einem vorvereinbarten Termin.

- Term-Fix-Versicherung: Bei dieser Variante wird die Zahlung genau am vereinbarten Datum fällig, unabhängig davon, ob die versicherte Person noch lebt.

- Ausbildungsversicherung, Aussteuerversicherung: Bei diesen Varianten wird die Zahlung des Kapitals an ein vertraglich vereinbartes Ereignis gekoppelt, dessen genauer Termin jedoch im Vorhinein unbekannt ist.

- Rentenversicherung: Laufende Auszahlung als vom Überleben abhängige Rente.

- Unterscheidung nach Förderbarkeit durch spezifische staatliche Förderverfahren

- Direktversicherung

- Vermögensbildungsversicherung (zur Anlage der Vermögenswirksamen Leistungen)

- Versicherung zum Aufbau einer zusätzlichen kapitalgedeckten Altersvorsorge nach dem AVmG (Riester-Rente)

- Basisrente (Rürup-Rente)

Bei diesen Einteilungen ist zu beachten, dass ein einzelner Lebensversicherungsvertrag kompliziert gestaltet sein kann und jeweils mehrere Grundformen kombinieren kann. So gibt es Verträge, die sowohl Kapital- als auch Rentenleistungen vorsehen; es können auch Todesfall- und Erlebensfallkomponenten im Vertrag vereint sein.

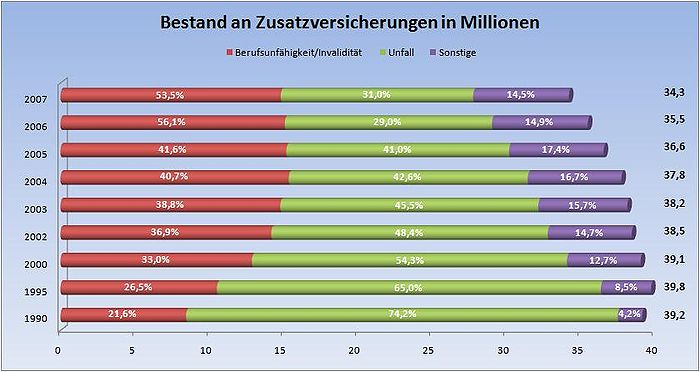

Daneben werden zahlreiche Zusatzversicherungen angeboten. Die bedeutendste ist dabei die Berufsunfähigkeitsversicherung, die in diesem Zusammenhang als Berufsunfähigkeits-Zusatzversicherung (Abkürzung BUZ) bezeichnet wird. Weitere Zusatzbausteine sind die Unfalltod-Zusatzversicherung, bei der ein Mehrfaches der einfachen Todesfallleistung für den Fall des Unfalltodes versichert wird, und Pflegeversicherungsleistungen.

Geschichte

Erste Lebensversicherungen entstanden im antiken Rom, wo „Beerdigungsvereine“ die Bestattungskosten ihrer Mitglieder übernahmen sowie die überlebenden Verwandten finanziell unterstützten. Andere Vorläufer der modernen Lebensversicherungen waren die Tontinen im 17. Jahrhundert in Frankreich. Kaufleute, Schiffseigner und sogenannte Underwriter trafen sich in Lloyd’s Coffee House, dem Vorläufer der heutigen bekannten Versicherungsbörse Lloyd's of London. Hier wurden durchaus auch Leistungszusagen auf das Leben von Menschen vorgenommen. Auch sonst gab es in England häufig Wetten auf das Leben von Menschen. Dies führte dazu, dass später Lebensversicherungsverträge nur noch abgeschlossen werden durften, wenn ein wirtschaftliches Interesse an dem Überleben des Versicherten nachgewiesen werden konnte.

Es wurden in dieser „Frühzeit“ der Lebensversicherung zwar in Verträgen Leistungen bei Tod oder Erleben von bestimmten Personen vorgesehen, doch geschah dies noch nicht auf systematisch kalkulierter Basis, sondern entweder in Form einer Umlage oder als eine Art Wette.

Als Erfinder der Lebensversicherungsmathematik gilt Edmond Halley. Moderne Lebensversicherungen wurden im späten 17. Jahrhundert ins Leben gerufen. Als „moderner“ Ursprung gilt die erste mit versicherungsmathematisch bestimmten altersabhängigen Beiträgen arbeitende Society for Equitable Assurances on Lives and Survivorships 1762 in London. Auf dieser Basis wurden im 19. Jahrhundert auch Sterbekassen gegründet. In Deutschland wurden ab 1827 Lebensversicherungen von der Gothaer Lebensversicherungsbank verkauft, dem – von Ernst-Wilhelm Arnoldi gegründeten – ersten deutschen Lebensversicherer überhaupt. Arnoldi, ein Sohn der thüringischen Residenzstadt Gotha, gilt deshalb auch als Vater des deutschen Versicherungswesens. Der langjährige Leiter der Gothaer Lebensversicherungsbank, Gustav Hopf (1808–1872), wird wiederum als „Erfinder“ der traditionellen Form der deutschen Lebensversicherung auf den Todes- und Erlebensfall (gemischte Versicherung) gesehen. Otto Gerstenberg, Direktor der Victoria zu Berlin, führte 1892 in Deutschland die Lebensversicherung für jedermann ein, wodurch ohne Rücksicht auf die soziale oder finanzielle Lage der Versicherten die Lebensversicherung zur Volksversicherung wurde.

Der Verkauf von Lebensversicherungen begann auch in den USA in den späten 1760er Jahren. Die Presbyterianer-Synoden in Philadelphia und New York die Corporation for Relief of Poor and Distressed Widows and Children of Presbyterian Ministers (Vereinigung zur Unterstützung der armen und notleidenden Witwen und Kinder presbyterianischer Priester) wurde 1759 gegründet; Priester der episkopalischen Kirche organisierten einen ähnlichen Fonds im Jahre 1769. Beide basierten aber noch auf dem Umlageverfahren.

Vor dem amerikanischen Bürgerkrieg versicherten viele Gesellschaften der USA die Leben der Sklaven – Nutznießer von allfälligen Entschädigungen waren aber die Sklavenhalter. Gesetzliche Vorschriften zwangen 2001 und 2003 die Lebensversicherer dazu, ihre Archive nach derartigen Lebensversicherungsverträgen zu durchforsten, um ggf. Ansprüche von Nachkommen zu befriedigen.

Lebensversicherungsmarkt in Deutschland

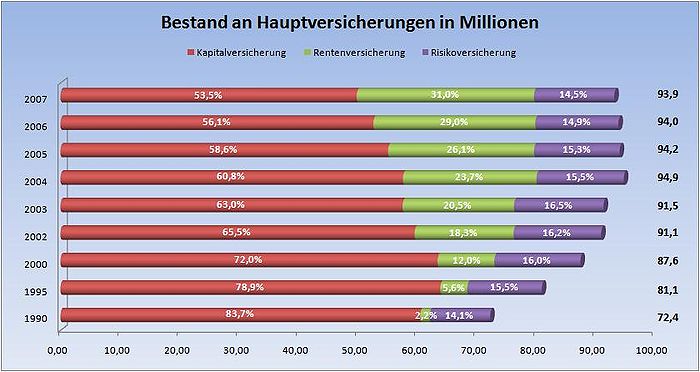

2004 bestanden in Deutschland 95 Millionen Verträge mit einer Kapitalanlage von 618 Milliarden Euro.

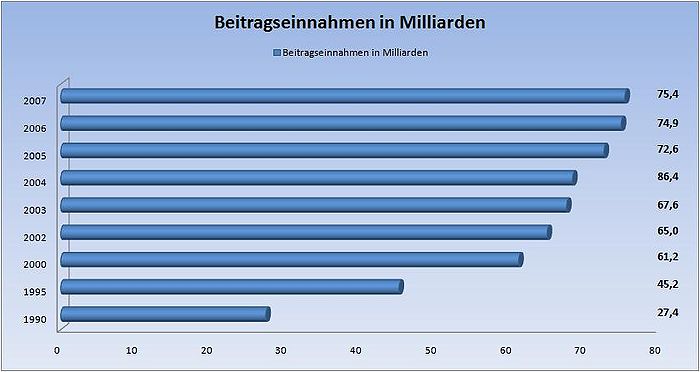

Im Geschäftsjahr 2007 haben die deutschen Lebensversicherer 75,17 Mrd. € gebuchte Bruttobeitragseinnahmen erzielt (Vorjahr: 74,66 Mrd. €).[1] Hier eine Tabelle der 10 größten deutschen Lebensversicherungsunternehmen nach verdienten Bruttobeitragseinnahmen 2007:

Rang Gesellschaft Beiträge in Mio. € 1 Allianz Leben 12.828 2 AachenMünchener 3.893 3 Zurich Deutscher Herold 3.641 4 R+V Lebensversicherung 3.379 5 Hamburg-Mannheimer LV 3.109 6 Debeka Leben 2.736 7 Volksfürsorge 2.439 8 Württembergische Leben 2.184 9 HDI-Gerling Leben 2.031 10 Victoria Leben 1.980 Rechtsrahmen und Zustandekommen des Vertrages

Lebensversicherer können nur in der Rechtsform der deutschen Aktiengesellschaft (AG), des Versicherungsvereins auf Gegenseitigkeit (V.V.a.G., Charakter der Genossenschaft), als Anstalt oder Körperschaft des öffentlichen Rechts oder als zum Geschäftsbetrieb zugelassene Niederlassung eines ausländischen Lebensversicherers außerhalb des EWR im deutschen Inland betrieben werden; Lebensversicherer mit Sitz im EWR können die Lebensversicherung in Deutschland direkt aus ihrem Sitzland oder über eine Niederlassung im Inland in Deutschland vertreiben. Die nationale Zulassung und Aufsicht erfolgt, außer bei den EWR-Lebensversicherern, durch die Bundesanstalt für Finanzdienstleistungsaufsicht (Bafin). Die Aufsicht und die Führung eines Lebensversicherers sind im Wesentlichen in den jeweiligen nationalen Versicherungsaufsichtsgesetzen (VAG) geregelt. Ein Lebensversicherer darf in Deutschland, der Schweiz, Österreich und vielen anderen Ländern nur Lebensversicherungen oder direkt damit in Verbindung stehende Zusatzrisiken abdecken.

Ein Lebensversicherungsvertrag kommt zwischen dem Lebensversicherer und dem Versicherungsnehmer nach den normalen geltenden privatrechtlichen Regelungen durch Abgabe übereinstimmender Willenserklärungen zustande. Hierbei müssen dem zukünftigen Versicherungsnehmer der gesamte Vertragsinhalt (einschließlich aller AGB, insbesondere der Allgemeinen Versicherungsbedingungen (AVB), hier oft Allgemeine Lebensversicherungsbedingungen (ALB) genannt) und einige zusätzliche Informationen bei Abgabe seiner Willenserklärung vorliegen. Entweder trägt der Lebensversicherer dem zukünftigen Versicherungsnehmer den Vertragsabschluss an (als Angebot bezeichnet), das dieser schriftlich (durch Unterschrift) annimmt oder der zukünftige Versicherungsnehmer trägt dem Versicherer den Vertragsabschluss an (Antrag), der vom Versicherer angenommen wird (Annahmeerklärung). Im letzteren Fall muss der Lebensversicherer dem zukünftigen Versicherungsnehmer die erforderlichen Unterlagen für den Antrag vorab zukommen lassen, damit wirklich ein Antrag, also eine verbindliche Willenserklärung zum Vertragsabschluss, vorliegt. Der Vertragsabschluss in der Lebensversicherung wird dadurch erschwert, dass der Lebensversicherer vor seiner verbindlichen Willenserklärung (Angebot oder Annahmeerklärung) erst die Risikoprüfung, hier insbesondere die Gesundheitsprüfung bzgl. des Versicherten durchführen muss. Daher benötigt der Lebensversicherer Informationen über den Gesundheitszustand des Versicherten. Der Lebensversicherer bestätigt das Bestehen des Versicherungsschutzes durch Übersendung der Urkunde über den Versicherungsvertrag, der Versicherungsschein genannt wird. Erst ab Vertragsabschluss ist der „Antragssteller“ „Versicherungsnehmer“.

Versicherungsbeginn:

Drei besondere „Beginne“ müssen alle erreicht sein, damit der Versicherungsschutz besteht:

- Technischer Beginn des Versicherungsschutzes: Im Vertrag bezeichneter Zeitpunkt für den (frühesten) Beginn des Versicherungsschutzes. Üblicherweise werden die fälligen Beiträge unter der Annahme bestimmt, dass tatsächlich ab diesem Zeitpunkt Versicherungsschutz bestanden hat, auch wenn er tatsächlich erst später beginnt.

- Rechtlicher Beginn des Vertrages: Der Versicherungsschutz kann nicht beginnen, bevor der begründende Versicherungsvertrag tatsächlich rechtlich wirksam geschlossen wurde, also vom Lebensversicherer bzw. vom Versicherungsnehmer angenommen wurde, je nach dem, wer dem anderen den Vertragsabschluss anträgt.

- Materieller Beginn: Voraussetzung für den Beginn des Versicherungsschutzes ist zudem der Eingang des Einlösungsbeitrags, der erste vertraglich bestimmte Beitrag beim Lebensversicherer (Versicherungsbeiträge sind sogenannte „Schickschulden“, d. h. die Beitragszahlung erfolgt auf „Kosten und Risiken“ des Versicherungsnehmers).

Ferner ist der Steuerliche Beginn vom Lebensversicherer zu dokumentieren, soweit steuerliche Begünstigungen, insbesondere die Steuerfreiheit oder Steuerbegünstigung der Kapitalerträge in Anspruch genommen werden sollen. So bewirken „in ihrem Gehalt erhebliche“ Veränderungen des bestehenden Vertrags (z. B. vertraglich nicht vorgesehene Erhöhung des Versicherungsschutzes) eine sog. steuerliche Novation: Änderungstermin = neuer steuerlicher Beginn des Vertrages. Danach wird der Vertrag steuerlich behandelt, als sei er erst zu diesem Zeitpunkt abgeschlossen worden. Steuerliche Privilegien von Altverträgen können dadurch vollständig verloren gehen.

Der Lebensversicherer hat das einklagbare Recht auf Beiträge (eingeschränkt durch das Recht der Versicherungsnehmer auf Beitragsfreistellung) und die einklagbare Pflicht, Versicherungsschutz zu gewähren. Der Versicherungsnehmer hat die umgekehrten Rechte und Pflichten. Daneben hat der Versicherungsnehmer nicht durch den Lebensversicherer einklagbare Nebenpflichten („Obliegenheiten“), deren Nichteinhaltung aber den Anspruch auf die Versicherungsleistungen gefährden kann. Die Verweigerung der Leistung erfordert allerdings einen kausalen (ursächlichen) Zusammenhang mit dem Eintreten des Versicherungsfalls. Beispiel: Ein Versicherungsnehmer hat im Antragsformular eine kurzzeitig zurückliegende schwere Erkrankung verschwiegen. In diesem Falle kann der Lebensversicherer auch nach dem Tod des Versicherten in den ersten drei Jahren nach Vertragsabschluss (Versicherungsjahre) vom Vertrag zurücktreten (Beweispflicht beim Versicherungsnehmer). Später kann der Lebensversicherer den Vertrag nur noch wegen arglistiger Täuschung anfechten (Beweispflicht beim Lebensversicherer).

Die meisten Verträge sehen vor, dass nur bei Selbsttötung des Versicherten nach drei Versicherungsjahren der Lebensversicherer leisten muss. Erfolgt die Selbsttötung früher, ist der Lebensversicherer von der Leistung frei; es sei denn die Selbsttötung erfolgte „in einem die freie Willensbestimmung ausschließenden Zustand krankhafter Störung der Geistestätigkeit“ (Unzurechnungsfähigkeit). Tötet der Versicherungsnehmer oder der Bezugsberechtigte den Versicherten aus Habgier (Mord, Totschlag), erhält dieser keinesfalls eine Leistung. Anspruchsberechtigt können dann nur unbeteiligte Personen sein.

Das Recht des Versicherungsvertrags ist in Deutschland im Versicherungsvertragsgesetz (VVG) geregelt, das zum 1. Januar 2008 umfassend reformiert wurde.

Neben dem Versicherungsnehmer als Vertragspartner können drei weitere Personen auf Kundenseite eine Rolle im Lebensversicherungsvertrag spielen:

- Beitragszahler: Die tatsächlich den Beitrag entrichtende Person (Beitragsschuldner bleibt dennoch der Versicherungsnehmer)

- versicherte Person (Versicherter): Deren Leben bestimmt die Fälligkeit der Versicherungsleistung und deren Alter, Geschlecht und andere die Lebenserwartung bestimmende persönliche Eigenschaften bestimmen die Beitragsvereinbarung zwischen Lebensversicherer und Versicherungsnehmer im Lebensversicherungsvertrag. Der Versicherte ist ansonsten nicht am Vertrag beteiligt, muss dem Abschluss des Versicherungsvertrags aber zustimmen (§ 159 VVG). In einigen anderen Ländern, z. B. Großbritannien, muss der Versicherungsnehmer nur nachweisen, dass ein berechtigtes Interesse daran hat, auf das Leben des Versicherten eine Lebensversicherung abzuschließen.

- Bezugsberechtigter: Mit Eintritt des Versicherungsfalls gehen die Rechte an der Leistung auf den Bezugsberechtigten über, an den der Lebensversicherer demzufolge dann die Leistung erbringen muss. Dies ist normalerweise der Versicherungsnehmer (bzw. dessen Erben), soweit vertraglich nichts anderes bestimmt ist. Der Versicherungsnehmer kann im Vertrag frei bestimmen, wer welche Leistungen anstelle des Versicherungsnehmers erhalten soll. Die Bezugsberechtigung ist normalerweise bis zum Eintritt des Versicherungsfalls widerruflich, kann also vom Versicherungsnehmer jederzeit durch Mitteilung an den Lebensversicherer einseitig geändert werden. Der Versicherungsnehmer kann auf seine Rechte zugunsten eines Dritten aber auch ausdrücklich unwiderruflich verzichten.

Versicherungsleistung und Beendigung des Vertrages

Ein Lebensversicherungsvertrag endet durch Tod der versicherten Person, Ablauf (also das Erreichen des Endalters, z. B. 65) oder durch Kündigung, wobei der Lebensversicherer grundsätzlich nur wegen Beitragsrückstands kündigen kann (§ 39 VVG: Folgeprämie). Die Lebensversicherung wird dann in eine beitragsfreie umgewandelt. Je nach Restlaufzeit ist die beitragsfreie Versicherungssumme verhältnismäßig erheblich niedriger als die ursprüngliche Versicherungssumme. Enthaltene Zusatzversicherungen entfallen i. d. R. Bei der Beitragsfreistellung wird, ebenso wie beim Rückkaufswert, kalkulatorisch ein Stornoabzug berücksichtigt, wenn er vertraglich vereinbart ist.

Bei einer Kündigung wird der Rückkaufswert, soweit ein solcher vereinbart oder gesetzlich vorgeschrieben ist, ausgezahlt. Gegen Vertragsende werden oft, wenn der Rückkaufswert über der ursprünglich vereinbarten Versicherungssumme bei Ablauf liegt, günstigere Konditionen für die Vertragsbeendigung gewährt, „Abruf“ genannt. In diesem Falle wird üblicherweise das Gesamtguthaben ohne Stornoabzug ausgezahlt.

Eine Besonderheit gilt ferner bei Auflösung des Vertrags im letzten Jahr des Versicherungsvertrags: Hier kann der Versicherungsnehmer so gestellt werden, als habe er alle restlichen Beiträge bereits gezahlt und als sei das letzte Versicherungsjahr bereits abgelaufen. Von der Leistung werden dem Versicherungsnehmer dann nur ausstehende Beiträge und ein Vorfälligkeitszins (Diskont) abgezogen; das Verfahren nennt sich Diskontierung. Der Versicherungsschutz bleibt in diesem Falle bis zum vertragsgemäßen Ablauf erhalten.

Außerdem besteht die Möglichkeit, den Vertrag auf dem Zweitmarkt für Lebensversicherungen (Gebrauchtpolicen) zu verkaufen. Eine solche Veräußerung führt für den Käufer zur Steuerpflicht der Erträge aus dem Vertrag. Der Vorteil dieser Lösung ergibt sich für den Verkäufer aus dem Umstand, dass möglicherweise die Käufer den Wert des Vertrages subjektiv höher einschätzen, als der gesetzliche oder der ggf. höhere vertragliche Rückkaufswert beträgt, bei dem meist noch ein Stornoabzug vorgenommen wurde und auch die Schlussüberschussanteile niedriger sind, selbst wenn der Gesamtwert über dem Zeitwert liegt. Wegen der Unberechenbarkeit der Ablaufleistung stellt der Kauf einer solchen Gebrauchtpolice allerdings ein hohes finanzielles Risiko dar. In Großbritannien, woher diese Methode kommt, haben sich als Folge zeitweise hohe Verluste für die Käufer ergeben. Zwar sind in Deutschland die Ablaufleistungen der Lebensversicherer im Vergleich zu Großbritannien generell nicht nur hoch, sondern zudem auch sehr verlässlich, andererseits die Rückkaufswerte aber deutlich günstiger für die Versicherungsnehmer, so dass in Deutschland die Marge für den Käufer nicht so hoch ist wie in Großbritannien. Dennoch besteht ein gewisser Markt hierfür in Deutschland, und für den verkaufenden Versicherungsnehmer stellt der Verkauf die günstigste Lösung dar, wenn ansonsten eine Kündigung unvermeidlich wäre.

Alternativ kann der Kunde zur Vermeidung der Nachteile einer Kündigung über ein Policendarlehen einen Vorschuss auf die Versicherungsleistung erhalten.

Rechtseinräumung

Der Versicherungsnehmer kann Dritten Rechte an seinem Vertrag einräumen. Rechtseinräumungen sind erst nach Anzeige bei dem Lebensversicherer gültig (Zugang und Reihenfolge entscheiden) und werden von diesem dokumentiert, da hierdurch geregelt wird, an wen der Lebensversicherer befreiend zahlen kann bzw. zu zahlen hat. In der Regel wird einem Pfandgläubiger der Versicherungsschein (inklusive etwaiger Nachträge) übergeben, da oft nur die Vorlage dieses zum Empfang der Leistung berechtigt.

Aktive

Gemäß § 165 VVG kann der Versicherungsnehmer durch Anzeige beim Lebensversicherer für seinen Versicherungsvertrag den „Ausschluss der Verwertbarkeit“ bewirken. Damit sind eigene und fremde Zugriffe auf das Vermögen während der Ansparzeit ausgeschlossen, z. B. auch die Anrechenbarkeit auf ALG II Ansprüche (Hartz IV). Dieser Schritt ist unumkehrbar. Damit sind Abtretung/Verpfändungen nicht mehr oder nur noch nachrangig möglich.

Mit Erteilung eines Unwiderruflichen Bezugsrechts bindet sich der Versicherungsnehmer für sämtliche künftige Verfügungen über seine Lebensversicherung unwiderruflich an die Zustimmung des (jetzt unwiderruflich) Bezugsberechtigten, insbesondere der Aufhebung eben dieser Rechtseinräumung. Verfügungen in Zusammenhang mit dem Vertrag sind nur durch Zusammenwirken von Versicherungsnehmer und dem unwiderruflich Bezugsberechtigten möglich. Der Anspruch des unwiderruflich Bezugsberechtigten beschränkt sich allerdings nur auf die betreffende Leistung. Die übrigen Rechte und Pflichten aus dem Vertrag bleiben bei dem Versicherungsnehmer. In einigen Fällen muss eine unwiderrufliche Bezugsberechtigung ausgesprochen werden, z. B. im Fall der Direktversicherung, wenn die Beiträge von einem Arbeitnehmer zugunsten einer auf den Arbeitgeber als Versicherungsnehmer laufenden Lebensversicherung aufgebracht wurden.

Abtretungen/Verpfändungen (Zession) dienen schuldrechtlich der Besicherung von Krediten oder Hypotheken. Dabei tritt der Versicherungsnehmer (als Gläubiger der Versicherungsleistung, Zedent) seine Rechte und Ansprüche aus der Lebensversicherung an den Gläubiger (Zessionar) ab. Die Begriffe unterscheiden sich danach, ob es einen Schuldgrund gibt (Verpfändung braucht diesen zwingend). Der Gläubiger hat damit alle vertraglichen Rechte; auch das Recht zur Kündigung der Lebensversicherung und Auszahlung des Rückkaufswertes (einschließlich der Überschussanteile). Bedenken zur Angemessenheit einer Kündigung hat der Lebensversicherer nicht zu tragen. Vielmehr wäre ein aufgrund Kündigung entstandener Schaden grundsätzlich im Innenverhältnis von Versicherungsnehmer und Pfandgläubiger zu klären, was den Verwaltungsablauf und die Haftung des vertragsführenden Lebensversicherers erleichtert.

Passive

Pfändung im Sinne des BGB. Hierbei wird ein Pfändungs- und Überweisungsbeschluss bei dem Lebensversicherer angezeigt (der Eingang wird dort mit Datum und Uhrzeit dokumentiert). Zugleich wird vom Pfandgläubiger typischerweise die Auszahlungsbestimmung (Bezugrecht) widerrufen und ein Zahlungsverbot ausgesprochen. Damit sind alle Rechte und Ansprüche ähnlich der Abtretung/Verpfändung auf den Pfandgläubiger übergegangen.

Kalkulation von Beitrag und Leistungen

Lebensversicherungsverträge haben eine gegenüber anderen Verträgen extreme Laufzeit von Jahrzehnten, für die der Lebensversicherer an die einmal vereinbarten Beiträge gebunden ist, gleichgültig wie sich die wirtschaftlichen Umstände und die Lebenserwartung entwickeln. Zudem ist die Absicherung der Hinterbliebenen und der Altersversorgung von besonderer öffentlicher Bedeutung. Daher gelten auch im freien europäischen Binnenmarkt für solche Versicherungsdienstleistungen strenge Regeln, die sicherstellen sollen, dass Lebensversicherer stets in der Lage sind, die einmal übernommenen Verpflichtungen für die ganze Vertragsdauer zu erfüllen.

Hierzu zählt die Vorgabe, dass Lebensversicherer in den Verträgen nur ausreichend vorsichtig gewählte Beiträge für die Übernahme der vertraglichen Verpflichtungen vereinbaren dürfen. Die Lebensversicherer müssen den Nachweis erbringen können, dass die jeweils vereinbarten Beiträge ein bestimmtes mit den Methoden der Versicherungsmathematik bestimmtes, aktuell bei Vertragsabschluss als ausreichend angesehenes Niveau nicht unterschreiten.

Da die Hauptaufgabe einer Versicherung der Ausgleich von Risiken zwischen einer sehr großen Zahl gleichartiger Risiken ist (Risikoausgleich im Kollektiv), ist Versicherung stets Massengeschäft. Eine Vereinheitlichung aller Verträge ist damit nicht nur ein Gebot der Rationalisierung, sondern vor allem auch eine Notwendigkeit, um die Gleichartigkeit aller Verträge zu erreichen. Für die Vielzahl der mit dem Vertragsabschluss des Versicherers beauftragten Personen erstellt der Versicherer interne Handlungsanweisungen, welchen Inhalt die Verträge haben sollen, wie die Beiträge zu bestimmen sind und wie bei der Risikoprüfung vorzugehen ist. Diese internen Vorgaben für die Ausgestaltung der Verträge werden auch als „Tarif“ bezeichnet, auch wenn es keine Tarife im rechtlichen Sinne sind. Insbesondere ist der Versicherer im Einzelfall nicht gegenüber Dritten verpflichtet, auf dieser Basis ein Angebot abzugeben oder den Vertrag abzuschließen. Die Unternehmensleitung kann im Einzelfall Abweichungen zulassen. Hierbei müssen allerdings die öffentlich-rechtlichen Vorgaben zum Diskriminierungsverbot und zum Gebot der Gleichbehandlung beachtet werden. Andererseits kann sich der Versicherer aber auch nicht gegenüber dem Versicherungsnehmer auf diese „Tarife“ berufen, da sie nicht Vertragsbestandteil sind. Solche internen „Tarife“ spielen wegen der Komplexität insbesondere in der Lebensversicherung eine große Rolle.

Die deutschen Lebensversicherer verwenden bei der Kalkulation der Beiträge auch heute noch weitestgehend die seit Jahrhunderten üblichen Methoden der traditionellen Versicherungsmathematik. Allerdings sind die Lebensversicherer seit der Einführung des europäischen Binnenmarktes für Versicherungen in ihrer Beitragskalkulation frei, soweit sie die gesetzlichen Bestimmungen der vorsichtigen Kalkulation und der Gleichbehandlung der Versicherungsnehmer erfüllen. Inzwischen sind in Deutschland, insbesondere von Anbietern im Ausland, auch Produkte auf dem Markt, deren Beiträge nach den Methoden der Finanzmathematik kalkuliert werden. Hierbei werden Finanzrisiken vom Lebensversicherer intern nicht durch besonders sichere Kapitalanlagen, sondern durch Derivate abgesichert.

Für die Versicherungsnehmer ist die (interne) Beitragskalkulation des Lebensversicherers völlig unerheblich. Sämtliche Rechte und Pflichten sind im Vertrag durch Angabe der Beträge bestimmt, die zu zahlenden Beiträge, die im Versicherungsfall entstehenden Leistungsansprüche, die Rückkaufswerte und die beitragsfreien Summen und allein aufgrund dieser bestimmt sich der Nutzen, den der Versicherungsnehmer aus dem Vertrag hat. Die Überschussbeteiligung bestimmt sich nicht aufgrund der Beitragskalkulation, sondern aufgrund handelsrechtlicher Bewertungen des Vertrages, die allerdings oft in der Praxis mit den Ansätzen der Beitragskalkulation übereinstimmen.

Die Beiträge berücksichtigen im notwendigen Umfang individuelle Besonderheiten, differenzieren z. B. nach Alter und Geschlecht. Üblicherweise schließen Lebensversicherer Verträge nur auf das Leben von Personen in gewissen Altersgrenzen ab, auch für die möglichen Versicherungssummen gibt es Grenzen nach oben und unten. Hiervon kann aufgrund von Einzelfallentscheidungen abgewichen werden.

In der traditionellen Versicherungsmathematik wird der Beitrag und die Leistung nach dem Äquivalenzprinzip ermittelt. Dies bedeutet, dass der insgesamt erhobene Beitrag rechnerisch unter Berücksichtigung von Zins und abgehenden Verträgen den Leistungen und Kosten des Versicherers gemäß den gewählten Kalkulationsgrundlagen (Rechnungsgrundlagen) entspricht, d. h. es wird scheinbar kein sonst in der Preiskalkulation der Wirtschaft üblicher expliziter Gewinnzuschlag angesetzt. Die selbstverständlich notwendigen Gewinne für den Lebensversicherer entstehen aufgrund der, wie gesetzlich vorgeschrieben, vorsichtigen Wahl der Kalkulationsgrundlagen implizit, ggf. nach Überschussbeteiligung der Versicherungsnehmer. Das Äquivalenzprinzip ist damit eine reine Formalität zur Vereinfachung der Berechnung, sagt aber nichts darüber aus, ob der Beitrag fair oder angemessen ist. Dies entscheidet sich bei Verträgen mit Überschussbeteiligung ohnehin erst bei der Aufteilung des Überschusses zwischen Lebensversicherer und Versicherungsnehmern.

Unter den Rechnungsgrundlagen versteht man die der internen Beitragskalkulation des Lebensversicherers in einem Vertrag zugrundeliegenden kalkulatorischen Annahmen über die Zukunft, also z. B. die Sterbetafel (z. B. DAV 2008 T oder DAV 2004 R – die derzeit aktuellen Tafeln der Deutschen Aktuarvereinigung [1]), den Rechnungszins und die angesetzten kalkulatorischen Kosten. Mittels dieser Rechnungsgrundlagen wird bei Vertragsabschluss der Beitrag für die vertraglichen Leistungen bestimmt und dieser Beitrag dann mit dem Versicherungsnehmer im Vertrag vereinbart. Dieser vereinbarte Beitrag ist normalerweise nicht mehr änderbar. Er muss aufgrund gesetzlicher Vorschriften so vorsichtig bestimmt sein, dass er es dem Lebensversicherer erlaubt, über die ganze Vertragslaufzeit, die Jahrzehnte betragen kann, hinweg, den Vertrag zu erfüllen. Die Rechnungsgrundlagen sind aufgrund gesetzlicher oder vertraglicher Vorgaben z. T. für bestimmte vertragliche Leistungen relevant, z. B. zur Bestimmung der gesetzlich mindestens zu gewährenden Rückkaufswerte, aber auch ggf. zur Bestimmung von späteren Vertragserhöhungen (z. B. durch Dynamik oder Überschussanteile).

Eine Sterbetafel ist einfach eine Tabelle, die jedem Alter, ggf. nach Geschlecht und weiteren Unterscheidungsmerkmalen getrennt, eine Sterbewahrscheinlichkeit für dieses Lebensjahr zuordnet. Da die Versicherten mit dem Tod aus dem Kollektiv ausscheiden, wird die Sterbetafel auch Ausscheideordnung genannt. Neben der Sterbetafel gibt es noch Tabellen von Ausscheideordnungen, die andere biometrische Risiken darstellen, wie schwere Krankheit, Berufsunfähigkeit etc.

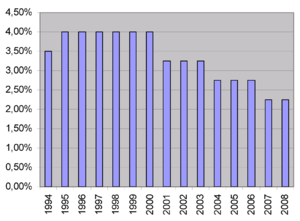

Der Rechnungszins ist der Zinssatz, mit dem alle zukünftigen (erwarteten) Zahlungsströme einer Lebensversicherung auf den Berechnungstermin, also den technischen Beginn zur Vereinbarung der Vertragswerte mit dem Versicherungsnehmer abgezinst werden. Bei kapitalbildenden Versicherungen ist der Rechnungszins von besonderer Bedeutung, da wegen des gebildeten Kapitals der Zinseffekt auf den Beitrag besonders stark ist. Grundsätzlich sind die Lebensversicherer frei, diesen Rechnungszins für die Kalkulation der im Vertrag zu vereinbarenden Beiträge zu wählen. Doch können es sich die Lebensversicherer kaum leisten, höhere Ablaufleistungen mit den Versicherungsnehmern zu vereinbaren als die, die für die nach handels- und aufsichtsrechtlichen Bestimmungen zu bildenden Deckungsrückstellung in dem Jahresabschluss des Lebensversicherers verwendet werden dürfen. Ist der in den Beiträgen verwendete Zins höher als der höchstzulässige Zins für die Deckungsrückstellung, so haben die Lebensversicherer die für die zusätzlichen Zinsversprechen nötigen Mittel aus Gesellschaftsmitteln (Eigenkapital) bei Vertragsabschluss zuzuschießen. In Deutschland wird vom Bundesministerium für Finanzen in der Deckungsrückstellungsverordnung (DeckRV) ein Höchstrechnungszins für die Deckungsrückstellung festgelegt, der damit auch eine gewisse Vorgabe für die in der Kalkulation der vertraglich zu vereinbarenden Leistungen und Gegenleistungen ist. Da dieser Höchstrechnungszins für die Deckungsrückstellung regelmäßig der aktuellen Entwicklung der Kapitalmärkte angepasst wird, passen auch die Lebensversicherer etwa zeitgleich ihre Berechnungsverfahren für neue Verträge diesem Wert an. Die Höhe orientiert sich am zehnjährigen Durchschnitt der Umlaufrendite von zehnjährigen Bundesanleihen mit einer Restlaufzeit von 9–10 Jahren. Der höchstzulässige Zins für Vertragsabschlüsse seit dem 1. Januar 2007 beträgt 2,25 %.

Ohne weiteres dürfen mit niedrigerem Zinssatz berechnete Beiträge vereinbart werden. In diesem Fall allerdings ist die Deckungsrückstellung in entsprechender Höhe zu bilden. Solche Verträge werden gelegentlich angeboten, z. B. bei Kapitalisierungsgeschäften (gemäß VAG) zur Deckung von Lebensarbeitszeitkonten-Ansprüchen über den Arbeitgeber, insbesondere aber von ausländischen Versichern. Im Hinblick darauf, dass Zinsgarantien immer Geld kosten, gibt es Diskussionen, die impliziten Zinsgarantien in den Beiträgen nicht höher als unbedingt nötig vorzusehen, um eine für die Versicherungsnehmer insgesamt profitablere Anlage vornehmen zu können. Wegen der Überschussbeteiligung sind diese impliziten Zinsgarantien nur ein Mittel, den Lebensversicherer von einer spekulativen Kapitalanlage abzuhalten, da er extreme Verluste dann selbst tragen muss. Solche Verluste stellen aber meist auch für die Versicherungsnehmer wesentliche Gefahren für ihr Erspartes dar, so dass höhere Garantien ein zweischneidiges Schwert sind. Moderate Zinsgarantien, die zwar die Kapitalanlage des Lebensversicherer im Sinne einer verlässlichen Anlage für die Altersvorsorge disziplinieren, aber keine unnötigen Risiken bewirken, werden daher allgemein von den Lebensversicherern angestrebt.

Die häufig in der Presse zu findende Gleichstellung des Höchstrechnungszins der DeckRV mit „dem Zins, mit dem Lebensversicherer das Guthaben ihrer Kunden mindestens verzinsen müssen“, ist falsch. Es gibt rechtlich keine Mindestverzinsung, sondern nur eine indirekte Höchstgrenze für den intern bei der ursprünglichen Berechnung der vertraglich vereinbarten Beiträgen und Leistungen verwendeten Zins.

Die kalkulatorischen Kosten einer Lebensversicherung werden, mit entsprechend historisch gewachsenen Bezeichnungen, wie folgt bei der Kalkulation von Beitrag und Leistungen berücksichtigt:

- Verwaltungskosten – Kostenzuschläge in Prozent vom Beitrag und/oder der Summe bzw. in absoluter Höhe (Stückkosten), traditionell insbesondere zur Finanzierung der laufenden Aufwendungen für den Versicherungsbetrieb (Verwaltung) gedacht, insbesondere die

- Inkassokosten – in Prozent von jedem Beitrag, traditionell als Finanzierung der Kosten des Beitragsinkassos verstanden

- Ratenzuschläge – Da die Beiträge traditionell im ersten Schritt unter der Annahme einer jährlichen Zahlung kalkuliert werden, muss die Kalkulation der zu vereinbarenden Beiträge und Leistungen nachher den tatsächlichen vertraglichen Vereinbarungen zur Beitragszahlung angepasst werden. Soweit die Beiträge nicht einmal jährlich im voraus gezahlt werden, fallen höhere Verwaltungskosten für den Beitragseinzug, niedrigere Kapitalerträge aus der Anlage der Beiträge und in gewissem Umfang höhere Risikobeiträge wegen des höheren riskierten Kapitals an. In der Regel betragen die intern eingerechneten Aufschläge bei Monatszahlern 2,5 bis 5 %. Es handelt sich aber oft nicht um eine Ratenzahlung im üblichen Sinn, also der monatlichen Ratenzahlung eines eigentlich jährlich fälligen Betrages für den Erwerb eines Anspruchs auf Versicherungsschutz für ein Jahr. Vielmehr wird mit dem Monatsbeitrag tatsächlich der Versicherungsschutz für den betreffenden Monat erworben.

- Abschluss- und Vertragseinrichtungskosten – Kostenzuschläge in Prozent vom Beitrag oder der Summe, die zur Finanzierung von einmaligen oder nur in den ersten Jahren auftretenden Kosten bestimmt sind (meist Abschlusskosten, z. B. Provisionen, Vertragsdokumentation, Risikoprüfung, ggf. ärztliche Untersuchung). Da diese Kosten direkt zu Beginn des Vertrages anfallen und demzufolge finanziert werden müssen, würde eine Finanzierung mittels der über Jahrzehnte eingehender Beiträge hohe Vorfinanzierungskosten bewirken, die wiederum bei der Kalkulation von Beiträgen und Leistungen verschlechternd eingerechnet werden müssten. Um dies zu vermeiden, vereinbaren die Lebensversicherer Rückkaufswerte immer so niedrig, dass die tatsächlichen Abschlussaufwendungen möglichst schnell aus den Beiträgen finanziert sind, bevor die Versicherungsnehmer selbst einen Anspruch auf Rückkaufswert vertraglich erhalten. Das Berechnungsverfahren der Rückkaufswerte entspricht etwa dem Verfahren, mit dem auch die Deckungsrückstellungen nach handelsrechtlichen Vorschriften zu berechnen sind. Allerdings unterliegt die Vereinbarung des Rückkaufswertes bestimmten Grenzen des Versicherungsvertragsgesetzes über Mindestrückkaufswerte.

Daneben enthalten die Beiträge die Risikobeiträge zur Deckung des versicherten Risikos, die sich durch Multiplikation der Ausscheidewahrscheinlichkeit mit der in dem Fall zu zahlenden, das kalkulatorisch vorhandene Deckungskapital übersteigenden Leistung.

- Der nach Abzug aller Zuschläge für Kosten und dem Risikobeitrag verbleibende Teil des Beitrages wird als Sparbeitrag bezeichnet und dient kalkulatorisch – zusammen mit dem rechnungsmäßigen Zins – zum Aufbau der Ablaufleistung und zur Deckung altersbedingt zukünftig über den laufenden Beiträgen liegenden Risikobeiträgen.

- Neben den genannten Kostenarten können in den Vertragsbedingungen des Versicherungsvertrages noch Gebühren für bestimmte Geschäftsvorfälle festgelegt sein. Dabei handelt es sich überwiegend um seltene und/oder in der Verwaltung sehr aufwendige Geschäftsvorfälle (z. B. Stundung, Policendarlehen). Die Gebühren sind entweder als absoluter Betrag oder als Prozentwert einer für den Vorgang relevanten Größe angegeben.

Die vereinbarten Rückkaufswerte müssen für Neuverträge ab dem 1. Januar 2008 mindestens dem mit den Rechnungsgrundlagen der Beitragskalkulation bestimmten Deckungskapital entsprechen. Hierbei dürfen die kalkulatorisch berücksichtigten Abschlusskosten nicht voll zu Beginn angesetzt werden, sondern es ist fiktiv zu unterstellen, dass alle berücksichtigten Abschlusskosten über fünf Jahre verteilt anfallen und auch so in der Berechnung zu berücksichtigen. Dies führt dazu, dass die Rückkaufswerte gegenüber früher in den ersten fünf Jahren deutlich höher sind und stets einen gewissen Teil der gezahlten Beiträge ausmachen. Früher wurden Rückkaufswerte so vereinbart, dass im ersten und oft auch zweiten Versicherungsjahr keine Rückkaufswerte gezahlt werden sollten. Dieser Umstand wird oft fälschlich mit dem handelsrechtlichen Begriff der Zillmerung der Deckungsrückstellung in Verbindung gebracht, beruht aber auf der Definition des Rückkaufswertes im VVG als Deckungskapital oder Zeitwert.

Kapitalanlage der Lebensversicherer

Lebensversicherer müssen in Höhe der Ansprüche der Versicherungsnehmer Vermögenswerte vorhalten, auf die die Versicherungsnehmer im Insolvenzfall einen gegenüber anderen Gläubigern bevorzugten Zugriff haben (Insolvenzprivileg). Diese Vermögenswerte werden als Sicherungsvermögen bezeichnet. Für dieses und für das sogenannte gebundene Vermögen insgesamt gelten besondere Kapitalanlagevorschriften. Zweck des Sicherungsvermögens ist ausschließlich die Absicherung der Ansprüche der Versicherungsnehmer im Insolvenzfall. Bezüglich der vertraglichen Ansprüche der Versicherungsnehmer zum Beispiel aus der Überschussbeteiligung hat das Sicherungsvermögen keine besondere Funktion. Um diese Vermögenswerte auch gegen Veruntreuung und Aushöhlung zu sichern, unterliegen sie einem Doppelverschluss mit einem Treuhänder. Zugriff haben die Bevollmächtigten des Versicherers auf diese Vermögenswerte nur zusammen mit dem Treuhänder, sei es aufgrund von Bankvollmachten oder physisch durch einen Safe, für den zwei verschiedene Schlüssel benötigt werden. Die Kapitalanlagen sind in einem Verzeichnis aufzuführen, das der Überwachung durch den Treuhänder und die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) unterliegt.

Das Sicherungsvermögen und auch das darüber ggf. hinausgehende sonstige gebundene Vermögen ist dem Grunde nach für sämtliche Lebensversicherungsverträge eines Lebensversicherers zu bilden, also beispielsweise auch für Risikoversicherungen oder Lebensversicherungen ohne Rückkaufswert. Ggf. kann mit diesen Vermögenswerten ein anderer Lebensversicherer nach dem Konkurs des ursprünglichen die Versicherungsverträge fortsetzen.

Der Umfang der Kapitalanlagen, die im Sicherungsvermögen und auch im ggf. darüber hinausgehenden sonstigen gebundenen Vermögen gehalten werden müssen, bestimmt sich nach der handelsrechtlichen Bewertung des Anspruchs der Versicherungsnehmer. Der handelsrechtlich bestimmte Wert der Kapitalanlagen im Sicherungsvermögen und ggf. im darüber hinausgehenden sonstigen gebundenen Vermögen muss diesem Wert mindestens entsprechen.

Die Vermögenswerte, die im gebundenen Vermögen gehalten werden dürfen, unterliegen den strengen Vorschriften der Verordnung über die Anlage des gebundenen Vermögens von Versicherungsunternehmen (Anlageverordnung).

Hiernach hat der Lebensversicherer für die Kapitalanlage die Anlagegrundsätze (Streuung, Mischung, Sicherheit, Rendite und Liquidität) zu achten und muss bei jedem Investment die Vorschriften zur Kapitalanlage prüfen, und zwar nach Anlageklassen und -quoten. So darf grundsätzlich nicht mehr als 35 % des Sicherungsvermögens in Aktien investiert sein. Auch diese Vorgaben beruhen auf europäischem Recht und sind – bei gleicher Vertragsart – in allen Ländern der EU und des EWR identisch.

Darüber hinaus wird aus der Relation der Eigenmittel des Lebensversicherers zu dem nach Anlagerisiko gewichteten Wert der Kapitalanlagen die sogenannte Solvabilitätsquote ermittelt. Da sich diese in einer bestimmten Spanne bewegen muss, kann nur ein kapitalstarker Lebensversicherer auch in riskantere Anlageformen investieren. Auch diese Vorschriften sind europaweit gleich.

Die Kapitalanlagen fondsgebundener und indexgebundener Lebensversicherungen sind von den anderen Kapitalanlagen im Sicherungsvermögen getrennt zu halten. Für jeden dieser Teile des Sicherungsvermögens, als Abteilungen bezeichnet, gilt das Insolvenzprivileg separat.

Siehe auch: Kapitalanlagerestriktionen

Überschussbeteiligung

In Deutschland sind alle Lebensversicherungsverträge grundsätzlich überschussbeteiligt, soweit dies nicht ausdrücklich im Vertrag ausgeschlossen worden ist (Überschussbeteiligung).

Da die Absicherung durch Lebensversicherungsverträge oft eine existentielle Bedeutung für die Bürger hat, müssen Lebensversicherer, um die dauernde, oft über viele Jahrzehnte gehende Erfüllung der Verträge gewährleisten zu können, Beiträge und Leistungen sehr vorsichtig mit den Versicherungsnehmern vereinbaren. Damit entstehen - soweit es nicht zu wesentlichen Änderungen der Verhältnissen kommt - beim Lebensversicherer über die Jahre hohe Überschüsse. Diese sind aber wirtschaftlich nicht durch die Leistung des Lebensversicherers, sondern durch die gesetzliche Forderung sehr vorsichtiger Beiträge begründet. Der Gesetzgeber bestimmt daher aufgrund dieses Eingriffs in die Privatautonomie der Bürger gleichzeitig zum verfassungsrechtlich gebotenen Schutzes des Eigentumsrechtes der Bürger, dass Lebensversicherer - soweit nichts anderes ausdrücklich vereinbart ist - einen angemessenen Teil der Überschüsse an die Versicherungsnehmer zurückgeben müssen. Dies wird als Überschussbeteiligung bezeichnet. Um sicherzustellen, dass die Versicherungsnehmer an dem gesamten wirtschaftlichen Wertzuwachs des Lebensversicherers angemessen beteiligt werden, erfolgt die Beteiligung nicht nur am handelsrechtlich erfassten Überschuss, sondern auch an Wertzuwächsen, die nicht erfasst sind, den Bewertungsreserven.

Die Lebensversicherer erzielen vor allem Überschüsse aus der Kapitalanlage, die sogenannten Zinsüberschüsse. Dabei handelt es sich um den Überschuss aller Kapitalerträge des Lebensversicherers über den Betrag hinaus, den der Versicherer jährlich wegen der Diskontierung der Deckungsrückstellung dieser zuführen muss. Kapitalerträge und Deckungsrückstellung ergeben sich aus dem nach den Vorschriften des Handelsrechts bestimmten Jahresabschluss des Versicherers. Je nach Vertrag können auch Überschüsse aus Risiko und Kosten eine Rolle spielen.

Der Anspruch der Versicherungsnehmer auf Beteiligung an diesen Überschüssen ergibt sich aus dem Vertrag, der bestimmten, im VVG enthaltenen Mindestanforderungen genügen muss. Zumeist beziehen sich die Verträge auf die im öffentlichen Interesse erlassenen aufsichtsrechtlichen Bestimmungen. Auf dieser Basis überwacht die Aufsichtsbehörde, dass im ausreichenden Umfang die gesetzlich geforderte angemessene Beteiligung an den Überschüssen erfolgt. Hiernach sind die Versicherungsnehmer angemessen an den einzelnen Überschussquellen zu beteiligen, soweit sie positiv sind. Sonst trägt der Lebensversicherer den Verlust negativer Quellen. Eine Verrechnung zwischen den Quellen ist damit verboten. Der Begriff angemessen ist ein unbestimmter Rechtsbegriff, und die BaFin sorgt im öffentlichen Interesse dafür, dass diese Vorgaben ausreichend eingehalten werden. Hierzu wird in den aufsichtsrechtlichen Vorschriften weiter bestimmt, dass die Überschussbeteiligung der Versicherungsnehmer an den Kapitalerträgen bzw. den Überschussquellen nicht unter einem bestimmten Anteil liegen darf. Letztlich müssen 90 % der auf die Versicherungsnehmer entfallenden Kapitalerträge des Versicherer in jedem Jahr für die Versicherungsnehmer verwendet werden, 75 % der Risikoüberschüsse und 50 % der übrigen Überschüsse.

Die Verwendung des Anteils der Versicherungsnehmer erfolgt entweder in Form einer Erhöhung der individuellen Ansprüche durch rechnungsmäßigen Zins, durch Direktgutschrift von Überschussanteilen an die einzelnen Versicherungsnehmer oder durch Zuführung zur Rückstellung für Beitragsrückerstattung, aus der die zugeführten Beträge dann in späteren Jahren einzelnen Versicherungsnehmern gutgebracht werden.

Versicherungstechnisch gibt es zahlreiche Modelle zur Zuteilung von Überschussanteilen an die Versicherungsnehmer, die aber weltweit relativ ähnlich sind. Teilweise werden Überschussanteile den Versicherungsnehmern während der Vertragslaufzeit laufend unwiderruflich zugeteilt. Ein anderer Teil wird erst bei Vertragsende unwiderruflich zugeteilt und steht bis dann unter dem Vorbehalt, bei unvorhergesehenen Verlusten (die allerdings sehr unwahrscheinlich sind) zur Abdeckung herangezogen zu werden. Für diese Übernahme eines geringen Risikos durch die Versicherungsnehmer kann der Versicherer eine deutliche Minderung des gesetzlich geforderten Eigenkapitals erreichen. Da die Finanzierung von Eigenkapital sehr teuer ist und von dem Versicherungsgeschäft erwirtschaftet werden muss, kann durch eine gewisse Übernahme von relativ unwahrscheinlichen Risiken durch die Versicherungsnehmer der Gewinnanteil des Versicherers an den Überschüssen sehr niedrig gehalten werden. Entsprechend hoch ist der Anteil der Versicherungsnehmer am Überschuss.

Die häufigsten Formen der konkreten Verwendung der zugeteilten Überschussanteile sind die Anlage als verzinsliche Ansammlung (Sparguthaben), als beitragsfreie Neben-Versicherung der gleichen Form wie der zugrundeliegende Vertrag oder als sogenannter Erlebensfallbonus, der nur bei Erleben des vereinbarten Ablauftermins fällig wird. Manchmal werden die Überschussanteile auch in bar ausgezahlt oder mit den fälligen Beiträgen verrechnet. Es gibt auch Verträge, bei denen die Zinsüberschüsse in einem vom Versicherungsnehmer ausgewählten Investmentfonds angelegt werden.

Die zu berücksichtigenden Kapitalerträge werden auf Basis der handelsrechtlichen Bewertung im Jahresabschluss bestimmt. Die handelsrechtliche Bewertung dient aber nicht in erster Linie der Feststellung der von den Versicherungsnehmern bewirkten Überschüsse, sondern Informations- und Sicherungszwecken. Daher werden Kapitalerträge nur sehr vorsichtig ausgewiesen. Der tatsächliche Wert von Kapitalanlagen kann zeitweise höher sein als der im Jahresabschluss vorsichtig ausgewiesene Buchwert. Dieser Unterschied, die Bewertungsreserve, ist zwar weitgehend von den Versicherungsnehmern bewirkt, geht aber nicht zeitnah in die Beteiligung am Überschuss ein. Um eine Benachteiligung der diese Werte bewirkenden Versicherungsnehmer gegenüber zukünftigen, an diesen Werten unbeteiligten Versicherungsnehmern zu vermeiden, ist gesetzlich bestimmt, dass in Höhe mindestens der Hälfte der noch nicht ausgewiesenen Werte der Kapitalanlagen bei Vertragsende den verursachenden Versicherungsnehmern eine zusätzliche Überschussbeteiligung mitzugeben ist. Dies geht zu Lasten der Überschussbeteiligung der verbleibenden Versicherungsnehmer, die statt dessen die Bewertungsreserven des abgehenden Versicherungsnehmers „erben“.

Einzelheiten wesentlicher Arten der Lebensversicherung

Risikoversicherung

Die Risikoversicherung gibt es in verschiedenen Ausprägungen. Ihnen gemeinsam ist, dass nur dann eine Leistung seitens des Lebensversicherers fällig wird, wenn der Versicherungsfall (z. B. Tod, dann als Risiko-Lebensversicherung bezeichnet, oder Berufsunfähigkeit, dann als Berufsunfähigkeitsversicherung bezeichnet) während der Versicherungsdauer eintritt. Tritt der Versicherungsfall während der Versicherungsdauer nicht ein, werden keine Leistungen fällig. Der Beitrag wird nur für das Versprechen des Lebensversicherers gezahlt, im Versicherungsfall eine Leistung zu erbringen, und ist daher wesentlich niedriger als diese Leistung.

Am häufigsten ist die Risiko-Lebensversicherung mit gleich bleibender Versicherungssumme. Eine wichtige Rolle spielt aber auch die Risiko-Lebensversicherung mit fallender Versicherungssumme.

Die Risiko-Lebensversicherung zahlt bei Tod der versicherten Person die versicherte Todesfallsumme (Versicherungssumme) an die Bezugsberechtigten aus. Anwendungsbeispiele sind:

- Absicherung von wirtschaftlich abhängigen Angehörigen

- Sicherung von Verbindlichkeiten

- Trägertarif für eine oder mehrere Zusatzversicherungen (z. B. Berufsunfähigkeits-Zusatzversicherung)

Die Risiko-Lebensversicherung mit fallender Versicherungssumme wird meist zu Sicherung von Darlehen mit kontinuierlicher Tilgung verwendet. Die Versicherungssumme nimmt dabei im Lauf der Zeit in gleichem Maß ab (Annuität), wie das Darlehen getilgt wird. Sie wird in diesem Zusammenhang von Banken auch in Verbindung mit Darlehens- und Kreditverträgen als sogenannte Restschuldversicherung angeboten. Häufig ist – zur Sicherheit des Kreditgebers – der Abschluss einer solchen Restschuldversicherung Voraussetzung der Kreditgewährung.

Daneben gibt es als Sonderfall noch die Risiko-Lebensversicherung auf verbundene Leben. Bei dieser Form der Risiko-Lebensversicherung gibt es mehrere versicherte Personen. Die versicherte Todesfallleistung wird nur einmal beim Tod einer versicherten Person während der Versicherungsdauer fällig. Die Risiko-Lebensversicherung auf verbundene Leben dient der gegenseitigen Absicherung wirtschaftlich voneinander abhängiger Personen (z. B. Geschäftspartner, (Ehe-)Paare ohne Kinder).

Der Beitrag der Risiko-Lebensversicherung ist abhängig vom Alter, vom Geschlecht und vom Gesundheitszustand der versicherten Person zum Versicherungsbeginn sowie von der Versicherungssumme und der Laufzeit (Versicherungsdauer) der Versicherung. Bisweilen werden auch Zuschläge für die Ausübung bestimmter Berufe oder Freizeitbeschäftigungen verlangt.

Auch bei einer Risiko-Lebensversicherung erwirtschaftet der Lebensversicherer Überschüsse zugunsten des einzelnen Versicherungsvertrags, soweit die Beiträge, insbesondere im Hinblick auf die deutlich kürzeren Laufzeiten und der ständig steigenden Lebenserwartung nicht deutlich weniger vorsichtig festgelegt werden als sonst. Dies ist in vielen Ländern üblich. Nur in wenigen Ländern, wie z. B. in Deutschland, werden die Beiträge genauso konservativ festgelegt wie bei Verträgen mit deutlich längeren Laufzeiten, und die Verträge sind dann auch überschussbeteiligt. Im Gegensatz zur kapitalbildenden Lebensversicherung oder zur Rentenversicherung spielen allerdings Zinsüberschüsse aus Kapitalanlagen dabei eine unbedeutende Rolle. Vielmehr handelt es sich um Risikoüberschüsse und Kostenüberschüsse. Diese entstehen dadurch, dass der Lebensversicherer weniger Todesfallleistungen erbringen und geringere Kosten aufwenden muss als kalkuliert. Diese Überschüsse erhält der Versicherungsnehmer üblicherweise entweder in Form einer zusätzlichen Leistung aus der Überschussbeteiligung im Todesfall (Todesfallbonus) oder als Barauszahlung, meist in Form einer Verrechnung mit den fälligen Beiträgen (Beitragsverrechnung). Bei der Beitragsverrechnung ist nach Abzug der Überschussbeteiligung vom vertraglichen Beitrag nur noch der Zahlbeitrag zu zahlen. In einigen anderen Ländern wird dieser Zahlbeitrag sofort vereinbart, der Versicherer darf den Beitrag aber, falls er nicht mehr ausreicht, ohne weiteres bis zu einem vertraglich vereinbarten Höchstwert erhöhen.

Es gibt manchmal auch die Möglichkeit, die erzielten Überschüsse verzinslich anzusammeln und mit der Todesfallleistung oder beim Ablauf der Versicherungsdauer auszuzahlen. Diese Variante wird heute kaum noch angeboten und ist überwiegend noch bei Risiko-Lebensversicherungen anzutreffen, die bis etwa 1980 abgeschlossen wurden. Es gibt auch vereinzelt schon „flexible“ Lebensversicherungen, bei denen der Versicherungsnehmer die Höhe der Todesfall- und Erlebensfallleistung selbst steuern kann. Der Vertrag ist grundsätzlich eine reine Risikoversicherung, deren Höhe der Versicherungsnehmer in bestimmten Grenzen variieren kann, wobei er auch zusätzliche Beiträge zahlen kann, die dann zu einer Erlebensfallleistung führen.

Obwohl Beiträge zu Risiko-Lebensversicherungen keinen Anteil zum Ansparen einer Ablaufleistung haben und damit nicht als kapitalbildende Lebensversicherung gelten, wird bei sehr langen Laufzeiten oft für den Fall einer vorzeitigen Kündigung des Versicherungsvertrags die Zahlung eines Rückkaufswertes vereinbart. Dies ist möglich, weil der Lebensversicherer zur Deckung des Risikos aus dem gleichbleibenden Versicherungsbeitrag eine Alterungsrückstellung bildet, um die mit höherem Alter höhere Sterblichkeit abzusichern, während in jüngeren Jahren der Beitrag im Verhältnis zum Risiko zu hoch ist. Diese Alterungsrückstellung steht in jedem Fall bei einer Beitragsfreistellung zur Verfügung, hieraus noch eine kleine beitragsfreie Summe zu leisten.

Neben Risiko-Lebensversicherungen sind reine Versicherungen gegen Berufsunfähigkeit (Selbständige Berufsunfähigkeitsversicherung) die häufigsten Risikoversicherungen, die nach Art der Lebensversicherung betrieben werden.

Historisches

Am 18. Juni 1583 unterzeichneten Walter Gybbons als versicherte Person und 16 Underwriter in London den ersten (überlieferten) Lebensversicherungsvertrag. Sollte er innerhalb eines Jahres sterben, so sei an den Ratsherren Richard Martin der Betrag von 382 Pfund auszuzahlen.[2]

Eine historische Variante der Risikoversicherung ist die Wett-Versicherung. Diese war ein im 18. Jahrhundert in England geübtes Geschäft, das aber bereits 1774 verboten wurde. Zwei Personen wetteten auf das Leben einer dritten, dass diese zu einem bestimmten Zeitpunkt noch lebte, dabei brauchte der Dritte seine Zustimmung hierzu nicht zu geben. [3]

Kapitalbildende Versicherung

Kapitalbildende Lebensversicherungen zeichnen sich dadurch aus, dass sie, meist neben sehr unsicheren Leistungen, auch sichere oder fast sichere Leistungen vorsehen. Diese sicheren oder fast sicheren Leistungen müssen für jeden einzelnen Vertrag angespart werden. Der Versicherer muss also für jeden einzelnen Vertrag das zur (fast) sicheren Leistung benötigte Kapital bis zu der Fälligkeit der Leistung bilden. Nur unsichere Leistungen können nach dem Versicherungsprinzip finanziert werden, wo die wenigen Leistungsfälle aus den Beiträgen der nicht Betroffenen bezahlt werden. Kapitalbildende Versicherungen sind also solche, die wegen der hohen Wahrscheinlichkeit der Leistungsfälligkeit einen wesentlichen Sparprozess beim Versicherer erfordern. Diese Beschreibung zeigt aber zugleich, dass es keinen grundsätzlichen Unterschied zwischen kapitalbildenden Versicherungen und anderen gibt, sondern es sich um eine traditionelle Unterscheidung. Versicherer müssen für alle Versicherungen Kapital bilden, als kapitalbildend werden diejenigen bezeichnet, für die dies in einem besonders hohen Umfang gilt.

Die klassische Form der kapitalbildenden Versicherung ist die gemischte Lebensversicherung, eine Lebensversicherung auf den Todes- und den Erlebensfall. Die Leistung (Versicherungssumme) wird fällig bei Tod bzw. Erleben des Ablaufs. Da auf jeden Fall eine Leistung erbracht wird, nämlich entweder bei Tod vor oder Erleben des Vertragsendes, muss die mindestens zu erbringende Leistung vom Versicherer für jeden einzelnen Vertrag angespart werden. Stirbt der Versicherte aber sehr früh, kommt es zu einer wesentlich höheren Leistungspflicht als der bisher angesparte Betrag, die nur nach dem Versicherungsprinzip finanziert werden kann.

Die gemischte Lebensversicherung in ihren verschiedensten Formen, auch z. B. fondsgebunden, ist in vielen Ländern die vorherrschende Form der Lebensversicherung. In Deutschland führte unter anderem die in der Vergangenheit günstige steuerliche Behandlung der Erträge zu deren Erfolg. Bei Vertragsbeginnen ab dem 1. Januar 2005 sind die in Auszahlungen von Lebensversicherungen enthaltenen Kapitalerträge allerdings nicht mehr steuerfrei sondern nur noch steuerbegünstigt.

Die deutsche Form der kapitalbildenden Lebensversicherung ist vorrangig zur langfristigen und sicherheitsorientierten Geldanlage, insbesondere für die Altersvorsorge gedacht und auf dieses Ziel optimiert.

Auch die aufgeschobene Rentenversicherung ist eine kapitalbildende Versicherung. Bei vorzeitigem Tod wird meist wenigstens die Summe der bisher gezahlten Beiträge als Todesfallleistung gezahlt, so dass traditionelle Rentenversicherungen kein tatsächliches Todesfallrisiko beinhalten, sondern ein Erlebensfallrisiko. Es ist sehr wahrscheinlich, dass eine gewisse Zahl von Rentenzahlungen erfolgt, da ein vorheriger Tod unwahrscheinlich ist. Daher müssen diese Renten für jeden einzelnen Vertrag angespart werden. Die weiteren Rentenzahlungen werden dann immer unwahrscheinlicher, so dass die Finanzierung nach dem Versicherungsprinzip schleichend gegenüber dem Ansparen Vorrang erhält. Bei zufällig sehr langem Leben ergeben sich aber wesentlich höhere Gesamtleistungen, als tatsächlich Beiträge gezahlt wurden.

In allen Fällen, wo Kapitalerträge nur im Rahmen von Rentenzahlungen zufließen, werden diese nur nach Ertragswert der Rente, ohne Rücksicht auf gegebenenfalls schon vor Beginn der Rentenzahlung in der Aufschubzeit erzielte Kapitalerträge versteuert. Damit bleiben im Ergebnis Kapitalerträge aus der Aufschubzeit, also der Vertragslaufzeit vor dem Rentenbeginn, steuerfrei. Häufig besteht das Wahlrecht, sich den Gegenwert der Rente, die sogenannte Kapitalabfindung, in einem Betrag auszahlen zu lassen (Kapitalwahlrecht). Für diesen Fall gelten die gleichen steuerlichen Regeln, wie für die gemischte Lebensversicherung. Inzwischen gibt es auch gemischte Rentenversicherungen, bei denen unter Einräumung eines Kapitalwahlrechts im Erlebensfall kein Kapital sondern standardmäßig eine Rente gezahlt wird, im Todesfall während der Aufschubzeit aber eine Todesfallleistung in der vereinbarten Höhe bei Tod gezahlt wird. Diese Verträge haben während der Aufschubzeit Todesfall-, danach Erlebensfallcharakter.

Vor allem die Riester-Rente und Rürup-Rente werden steuerlich gefördert, insbesondere auch mit staatlichen Zulagen. Dann besteht allerdings kein Kapitalwahlrecht; auch verbietet es das Alterseinkünftegesetz, diese geförderten Verträge zu beleihen, auf andere zu übertragen und diese vor dem vollendeten 60. Lebensjahr zu verwerten. Siehe auch Vorsorgeaufwendungen, Sonderausgabenabzug, Altersvorsorgezulage. Nur unter diesen Aspekten sollten die Nachsteuer-Renditen mit anderen Anlagen zu verglichen werden.

In Österreich wird die gemischte Lebensversicherung (wie auch die fondsgebundene Lebensversicherung) als Ab- und Erlebensversicherung bezeichnet.

Die gemischte Lebensversicherung hat mehrere typische Anwendungen:

- Kapitalanlage, Sparprodukt.

- Hinterbliebenenvorsorge, aber auch zur Deckung der Erbschaftsteuer, sogenannte unechte (Erbschaftsteuerversicherung).

- Kombinationsprodukt zur Familienabsicherung und zum Kapitalaufbau (meist mit dem Ziel Altersvorsorge)

- Darlehenssicherung, insbesondere im Zusammenhang mit Immobilienfinanzierungen

- Rückdeckung von Pensionszusagen in der betrieblichen Altersvorsorge (Rückdeckungsversicherung)

- In Sonderformen Kapitalanlage für einen bestimmten Zweck, der auch dann erreicht werden soll wenn der Anleger das Ende des Sparvorgangs nicht selbst erlebt (z. B. die Ausbildungsversicherung und die Aussteuerversicherung).

Will man die kapitalbildende Lebensversicherung in verschiedene Ausprägungen und Gruppen unterteilen, so ist scharf zwischen Verkaufsbezeichnungen und Versicherungsformen zu trennen. Versicherungstechnisch gehören beispielsweise die Erbschaftsteuer-, die Vermögensnachfolge- und die Sterbegeldversicherung zur gleichen Versicherungsform und unterscheiden sich bei vielen Lebensversicherern technisch meist nicht. Vor diesem Hintergrund ergibt sich folgende technische Unterteilung:

- Versicherung auf den Todes- und Erlebensfall, auch als gemischte Lebensversicherung bekannt (kapitalbildende Kapital-Lebensversicherung, oft vereinfachend als die Kapital-Lebensversicherung bezeichnet)

- Sowohl der Todesfall vor als auch das Erleben des Endes der Vertragslaufzeit (Ablauf) stellen einen Versicherungsfall dar und führen zur Leistung des vereinbarten Kapitals. Bei diesen Tarifen kann meist auch ohne den Abschluss einer entsprechenden Zusatzversicherung der Todesfallschutz erhöht werden.

- Kapitalversicherung mit lebenslangem Todesfallschutz (z. B. Sterbegeldversicherung)

- Die Beitragszahlungsdauer dieser Lebensversicherung endet häufig mit einem bestimmten Alter (z. B. 80 Jahren). Danach bleibt die Lebensversicherung beitragsfrei bestehen. Die Leistung wird erbracht, wenn die versicherte Person stirbt oder ein vereinbartes, sehr hohes Lebensalter erreicht. Manche Tarife bieten die Möglichkeit, am Ende der Beitragszahlungsdauer eine Erlebensfallleistung abzurufen, so dass die Lebensversicherung beendet wird oder mit einer reduzierten Versicherungssumme bestehen bleibt. Der Vertrag entspricht damit letztlich einer gemischten Versicherung mit sehr spätem Ablauf.

- Kapitalbildende Versicherung auf zwei verbundene Leben

- Bei dieser Variante gibt es zwei versicherte Personen. Die Versicherungssumme wird nur einmal beim Tod der zuerst sterbenden versicherten Person während der Versicherungsdauer, spätestens aber beim vereinbarten Ablauf fällig (Versicherung auf den ersten Tod). Seltener gibt es auch Verträge, bei denen erst beim Tod beider Versicherten gezahlt wird bzw. wenn einer der beiden überlebt (Versicherung auf den zweiten Tod). Fälschlicherweise wird die Versicherung auf verbundene Leben auch als „Verbundene Lebensversicherung“ bezeichnet. Eine verbundene Lebensversicherung ist eine Lebensversicherung, die mehrere Leistungsarten kennt. So z. B. die Kapital-Lebensversicherung, die Leistungen bei Erleben des Vertragsendes sowie auch im Todesfall vorsieht.

- Termfix-Versicherung (z. B. Ausbildungsversicherung)

- Bei der Termfix-Versicherung wird die Kapitalleistung stets zu einem vorbestimmten Termin (daher Termfix) fällig. Versichert ist hier die Beitragszahlung. Stirbt die versicherte Person (meist der Beitragszahler), entfällt die weitere Beitragszahlungspflicht ohne Folgen für die Höhe der Leistung. Das Risiko liegt also in dem zu frühen Tod des Beitragszahlers, da hierdurch die Pflicht zur Zahlung der zur Finanzierung der Ablaufleistung benötigten Beiträge entfällt.

- Optionstarife oder variable Lebensversicherung

- Diese Rubrik ist ein Sammelbecken für alle Gestaltungsvarianten, die sich nicht in die oben genannte Unterteilung einordnen lassen. Möglich sind z. B. reduzierte Todesfallleistungen, Anpassungsoptionen während der Laufzeit oder verschiedene Ablaufoptionen. Hier können oft der Todesfallanteil und der Sparanteil der Versicherung in bestimmten Grenzen variiert werden, um den Vertrag den aktuellen Bedürfnissen anzupassen. Z. B. kann der Sparanteil soweit reduziert werden, dass der Vertrag nur noch eine Risikoversicherung ist, oder der Risikoanteil kann bei reduziertem Bedarf an Versicherungsschutz bis auf ein Minimum entfallen.

Gemeinsamkeiten

Neben der Kapitalanlage und den Überschusssystemen ist es insbesondere die kalkulatorische Grundidee, die allen kapitalbildenden Lebensversicherungen gemein ist: Beitrag abzüglich Kosten und Risikoanteilen über die Laufzeit (bei der Kapitalversicherung mit lebenslangem Todesfallschutz die Beitragszahlungsdauer), verzinst mit dem Rechnungszins ergibt die Versicherungssumme. Darüber hinaus werden noch Leistungen aus der Überschussbeteiligung finanziert.

Bei einer vorzeitigen Kündigung erhält der Versicherungsnehmer den sogenannten Rückkaufswert. Dieser wird vertraglich vereinbart und ist oft höher als der tatsächliche Vertragswert zum Kündigungstermin (Zeitwert), aber anfangs eine gewisse Zeit niedriger als die Summe der bislang eingezahlten Beiträge. Eine positive Rendite des eingezahlten Kapitals ergibt sich meist erst nach mehreren Jahren Laufzeit. Grund hierfür ist, dass die Beiträge höher sind, als für die Erbringung der reinen Leistungen benötigt würde. Daher ist der Wert des Vertrages anfangs niedrig im Vergleich zu den anfänglich gezahlten Beiträgen. Zudem darf der gesetzliche Mindestrückkaufswert in § 169 Abs. 3 VVG noch um Stornoabschläge gemindert werden. Soweit die vertraglichen Rückkaufswerte höher sind, spielt diese gesetzliche Vorgabe allerdings keine Rolle. Die Stornoabschläge werden u. a. auch damit begründet, dass der Lebensversicherer für vorzeitige Abgänge Anlagen höherer Liquidität und entsprechend geringerer Rendite vorhalten muss und daher die angestrebte Fristentransformation nicht idealtypisch realisieren kann. In der Praxis werden diese Leistungen zwar in der Regel aus aktuellen Zahlungsströmen bedient, da dieses Kapital aber dann nicht für Neuanlagen zur Verfügung steht, ist der Schaden kalkulatorisch dennoch entstanden. Ein weiterer Grund liegt in der auftretenden Antiselektion, da die Gefahr besteht, dass vor allem schlechte Risiken im Bestand bleiben. Zudem bedeutet eine vorzeitige Kündigung auch einen zusätzlichen Verwaltungsaufwand im Vergleich zum automatischen Verlauf des Vertrages.

Fondsgebundene Versicherung

Die fondsgebundene Lebensversicherung bzw. die fondsgebundene Rentenversicherung (seltener die indexgebundene Lebensversicherung) sind kapitalbildende Lebensversicherungen, bei denen der gesamte Leistungsanspruch oder wenigstens ein wesentlicher Teil direkt an die Wertentwicklung von bestimmten vertraglich vereinbarten Finanzinstrumenten, meist Fondsanteile, oder andere Indices gebunden ist. Demzufolge übernimmt der Versicherer keine Verpflichtung, diese Leistung in einer absolut bestimmten Höhe zu erbringen. Inzwischen gibt es aber auch Formen, die eine Anlage in Garantiefonds vorsehen oder bei denen der Versicherer zusätzlich eine bestimmte Mindestleistung zusagt.

Die Versicherer sind gesetzlich verpflichtet, die entsprechenden Verpflichtungen vollständig mit den betreffenden Finanzinstrumenten zu bedecken, bzw. im Fall von Indices mit Finanzinstrumenten, die den betreffenden Index möglichst genau abbilden. Die entsprechenden Kapitalanlagen des Versicherers werden damit auf Rechnung und Risiko des Versicherungsnehmers gehalten. Die Wertveränderungen bzw. Kapitalerträge dieser vertraglich bestimmten Kapitalanlagen gehen vollständig zu Lasten bzw. zu Gunsten der Versicherungsnehmer.

Da die Kapitalanlage nicht von dem Versicherer im Hinblick auf seine eigene Risikominimierung zur Absicherung einer Garantie oder zugunsten der Versicherungsnehmer zur Erzielung einer verlässlichen Ablaufleistung vorgenommen wird, sind die Ergebnisse der fondsgebundenen Versicherung meist sehr volatil und wenig vorherbestimmbar. Ihre Eignung für die Grundversorgung im Alter ist daher umstritten. Die Rendite kann, insbesondere bei langen Laufzeiten, deutlich besser, aber auch wesentlich schlechter als bei konventionellen Lebensversicherungen sein, deren Kapitalanlage sich durch eine weite Mischung und Streuung auszeichnet. Bei der Grundversorgung für das Alter bedeutet die Möglichkeit eines wesentlich schlechteren Ergebnisses, bis hin zum Kapitalverlust, eine Gefährdung der Lebensgrundlage im Alter. Bei einer Zusatzversorgung hingegen über den lebensnotwendigen Grundstock hinaus kann dies anders sein. Statistische Langfristuntersuchungen sind für den einzelnen Versicherungsnehmer unerheblich, da er seine Altersversorgung in einer konkreten Abfolge von Kapitalmarktzyklen vornehmen muss.

Der Versicherungsnehmer kann selbst Einfluss auf die Anlagestrategie nehmen. So kann er oft die mit dem Vertrag verbundenen Investmentfonds aus einem mehr oder weniger umfangreichen Sortiment selbst wählen. Hierbei ist häufig auch eine Verteilung des Sparbeitrages auf mehrere Investmentfonds möglich.

Auch kann der Kunde die Auswahl der Investmentfonds, auch während der Vertragsdauer ändern:

- Shift(ing) – Das vorhandene Fondsguthaben wird gesamt oder teilweise in einen oder mehrere andere Fonds übertragen.

- Switch(ing) – Die zukünftigen Neuanlagen fließt, ohne Änderung der bisher erfolgten Anlage, in neu zu bestimmende Fonds.

Die Versicherungssumme im Todesfall ist bei der fondsgebundenen Lebensversicherung vertraglich oft in Höhe der Summe der zu zahlenden Beiträge (Beitragssumme) bestimmt. Diese kann jedoch bei vielen Anbietern auch beliebig durch Versicherungsnehmer bei oder sogar nach Vertragsabschluss erhöht oder reduziert werden.

Fondsgebundene Versicherungen sind in Deutschland traditionell, im Unterschied praktisch zum gesamten Ausland, überschussbeteiligt. Da die Kapitalerträge vollständig an die Versicherungsnehmer fließen, bleiben nur die übrigen Überschussquellen, vor allem Risiko- und Kostenüberschüsse. Sie werden überwiegend auch in Fondsanteile investiert, wobei auch andere Modelle (z. B. verzinsliche Ansammlung) angeboten werden. Besteht der Vertrag aus einer konventionellen Grundversicherung, deren Überschüsse in Fonds angelegt werden, spricht man auch von Hybridprodukten.

Weitere übliche Ausgestaltungsmöglichkeiten der fondsgebunden Versicherung sind:

- Verlängerungsoption – Der Versicherungsnehmer kann den Vertrag z. B. um fünf weitere Jahre verlängern. Diese Option ist sinnvoll, da ein fixes Vertragsende auch den Zwang bedeuten kann, die Fondsanteile zu einem bei Vertragsablauf niedrigen Stand zu verkaufen. Dies ist nur dann eine Alternative, wenn man in diesen fünf Jahren anderweitig versorgt ist.

- Ablaufmanagement – Das Versicherungsunternehmen überträgt (shifting) automatisch oder nach Angebotsunterbreitung an den Versicherungsnehmer, in der Regel fünf Jahre vor Vertragsschluss, das vorhandene Fondsguthaben in Fonds, die einem niedrigeren Schwankungsrisiko ausgesetzt sind (meist Renten- oder Geldmarktfonds).

- Übertragungsoption – Der Versicherungsnehmer kann sich die Fondsanteile, nach Vertragsbeendigung, auf ein eigenes Depot übertragen lassen(Naturalleistung).

- Inzwischen gibt es auch dynamische Kapitalanlagestrategien, die, solange der Ablauftermin noch in ferner Zukunft liegt, risikoreicher investieren und, je mehr der Ablauftermin näherrückt, in immer risikoärmere Anlagen übergehen. Allerdings je komplexer und individueller die Kapitalanlage ist, desto höher sind auch die Kosten für die Kapitalanlage, die teilweise deutlich und mit Sicherheit die Rendite mindern.

- Abrufoption – Der Kunde kann sich während der Vertragslaufzeit beliebige Teilbeträge aus dem vorhandenen Fondsguthaben auszahlen lassen (Teilrückkauf).

- Sonderzahlungsoption – Der Kunde kann sein investiertes Kapital durch Sonderzahlungen, in einen bereits bestehenden Vertrag, erhöhen (Zuzahlung).

Wegen der rein auf Kontenbasis funktionierenden Verwaltung können fondsgebundene Versicherungen flexibler und transparenter als konventionelle Verträge sein. Allerdings erhöht jede vereinbarte Flexibilität auch Kosten der Verwaltung solcher Produkte. Die Transparenz seitens des Versicherers ist zwar hoch, doch ist die Beurteilung der Erfolgsaussichten von Fonds selbst für den Fachmann oft schwierig. Sie unterliegen dem Kursrisiko der Investmentfonds. Dieses Risiko kann aber durch Anlage in risikoarmen Fonds abgemildert werden, die allerdings auch eine deutlich niedrigere Renditechance haben. Letztlich kann die konventionelle Versicherung als Spezialfall der fondsgebundenen verstanden werden, bei der in einen sehr risikoarmen und wenig volatilen Fonds mit hohen Mindestgarantien investiert wird und durch ein Überschussbeteiligungssystem die noch verbleibenden Schwankungen weitgehend eliminiert werden können. Dadurch, dass dies mit kollektiven Mitteln geschieht, sind die Kosten für die Kapitalanlageverwaltung aber im Vergleich niedriger.

Die fondsgebundene Versicherung dürfte jedoch in Zukunft, insbesondere durch die Abgeltungsteuer, auch im Vergleich zur direkten Anlage in Investmentfonds, als Sparform und zur Altersvorsorge weiter an Bedeutung zunehmen. Es wird vermutlich versucht, durch entsprechendes Fondsmanagement eine ähnliche Verlässlichkeit bei dennoch hoher Rendite wie bei der konventionellen Lebensversicherung zu erreichen. Auch sind Kombinationen möglich, die dauerhaft zu einer Aufweichung der bisher starren formalen Grenze führen werden.

Auch die Tatsache, dass fondsgebundene Versicherungen eher in Sachwerte investieren können, dürfte sie als Sparform, gegenüber konventionellen Versicherungen, die überwiegend eine Geldwertanlage darstellen, noch interessanter machen.

Waren früher die Beiträge für fondsgebundene Versicherungen im Gegensatz zu den konventionellen Verträgen nicht im Rahmen der Vorsorgeaufwendungen von der Steuer absetzbar, werden heute auch fondsgebundene Versicherungen als Riester-Renten und Rürup-Renten im Rahmen des Sonderausgabenabzuges bedingt steuerlich gefördert.

Die fondsgebundene Lebensversicherung wird in Deutschland seit 1970 angeboten, die ersten Anbieter waren die Nürnberger, Veritas (heute Gothaer) und Deutscher Herold, derzeit größter Anbieter ist die AachenMünchener Lebensversicherung AG.

Kapitalversicherung und Rentenversicherung

Die Kapitalversicherung sieht als Leistung im Versicherungsfall die Zahlung eines einzigen Kapitalbetrages vor. Beispiel hierfür ist die gemischte Lebensversicherung und die Risiko-Lebensversicherung. Im Gegensatz dazu wird bei einer Rentenversicherung die Leistung in meist monatlichen Raten über einen vereinbarten Zeitraum (meist lebenslang) fällig. Der Begriff Kapital-Lebensversicherung wird umgangssprachlich allerdings auch synonym für die früher häufigste Form der Lebensversicherung und Kapitalversicherung, die gemischte Versicherung, verwendet.

Steuerliche Behandlung in Deutschland

Während der Beitragszahlung

Konnte man früher die Beiträge zu kapitalbildenden Lebens- und Rentenversicherungen steuerlich geltend machen, so sind heute Beitragszahlungen nur noch im Rahmen von Riester-Verträgen und Rürup-Renten (neu: auch für fondsgebundene Verträge), zu den jeweiligen Höchstsätzen, steuerlich abzugsfähig.

Einmalzahlung bei Vertragsablauf

Die Auszahlung bei Vertragsablauf von Kapital-Lebensversicherungen und die Auszahlung nach Ausübung des Kapitalwahlrechtes bei Rentenversicherungen sind für vor dem 1. Januar 2005 abgeschlossene Verträge steuerfrei, sofern:

- Der Vertrag mindestens 12 Jahre lief.

- Die Beitragszahlung mindestens 5 Jahre betrug und

- ein Mindesttodesfallschutz von 60 % besteht.

Für Verträge, die noch vor 2005 abgeschlossen wurden, gilt diese Regelung noch heute (Bestandsschutz).

- Rentenzahlungen müssen, nach altem Recht, nur zum Ertragsanteil versteuert werden.

- Bei vorzeitiger Beendigung fällt bei Alt-Verträgen noch die Kapitalertragssteuer an.

Änderungen 2005:

Für Verträge, die nach 2005 geschlossen wurden gilt, dass der Kapitalertrag (der Unterschiedsbetrag zwischen der Versicherungsleistung und den eingezahlten Beiträgen) bei Vertragsablauf zur Hälfte mit dem persönlichen Steuersatz versteuert wird, wenn folgende Voraussetzungen erfüllt sind:

- Laufzeit des Vertrages mindestens 12 Jahre

- Ablauf des Vertrages nach Vollendung des 60. Lebensjahres

Die Steuerlast beträgt also maximal 22,5 % (die Hälfte von 45 %). Bei Auszahlung erfolgt ein Abzug von 25 % Kapitalertragsteuer, der auf die individuell zu zahlende Steuer angerechnet werden kann.

Werden die vorgenannten Voraussetzungen nicht erfüllt, muss der Ertragsanteil voll mit dem persönlichen Steuersatz versteuert werden. Diese Steuerlast kann jedoch bei flexiblen (z. B. aktuellen fondsgebundenen) Verträgen durch die Entnahme von Teilbeträgen auch auf mehrere Jahre verteilt werden.

Die vorgenannten Regelungen haben sich durch Einführung der Abgeltungssteuer im Rahmen der Unternehmensteuerreform 2008 nicht verändert.

Verschenken und Vererben

Die steuerliche Berücksichtigung von Lebens- und Rentenversicherungen bei lebzeitigen Übertragungen im Erbfalle ist verhältnismäßig günstig: So werden nur 2/3 der eingezahlten Beiträge und nicht der Auszahlungssumme oder des Fondsguthabens bei der Erbschafts- und Schenkungsteuer zugrunde gelegt. Unter Umständen wird dann aufgrund eventuell bestehender Freibeträge (z. B. bei Familienangehörigen) sogar gar keine Erbschaft- oder Schenkungsteuer fällig. Mit der für 2008 erwartete Reform des Erbschaft- oder Schenkungsteuerrechts wird diese Begünstigung möglicherweise entfallen.

Keine Schenkung- oder Erbschaftsteuer fällt an, wenn der Begünstigte der Versicherung zugleich Versicherungsnehmer ist.

Siehe auch Kritische Diskussion

Kritische Diskussion

Eine Reihe von Themen im Zusammenhang mit Lebensversicherungen stehen immer wieder in der Diskussion:

- Unisex-Tarife

- Transparenz

- Abschlusskosten

- Ablaufleistung

- Verwendung der Stillen Reserven

- Stornoquoten

- Steuerbegünstigung

Unisex-Tarife