- Lohnnebenkosten

-

Unter Lohnnebenkosten (auch: Personalnebenkosten, Personalzusatzkosten, Lohnzusatzkosten) werden die Kosten verstanden, die beim Arbeitgeber zusätzlich zum ausgezahlten Lohn anfallen (im Folgenden: Lohnnebenkosten in der engen Abgrenzung). Dies sind insbesondere die Arbeitgeberbeiträge zur Sozialversicherung.[1]

In einer weiteren Definition, die z. B. die Bundesregierung verwendet, werden unter Lohnnebenkosten zusätzlich die Arbeitnehmerbeiträge zur Sozialversicherung gefasst (im Folgenden: Lohnnebenkosten in der weiteren Abgrenzung).[2] In dieser Abgrenzung ist der Begriff nicht mehr identisch mit den Lohnzusatzkosten.

Inhaltsverzeichnis

Zum Begriff

Der Begriff der „Lohnnebenkosten“ ist nicht in den Wirtschaftswissenschaften entstanden, sondern in der politischen Debatte. Entsprechend werden häufig unterschiedliche Konzepte damit verbunden.

Unstrittig ist, dass zu den Lohnnebenkosten die Arbeitgeber-Beiträge zur Sozialversicherung fallen. Ebenfalls unstrittig ist, dass der Begriff Leistungen umfasst, die der Arbeitgeber zusätzlich zu den Lohnkosten und den Sozialversicherungsbeiträgen für den Arbeitnehmer aufwenden muss (nicht darunter zu fassen sind z. B. Kosten der Personalverwaltung als Gemeinkosten). Dies ist insofern von Bedeutung, als diese Kosten für das Unternehmen kalkulatorisch erfasst werden müssen, um dem Unternehmer eine objektive Übersicht über die Einnahmen-/Kostensituation für unternehmerische Entscheidungen, wie z. B. die Preisfindung, zu geben.

In einigen Abgrenzungen, unter anderem durch die Bundesregierung, werden zu den Lohnnebenkosten zusätzlich die Arbeitnehmer-Beiträge zur Sozialversicherung gezählt. Für den Arbeitgeber sind diese allerdings schon Bestandteil des ausgezahlten Lohnes und insoweit keine „Nebenkosten“, sondern „Hauptkosten“.

Zu den Lohnnebenkosten auf Arbeitgeberseite werden häufig auch Leistungen wie die Lohnfortzahlung im Krankheitsfall, der Tarifurlaub und andere zusätzliche tariflich oder einzelvertraglich vereinbarte Zusatzleistungen (z. B. Tantiemen, Weihnachtsgeld, Urlaubsgeld, Mehrarbeits- und Sonderzuschlagszahlungen, Dienstwagen, verbilligtes Kantinenessen oder Betriebsausflug) gezählt. Diese Definition ist problematisch, da alle diese Zuschläge zwischen den Tarifpartnern entwickelt wurden, um Kompromisse in der Lohnanpassung zu ermöglichen. Sie sind also Bestandteil des Lohns.

Dagegen fallen mittelbare Kosten, wie anteilmäßiger Stromverbrauch, baurechtliche Veränderungen oder arbeitsplatzbezogene Abschreibungen in der Regel nicht unter die Lohnnebenkosten.

Einordnung der Lohnnebenkosten

Je nach Perspektive werden die Arbeitgeber-Beiträge zur sozialen Sicherung der Arbeitnehmer entweder als zusätzliches Bruttoeinkommen gesehen oder als zweckgebundener Abzug vom eigentlich angemessenen Einkommen. Geschichtlich trifft die zweite Sichtweise zu. Die soziale Sicherung wurde eingeführt, um unvermeidlich gewordene Lohnerhöhungen teilweise obligatorisch zur Sicherung gegen individuelle Lebensrisiken zu verwenden.

Den Lohnnebenkosten steht natürlich auch ein Nutzen gegenüber. Denn die Notwendigkeit zur Versicherung sozialer Risiken bleibt nach Wegfall der Arbeitgeberanteile (oder der gesamten Sozialversicherungsbeiträge) bestehen, d. h. ein Arbeitnehmer müsste auch nach Wegfall der Lohnnebenkosten Kosten für die allgemeinen Lebensrisiken aufwenden.

Eine Senkung der Lohnnebenkosten führt zwar zu einer höheren Arbeitsnachfrage und in der weiteren Definition (Einschluss der Arbeitnehmer-Beiträge zur Sozialversicherung) auch zu einer Erhöhung der frei verfügbaren Nettolöhne der Arbeitnehmer, dies führt aber nicht notwendig zu einer Belebung der Konjunktur und einer Zunahme der Beschäftigung, weil die Beiträge der Arbeitnehmer und Arbeitgeber auch nachfragewirksam sind (z. B. als Ausgaben im Gesundheitsbereich, in der Pflege, als Konsumausgaben der Rentner usw.). Wenn die Senkung der Lohnnebenkosten mit einer Senkung der Sozialleistungen (Rente, Krankenversicherungsleistungen und so weiter) verbunden ist, dann kann sogar die gesamtwirtschaftliche Nachfrage sinken.

Personalzusatzkosten

Das (unternehmernahe) Institut iw-Köln spricht nicht von Lohnnebenkosten, sondern von Personalzusatzkosten. Bei den Definitionen greift es auf Statistiken von Eurostat zurück. Demnach setzen sich die Arbeitskosten je geleisteter Arbeitsstunde aus dem direkten Stundenlohn („direktes Arbeitsentgelt“) und den Personalzusatzkosten zusammen. Der Direktlohn, also das sog. direkte Arbeitsentgelt, besteht aus dem Entgelt für geleistete Arbeit einschließlich der Überstundenzuschläge, Schichtzulagen und regelmäßig gezahlter Prämien.

Die Personalzusatzkosten setzen sich aus den übrigen direkten Kosten, die im Jahresverdienst enthalten sind, und den indirekten Kosten zusammen. Zu den direkten Personalzusatzkosten zählen u. a. die Entlohnung für arbeitsfreie Tage (Urlaub und Feiertage), Sonderzahlungen (z. B. Weihnachtsgeld), sonstige Geldzuschüsse und Naturralleistungen.

Als indirekte Personalzusatzkosten werden die Arbeitgeberbeiträge zur Sozialversicherung, die Lohnfortzahlung im Krankheitsfall, sonstige Aufwendungen sozialer Art und die Kosten der Berufsausbildung geltend gemacht.

Situation in Deutschland

Zu den Lohnnebenkosten gehören in Deutschland (in der engeren Definition nur die auf den Arbeitgeber entfallenden Anteile):

Beschriftung Kostenart Stand Beitrag AG Beitrag AN Bemerkung Rentenversicherung Januar 2009 9,95 % 9,95 % Gesetzliche Krankenversicherung Januar 2011 7,3 % 8,2 % Arbeitslosenversicherung Januar 2011 1,5 % 1,5 % Pflegeversicherung Januar 2009 0,975 % 0,975 % 1,225 % für kinderlose Arbeitnehmer über 23 Jahre

1,475 % in SachsenGesetzliche Unfallversicherung 1,6 % -- abhängig vom Unfallrisiko Umlage U1 nach dem Aufwendungsausgleichsgesetz -- Umlage U2, Mutterschaftsgeld -- Umlage U3 für das Insolvenzgeld -- Urlaubsentgelt nach BUrlG

Entgeltfortzahlung während des Urlaubs-- Die gemeinsam zu tragenden Beiträge fallen bis zu den jeweiligen Beitragsbemessungsgrenzen an.

Der vom Arbeitgeber zu tragende Gesamtbeitrag liegt damit bei knapp 23 % des Bruttolohns des Arbeitnehmers bis zur Höhe von zwei jährlich neu bestimmten Beitragsbemessungsgrenzen. Für Gehaltsanteile, die über einer Beitragsbemessungsgrenze liegen, fallen keinerlei Sozialversicherungsbeiträge mehr an.

Die Beitragshöhe wird seit dem 1. Januar 2009 für alle Sozialversicherungen von der Bundesregierung festgelegt; zuvor war der Beitrag zur Krankenversicherung von der Kasse abhängig, die der Arbeitnehmer gewählt hat. Der Arbeitnehmer trägt weitere 20,625 % seines Bruttolohns zur Sozialversicherung bei. Hinzu kommen noch im Bedarfsfall Leistungen für Zahnersatz, Rezeptgebühren und quartalsmäßige Arztpraxisgebühren (derzeit in Höhe von 10 Euro), die durch Reformgesetze alleine vom Arbeitnehmer zu tragen sind. In der Pflegeversicherung zahlen Kinderlose ab dem 23. Lebensjahr einen Zuschlag von 0,25 %. In Sachsen zahlen die beitragspflichtigen Personen 1,475 % (1,95 % : 2 + 0,5 %) vom beitragspflichtigen Entgelt (bis zur Beitragsbemessungsgrenze). Hinzu kommt ggf. noch der erwähnte Zuschlag für Kinderlose. Dafür ist in Sachsen der Buß- und Bettag weiterhin arbeitsfreier Tag. Arbeitgeber in Sachsen zahlen zur finanziellen Entlastung an Stelle des weiterhin bestehenden Feiertags dementsprechend 0,475 % (1,95 % : 2 - 0,5 %) des beitragpflichtigen Entgelts.

Die Sozialabgaben stellen eine Pflichtversicherung dar und können auch nicht durch Vereinbarung zwischen Arbeitgeber und -nehmer ausgeschlossen werden, sofern ein versicherungspflichtiges Arbeitsverhältnis besteht. [3] Der Beitrag des Arbeitnehmers wird automatisch mit seiner monatlichen Gehaltszahlung abgeführt. Sowohl der Arbeitnehmer- als auch der Arbeitgeberanteil am Gesamtsozialversicherungsbeitrag werden vom Arbeitgeber monatlich an die zuständige Einzugsstelle (Krankenkasse) weitergeleitet. Die Einzugsstelle verteilt den Gesamtsozialversicherungsbeitrag auf die einzelnen Sozialversicherungsträger.

Den Beitrag zur Unfallversicherung zahlt der Arbeitgeber unmittelbar an den zuständigen Unfallversicherungsträger. Dies ist in der Regel eine Berufsgenossenschaft.

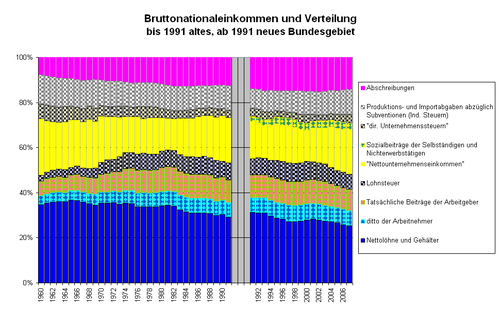

In der Abbildung sind – als Anteil am BNE – ganz unten die den Arbeitnehmern verbleibenden Nettolöhne und -gehälter (dunkelblau) abgebildet, darüber sind die sogenannten tatsächlichen Sozialbeiträge der Arbeitnehmer, darüber dann die tatsächlichen Sozialbeiträge der Arbeitgeber. Zusammen mit der nächsten Größe, den Lohnsteuern, ergibt sich dann das Arbeitnehmerentgelt. Die Lohnnebenkosten sind also nur ein Teil der Arbeitskosten insgesamt, die durch das Arbeitnehmerentgelt wiedergegeben werden.

Maßnahmen zur Senkung der Sozialkosten in Deutschland

Für den Arbeitgeber stellen über das Bruttogehalt hinausgehende Kosten einen finanziellen Aufwand dar, der die Kosten für die Beschäftigung erhöht.

Von 1991 bis 2003 soll allerdings nach den Berechnungen des Bundesministeriums für Gesundheit der Anteil der Arbeitgeber an der Finanzierung der Sozialleistungen von 39,1 % auf 33,7 % zurückgegangen sein.

Um Arbeitslose noch stärker zu fordern, wurde das sogenannte Hartz-Konzept geschaffen und u. a. im Rahmen der Agenda 2010 der rot-grünen Bundesregierung (in modifizierter Form) umgesetzt. Es bewirkt im Niedriglohnbereich eine Senkung der Sozialversicherungsbeiträge. Dafür wurden die Instrumente Minijob und Midijob geschaffen, die neben das reguläre Beschäftigungsverhältnis treten. Gleichzeitig wurden durch die Agenda 2010 weitere Teile der bisher als Arbeitgeber- und Arbeitnehmerbeiträge abgeführten Sozialversicherungskosten dem Nettoeinkommen der Arbeitnehmer angelastet, sowie auf der Ausgabenseite Rentenauszahlungen, Leistungen der Krankenversicherung und Arbeitslosengeld gekürzt.

Kritiker befürchten, dass durch diese Maßnahmen Vollarbeitsplätze durch billigere Jobs ersetzt würden und keine neuen Arbeitsplätze entstünden, wodurch das Sozialversicherungssystem durch Einnahmeausfälle weiter geschwächt werde. Das Hartz-Konzept beruhe auf einer einzelwirtschaftlichen Sicht der Dinge, die die makroökonomischen Auswirkungen ausblende.

Kritiker der Fixierung auf die Höhe der Lohnnebenkosten geben zu bedenken, dass Lohnersatzleistungen die Nachfrage in Zeiten konjunktureller Schwäche stützen, sie mithin neben ethischen (kollektive Absicherung von Lebensrisiken) auch volkswirtschaftlich sinnvolle Aufgaben erfüllen. Dieser keynesianischen Auffassung wirft man vor, sie berücksichtige nicht die langfristige Entwicklung. Jedoch wird nach dieser Auffassung darauf hingewiesen, dass es sich um eine bleibende Nachfrageschwächung handelt, die bis in die zukünftige Entwicklung hineinwirkt. Dagegen steht die Beurteilung jener Ökonomen, die grundsätzlich von einer Stabilität des marktwirtschaftlichen Systems ausgehen und die behaupten, dass die derzeitige Arbeitslosigkeit nicht auf einem Nachfrageproblem beruhe. Auch seien nicht die Lohnnebenkosten die entscheidende Größe, sondern die Lohnstückkosten sowie die Stückgewinne. Diese gäben Aufschluss über die Produktivität und die Wettbewerbsfähigkeit einer Volkswirtschaft.

Situation in der Schweiz

Die Lohnnebenkosten in der Schweiz teilen sich zur Zeit (2011) folgendermaßen auf[4]:

- gesetzliche Rentenversicherung, Invalidenversicherung, Erwerbsersatzordnung (AHV/IV/EO): 5.15 % (weitere 5.15 % trägt der Arbeitnehmer). Die Beitragspflicht beginnt für Erwerbstätige am 1. Januar nach Vollendung ihres 17. Altersjahres, für Nichterwerbsttätige am 1. Januar nach Vollendung ihres 20. Alterjahres (der Mindestbeitrag beläuft sich zur Zeit auf Fr. 475.- pro Jahr). Selbständigerwerbende zahlen für sich selber reduzierte Beiträge (bei einem Einkommen von Fr. 55'700.- und höher 9.5 %, für Einkommen unter Fr. 55'700.- gelten abgestufte, reduzierte Sätze, die bei einem Einkommen von mindestens Fr. 9'300 nur noch 5.223 % betragen). Zusätzlich zu den AHV-Beiträgen kommen Verwaltungskosten, die je nach AHV-Kasse (es gibt Verbandskassen die günstigere Konditionen bieten als die kantonalen Kassen), zwischen 0.05% und 0.2% der Lohnsumme betragen. Diese Verwaltungskosten trägt immer der Arbeitgeber.

- Arbeitslosenversicherung (ALV): 1.1 % auf Löhne bis Fr. 126'000.- (weitere 1.1 % trägt der Arbeitnehmer bei). Für Lohnteile über Fr. 126'000.- bis zu einer Grenze von Fr. 315'000.- beträgt der Beitragssatz an die ALV 1 % des massgebenden Jahreslohnes (maximal Fr. 1'890.-). Auf Lohnteilen von über Fr. 315'000 werden keine ALV-Beiträge erhoben. Selbständigerwerbende mit Einzelfirmen sind nicht pflichtig, hier ist auch ein freiwilliger Abschluss der öffentlichen AL-Versicherung nicht möglich.

- Unfallversicherung (UVG/NBU): Der Arbeitgeber bezahlt die Prämien für Betriebsunfälle und Berufskrankheiten, der Arbeitnehmer die für Freizeitunfälle (NBU). Beide Versicherungen sind aber zwingend für alle Angestellte, die mehr als 8 Stunden pro Woche arbeiten, Die NBU-Prämien werden dem Arbeitnehmer deswegen direkt vom Lohn abgezogen. Die Prämien sind von der Branche und vom Risiko abhängig (Im Durchschnitt 0.4 % für die UVG und 3 % für die NBU). Selbständigerwerbende sind nicht UVG/NBU-pflichtig, ein freiwilliger Anschluss ist zwar möglich, aber sehr teuer, die Prämien sind oft doppelt so hoch wie die der Angestellten selbst.

- Krankentaggeld-Versicherung (KTG): Ein Abschluss einer Krankentaggeld-Versicherung ist für den Arbeitgeber freiwillig, jedoch kann und darf er die Hälfte dieser Kosten dem Arbeitnehmer übertragen, ein gesetzlicher Anreiz, das Unternehmer-Risiko bei einem Ausfall des Arbeitnehmers zu mindern. Die Prämien sind teilweise recht hoch, zwischen 1.3 und 3 % der Bruttolohnsumme, wobei Selbständigerwerbende deutlich mehr bezahlen.

- Krankenversicherung (KVG): Diese ist in der Schweiz unabhängig vom Arbeitsverhältnis geregelt und obligatorisch für alle Einwohner. Die Prämien werden pro Kopf und Risiko-Gruppe erhoben, sind also vom Erwerbs-Einkommen unabhängig und daher im direkten Vergleich bereits ab einem Brutto-Einkommen von ca. Fr. 40'000.- pro Jahr massiv tiefer als in Deutschland. Bei niedrigen Einkommen gewähren die Kantone eine unterschiedlich hohe Prämienvergünstigung von bis zu 50% der zu zahlenden Prämien, die allerdings von den betroffenen Personen jedes Jahr neu beantragt werden muss.

- Pensionskasse (2. Säule): Jeder Arbeitgeber muss für seine Angestellten einen Pensionskassen-Anschluss vorweisen können, die Arbeitnehmer selbst haben keine Wahlmöglichkeit. Die Pensionskassen selbst sind meistens Versicherungen und Sammelstiftungen, können aber bei größeren Firmen auch dem Unternehmen angeschlossene Stiftungen sein. Es besteht Versicherungspflicht für alle Angestellten ab dem 1. Januar des Jahres, in welchem das 18. Altersjahr vollendet wird, und deren Brutto-Einkommen pro Arbeitsverhältnis über Fr. 20'880.- im Jahr liegt. Bis zum vollendeten 24. Altersjahr werden nur Risikoleistungen für Invalidität und Todesfall versichert. Nachher kommt eine Alterskapitalbildung hinzu. Die Prämienhöhe richtet sich nach dem Alter und liegt zwischen 2.5 % bei unter 25-jährigen (Risikoversicherung) und über 20 % bei über 55-jährigen (Risikoversicherung und Alterskapitalbildung). Obligatorisch versichert ist jeweils nur der Lohnanteil bis zu Fr. 83'520.- pro Jahr abzüglich eines Koordinationsabzugs von 24360.- Fr. Die Prämien tragen Arbeitgeber und Arbeitnehmer häufig je zur Hälfte, der Arbeitgeberanteil kann je nach Kanton, Arbeitgeber und gewählter Pensionskasse zwischen 1/2 und 2/3 liegen. Für das Kader einer juristischen Person (AG und GmbH) werden oftmals verbesserte, auf die ganze Lohnsumme bezogene Kaderversicherungen angeboten. Selbständigerwerbende können sich freiwillig der Pensionskasse ihrer Angestellten anschließen, sich aber nicht wie bei einer juristischen Person selber besser stellen als die Angestellten. Hier gelten für Angestellte und das Kader die gleichen Prämienhöhen und prozentualen Anteile.

- Familienzulagen: sind kantonal geregelt, weshalb die Beitragshöhe kantonal unterschiedlich ist (Beiträge 0.1 bis 4.0 % der Bruttolohnsumme). Einzig für landwirtschaftliche Betriebe gilt eine Regelung auf Bundesebene (Beiträge 2 % des Einkommens). Selbständigerwerbende sind je nach Kantonszugehörigkeit pflichtig oder nicht pflichtig, eine Änderung dieser Regelung auf Bundes-Ebene ist aber in Sicht (Stand März 2011).

Die vom Arbeitgeber aufzubringenden Lohnnebenkosten liegen somit je nach Branche und Alter des Angestellten zwischen ca. 7.7 und 16.2 %. Etwa derselbe Anteil wird dem Arbeitnehmer vom Bruttolohn abgezogen. Da es für die AHV keine Beitragsbemessungsgrenze wie in Deutschland gibt, sind die prozentualen Sozialabgaben bei niedrigen Löhnen nicht höher als bei höheren Löhnen, wenn man die vom Arbeitnehmer selbst getragene pro Kopf-Prämie der gesetzlichen Krankenversicherung nicht berücksichtigt. Darüber hinaus sind die Beitragssätze in der Schweiz tiefer und stabiler als in Deutschland.

Situation in der EU

Lohnnebenkosten 2010 in Prozent. Verwendet wird die enge Abgrenzung (indirekte Kosten, die dem Arbeitgeber zusätzlich zu dem an den Arbeiternehmer gezahlten Bruttolohn entstehen. Quelle: Statistisches Bundesamt Deutschland[5]

Land Lohnnebenkosten % EU (Durchschnitt) 31 Schweden 51 Frankreich 49 Belgien 48 * Litauen 41 Italien 41 * Tschechische Republik 38 Estland 37 Österreich 37 Spanien 37 Slowakei 35 Ungarn 34 Rumänien 32 Griechenland 30 Niederlande 29 Deutschland 28 Finnland 27 Lettland 27 Portugal 25 Zypern 21 Polen 21 Bulgarien 19 Irland 18 Slowenien 18 Vereinigtes Königreich 16 Luxemburg 16 Dänemark 11 Malta 10 *) Wert bezieht sich auf das Jahr 2009. Quelle: Berechnungen von Destatis auf Basis von Eurostat, Online-Datenbank vom 24. März 2011

Siehe auch

Literatur

- Bontrup, Heinz-J. (2005): Arbeit, Kapital und Staat, S. 82–102: Exkurs: Die Mär von den zu hohen Lohnnebenkosten, ISBN 3-89438-326-7

- Ehler, Jürgen und Ines Koller (2005): Anmerkungen zur Lohnnebenkostendiskussion unter besonderer Berücksichtigung der gesetzlichen Rentenversicherung. Deutsche Rentenversicherung 10–11/05, S. 621ff.

- Schönwälder, Thomas (2003): Begriffliche Konzeption und empirische Entwicklung der Lohnnebenkosten in der Bundesrepublik Deutschland – eine kritische Betrachtung, Düsseldorf (Der Setzkasten), ISBN 3-935145-65-9

Weblinks

- Heinz-Josef Bontrup: Zur Diskussion zu hoher Lohnnebenkosten. (PDF)

- DIW: Lohnkosten im internationalen Vergleich Wochenbericht des DIW Berlin 14/04 (PDF)

- Christoph Schröder: Die Arbeitskosten der deutschen Wirtschaft. IW-Trends – Vierteljahresschrift zur empirischen Wirtschaftsforschung aus dem Institut der deutschen Wirtschaft Köln, 34. Jahrgang, Heft 2/2007 (PDF)

- Statistisches Bundesamt: Lohnnebenkosten im europäischen Vergleich Februar 2007 (PDF)

- Vereinte Dienstleistungsgewerkschaft: Mythos „Lohnnebenkosten“ Wirtschaftspolitische Informationen 1/2005 (PDF)

- Tool zur Online-Berechnung der Lohnzusatzkosten in Österreich, CPU-Informatik

- Schweiz. Bundesamt für Sozialversicherungen: Beiträge AHV/IV/EO/ALV (PDF)

- Schweiz. Bundesamt für Sozialversicherungen: Beiträge Selbständigerwerbender AHV/IV/EO/ALV (PDF)

- Neue_Zürcher_Zeitung: Kinderzulagen für Selbständigererwerbende

Einzelnachweise

- ↑ vgl. u. a. Gabler Wirtschaftslexikon, Wiesbaden 1993; Vahlens großes Wirtschaftslexikon, München 1993; laut Statistischem Bundesamt wird die Definition auch von der ILO verwendet, vgl. [1] Lohnnebenkosten im europäischen Vergleich

- ↑ vgl. für diese Definition http://www.bundesfinanzministerium.de/nn_55228/DE/BMF__Startseite/Service/Glossar/L/003__Lohnnebenkosten.html

- ↑ [2] Bundesministerium der Finanzen – Lohnnebenkosten

- ↑ Synoptische Tabelle der anwendbaren Beitrags- und Prämiensätze Bundesamt für Sozialversicherungen Schweiz

- ↑ [3] Lohnnebenkosten im europäischen Vergleich

Wikimedia Foundation.