- Subprime-Krise

-

Die Finanzkrise ab 2007 ist eine Banken- und Finanzkrise, die im Frühsommer 2007 mit der US-Immobilienkrise (auch Subprimekrise) begann. Die Krise ist Folge eines spekulativ aufgeblähten Wirtschaftswachstums in den USA und einer weltweiten kreditfinanzierten Massenspekulation. Die Krise äußerte sich weltweit zunächst in Verlusten und Insolvenzen bei Unternehmen der Finanzbranche und seit Ende des Jahres 2008 auch in der Realwirtschaft von Industrienationen.

Die Überwertung von Geldanlagen (insbesondere Immobilien) führte in den USA zu erhöhtem Konsum und gleichzeitig zu erhöhten Investitionen und Überproduktion. „Viele haben ihr Haus als Sparschwein verwendet, um sich mit immer neuen Krediten einen teuren Lebensstil leisten zu können“ (Jane Caron, Chefökonom von Dwight Asset Management: DiePresse.com - USA: Milliardengrab Immobilien-Krise).[1]

Eine lange Preissteigerungsphase im Immobilienmarkt hatte sich in den USA zu einer Immobilienblase entwickelt. Von dieser Spekulationsblase profitierte die amerikanische Volkswirtschaft, in der nach der Dotcom-Blase mit Aktiencrash aufgrund einer Niedrigzinspolitik der US-Zentralbank vermehrt in Immobilien investiert wurde.[2]

Die Krise wurde wesentlich durch fallende Immobilienpreise in den USA beeinflusst. Gleichzeitig konnten immer mehr Kreditnehmer ihre Kreditraten nicht mehr bedienen, teils wegen steigender Zinsen, teils wegen fehlender Einkommen. Zunächst waren von diesen Problemen im Immobilienbereich in erster Linie Subprime-Kredite betroffen, die überwiegend an Kreditnehmer mit geringer Bonität vergeben worden waren.

Die Situation wurde riskant, als amerikanische Banken begannen, durch die überbewerteten Immobilien gegenfinanzierte Kredite auszugeben. Die Spekulationsblase platzte. Der Wert der Immobilien sank innerhalb kurzer Zeit. Die Banken blieben auf ihren Krediten sitzen. Mehrere große amerikanische Banken wie Lehman Brothers und Versicherer wie AIG mussten Konkurs anmelden oder von der Regierung gerettet werden. Die Subprimekrise veranlasste die US-Regierung, die Kontrolle über die beiden größten Hypothekenbanken der USA zu übernehmen. Es kam zu Kursstürzen an den globalen Aktienmärkten.

Weil durch den Weiterverkauf fauler Kredite (Verbriefung) diese in aller Welt verstreut waren, weitete sich die Krise durch die enge Verzahnung der Einzelwirtschaften und Finanzströme global aus. Die Krise erfasste zunächst hauptsächlich kleinere Banken, so dass das Ausmaß zunächst nicht so transparent war.[3] Die Finanzkrise betraf in der Folge die ganze westliche Welt, aber auch die von ihr abhängigen Ökonomien wie China. Aufgrund der Verknappung der Liquidität von Banken äußerte sich die Krise unter anderem in Produktionssenkungen und Unternehmenszusammenbrüchen. Viele Unternehmen meldeten Konkurs an und entließen ihre Mitarbeiter, da die Banken ihnen keine Kredite gewährten oder zahlungsunfähig waren. In der Kette der Ereignisse kam es unter anderem zu einem massiven Rückgang des Welthandels und zu protektionistischen Tendenzen.[4] Die Folge waren steigende Arbeitslosigkeit und beginnende Deflation. Die Staatsverschuldung vieler Länder stieg durch teure Konjunkturprogramme. Nur langsam konnte der Bankensektor saniert werden.

Die Subprimekrise gilt damit als Auslöser der Krise, nicht als Ursache. Im Januar 2009 ging der Internationale Währungsfonds (IWF) von Abschreibungen auf US-Kredite und verbriefte Wertpapiere für das Bankensystem in Höhe von 2,2 Billionen US-Dollar aus.[5][6] Im April 2009 erhöhte der IWF die geschätzten Verluste weltweit auf vier Billionen US-Dollar.[7][8]

Inhaltsverzeichnis

Entstehung

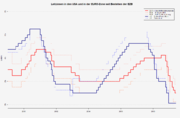

Weltweites Emissionsvolumen von Collateralized Debt Obligations, die meist Subprime-ABS beinhaltenZinssätze

Der Krise ging weltweit ein längerer Zeitraum vergleichsweise niedriger realer und nominaler Zinssätze voraus.

Weltweit reichliche Ersparnisse suchten nach Rendite auf den Finanzmärkten und führten zu einer (aus heutiger Sicht) Unterschätzung der mit Krediten verbundenen Risiken.[9] Im Juni 2003 wurde die Federal Funds Rate auf 1 % abgesenkt, um nach der Dotcom-Krise die US-Konjunktur zu stimulieren.[10] Dazu kommt, dass das Außenhandelsdefizit der USA durch Kapital finanziert wurde, das auf dem US-Kapitalmarkt angelegt wurde, was die Zinssätze in den USA niedrig hielt.[11] So legte China seine Erlöse aus seinem Exportüberschuss in den USA in Staatspapieren an, was die Effektivverzinsung von Staatspapieren drückte. Ein Anlagenotstand in Form von „relativ spärlicher werdenden Realinvestitionen“[12] trieb ebenfalls die Kurse nach oben und die Effektivverzinsung nach unten.

Die Bank für Internationalen Zahlungsausgleich (BIZ) stellt in ihrem Jahresbericht vom Juni 2008 fest, dass die Zentralbanken in den fortgeschrittenen Ländern angesichts ungewöhnlich niedriger Inflationsraten sehr lange die Leitzinsen niedrig hielten. Diese Politik niedriger Zinsen wurde in den USA auch damit begründet, dass eine Deflation die inzwischen hoch verschuldeten Haushalte und Unternehmen stark belasten würde.[13] Vor dem Hintergrund der aktuellen Finanzkrise schreibt dazu die BIZ: „Es ist nicht ausgeschlossen, dass der Abbau der Kreditblase nach einer vorübergehend höheren Inflation in eine Deflation mündet, die – insbesondere angesichts des hohen nominalen Ausgangsniveaus an Schulden – schwer zu bewältigen sein könnte. Aufgrund derartiger Überlegungen machen sich nicht zuletzt in den USA manche für einen besonders energischen Einsatz der geldpolitischen Lockerung als ‚Versicherung‘ gegen eine solche wenig wahrscheinliche, aber sehr kostspielige Entwicklung stark.“[14]

Die niedrigen Zinsen hätten nicht zu einer Abwertung der Währungen dieser fortgeschrittenen Länder geführt, weil die „aufstrebenden Volkswirtschaften“ gegen eine Aufwertung ihrer Währungen intervenierten (Bretton-Woods-II-Regime). China kaufte 2007 460 Mrd. Dollar. Die Währungsreserven Chinas und des Industriestaats Japan, der eine vergleichbare Strategie verfolgte, stiegen somit auf jeweils mindestens 1 Bio. US-Dollar.[15] Um seinen Export zu fördern, hält Japan den Leitzins seit Jahren sehr niedrig, was den Kurs der japanischen Währung niedrig hält. Investoren nutzen dies, um in Japan billige Kredite aufzunehmen und damit in anderen Wirtschaftsräumen Vermögenswerte aufzukaufen.[15] Insgesamt hat dies zusammen mit Finanzmarktinnovationen zu den hohen Vermögenspreisen geführt.[16] Hohen Vermögenspreisen entspricht eine niedrige Effektivverzinsung, die langfristigen Zinssätze blieben niedrig. Als Mitte 2004 die US-Konjunktur so gefestigt war, dass die US-Zentralbank daran ging, den Leitzins anzuheben, führte dies aus diesen Gründen nicht, wie beabsichtigt, auch zu einem Anstieg der langfristigen Zinssätze, so dass sich die Immobilienhausse fortsetzte.[15]

Ausweitung der Kreditvergabe

Werbung eines Hypothekenmaklers für Kreditnehmer mit geringer Bonität

Werbung eines Hypothekenmaklers für Kreditnehmer mit geringer BonitätWegen des niedrigen Zinsniveaus konnten sich untere Einkommensschichten ein Eigenheim leisten. Ermutigt durch die Politik (Kontroverse um Community Reinvestment Act) vergaben US-Banken Kredite mit variablem Zinssatz an Schuldner mit mäßiger Bonität. Wegen des niedrigen Zinsniveaus waren die Raten zunächst niedrig. Das Risiko einer Zinserhöhung lag bei den Schuldnern, denen dies häufig nicht bewusst war.[17]

Wegen der steigenden Nachfrage stiegen die Preise von Immobilien und somit deren Wert als Kreditsicherheiten. Die Banken nutzten diese Entwicklung, um den Schuldnern Zusatzkredite zu verkaufen. Darüber hinaus wurden Kredite an Kunden mit schlechter Bonität vergeben. Bei stetig steigenden Immobilienpreisen kann im Falle einer Zahlungsunfähigkeit die Immobilie zu einem höheren Marktwert verkauft werden. Die Banken waren bei steigenden Preisen abgesichert und Schuldner glaubten daran, im Notfall ihr Haus mit Gewinn weiterverkaufen zu können. Einige Banken spezialisierten sich auf zweitklassige Hypothekenkredite (Subprime Loans).

Die Immobilienhausse führte so zu einer Belebung der Bauindustrie und der Konsumnachfrage.[15] 2005 erreichten die Wohnungsbauinvestitionen in den USA einen Höchstwert von über 6 % Anteil am Bruttoinlandsprodukt, der Rekordwert seit 1960. 1991 lag dieser Anteil bei einem Tiefpunkt von 3,5 %. Nach 2005 ging dieser Anteil dann wieder zurück.[18]

Um das notwendige Kapital für immer neue Kredite zu beschaffen, wurden Kreditforderungen in großem Stil verbrieft. Hierbei gaben die Kredit gebenden Banken die Zahlungsansprüche aus den Hypothekenkrediten zusammen mit deren Kreditrisiken an Investoren – andere Banken, Versicherungen, Hedgefonds, Vermögensverwalter – weltweit weiter. Dies geschah, indem die Ansprüche und Risiken aus ganzen Portfolien von Hypothekenkrediten in Zweckgesellschaften (auch Special Purpose Vehicle, Conduit) eingebracht wurden und dann als Mortgage Backed Securities (MBS), einer Form von forderungsbesichertem Wertpapier, an die Investoren weitergegeben wurden. Um die MBS bei Investoren platzieren zu können, wurden diese Papiere von Ratingagenturen bezüglich ihrer Bonität beurteilt. Die normalerweise von den verbriefenden Banken beauftragten Agenturen arbeiteten dabei eng mit diesen zusammen mit dem Ziel, die Verbriefung so zu strukturieren, um möglichst große Tranchen mit gutem Rating zu erhalten (siehe auch Credit Enhancement).[19][20] Für die Investition in eine Verbriefung mussten Finanzinstitutionen, die bankaufsichtlichen Eigenkapitalregeln unterliegen, weniger Eigenkapital halten als bei einer direkten Kreditvergabe.[21] Der Sachverständigenrat zur Begutachtung der gesamtwirtschaftlichen Entwicklung beschreibt dies so, dass über die Auslagerung dieser Geschäfte aus den Bankbilanzen mit Hilfe der als „Schattenbanken“ bezeichneten Zweckgesellschaften bankaufsichtsrechtliche Regeln zur Risikostreuung und zur Absicherung durch Eigenkapital umgangen werden konnten.[22][23]

In einem weiteren Schritt wurden die so gebildeten MBS-Tranchen wiederum in Zweckgesellschaften eingebracht und erneut verbrieft (Collateralized Debt Obligation (CDO) - Verbriefungen zweiter Stufe) und die entstehenden Tranchen geratet. Ein diversifiziertes Portfolio konnte bspw. aus verschiedenen MBS-Tranchen mit einem eher schlechten Rating von „BBB“ in Form einer Collateralized Debt Obligation (CDO) wiederverbrieft werden, wobei die höchstrangige Tranche der CDO ein erstklassiges Rating von „AAA“ erhielt. Außerdem wurden Programme aufgelegt, bei denen die in die Zweckgesellschaften eingebrachten Aktiva mit kürzerer Frist und zu niedrigeren Zinssätzen rollierend refinanziert wurden (über die Emission kurzfristiger Asset Backed Commercial Paper ABCP). Da diese Fristentransformation die Gefahr barg, bei Fälligkeit der Emission keine Anschlussrefinanzierung zu erhalten (Liquiditätsrisiko), mussten Banken Garantien in Form von Liquiditätslinien bereitstellen, die die ABCP-Investoren bei Fälligkeit ihrer Papiere vor Verlusten schützten (vgl. IKB Deutsche Industriebank, SachsenLB). Diese Garantien wurde normalerweise rollierend mit einer Laufzeit von 364 Tagen gestellt, da die bankaufsichtlichen Regeln vor dem Inkrafttreten von Basel II für solche außerbilanziellen Verpflichtungen mit einer Laufzeit unter einem Jahr kein Eigenkapital forderten.

Zahlungsausfälle

Die wirtschaftliche Abschwächung in den USA etwa ab 2005 und der spätere Anstieg des US-Leitzinses auf bis zu 5,25 % im Juni 2006 löste eine Kettenreaktion aus. Einkommensschwache Schuldner konnten die gestiegenen Raten für ihre variabel verzinslichen Kredite nicht mehr bezahlen und mussten ihr Haus verkaufen. Wegen der zunehmenden Immobilienverkäufe brachen die Häuserpreise – Höhepunkt war Juli 2006[24] – ein, und durch den fallenden Wert der Immobilien hatten die Banken und Investoren zunehmend ungesicherte Kreditforderungen. Die Zahlungsunfähigkeit von Schuldnern bescherte den Banken und den Investoren nun Verluste.

Im Frühjahr 2007 erreichten in den Vereinigten Staaten die Zahlungsausfälle auf Subprime-Kredite den höchsten Stand der letzten Jahre. Einige Immobilienfonds, die in strukturierte Finanzprodukte investiert hatten, setzten die Annahme von Fondsanteilen aus, weil sie sonst in finanzielle Schwierigkeiten geraten wären.[25] Im Juni 2007 teilte Bear Stearns den Kunden zweier seiner Hedgefonds mit, dass die Einlagen, die Ende 2006 noch mit 1,5 Mrd. US-Dollar bewertet worden waren, jetzt fast nichts mehr wert seien.[26] Dutzende Baufinanzierer, die sich gerade auf diese Kredite spezialisiert hatten, mussten Gläubigerschutz beantragen.

Insgesamt schätzte der Internationale Währungsfonds im Oktober 2008 den Wertverfall von Subprime-Hypotheken auf 500 Mrd. US-Dollar und den von Prime-Hypotheken auf weitere 80 Mrd. Dollar.[27] Der Wissenschaftliche Beirat des Bundesministeriums für Wirtschaft und Technologie hält diese Summe im Vergleich zur Größe des weltweiten Finanzmarktes für nicht sehr groß. Auch sei der Wertverlust der hypothekenbesicherten Wertpapiere von 500 Mrd. US-Dollar, so die IWF-Schätzung vom Oktober 2008, deutlich höher, als tatsächlich an Ausfällen bei den zugrunde liegenden Hypotheken zu erwarten sei. Der hohe Preisverfall der hypothekenbesicherten Wertpapiere sei daher gekommen, dass Käufer diese Papiere aus Vorsicht auch zu niedrigeren Preisen nicht mehr kaufen wollten. Die Wertverluste gingen dann unmittelbar in die Bankbilanzen ein und minderten das Eigenkapital der Banken. Um den Regulierungsanforderungen bzgl. Eigenkapitalreserven genügen zu können oder um überhaupt das Verhältnis von Eigenkapital zu Forderungen stabil zu halten, waren die Banken gezwungen entweder neues Eigenkapital zu beschaffen oder andere Vermögenswerte zu verkaufen, was deren Preise senkte. Dieses Deleveraging - die Banken mussten bei Wertverlusten von Forderungen ein Vielfaches an Vermögenswerten abstoßen, um das alte Verhältnis von Eigenkapital zu Forderungsvolumen wieder herzustellen - führte zur „Implosion des Finanzsystems seit August 2007“.[28]

Vertrauenskrise des Interbankenmarktes

Unter den Investoren waren nicht nur risikobereite Hedgefonds, sondern auch eher konservative Investmentfonds vertreten. Da aber insbesondere Hedgefonds stark in die stärker risikobehafteten Wertpapiertranchen investiert hatten, kam es bei diesen zu Verlusten, die teilweise zur Schließung und Abwicklung der Hedgefonds führten.[29] Aber auch Investmentbanken waren betroffen.

Die Schließung von Hedgefonds und die Verluste bei den Investmentbanken führten zu einer Abnahme der Risikobereitschaft der Anleger. Diese zogen daraufhin in kurzer Zeit erhebliche Beträge aus dem Kapitalmarkt ab oder hielten sich mit neuen Investitionen in risikoreiche Anlagen zurück. Die abnehmende Risikobereitschaft der Investoren brachte die Refinanzierung der von Banken gegründeten Zweckgesellschaften zum Stillstand.

Der Auslöser für die Krise war, dass im Juli und August 2007 die Inhaber der Commercial Papers nicht mehr bereit waren, diese nach Fälligkeit erneut zu erwerben. Die kurzfristigen Kredite wurden nicht weiter verlängert. Dadurch gerieten die Zweckgesellschaften unter Druck. Sie konnten aber auch die strukturierten Wertpapiere nicht mehr verkaufen, da sich dafür auch keine Käufer mehr fanden. Deshalb mussten die Zweckgesellschaften jetzt auf die Kreditzusagen der Banken zurückgreifen.[30]

Dies trug zur Vertrauenskrise zwischen den Banken bei, die sich am Geldmarkt durch einen Anstieg der Geldmarktzinsen widerspiegelte.[31] Am 9. August 2007 – dieser Tag gilt inzwischen als der Beginn der eigentlichen Finanzkrise[32][33] – stiegen die Aufschläge für Interbankkredite im Vergleich zum Zentralbankleitzins weltweit, vor allem in den USA, sprunghaft an.[34] Mit der Insolvenz von Lehman Brothers am 15. September 2008, nachdem eine staatliche Rettung ausgeblieben war, kam der Interbankenmarkt weltweit zum Erliegen.[35]

Koordinierte Gegenmaßnahmen der Zentralbanken

Seit Dezember 2007 stellt die Europäische Zentralbank (EZB) in Absprache mit der US-amerikanischen Federal Reserve den Banken US-Dollar zur Verfügung und nimmt dafür auf Euro lautende Wertpapiere als Sicherheit an, um die Lage auf dem Geldmarkt zu entspannen.[36] Die EZB übernimmt insoweit Wechselkursrisiken der privaten Banken.

Am 18. September 2008 haben die Zentralbanken weltweit konzertiert mehr als 180 Milliarden US-Dollar angeboten, um Spannungen auf dem Geldmarkt zu lindern. Bei der Europäischen Zentralbank konnten die Banken am Donnerstag, 18. September 2008, bis zu 40 Milliarden US-Dollar für einen Tag aufnehmen, hinzu kommt ein Euro-Schnelltender mit einem offen gelassenen Volumen. Die Bank of Japan bietet erstmals US-Dollar an.[37]

Am 8. Oktober 2008 senkten in einer konzertierten Aktion sieben der führenden Notenbanken, darunter die Federal Reserve, die EZB, die Bank of England und die Schweizerische Nationalbank (SNB)[38], weltweit die Leitzinsen. Die japanische Nationalbank senkte die Zinsen nicht, sprach der Aktion aber ihre Unterstützung aus. [39][40]

Die Europäische Zentralbank senkte am 6. November 2008 mit Wirkung 12. November 2008 den Leitzins um 0,5 Prozentpunkte auf 3,25 %.[41] und am 4. Dezember abermals auf 2,5 % [42], sowie am 15. Januar 2009 auf 2,0 % [43].

Die Bank of England senkte ebenfalls am 6. November ihren Leitzins um 1,5 Prozentpunkte auf 3,0 Prozent – das niedrigste Niveau seit 1954 - und abermals Anfang Dezember auf 2,0 %. [44], sowie am 8. Januar 2009 erneut auf 1,5 % [45].

Die Schweizerische Nationalbank reduzierte Anfang November ihre Schlüsselzinsen für die eigene Finanzwirtschaft um 0,5 Prozent auf 2,0 Prozent und abermals Anfang Dezember auf 0,08 % (3-Monats-LIBOR-Zielband: 0,5-1,5 %). [46] Dänemarks Nationalbank reduzierte ihre Zinsen im November um 0,5 auf 5,0 %. Anfang Dezember wurden sie erneut auf 3,0 % gesenkt.

Am 6. April 2009 stellte die EZB der Fed eine Swap-Linie in Höhe von 80 Mrd. US-Dollar in Euro bereit, die britische Notenbank gewährt 60 Mrd. Pfund, die Schweizer Notenbank stellt 40 Mrd. Franken und die japanische Zentralbank 10 Bio. Yen zur Verfügung. US-amerkanische Kreditinstitute können so zukünftig über die Fed auf Kredite in Auslandswährungen zurückgreifen. Die Maßnahme der Notenbanken ergänzt die Maßnahmen vom 18. September 2008 in umgekehrter Richtung. Damals hatte die Fed ausländischen Notenbanken Swaplinien von insgesamt 300 Mrd. US-Dollar eingeräumt.[47]

Europa

Europäische Union

Infolge der Finanzkrise verstießen im Dezember 2008 fünf Mitgliedsstaaten gegen den Stabilitäts- und Wachstumspakt, ebenso wie das Vereinigte Königreich. Für die Mitgliedsstaaten Litauen, Lettland und Frankreich wird 2009 ebenfalls mit dem Überschreiten des Maastricht-Kriteriums der Neuverschuldung von 3 Prozent ihres Bruttoinlandproduktes gerechnet. [48] Ähnliches erwartet Deutschlands Finanzminister, der mit einer Staatsverschuldung von 4 % rechnet.[49]

Die Europäische Zentralbank senkte am 2. April 2009 ihren Leitzins von 1,5 % auf 1,25 %.[50]

Benelux

Am 28. September 2008 wurde bekannt, dass die Regierungen der Benelux-Staaten – Belgien, Luxemburg und die Niederlande – den Finanzdienstleister Fortis mit 11,2 Milliarden Euro stützen.[51] Zwei Tage später griff die belgische Regierung zusammen mit Luxemburg und Frankreich erneut ein, um die drohende Schieflage von Dexia mit einer Kapitalerhöhung von 6,4 Milliarden Euro zu verhindern.[52] Am 3. Oktober übernahm die niederländische Regierung für weitere 16,8 Mrd. Euro die restlichen 100 Prozent der niederländischen Bank- und Versicherungsaktivitäten von Fortis einschließlich des Anteils an ABN AMRO, nachdem zahlreiche Großkunden ihr Geld trotz der ersten Rettungsmaßnahme abgezogen hatten.[53] Die französische BNP Paribas übernahm am 6. Oktober 2008 75 Prozent des belgisch-luxemburgischen Teils der Fortis-Gruppe für 14,5 Mrd. Euro.[54]

Der niederländische Ministerpräsident Jan Peter Balkenende gab am 13. Oktober 2008 bekannt, „eine beachtliche Summe” zu investieren, „mit der das Vertrauen in das Finanzsystem gestärkt und der Geldfluss wieder belebt werden soll”. So will die niederländische Regierung eine Bürgschaft bis zu 200 Milliarden Euro übernehmen, die für Kredite der Banken untereinander vorgesehen sind.

Deutschland

Die Subprime-Krise in den Vereinigten Staaten und der Liquiditätsengpass des Marktes mit forderungsbesicherten Wertpapieren brachten im Jahre 2007 die IKB Deutsche Industriebank und Sachsen LB in existenzbedrohende Krisen, da sie ihre angekauften Forderungen nicht mehr im Geldmarkt refinanzieren konnten.[55][56] Die BayernLB und WestLB[57] mussten wegen fehlender Marktwerte Milliardenbelastungen verbuchen. Nach Angaben der Deutschen Bundesbank verfügten die „Finanziellen Kapitalgesellschaften“ 2007 insgesamt über ein Geldvermögen von 9.387,4 Mrd. Euro, dem Verbindlichkeiten in Höhe von 9.267,7 Mrd. Euro gegenüber standen, so dass ein Nettogeldvermögen (Geldvermögen abzüglich Verbindlichkeiten) von 119,8 Mrd. Euro verblieb. Dabei hatten die „Monetären Finanzinstitute“ (Kreditinstitute, Bausparkassen, Geldmarktfonds) ein Nettogeldvermögen von 226,3 Mrd. Euro mit einem Geldvermögen insgesamt von 6.686,5 Mrd. Euro, während „Sonstige Finanzinstitute“ (z.B. Investmentfonds) und „Versicherungen“ negative Nettogeldvermögen (-29,8 Mrd. Euro und -76,8 Mrd. Euro) aufwiesen.[58]

Auch private deutsche Banken wie die Deutsche Bank mussten Abschreibungen in erheblicher Höhe vornehmen.[59] In Folge dessen stieg der Euribor (Geldhandel unter Banken) auf ein Zinsniveau, welches zeitweilig deutlich über den Refinanzierungssätzen der EZB lag. Die EZB steuerte dem mit einer erhöhten Liquiditätsbereitstellung auf dem Geldmarkt entgegen, indem sie den Banken über kurzfristige Refinanzierungstender bis zu 258 Mrd. € zur Verfügung stellte.

Am 12. August 2008 verabschiedete der Deutsche Bundestag das Gesetz zur Begrenzung der mit Finanzinvestitionen verbundenen Risiken, das die Gestaltung von Kredit- und Sicherungsverträgen sowie die Abtretung von Kreditforderungen regelt.

Die BaFin untersagte Mitte September 2008 ungedeckte Leerverkäufe von Aktien für elf Unternehmen der Finanzwirtschaft (Deutsche Bank, Commerzbank, Allianz SE, Deutsche Börse, Münchener Rück, Hannover Rück, Hypo Real Estate, AMB Generali, Aareal Bank, Postbank, MLP AG) – zunächst begrenzt bis zum 31. Dezember 2008.[60][61] Das Verbot der BaFin bezieht sich nur auf Leerverkäufe, die nicht durch eine Wertpapierleihe gedeckt sind. Inzwischen hat die BaFin diese Maßnahme zunächst bis Ende März 2009 und dann bis Ende Mai 2009 verlängert.[62]

Ende September 2008 drohte der Hypo Real Estate die Insolvenz wegen Refinanzierungsschwierigkeiten der irischen Tochter Depfa am Interbankenmarkt.[63][64] Zunächst hieß es, für Ausfälle bis 14 Milliarden Euro werde der deutsche Staat zu 40 Prozent und der Bankenverband zu 60 Prozent bürgen. Für weitere 21 Milliarden Euro bürge allein der Staat. Später wurde bekannt, dass die Hypo Real Estate einen größeren Finanzierungsbedarf habe, als zunächst angenommen.[65] Ein erneuter Krisengipfel am 5. Oktober 2008 zwischen Bundesregierung und Finanzindustrie führte zu einer Aufstockung des Paketes um weitere 15 Milliarden Euro.[66]

Am 8. Oktober 2008 gab die deutsche Bundesregierung eine Garantieerklärung für die Spareinlagen in Deutschland ab. Die Garantie gilt für jedes Institut und für jeden Sparer eines Institutes, das Teil der deutschen Einlagensicherung ist.[67]

Am 9. Oktober 2008 erklärte Bundesfinanzminister Steinbrück, dass wegen der Unsicherheiten auf den Finanzmärkten der Börsengang der Deutschen Bahn verschoben werde.[68]

Am 17. Oktober 2008 wurde mit der Verabschiedung des Finanzmarktstabilisierungsgesetzes (FMStG) ein Fonds des Bundes unter der Bezeichnung „Finanzmarktstabilisierungsfonds“ (FMS) angelegt. Der Fonds wurde ermächtigt, für Schuldtitel und Verbindlichkeiten begünstigter Unternehmen Bürgschaften bis zu einer Gesamthöhe von 400 Milliarden Euro auszusprechen. Von diesen 400 Mrd. Euro wurden vorsorglich 20 Mrd. Euro in den Bundeshaushalt eingestellt. Weiterhin darf der Fonds Kredite bis zu einer Höhe von 80 Milliarden Euro aufnehmen, um Beteiligungen an begünstigten Unternehmen zu erwerben sowie „problematische Vermögenswerte” zu übernehmen. Der Haushalt ist also unmittelbar mit 100 Mrd. Euro belastet.[69] Die Haushaltsbelastung würde sich erhöhen, wenn von der Garantie in Höhe von 400 Mrd. Euro mehr als 20 Mrd. Euro tatsächlich abgerufen würde. Begünstigte Unternehmen im Sinne des Gesetzes sind Kreditinstitute, Finanzdienstleistungsinstitute, Versicherungsunternehmen, Pensionsfonds, Kapitalanlagegesellschaften sowie Betreiber von Wertpapier- und Terminbörsen.[70][71][72][73] Das Bankenrettungspaket wurde am 28. Oktober 2008 von der EU-Kommission genehmigt.[74]

Zur Inanspruchnahme des Finanzmarktstabilisierungsfonds siehe ausführlichen Artikel Finanzmarktstabilisierungsfonds.

Das Bundeskabinett hat am 5. November 2008 ein Maßnahmenpaket „Beschäftigungssicherung durch Wachstumsstärkung“ beschlossen.[75]

Am 13. Februar 2009 hat der Deutsche Bundestag das Konjunkturpaket II verabschiedet; es wurde am 20. Februar vom Bundesrat gebilligt.

Am 3. April 2009 passierte das Finanzmarktstabilisierungsergänzungsgesetz den Bundesrat (Deutschland), das die Verstaatlichung einer Bank für einen befristeten Zeitraum vorsieht.

Frankreich

Die französische Regierung hatte auf Weisung des Staatspräsidenten Nicolas Sarkozy ein Hilfspaket von 360 Milliarden Euro verabschiedet, darin sind 320 Milliarden Euro Absicherungsgarantien bis Ende Dezember 2009 für Darlehen ab fünf Jahren Laufzeit zwischen den Banken sowie rund 40 Milliarden Euro Kapital direkt an gefährdete Banken enthalten. Auch eine zwischenzeitliche Verstaatlichung von Banken oder Anteilen an Banken ist möglich.

Als Präsident des Rats der Europäischen Union für das zweite Halbjahr 2008 hatte Sarkozy ferner angeregt, dass die europäischen Mitgliedstaaten ein gemeinsames Hilfspaket auflegen sollten. Seine Initiative wurde jedoch von den anderen europäischen Staaten abgelehnt, zugunsten individueller Hilfsaktionen der betroffenen Länder.

Irland

Am 20. September 2008 hatte der irische Finanzminister Brian Joseph Lenihan die Garantien für Einlagen bei irischen Banken von 20.000 auf 100.000 Euro erhöht. Wenige Tage später wurde beschlossen, alle Einlagen bei den sechs größten Banken des Landes (Allied Irish Banks, Bank of Ireland, Anglo Irish Bank, Irish Life and Permanent, Irish Nationwide Building Society und die Educational Building Society) bis September 2010 zu garantieren.[76] Im Januar 2009 wurde die Anglo Irish Bank von der irischen Regierung verstaatlicht. [77]

Island

Die isländische Regierung beschloss Ende September 2008 Glitnir, die drittgrößte Bank des Landes, zu verstaatlichen. Ein Anteil von 75 Prozent wurde für umgerechnet 600 Millionen Euro übernommen. Am 6. Oktober 2008 kündigt der isländische Ministerpräsident Geir Haarde ein Notstandsgesetz zur Verstaatlichung der drei großen isländischen Banken an. Betroffen hiervon sind die Kaupthing Bank, Landsbanki und Glitnir.[78] Haarde will mit diesen Maßnahmen nach eigenen Angaben einen drohenden Staatsbankrott abwenden. Zuvor hatte die Isländische Krone Anfang Oktober 2008 innerhalb einer Woche rund ein Viertel ihres Wertes gegenüber dem Euro verloren, seit Oktober 2007 ist der Kurs um mehr als 70 % gesunken.[79] Am 16. Oktober 2008 gab die Regierung Islands an, eine fällige Anleihe der verstaatlichten Glitnir-Bank in Höhe von 750 Millionen US-Dollar nicht zurückzuzahlen, womit Island de facto zahlungsunfähig ist.[80] Am 30. Oktober hat die isländische Einlagensicherungsbehörde indes den Entschädigungsfall für die Kaupthing Bank festgestellt.[81][82]

Italien

Der italienische Finanzminister Giulio Tremonti erklärte am 13. Oktober 2008, dass die italienische Regierung die Absicht habe, „alles, was nötig ist” bereitzustellen, um die Banken und das nationale Finanzsystem zu stützen. Staatliche Garantien solle es für Sparereinlagen bis zu einem Zeitraum von 36 Monaten geben. Die italienische Nationalbank will den Banken Refinanzierungsgeschäfte bis zu 40 Milliarden Euro gewähren.[83][84]

Österreich

Bundeskanzler Alfred Gusenbauer und Finanzminister Wilhelm Molterer bestätigten am 13. Oktober 2008 erneut die staatlichen Garantien für Kredite zwischen Banken mit bis zu 85 Milliarden Euro. Weitere 15 Milliarden Euro Kapital seien für notleidende Banken direkt vorgesehen, der Staat übernehme im Gegenzug als Teilverstaatlichung Anteile an den Instituten, wofür eine ÖIAG-Tochter errichtet werde. Nachdem der ATX an der Wiener Börse in der Woche vor dieser Zusage um 29 % gefallen war, stieg er an jenem Tag wieder um 12,8 %. Dies stellte einen Rekordwert der Börse dar.[85] Nachdem der deutsche Staat bekannt gegeben hatte, Spareinlagen in unbegrenzter Höhe zu garantieren, wurde in Österreich einige Tage später mit einer Befristung bis Ende 2009 das Gleiche beschlossen.

Am 17. Oktober 2008 konnte die Insolvenz der Constantia Privatbank nur durch Übernahme durch fünf große Banken, der UniCredit Bank Austria, der Erste Group Bank, der Raiffeisen Zentralbank Österreich, der Österreichische Volksbanken und der BAWAG P.S.K., um „einen symbolischen Betrag“ von einem Euro abgewendet werden. Der Staat Österreich haftet für 400 Millionen Euro Liquidität, die OeNB bürgt für weitere 50 Millionen Euro. Die Bank geriet durch Probleme mit Immobiliengesellschaften, der Immoeast sowie der Immofinanz, in Schwierigkeiten.[86] Die Rettung der Constantia Privatbank, zur Eröffnung eines Kontos war eine Mindesteinlage von 500.000,- Euro notwendig, auf Kosten des Steuerzahlers ist umstritten.[87]

Am 29. Oktober einigten sich die Bundesregierung mit dem Finanzmarktstabilitätsgesetz (FinStaG) auf ein Bankenhilfsprogramm im Wert von 100 Milliarden Euro, wobei 15 Milliarden direkte Kapitalzuschüsse an die Banken gegeben werden können. 85 Milliarden dienen als Ausfallhaftungen. Das Kapital wird über die Finanzmarktbeteiligung Aktiengesellschaft, einem Tochterunternehmen der ÖIAG, vergeben und verwaltet. Der Staat nimmt keinerlei Einfluss auf die Banken. Die Kapitalzuschüsse sind von den Banken mit 8 % zu verzinsen und spätestens nach fünf Jahren zurückzubezahlen.[88]

Am 30. Oktober nahm als erste Großbank die Erste Bank die kurz vorher durch die Bundesregierung ausgehandelte Möglichkeit wahr, ihr Kapital durch Partizipationsscheine im Wert von 2,7 Milliarden Euro aufzustocken.[89] Am 3. November 2008 wurde die Kommunalkredit Austria, achtgrößte Bank in Österreich, um einen symbolischen Kaufpreis von 2 Euro verstaatlicht und so vor dem Zusammenbruch bewahrt.[90]. Im Dezember 2008 sagte das Österreichische Finanzministerium zu, dass die zum Konzern der BayernLB gehörende Hypo Group Alpe Adria 900 Mio. Euro an Partizipationskapital aus dem Bankenhilfspaket der Republik Österreich bekommt. Die Kernkapitalquote der Hypo steigt dadurch zum Jahresende 2008 auf 8,4 Prozent.

Aufgrund des intensiven Engagements österreichischer Banken in den mittel- und osteuropäischen Ländern (MOEL) wurde die Bonität Österreichs angezeifelt. So stieg der Zins auf österreichische Staatsanleihen um 95 Basispunkte im Vergleich zum Durchschnitt der vergangenen Jahrzehnte. Statt 25 Basispunkten Aufschlag auf die am besten bewerteten deutschen Staatsanleihen beträgt dieser Aufschlag nun 120 Punkte. Österreichische Staatsanleihen zählen somit, gemessen am Zinssatz, der das von Anlegern eingeschätzte Ausfallsrisiko widerspiegelt, zu den am schlechtesten bewerteten in Westeuropa, gleichauf mit Spanien und Italien, jedoch deutlich hinter Island und Irland. Internationale Ratingagenturen überlegten sogar eine Abwertung der Bonitätseinstufung von Triple-A, was die Zinsen für österreichische Staatsanleihen weiter erhöht hätte. Moody's wies „warnend“ darauf hin, dass sich die „Finanzkrise in Osteuropa“ negativ auf „Banken im Westen“ auswirken könnte. Fitch erklärte, dass es die „Verflechtung Österreichs mit Osteuropa mit Besorgnis“ sehe. Die befürchtete Abwertung blieb vorläufig jedoch aus. Am 23. Februar bestätigte Standard & Poor's ihr Triple-A und kommentierte dies damit, dass davon ausgegangen werde, dass Österreich die derzeitigen Schwierigkeiten werde bewältigen können.[91] Im April prophezeite der US-Starökonom und Nobelpreisträger Paul Krugman aufgrund des Ostengagements Österreich – neben Irland und Island – als vom Staatsbankrott bedroht,[92] eine Einschätzung, die von Regierungsvertretern vehement abgelehnt wurde, und in Bezug zu Börsensentiment und Spekulation gesehen wird.

Schweiz

Im Sommer 2007 musste die Schweizer Großbank UBS ihren hauseigenen Hedgefonds Dillon Read Capital Management schließen, der sich mit US-Hypothekenpapieren im Wert von 150 Mio. Franken verspekuliert hatte. Im Juli trennte sich die UBS daraufhin von ihrem Konzernchef Peter Wuffli.[93] Bis Dezember 2007 musste UBS total 15 Milliarden Schweizer Franken abschreiben. Zur Stärkung der Eigenkapitalbasis wurden von einem Staatsfonds aus Singapur sowie von einem bisher unbekannten Investor aus dem Nahen Osten insgesamt rund 13 Milliarden Schweizer Franken mittels einer Zwangswandelanleihe aufgebracht. Damit gehört die UBS zu 9 % dem Stadtstaat.[94] Ende März 2008 mussten weitere 25 Milliarden Franken abgeschrieben werden und am 1. April 2008 gab die UBS bekannt, dass weitere 19 Milliarden Schweizer Franken abgeschrieben werden müssen. Mit beinahe 59 Milliarden Schweizer Franken Abschreibungen wurde die UBS weltweit am stärksten getroffen. Im Zuge der neuerlichen Abschreibungen gab UBS-Präsident Marcel Ospel bekannt, dass er an der nächsten Generalversammlung nicht für eine weitere Amtszeit kandidieren werde.

Daneben mussten weitere Finanzinstitute größere Abschreibungen bekanntgeben:

- Die Credit Suisse musste am 20. Februar 2008 (eine Woche nach der Bekanntgabe von positiven Quartalszahlen) einräumen, ebenfalls mit rund 3 Milliarden US-Dollar im Subprime-Markt engagiert gewesen zu sein.[95]

- Die Swiss Re musste aus Absicherungsgeschäften eine Abschreibung von 1,2 Milliarden Franken bekanntgeben.[96]

Am 16. Oktober 2008 wurde bekannt, dass der Schweizer Staat eine Pflichtwandelanleihe der UBS in Höhe von 6 Mrd. CHF gezeichnet hat und die Schweizerische Nationalbank eine Zweckgesellschaft errichtet hat, in die die UBS nicht handelbare Wertpapiere bis zum Wert von 60 Mrd. USD auslagern kann, um diese aus ihrer Bilanz zu entfernen und damit die drohende Überschuldung abzuwenden. Dies führte in der Schweiz zu einer intensiven, emotional geführten Debatte über die Ausschüttung von Bonuszahlungen.[97][98]

Vereinigtes Königreich

Die durch die Subprime-Krise ausgelöste Vertrauenskrise zwischen den Banken führte dazu, dass sich die viertgrößte britische Hypothekenbank Northern Rock nicht mehr bei anderen Banken refinanzieren konnte. Zudem zogen Kunden im September 2007 in wenigen Tagen 3 Milliarden Pfund (4,35 Milliarden Euro) aus dem Geldhaus ab.[99] Die von Großbritannien gewährte staatliche Garantie der Einlagen erzielte nicht die gewünschte Wirkung. Am 18. Februar 2008 gab die britische Regierung die vorübergehende Verstaatlichung von Northern Rock bekannt.[100] Im September 2008 führte die Krise zudem zum Notverkauf der Großbank HBOS an den Konkurrenten Lloyds TSB, nachdem diese im Sommer nur mit Schwierigkeiten eine Kapitalerhöhung durchgeführt hatte und weitere Verluste angefallen waren. Am 28. September 2008 wurde bekannt, dass die britische Regierung eine Verstaatlichung des Bankunternehmens Bradford & Bingley durchführt, um Verbindlichkeiten in Höhe von umgerechnet 63 Milliarden Euro zu übernehmen und damit einen Zusammenbruch der Bank zu verhindern. Davon stammen allein 52 Milliarden aus als risikoreich eingeschätzten Hypotheken. Nach der Verstaatlichung sollen das Filialnetz und die Sparkonten der Kunden von der spanischen Banco Santander übernommen werden.[101]

Die britische Regierung stellte Anfang Oktober einen Rettungsplan für den Finanzsektor vor, der sich auf rund 500 Milliarden Pfund (rund 663 Milliarden Euro) belief. Davon sollten 50 Milliarden Pfund als Kapital direkt den angeschlagenen Banken zur Verfügung stehen. Am 13. Oktober wurde bekannt, dass die drei britischen Banken Royal Bank of Scotland (RBS), die HBOS und die Lloyds TSB insgesamt 37 der 50 Milliarden Pfund in Anspruch nehmen werden. Im Januar 2009 erhöhte der britische Staat seinen Anteil an der RBS von 58 auf 70 %.

Die Bank of England senkte wegen ungünstiger wirtschaftlicher Entwicklung am 6. November 2008 den Leitzins um 1,5 Prozentpunkte auf 3,0 % [102], am 4. Dezember 2008 um weitere 1,0 auf 2,0 % [103] und am 8. Januar 2009 erneut um 0,5 auf 1,5 % [104].

Die EU-Kommission erwartete bis Mitte Januar eine Neuverschuldung von 8 % des Bruttoinlandsprodukts, erhöhte diese Prognose aber am 19. Januar auf knapp 10 %.[105]

Osteuropa

Russland

Präsident Dmitri Medwedew hatte den russischen Banken Kredite mit einer Laufzeit von mindestens 5 Jahren von bis zu 950 Milliarden Rubel (rund 27 Milliarden Euro) zugesagt, um deren Eigenkapitalbasis zu stärken. Mehrere Gesetze zur Stabilisierung des Finanzsektors wurden erlassen, deren Umfang auf rund 112 Milliarden Euro geschätzt wird. Zusätzlich zu den unmittelbaren Wirkungen der Finanzkrise wird Russland durch einen massiven Kapitalabfluss ins Ausland, der z. T. auf ein weiter gesunkenes Vertrauen ausländischer Investoren in die russische Wirtschaft zurückzuführen ist, sowie durch den infolge der Finanzkrise stark gefallenen Ölpreis belastet. Russland und seine wirtschaftliche Entwicklung der letzten Jahre sind in hohem Maß vom Öl- und Gasexport abhängig.[106]

Ungarn

Am 27. Oktober 2008 gab der IWF bekannt, Ungarn mit einem Rettungspaket zu unterstützen, um den sonst unausweichlichen Staatsbankrott Ungarns zu verhindern.[107][108] Die Europäische Union und die Weltbank beteiligen sich ebenfalls an dem Rettungspaket; insgesamt wurde Ungarn ein Kredit über 20 Milliarden Euro zugesagt.[109]

Amerika

USA

2007

Viele Hedgefonds mussten geschlossen und liquidiert werden. Mehrere speziell auf das Subprime-Segment ausgerichtete Hypothekenfinanzierer mussten Gläubigerschutz beantragen. Die großen amerikanischen Investmentbanken verzeichneten Verluste in Milliardenhöhe.

Allein die amerikanische Investmentbank Merrill Lynch musste 8,4 Milliarden Dollar an Abschreibungen verbuchen, überwiegend aufgrund von Neubewertungen von Investmentprodukten, die im Zusammenhang mit Subprimehypothekendarlehen stehen (wie z. B. Collateralized Debt Obligations und Asset Backed Securities).[110] Diese Verluste führten zum Rücktritt des Unternehmensvorsitzenden Stanley O’Neal.[111] Auch das Unternehmen Citigroup meldete Milliardenabschreibungen und den damit verbundenen Rücktritt des Unternehmensvorsitzenden Charles Prince.[112]

2008

Am 22. Januar, 30. Januar und 18. März 2008 senkte die Fed den Hauptzinssatz in Stufen erst von 4,25 % auf 3,50 %, dann auf 3,00 % und schließlich auf 2,25 % um einer befürchteten Rezession entgegenzuwirken. Aufgrund der Immobilienkrise in den Vereinigten Staaten wurde Countrywide Financial an das US-amerikanische Unternehmen Bank of America verkauft.[113][114]

Am 16. März unterbreitete JPMorgan Chase & Co. mit Unterstützung der Fed ein Übernahmeangebot für Bear Stearns. Der Übernahmekandidat war durch Liquiditätsprobleme und Gerüchte über diese Probleme in Schieflage geraten.[115][116][117]

Im Juli einigten sich US-Senat und US-Repräsentantenhaus auf die Grundzüge einer umfassenden sogenannten Housing Bill, in der unter anderem auch die Ermächtigung des US-Finanzministeriums untergebracht ist, die Hypothekenbanken Fannie Mae und Freddie Mac im Notfall mit Krediten oder Eigenkapital zu unterstützen.[118] Um dies gegebenenfalls zu finanzieren wird in dem Gesetz die höchstzulässige Staatsverschuldung der USA um 800 Mrd. US-Dollar auf 10,6 Bio. US-Dollar angehoben.[119] Im selben Monat wurde die IndyMac Bank unter die Kontrolle der Federal Deposit Insurance Corporation (FDIC) gestellt.[120] Die Unsicherheit um die Zahlungsfähigkeit löste einen Bank Run aus, bei dem Anleger innerhalb weniger Tage mehr als 1,3 Milliarden Dollar abgehoben haben. Der Zusammenbruch von IndyMac ist der zweitgrößte Bankencrash in der Geschichte der USA. Am 7. September 2008 übernahm die zuständige Aufsichtsbehörde der US-Bundesregierung Federal Housing Finance Agency (FHFA) die Kontrolle über Fannie Mae und Freddie Mac.[121] Fannie und Freddie haben zusammen Darlehen in Höhe von 5,3 Bio. US-$ vergeben, was fast die Hälfte aller Hypothekenkredite der USA ausmacht.[122][123]

Am 15. September musste die viertgrößte[124] US-amerikanische Investmentbank Lehman Brothers Insolvenz anmelden, was laut Sachverständigenrat einen völligen Vertrauensverlust auslöste und zu völligem Austrocknen des Interbankenmarktes führte.[125] Die US-Regierung hatte eine Rettung der Bank und ihrer überwiegend ausländischen Gläubiger abgelehnt.[35]Die offenen Verbindlichkeiten von Lehman Brothers werden auf mehr als 600 Milliarden Dollar geschätzt.[126] Am selben Tag einigte sich die Investmentbank Merrill Lynch mit der Bank of America. Letztgenannte kauft die Investmentbank. Am 16. September erhielt der ebenfalls in eine finanzielle Notlage geratene, größte amerikanische Versicherer AIG von der Fed einen Überbrückungskredit in Höhe von 85 Milliarden US-Dollar und wurde im Gegenzug verstaatlicht: Die US-Regierung übernimmt 79,9 Prozent der AIG-Anteile.[127]

Die Securities and Exchange Commission hat am 19. September 2008 Leerverkäufe von Finanzpapieren „vorübergehend“ „bis sich die Märkte wieder stabilisiert haben“ untersagt.[128] Am 22. September wurde bekannt, dass die Investmentbanken Morgan Stanley und Goldman Sachs sich in normale Geschäftsbanken umwandeln wollen.[129]

US-Finanzminister Henry Paulson schlug einen umstrittenen Rettungsfonds mit einem Volumen von 700 Milliarden US-Dollar zur Bekämpfung der Krise vor. Dies wurde am 29. September noch von 228 Parlamentariern abgelehnt, wodurch der bisher größte absolute Kursverlust an der Wallstreet ausgelöst wurde. Am 3. Oktober wurde die ursprünglich dreiseitige Vorlage als mehr als 400 Seiten starker Gesetzesentwurf („Emergency Economic Stabilization Act of 2008“) neuerlich vorgelegt und mit 263 zu 171 Stimmen angenommen.[130][131][132] Am selben Tag wurde bekannt, dass Wachovia für 15,1 Milliarden US-Dollar in Aktien von Wells Fargo übernommen wird.[133]

Der US-Versicherungskonzern American International Group (AIG) erhielt am 8. Oktober von der US-Notenbank eine weitere Kapitalspritze im Umfang von 37,8 Milliarden US-Dollar. Die Fed übernimmt Investmentpapiere von AIG und im Gegenzug das Bargeld bereitstellen.[134] Am 21. Oktober 2008 stützte die US-Notenbank Geldmarktfonds mit 540 Milliarden US-Dollar.[135] Die Nachrichtenagentur Bloomberg gab am 12. November 2008 bekannt, gegen die mangelnde Transparenz der Fed bei der Kreditvergabe unter Berufung auf den Freedom of Information Act zu klagen. Zudem habe sich das ursprüngliche Volumen des Rettungspaketes von 700 Milliarden auf 7,7 Billionen US-Dollar erhöht.[136][137]

Am 23. November gaben das Finanzministerium der Vereinigten Staaten, die Federal Reserve und die FDIC gemeinsam eine Erklärung über einen staatlichen Hilfsplan zur Stabilisierung der Citigroup ab.[138] Durch das Abkommen soll ein Vermögen von etwa 306 Mrd. US-Dollar durch staatliche Bürgschaften gegen Verluste geschützt werden. Im Gegenzug erhalten das US-Finanzministerium und die FDIC Vorzugsaktien in Höhe von 7 Mrd. US-Dollar. Außerdem wird das Finanzministerium 20 Mrd. US-Dollar aus dem „Troubled Asset Relief Program“ (TARP) des Emergency Economic Stabilization Act in Vorzugsaktien der Citigroup mit einer Dividende von 8 % anlegen.[139]Am 25. November erklärte die Federal Reserve, dass sie bereit sei, während der kommenden Quartale hypothekenunterlegte Wertpapiere, in erster Linie von Fannie Mae und Freddie Mac, in Höhe von bis zu 600 Mrd. US-Dollar aufzukaufen, um den US-Häusermarkt zu beleben.[140] Die Federal Reserve senkt am 16. Dezember 2008 den Leitzins auf null bis ein Viertel Prozent.[141] Die US-Notenbank führt der Wirtschaft auch Liquidität zu, indem sie Wertpapiere aufkauft. Ihre Bilanzsumme ist dadurch von rund 900 Milliarden Dollar im September 2008 auf 2,2 Billionen im Dezember angewachsen.[142] Zuvor am 9. Dezember 2008 war bei der Ausgabe von US-Staatspapieren mit vier Wochen Laufzeit die Nachfrage so groß gewesen, dass die Rendite auf null Prozent absank. Die Rendite von dreimonatigen Papieren war aufgrund der großen Nachfrage der Anleger erstmals seit 1940 unter null Prozent gesunken.[143]

2009

In einer Rede vom 13. Januar 2009 gibt der Vorsitzende der US-Zentralbank Ben Bernanke an, eine Geldpolitik im Sinne eines „credit easing“ im Unterschied zu einer quantitativen Lockerung zu betreiben.[144]

Die US-Regierung gewährt der Bank of America 20 Milliarden Dollar frisches Kapital plus Garantien für bis zu 118 Milliarden Dollar aus problematischen Anlagen. Die Bank hatte im vierten Quartal 2008 einen Verlust von 2,39 Milliarden Dollar (1,8 Milliarden Euro) gehabt, die im September übernommene Investmentbank Merrill Lynch von 15,3 Milliarden Dollar.[145]

Der Senat hat unterdessen die zweite Hälfte des 700 Milliarden Dollar schweren Rettungspakets der Regierung für die Finanzbranche freigegeben. Damit kann das US-Finanzministerium auf die verbliebenen 350 Milliarden Dollar zurückgreifen.[145]

US-Präsident Barack Obama gab am 18. Februar 2009 in dem von der US-Immobilienkrise besonders stark betroffenen Phoenix (Arizona) ein weiteres Hilfspaket für bedrohte Hausbesitzer bekannt. Danach sollen bis zu 9 Millionen Familien mit einem 75 Milliarden US-Dollar Rettungspaket vor der Zwangsversteigerung ihrer Häuser gerettet werden. Außerdem sollen die US-Hypothekenbanken Fannie Mae und Freddie Mac gestärkt werden. [146] [147]

Um die Aufnahme von Hypothekenkrediten zu erleichtern und den Immobilienmarkt zu stützen, beschloss die Federal Reserve, die Bankbilanz weiter auszuweiten, indem für weitere 750 Mrd. US-Dollar Mortgage Backed Securities gekauft wurden, so dass inzwischen von diesen Wertpapieren 1,25 Billionen US-Dollar in diesem Jahr gekauft worden sind. Außerdem wurden von sog. Government sponsored enterprises inzwischen 2009 für 200 Mrd. US-Dollar Wertpapiere gekauft. Um die Verhältnisse auf den Kapitalmärkten zu verbessern wurde außerdem beschlossen, in den nächsten sechs Monaten länger laufende Bundesschatzbriefe („treasuries“) in Höhe von bis zu 300 Mrd. US-Dollar zu kaufen.[148] Sofort gewannen Staatspapiere erheblich an Wert, der Wert des Dollar fiel gegenüber dem Euro.[149]

Ab 1. April 2009 haben vier kleinere Banken in den USA mit der Rückzahlung ihrer Kapitalhilfen durch das staatliche TARP-Rettungsprogramm (Troubled Asset Relief Program) begonnen, um damit den Staatseinfluss zu reduzieren und die künftig steigenden Zinsen für das Kapital einzusparen. Dabei handelt es sich um die Signature Bank in New York (Rückzahlung von 120 Mio. US-Dollar), der Old National Bancorp in Indiana (100 Mio. US-Dollar), der Iberiabank in Louisiana (90 Mio. US-Dollar) sowie die Bank of Marin Bancorp in Kalifornien (28 Mio. US-Dollar).[150][151][152]

Kanada

Im Gegensatz zu den USA war Kanadas Immobilienmarkt und auch die Bankenbranche wenig anfällig. Zudem profitierte das Land noch von den stark gestiegenen Rohstoffpreisen, als in den USA die Anzeichen einer Rezession deutlich erkennbar waren. Da Kanadas Exportwirtschaft jedoch stark von der Wirtschaft des südlichen Nachbarn abhängt, sorgte dies, zusammen mit den fallenden Preisen für Öl und andere Rohstoffe, für einen Rückgang der Wirtschaftsleistung. Daher erwartet die Bank of Canada seit Anfang Dezember 2008, dass das Land in eine Rezession geraten wird, und senkte daher den Leitzins von 2,25 auf 1,5 %.[153]

Nachdem die auch stark in Ontario investierten US-Autokonzerne von der Regierung unterstützt werden sollten, und die Einzelhändler über eine Umsatzrückgang von 1,6 % klagten, entschied sich die Regierung ebenfalls für eine Art Rettungsplan. Im Budget für 2009 sind 30 Milliarden Kanadische Dollar für die Bekämpfung der Rezession vorgesehen.

Die kanadische Zentralbank rechnet mit einem Rückgang der Wirtschaft um 1,2 % im Jahr 2009.[154] Die Arbeitslosigkeit lag im Februar 2009 bei 7,7 % (September 2007 5,9 %).[155] Die kanadische Wirtschaft schrumpfte nach Angaben der kanadischen Zentralbank im 1. Quartal 2009 um 7,3%. Das ist der stärkste Rückgang des BIP in einem Quartal seit Beginn der Statistik im Jahr 1961.[156]

Mexiko

Der Internationale Währungsfonds gewährt Mexiko im April 2009 eine Kreditlinie von 47 Mrd. US-Dollar, um das Land gegen die Weltwirtschaftskrise abzusichern.[157]

Asien

Volksrepublik China

Am 9. November 2008 gab die chinesische Regierung ein Konjunkturprogramm in Höhe von umgerechnet 460 Mrd. Euro bekannt, das mit der Finanzkrise begründet wird.[158]

Japan

Die Bank von Japan senkte am 31.10.2008 den Leitzins auf den historischen Tiefststand von 0,3 %.[159] Japans Wirtschaftswachstum lag im vierten Quartal 2008 bei jährlich -12,7 %.[160]

Auswirkungen auf die Realwirtschaft

Der IWF schätzt April 2009 die Gesamtverluste auf 4,054 Billionen US-Dollar (3093 Mrd. Euro). Davon liegen die Verluste bei „giftigen“ US-Papieren bei etwa 2,7 Bill. US$, die Verluste aus europäischen Papieren werden mit etwa 1,2 Bill. US$ beziffert, die japanischer Papiere mit 150 Mrd. US$.[7]

Im Verlauf des Jahres 2008 hat sich die Finanzkrise zunehmend auf die Realwirtschaft ausgewirkt. Effekte waren zunächst in den USA, dann in Westeuropa und in Japan sowie seit Herbst 2008 auf der ganzen Welt zu erkennen. In Folge verzeichneten die Aktienkurse weltweit ab Oktober 2008 nach einem ersten Einbruch aufgrund der Finanzkrise einen zweiten starken Rückgang aus Angst vor Auswirkungen auf die Realwirtschaft. Auch auf den Rohstoffmärkten kam es vor allem ab Beginn des vierten Quartals 2008 zu starken Preisrückgängen. Die meisten Automobilhersteller in den Industrieländern haben Ende Oktober/Anfang November deutliche Produktionskürzungen angekündigt, um auf Absatzeinbrüche in zweistelliger Größenordnung zu reagieren. Nach Erkenntnissen des Statistischen Bundesamtes befindet sich Deutschland nach zwei Quartalen mit negativen Wachstumsraten seit Oktober 2008 in einer Rezession[161].

Dauer und Intensität der Auswirkungen der Finanzkrise auf die weltweite Realwirtschaft lassen sich schwer einschätzen. April 2009 waren zur Rekapitalisierung der US-Finanzmärke noch 275 Mrd. US$ offen, für Europa wird nach IWF von 600 Mrd. US$ ausgegangen. Die größten Probleme werden aber derzeit in Osteuropa gesehen, wo weitere massive Kreditausfälle erwartet werden.[7]

Die Euler Hermes Kreditversicherungs-AG rechnet in ihrer im Januar veröffentlichten Insolvenzprognose für das Jahr 2009 mit einem Anstieg der Firmen-Insolvenzen für Deutschland um 12,3 % auf knapp 34.000 Fälle. Für Westeuropa ist mit einem Anstieg um 16,7 % auf 197.000 Insolvenzen zu rechnen. An der Spitze des Insolvenzanstiegs stehen die USA mit einer Steigerung von 50,4 % auf ca. 62.000 Firmzusammenbrüche. Betroffene Branchen in Deutschland sind in erster Linie der Dienstleistungssektor (17.000 Insolvenzen), der Handel (7.000 Insolvenzen) und das Baugewerbe (6.000 Insolvenzen).

Auf nationaler Ebene werden in vielen Ländern Konjunkturprogramme erarbeitet. So hat die Bundesregierung das Maßnahmenpaket „Beschäftigungssicherung durch Wachstumsstärkung“ im November 2008 und im Februar 2009 unter dem Titel Konjunkturprogramm „Entschlossen in der Krise, stark für den nächsten Aufschwung“ ein weiteres Programm verabschiedet. Die EU-Kommission rechnet nach einer am 3. November 2008 veröffentlichten Prognose für 2009 bei den Ländern der Eurozone nur noch mit einem ganz geringen Wachstum von 0,1 %.[162] Am 19. Januar 2009 verschärfte sie ihre Prognose auf ein Minus von -2,2 % für die Bundesrepublik und -1,8 % für die Länder der EU insgesamt. [163] Der IWF erwartet in seiner Prognose von Anfang November 2008 für 2009 die erste weltweite Rezession seit dem Zweiten Weltkrieg; in Deutschland soll die Wirtschaftsleistung gemessen am Bruttoinlandsprodukt um preisbereinigt 0,8 Prozent zurückgehen[164] (im Oktober 2008 hatte der Währungsfonds noch für Deutschland eine Veränderungsrate von 0,0 Prozent erwartet).[165] Im Januar 2009 sagt die deutsche Bundesregierung im Jahreswirtschaftsbericht 2009 für 2009 für Deutschland ein Schrumpfen des Bruttoinlandsprodukts (BIP) von -2 1/4 % voraus.[166] Am 23. April 2009 veröffentlichte die Projektgruppe Gemeinschaftsdiagnose ihre mittelfristige Prognose bis 2013. Demnach erwarten diese Institute für 2009 einen Rückgang des BIP von 6 % und für 2010 von 0,5 % und bis 2013 wird das BIP in etwa das Niveau von 2008 wieder erreicht haben.

Am 9. Dezember 2008 senkte die Weltbank ihre Prognose für das globale Wirtschaftswachstum im kommenden Jahr. Sie erwartet nur noch ein globales Wachstum von 0,9 Prozent, im Gegensatz zu 2,5 Prozent im Jahr 2008. Die jüngste Konjunkturprognose fällt damit noch negativer aus als die der Schwesterorganisation IWF: Man rechne mit der schlimmsten Krise seit der Großen Depression in den 1930er Jahren. Neben einem Rückgang des weltweiten Handelsvolumens seien vor allem die Exportmöglichkeiten für Entwicklungsländer in die reicheren Staaten betroffen.[167]

Reformvorschläge der G-20-Staaten

Gipfeltreffen im November 2008

Beginnend am Abend des 14. November 2008 fand bis 16. November ein erstes Treffen der Spitzenvertreter der G-20-Staaten (zuzüglich der Niederlande und Spanien) in Washington statt, um die Grundlagen einer Reform der internationalen Finanzmärkte zu beraten. Dieses Treffen wird in der deutschsprachigen Presse häufig Weltfinanzgipfel genannt. Ziel war die Vereinbarung von internationale Regelungen, um die Wiederholung einer Finanzkrise zu vermeiden. Ein Katalog mit knapp 50 Einzelmaßnahmen wurde verabschiedet.[168] 28 dieser Einzelvorschläge sollten bis 31. März 2009 umgesetzt werden, die weiteren Punkte mittelfristig. Die Teilnehmer gaben Tendenzen zum Protektionismus eine klare Absage, sie bekannten sich ausdrücklich zu den Prinzipien eines freien Marktes und eines offenen Handels. Zudem wurden effektiver regulierte Finanzmärkte gefordert. Unter anderem wurden folgende Maßnahmen vereinbart:

- eine größere Überwachung der Ratingagenturen,

- eine stärkere Reglementierung von spekulativen Hedgefonds sowie anderer bislang unregulierter Finanzprodukte,

- Festlegung von Bewertungsmaßstäben für komplexe Finanzprodukte,

- Erhöhung der Eigenkapitalpuffer von Finanzinstitutionen,

- Harmonisierung und Überarbeitung von Bilanzierungsregeln,

- Orientierung der Anreizsysteme von Managern an mittelfristigen Zielen,

- Schutz vor unfairem Wettbewerb durch Steueroasen,

- Stärkung des Internationalen Währungsfonds,

- ein besserer Schutz der Verbraucher durch transparentere Informationen.

Jedes Teilnehmerland verpflichtet sich, die Maßnahmen in nationales Recht umzusetzen.

Gipfeltreffen im April 2009

Eine Folgekonferenz hat am 1. und 2. April in London stattgefunden. Verschiedene Punkte des ersten Treffens wurden weiter konkretisiert und es wurden Maßnahmen zur Konjunkturbelebung verabschiedet:[169]

- Die G-20 Länder beschlossen ein Programm von 1,1 Billionen US-Dollar zur Belebung der Weltkonjunktur, insbesondere des Welthandels sowie zur Verbesserung der Situation in den Entwicklungsländern. Im Einzelnen:

- Die Mittel für den IWF sollen auf 750 Mrd. US-Dollar erhöht werden.

- An neuen Sonderziehungsrechten sollen 250 Mrd. US-Dollar zugeteilt werden.

- Über Multilaterale Entwicklungsbanken sollen zusätzlich mindestens 100 Mrd. US-Dollar gewährt werden.

- Bis Ende 2010 soll eine fiskalpolitische Ausweitung von 5 Bio. US-Dollar erfolgen, welche der Weltproduktion laut G20 einen Impuls von 4 % erteilen wird.

- Zur Bekämpfung von Steueroasen und Geldwäsche hat die OECD eine schwarze Liste (Costa Rica, Malaysia, Philippinen, Uruguay) sowie eine graue Länderliste veröffentlicht.

- Reformen und eine Stärkung der internationalen Finanzinstitutionen, insbesondere IWF und Weltbank, wurden beschlossen.

- Maßnahmen zur systematischen Regulierung und Überwachung von Hedge-Fonds und ähnlichen Finanzanlagekonstruktionen wurden konkretisiert.

- Das bereits im November erklärte Ziel, die Eigenkapitalbasis von Kreditinstituten zu stärken, wurde durch Maßnahmen ergänzt.

- Es wurde das Ziel vereinbart, dass sich Managervergütungen nicht an kurzfristigen Erfolgen sondern an langfristigen Zielen orientiert sollen.

- Das Bekenntnis zum Freihandel wurde erneut bekräftigt.

Die ersten Reaktionen in der Weltpresse auf das Treffen waren überwiegend positiv. Auch die weltweiten Börsen reagierten mit Kursanstiegen. Ein weiteres G-20 Treffen ist gegen Jahresende 2009 vorgesehen.

Problematiken bei einer Lösungsfindung

Da die Krise zu einem politischen Thema geworden ist, ergeben sich mehrere Probleme bei einer internationalen, gemeinsamen Lösungsfindung.

- So wird unter anderem befürchtet, einzelne Staaten könnten durch ökonomischen Protektionismus ihre eigene Wirtschaft bevorteilen, was in Nachteilen für die ausländischen Mitbewerber resultieren würde. Dies hätte beispielsweise auf dem globalen Automobilmarkt weitreichende Folgen.

- Die Unübersichtlichkeit der Finanzmärkte und deren Produkte haben es bislang unmöglich gemacht, die gesamten betriebs- und volkswirtschaftlichen Verluste der gesamten Krise zu beziffern. Das liegt vermutlich unter anderem daran, dass dies zur Zeit noch gar nicht möglich ist, weil der so genannte Dominoeffekt noch in Bewegung ist, und zukünftige Folgen noch nicht abschätzbar sind.

- Ein weiterer Punkt ist die Frage, welche betroffenen Unternehmen in den jeweiligen Ländern durch Staatshilfe gerettet werden sollen und welche nicht. Der Konkurs einer Bank oder eines Investmenthauses kann insbesondere in den USA zu einem Totalverlust der Altersversorgung bei deren Kundschaft führen, da eine gesetzliche Rentenversicherung, wie es sie in Europa gibt, dort in dieser Form nicht bekannt ist (Eigenvorsorge). Die Globalisierung der Finanzmärkte hat das Thema zu einer weltweiten Problematik werden lassen, weil das inzwischen insolvente Investmenthaus Lehman Brothers beispielsweise Kunden aus aller Welt hatte. Diese haben ihre Einlagen nach heutigem Wissensstand gänzlich verloren. In Deutschland argumentieren einige Politiker, der Staat müsse mit Steuergeldern verantwortungsvoll umgehen und diese nicht in bankrotte Unternehmen investieren. Andererseits gibt es Stimmen, die vor den langfristigen Kosten und Folgen für den Staat warnen (wahrscheinliche Arbeitslosengeldzahlungen an die entlassenen Arbeitnehmer, Ausfälle der Beiträge in die Renten- und Krankenversicherung, entgangene Steuereinnahmen, Imageverlust für die Volkswirtschaft).

- Marktbeobachter befürchten in den USA könnte es zu einem Kollaps des Kreditkartenmarktes kommen und die gegenwärtige Krise der Banken weiter verschärfen. So schuldete die US-amerikanische Bevölkerung zum Ende des dritten Quartals 2008 ihren Kreditkartenherausgebern die Summe von rund 700 Milliarden US-Dollar. In Anspruch genommene Ratenkredite kosten vereinzelt bis zu 35 Prozent Zinsen im Jahr. Die Rezession könnte zu einer schwerwiegenden Störung der Kreditbedienungen führen. Es gibt Spekulationen, sieben Prozent dieser Kredite seien bereits toxisch. Bis zum dritten Quartal 2009 sollen es 8,5 Prozent sein. [170]

Literatur

- Bloss, Ernst, Häcker, Eil: Von der Subprime-Krise zur Finanzkrise, Oldenbourg-Wissenschaftsverlag, München 2008, ISBN 978-3-486-58873-6.

- Markus K. Brunnermeier: Deciphering the Liquidity and Credit Crunch, in: Journal of Economic Perspectivest, Bd. 23, Nr. 1, Winter 2009, S. 77–100 (PDF; 240 kB).

- Generalversammlung der Vereinten Nationen: The Interactive Panel of the United Nations General Assembly on the Global Financial Crisis. United Nations Headquarters, 30. Oktober 2008.

- Sachverständigenrates zur Begutachtung der gesamtwirtschaftlichen Entwicklung (SVR): Die Finanzkrise meistern - Wachstumskräfte stärken. Jahresgutachten 2008/2009.

Weblinks

- Bank für Internationalen Zahlungsausgleich: aktuelle Statements von Zentralbankern.

- Die Subprime-Krise und ihre Entstehung (Hintergründe und Analysen Januar 2008) (PDF)

- „Triple-A Failure“ – Die Rolle der Rating-Agenturen in der Subprimekrise 2007, New York Times Magazine, 27. April 2008 (englisch)

- Internationaler Währungsfonds: World Economic Outlook April 2008, Housing and the Business Cycle. (PDF, englisch)

- OECD Financial Market Trends: The Subprime Crisis: Size, Deleveraging and Some Policy Options. 2008, ISSN 0378-651X

- Simon Johnson: The Quiet Coup, The Atlantic, Mai 2009.

Siehe auch

- Weltwirtschaftskrise

- Börsenkrach

- Blasen-Wirtschaft

- Immobilienblase

- Bankenkrise

- Finanzmarktstabilisierungsgesetz

- Finanzmarktstabilisierungsfonds

- Economic Stimulus Act of 2008

- Emergency Economic Stabilization Act

- American Recovery and Reinvestment Act

Einzelnachweise

- ↑ Norbert Rief: USA: Milliardengrab Immobilien-Krise, Die Presse, 27. Oktober 2007.

- ↑ Lucas Zeise: Ende der Party – Die Explosion im Finanzsektor und die Krise der Weltwirtschaft, Papyrossa-Verlag, Köln 2008, ISBN 978-3-89438-396-1, S. 8.

- ↑ Finanzkrise - USA: Vier Bankenpleiten an einem Tag, handelsblatt.com, 25. April 2009 (abgerufen am 27. April 2009).

- ↑ Weltbank: Handelsschranken wachsen, handelsblatt.com, 23. April 2009 (abgerufen am 27. April 2009).

- ↑ Mark Schrörs: IWF-Prognose – Banken verlieren 2200 Mrd. Dollar, Financial Times Deutschland, 29. Januar 2009.

- ↑ International Monetary Fund: Global Financial Stability Report, Market Update, 28. Januar 2009.

- ↑ a b c Vier Billionen Doller Schaden durch Krise, Salzburger Nachrichten, 22. April 2009, S. 15.

- ↑ IMW: International Financial Stability Report, April 2009, Chapter 1: Stabilizing the Global Financial System and Mitigating Spillover Risks, Tabelle 1.3.

- ↑ G-20 Study Group on Global Credit Market Disruptions, Paper Prepared by Australia, S. 3.

- ↑ Lucas Zeise: Ende der Party – Die Explosion im Finanzsektor und die Krise der Weltwirtschaft, Papyrossa-Verlag, Köln 2008, ISBN 978-3-89438-396-1, S. 22: „Um nach dem Crash am Aktienmarkt [nach der Dotcom-Krise] die US-Konjunktur zu retten, stimulierte die Notenbank mit rekordniedrigen Zinsen gezielt den Immobilienmarkt und sorgte dort für eine Preisblase, deren Platzen der unmittelbare Anlass für die 2007 offen ausbrechende Finanz- und Bankenkrise wurde.“

- ↑ Lucas Zeise: Ende der Party – Die Explosion im Finanzsektor und die Krise der Weltwirtschaft, Papyrossa-Verlag, Köln 2008, ISBN 978-3-89438-396-1, S. 17.

- ↑ Lucas Zeise: Ende der Party – Die Explosion im Finanzsektor und die Krise der Weltwirtschaft, Papyrossa-Verlag, Köln 2008, ISBN 978-3-89438-396-1, S. 15.

- ↑ Ben S. Bernanke: Deflation – making sure “it” doesn’t happen here, Rede vor dem National Economists Club, Washington D.C., 21. November 2002 (BIS-Review 68/2002, S. 1–8).

- ↑ VIII. Schlussbemerkungen: Die schwierige Aufgabe der Schadensbegrenzung, BIZ, 78. Jahresbericht, 30. Juni 2008, S. 159–174 (S. 167 f.).

- ↑ a b c d Benedikt Fehr: Der Weg in die Krise, Frankfurter Allgemeine Zeitung, 17. März 2008.

- ↑ I. Einleitung: Das Ende einer unhaltbaren Situation, BIZ, 78. Jahresbericht, 30. Juni 2008, S. 3–12 (S. 8 f.).

- ↑ arte, Themenabend „Krepierte Kredite, explodierende Preise“, 1. Juli 2008.

- ↑ Errechnet nach Angaben der ameco-Datenbank.

- ↑ Markus K. Brunnermeier: Deciphering the Liquidity and Credit Crunch, in: Journal of Economic Perspectivest, Bd. 23, Nr. 1, Winter 2009, S. 77–100 (S. 81).

- ↑ Lucas Zeise: Ende der Party – Die Explosion im Finanzsektor und die Krise der Weltwirtschaft, Papyrossa-Verlag, Köln 2008, ISBN 978-3-89438-396-1, S. 53.

- ↑ Markus K. Brunnermeier: Deciphering the Liquidity and Credit Crunch, in: Journal of Economic Perspectivest, Bd. 23, Nr. 1, Winter 2009, S. 77–100 (S. 81).

- ↑ „Die Finanzkrise meistern - Wachstumskräfte stärken“, Jahresgutachten 2008/2009 des Sachverständigenrates zur Begutachtung der gesamtwirtschaftlichen Entwicklung, Ziffer 174.

- ↑ Vgl. zum Schattenbankensystem auch CESifo-Group München: The EEAG Report on the European Community 2009, passim, ISSN 1865-4568.

- ↑ The Economist, 25.–31. Oktober 2008, Abb. S. 82.

- ↑ I. Einleitung: Das Ende einer unhaltbaren Situation, BIZ, 78. Jahresbericht, 30. Juni 2008, S. 3–12 (S. 3): „Die Turbulenzen brachen aus, als einige wenige Fonds mit Anlagen in strukturierte Finanzprodukte, die mit jüngeren US-„Subprime“-Hypotheken unterlegt waren, die Rücknahme von Anteilen aussetzten.“

- ↑ Gretchen Morgenson: Bear Stearns Says Battered Hedge Funds Are Worth Little, The New York Times, 18. Juni 2007.

- ↑ IWF: Global Financial Stability Report, Oktober 2008.

- ↑ BMWi: Schlaglichter der Wirtschaftspolitik, Monatsbericht März 2009. Brief des Wissenschaftlichen Beirates beim Bundesministerium für Wirtschaft und Technologie an Bundesminister Michael Glos vom 23. Janur 2009.

- ↑ Floyd Norris: High & Low Finance; Market Shock: AAA Rating May Be Junk, New York Times, 20. Juli 2007.

- ↑ Sachverständigenrat zur Begutachtung der gesamtwirtschaftlichen Entwicklung (SVR): Die Finanzkrise meistern - Wachstumskräfte stärken, Jahresgutachten 2008/2009, S. 120.

- ↑ Siehe Abbildung 7 in IWF: The Global Economy and Financial Crisis.

- ↑ Lucas Zeise: Ende der Party – Die Explosion im Finanzsektor und die Krise der Weltwirtschaft, Papyrossa-Verlag, Köln 2008, ISBN 978-3-89438-396-1, S. 22.

- ↑ Schweizerische Nationalbank: Bericht zur Finanzstabilität. Juni 2008, S. 12.

- ↑ Schweizerische Nationalbank: Bericht zur Finanzstabilität. Juni 2008, S. 12, 19

- ↑ a b Dorothea Schäfer: Agenda für eine neue Finanzmarktarchitektur, in: DIW: Wochenbericht, 17. Dezember 2008.

- ↑ Banken buhlen um Dollar-Kredite der EZB, Financial Times Deutschland, 11. September 2008

- ↑ Gemeinsame Aktion – Notenbanken verleihen abermals Milliarden, FAZ.net, 18. September 2008.

- ↑ Sieben Notenbanken senken gemeinsam den Leitzins, NZZ Online, 8. Oktober 2008 (abgerufen am 1. Mai 2009).

- ↑ Notenbanken senken Zinsen, FAZ.net, 8. Oktober 2008 (abgerufen am 1. Mai 2009).

- ↑ Statement von Prof. Axel A. Weber zur konzertierten Zinssenkung am 08.10.2008, Deutsche Bank, 8. Oktober 2008.

- ↑ EZB: Monetary policy decisions, 6. November 2008.

- ↑ EZB: Monetary policy decisions, 4. Dezember 2008.

- ↑ EZB: Geldpolitische Beschlüsse, 15. Januar 2009.

- ↑ Bank of England Reduces Bank Rate by 1.0 Percentage Points to 2.0%, bankofengland.co.uk, 4. Dezember 2008 (abgerufen am 1. Mai 2009).

- ↑ Bank of England Reduces Bank Rate by 0.5 Percentage Points to 1.5%, bankofengland.co.uk, 8. Januar 2009 (abgerufen am 1. Mai 2009).

- ↑ Interest rates der Schweizerischen Nationalbank

- ↑ US-Bankensystem erhält Hilfe von der EZB – Konzertierte Aktion von Notenbanken sichert US-Instituten Zugang zu Liquidität in Euro, Yen, Pfund und Schweizer Franken, Handelsblatt, 7. April 2009.

- ↑ Thorsten Denkler: Steinbrück gegen den Rest der Welt: Der Bad Guy im Recht, sueddeutsche.de, 11. Dezember 2008 (abgerufen am 1. Mai).

- ↑ Konjunkturpaket: Steinbrück warnt vor höherem Staatsdefizit, sueddeutsche.de, 14. Januar 2009 (abgerufen am 1. Mai).

- ↑ EZB: Geldpolitische Beschlüsse, 2. April 2009.

- ↑ Benelux-Staaten retten Finanzriesen Fortis mit Milliardenspritze, Spiegel Online, 28. September 2008 (abgerufen am 1. Mai 2009).

- ↑ Finanzkrise in Belgien: Dexia Bank bekommt staatliche Hilfe, Spiegel Online, 30. September 2008 (abgerufen am 1. Mai 2009)

- ↑ Weitere Rettungsaktion für Fortis, handelsblatt.com, 4. Oktober 2008 (abgerufen am 1. Mai 2009).

- ↑ Kaufpreis liegt bei 14,5 Milliarden Euro – BNP Paribas übernimmt Fortis, handelsblatt.com, 6. Oktober 2009 (abgerufen am 1. Mai 2009).

- ↑ Wackelige Hypotheken-Anleihen – IKB-Krise verschärft sich, sueddeutsche.de, 11. August 2007 (abgerufen am 3. Mai 2009).

- ↑ Krise an den Finanzmärkten – Unternehmen droht Kreditklemme, handelsblatt.com, 20. August 2007 (abgerufen am 3. April 2009).

- ↑ Keine Lösung für WestLB in Sicht – harsche Sparkassenkritik an NRW-Landesregierung, tagesschau.de, 7. Februar 2008 (abgerufen am 3. April 2009).

- ↑ Deutsche Bundesbank: Ergebnisse der gesamtwirtschaftlichen Finanzierungsrechnung für Deutschland 1991 bis 2007, Sonderveröffentlichung, 4. Juni 2008.

- ↑ Finanzkrise verdirbt Deutsche Bank erstes Quartal, reuters.de, 1. April 2008 (abgerufen am 3. Mai 2009).

- ↑ Allgemeinverfügung der BaFin vom 19. September 2008 (abgerufen am 3. Mai 2009).

- ↑ FAQ zu den Allgemeinverfügungen der BaFin vom 03. September 2009 (abgerufen am 3. Mai 2009).

- ↑ Bafin verbietet Leerverkäufe noch länger, Frankfurter Allgemeine Zeitung, 31. März 2009, S. 21.

- ↑ Dax-Konzern Hypo Real Estate kämpft ums Überleben., Spiegel Online, 28. September 2008 (abgerufen am 3. Mai 2009).

- ↑ Finanzkonsortium stützt Hypo Real Estate mit Milliardenkredit., Spiegel Online, 29. September 2008 (abgerufen am 3. Mai 2009).

- ↑ [http://www.tagesschau.de/wirtschaft/hre106.html Nach Scheitern des 35-Milliarden-Euro-Pakets Krisengipfel soll HRE retten], tagesschau.de, 5. Oktober 2008 (abgerufen am 3. Mai 2009).

- ↑ Bund und Finanzbranche erreichen Einigung – 15 Milliarden Euro mehr Kredit für HRE, tagesschau.de, 6. Oktober 2008 (abgerufen am 3. Mai 2009).

- ↑ Video auf bundesfinanzministerium.de: Torsten Albig, Sprecher von Bundesfinanzminister Peer Steinbrück zur abgegebenen Garantieerklärung der Bundesregierung bezüglich der Spareinlagen.

- ↑ [1] Presseerklärung des Bundesfinanzministeriums

- ↑ [2] Bundesministerium der Finanzen, Auskünfte zu Maßnahmen der Bundesregierung zur Stabilisierung der Finanzmärkte.

- ↑ Wortlaut des Finanzmarkstabilisierungsgesetzes

- ↑ Deutscher Bundestag – Informationen zum Finanzmarktstabilisierungsgesetz

- ↑ Milliarden-Rettung für deutsche Banken, tagesschau.de

- ↑ [3] BMF-Link mit weiterführenden Links.

- ↑ Finanzkrise – EU-Kommission genehmigt deutsches Rettungspaket, rp-online.de

- ↑ [4] Presseerklärung des BMWi vom 5. November 2008

- ↑ FTD: Irland springt für Einlagen der Banken ein (dpa, 30. September 2008 10:21 Uhr)

- ↑ Tagesschau:Irland verstaatlicht erste Bank

- ↑ FAZ:Island bereitet Banken-Verstaatlichung vor

- ↑ Spiegel Online: Island übernimmt totale Banken-Kontrolle, 7. Oktober 2008.

- ↑ FTD: Island zahlt nicht mehr

- ↑ finanzkrise.info: Entschädigung in Aussicht gestellt

- ↑ Börse Online: Sparer hoffen auf Geld, 31. Oktober 2008

- ↑ http://www.manager-magazin.de/unternehmen/vwdnews/0,2828,ticker-28036587,00.html

- ↑ http://derstandard.at/?url=/?id=1220460709832

- ↑ Rettungsaktionen machen Hoffnung, ORF, 13. Oktober 2008

- ↑ Übernahme: Fünf Banken teilen sich die Constantia Privatbank. Die Presse, 17. Oktober 2008

- ↑ Leo Furtlehner: Eine kriminelle Vereinigung. KPÖ Oberösterreich, 20. Oktober 2008

- ↑ Der Weg ist nun für das 100-Mrd.-Paket frei, ORF, 30. Oktober 2008

- ↑ Erste nimmt Hilfspaket in Anspruch, ORF, 30. Oktober 2008

- ↑ Kommunalkredit: Bund übernimmt 99,8 Prozent. Die Presse, 3. November 2008.

- ↑ Neue Zürcher Zeitung/Reuters: Österreichs Triple-A-Rating unter Beobachtung. Neue Zürcher Zeitung, 24. Februar 2009, S. 24

- ↑ Richard Wiens: Auch Nobelpreisträger können irren. In: Salzburger Nachrichten. 16. April 2009, Standpunkt, S. 1 (SN-Artikelarchiv).

- ↑ FTD 29. Oktober 2007: Stan O’Neal spaltet die Wall Street

- ↑ NZZ vom 17. Dezember 2007

- ↑ NZZ vom 20. Februar 2008

- ↑ NZZ vom 19. November 2007

- ↑ http://tagesschau.sf.tv/nachrichten/archiv/2008/10/16/schweiz/milliardenpaket_fuer_die_ubs

- ↑ http://www.nzz.ch/nachrichten/startseite/riesenaerger_ueber_boni-politik_der_ubs_1.1128049.html Riesenärger über Boni-Politik der UBS

- ↑ Die Welt, 18. September 2007: Anleger erleichtert – Bankkunden zweifeln

- ↑ Medienmitteilung HM Treasury – Statement re Northern Rock, 18. Februar 2008

- ↑ Bradford & Bingley wird verstaatlicht, in: netzeitung, 28. September 2008

- ↑ [5] Meldung der Bank of England vom 6. November 2008

- ↑ [6] Meldung der Bank of England vom 4. Dezember 2008

- ↑ [7] Meldung der Bank of England vom 8. Januar 2009

- ↑ Britisches Defizit explodiert mit zweitem Bankenrettungspaket, in: heise online, 20. Januar 2009

- ↑ Spiegel Online: Folgen der Finanzkrise: Russlands Wirtschaft gerät in den Abwärtssog

- ↑ Tagesschau: IWF eilt Ungarn und Ukraine zur Hilfe, 27. Oktober 2008.

- ↑ [8] FTD: Rettung vor Staatsbankrott Welt stützt Ungarn mit 20 Mrd. Euro, 29.10.2008

- ↑ Der Standard: 20-Milliarden-Kredit soll Ungarn helfen, 29. Oktober 2008.

- ↑ [9]

- ↑ Ftd:Blackrock-Mann rückt an die Spitze von Merrill Lynch

- ↑ Ftd:Citigroup löst Finanzbeben aus

- ↑ Spiegel Online: Absturz der amerikanischen Hausmarke 11. Januar 2008

- ↑ Handelsblatt:Bank of America kauft Subprime-Opfer

- ↑ NZZ, 14. März 2008 – Bear Stearns nahe am Kollaps

- ↑ NZZ, 17. März 2008 – JP Morgan Chase übernimmt Bear Stearns

- ↑ [10]

- ↑ [11] NZZ, 24. Juli 2008

- ↑ FAZ, 29. Juli 2008, S. 13.

- ↑ Bausparbank IndyMac pleite: Zweitgrößter Bankcrash der US-Geschichte, Der Standard, 13. Juli 2008.

- ↑ US-Regierung übernimmt Freddie Mac und Fannie Mae auf spiegel.de, 7. September 2008. „Amerika verstaatlicht Freddie und Fannie“, FAZ 8. September 2008.

- ↑ „Amerika verstaatlicht Freddie und Fannie“, FAZ 8. September 2008.

- ↑ „Fannie Mae und Freddie Mac stellen jedoch ein um ein vielfaches (exponentially) größeres Problem dar. Sie sind fraglos ‚too big to fail‘“. [12] The New York Times „Borrowers and Bankers: A Great Divide“, 25. Juli 2008.

- ↑ Lehman-Historie: Vom Gemischtwarenhandel zur viertgrößten US-Investmentbank, wirtschaftsblatt.at

- ↑ Jahresgutachten 2008/09 des Sachverständigenrats, S. 117.

- ↑ [13]

- ↑ US-Regierung verstaatlicht AIG, FTD

- ↑ S.E.C. Temporarily Blocks Short Sales of Financial Stocks, New York Times, 19. September 2008

- ↑ Letzte US-Investmentbanken geben Geschäftsmodell auf (Reuters)

- ↑ Spiegel-Online 3. Oktober 2008: Bush unterzeichnet US-Rettungspaket für die Finanzbranche

- ↑ Spiegel-Online 3. Oktober 2008: 700-Milliarden-Hilfe beschlossen. Die Hilfe kommt, die Kurse fallen

- ↑ Spiegel-Online 4. Oktober 2008: US-Hilfspaket. Dies wird die Krise nicht beenden

- ↑ Wells Fargo kauft Wachovia, Financial Times Deutschland vom 3. Oktober 2008

- ↑ „Die Fed pumpt weitere Milliarden in die AIG“, NZZ, 9. Oktober 2008

- ↑ Financial Times Deutschland: „Kampf gegen Finanzkrise – Fed pumpt 540 Mrd. Dollar in Geldmarktfonds“

- ↑ U.S. Pledges Top $7.7 Trillion to Ease Frozen Credit (Update2). In: Bloomberg.com. 24. November 2008. Abgerufen am 25. November 2008.

- ↑ Was hat die Fed mit 2 Billionen gemacht?, boerse.ard.de

- ↑ Joint Statement by Treasury, Federal Reserve and the FDIC on Citigroup

- ↑ „Staat stützt Citigroup mit 326 Milliarden Dollar“, FAZ vom 25. November 2008

- ↑ Presseerklärung der Fed

- ↑ Presseerklärung der Fed (englisch)

- ↑ „Aggressive Antworten auf die Wirtschaftskrise“, FAZ, 18. Dezember 2008.

- ↑ „Anleger geben USA zinsfrei 30 Milliarden“, Stuttgarter Zeitung vom 11. Dezember 2008.

- ↑ Rede von Ben Bernanke (englisch), 13. Januar 2009

- ↑ a b Frankfurter Allgemeine Zeitung 16. Januar 2008 „Mit 20 Milliarden Dollar - Staat steigt bei Bank of America ein.“[14]

- ↑ spiegel.de - Obama will Hausbesitzern mit 75 Milliarden Dollar helfen - vom 18.02.2009

- ↑ http://www.handelsblatt.com/politik/international/obamas-hypothekenplan-kostet-75-milliarden;2161512

- ↑ http://www.federalreserve.gov/newsevents/press/monetary/20090318a.htm Presseerklärung der Fed vom 18. März 2009; Protokoll der Fed vom 17./18. März 2009 über die Entscheidungsfindung (englisch, Pdf-Datei, abgerufen 9. April 2009)

- ↑ Die Rendite auf zehnjährige Schatzbriefe fiel von 3,01 auf 2,48 %, der Euro stieg gegenüber dem Dollar von 1,26 auf 1,36.

- ↑ http://www.ftd.de/unternehmen/finanzdienstleister/:ROUNDUP-Erste-kleinere-US-Banken-geben-Finanzhilfen-zur%FCck/495211.html FTD: Erste kleinere US-Banken geben Finanzhilfen zurück - vom 1. April 2009

- ↑ Berichte des Department of the Treasury über Stand geleisteter Hilfen und Rückzahlungen.

- ↑ Liste der New York Times

- ↑ Canada is entering a recession, decides Bank of Canada, in: The Vancouver Sun, 9. Dezember 2008

- ↑ Federal plans will add $50B to debt: Think-tank, in: The Vancouver Sun, 21. Januar 2009

- ↑ Vgl. Canadian Economy Online auf der Website der kanadischen Regierung.

- ↑ AP - Canada's GDP falls 7.3 percent

- ↑ Mitteilung des IWF vom 17. April 2009

- ↑ Deutsche Seite des China Internet Information Center (CIIC)

- ↑ Spiegel Online:Japan senkt Leitzinsen auf 0,3 Prozent

- ↑ Focus Online: Japans Wirtschaft stürzt ab

- ↑ Pressemitteilung des Statistischen Bundesamts

- ↑ Prognose der EU vom 3. November 2008: Für Deutschland, Frankreich und Italien 2009 ist mit einem Nullwachstum zu rechnen, während in England, Irland und Spanien sogar eine negative Zahl erwartet wird.

- ↑ Nachrichten des Deutschlandfunks vom 19.1.2009

- ↑ IWF: „Deutsche Wirtschaft schrumpft 2009“ (abgerufen am 6. November 2008)

- ↑ Bericht des IWF (abgerufen am 6. November 2008)

- ↑ Pdf-Datei Jahreswirtschaftsbericht 2009 „Konjunkturgerechte Wachstumspolitik“, S. 11.

- ↑ vgl. Weltbank warnt vor schwerster Rezession seit 30er Jahren bei tagesschau.de, 9. Dezember 2008 (aufgerufen am 10. Dezember 2008)

- ↑ Abschlusserklärung im Wortlaut; Veröffentlichung der Abschlusserklärung auf der Seite der Bundesregierung von Deutschland

- ↑ Handelsblatt: „Das hat der G20-Gipfel beschlossen“; Zu den Communiqués der G20-Gruppe

- ↑ tagesschau-Kommentar vom 21.10.2008

Wikimedia Foundation.