- Flattax

-

Mit Flat Tax (kurz für Flat-Rate Tax) oder Einheitssteuer wird ein einstufiger Einkommensteuertarif bezeichnet. Der Steuersatz ist konstant und damit gleich dem Grenzsteuersatz. Das Konzept der Flat Tax wurde von Robert E. Hall und Alvin Rabushka vorgeschlagen.[1]

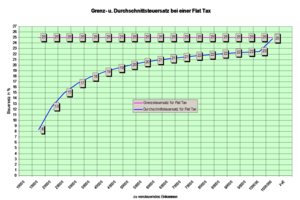

Die Einheitssteuer ist in der Regel konzeptionell verbunden mit einer möglichst vollständigen Erfassung der Einkommen und dem weitgehenden Wegfall von Subventionen und Steuervergünstigungen, um auch bei einem niedrigen Steuersatz ausreichende Steuereinnahmen zu erzielen. Eine Einheitssteuer mit einem Freibetrag führt zu einer indirekt progressiven Steuerbelastung: Während der Grenzsteuersatz gleich bleibt, steigt der Durchschnittsteuersatz mit zunehmendem Einkommen und nähert sich dem Grenzsteuersatz an.

Inhaltsverzeichnis

Länder mit Einheitssteuer

Land Einkommensteuer Körperschaftsteuer Bulgarien[2] 10% 10% Estland 22% 24% Georgien 12% 20% Hongkong 16% 17,5% Island 36% 18% Kirgisistan 10% 10% Lettland 25% 15% Litauen 27% 15% Mazedonien[2] 10% 10% Mongolei 10% 25% Rumänien 16% 16% Russland 13% 24% Serbien[3] 12%, 24% 10% Slowakei 19% 19% Tschechien[2] ~ 23,1% 21% Ukraine 15% 25% Stand 2007[4] (wo keine andere Quelle angegeben)

Beispiel Slowakei

Unter dem damaligen Finanzminister Ivan Mikloš führte die Slowakei 2004 eine Einheitssteuer mit einem Steuersatz von 19% ein. Dieser bezieht sich auf die Einkommensteuer, die Körperschaftsteuer und die Mehrwertsteuer. Steuerprivilegien und praktisch sämtliche gesetzlichen Ausnahmen wurden gestrichen, der reduzierte Mehrwertsteuersatz von 14% wurde abgeschafft. Die Folge war, dass auch Grundnahrungsmittel, Medikamente, Strom, Kohle etc. mit dem normalen Steuersatz von 19% versteuert wurden. [5] Außerdem wurden diverse Gebühren, Verbrauchsteuern und Sozialabgaben erhöht.

Durch die Einheitssteuer wurden fast alle slowakischen Steuerzahler bei der Einkommensteuer entlastet: die Bezieher niedriger Einkommen über erhöhte Steuerfreibeträge, die höheren Einkommen über die gesenkten Steuersätze. Relativ gesehen wurden die Bezieher mittlerer Einkommen im ersten Jahr am wenigsten entlastet. In bestimmten mittleren Einkommensbereichen hat die Reform zu einer stärkeren Belastung geführt.

Bei der Mehrwertsteuer nahm die Belastung zu, da der ermäßigte Steuersatz von 14% abgeschafft wurde, sodass für alle Waren und Dienstleistungen der einheitliche Steuersatz von 19% gilt. Da der ermäßigte Steuersatz unter anderem für Lebensmittel, Bücher und Medikamente galt, erhöhte seine Abschaffung die Lebenshaltungskosten deutlich. Bei vielen Artikeln, die die Mehrwertsteuererhöhung betraf, ist der Konsum zurückgegangen.

Entgegen vielen Prognosen sank das Einkommensteueraufkommen nur geringfügig. Die Slowakei wies allerdings bereits vor der Steuerreform ein starkes Wachstum auf, was das Steueraufkommen unabhängig von der Steuerreform erhöht. Ein Erfolg der Reform ist ein seit 2004 wieder deutlich höheres Interesse ausländischer Investoren an der Slowakei. Allerdings ist dies auch durch den EU-Beitritt im gleichen Jahr und das relativ geringe Lohnniveau bedingt.

Die Wahlen 2006 gewann die Opposition mit dem Versprechen die Reformen wieder rückgängig zu machen, was aber nur teilweise umgesetzt wurde.[6] Zum aktuellen Stand des Steuerrechts in der Slowakei siehe Steuerrecht (Slowakei).

Beispiel Tschechische Republik

In der Tschechischen Republik werden die Sozial- und Krankenversicherungsbeiträge sowohl des Arbeitnehmers als auch des Arbeitgebers versteuert (Superbruttoeinkommen). Mithin beträgt die steuerliche Bemessungsgrundlage bei Arbeitnehmern 135% des Bruttolohns. Dadurch haben die meisten Arbeitnehmer von der Senkung der Einkommensteuersätze nicht profitiert.[7]

Einheitssteuer in der Diskussion

In Deutschland wurde der Einheitssteuer im Bundestagswahlkampf 2005 erhöhte Aufmerksamkeit zuteil. Der ehemalige Verfassungsrichter Paul Kirchhof, Mitglied des sogenannten Kompetenzteams der CDU, hatte einen einheitlichen Einkommensteuersatz von 25 Prozent vorgeschlagen.

Argumente für die Einheitssteuer

- Die Flat Tax erlaubt es, Einkünfte in größerem Umfang als bisher abschließend an der Quelle zu besteuern (Abzugsteuer, Quellensteuer). Lohneinkünfte, Kapitalerträge und Renten könnten vollständig und endgültig durch Steuerabzug an der Quelle besteuert werden; eine Einkommensteuererklärung und Veranlagung wäre im Regelfall nicht mehr erforderlich.

- Der Anreiz, Einkommen zwischen Personen oder Besteuerungsabschnitten zu verschieben, wird verringert. Es spielt keine Rolle mehr, welchem Jahr oder welcher Person eine Einnahme zugeordnet wird, denn der Steuersatz ist immer gleich.

- Die Diskussion um das Ehegattensplitting wird entschärft, weil es auch hier keine Rolle spielt, welcher Ehegatte wie viel zum Familieneinkommen beisteuert. Bei jedem Ehegatten ist der Steuersatz gleich hoch.

- Die Einteilung in Lohnsteuerklassen erübrigt sich und damit auch die Kritik an der vermeintlichen diskriminierenden Wirkung der Steuerklasse V (in Deutschland).

- Die Einheitssteuer löst das Problem der Verknüpfung von Einkommensteuer und Körperschaftsteuer zu einer rechtsformneutralen Besteuerung von Unternehmensgewinnen. Wenn auch der Körperschaftsteuersatz dem Einkommensteuersatz entspricht, werden alle Unternehmensgewinne gleich besteuert.

- Eine Einheitssteuer könnte ein Höchstmaß an Klarheit und Einfachheit im Einkommensteuerrecht schaffen und so zu einer einfacheren Steuererklärung führen.

- Zusammen mit einem Freibetrag gibt es auch bei der Flat-Tax eine Steuerprogression.

- Wird der Freibetrag auch dann gewährt, wenn das Einkommen den Freibetrag unterschreitet, dann wird die Progression negativ. Das bietet die Möglichkeit, ohne großen Verwaltungsaufwand eine Negativsteuer einzuführen, also das Auszahlen der negativen Differenz zwischen Freibetragshöhe und tatsächlichem (niedrigeren) Einkommen. Auf diesem Wege ließe sich gleichzeitig eine Grundsicherung mit minimalem Verwaltungsaufwand realisieren.

Argumente gegen die Einheitssteuer

- Die Kapitallenkungsmöglichkeiten des Staates, über steuerliche Anreize (z.B. Abschreibungsmodelle, Verlustverrechnung) gewisse Investitionen (z.B. in erneuerbare Energien, Schiffbau oder geschlossene Immobilienfonds) oder Ausgaben zu fokussieren, werden erschwert. Nach Ansicht mancher Wirtschaftswissenschaftler hätten solche staatliche Lenkungswirkung aber fast immer negative Auswirkungen, so dass dieser Nachteil aus gesamtwirtschaftlicher Sicht eher ein Vorteil sei.[8]

- Tendenziell belastet die Umstellung auf eine Flat Tax untere und mittlere Einkommensbezieher stärker als die Bezieher höherer Einkommen, was sich allerdings durch die Kombination mit einem Freibetrag vermeiden ließe.

- Da steuerlich abzugsfähige Ausgaben nur zu einem geringen Teil über eine Steuerentlastung gegenfinanziert werden, unterbleibt so ein zusätzlicher wirtschaftsstimulierender Konsumreiz, der aus der Neigung entstehen würde, seine progressive Steuerbelastung möglichst zu senken. Durch den dadurch fehlenden Konsum wird der Volkswirtschaft Geld entzogen, welches nicht in dem Maße wirtschaftsfördernd wie der Konsum lediglich zu einer höheren volkswirtschaftlichen Sparquote führt. Konsum nur zum Zwecke der Steuervermeidung würde allerdings wie Kapitallenkung des Staates allgemein (s.o.) nicht notwendigerweise gesamtwirtschaftlich sinnvoll sein.

- Eine mit der Einheitssteuer einhergehende Verbreiterung der Bemessungsgrundlagen bedeutet, dass die Steuerbasis erweitert wird, was zu individuellen Steuererhöhungen führen kann, abhängig von Steuersatz und Freibetrag.

- Das als gerecht empfundene Prinzip der Besteuerung nach der individuellen Leistungsfähigkeit wird nicht mehr über die steuerliche Progression gewährleistet, sondern nur noch in weit geringerem Maße über die Freibeträge. Andererseits würden Spitzenverdiener tatsächlich einen pauschalen Steuersatz zahlen, statt die Steuerlast durch Abzugsmodelle in unterschiedlichem Ausmaß senken zu können – wodurch das Argument der geringeren Umverteilungswirkung etwas an Bedeutung verlöre.

- Gegenüber einem progressiven Einkommensteuertarif, bei dem die durchschnittliche Steuerbelastung bis zum Spitzensteuersatz nahezu linear ansteigt, und erst dann abzuflachen beginnt, flacht bei der Einheitssteuer der Durchschnittsteuersatz von Anfang an ab. Dies würde dazu führen, dass mit steigenden Einkünften der gesellschaftliche Finanzierungsanteil des Einkommensteuerzahlers am Gemeinwohl wesentlich geringer ansteigt als bei einem progressiven System.

- Die kleinere Differenz zwischen Grenzsteuersätzen und durchschnittlicher Besteuerung könnte den Lohndruck in Tarifverhandlungen erhöhen und somit Arbeitsplätze kosten.[9]

Umverteilungswirkung

Bei der reinen Einheitssteuer gibt es keine Freibeträge und damit auch keine Steuerprogression. Alle Einkommen werden mit dem gleichen Grenzsteuersatz versteuert. Im Falle eines Freibetrages verläuft der Durchschnittsteuersatz allerdings progressiv, was als Umverteilung der Einkommen interpretiert werden kann. Ob diese höher oder niedriger ist als eine mit ihr verglichene Referenz-Umverteilung, ergibt erst die Messung in konkreten Fällen: Für die zu vergleichenden Einkommensverteilungen werden vor und nach der Besteuerung Ungleichverteilungsmaße berechnet. Nicht aus der Art der Progression, sondern erst aus dem Vergleich der Ungleichverteilungsmaße ergibt sich der tatsächliche Grad der Nivellierung der Einkommensunterschiede. Im Vergleich zu anderen Steuertarifen kann die Einheitssteuer sowohl zu einer geringeren aber auch zu einer höheren Nivellierung von Einkommensunterschieden führen. Das hängt von Grenzsteuersatz und Freibetrag der Einheitssteuer und von den mit ihr verglichenen Steuertarifen ab.

Ohne Beschränkung des Durchschnittsteuersatzes auf positive Werte wirkt der Freibetrag bei Einkommen unterhalb dieses Freibetrages als eine negative Einkommensteuer. Es gibt daher zwei Arten der Einheitssteuer mit einem Freibetrag: Die Einheitssteuer mit Negativsteuer hat eine hohe Nivellierungswirkung. Die Einheitssteuer mit einer Beschränkung des Durchschnittsteuersatzes auf den positiven Bereich hat bei sonst unveränderten Parametern eine geringere Nivellierungswirkung. Im letzteren Fall werden negative Steuern nur durch Abgabefreiheit ersetzt.

Siehe auch

Einzelnachweise

- ↑ Robert E. Hall, Alvin Rabushka: The Flat Tax, 2007

- ↑ a b c Bulgarien: Niedrigste Flat Tax der EU, Die Presse, 19. Dezember 2007.

- ↑ Aufgrund von Ausnahmen und eines zweiten Steuersatzes auf hohe Einkommen kein reines Flat-Tax-System; "flat tax" auf dem Vormarsch, Bundesagentur für Außenwirtschaft, 28. Mai 2008; Alvin Rabushka: The Flat Tax Spreads to Serbia, Hoover Institution, 23. März 2004.

- ↑ Daniel Mitchell: Iceland Joins the Flat Tax Club, Tax & Budget Bulletin, Nr. 43, Cato Institute, Februar 2007.

- ↑ http://www.iwkoeln.de/Portals/0/pdf/trends02_06_5.pdf Institut der deutschen Wirtschaft Köln: Die arbeitsmarkt- und sozialpolitischen Reformen in der Slowakischen Republik

- ↑ "Bilanz nach dem ersten Regierungsjahr", Die Presse.

- ↑ "Große Steuerreform in Tschechien", Tschechien online.

- ↑ "Subventionen sind schädlich", Interview mit Alfred Boss vom Kieler Institut für Weltwirtschaft. Deutschlandfunk, 15. März 2006.

- ↑ Ben Lockwood, Alan Manning: Wage setting and the tax system: Theory and evidence for the United Kingdom. In: Journal of Public Economics. Bd. 52, Nr. 1, 1993, S. 1–29.

Literatur

- Christoph Suttmann, Die Flat Tax – Bemessungsgrundlage und Tarif im Rahmen einer „flachen“ Einkommenssteuer: Effizienz, Gerechtigkeit und rechtliche Bewertung, Duncker & Humblot, Berlin 2007. ISBN 978-3-428-12485-5. Zugl.: Dissertation, Universität Münster, 2006.

- "Osteuropa: Einige Länder haben die Einheitssteuer. Doch sie ist umstritten", Die Zeit.

Weblinks

- Wissenswertes zu Steuersystemen, Alfred-Weber-Gesellschaft

Wikimedia Foundation.