- Stufentarif

-

Der Begriff Stufentarif bezeichnet im Steuerrecht einen progressiv verlaufenden Steuertarif, bei dem eine der Kenngrößen Grenzsteuersatz, Steuerbetrag oder Durchschnittsteuersatz nicht linear ansteigt, sondern in Stufen verläuft. Entsprechend den drei Kenngrößen gibt es auch drei Ausprägungen eines Stufentarifs.

Inhaltsverzeichnis

Stufengrenzsatztarif

Im Stufengrenzsatztarif wird der Grenzsteuersatz nach Einkommensstufen angehoben. [1] Ab der angegebenen Einkommensgrenze wird jeder hinzuverdiente Euro mit einem höheren Grenzsteuersatz belegt. Der Teil des Einkommens, der innerhalb der vorhergehenden Stufe liegt, wird weiter mit dem dort geltenden niedrigeren Grenzsteuersatz besteuert. Der jeweilige Satz ist also nur für den entsprechenden Einkommensanteil gültig.

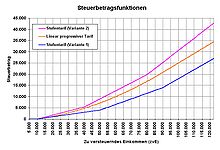

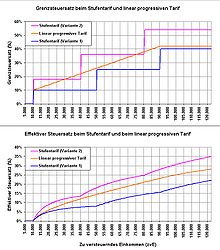

Der Steuerbetrag (Euro) ist die Fläche unterhalb der Kurve für den Grenzsteuersatz. In der oberen Grafik ist zu erkennen, dass der Steuerbetrag bei den dargestellten beiden Varianten für den Stufentarif (blau und magenta) innerhalb der Tarifzonen jeweils linear steigt. Die Gerade wird jedoch von Stufe zu Stufe immer steiler.

Wenn der Stufengrenzsatztarif nur aus einer einzigen Stufe mit einer Steuer von 10 % auf das über 10.000 Euro hinausgehende Einkommen besteht, so handelt es sich um einen proportionalen Tarif (Flat Tax) mit einem Grundfreibetrag von 10.000 Euro.

Die durchschnittliche Steuerlast steigt auch bei einem Stufentarif nicht in Stufen. In der unteren Grafik dargestellt als prozentual zu zahlende Einkommensteuer in Abhängigkeit vom Einkommen als effektiver Steuersatz (Durchschnittsteuersatz). Die Kurve für den Durchschnittssteuersatz besitzt jedoch eine gewisse "Welligkeit" an den Übergangsstellen zwischen den Stufen.

- Beispiel Variante 1

Dieses Beispiel entspricht der blauen Kurve in den Grafiken.

0 % für Einkommensanteile bis 10.000 € (Grundfreibetrag) 10 % für Einkommensanteile zwischen 10.001 € und 50.000 € 25 % für Einkommensanteile zwischen 50.001 und 90.000 € 40 % für Einkommensanteil über 90.000 €

Ein Arbeitnehmer, der 24.000 € (als zu versteuerndes Einkommen) verdient, würde für die ersten 10.000 € nichts bezahlen (Grundfreibetrag), für den Rest (14.000 €) würde er 10 % an Steuern abführen.

14.000 * 10 % = 1.400 (Steuer zu zahlen)

1.400(Steuern) / 24.000(Einkommen) * 100 % = 5,8 % effektiver SteuersatzDer Durchschnittssteuersatz ist hier mit 5,8 % deshalb niedriger als der Grenzsteuersatz der ersten Stufe, weil der Grundfreibetrag das zu versteuernde Einkommen mindert. Das ist jedoch keine spezielle Eigenschaft des Stufentarifs, sondern es ist beim linear progressiven Tarif genauso.

- Beispiel Variante 2

Dieses Beispiel entspricht der magenta Kurve in den Grafiken.

0 % für Einkommensanteile bis 10.000 € (Grundfreibetrag) 18 % für Einkommensanteile zwischen 10.001 € und 40.000 € 36 % für Einkommensanteile zwischen 40.001 und 80.000 € 54 % für Einkommensanteil über 80.000 €

Ein Arbeitnehmer, der 48.000 € (als zu versteuerndes Einkommen) verdient, würde für die ersten 10.000 € nichts bezahlen (Grundfreibetrag). Für den Anteil bis zu 40.000 € (30.000 €) müsste er 18 % an Steuern abführen und für den Rest (8.000 €) würde er 36 % an Steuern zahlen.

30.000 * 18 % = 5.400

8.000 * 36 % = 2.880

insgesamt sind das 8.280 (Steuer zu zahlen)

8.280(Steuern) / 48.000(Einkommen) * 100 % = 17,3 % effektiver SteuersatzStufenbetragstarif

Im Stufenbetragstarif erfolgt die Berechnung der Einkommensteuer getrennt nach Stufen. Anders als im Stufendurchschnittstarif wird die Steuer hier allerdings nicht prozentual berechnet, sondern ein fixer Steuerbetrag wird abhängig von fixen Einkommensstufen fällig. [2]

- Beispiel

Einkommen < 10.000 € Steuer = 0 € (Grundfreibetrag)

Einkommen < 20.000 € Steuer = 1.000 €

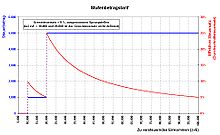

Einkommen > 20.000 € Steuer = 5.000 €Beim Stufenbetragstarif verläuft der effektive Steuersatz (Durchschnittsteuersatz) degressiv, er sinkt also mit steigendem Einkommen. Das Bild zeigt die innerhalb der einzelnen Stufen konstanten Steuerbeträge als blaue Linie. Dementsprechend ergibt sich die rote Kurve für den effektiven Steuersatz. Der Grenzsteuersatz ist innerhalb der Stufen gleich Null, weil der Steuerbetrag konstant ist.

Wenn der Stufenbetragstarif nur aus einer einzigen Stufe besteht, so handelt es sich um die sogenannte Kopfsteuer.

Stufendurchschnittstarif

Im Stufendurchschnittstarif oder Stufendurchschnittssatztarif erfolgt die Berechnung der (Einkommens-)Steuer getrennt nach Stufen. Anders als im Stufenbetragstarif wird die Steuer hier prozentual berechnet, wobei immer das gesamte Einkommen als Grundlage der Berechnung dient. [3]

Innerhalb einer Stufe sind Grenzsteuersatz und effektiver Steuersatz (Durchschnittsteuersatz) gleich groß.

- Beispiel

Einkommen < 10.000 € Steuersatz = 0 %

Einkommen < 20.000 € Steuersatz = 10 %

Einkommen > 20.000 € Steuersatz = 30 %Dieser Tarif wird beispielsweise in der deutschen Erbschaftssteuer unter der Bezeichnung Vollmengenstaffeltarif angewendet. Um das Problem der "Reihenfolgeumkehr" zu vermeiden, gibt es dort eine Härtefallregelung.

Reihenfolgeumkehr

Reihenfolgeumkehr bedeutet, dass jemand brutto mehr, aber netto weniger verdient als eine Vergleichsperson. Dieser Effekt würde sowohl beim Stufenbetragstarif als auch beim Stufendurchschnittstarif eintreten: Der Nettobetrag im Bereich des oberen Rands einer Stufe ist größer als im Bereich des unteren Rands der nächsten Stufe bei größerem Bruttobetrag. Bedingt durch den "Sprung" wird ein sehr viel höherer Steuerbetrag von einem nur geringfügig höheren Bruttobetrag abgezogen. An den Sprungstellen konvergiert der Grenzsteuersatz gegen unendlich.[4]

- Beispiel zum Stufenbetragstarif

Ein Bruttoeinkommen von 19.000 € wird nach dem obigen Stufenbetragstarif mit einem pauschalen Steuerbetrag von 1.000 € belastet. Somit beträgt das Nettoeinkommen 18.000 €.

Nun erhöht sich das Bruttoeinkommen auf 21.000 €. Nach dem Stufenbetragstarif wird jetzt eine Steuer von 5.000 € fällig. Das Nettoeinkommen vermindert sich auf 16.000 €, obwohl der Bruttobetrag gestiegen ist!Eine solche Besteuerung ist offensichtlich nicht vermittelbar. Steuerpflichtige werden natürlich versuchen, Einkommenssteigerungen zu vermeiden, die sie knapp über den nächsten Schwellenwert bringt.

- Beispiel zum Stufendurchschnittstarif

Ein Bruttoeinkommen von 19.000 € wird nach dem Stufendurchschnittstarif mit einem effektiven Steuersatz von 10 % belastet. Somit beträgt das Nettoeinkommen 17.100 €.

Nun erhöht sich das Bruttoeinkommen auf 21.000 €. Nach dem Stufendurchschnittstarif wird jetzt eine Steuer von 30 % fällig. Das Nettoeinkommen vermindert sich auf 14.700 €, obwohl der Bruttobetrag gestiegen ist!Auch ein solcher Tarif ist offensichtlich nicht vermittelbar. Die deutsche Erbschaftsteuer verwendet deshalb einen modifizierten Stufendurchschnittstarif, bei dem die Reihenfolgeumkehr mit einer Härtefallregelung abgemildert wird.

Anwendung

In folgenden Staaten wird ein Stufentarif verwendet:

Auch im geltenden deutschen Einkommensteuertarif gibt es seit 2007 eine Stufenkomponente in Form der Tarifzone 5 (Proportionalzone 2). Die deutsche Erbschaftsteuer arbeitet mit einem modifizierten Stufentarif, wobei der jeweilige Steuersatz auf den gesamten Betrag des Vermögenswertes angewendet wird.

Siehe auch

- Steuerprogression

- Flattax

- Einkommensteuertarif

- Progressiver Tarif

- Proportionaler Tarif

- Regressiver Tarif

- Grenzsteuersatz

- Steuerreform

Einzelnachweise

- ↑ Vgl. Steuerpolitik Rainald Borck LMU München SS 2008, Folien 22 und 23

- ↑ Vgl. Finanzwissenschaft Prof. Dr. habil. Erik Gawel FH Frankfurt am Main SS 2008, Folie 11

- ↑ Vgl. Finanzwissenschaft I, Prof. Dr. Walter Ried, Ernst-Moritz-Arndt-Universität Greifswald, SS 2009, Abb. 24, Folie 16

- ↑ Prof. Dr. Lars P. Feld, Universität Heidelberg, Steuertechnik und Tariflehre (Folien 39 und 56)

Bitte den Hinweis zu Rechtsthemen beachten!

Wikimedia Foundation.