- Gefühlte Inflation

-

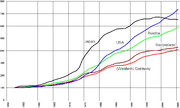

Reichsbanknote 5 Milliarden Mark, 10. September 1923Entwicklung der Konsumentenpreisindizes verschiedener Länder

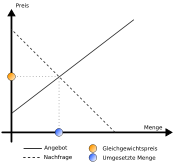

Reichsbanknote 5 Milliarden Mark, 10. September 1923Entwicklung der Konsumentenpreisindizes verschiedener Länder Entstehung des Gleichgewichtspreises (Anmerkung: Für die Gültigkeit dieser Betrachtungen sind Ceteris-paribus-Bedingungen Voraussetzung.)

Entstehung des Gleichgewichtspreises (Anmerkung: Für die Gültigkeit dieser Betrachtungen sind Ceteris-paribus-Bedingungen Voraussetzung.)Inflation (von lat.: „das Sich-Aufblasen; das Aufschwellen“) bezeichnet in der Volkswirtschaftslehre einen andauernden, „signifikanten“ Anstieg des Preisniveaus infolge längerfristiger Ausweitung der Geldmenge durch Staaten oder Zentralbanken. Es verändert sich also das Austauschverhältnis von Geld zu allen anderen Gütern zu Lasten des Geldes: für eine Geldeinheit gibt es weniger Güter, oder umgekehrt: für Güter muss mehr Geld gezahlt werden, d.h. sie werden teurer. Daher kann man unter Inflation auch eine Geldentwertung verstehen. Letztlich ist eine Inflation ohne eine überschießende Geldmenge (Geldpolitik) nicht denkbar. [1]

Um „alle anderen Güter“ fassbar zu machen, werden Indizes oder Warenkörbe definiert.

Inhaltsverzeichnis

Abgrenzung Inflation gegen andere Erscheinungen

Im allgemeinen Sinne und politischen Sprachgebrauch werden verschiedene Erscheinungen mit Inflation in Verbindung gebracht oder gleichgesetzt, die u.U. keine Inflation sind.

Kassenhaltungs-Inflation

Bezeichnet einen Zustand, in dem die Wirtschaftssubjekte höhere Geldbestände horten, als sie eigentlich wollen. Nach ökonomischer Theorie tritt diese Situation in freien Märkten nicht auf, da die höheren Geldbestände zu Inflation führen müssen. Werden die Preise jedoch (staatlich) administriert und erfolgt die Messung des Preisniveaus anhand der administrierten Preise, so liegt keine Inflation vor. Hilfsweise kann Inflation allerdings auf nicht-administrierten Märkten (Schwarzmarkt) gemessen werden. Ob Inflation vorliegt, ist also eine Frage der Anerkennung einer Definitions-Autorität. Gegen diese These ist einzuwenden, dass gehortete Geldbestände nicht per se ein Geldangebot darstellen. Nur der Teil der Geldbestände, den die Wirtschaftssubjekte planen, in der betrachteten Periode gegen Waren und Dienstleistungen einzutauschen, stellt ein Geldangebot dar.

Externe Preisschocks

Dieser Terminus wurde im Zuge der sog. Ölkrise strapaziert. Aber der Anstieg des Preises eines Gutes ist nicht der Anstieg des Preisniveaus. Sofern im Gegenzug andere Güter im Preis sinken, kann das Preisniveau konstant bleiben; dann liegt keine Inflation vor. Fühlt die Notenbank sich jedoch berufen, die Preiserhöhungen zu alimentieren, kann ein Effekt analog der sog. Kostendruck-Inflation ausgelöst werden.

Gefühlte Inflation

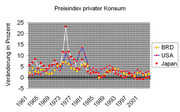

Mit der Einführung des Euro kam es in einigen Ländern der Europäischen Gemeinschaft zu einem Auseinanderklaffen zwischen den Inflationsraten, wie sie von der Bevölkerung laut Umfragen wahrgenommen wurden, und denjenigen, wie sie die statistischen Ämter, in Deutschland das Statistische Bundesamt, ermittelten. Die „gefühlte Inflation“ [2] lag deutlich höher als die amtliche Inflationsrate. Das lag daran, dass alltägliche Ausgaben wie Lebensmittel, Heizung und Verkehr[3] einen höheren Preisanstieg hatten als teurere, superiore Güter wie Computer, Autos oder Pauschalreisen. Zudem werden "Leistungssteigerungen", zum Beispiel von Computern oder MP3-Playern mit in die Inflationsrate eingerechnet, so dass deren Preisindex formal sinkt, obwohl die Preise aktueller Geräte gleich bleiben oder steigen können. Alle diese Preise werden jedoch bei der Zusammenstellung des sogenannten repräsentativen Warenkorbes anteilig berücksichtigt. In diesem bilden dabei die alltäglichen Ausgaben nur einen kleinen Teil, während sie bei Privathaushalten mit niedrigen Einkommen einen wesentlich größeren Anteil haben (siehe auch: Working Poor).

Messung der Inflation

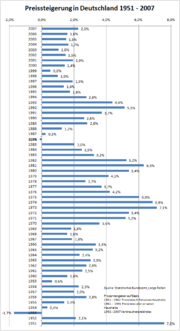

Internationale Preisniveau-EntwicklungJahr Österreich Deutschland Japan Schweiz USA % Bezug: 1952 = 100 % 2005 588,29 411,39 652 427,45 736,36 2003 563,29 396,96 654 419,26 693,50 2000 531,91 379,86 666,66 409,83 649,35 1998 517,02 372,26 673,33 400,40 614,93 1995 496,27 356,69 656,66 395,08 574,67 1993 471,27 341,50 652,66 384,83 544,80 1990 423,40 300,30 614 338,11 492,85 1985 380,31 280,48 574 298,77 405,84 1980 299,46 232,13 501,33 242,21 311,03 1975 231,91 190,39 364 215,98 203,24 1970 162,76 141,44 212 149,18 146,10 1965 138,82 125,52 162,66 125,81 118,83 1960 114,36 109,60 121,33 107,37 111,68 1955 102,12 100 112,66 101,22 101,29 1952 100 100 100 100 100 Quelle: International Financial Statistics des IWF Am häufigsten wird zur Messung der Inflation der Verbraucherpreisindex herangezogen, die so genannte Inflationsrate. Der Index wird mit Hilfe eines Warenkorbs berechnet, der in einem bestimmten Jahr (Basisjahr) repräsentativ für einen durchschnittlichen Haushalt (in Deutschland 2,3 Personen) ist. Neben dieser rein statistischen Methode hat sich in den Wirtschaftswissenschaften der COLI, der cost of living index, etabliert. Dabei werden die Ausgaben gemessen, die Wirtschaftssubjekte zur Erreichung eines bestimmten Nutzenniveaus tätigen müssen.

Konsequenzen des Warenkorbes auf die Inflationsmessung

Auf Grundlage dieses Warenkorbs und des damit festgelegten Basisjahres werden für jedes Jahr die Lebenshaltungskosten und daraus die prozentuale Steigerung zum Vergleichs- oder Vorjahr ermittelt. Für jeden Monat ermittelt in Deutschland das Statistische Bundesamt, in Österreich Statistik Austria die Preissteigerungen, welche auch regelmäßig veröffentlicht werden. Im Schnitt betragen diese Inflationsraten zurzeit zwischen 0,5 und 2,5 %. Probleme bei der Messung dieser Zahlen ergeben sich vor allem daraus, dass mit zunehmendem Abstand zum Basisjahr der Warenkorb immer weniger repräsentativ ist, da das Konsumentenverhalten sich permanent ändert. So finden z. B. Innovationen im Warenkorb nur teilweise Berücksichtigung. Außerdem wird nicht berücksichtigt, dass sich verteuernde Produkte im Konsumverhalten schnell durch ähnliche Güter ersetzt werden.

Der Wert ist auch über alle Einkommensgruppen aggregiert, sagt also nichts darüber aus, inwieweit einzelne Einkommensgruppen betroffen sind.

Außerdem werden wichtige Wirtschaftsbereiche wie die Finanzgüter- und Immobilienmärkte nicht berücksichtigt. So kann man gegenwärtig im Dollarraum und im Euroraum ein deutliches Wachstum der Geldmenge feststellen, was nach der Quantitätsgleichung zu Preissteigerungen führen müsste. Diese Preissteigerungen findet man in Bereichen, die vom Index der Lebenshaltungskosten nicht erfasst werden, etwa den Finanzgütern wie Hedge-Fonds sowie in den Immobilienmärkten. So geht etwa eine Steigerung der Immobilienpreise nicht in den Index der Lebenshaltungskosten ein. Steht dieser Ausweitung der Geldmenge keine entsprechende Erhöhung des Realgüterangebots gegenüber, so steigt das Preisniveau, ohne dass diese Tatsache im Index der Lebenshaltungskosten deutlich wird. Diese Vermögenspreisinflation führt zu Spekulationsblasen, deren Platzen zu erheblichen Wirtschaftskrisen führen kann wie z.B. der Weltwirtschaftskrise oder der Immobilienblase und der Finanzkrise ab 2007 in den USA[4] [5] [6].

Seit Juli 2002 wird die Inflation wie in den USA und Großbritannien nach der hedonischen Methode berechnet. Dieses qualitative Verfahren führt zu deutlich niedrigeren Inflationszahlen. Das Statistische Bundesamt arbeitet mit ähnlichen Methoden und verwendet bei einigen Waren selbst eine hedonische Methode.

Kernrate der Inflation

Hauptartikel: Kerninflation

Die Kernrate der Inflation schließt die Preise für Lebensmittel und den Energiesektor aus der Berechnung aus, da diese in stärkerem Maße Schwankungen unterworfen sind, deren Ursachen nicht innerhalb der betrachteten Volkswirtschaft zu finden sind.

Ursachen/Gründe

Geht man von dem einfachen „Marktkreuz“ aus, wonach der Preis einer Ware bestimmt wird vom Schnittpunkt der Angebotskurve – das Angebot steigt mit steigendem Preis – und der Nachfragekurve – die Nachfrage sinkt mit steigendem Preis – dann lässt sich die Inflation zunächst einfach auf nachfrage- und angebotsseitige Ursachen zurückführen. Nachfrageseitige Ursachen für steigende Preise lassen sich dann als Ursachen verstehen, welche die Nachfragekurve immer weiter nach rechts verschieben, während angebotsseitige Ursachen die Angebotskurve immer weiter nach links verschieben.

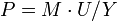

Eine weitere Erklärung für Inflation bietet die Quantitätsgleichung.

Dabei ist M: Geldmenge U: Umlaufgeschwindigkeit des Geldes P: Preisniveau Y: Reale Produktion

An dieser Gleichung kann man erkennen, dass das Preisniveau

immer dann steigt, wenn

- die Geldmenge M zunimmt,

- die Umlaufgeschwindigkeit des Geldes U zunimmt (empirische Untersuchungen zeigen, dass die Umlaufgeschwindigkeit langfristig allerdings annähernd konstant bleibt),

- die Reale Produktion Y (das Handelsvolumen) sinkt.

Die nachfrageseitig oder angebotsseitig begründeten Preissteigerungen können also nur in diesen drei Fällen durchgesetzt werden. Empirisch ist die Quantitätsgleichung sehr gut belegt. Dabei hat sich auch herausgestellt, dass Inflation nur erscheint, wenn die Zentralnotenbank die Geldmenge ausweitet. Das bedeutet, dass eine Inflation durch restriktive Geldpolitik zuverlässig verhindert werden kann. Siehe auch Quantitätstheorie.

Nachfrageseitig

Grundsätzlich wird zwischen einer Nachfragesoginflation und einer Angebotsdruckinflation unterschieden. Kommt es zur Nachfragesoginflation, sind die Ursachen, wie aus dem Wort zu entnehmen, auf der Nachfrageseite zu suchen.

In diesem Fall steigt die Nachfrage nach Gütern derart schnell, dass die Angebotsseite nicht durch Anheben des mengenmäßigen Angebots reagieren kann und stattdessen die Preise nach den Marktgesetzen anhebt. Betrifft dies alle Güter, ist jedoch ceteris paribus aggregiert ein Preisanstieg nicht möglich. Erfolgt eine monetäre Alimentierung, entsteht Inflation. Kurzfristig kann diese Alimentierung durch eine Erhöhung der Umlaufgeschwindigkeit des Geldes erfolgen. Längerfristig kann Inflation aber nur bestehen, wenn sie durch eine entsprechende Ausweitung der Geldmenge alimentiert wird. Man unterscheidet zusätzlich zwischen "hausgemachter" und "importierter" Nachfragesoginflation, je nach dem, ob die Nachfrage aus dem In- oder Ausland herrührt.

Angebotsseitig

Auf der anderen Seite steht die Angebotsdruckinflation (auch: Kosteninflation), deren Ursprünge bei den Produktionskosten zu suchen sind. Dies sind primär Steigerungen der Lohn- bzw. Lohnnebenkosten, der Energiepreise oder Zinserhöhungen. Die Kosteninflation tritt allerdings nur dann als Erhöhung des Preisniveaus in Erscheinung, wenn die teurer produzierten Güter auch auf dem Markt zu den geforderten höheren Preisen Käufer finden und es keine Substitution aus anderen Märkten gibt (Verkäufermarkt). Auch diese Inflationsart kann nur bei einer entsprechenden Ausweitung der Geldmenge längerfristig bestehen. "Cost-push-Inflation" besteht, wenn ein Unternehmen z.B. durch höhere Rohstoffpreise ("importierte" Inflation) oder höhere Löhne, Steuern etc. ("hausgemachte" Inflation) höhere Produktionskosten hat. "Profit-push-Inflation" wird hingegen dadurch verursacht, dass ein Unternehmen höheren Gewinn einstreichen will.

Weitere Ursachen/Gründe

Steuererhöhungen und staatlich administrierte Preissteigerungen können unabhängig von der wirtschaftlichen Situation zu einer höheren Inflationsrate führen.

Ein weiterer wichtiger Begriff ist die importierte Inflation; damit ist die Übertragung einer Inflation im Ausland auf das Inland gemeint. Gegen importierte Inflation ist eine Volkswirtschaft bei flexiblen Wechselkursen gut abgesichert, bei festen Wechselkursen kann sich eine Volkswirtschaft hingegen nicht gegen den Import der Inflation absichern.

Außerdem haben die verschiedenen Schulen der Wirtschaftstheorie jeweils eigene Inflationstheorien entwickelt.

Produktionskostentheorie des Geldes

Die klassischen Ökonomen wie Adam Smith, David Ricardo bis hin zu Karl Marx vertraten eine Produktionskostentheorie des Geldes. Für sie waren der Wert des Geldes und damit die Preise durch die Arbeitswertlehre bestimmt. Adam Smith drückte dies so aus: „Das Verhältnis zwischen dem Werte des Goldes und Silbers und dem irgendwelcher anderer Güter hängt … von dem Verhältnis zwischen der Menge Arbeit ab, die nötig ist, um eine bestimmte Menge Gold und Silber, und der Menge Arbeit, die nötig ist, um eine bestimmte Menge irgendeiner andern Art auf den Markt zu bringen.“ Die Warenpreise konnten nach der Arbeitswertlehre also nur dann dauerhaft steigen, wenn die Arbeitsproduktivität bei der Gold- oder Silbergewinnung dauerhaft rascher gesteigert werden konnte, als diejenige bei der Produktion der anderen Waren.

Nach der Produktionskostentheorie des Geldes (oder nach der Arbeitswerttheorie) führten die großen Gold- und Silberimporte aus Südamerika nach der Entdeckung Amerikas nicht deshalb zu einer Inflation in Europa, weil das viele Gold eine vergleichsweise kleine Menge an Waren „jagte“ – das sagt die Quantitätstheorie des Geldes –, sondern weil plötzlich weniger Arbeitszeit erforderlich war, um eine bestimmte Menge an Gold oder Silber zu gewinnen. Die Ausdehnung der Geldmenge (Menge an umlaufenden Gold- und Silbermengen) war nur Symptom des plötzlich geringer gewordenen Arbeitswertes der Edelmetalle. Die Klassiker nahmen an, dass zum Umschlag der Waren einer Volkswirtschaft, die insgesamt einen bestimmten Wert hatten, eine Goldmenge von insgesamt einem bestimmten Wert benötigt wurde, abhängig von der Umlaufsgeschwindigkeit der Goldmünzen. Die Umlaufgeschwindigkeit wurde dabei als stabil angenommen. Sank der Wert der einzelnen Goldmünzen wegen Erhöhung der Arbeitsproduktivität bei der Goldgewinnung, wurden zum Ausgleich entsprechend mehr Goldmünzen für den Geldumlauf benötigt. Die Erhöhung der Geldmenge war also nur Symptom der Verminderung des Wertes der einzelnen Goldmünze.

Wurde mehr Gold, als für den Warenumschlag benötigt, in Umlauf gebracht, führte dies nicht zu Preissteigerungen, sondern das überschüssige Gold wurde als Wertaufbewahrungsmittel gehortet. Die Wirtschaftssubjekte wollten Gold nicht unter Wert gegen Waren tauschen, so die Annahme der Klassiker.

Anders sah es beim Papiergeld aus. Für das Papiergeld galten keine anderen Gesetze als für Goldmünzen, solange der Staat oder die Banken das Papiergeld nur in solchen Mengen ausgaben, dass es jederzeit zu einem bestimmten Verhältnis in Gold eingetauscht werden konnte. Aber beispielsweise während der Koalitionskriege floss aus Großbritannien sehr viel Gold ins Ausland ab oder wurde gehortet. Schließlich wurde die Goldeinlösungspflicht für Papierbanknoten durch den englischen Staat aufgehoben. Nach einiger Zeit gab es dann zwei Preise. Die stabilen Preise der Waren in Gold ausgedrückt und die steigenden Preise der Waren in Papiergeld ausgedrückt.

Marx stellte den Sachverhalt so dar: Solange die für den Warenumschlag benötigte Goldmenge durch Papiergeld ersetzt wird, sind Gold und das es repräsentierende Papiergeld gleich viel wert. Wird aber in Notzeiten von den Banken der Papiergeldumlauf über den notwendigen Goldumlauf gesteigert, dann steigen genau in dem Maße die Preise in Papiergeld ausgedrückt. Während also zu viel Gold die Preise nicht anhebt, sondern als Wertaufbewahrungsmittel gehortet wird, trauen die Wirtschaftssubjekte dem Papiergeld diese Fähigkeit zur Wertbewahrung nicht zu, es wird verausgabt. Dann „jagen“ aber zu viele Banknoten zu wenige Waren. Die Preise in Papiergeld ausgedrückt steigen. Für das Papiergeld gilt insoweit die Quantitätstheorie des Geldes.

Keynesianische Erklärung

Eines der Grundprinzipien des Keynesianismus ist die negative Korrelation zwischen Inflation und Arbeitslosigkeit. Grundlage für diese Annahme bildeten empirische Untersuchungen auf der Basis historischer Daten, die mit sinkender Arbeitslosigkeit ein höheres Preisniveau verbanden (Phillips-Kurve/Phillips-Theorem). Theoretisch erklärt wurde dieses Prinzip damit, dass mit sinkender Arbeitslosigkeit das Volkseinkommen steigt und hierdurch die Konsumgüternachfrage stärker ansteigt als Produktionskapazitäten geschaffen werden können. Dazu kommt, dass bei Vollauslastung die Preise ansteigen und die Gewerkschaften bei geringerer Arbeitslosigkeit höhere Lohnforderungen durchsetzen können, was sich auf die Preise auswirkt. Entgegen dieser Theorie trat in den 70er Jahren die Stagflation auf, welche neben einem hohen Arbeitslosenniveau auch steigende Inflationsraten verbuchte. Somit war die Phillips-Kurve insoweit widerlegt, weil sie nur gilt, wenn die Einflüsse von außen (die siebziger Jahre waren durch steigende Rohstoffpreise geprägt) stabil gehalten werden sowie bei einer Unterauslastung der Produktionskapazitäten, was vor allem in einer Deflation zutrifft.

Schöpft eine Volkswirtschaft ihre Produktionsmöglichkeiten zur Gänze aus – man spricht in diesem Zusammenhang von der PMK (=ProduktionsMöglichkeitenKurve) – so führt ein Anstieg der Nachfrage im Keynesianismus voll zu einer Preissteigerung. Die Unternehmen können die erhöhte Nachfrage nach Produkten nicht ausgleichen, daher werden diese Produkte einfach teurer (vgl. Nachfrage-Sog-Inflation oben). Die Problematik ist, ob nicht schon vor Erreichen einer allgemeinen Vollauslastung der Kapazitäten schon in einzelnen Wirtschaftszweigen Engpässe auftreten, so dass die Preise bereits zu klettern anfangen, bevor Vollbeschäftigung und allgemein Vollauslastung der Kapazitäten erreicht worden ist. In den 70er Jahren stand die Bauwirtschaft als besondere Nutznießerin keynesianischer Konjunkturprogramme im Verdacht, einfach nicht mehr zu investieren, sondern nur noch die höhere staatliche Nachfrage in Form von höheren Preisen einzuheimsen, ein Fall von Moral Hazard.

Österreichische Schule/Wiener Schule

Vertreter der Wiener bzw. Österreichischen Schule verstehen unter Inflation die Ausweitung (lat. inflare) der ungedeckten Geldmenge[7]. Neu geschaffenes Geld gelangt von der Zentralbank zu Marktteilnehmern, die mit diesem neuen Geld Güter nachfragen. Diese zusätzliche Nachfrage wird in steigenden Preisen sichtbar. Die Ursache für Inflation ist damit in der Schöpfung von Scheingeld so wie in gesetzlich privilegierten Institutionen des Bank- und Finanzwesens zu finden (Annahmezwang von Scheingeld, Zentralbankwesen, Teilreservebanken, Währungsmonopol usw., siehe auch [8] ).

Ausprägungen und Folgen der Inflation

Inflation lässt sich gliedern in verschiedene Geschwindigkeiten (schleichend, trabend, galoppierend und Hyperinflation) und Phasen (akzelerierte Phase – stabilisierte Phase – dezelerierte Phase). Der Begriff „Inflation“ erlebte dabei selbst eine Inflation, indem ursprünglich mit Inflation die Inflationen der frühen 20er Jahre gemeint waren, die heute als schwere oder Hyperinflationen gelten.

Leichte Inflation (etwa 0 % bis 5 % Wertverlust im Jahr) hat nachfragefördernde Wirkung, da Leute ihr Geld ausgeben oder investieren wollen. Freilich verlangen sie für Investitionen immer noch eine Liquiditätsprämie, d.h. die Renditen müssen deutlich über der Inflationsrate liegen.

Bei schwerer Inflation (etwa über 5 % Wertverlust im Jahr) verliert das Tauschmittel Geld seinen Wert schneller als andere Güter (z.B. Immobilien, Aktien, Sachkapital allgemein) und büßt daher die Wertmaßstabsfunktion und Wertaufbewahrungsfunktion ein, stattdessen wird eine Ersatzwährung verwendet, so z. B. Zigaretten in Deutschland nach dem 2. Weltkrieg, der US-Dollar in der Türkei (früher) oder Argentinien. Es kommt zur Flucht in wertstabile Sachwerte und zu Kapitalflucht. Auf den Kapitalmärkten nimmt das Kapitalangebot ab, da die Anbieter wegen der Inflation mit einem Werteverzehr rechnen, der Kapitalzins steigt. Aus gleichem Grund werden langfristige Kredite kaum noch angeboten, schon gar nicht mit festem Zins. So besteht auch für Kreditnehmer keine Planungssicherheit mehr. Bisher knapp lohnende Investitionen werden durch Zinssteigerung unrentabel, Unternehmen, deren Rendite nicht mehr ausreicht, gehen Bankrott.

Die inländische Währung wertet im Falle flexibler Wechselkurse ab, bei festen Wechselkursen jedoch wird es für ausländische Anbieter attraktiver, Waren im Inland anzubieten, für die inländischen Anbieter lohnt es sich weniger zu exportieren. Es kommt zu Importüberschüssen.

Durch die Inflation kommt es zu einer Senkung der Reallöhne, da die Gewerkschaften meist nicht in der Lage sind, schnell genug Lohnsteigerungen durchzusetzen. Ebenso sinken die Realeinkommen von Personen, die auf Sozialleistungen angewiesen sind, da Sozialleistungen vom Staat meist nicht entsprechend der Inflation erhöht werden.

Bei noch zu Zeiten vor der Inflation abgeschlossenen Verträgen verschiebt sich das wirtschaftliche Gleichgewicht. So wird generell der Schuldner besser gestellt, während sich die Position des Gläubigers verschlechtert. Das gilt zum Beispiel für Mieten, Unterhaltszahlungen, Renten- und Pensionsansprüche und Honorarforderungen aufgrund gesetzlich geregelter Honorarordnung wie bei Rechtsanwälten und Ärzten. So wurden die Immobilienbesitzer beispielsweise in der Deutschen Inflation 1914 bis 1923 faktisch vollständig entschuldet, während die Immobilien den Wert beibehielten. Der Gesetzgeber versuchte diese Inflationsgewinne über die Hauszinssteuer abzuschöpfen.

Einer der großen Profiteure der Inflation ist der Staat. Der Realwert seiner Verschuldung nimmt wegen der Inflation deutlich ab. Ein beliebtes Mittel zur Staatsentschuldung ist in neuerer Zeit die Währungsabwertung gegenüber z.B. dem US-Dollar, die letztendlich "Punktinflation" darstellt. Durch kalte Progression steigen außerdem die realen Steuereinnahmen. Die größten Verlierer sind Inhaber von Geldvermögen und festverzinslichen Wertpapieren wie Staats- oder Unternehmensanleihen. Diese Vermögen werden durch die Inflation entwertet. Bei schwerer Inflation steigt auch die Umlaufgeschwindigkeit des Geldes, denn da das Geld ständig entwertet wird, will niemand es lange behalten.

Kann nicht genug werthaltiges Sachkapital produziert werden, wird versucht, Wert in Devisen anzulegen. Die Entwertung des Geldes wird so beschleunigt.

Häufig gibt es nach der Inflation eine Währungsreform. Besonders schwere Inflationen mit monatlichen Wertverlusten von über 50 % werden auch als Hyperinflationen bezeichnet. Hyperinflationen sind in der Geschichte schon mehrmals auch deshalb abgebrochen worden, weil selbst der Realwert des Papiers zum Drucken der Banknoten höher war als der Wert einer Banknote.

Preis für ein Frühstücksei um 1923 Jahr Kaufpreis 6. Juni 1912 7 Pfennig 6. August 1923 923 Papiermark 27. August 1923 177.500 Papiermark 17. September 1923 2,1 Millionen Papiermark 15. Oktober 1923 227 Millionen Papiermark 5. November 1923 22,7 Milliarden Papiermark 3. Dezember 1923 320 Milliarden Papiermark Schwere Inflation konnte man in der Geschichte unter anderem beobachten:

- um 1622 in Europa in der Zeit des Dreißigjährigen Krieges

- in Frankreich während der Französischen Revolution – der Assignat

- um 1923 in Deutschland, Österreich und Ungarn (Deutsche Inflation 1914 bis 1923)

- 1939–1948 in Deutschland (zurückgestaute Inflation, korrigiert durch Währungsreform)

- 1945-1946 in Ungarn (siehe Pengö)

- jahrzehntelang bis 1991 in Argentinien

- jahrzehntelang bis 1994 in Brasilien

- um 1995 in Mexiko

- um 1997 in Süd-Ost-Asien, unter anderem Thailand, Indonesien und Südkorea (siehe Asienkrise)

- um 2002 in Argentinien

- Im Zuge der Ölpreisschocks kam es in den 70er Jahren zu Inflationsraten, wie sie etwa in den Vereinigten Staaten sonst nie in Friedenszeiten zu beobachten waren.

- Gemäß dem CATO Institute, Washington DC beträgt die Hyper-Inflation in Simbabwe per Ende Oktober 2008 gegenüber Ende Oktober 2007 2,79 Trillionen Prozent (2,79 * 1018 Prozent).[9]

In der Abbildung sind die Preissteigerungsraten für den Konsumpreisindex für die Länder der Triade dargestellt. Diese hohen Preissteigerungsraten erzwangen nach Meinung vieler Wirtschaftswissenschaftler die Abkehr vom Keynesianismus mit seiner Politik des billigen Geldes hin zum Monetarismus mit strenger Kostensenkungspolitik.

Versucht der Staat, die freie Preisbildung zu regulieren, sucht sich die Inflation andere Wege, bekannt unter verdeckter oder zurückgestauter Inflation. Sie äußert sich u. a. in Käuferschlangen oder in der Bildung eines Schwarzmarktes, auf dem die Preissteigerungen verdeckt stattfinden. Die offene Inflation ist eine reine Preissteigerung.

Bekämpfung der Inflation

Eine Möglichkeit, Inflation zu stoppen, besteht darin, Preise und Gehälter staatlich zu binden. Ein Versuch dazu scheiterte in den 70er Jahren in den USA unter Präsident Richard Nixon, da sich die Inflation, wie oben genannt, andere Wege suchte, z.B. Schwarzmärkte. Viele Wissenschaftler halten Preisbindungen für sinnlos, sogar schädlich für eine Volkswirtschaft und den Grundsätzen einer Marktwirtschaft widersprechend. Ein früher Versuch, Preise am Klettern zu hindern, ist das Höchstpreisedikt des römischen Kaisers Diokletian.

Monetaristen, deren Überzeugungen momentan die Geldpolitik der wichtigsten Zentralbanken der Welt beeinflussen, versuchen, mit Hilfe der Geldmenge die Inflation zu steuern. Eine Senkung der umlaufenden Geldmenge (in Deutschland auch kurz M1 genannt) würde etwa bedeuten, dass mit weniger verfügbarem Geld die gleiche Anzahl von Produkten gekauft werden muss.

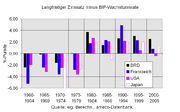

Dadurch sinkt der Preis, da der Wert des Geldes insgesamt steigt. Eine solche Maßnahme wäre, wenn die Geldmenge zu stark reduziert würde, deflationär und rezessiv. So sank während der Weltwirtschaftskrise in den USA die Geldmenge um 30 %. In den 1970er Jahren orientierten sich die Zentralbanken noch am Zins. Allerdings stellte sich heraus, dass die Zentralbanken nur den kurzfristigen Geldzins, nicht aber den langfristigen Kapitalzins beeinflussen konnten. Im Gegenteil stiegen die langfristigen Zinsen sogar. Milton Friedman zeigte die Ungeeignetheit des Zinses zur Geldmengensteuerung und empfahl stattdessen das Preisniveau. Heutige Zentralbanken versuchen deshalb, das Wachstum der Geldmenge dem Wachstum des Produktionspotentials anzugleichen. Um für die Wirtschaftssubjekte die wirtschaftliche Planung zu erleichtern, verkünden manche Zentralbanken auch Inflationszielwerte, d. h. sie kündigen eine Geldpolitik an, die das Ziel hat, die Inflation unterhalb eines bestimmten Zielwertes zu halten. Die EZB hat z. B. einen Zielwert von knapp unter 2 %. Probleme bereitet inzwischen zunehmend die Vermögenspreisinflation, die sich in spekulativen Blasen zeigen kann.

Keynesianer steuern stattdessen eher auf der Nachfrageseite: Mit Hilfe einer höheren Besteuerung oder geringeren Staatsausgaben wird versucht, die Nachfrage zu bändigen. Aber auch diesem Mittel sind sehr enge Grenzen gesetzt.

Eine andere früher durchgeführte, aber mit manchen Nachteilen verbundene Möglichkeit war die Golddeckung der Währung (siehe auch: Goldmark). Wenn Gold nicht unmittelbar Geld war, wurde der Wert des umlaufenden Papiergeldes in einem bestimmten Verhältnis durch Goldreserven bei den Banken gedeckt. Eine hundertprozentige Deckung war dabei nicht notwendig, es reichte ein kleineres Verhältnis, um unter normalen Umständen jederzeit Papiergeld in Gold auf Verlangen eintauschen zu können. 1971 gaben die USA unter Präsident Nixon offiziell die Goldeinlösungspflicht Dollar gegen Gold, die schon nur noch gegenüber staatlichen Zentralbanken bestanden hatte, auf. Dies war ein Teil des Endes des internationalen Währungssystems von Bretton Woods 1973. Bis dahin waren mittelbar alle Währungen noch an Gold gebunden; die Währungen an den US-Dollar, der US-Dollar an das Gold. Da nach dem Ende von Bretton Woods die Inflationsraten weltweit in die Höhe schnellten, gibt es immer wieder Überlegungen, ob zu diesem System zurückgekehrt werden sollte. Angesichts derzeit niedriger Inflationsraten wird dies allerdings weniger wegen der Inflationsgefahren, sondern mehr zur Eindämmung von Wechselkurs-Schwankungen gelegentlich diskutiert.

Gestoppt wurden die hohen Inflationsraten der 70er Jahre, nachdem der Lohn- und Preisstopp unter Präsident Nixon erfolglos blieb, durch restriktive Geldpolitik, das heißt, das Geldangebot wurde verknappt und die Zinssätze sowohl am langen wie am kurzen Ende, die lang- als auch die kurzfristigen Zinssätze, schnellten zum Dekadenwechsel 70er auf 80er Jahre (Paradigmenwechsel vom Keynesianismus zum Monetarismus) in die Höhe. Dabei können die Zentralbanken die kurzfristigen Zinssätze recht unmittelbar beeinflussen, während die langfristigen Zinssätze nur mittelbar beeinflusst werden. Seit den 80er Jahren scheint das Gespenst der Inflation gebannt zu sein, doch sind seitdem die Zinssätze gemessen an der goldenen Regel der Akkumulation zu hoch, vor allem bei den langfristigen Zinssätzen. Zuvor während der keynesianischen Epoche, während der hohen Inflationsraten, waren die Zinssätze an dieser Regel gemessen zu niedrig gewesen (siehe Abbildungen).

Eine sehr untergeordnete Rolle spielen freiwirtschaftliche Überlegungen zum Thema der Inflation, da sie von den meisten Ökonomen abgelehnt werden.

Österreichische Schule/Wiener Schule

Für die Vertreter der Wiener bzw. Österreichischen Schule ist der Anstieg des allgemeinen Preisniveaus eine Folge der Inflationierung. Ursache ist die Ausweitung ("Inflation") der ungedeckten Geldmenge durch die Zentral- und Geschäftsbanken. Folgen der Inflationierung sind vermeidbar, wenn die Ursachen selbst nicht politisch begünstigt werden. Zu den begünstigenden und vermeidbaren Ursachen zählen insbesondere der gesetzliche Schutz und die gesetzliche Privilegierung jener Finanzinstitutionen, die ungedecktes Scheingeld herstellen.

Weblinks

- Verbraucherpreis-Index für Deutschland

- Verbraucherpreis-Index für Österreich

- Schweizerischer Landesindex der Konsumentenpreise

- Statistiken der EZB (englisch)

- Inflation in den Neuen Bundesländern (in Quartalsberichten)

- Jürgen Pätzold: Das Inflationsproblem. Ursachen und Strategien.

Einzelnachweise

- ↑ Rüdiger Dornbusch, Stanley Fischer, Richard Startz: Makroökonomik.

- ↑ Glossar: http://www.stern.de/wirtschaft/immobilien/608128.html?nv=ct_mt

- ↑ Größter Preissprung im Großhandel seit 1982, tagesschau.de, 11. April 2008

- ↑ Focus |USA | Immobilienblase vor dem Platzen

- ↑ Zeit | IWF |Finanzkrise : IWF fürchtet 600 Milliarden Euro Verlust

- ↑ Welt | Finanzkrise wird 2008 noch viel schlimmer

- ↑ Gregor Hochreiter: "Inflation – Fakten und Irrtümer"

- ↑ Jörg Guido Hülsmann, "Die Ethik der Geldproduktion", ISBN 978-3-937801-19-3

- ↑ Cato Institute (31. Oktober 2008): New Hyperinflation Index (HHIZ) Puts Zimbabwe Inflation at 2.79 Quintillion (1018) percent

Wikimedia Foundation.