- Marakon Profitability Matrix

-

Marakon Profitability Matrix ist ein Instrument des Controllings und findet auch in anderen Bereichen der Betriebswirtschaftslehre Anwendung. Das von der Marakon Associates entwickelte Instrument zur Darstellung und Analyse des Unternehmensportfolios basiert auf dem Gordon-Modell und den zugehörigen Randbedingungen. Die Marakon Profitability Matrix dient als Erklärungsraster zur finanziellen Positionierung von strategischen Geschäftseinheiten innerhalb des Strategisches Management.

Inhaltsverzeichnis

Gordon-Modell

Das Gordon-Modell ist ein Werkzeug des wertorientierten Controllings, welches aus dem von Williams entwickelten Dividendendiskontierungsmodell (DDM) weiterentwickelt wurde. Das Gordon-Modell verfolgt den Ansatz des Shareholder Value und dient der Bewertung von Unternehmenserfolgen der Zukunft. Dabei wird davon ausgegangen, dass ein potentielles Unternehmenswachstum zu erhöhten Dividendenausschüttungen führt. Um diese Annahme in das Bewertungsschemata von Aktionären einfließen zu lassen, werden die Dividende und das Wachstum mit einer konstanten Rate jährlich gesteigert. Aus den dabei getroffenen Annahmen lässt sich damit die folgende Berechnung des Markt-/Buchwertverhältnis für ein Unternehmen ableiten:

- Eigenkapitalrentabilität (RoE)

- Wachstum (g)

- Kapitaleigenkosten (KEK)

Aus diesem errechneten Markt-/Buchwertverhältnis lassen sich demnach die anschließenden Entscheidungsregeln treffen:

M/B > 1 RoE > KEK Wachstum wird gesteigert Unternehmens-/ Wertsteigerung für Eigentümer M/B = 1 RoE = KEK Wachstum ist wertneutral Werterhaltung für Eigentümer M/B < 1 RoE < KEK Wachstum mindert Unternehmenswert Wertvernichtung für Eigentümer Marakon Profitability Matrix

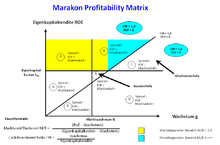

Die Marakon Profitability Matrix ist eine grafische Darstellung in einem zweidimensionalen Koordinatensystem aufbauend auf dem im Gordon-Modell ermittelten M/B-Ration. Dabei werden auf der Abszisse das Wachstum g und auf der Ordinate die Eigenkapitalrendite RoE der Strategischen Geschäftseinheiten abgetragen.

Cash Investment Ratio (CIR)

Das CIR stellt die Relation von investiertem Eigenkapital und den daraus resultierenden Rückflüssen an Kapital dar. Das CIR ist wie nachfolgend definiert:

Da der Eigenkapitalansatz von Marakon unter Verwendung von gewinnorientierten Größen zugrunde liegt, ist der Free Cash Flow als sogenannter Eigenkapital-Free Cash Flow zu verstehen und wird wie folgt definiert:

Eigenkapital-Free Cash Flow = Jahresüberschuss − Investition von Eigenkapital Daraus ergibt sich der folgende Zusammenhang:

Cash Investment Ratio Eigenkapital-Free Cash Flow Erklärung aus Sicht der Eigenkapitalgeber CIR < 1 Eigenkapital-Free Cash Flow > 0 Investitionen in das Geschäft sind kleiner als die Rückflüsse aus dem Geschäft CIR = 1 Eigenkapital-Free Cash Flow = 0 Alle freigesetzten Mittel werden wieder reinvestiert CIR > 1 Eigenkapital-Free Cash Flow < 0 Investitionsbedarf des Geschäfts übersteigt Rückflüsse aus dem Geschäft Aus der Eigenkapitalrendite, dem Wachstum und dem Cash Investment Ratio ergibt sich eine dreifache Rasterung mit sieben Feldern. Diese lassen sich nach unterschiedlichen Perspektiven betrachten:

Die Spread-Perspektive

Diese zeigt die Differenz von Eigenkapitalrendite zu Eigenkapitalkosten. Ein positiver Spread erzielt Renditen, während Geschäftseinheiten mit einem negativen Spread die Eigenkapitalkosten nicht decken können.

Positiv Spread: A, B und C

Negativer Spread: D, E, F und G.Die Free Cash Flow-Perspektive

Geschäftseinheiten, die sich oberhalb der Winkelhalbierenden befinden, setzen liquide Mittel frei, Geschäftseinheiten unterhalb verbrauchen diese.

Free Cash Flow >0: A, B, E und G

Free Cash Flow <0: C, D und FDie Marktanteils-Perspektive

Geschäftseinheiten, die stärker wachsen als der Marktdurchschnitt gewinnen Marktanteile hinzu, während andere Marktanteile verlieren.

Marktanteilsgewinner: B, C, E und D

Marktanteilsverlieren: A, G und FWachstumsfalle

Die Situation von Geschäftseinheiten im Bereich C ist von besonderer Bedeutung. Die Geschäftseinheit gewinnt Marktanteile hinzu und erwirtschaftet die Kapitalkosten, jedoch muss das überdurchschnittlich starke Wachstum finanziert werden, wodurch die Geschäftseinheit keinen positiven Free Cash Flow erreicht. Im Boston-I-Portfolio (Auch BCG-Matrix genannt) sind solche Geschäftseinheiten mit den Stars zu vergleichen. Das heißt, die Geschäftseinheit erwirtschaftet aller Voraussicht nach in der Zukunft einen positiven Cash Flow, da diese sich nach dem Produktlebenszyklus zu einer Cash Cow entwickelt.

Gewinnfalle

Die Geschäftseinheit erwirtschaftet einen positiven Cash Flow, jedoch ist der Spread negativ. Das heißt, der ausgewiesene Gewinn kann die Kapitalkosten nicht decken. Wenn die Rentabilität nicht gesteigert werden kann, wird in diesem Fall zur Desinvestition geraten.

Marakon Portfolio Profitability Matrix

Marakon Portofolio Profitability Matrix ist ein weiterführendes Modell der Marakon Profitability Matrix. Diese macht es möglich Geschäftseinheiten verschiedener Märkte miteinander zu vergleichen. Bisher war eine vergleichende Darstellung von Geschäftseinheiten schwer möglich, da diese von nicht beeinflussbaren, marktbedingten Faktoren abhängig sind.

Die Marakon Portfolio Profitability berücksichtigt diese Einflussfaktoren. Anstatt des Wachstums der Geschäftseinheit wird die Relation aus Wachstum und Marktwachstum (g / G) herangezogen. Der RoE kann zum Vergleich verschiedener Geschäftseinheiten nur bedingt verwendet werden, da die Eigenkapitalkosten je nach Risiko des Marktes unterschiedlich hoch sind. Um einen Vergleich zu ermöglichen, also die verschiedenen Marktrisiken zu berücksichtigen, wird der RoE-Spread (RoE – KEK) gewählt.

Die dritte Trennlinie (Cash Investment Ratio) lässt sich nicht mehr einzeichnen. Das CIR kann allerdings berechnet und neben den Kreisflächen angegeben werden.

Die Kreisfläche ist proportional zum investierten Kapital dargestellt, so wird die Bedeutung der strategischen Geschäftseinheiten innerhalb des Portfolios dargestellt.

Beurteilung

Die Marakon Profitability Matrix gibt, aufbauend auf dem Gordon-Modell, einen Überblick über die Wertbeiträge einzelner strategischer Geschäftseinheiten eines Unternehmens. Mit Hilfe dieser vereinfachten Visualisierung ist es dem Unternehmen möglich, strategische Entscheidungen zur erfolgsmaximierten Fortführung der verschiedenen Geschäftseinheiten abzuleiten. Dabei stößt die Matrix auch an die Grenzen ihrer Wirksamkeit, welche in den Annahmen des Gordon-Modells begründet sind. Denn hierbei handelt es sich um ein statisches Modell (versch. Konstanzannahmen wie Eigenkapitalrendite/Eigenkapitalkosten) mit vielen restriktiven Annahmen über Zusammenhänge von verschiedenen Faktoren, welches in der Praxis selten vorzufinden ist.

Literatur

- Burger, Anton; Ulbrich, Philipp: R.Oldenbourg Verlag (Hrsg.): Beteiligungscontrolling 2005, ISBN 3-486-57870-7

- Gleißner, Werner: Gabler Verlag (Hrsg.): Wertorientiertes Risiko-Management für Industrie und Handel, 1 2001, ISBN 3-409-11699-0

- Günther, Thomas: Verlag Franz Vahlen (Hrsg.): Unternehmenswertorientiertes Controlling, 1 1997, ISBN 3-8006-2106-1

- Baum, Heinz-Georg; Coenenberg, Adolf; Günther, Thomas: Schäffer-Poeschel Verlag (Hrsg.): Strategisches Controlling, 1 2007, ISBN 3-7910-2545-7

Wikimedia Foundation.