- Devisenterminmarkt

-

Als Devisenmarkt (Foreign Exchange market, FX Market, auch Forex, Währungsmarkt) bezeichnet man den globalen Markt, auf dem Währungen (bzw. auf Währungen lautende kurzfristige Forderungen, so genannte Devisen) gehandelt werden. Angebot und Nachfrage von ausländischen Währungen treffen hier aufeinander. Der Devisenmarkt ist mit einem Tagesumsatz von ca. 4 Billionen US-Dollar im Jahr 2007[1] der größte Finanzmarkt der Welt. Hierbei liegt keine Bindung an einen festen Börsenplatz vor, sondern der Markt entsteht durch ein weltweites Netz an Interbankenbeziehungen. Der Handel der Devisen vollzieht sich meist fernmündlich oder fernschriftlich.

Ein Devisengeschäft beinhaltet den gleichzeitigen Kauf und Verkauf von unterschiedlichen Währungen am Interbankenmarkt. Dadurch bilden sich Tauschverhältnisse, so dass der Wert jeder Währung in der jeweils anderen ausgedrückt werden kann. Auf dem Devisenmarkt bildet sich so der nominale Wechselkurs als Preisverhältnis zwischen zwei Währungen.

Inhaltsverzeichnis

Preisbildung in der makroökonomischen Theorie

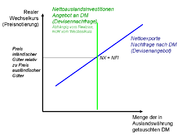

Das Angebot stellen die Nettoauslandsinvestitionen dar, also das Angebot an Devisennachfrage. Sie sind unabhängig vom realen Wechselkurs (nur abhängig vom Realzins auf dem Kreditmarkt). Die Nachfrage kommt durch die Nettoexporte zustande, also die Nachfrage nach Devisenangebot. Aus dem Marktgleichgewicht ergibt sich Nettoexporte = Nettoauslandsinvestitionen. Devisenmarkt und Kreditmarkt hängen über die Auslandsinvestitionen zusammen.

Akteure/Teilnehmer

Eine der wichtigsten Teilnehmergruppen am Devisenmarkt sind Banken (Großbanken, Geschäftsbanken). Sie treten als Spekulanten und Broker auf, d.h. sie kaufen und verkaufen Fremdwährungen, für die sie selbst das Devisenkursrisiko tragen. Weiterhin stellen sie für Investoren (Unternehmungen, institutionelle Anleger, Geschäfts- und Firmenkunden) die Devisenkurse. Die dritte Gruppe wichtiger Akteure auf dem Devisenmarkt sind die Zentralbanken. Diese können durch Devisenmarktinterventionen aus wirtschaftspolitischen Gründen in den Markt eingreifen um z.B. das Devisenmarktgleichgewicht wiederherzustellen.

Handel

Die Devisen werden sowohl auf Kassa- als auch auf Terminmärkten gehandelt. Währungen werden immer in Paaren gehandelt. Es ist nicht möglich nur den US-Dollar zu kaufen: Man tauscht immer Euro gegen Dollar, Dollar gegen Yen und so weiter. Deswegen werden Währungskurse auch immer in Paaren angegeben, zum Beispiel „EURUSD 1.5933“: Für einen Euro sind 1,5933 US-Dollar zu zahlen. An diesem Beispiel sieht man auch, dass die Quotierung bei vielen Währungspaaren bis zur vierten Stelle hinter dem Komma erfolgt. Im Handel zwischen Banken und größeren Unternehmen werden die Kurse inzwischen mit 5 oder 6 Kommastellen quotiert. Hintergrund ist die Einführung des Euro und der zunehmende Konkurrenzdruck der Handelspartner. Die Einführung des Euro hat im Vergleich zur Deutschen Mark die Marge halbiert und dazu geführt, dass sich ein Händler kaum noch vom anderen positiv abheben kann.

Der Handel verläuft dabei nicht zentral über eine Börse, sondern meist direkt zwischen Finanzinstituten über entsprechende Händlernetze. Zunehmend sind unter den Teilnehmern auch Konzerne, Broker und private Spekulanten. Gehandelt wird rund um die Welt und üblicherweise ausschließlich werktags (der Dollar wird an US-Feiertagen nicht gehandelt; der Euro nicht am 1. Mai) rund um die Uhr (So 23h – Fr 23h MESZ), so dass die beteiligten Investoren jederzeit auf relevante Ereignisse reagieren können.[2] Inzwischen bürgert es sich aber durch Online-Händlern immer mehr ein, dass auch während des Wochenendes Währungen gehandelt werden können. So wurde zum Beispiel Saddam Hussein an einem Wochenende gefangen genommen und Marktteilnehmer waren in der Lage, den daraus resultierenden kurzfristigen Dollaraufschwung zu nutzen.

Wesentlich dabei ist aber die dezentrale und weitgehend gesetzlich unregulierte Natur der Forex-Geschäfte. So können zwei Banken, die sich auf einen bestimmten Preis für ein Währungspaar einigen, einen gültigen Kurs abseits zentraler Strukturen festlegen. Im FOREX-Markt handeln Banken wie Spekulanten gewöhnlich mit Margin-Einsätzen – üblicherweise in der Größenordnung von 0,5 bis 2 Prozent des Handelswertes. So sind etwa, um im FOREX-Markt eine Million US-Dollar zu bewegen, bei 1 % Margin lediglich 10.000 US-Dollar Sichersheitsleistung notwendig. Dadurch entsteht eine Hebelwirkung, so dass sich trotz der relativ geringen Schwankungen der Wechselkurse in kurzer Zeit extreme Gewinne oder Verluste ergeben können.

Gehandelte Währungen

Am häufigsten gehandelt werden die Währungen der größten Wirtschaftsräume (US-Dollar, Euro, Yen) sowie Währungen aus Ländern mit starken Finanzplätzen (z. B. Britisches Pfund und Schweizer Franken).

Folgende Liste zeigt eine Übersicht der wichtigsten Wechselkursrelationen:

- USDCHF

- US-Dollar zu Schweizer Franken

- USDJPY

- US-Dollar zu Japanischer Yen

- GBPUSD

- Britisches Pfund zu US-Dollar

- EURUSD

- Euro zu US-Dollar

- EURCHF

- Euro zu Schweizer Franken

- EURJPY

- Euro zu Japanischer Yen

- EURGBP

- Euro zu Britisches Pfund

Das höchste Handelsvolumen weist dabei das Paar EURUSD auf (ca. 28 % aller Trades), gefolgt von USDJPY (ca. 17 %) und GBPUSD (ca. 14 %).[3]

Quellen

- Kyrer Wirtschaftslexikon, Oldenbourg

- May: Lexikon der ökonomischen Bildung, Oldenbourg

- Gabler Wirtschaftslexikon

Belege

Wikimedia Foundation.