- Goldene Finanzierungsregel

-

Die Finanzierungsregeln, auch Finanzregeln, beschäftigen sich mit der Frage, wie ein Unternehmen seine Finanzierung (Ausstattung mit Kapital) gestalten soll.

Inhaltsverzeichnis

Überblick

Im Hinblick auf eine optimale Kapitalstruktur, was eine Kosten minimierende und damit auch Unternehmenswert maximierende Auslegung der Finanzierung bedeutet, haben sich einige Finanzierungsregeln ausgeprägt. Diese zielen nicht nur auf eine optimale Verschuldung, sondern auch auf die Erhaltung der Zahlungsfähigkeit, also eine optimale Liquidität. Bei der Bewertung der Liquidität wird vom Grundsatz der Fristenkongruenz ausgegangen. Die meisten der unten genannten Regeln erweisen sich in der Praxis oft als utopisch, da sie je nach Branche kaum bis gar nicht umzusetzen sind. Außerdem vermindern sie häufig die Rentabilität zu Gunsten der Liquidität, ermöglichen aber auch, je besser die Regeln erfüllt sind, längere wirtschaftliche Durststrecken zu überwinden. So gesehen ist eine Anpassung der starren Regeln auf jedes einzelne Unternehmen oder zumindest auf eine Branche nötig, um den Praxisbezug herzustellen. Eine besondere Rolle spielt der Leverage-Effekt, das heißt die Hebelwirkung des Fremdkapitals auf die Rentabilität des Eigenkapitals.

Abhängig von der Position der in den Rechnungen verwendeten Einflussgrößen in der Bilanz werden die Finanzierungsregeln in horizontal und vertikal unterteilt:

Vertikale Finanzierungsregeln

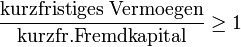

Statischer Verschuldungsgrad

Das Eigenkapital sollte nach dieser Regel mindestens so hoch sein wie das Fremdkapital (Eins-zu-Eins-Regel).

(erstrebenswert)

(erstrebenswert)

(gesund)

(gesund)

(noch zulässig)

(noch zulässig)

Den Ursprung hat diese Regel in der Vermeidung von Überschuldungen. In der Praxis ist in Deutschland diese Regel fast bedeutungslos, da deutsche Unternehmen einen durchschnittlichen Eigenkapitalanteil von weniger als 20 Prozent haben, während amerikanische Unternehmen eine wesentlich höhere durchschnittliche Eigenkapitalquote haben (in etwa 50 %). Ebenfalls unberücksichtigt bleiben Unterschiede in der Kapitalintensität verschiedener Branchen.

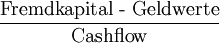

Dynamischer Verschuldungsgrad

Der dynamische Verschuldungsgrad ist eine Maßzahl für die Schuldentilgung aus eigener Kraft. Er ist ein theoretischer Wert und setzt gleichbleibende Größen innerhalb der Unternehmung voraus.

Horizontale Finanzierungsregeln

Genau wie die vertikalen Finanzierungsregeln stehen auch die nachfolgenden horizontalen in der Kritik. Liquiditätsaussagen sind kaum möglich, da Abflüsse, wie zum Beispiel Zinsen, nicht erfasst werden. Auch droht bei unzureichender Fristenkongruenz keineswegs die sofortige Insolvenz, da lediglich eine Ersatzfinanzierung gesichert werden muss. Die Fristigkeit des Kapitals soll der Umschlagsdauer des damit finanzierten Vermögens entsprechen.

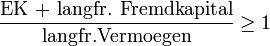

Goldene Bankregel

Sie gilt hauptsächlich für den Bankenbereich: Rückzahlungsdatum/Verfügungsdauer des Kapitals sollte sich mit dem Rückflusszeitpunkt decken (Fristenkongruenz):

Die goldene Bankregel besagt, dass die Höhe und Fälligkeit der von einem Kreditinstitut gewährten Kredite den dem Kreditinstitut zur Verfügung gestellten Einlagen entsprechen müssen. Dies bedeutet, dass kurzfristige Einlagen nur kurzfristig ausgeliehen werden dürfen, während langfristige Einlagen kurz-, mittel- und langfristig ausgeliehen werden können.

In der Realität wird die Goldene Bankregel von den Kreditinstituten im Normalfall nicht eingehalten. Es wird stattdessen nur für eine ausreichende Zahlungsbereitschaft Vorsorge getroffen. Tatsächlich erzielen Banken heute sogar Erträge, indem sie bewusst gegen die goldene Bankregel verstoßen. Sie betreiben dann Fristentransformation, indem sie einen Teil der niedrigverzinslichen, kurzfristigen Einlagen langfristig und damit zu höheren Zinsen ausleihen.

Auch ist die Goldene Bankregel in der Volkswirtschaftslehre umstritten, da sie nicht die Gesamtheit der Zahlungen eines Kreditinstituts berücksichtigt. Liquidität sei nur dann gegeben, wenn in einem Zeitraum die Summe der vom Kreditinstitut nicht beeinflussbaren Auszahlungen die Summe der entsprechenden Einzahlungen nicht überschreitet.

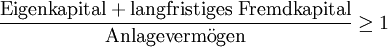

Goldene Bilanzregel

Die goldene Bilanzregel fordert eine Fristenübereinstimmung zwischen Kapital (Passiva) und Vermögen (Aktiva). Geltend für die übrigen Branchen: Finanzierung von Anlagevermögen (AV) durch Eigenkapital (EK) im engeren Sinne oder durch EK und langfristiges Fremdkapital im weiteren Sinne:

Die Einhaltung dieser Regeln garantiert deshalb aber noch nicht die Unternehmensliquidität, denn Kapitalbindungsfristen und Kapitalüberlassungsfristen sind bei Stichtagsbezogenheit einer Bilanz schwer definierbar. Sind diese Regeln eingehalten, besteht zumindest eine gewisse Wahrscheinlichkeit dafür, dass finanzielles Gleichgewicht auch für die Zukunft gegeben ist.

Goldene Finanzregel

Die goldene Finanzregel besagt, dass langfristig gebundenes Vermögen (Grundstücke, Anlagen, Lizenzen) durch langfristiges Kapital (Eigenkapital, Darlehen) gedeckt werden soll, da ansonsten ein Liquiditätsengpass droht.

Quellen

- Heribert Bodenhoff, Einführung in die Finanzierungs- und Investitionsrechnung, Verlag Vahlen 2002

Wikimedia Foundation.