- Kuponanleihe

-

Als Standardanleihen (auch: Kuponanleihen, Festzinsanleihe, Fixed Rate Notes, Plain-Vanilla-Bonds) bezeichnet man Anleihen mit fester Nominalverzinsung, die nachschüssig gezahlt und jährlich fällig wird. Dies sind die am häufigsten vorkommende Anleihen.

Der Kupon (=Nominalverzinsung) von Standardanleihen ist in der Regel vom Marktzins verschieden. Dies kann folgende Gründe haben:

- Der Marktzins hat sich seit Ausgabe der Anleihen geändert.

- Der Marktzins war unrund, im Interesse eines runden Kupons wurde deshalb ein vom Marktzins verschiedener Zinssatz gewählt. Beispiel: Marktzins liegt bei 2,85 %, man wählt einen Kupon von 3%.

- Es handelt sich um Deep-Discount-Bonds, die bewusst unter pari emittiert wurden.

Inhaltsverzeichnis

Bewertung

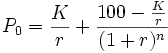

Unter der Annahme einer flachen Zinsstruktur bewertet man eine Standardanleihe nach folgender Formel:

wobei

- K = Kupon

- r = (laufzeitunabhängiger) Marktzinssatz

- n = Laufzeit in Jahren

Yield to Maturity (Effektivverzinsung)

Die Effektivverzinsung (Yield to Maturity, YtM) errechnet sich aus der Diskontierung der zukünftigen Cash Flows (Kupon und Nominalbetrag) mit einem einheitlichen Diskontierungsfaktor. Ergebnis der Diskontierung ist der heutige Kurs. Dies ist lediglich eine Rechenfiktion und ohne ökonomische Bedeutung.

Probleme

Die Effektivverzinsung ist aber nur eingeschränkt zum Vergleich von Anleihen geeignet.

- Für zahlreiche Anleihen kann die Effektivverzinsung noch nicht einmal berechnet werden.

- Zusätzliche Probleme ergeben sich bezüglich der Restlaufzeit:

- Bei einer freien Restlaufzeit ist die Wiederanlageprämisse nötig, um überhaupt zwei Anleihemöglichkeiten vergleichen zu können, ansonsten hat die Anleihe mit höchster Restlaufzeit automatisch die höchste Effektivverzinsung

- Bei einer vorgegebenen Restlaufzeit hängen relative Über- und Unterbewertungen im Markt nicht von einer Vergleichsvariable ab. Durch Linearkombination verschiedener Instrumente kann u.U. eine höhere Effektivverzinsung erzielt werden.

- Theoretischer Kuponeffekt: Bei normaler Zinsstruktur gilt für Anleihen gleicher Restlaufzeit (RLZ), dass der Kupon umso höher ist, je niedriger die Effektivverzinsung ist. Bei inverser Zinsstruktur gilt die Umkehrung, was sich durch die Wiederanlageprämisse ergibt.

Bewertung mit unterjährigen Zinszahlungen

Findet die Kuponzahlung nicht jährlich, sondern z. B. halbjährlich oder vierteljährlich statt, so sind die Zinsperioden und Marktzins dementsprechend anzupassen, weil ein Zinseszinseffekt für die unterjährig ausbezahlten Kupons berücksichtigt werden muss. Alternativ dazu kann man auch den Jahreskupon so anpassen, dass der Zinseszinseffekt in den Zins eingerechnet wird.

Variante 1:

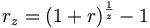

- Für den unterjährig gezahlten Zins rz muss gelten:

- wobei z die Anzahl der jährlichen Zinszahlungen darstellt.

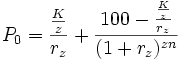

- Die Bewertungsformel für die Standardanleihe mit unterjähriger Zinszahlung wird dann folgendermaßen angepasst:

Variante 2:

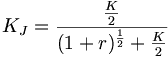

- Man berichtigt den Jahreskupon KJ unter Berücksichtung des Zinseszinseffekts, also z. B. für halbjährige Zinszahlungen:

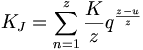

- bzw. allgemein:

Wikimedia Foundation.