- Effektivverzinsung

-

Die Rendite gibt das Verhältnis der Einzahlungen zu den Auszahlungen einer Geld- bzw. Kapitalanlage an und wird meist in Prozent und jährlich angegeben. Da sich die Rendite meist auf einen jährlichen Kapitalertrag bezieht, kann sie mit der Kennzahl Rentabilität, welche sich auf einen Unternehmenserfolg bezieht, nicht gleichgesetzt werden. Die bekannteste Renditekennzahl ist der Zinssatz. Der Begriff ist jedoch nicht scharf definiert, wodurch die Einordnung in einen bestimmten Markt kaum möglich ist. Es existieren verschiedene Arten von Renditen, wobei bei der Geld- oder Kapitalanlage immer ein mit der Rendite verbundenes Risiko beachtet werden muss.

Alternative Definitionen

- Die Rendite bezeichnet den Gesamterfolg einer Kapitalanlage, gemessen als tatsächliche Verzinsung des eingesetzten Kapitals. Sie beruht auf den Ertragseinnahmen des Fonds (z.B. Zinsen, Dividenden, realisierte Kursgewinne) und den Kursveränderungen der im Fonds befindlichen Werte. [1]

- Die Rendite soll erkennbar machen, wie gut sich ein früher angelegter Geldbetrag entwickelt hat, hinsichtlich des neuen Anlageergebnisses. Andererseits kann auch die Erwartung darüber, wie sich ein angelegter Betrag in Zukunft auswirkt, über die Rendite ausgedrückt werden.

- Rendite ist der jährliche Gesamtertrag eines angelegten Kapitals, meist in Prozenten des angelegten Kapitals ausgedrückt. [2]

Grundformeln

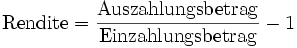

Allgemein wird mit der Rendite ein Auszahlungsbetrag ins Verhältnis zu einem Einzahlungsbetrag gesetzt:

Mit der Rendite wird der Gesamterfolg einer Kapitalanlage als tatsächliche Verzinsung des eingesetzten Kapitals gemessen. In der Grundformel der Rendite wird dabei der Gewinn ins Verhältnis zum eingesetzten Kapital gesetzt:

(Rendite als Zahlenwert)[3]

(Rendite als Zahlenwert)[3]

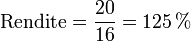

Setzt man beispielsweise 16 € ein und erzielt als Gewinn 20 €, so liegt die Rendite bei 125 %.

Die Rendite wird entweder als Prozentwert (125 %) oder als Zahlenwert (Dezimalbruch, 1,25) angegeben.

Arten von Renditen

Rendite einer Geldanlage

Die Rendite wird zum Vergleich verschiedener Geldanlagen herangezogen. Hintergrund ist, dass unterschiedliche Anlageformen oft unterschiedliche Ertrags- und Kostenkomponenten beinhalten. So gibt hier die Rendite die Antwort auf die Frage, welcher Zinssatz pro Jahr erforderlich wäre, um zum gleichen Anlageergebnis zu kommen.

Als Vergleichsmittel könnte die Umlaufrendite herangezogen werden. Sie gibt die durchschnittliche Rendite der gesamten festverzinslichen Wertpapiere, die sich im Umlauf befinden, an.Bei Geldanlagen (insbesondere bei Anleihen) wird von Rendite bis Fälligkeit (Yield to Maturity) gesprochen. Voraussetzung für ihre Berechnung ist, dass das Wertpapier bis zur Fälligkeit gehalten wird und über keine Optionsrechte verfügt.

Oft spricht man auch von Rendite nach (Einkommen-)Steuer, um Anlagen mit unterschiedlicher steuerlicher Behandlung miteinander zu vergleichen.

Rendite aus Wertpapieren

Auf dem Wertpapiermarkt wird nicht ein Zinssatz bestimmt, sondern es wird ein Preis für ein Wertpapier festgelegt. Dieser Preis ist der Kurs eines Wertpapiers. Die Rendite (Effektivverzinsung) lässt sich aus diesem Preis ableiten. Die Rendite eines Wertpapiers ist somit das, was man für das Wertpapier in einem Jahr erhält, abzüglich dem heute gezahlten Preis, geteilt durch den heutigen Preis. [4]

- iB: Rendite

- i0: Nominalzins

- PB: heutiger Preis des Wertpapiers

- i: aktueller Zinssatz

Rendite aus Anleihen

Anleihen mit unterschiedlicher Laufzeit haben jeweils einen Kurs mit einem dazugehörigen Zinssatz. Dieser wird als Rendite bezeichnet.

Es wird zwischen Anleiherenditen kurzer Laufzeit (kurzfristige Zinsen) und Anleiherenditen langer Laufzeit (langfristige Zinsen) unterschieden.

Zur Veranschaulichung der Beziehung zwischen Rendite und Laufzeit kann die Renditestrukturkurve herangezogen werden. Es wird die zeitliche Struktur von Anleiherenditen widergespiegelt, d.h. man kann den Unterschied zwischen kurz- und langfristigen Anleihen erkennen. Im Normalfall verläuft eine Renditestrukturkurve steigend, da die Rendite einer längerfristigen Anleihe normalerweise über den Renditen kurzfristiger Anleihen liegt. Sinkt die Kurve, liegen somit die Anleiherenditen kurzer Laufzeit über den Anleiherenditen langer Laufzeit.

Laufzeitrendite einer n-jährigen Anleihe ist als der konstante jährliche Zinssatz definiert, der den Anleihekurs heute gleich dem Gegenwartswert der künftigen Anleihe-Zahlung macht.[5]

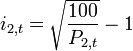

Angenommen es wird eine Anleihe über zwei Jahre gehalten. Diese Anleihe soll am Ende dieser zwei Jahre eine Zahlung von 100€ ergeben. Was den Anleger hierbei interessiert ist, zu wie viel Prozent sich die Anleihe nach Ablauf der zwei Jahre rentiert. [6]

- P2t : heutiger Anleihekurs für zweijährige Anleihe

- i2t : erwartete Rendite für zweijährige Anleihe

Periodenrendite einer Anleihe

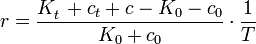

Die Periodenrendite einer Anleihe wird mit Return bezeichnet. Der Return bezieht sich auf eine Periode der Länge T mit dazwischen liegendem Kupontermin.

- Kt + ct: dirty price morgen

- K0 + c0: dirty price heute

- c: Kupon innerhalb der Periode

Hier wird von Transaktionskosten und Steuern abstrahiert.

Anwendung findet die Periodenrendite u.a. bei der Berechnung von kritischen Werten und Szenarioanalysen.

Effektiv- und Dividendenrendite

Die Effektivrendite gibt im Unterschied zur Normalverzinsung, welche sich auf den Nennwert eines Wertpapiers bezieht, die tatsächliche Rendite einer Anleihe an. Sie ist demnach der tatsächliche Geldwert, der abzüglich aller Kosten, aus einer Anlage zurückfließt.

Die Dividendenrendite (Dividenden-Kurs-Verhältnis) zeigt die Relation von ausgezahlter Dividende und dem Aktienkurs. Dadurch wird ein Vergleich verschiedener Anlageformen ermöglicht und der Anleger kann ableiten, wie hoch der Ertrag aus seinen Aktien ist. [7]

Brutto- und Nettorendite

- Die Bruttorendite ist der jährliche Gesamtertrag aus einer Geld- oder Kapitalanlage, wobei keine Steuern, Inflation oder ähnliche Einflussgrößen berücksichtigt werden.

- Die Nettorendite ist in den meisten Fällen niedriger als die Bruttorendite, da sie Steuern und Inflation mit berücksichtigt und somit den realen Kapitalzuwachs aus einer Geld- oder Kapitalanlage darstellt. Daher sollte die Auswahl einer Anlageform aufgrund von positiven Nettorenditen erfolgen. [8]

Stetige und diskrete Rendite

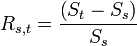

- Diskrete Rendite (einfache Rendite, return): prozentualer Zuwachs von einem Zeitpunkt zum anderen

=

=

- Rs,t: diskrete Rendite

- S: Kurs

- s: Anfangszeitpunkt

- t: Endzeitpunkt

- Stetige Rendite (Differenz der logarithmierten Preise, Logarithmus-Rendite): natürlicher Logarithmus des Zuwachsverhältnisses [9]

= lnSt − lnSs

= lnSt − lnSs

- rs,t: stetige Rendite

Zeitgewichtete und geldgewichtete Rendite

- Die zeitgewichtete Rendite (geometrische Durchschnittsrendite) zeigt, wie sich ein früher angelegter Geldbetrag in ein späteres Anlageergebnis transformiert, unter der Annahme, dass während des Betrachtungshorizonts keine Einzahlungen oder Entnahmen getätigt werden, oder falls doch vorhanden, die Rendite um die Zahlungen bereinigt wird. [10]

- Die geldgewichtete Rendite (interner Zinssatz, Internal Rate of Return, IRR) zeigt auch wie sich ein früher angelegter Geldbetrag in ein späteres Anlageergebnis transformiert, allerdings wird hier angenommen, dass Einzahlungen und Entnahmen bestehen, d.h. es erfolgt eine Gewichtung der erwirtschafteten Rendite mit dem jeweils eingesetzten Vermögen. Sie ist vom Zeitpunkt der Ein- bzw. Auszahlungen abhängig.

Beide Arten werden meistens als Durchschnittsrendite und nicht als Gesamtrendite angegeben.

Versprochene und erzielte Rendite

Die versprochene Rendite wird im Vorfeld nach bestimmten Konventionen berechnet (ex-ante). Die tatsächliche Rendite hingegen ist ein nachträgliches Konzept (ex-post), welches die tatsächlichen Wiederanlagemöglichkeiten berücksichtigt.

Renditebegriff bei Investitionen

Die Rendite einer Investition ist das Verhältnis des Gewinns der Investition zum ursprünglich investierten Betrag. Ein Beispiel für die Anwendung der Rendite ist die Verzinsung der Investition eines Unternehmens in neue Produktionsanlagen. Bei Immobilien errechnet sich die Rendite aus Kaufpreis durch Jahres-Netto-Kalt-Miete. Bei Erwerb in Teileigentum wird das anteilige Hausrücklagengeld mit berechnet. Umlagefähige Neben- und Betriebskosten bleiben dabei unberührt.

Rendite eines Portefeuilles

Zur näherungsweisen Berechnung der in einem Jahr erzielten Rendite eines Portefeuilles, wobei im Laufe des Jahres Ein- und Auszahlungen vorgenommen werden, dient die Zinsformel von Hardy.

Annualisierung

Um die Renditen unterschiedlicher Anlageformen mit unterschiedlich langen Anlagezeiträumen (bspw. pro Quartal) vergleichbar zu machen, werden sie in der Regel annualisiert, d. h. auf den Zeitraum eines Jahres bezogen.

Die Annualisierung erfolgt bei diskreten Renditen über das geometrische Mittel und nicht über das arithmetische Mittel. D.h. die jährliche Rendite JR:

![\mathrm{JR} = \sqrt[n]{1 + \mathrm{Rendite}} - 1](/pictures/dewiki/55/7f10e77ae4fe521f6d8586393d008b4c.png) , mit n Anzahl der Jahre, Rendite ist Gesamtrendite %

, mit n Anzahl der Jahre, Rendite ist Gesamtrendite %

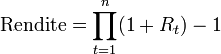

Um die Gesamtrendite in % aus den Jahresrenditen zu berechnen verwende man:

, mit Rt der jeweiligen Jahresrendite im Jahr t

, mit Rt der jeweiligen Jahresrendite im Jahr t

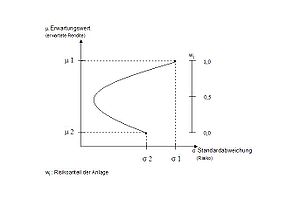

Rendite und Risiko

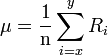

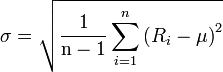

Die Rendite unterliegt von Jahr zu Jahr Schwankungen. Damit kann die Rendite fast nie ohne ein gewisses Verlustrisiko geplant werden. Bei der Renditeberechnung versteht man unter dem Risiko, die Unsicherheit, mit der die erwartete Rendite letztlich eintritt. Das Risiko ist höher, wenn die erwartete Rendite einer Anlage höher ist. Damit kann der Anleger entscheiden, ob er eine bestimmte Rendite mit geringstem Risiko, oder für ein bestimmtes Risiko eine höchstmögliche Rendite erreichen möchte. Zur Messung der Renditeschwankungen werden die Kennzahlen Erwartungswert und Standardabweichung herangezogen.

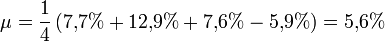

- Erwartungswert μ :

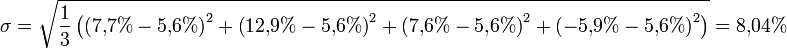

- Standardabweichung: σ:

- Ri: Rendite mit Anzahl i

- n: Periodenanzahl

- x: Anlagebeginn

- y: Anlageende

- Beispiel:

Jahr Kurs am Jahresbeginn Kurs am Jahresende Rendite 2002 65 Euro 70 Euro 7,7% 2003 70 Euro 79 Euro 12,9% 2004 79 Euro 85 Euro 7,6% 2005 85 Euro 80 Euro -5,9%

Es kann bei der Betrachtung des Risikos in systematisches und spezifisches Risiko unterschieden werden. Diese Unterscheidung wird über das CAPM-Modell getroffen. Das systematische Risiko betrifft allgemein Kapitalanlagen, die den Schwankungen des Marktes unterliegen (Marktrisiko). Die Investition kann perfekt geplant sein und trotzdem besteht dieses Risiko. Das spezifische Risiko entsteht für jeden Anleger unterschiedlich, da dieses Risiko nicht vom Marktverhalten abhängt. Hierbei muss jeder Investor versuchen, das Risiko so niedrig wie möglich zu halten. [11]Entscheidend beim Vergleich mehrerer Anlagealternativen ist also das mit der jeweiligen Anlageform einhergehende Risiko. Um die Rendite unterschiedlich riskanter Anlagen miteinander vergleichbar zu machen, werden sie risikoadjustiert (risikoangepasst). Ein bekanntes, jedoch bezüglich der Aussagekraft auch umstrittenes Maß der Risikobereinigung ist das Sharpe-Maß ("Sharpe-Ratio").

Siehe auch

Einzelnachweise

- ↑ www.boersenlexikon.faz.net

- ↑ Gabler Wirtschaftslexikon. 16. Auflage, 2004

- ↑ www.renditeformel.de

- ↑ Blanchard, Olivier und Illing, Gerhard: Makroökonomie. 4. Auflage, 2006

- ↑ Blanchard, Olivier und Illing, Gerhard: Makroökonomie. 4. Auflage, 2006

- ↑ Blanchard, Olivier und Illing, Gerhard: Makroökonomie. 4. Auflage, 2006

- ↑ www.boersenlexikon.faz.net

- ↑ www.tagesgeldvergleich.net

- ↑ Dorfleitner, Gregor: Stetige vs. diskrete Rendite: Finanzmathematische Überlegungen zur richtigen Verwendung beider Begriffe in Theorie und Praxis

- ↑ www.wwz.unibas.ch

- ↑ Kruschwitz, Lutz: Finanzierung und Investition. 2. Auflage, 1999

Literatur

- Oliver Blanchard, Gerhard Illing: Makroökonomie. 4. Auflage, 2006

- Thomas Hesse: Periodischer Unternehmenserfolg zwischen Realisations- und Antizipationsprinzip. 1996

- Lutz Kruschwitz: Finanzierung und Investition. 2. Auflage, 1999

- Jyrki Veranen,Herbert Hensle: Wertorientierung und Rendite. 2000

Weblinks

Wikimedia Foundation.