- Shareholder Value

-

Der Shareholder Value (deutsch: Aktionärswert) ist als Marktwert des Eigenkapitals definiert und entspricht vereinfacht dem Unternehmenswert und dem davon abhängigen Wert der Anteile. Der Shareholder-Value-Ansatz ist ein von Alfred Rappaport entwickeltes betriebswirtschaftliches Konzept, welches das Unternehmensgeschehen als eine Reihe von Zahlungen (Cash-Flows) betrachtet, analog zu der aus einer (Sach-)Investition resultierenden Zahlungsreihe. Die Bewertung des Unternehmens wird anhand der freien Cash-Flows ermittelt. Der Shareholder Value ergibt sich dabei aus den auf den Bewertungszeitpunkt diskontierten Freien Cashflows abzüglich des Marktwertes des Fremdkapitals (also z. B. Bankverbindlichkeiten).

Aus dem Kurswert der entsprechenden Aktie multipliziert mit der Anzahl der gehaltenen Wertpapiere besteht der Vermögenswert (Value), den ein Anteilseigner (Shareholder) einer Aktiengesellschaft besitzt. Eine auf Shareholder Value angelegte Unternehmenspolitik wird demnach versuchen, den Kurswert der Aktien und damit den Marktwert des Gesamtunternehmens zu erhöhen. Umfassend wird darunter nicht allein eine kurzfristige Steigerung des Börsenkurses, sondern eine langfristige Optimierung der Wettbewerbsfähigkeit und Profitabilität verstanden. Heute wird das Shareholder-Value-Prinzip weltweit von Unternehmen angewandt.

Inhaltsverzeichnis

Herkunft

Der Shareholder Value-Ansatz geht auf das im Jahr 1986 veröffentlichte Buch „Creating Shareholder Value“ von Alfred Rappaport zurück.[1] Danach hat die Unternehmensleitung im Sinne der Anteilseigner zu handeln. Ihr Ziel ist die Maximierung des langfristigen Unternehmenswertes durch Gewinnmaximierung und Erhöhung der Eigenkapitalrendite. Die geforderte Eigenkapitalmindestverzinsung dominiert andere Belange. Weil der Begriff mittlerweile massiv in die Kritik geraten ist, wurde er sowohl in der Fachliteratur als auch in den Unternehmen durch "Value Based View" (engl. wertbasierte Sicht) ersetzt.

Zusammenhang mit der Unternehmensführung

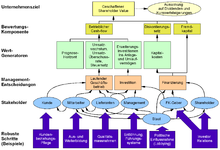

Der Shareholder Value kann als Resultat der Unternehmensführung betrachtet werden. Dabei haben verschiedene Faktoren einen Einfluss, wie Rappaport 1999 ausführte. Bemerkenswert daran ist, dass Management-Entscheidungen nur indirekt einen Einfluss auf den effektiv geschaffenen Shareholder Value haben.

Insbesondere die Schicht der Bewertungs-Komponente kann die Auswirkungen der getroffenen Management-Entscheidungen verstärken oder wieder aufheben. Hier setzt dann auch die Kritik an der Berechnung des Shareholder Value (siehe unten) an.

Die Robusten Schritte sind Maßnahmen, von welchen man annimmt, dass sie effektiv etwas in Bezug auf den SHV bewirken. Dadurch wird auch sichtbar, dass der Shareholder Value ein Ansatz ist, der mit Stakeholder Value vereinbar ist.

In seinen Hauptvarianten wird der Shareholder Value nach dem

- Discounted Cash Flow-Verfahren als Summe der diskontierten Zahlungsströme abzüglich des Fremdkapitalwertes, oder dem

- Ertragswertverfahren als Summe der diskontierten zukünftigen Gewinne und Ausschüttungen berechnet.

Berechnung des Shareholder Value nach der 1. oben genannten Hauptvariante:

- Die freien Cash-Flows (FCF) der betrachteten Jahre (t) werden mit (1+WACC) abgezinst und anschließend summiert.

- Diese Summe wird mit der, nach gleichem Verfahren abgezinsten, Summe des Residualwertes (geschätzte freie Cash-Flows für die Zeit nach den betrachteten Jahren) sowie dem Wert des nicht-betriebsnotwendigen Vermögens (Wertpapieranlagen, Spekulationsgüter usw.) summiert.

- Zieht man von dieser Summe das Fremdkapital des Unternehmens ab, erhält man den Shareholder Value.

Anwendungen

Mit den Diskontfaktoren lassen sich die Kapitalkosten bestimmen. Aus Kapitalmarktdaten sind die Fremdkapitalkosten bestimmbar. Das Capital Asset Pricing Model eignet sich zur Ermittlung der Eigenkapitalkosten. Die Risikoprämie liegt in den USA bei 5%, in Europa bei 4%. Typische Werte für Beta liegen um 1. Equity Beta berücksichtigt auch den Leverage-Effekt.

Als wesentliche Leistung des Konzeptes wird in der Fachliteratur herausgestellt, dass es alle unternehmerischen Aktivitäten auf ihre Auswirkungen auf den freien Cash-Flow zurückführt und über die Diskontierung freien Cash-Flows den Zahlungszeitpunkt mitberücksichtigt. Bereits an der Definition des Shareholder Value ist erkennbar, dass

- das Niveau des freien Cash-Flows und seine Entwicklung ein entscheidendes Kriterium für die Nachhaltigkeit eines Unternehmens sind und

- auch die Finanzierungsstruktur eines Unternehmens den Shareholder Value beeinflusst.

Da diese Größen Gegenstand der langfristigen Finanzplanung sind, wird deutlich, wie verzahnt die operative Unternehmenssteuerung einerseits und das Finanzmanagement andererseits sind.

Innerer Unternehmenswert und Börsenwert

Oft wird die Idee einer Wertorientierung und diejenige einer Kapitalmarktorientierung gleichgesetzt. Shareholder Value Konzepte im Sinne einer Orientierung der Unternehmenspolitik am (fundamentalen) Unternehmenswert basieren jedoch auf wesentlich weniger restriktiven Annahmen, als ein Shareholder Value Konzept im Sinne der Kapitalmarktorientierung. Die Orientierung am Börsenwert als Zielgröße setzt nämlich voraus, dass der Börsenwert und der fundamentale Unternehmenswert übereinstimmt. Tatsächlich zeigen jedoch viele empirische Untersuchungen zur Effizienz des Kapitalmarkts, dass hier vielfältige Bewertungsanomalien vorliegen und damit der fundamental angemessene Wert (als sinnvoller Zielgröße eines wertorientierten Managements) vom aktuellen Börsenwert abweichen kann. Ursachen hierfür liegen u. a. im Bereich psychologisch bedingter Fehler von Investoren, die die Behavioral Finance Forschung untersucht. Zudem sind Informationsasymmetrien zu beachten: Für die Berechnung des fundamental angemessenen Unternehmenswerts werden die bestverfügbaren (unternehmensinternen) Daten verwendet, während der Kapitalmarkt nur unvollständig informiert ist.

Bei der Kritik am Shareholder Value Ansatz ist zu unterscheiden zwischen Kritik, die auf methodische Probleme des Shareholder-Value-Ansatzes zielt und inhaltliche Kritik, die von Verteidigern des Shareholder Ansatzes häufig auf populäre Missverständnisse bezüglich dieses Ansatzes zurückgeführt wird.

Methodische Kritikpunkte

Methodische Kritikpunkte beziehen sich dabei speziell auf [2]

- Unzulänglichkeiten bei der Bestimmung von Unternehmenswerten und speziell der Kapitalkostensätze bei einem unvollkommenen Kapitalmarkt Kapitalkosten,

- die Berücksichtigung von Anreizproblemen des Managements, das nur durch sehr spezielle Zielvorgaben zielkongruent, d.h. im Interesse der Eigentümer agiert.

Inhaltliche Kritik

Kritiker lehnen die Fokussierung auf den Unternehmenswert ab. Eigenkapitalgeber eines Unternehmens seien nicht die einzige Anspruchsgruppe eines Unternehmens. Bei unternehmerischen Entscheidungen sollten auch potenzielle Auswirkungen beispielsweise auf Mitarbeiter, Kunden, Öffentlichkeit und die Umwelt berücksichtigt werden. So vertritt der Wirtschaftsethiker Peter Ulrich die These, dass der Shareholder-Value-Ansatz „unternehmensethisch nicht vertretbar“ und als Grundlage einer Unternehmensphilosophie ungeeignet sei. Es gelte, „die legitimen Ansprüche aller Stakeholder in fairer, ausgewogener Weise zu berücksichtigen“, also neben den Aktionären auch „die Mitarbeiter, die Lieferanten, Kunden sowie das gesamte gesellschaftliche Umfeld“.[3]

Diese Kritik hat zu alternativen Konzepten geführt, etwa dem ganzheitlichen Managementsystem Balanced Scorecard. In letzterem werden neben den Interessen der Shareholder (Finanzperspektive) auch die Interessen der Kunden und Lieferanten (Kundenperspektive und Prozessperspektive), sowie der Mitarbeiter (Lern- und Entwicklungsperspektive) berücksichtigt, sowie deren Implikationen auf die Finanzperspektive in Ursachen-Wirkungsketten (strategy maps) dargestellt.

Einzelnachweise

- ↑ Heinz-J. Bontrup: Lohn und Gewinn: Volks- und betriebswirtschaftliche Grundzüge, München, Oldenbourg, 2. Aufl., 2008, S. 72.

- ↑ siehe hierzu Coenenberg/Salfeld (2003), Wertorientierte Unternehmensführung. Vom Strategieentwurf zur Implementierung, Schäffer-Poeschel, Gleißner (2004), Future Value – 12 Module für eine strategische wertorientierte Unternehmensführung, Gabler Verlag sowie Töpfer (2000), Das Management der Werttreiber, Frankfurter Allgemeine Zeitung.

- ↑ „Unternehmen dürfen keine Gewinnmaximierung betreiben“ – Interview von DAS INVESTMENT.COM, 13. Juli 2009

Literatur

- Rappaport, Alfred: Shareholder Value. Schäffer-Poeschel Verlag Stuttgart 1999, ISBN 3791013742

- Koslowski, Peter (Hrsg.):Shareholder Value und die Kriterien des Unternehmenserfolgs, Heidelberg (Physica-Verlag) 1999.

- Wellner, Kai-Uwe: Shareholder Value und seine Weiterentwicklung zum Market Adapted Shareholder Value Approach. Entwicklungslinien, Probleme und Lösungsansätze einer Shareholder Value orientierten Unternehmensführung, Tectum Verlag 2001, ISBN 3-8288-8281-1

- Grötker, Ralf: Das neue Spiel. Die Sache mit dem Shareholder Value: Wo er herkommt. Und wo er hinführt. In: brand eins, 3/8/2006. S. 73-79, Hamburg 2006, ISSN 1438-9339

- Rauschenberger, Reto: Nachhaltiger Shareholder Value. Paul Haupt Verlag, Zürich 2002, ISBN 3-258-06445-8

- Figge, F. & Hahn, T.: Environmental Shareholder Value Matrix. Konzeption, Anwendung und Berechnung. Lüneburg: Centre for Sustainability Management, 2002 CSM Lüneburg

Weblinks

- manager-magazin.de - Fredmund Malik: Kritik zu öffentlichen Diskussion über den Shareholder Value

- manager-magazin.de - Fredmund Malik: Kritik am Konzept des Shareholder Values

Wikimedia Foundation.