- Sharpe-Maß

-

Die Sharpe-Ratio, auch Reward-to-Variability-Ratio genannt, ist eine Kennzahl und betrachtet die Überrendite einer Geldanlage in Abhängigkeit vom Risiko zu einer Benchmark (risikofreier Zinssatz). Namensgeber ist William F. Sharpe.

Mit der Sharpe-Ratio kann im Nachhinein (ex post) ein Vergleich zwischen verschiedenen Geldanlagen vorgenommen werden.

Intention der Sharpe-Ratio ist es, die Überrendite pro Einheit des übernommenen Risikos zu messen. Maß für das Risiko ist die Volatilität der Renditen, wobei in die Berechnung der Volatilität alle Renditen eingehen (also auch diejenigen Renditewerte, die unterhalb des risikofreien Zinses liegen).

Inhaltsverzeichnis

Formel

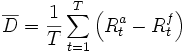

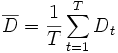

Die mathematische Formel für die Sharpe-Ratio lautet

,

,

wobei

die durchschnittliche Überrendite der Rendite der Geldanlage

die durchschnittliche Überrendite der Rendite der Geldanlage  über die Rendite der risikolosen Anlage

über die Rendite der risikolosen Anlage  darstellt, und mit

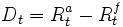

darstellt, und mit oder

oder  mit

mit

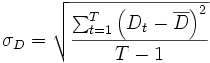

berechnet wird. Um die Sharpe-Ratio zu erhalten, wird die durchschnittliche Überrendite in Relation zur Volatilität aller Renditen gesetzt, die über die empirische Standardabweichung ermittelt wird:

Folglich gibt die Sharpe-Ration die Steigung einer Geraden an, die den gleiche Achsenabschnitt besitzt wie die Kapitalmarktlinie.

Bei der Berechnung der Sharpe-Ratio werden in der Regel monatliche Renditen

verwendet. Um einen Vergleich zwischen verschiedenen Geldanlagen gewährleisten zu können, wird die Sharpe-Ratio anschließend durch die Multiplikation mit

verwendet. Um einen Vergleich zwischen verschiedenen Geldanlagen gewährleisten zu können, wird die Sharpe-Ratio anschließend durch die Multiplikation mit  annualisiert. Die Anlageentscheidungen werden anhand von annualisierten Sharpe-Ratios getroffen.

annualisiert. Die Anlageentscheidungen werden anhand von annualisierten Sharpe-Ratios getroffen.Je höher der Wert der Sharpe-Ratio, desto besser war die Wertentwicklung der untersuchten Geldanlage in Bezug auf das eingegangene Risiko: "Das Eingehen des Risikos wurde belohnt". Die Sharpe-Ratio kann auch negative Werte annehmen, was bedeutet, dass die Wertentwicklung der untersuchten Geldanlage schlechter war als die Benchmark: "Das Eingehen des Risikos wurde nicht belohnt".

Der Vergleich von Sharpe-Ratios untereinander zeigt zwar an, ob eine Unter- oder Überperformance erzielt wurde, und ermöglicht eine ordinale Skalierung, macht aber keine direkte Aussage über das eingegangene Risiko.

Beispiele

- Der risikofreie Zins sei 3%. Die erzielte Rendite der Anlage A sei 4%, ihre Volatilität 1%. Anlage B erzielte 5% mit einer Volatilität von 2%. Die Sharpe-Ratio für beide Fälle ist 1, obwohl Anlage B eine höhere Rendite bei höherem Risiko aufweist.

- In einem weiteren Beispiel sei der risikofreie Zins ebenfalls 3%. Die erzielte Rendite der Anlage C sei 2%, ihre Volatilität 1%. Anlage D erzielte 1% mit einer Volatilität von 2%. Die Sharpe-Ratio für beide Fälle ist -1, obwohl Anlage D eine geringere Rendite bei höherem Risiko aufweist.

- Der risikofreie Zins sei 3%. Anlage A bringt 4% Rendite bei einer Volatilität von 0,1%. Anlage B bringt 13% Rendite bei 5% Volatilität. Das Sharpe Ratio von Anlage A beträgt 10, von B hingegen nur 2, obwohl die Rendite von B 9% über der von A liegt.

Probleme

Abhängigkeit der Sharpe Ratio von der dem jeweiligen Untersuchungszeitraum zu Grunde liegenden Marktphase (z.B. Baisse-Phase).

Auswahl der Benchmark, die den risikofreien Zinssatz darstellt.

Der risikofreie Zinssatz muß dem Beobachtungszeitraum der Geldanlage entnommen sein. Das Heranziehen eines aktuellen (erst zukünftig wirksamen) Zinssatzes ist nicht zulässig.

Keine Aussage über Zusammensetzung des Risikos in systematische und unsystematisches Risiko (vgl. Treynor-Ratio) denn das Gesamtrisiko ist nur relevant, wenn der Anleger keine weiteren Vermögensgegenstände/Anlagen mit weiteren Risiken besitzt.

Die Sharpe-Ratio ist im negativen Bereich nicht aussagekräftig, da dann ein höheres Risiko zu einer besseren (weniger negativen) Sharpe-Ratio führt (siehe Beispiel 2 oben).

Je nach Risikofreudigkeit des Anlegers kann das Risiko gegenüber der Rendite als zu hoch gewichtet angesehen werden, so daß konservative Anleihen überbewertet werden (siehe Beispiel 3).

Während die Sharpe-Ratio das Gesamtrisiko eines Portfolios misst, gibt die verwandte Kennzahl Treynor-Ratio Auskunft über das systematische Risiko des Portfolios. Je höher die Diversifikation des gemessenen Portfolios ist, umso geringer ist die Differenz zwischen Sharpe-Ratio und Treynor-Ratio geteilt durch die Marktvolatilität.

Im Unterschied zur Sharpe-Ratio werden beim daraus abgeleiteten Sortino-Ratio bei der Ermittlung der Risikokomponente im Nenner nur diejenigen Renditen berücksichtigt, die unterhalb eines Minimum Acceptable Return liegen (sog. Downside-Volatilität).

Literatur

- William F. Sharpe: Mutual Fund Performance. In: Journal of Business, Januar 1966, S. 119-138

- William F. Sharpe: Adjusting for Risk in Portfolio Performance Measurement. In: Journal of Portfolio Management, Winter 1975, S. 29-34

- William F. Sharpe: The Sharpe Ratio. In: Journal of Portfolio Management, Fall 1994

- Hendrik Scholz und Marco Wilkens: Die Marktphasenabhängigkeit der Sharpe Ratio - Eine empirische Untersuchung für deutsche Aktienfonds. In: Zeitschrift für Betriebswirtschaft, 2006, H. 12, S. 1275-1302

Siehe auch

Wikimedia Foundation.