- Progressiver Tarif

-

Unter Steuerprogression in der Einkommensteuer versteht man das Ansteigen des Durchschnittssteuersatzes in Abhängigkeit vom zu versteuernden Einkommen. Dies führt zu einer überproportional steigenden steuerlichen Belastung bei steigendem Einkommen.

Inhaltsverzeichnis

mathematische Definition der Progression

Bei linearem Steuertarif und konstantem Steuersatz steigt die Steuer proportional zum Einkommen:

Steuer = Steuersatz * Einkommen.

Bei linear progressivem Steuertarif steigt die Steuer überproportional zum Einkommen:

Steuer = Steuersatz ( 1 + linearer Progressionsfaktor * Einkommen) * Einkommen.

Bei nichtlinear progressivem Steuertarif steigt die Steuer überproportional zum Einkommen:

Steuer = Steuersatz ( 1 + linearer Progressionsfaktor * Einkommen + quadratischer Progressionsfaktor *Einkommen*Einkommen + ....) * Einkommen.

Lineare Progression

Bei der linearen Progression steigt der Grenzsteuersatz in einem oder mehreren Bereichen zwischen Eingangssteuersatz und Spitzensteuersatz linear an.

Beim Stufentarif wird auf einen linearen Anstieg des Steuersatzes verzichtet. Stattdessen gibt es Eckwerte(Stufen), ab denen für jeden Euro über der Stufe der höhere Steuersatz zur Anwendung kommt. Im Gegensatz zu weitverbreiteten Annahmen kann es weder bei der linearen Progression noch beim Stufentarif zu Nettoeinkommensverlusten bei Bruttosteigerungen kommen.

Stufentarife setzen sich aus einem oder mehreren konstanten (flach verlaufenden) Grenzsteuersätzen zusammen. Auch hier kommt es aber zu einem einkommensabhängigen Anstieg des Durchschnittsteuersatzes. Das ergibt sich aus der Art der Berechnung des Durchschnittsteuersatzes als Quotient aus Steuer und zu versteuerndem Einkommen.

Selbst bei einem einstufigen Tarif (Einheitssteuer mit nur einem Steuersatz) führt das Zusammenwirken von Freibetrag und Grenzsteuersatz (auch „Grenzbelastung“ genannt) zu einem mit dem Einkommen ansteigenden Durchschnittssteuersatz. Mit steigendem zu versteuerndem Einkommen nähert sich die tatsächliche Steuerbelastung (Durchschnittsteuersatz) abflachend dem Grenzsteuersatz an. Man spricht von einer indirekten Progression, da der Grenzsteuersatz selbst nicht progressiv ist, sondern nur der Durchschnittsteuersatz.

Wirkung der Steuerprogression

Die Progression führt dazu, dass höhere Einkommen nicht nur absolut höher besteuert werden, sondern auch prozentual. Einfach gesagt soll ein Vielverdiener beispielsweise die Hälfte seines Einkommens abgeben, ein Geringverdiener nur ein Fünftel.

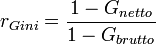

Effektive Progression

Durch progressive Einkommensbesteuerung wird die Ungleichverteilung der Einkommen mehr oder weniger stark vermindert. Die effektive Progression[1] kann aus den Ungleichverteilungskennzahlen (z.B. Gini-Koeffizient) G der Einkommen vor und nach Steuern berechnet werden. Rechnerisch ist die in diesem Fall auf den Gini-Koeffizient bezogene effektive Progression rGini ein Verhältnis von relativen Gleichverteilungsmaßen:

Beispielsweise sank im Jahr 2004 der Gini-Koeffizient für Einkommen durch Steuerprogression von 51,2% (Brutto-Einkommen) auf 47,3% (Netto-Einkommen)[2]. Aus den beiden Gini-Koeffizienten ergibt sich eine effektive Progression von r=1,08.

Bei streng proportionaler Einkommensbesteuerung zahlt jeder einen festen Anteil seines Einkommens an den Staat. Wenn Steuerzahlern Freibeträge gewährt werden, ergibt sich trotzdem auch bei dieser Besteuerung eine Progression. Die Wirkung dieser Progression kann ebenfalls durch den Vergleich der Ungleichverteilungskennzahlen beschrieben werden.

Kalte Progression

Als Kalte Progression wird ein - nur über mehrere Jahre hinweg zu beobachtender und durch die Inflation im Zusammenwirken mit der Steuerprogression bedingter - Anstieg der realen Steuerlast bezeichnet.

- Siehe Hauptartikel Kalte Progression

Steuerprogression im deutschen Einkommensteuersystem

Berechnung

Bis 1989 wurden für die Festlegung des stetigen Anstiegs des Grenzsteuersatzes Polynome verwendet, wobei der Anstieg bei höheren zu versteuernden Einkommen abflachte. Seit 1990 werden eine oder mehrere Geradengleichungen benutzt, die zu einem oder mehreren linear ansteigenden Grenzsteuersätzen führen. Die Geradengleichungen sind einfacher zu berechnen. In der politischen Diskussion werden die lineare Progression (derzeitiges Recht) und der Stufentarif diskutiert.

Tarifgeschichte

Die Verfahren zur Berechnung des Einkommensteuertarifs sind in der Tarifgeschichte[3] des Bundesfinanzministeriums mit Formeln und Tabellen beschrieben. Dort ist auch die ab 1990 erfolgte Vereinfachung der Berechnung des Steuersatzes dokumentiert.

Steuersätze für 2009

Der Eingangssteuersatz beträgt für das Jahr 2009 14%, der höchste Steuersatz 45%.

Steuerprogression in anderen Ländern

In den USA beträgt der niedrigste Steuersatz der Bundessteuer für Körperschaften mit einem zu versteuernden Einkommen von unter $50.000 15% und steigt auf 35% bei einem zu versteuernden Einkommen von über $18,3 Mill. Die Körperschaften werden auch von den Bundesstaaten besteuert, diese Steuer ist aber auf die Bundessteuer anrechenbar. Die Einkommensteuer des Bundes wird mit gleitenden Steuersätzen von 10% - 35% erhoben [4]. Ab welchem zu versteuernden Einkommen der nächsthöhere Steuersatz greift, unterscheidet sich danach, ob man als Single, als zusammenveranlagtes Ehepaar, als getrennt veranlagtes Ehepaar oder als Alleinerziehender veranlagt wird. Zu beachten ist, dass die meisten Bundesstaaten eine zusätzliche Einkommensteuer erheben. Je nachdem in welchem Bundesstaat man lebt, ist ein Spitzensteuersatz von über 50% möglich (wenn man Bundes- und Landeseinkommensteuer zusammenaddiert).

Die US-amerikanische Einkommensteuer hat eine bemerkenswert hohe effektive Steuerprogression. Der Index für Einkommensungleichheit (hier: Gini-Koeffizient) lag 2006 bezüglich des steuerpflichtigen Einkommens bei 56,47% (Einkommen vor Steuern) und sank aufgrund der ausgeprägten Steuerprogression auf 48,92% für die Einkommen nach Steuern. Aus den beiden Gini-Koeffizienten ergibt sich eine effektive Progression von r=1,17. [5], [6]

In Großbritannien gibt es sowohl bei der „Corporation tax“, einer Art Körperschaftsteuer, als auch bei der „Income tax“, also der Einkommensteuer, eine progressive Besteuerung. Die Hauptrate der „Corporation tax“ beträgt 28% und betrifft Firmen mit einem zu versteuernden Einkommen, das größer als £1.5 Mill ist. Bei Firmen mit einem zu versteuernden Einkommen von unter £300.000 beträgt der Steuersatz 21%. Nur bei einem zu versteuernden Einkommen zwischen £300.000 und £1.5 Mill gibt es einen gleitenden Steuersatz zwischen 21% und 28%. Die Einkommensteuer wird in Großbritannien in drei Bändern mit 2 verschiedenen Steuersätzen erhoben [7]. Die „Basic Rate“ greift ab dem ersten £1, die „Higher Rate“ greift ab £36.000. Für Dividenden gilt eine „Basic Rate“ von 10% und eine „Higher Rate“ von 32,5%. Für sonstige Kapitalerträge gilt eine „Basic Rate“ von 20% und eine „Higher Rate“ von 40%. Für sonstiges Einkommen gilt eine „Basic Rate“ von 20% und eine „Higher Rate“ von 40%.

Sowohl in Großbritannien als auch in den USA gibt es zudem eine „payroll-tax“ für Arbeitnehmer, die ursprünglich als Sozialversicherungsbeitrag gedacht war, sich aber zwischenzeitlich zu einer Steuer entwickelt hat, die - in jeder Hinsicht außer dem Namen nach - eine Einkommensteuer ist („stealth tax“) und oftmals eine höhere Steuerlast verursacht als die Einkommensteuer. Die „payroll-tax“ wird als regressive Steuer kritisiert.

In der Schweiz wird sowohl die direkte Bundessteuer wie auch die Einkommens- und Vermögenssteuer der meisten Kantone nach einem progressiven Tarif berechnet. Allerdings bricht v.a. die kantonale Progression bei den allerhöchsten Einkommen und Vermögen vielenorts ab, um potente Steuerzahlende anzuziehen resp. nicht abzustossen. In jüngerer Zeit haben einige wenige sehr kleine Kantone einen Systemwechsel zum Einheitssteuersatz vollzogen. Dies wird jedoch von den Sozialdemokraten auf Bundesebene bekämpft, die mit einer Volksinitiative einen Mindest-Progressionssatz für die Kantone erzwingen wollen.

Siehe auch

- Einkommensteuertarif

- Stufentarif

- Einheitssteuer

- Grenzsteuersatz

- Progressionsvorbehalt

- Kalte Progression

Einzelnachweise

- ↑ Eckhard Janeba (Universität Mannheim): Teil II, Theorie und Politik der öffentlichen Einnahmen, siehe: Umverteilungseffekte der Besteuerung

- ↑ berechnet basierend auf der Steuerstatistik Version 2.24.0 / 31.08.2007 des Bundesamtes für Statistik

- ↑ Bundesministerium für Finanzen: Tarifgeschichte (1958-2005) mit Berechnungsformeln und Übersichten zur Einkommensteuer-Tarifbelastung ab 1958

- ↑ Steuersätze

- ↑ Einkommensteuer auf Ebene der US - Bundesstaaten in 2006

- ↑ Einkommensteuer auf US-amerikanischer Bundesebene in 2006

- ↑ Rates and Allowances

Weblinks

Wikimedia Foundation.