- Bankfreiheit

-

Free Banking (auch Bankfreiheit) beschreibt das Ideal eines Bankwesens, in dem Banken den gleichen (staatlichen) Regulierungen unterliegen wie andere Unternehmen und keine besonderen staatlichen Vorschriften, Restriktionen oder Privilegien für Unternehmen des Bankensektors existieren.[1] Insbesondere gibt es keine staatlichen oder nichtstaatlichen Institution mit einem Geldschöpfungsmonopol und Markteilnehmer sind nicht gesetzlich dazu verpflichtet, von bestimmten Institutionen in Umlauf gebrachtes Geld als Bezahlung für Waren und Dienstleistungen zu akzeptieren.

Heute gehört in vielen Staaten das Bankwesen zu den am stärksten regulierten Bereichen der Volkswirtschaft. In der Vergangenheit gab es Phasen, in denen in einzelnen Staaten einzelne Restriktionen oder Privilegien nicht vorhanden waren oder aufgehoben wurden, in denen Einschränkungen der Bankfreiheit somit geringer waren als heute. Vollkommene Bankfreiheit gab es auch in diesen Phasen nicht.

Ähnlich wie wirtschaftswissenschaftliche Theorien zum Freihandel dazu beitragen, die Auswirkungen von Handelsbeschränkungen besser zu verstehen, haben Wirtschaftswissenschaftler, die sich mit Theorien zur Bankfreiheit beschäftigen, das Ziel, mit Hilfe dieser Theorien die Auswirkungen staatlicher Eingriffe in das Geldwesen besser zu verstehen und einzuschätzen. Weiterhin ist es das Ziel solcher Theorien, das Verständnis der Geschichte des Geldes zu steigern sowie bessere Voraussagen der Konsequenzen von Deregulierungsmaßnahmen im Bankbereich zu ermöglichen.

Zur Zeit beschäftigen sich nur wenige Wirtschaftswissenschaftler mit Free Banking Theorien, da der Schwerpunkt der finanzökonomischen Forschung auf anderen Bereichen liegt. Experten auf dem Gebiet sind häufig Befürworter einer Deregulierung des Finanzsektors.

Inhaltsverzeichnis

Merkmale

Im Folgenden[2] werden die Merkmale des Bankwesens erläutert wie es sich unter Free Banking entwickelt hat. Da historische Beispiele rar sind und von historischen Besonderheiten abstrahiert wird, stützt sich diese Beschreibung in erster Line auf theoretische Überlegungen, die jedoch im Einklang mit historischen Erkenntnissen stehen.

konkurrierende Währungsanbieter

Das Bankwesen hat sich in einer Situation entwickelt, in der das gängige Zahlungsmittel Gold- bzw. Silbermünzen waren. Da das Zahlen mit Münzen unpraktisch ist, begannen die Menschen ihr Gold bei Personen zu lagern, die ohnehin größere Mengen davon aufbewahren mussten, etwa Goldschmiede und Händler. Statt Goldmünzen wurden Zertifikate, die den Inhaber berechtigten, bei einem Goldschmied eine bestimmte Menge Gold abzuheben, gängiges Zahlungsmittel. Da jeweils nur ein kleiner Teil des bei einem Goldschmied hinterlegten Golds abgehoben wurde, war es dem Goldschmied möglich, mehr Goldzertifikate auszugeben, als er mit Gold decken konnte. Dieses Verfahren wird heute als Teilreserveverfahren bezeichnet. Die Goldschmiede betrieben ab diesen Punkt das Geschäft einer Bank. Für sie wurde es attraktiv, die Einlagen zu verzinsen, da sie untereinander um diese konkurrierten. Darüber hinaus konkurrieren Banken darin, dass die von ihnen ausgegebenen Zertifikate (Noten) wertbeständig bleiben. Die überzeugendste Garantie dafür war, dass die Zertifikate in Gold konvertiert werden konnte. Durch diese Garantie war der Wert der Noten an den des Goldes angebunden. Einige Vertreter des free-banking, wie J.G. Hülsmann, kritisieren, dass das Teilreserveverfahren eigentlich Betrug darstellt und der Vertragsbruch, der sich einstellt, wenn eine Bank ihrer Verpflichtung Noten in Gold zu tauschen nicht nachkommt, nicht ausreichend bestraft wird [3]. Mit dem Teilreserveverfahren geht unvermeidlich das Risiko von Bank Runs einher.

Clearing Systeme

Das Geschäft einer Bank wird durch die Akzeptanz der von ihr ausgegebenen Noten begrenzt. Zwei Banken können einen Wettbewerbsvorteil erhalten, indem sie sich gegenseitig verpflichten, die Noten der jeweils anderen Bank zu akzeptieren, was auch die allgemeine Akzeptanz erhöht. Es zeigt sich, dass die praktikabelste Art den Notenaustausch zu organisieren ist, regelmäßig zentrale clearing Treffen abzuhalten, in denen die Banken ihre Noten zurück erhalten und die Differenzen ausgezahlt werden. Ein historisches Beispiel ist die New York Clearing House Association im späten 19. Jahrhundert Clearing Systeme erfüllen eine wichtige Funktion, da durch sie überemittiertes Geld, also Geld das nicht als Zahlungsmittel gebraucht wird und Inflation oder Instabilität hervorrufen könne, schneller aus dem Umlauf entfernt wird.

Geldmärkte

Die Liquidität von Banken ist zufälligen Schwankungen unterworfen. Diese lassen sich zwar weitgehend ausgleichen, indem die Bank Anlagen verkauft, jedoch bleibt ein Risiko unvorhergesehen großer Schwankungen, welche die Bank in die Illiquidität treiben können. Diesem Risiko kann begegnet werden, indem sich Banken, die knapp an Liquidität sind, bei solchen, die über überschüssige Mittel verfügen, kurzfristig Geld leihen. In einem Währungswesen mit Zentralbank können die Banken darauf vertrauen, dass diese ihnen die nötigen Gelder leiht. Da diese Gelder in unbegrenzter Hohe zur Verfügung stellen kann, ist es den Banken möglich, ihre Reserven auf ein Maß abzusenken, mit denen sie unter free-banking nicht überlebensfähig wären (siehe auch Geldmarkt).

Optionsklauseln

Da das Banksystem als Ganzes nicht in der Lage ist, allen Zahlungsverpflichtungen gleichzeitig nachzukommen, kann die Situation auftreten, in der die Geldmärkte ausgetrocknet sind, d.h. auch zu ungewöhnlich hohen Zinssätzen niemand willens ist den Banken Geld zu leihen. Dann ist ein Zusammenbruch des Finanzsystems denkbar. Banken können diese Gefahr vermeiden, indem sie die Zahlungsverpflichtungen der Noten verändern. Anstelle der Verpflichtung, die Noten jederzeit in Hartgeld umzutauschen, können sie sich das Recht vorbehalten, die Auszahlung für eine im voraus festgelegte Zeitspanne auszusetzen und zur Kompensation einen Zins zu zahlen. Die genauen Konditionen werden so gewählt sein, dass die Banken diese Optionsklauseln nur in Notfällen anwenden werden, da die Noten ansonsten nicht angenommen werden würden. Der Zinssatz würde etwa als x% über dem Durchschnitt des Geldmarktzinses der letzten y Monate liegend festgesetzt, so dass sichergestellt ist, dass es für die Bank normalerweise günstiger ist, sich auf den Geldmärkten Liquidität zu beschaffen, als die Optionsklauseln auszulösen.

In Krisenzeiten kann der Zins auf den Geldmärkten jedoch so weit steigen, dass es für die Banken günstiger wird, die Zahlung auszusetzen, als die Geldmärkte zu belasten. Sie können sogar die Zahlung Aussetzen und das Geld weiterverleihen und so dazu beitragen den Engpass an Liquidität zu überwinden. Am wichtigsten ist jedoch, dass die Optionsklauseln das Risiko von Bank Runs eliminieren, die sich aus der sich selbst erfüllenden Erwartung ergeben, ein solcher Stünde bevor. Wenn eine Bank ohne Optionsklauseln einen Kassensturm erleidet, gehen die Anleger leer aus, die als letzte die Einlösung ihrer Noten verlangen. Bei einer Bank mit Optionsklausel wird das verfügbare Geld dagegen auf jeden aufgeteilt, der das Einlösen verlangt hat. Daher entfällt der Vorteil, als erster die Noten einzulösen. Noten mit Optionsklausen waren in Schottland von 1730 bis 1765 anzutreffen.

Historische Erfahrungen

Schottland zwischen 1716 und 1844

In Schottland gab es zwischen 1716 und 1844 eine Periode geringer Einschränkungen der Bankfreiheit, in der Banken eigene Banknoten auf der Grundlage eines Goldstandards in Umlauf brachten.[4] Dominiert wurde das Banksystem von der Bank of Scotland, der Royal Bank of Scotland und der British Linen Bank, welche vom schottischen Parlament dem Privileg der begrenzten Haftung ausgestattet waren.[5] Konkurrierende Banken erhielten nur dann eine Erlaubnis, eigene Banknoten in Umlauf zu bringen, wenn die Anteilseigner sich dazu bereit erklärten, mit ihrem Privatvermögen uneingeschränkt für Verbindlichkeiten der Bank zu haften.

Zwischen einzelnen Banken wurden gelegentlich Notenduelle ausgefochten. Dabei sammelt eine Bank über einen längeren Zeitraum die Noten eines Konkurrenten und verlangt dann auf einen Schlag ihre Einlösung mit dem Ziel, den Konkurrenten in die Zahlungsunfähigkeit zu treiben und so Markanteile zu erobern. Für das System als Ganzes ist dieses Verhalten förderlich, da überschüssige Liquidität schnell vom Markt genommen wird und es disziplinierend auf die einzelnen Banken wirkt.

1830 musste die Bank of Scotland nach einem solchen Duell vorübergehend schließen. In der Folge statte sie ihre Noten mit Optionsklauseln aus, um gegen solche Attacken besser geschützt zu sein. Das war das erste Mal in der Geschichte, dass solche Klauseln überliefert sind. Die Bank of Scotland nahm sich das Recht, die Rückzahlung um sechs Monate zu vertagen, wenn sie eine Entschädigung sechs Penny pro Pfund zahlte (was einem Jahrszins von 5% entspricht). Die anderen großen Banken übernahmen diese Innovation zunächst nicht. Dennoch zirkulierten Noten mit und ohne Optionsklauseln zum Nennwert nebeneinander. Das zeigt, dass Optionsklauseln von der Öffentlichkeit akzeptiert wurden, auch wenn Alternativen verfügbar waren. In dieser Zeit war das Bankgeschäft neu, und man brauchte einige Zeit, um die Erfahrungen zu sammeln, wie viele Reserven notwendig waren, wie mit Liquiditätsengpässen umzugehen war und wie mit der Konkurrenz. So dauerte es bis 1771 bis ein Clearing System eingerichtet wurde.

In den 1760ern kam es zu einer Liquiditätskrise. Die Zinsen in London zogen stark an - zeitweise betrug die Zinsdifferenz 4 bis 5 %. In der Folge floss Gold aus Schottland ab, was die Liquidität der Banken bedrohte. Diese suchten nach Methoden, um sich zu schützen. 1762 hatten alle Banken Optionsklauseln eingeführt. Zudem wurden das Kreditvolumen reduziert und die Zinssätze auf Einlagen angehoben. Nach einer kurzfristigen Erholung flammte die Krise erneut auf, als 1763 eine Amsterdamer Bank zusammenbrach und in ganz Europa eine Flucht ins Gold einsetzte, die die Zinsen in London wieder ansteigen ließ. Im März 1764 wendeten sowohl die Bank of Scotland als auch die Royal Bank ihre Optionsklauseln an. Zudem strichen sie die Kreditvergabe weiter zusammen und erhöhten die Anlagezinsen. Die Öffentlichkeit war mit diesen Maßnahmen sehr unzufrieden und forderte den Gesetzgeber auf einzuschreiten. 1765 wurde ein Gesetz erlassen, das Noten unter einen Nennwert von einem Pfund und Optionsklauseln verbot. Die Wahrnehmung der Öffentlichkeit war, dass die Optionsklauseln den Geldwert destabilisierten. Es kann jedoch spekuliert werden, dass die schottische Wirtschaft in der Krise einen externen, deflationären Schock erlitt. Durch das Verwenden der Optionsklauseln wurde die Verbindung zwischen Notenwert und Goldwert unterbrochen, so dass in den Größen von Noten der Wert der Güter des täglichen Bedarfs nicht wuchs. Die Optionsklausen hätten dann den externen Schock abgewehrt. [6]

Rondo Cameron merkte an, dass in der Free Banking Periode das Wachstum Schottlands günstiger ausfiel als in England oder Frankreich. Sie gilt unter Wirtschaftshistorikern als erfolgreich[5].

USA von 1837 bis 1865

Im Jahr 1837 zog sich die amerikanische Bundesregierung aus der Gesetzgebung bezüglich Banken zurück, die Verantwortung für die rechtlichen Rahmenbedingungen für das Bankgewerbe lag ganz bei den Gliederstaaten. Einige von ihnen erließen Gesetze, welche Banken erlaubten, eigene Banknoten in Umlauf zu bringen.[7]

Die Bankfreiheit war allerdings weiterhin wesentlich eingeschränkt. Zu Problemen führten unter anderem Gesetze, die festlegten, welche Sicherheiten für von einer Bank herausgegebenen Noten notwendig und zulässig waren. Häufig waren Banken gesetzlich dazu verpflichtet, Anleihen der Staaten als Sicherheiten zu verwenden. Der Wertverlust solcher Anleihen führte zum Bankrott vieler Banken.[8]

weitere Erfahrungen

Australien hatte im 19.Jh ein Finanzsystem mit extrem wenigen Regulationen. In den 1890ern verursachte ein Immobilen Crash den Ausfall mehrerer Banken. Diese konnten sich restrukturieren und später erneut öffnen. [9]

In Canada lag von 1817 bis 1935 ein Free Banking System vor. Selbst in der Weltwirtschaftskrise gab es hier keine Zusammenbüche von Banken. 1935 wurde eine Zentralbank in der Hoffnung gegründet, durch Inflationierung der Wirtschaft Depressionen abwehren zu können. [5]

In Schweden wurde 1824 das Monopol der Riksbank, Noten herauszugeben, abgeschafft und erst 1897 bis 1904 wieder eingeführt. Verschiedene Wirtschafthistoriker wie Lars Sandberg und Ögren vertreten die Meinung, daß die Entwicklung eines fortschrittlichen Banksystems den wirtschaftlichen Erfolg Schwedens vor dem Ersten Weltkrieg erklären.[5]

Im Laufe der liberalen Revolutionen in der ersten Hälfte des 19. Jahrhunderts in der Schweiz wurde auch das Banksystem dereguliert, so erlaubten mehrere Kantone den Banken das Herausgeben von eigenen Noten. Dies führte dazu, dass es drei Typen von notenemittierenden Banken gab: kommerzielle, kantonale, von den kantonalen Regierungen geführt und lokale, die sowohl Privatpersonen als auch Gemeinden gehörten. Die kantonalen Banken hatten einige Privilegien wie Steuer- und Gebührenfreiheit sowie Vollwertigkeit bei Steuerzahlungen. 1881 wurde die private Notenherausgabe ganz verboten und Banken wurden gezwungen fremde Noten zum Nennwert anzunehmen. Damit wurde die Notwendigkeit zwischen einzelnen Noten zu differenzieren stark gemindert, und Überemission war die Folge. In den 1890 wurde das Banksystem weiter zentralisiert und 1907 eine Zentralbank mit Geldmonopol gegründet. [5]

1860 verabschiedete Chile ein Gesetz, dass den Eintritt in das Bankgeschäft jedermann und die Emission von privaten Noten ermöglichte. Praktisch wurde dieses Gesetz durch Privilegien an Banken untergraben, die das staatliche Defizit finanzierten. Ihre Noten wurden vom Staat zum Nennwert angenommen, was ihnen einen starken Wettbewerbsvorteil bot. Diese Banken hatten den Anreiz die Öffentlichen Schulden zu monetarisieren, d.h. Kredite an den Staat durch das Ausweiten der Geldmenge zu finanzieren. Dadurch wurde Konvertibilität untergraben, was 1878 zu einer Finanzkrise führte, in deren Verlauf die Konvertibilität ganz eingestellt wurde. 1879 begann der Staat selbst inkonvertible Noten als gesetzliches Zahlungsmittel herauszugeben. 1880 wurde die Konvertibilität wieder eingeführt, blieb jedoch nutzlos, da die Banken ihren Umtauschpflichten mit dem gesetzlichen Zahlungsmittel nachkamen. 1895 kehrt Chile zum Goldstandard zurück, indem es die eigenen Noten gegen Gold tauschte. 1898 wurde die Emission von Noten schließlich wieder monopolisiert. Trotz der genannten Probleme konnte in der Free Banking Phase das Bankgeschäft ausgeweitet werden, diese Phase fiel mit einer Zeit starken Wirtschaftswachstums zusammen.[5]

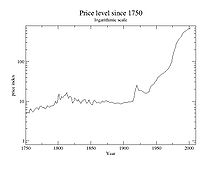

Konsequenzen staatlicher Eingriffe für das Finanzsystem

Staatliche Eingriffe in das Finanzsystem führen gemäß der Free Banking Theorien zu negitiven Konsequenzen. Die Festlegung des Zinssatz bei Missachtung von Marktmechanismen führe zu künstlichen Boomphasen, die wiederum scharfe wirtschaftliche Abschwünge (crack-up-boom) zur Folge hätten. Staatliche Eingriffe führten insgesamt zur Destabilisierung des Finanzsystems und zur langfristigen Verringerung der Kaufkraft der jeweiligen Währung.

Konsequenzen staatlicher Zinspolitik

[10]Laut der von Friedrich August von Hayek entwickelten Konjunkturtheorie ergibt sich in einem freien Markt der Gleichgewichtszins aus den Zeitpräferenzraten der Sparer und der zu einem gegebenen Zinssatz realisierbaren Investitionsmöglichkeiten. Der Theorie zufolge ermöglichen geldpolitische Maßnahmen ein Absinken des Zinssatzes unter den Marktpreis. Dies wiederum veranlaßt Unternehmer dazu, ihre Tätigkeiten auszuweiten, indem sie Investitionen realisieren, die zuvor unrentabel gewesen wären. Da aber das zusätzliche Angebot an Krediten nicht mit einem zusätzlichen Angebot an zur Investition zur Verfügung stehenden Gütern verbunden wäre, führe die zusätzliche Nachfrage an Produktionsfaktoren zu steigenden Preisen der Faktoren, die knapp sind, etwa Löhne oder Rohstoffe.

Werden die steigenden Faktorpreise auf die Kunden abgewälzt, verfehlen diese ihre angestrebte Zeitpräferenz, sie hätten weniger konsumiert, als im Verhältnis zu ihrer Ersparnis beabsichtigt. Sie würden ihrer Ersparnis reduzieren und damit eine Wirtschaftskrise auslösen, da wegen des geringeren Spar- und Investitionsvolumens nicht mehr die gleiche wirtschaftliche Leistung aufrechterhalten werden kann. Gelingt es den Unternehmen nicht, die steigenden Faktorpreise überzuwälzen, werden einige Investitionen unrentabel und müssen beendet werden, was ebenfalls zu einer Wirtschaftskrise führt.

Konkurrierende Konjunkturtheorien führen teilweise zu anderen Ergebnissen. Ein Konsens darüber, was Konjunkturzyklen auslöst, existiert unter Wirtschaftswissenschaftlern nicht.

Konsequenzen staatlicher Eingriffe für die Stabilität

[11]Free Banking Theorien zufolge wird durch bestimmte staatliche Eingriffe in das Finanzsystem dessen Stabilität untergraben. Historisch frühe solcher Eingriffe sind das Gewähren von Privilegien an einzelne Banken, die im Gegenzug dem Staat bevorzugten Zugang zu Krediten bieten. Solche Privilegien sind typischerweise Monopolrechte auf die Ausgabe von Banknoten. Monopolrechte verhindern, dass sich konkurrierende Währungsanbieter und die sich daran anschließende Merkmale einer freien Finanzwirtschaft bilden. Die Qualität des vom Monopolanbieter herausgegebenen Geldes wird schlechter sein als Geld auf einen freien Markt. Dies äußert sich, Kevin Dowd zufolge, in einer Überemission von Geld, die Inflation nachsichzieht. Ein weiterer Effekt sei, dass andere Banken ihre Reserven als Noten der Monopolbank und nicht in Gold halten werden, da dies billiger sei und von der Öffentlichkeit erwartet werde. Dies führe dazu, dass die landesweiten Goldreserven bei der Monopolbank zentralisiert werden und diese die Rolle des „Hüters des Geldsystem“ übernehmen muss.

Ein weiterer Typ destabilisierender Regulationen besteht in solchen, die die Organisationsform von Banken beschränken. So wurde 1708 vom englischen Parlament ein Gesetzt erlassen, dass es Banken untersagte mehr als sechs Inhabern zu gehören. Banken dieser Größe waren zu klein, um größeren Schocks standzuhalten. Da die Einleger dies wussten, führte jede Störung an den Finanzmärkten zu Bank Runs.

Kevin Dowd vertritt die These, dass Staaten dazu neigen in Krisenzeiten, beispielsweise Kriegen, Druck auf die Banken auszuüben, um vergünstigte Kredite zu erhalten. Diese vergünstigten Kredite schwächen die Bilanz der Banken und erhöhen die Instabilität des Finanzsystems.

Um die Instabilität des Finanzwesens zu bekämpfen kommt es zu weiteren Eingriffen, häufig wird etwa eine gesetzliche Einlagensicherung installiert. Diese kann zwar Runs gegen einzelne Banken abwenden, führt jedoch zu "moral hazard": Für die Banken ist es günstiger, hohe Risiken auf sich zu nehmen, da die Kosten im Falle eines Scheitern von der Allgemeinheit bewertet werden. Freiwillige Einlagensicherungen trifft dieses Problem nicht, da Banken nur dann an ihnen teilnehmen werden, wenn durch Auflagen sichergestellt ist, dass das Risiko des Scheiterns einer anderen Bank nicht allzu groß ist.

Gerät eine Bank in Zahlungsschwierigkeiten, kann sie gegenüber der Politik argumentieren, dass, wenn es ihr erlaubt wäre, die Zahlung vorübergehend einzustellen, wertvolles Kapital erhalten bleiben kann[12]. Auch diese Eingriffe führen zu moral hazard. In einigen Fällen blieb die Zahlungseinstellung dauerhaft, etwa die von Nixon 1971 verfügte, dies ist die Einführung eines Papiergeldsystems.

Um die Probleme zu bewältigen, die sich daraus ergeben, dass Banken Risiken an die Allgemeinheit übertragen können (Moral Hazard), ist es erforderlich, die Geschäftspolitik der Banken zu regulieren, etwa indem Vorschriften über das von ihnen Gehaltene Eigenkapital gemacht werden. Problematisch an diesen Regulierungen ist zum einen, dass sie die Effizienz der Kapitalmärkte einschränken, zum anderen, dass sie wegen Finanzinnovationen und Inkompetenz in den Aufsichtsbehörden unwirksam werden können.

Kritik

Nach dem Diamond-Dybvig Modell führen Besonderheiten der Finanzindustrie zu einem Marktversagen, das in einer prinzipiellen Instabilität besteht. Folge dieses Marktversagens seien Bank Runs. Es wurde versucht, staatliche Eingriffe zu entwerfen, welche die Möglichkeit solcher Runs im Modell beseitigen. Kevin Dowd zufolge können diese staatliche Eingriffe jedoch nur dann erfolgreich sein, wenn für den Staat die Annahmen des Modells für normale Agenten (Isolation) nicht gelten [13]. Wenn es also Möglichkeiten gibt, das Risiko von Runs zu beseitigen, können diese, so die Befürworter von Bankfreiheit, auch von Marktakteuren genutzt werden. Ein Eingreifen des Staates sei also nicht erforderlich. Außerdem gehen Befürworter des Free Banking davon aus, dass es keine dem Banking immanente Instabilität gibt. Gäbe es sie, könne es keine jahrzehntelange krisenfreie Free-Banking-Perioden geben, eine Aussage die der historischen Evidenz widerspräche. Empirische Studien konnten nicht bestätigen, dass das Finanzwesen unter Free Banking instabiler wäre, zum Teil legen sie das Gegenteil nahe.[14]

Ein oft vorgebrachter Kritikpunkt ist, dass es sich beim Bankgeschäft um ein Natürliches Monopol handele. Eine solche Situation liegt vor, wenn der gesamte Markt einer Branche von einem einzigen Anbieter zu geringeren Kosten abgedeckt werden kann, als wenn der Markt auf mehrere Anbieter aufgeteilt wäre. Mögliche Quellen solcher Skaleneffekte sind zum einen die Reservehaltung zum anderen die Diversifikation von Risiken. Die positiven Skaleneffekte der Reservehaltung kommen zustande, weil die Menge an Auszahlungen, die mit einer bestimmten Wahrscheinlichkeit verlangt werden, nur mit der Wurzel der Menge an ausstehenden Forderungen skaliert. So kommt es dazu, dass mit einer größeren Menge an ausstehenden Forderungen ein größerer Anteil des hinterlegten Kapitals gewinnbringend angelegt werden kann. Die Skaleneffekte die auf der Reservehaltung beruhen verschwinden jedoch relativ schnell, wie folgendes Beispiel zeigt: Angenommen bei einem angelegten Euro müsse die Reservehaltung genau ein Euro betragen, dann muss nach dem Wurzelgesetz bei hundert angelegten Euros zehn als Reserve dienen. Die Reservekosten wurden dann bereits um 90% eingespart. Bei 10.000 Euros wurden bereits 99% eingespart, größere Einsparungen sind kaum der Rede wert.[15]

Douglas W. Diamond konnte zeigen, dass größere Banken geringere Kosten haben ihr Kreditportfolio zu überwachen.[16] Allerdings verschwinden auch diese Vorteile im Limes großer Banken. Es ist daher zweifelhaft, daß die genannten Skaleneffekte ausreichen, um ein natürliches Monopol zu begründen. Empirische Untersuchungen haben gezeigt, dass im Bankgeschäft zwar Skaleneffekte vorhanden sind, aber keine Tendenz zu einem natürlichen Monopol. Eine Bank konnte nur dann eine Monopolstellung erreichen, wenn sie entsprechende Privilegien erhalten hatte. [17]

Manche Kritiker vertreten weiterhin die Auffassung, die privaten Kosten, zusätzliches Geld in Umlauf zu bringen, bestünden fast nur darin, dieses zu drucken. Unter Wettbewerb würden daher die Emittenten solange Geld drucken, bis es praktisch wertlos sei. Befürworter wenden ein, dass die Kosten nicht nur darin bestehen, die Noten herzustellen, sondern auch darin Maßnahmen zu ergreifen, die dazu führen, dass sie auch akzeptiert werden. Diese Maßnahmen, etwa die Noten konvertierbar zu machen, seien eigentlich der wichtigste Kostenpunkt, um Noten in Umlauf zu bringen. [18]

Einige Kritiker halten Free Banking nicht für sinnvoll, weil die Transaktionskosten gesenkt werden würden, wenn alle Subjekte eines Wirtschaftsraums die gleiche Rechnungseinheit verwenden. Dies sei unter Free Banking nicht gewährleistet. Befürworter halten diese Kritik nicht für stichhaltig, da auch auf privater Basis Standards herausbilden können. Ein solcher Standard würde nur dann unterlaufen, wenn es für einzelne Marktteilnehmer alternative Rechnungseinheiten größere Vorteile als der Standard bieten könnte. In einer solchen Situation sei es jedoch nicht sinnvoll, einen Standard rechtsverbindlich zu machen.

Literatur

- Friedrich August von Hayek, Denationalisation of Money. Institute of Economics Affairs, London 1976.

- Kevin Dowd, Laissez-faire Banking. ISBN 0-415-13732-2, 1993.

Weblinks

Einzelnachweise

- ↑ Vera Smith: The Rationale of Central Banking and the Free Banking Alternative., Minneapolis [1936] 1990, LibertyFund, S. 169.

- ↑ Kevin Dowd, Laissez-faire Banking, ISBN 0-415-13732-2, S. 27 ff.

- ↑ Jörg Guido Hülsmann, Die Ethik der Geldproduktion, ISBN 978-3-937801-19-3, S. 110 und S. 130

- ↑ Paul Terres, Die Logik einer wettbewerblichen Geldordnung, ISBN 316147127X, 9783161471278

- ↑ a b c d e f Briones, Ignacio and Hugh Rockoff, "Do Economists Reach a Conclusion on Free-Banking Episodes?", Econ Journal Watch, Vol.2, No.2 (August 2005), S. 279-324.

- ↑ Kevin Dowd, Laissez-faire Banking, S. 52 ff.

- ↑ Dwyer, Jr., Gerald P. (1996), “Wildcat Banking, Banking Panics and Free Banking in the United States.” Federal Reserve Bank of Atlanta Economic Review 81

- ↑ George A. Selgin,Lawrence H. White: How Would the Invisible Hand Handle Money?, Journal of Economic Literature, Vol. 32, No. 4 (Dezember 1994),American Economic Association, Seite 1731

- ↑ Kevin Dowd, Laissez-faire Banking, S. 136 ff.

- ↑ Thorsten Polleit, auf http://wirtschaftlichefreiheit.de/wordpress/?p=99 (Abgerufen: 26. Februar 2008)

- ↑ Kevin Dowd, Laissez-faire Banking, S. 33 ff.

- ↑ Jörg Guido Hülsmann, Die Ethik der Geldproduktion, S. 179

- ↑ Kevin Dowd, Laissez-faire Banking, S. 87 ff.

- ↑ KH Chu (1996), Is Free Banking More Prone to Bank Failures than Regulated Banking? Cato Journal

- ↑ Glasner, D. (1989) 'How Natural is the Government's Monopoly over Money?' Washington, DC: paper presented to the seventh Cato Institute monetary conference

- ↑ Diamond, Douglas W. (1984): Financial Intermediation and Delegated Monitoring, in: Review of Economic Studies, Vol. 51, S. 393-414.Siehe auch Modell von Diamond

- ↑ Kevin Dowd, Laissez-faire Banking, S. 85 f.

- ↑ Kevin Dowd, Laissez-faire Banking, S. 81 f.

Wikimedia Foundation.