- Optionsstrategie

-

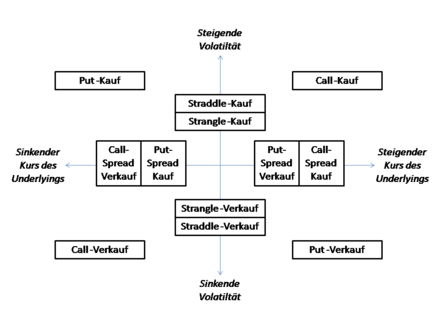

Optionsstrategien sind Anlagestrategien mit derivativen Finanzinstrumenten. Basierend auf einer positiven, neutralen oder negativen Markterwartung und der Volatilität des zugrundeliegenden Basiswerts (Underlying) der Optionen kann der Anleger Optionspositionen eingehen, die zur Absicherung des von dem Anleger gehaltenen Basiswerts dienen. Optionsstrategien können aber auch unabhängig vom Halten des Basiswerts eingegangen werden.

Grundpositionen

Grundpositionen sind ungedeckte Optionsstrategien, die entweder aus einem Call (Kaufoption) oder einem Put (Verkaufoption), der jeweils gekauft (also long) und verkauft (also short) gegangen werden können. Eine ungedeckte Position ist etwa eine Short-Position in einer Kaufoption, die nicht mit einer Long-Position im Basiswert kombiniert ist. Optionen sind Absicherungsverträge, bei denen der Käufer einer Option nicht mehr als die bezahlte Optionsprämie verlieren kann, der Verkäufer einer Option allerdings ein theoretisch unbegrenztes Verlustpotential eingeht.[1]

Sicherungspositionen

Eine Sicherungsposition (auch: Hedge-Position) ist ein Portfolio aus Optionen und dem zugehörigen Basiswert (Gedeckte Optionsstrategie). Dabei werden entweder die Verluste aus der Aktie durch den Ausübungsgewinn bei den Optionen oder die Ausübungsverluste bei den Optionen durch Gewinne bei der Aktie ganz oder teilweise gedeckt, ohne die Risiken zu erhöhen:

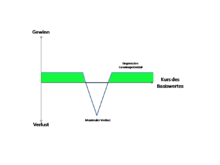

Covered Call

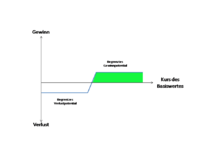

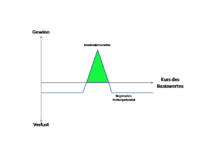

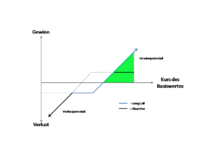

Bei einem Covered Call erwirbt oder hält man ein Underlying und verkauft eine Call-Option auf dieses Underlying. Dadurch hat man Einkünfte aus dem Optionsverkauf, die man dadurch erwirtschaftet, dass das ganze Konstrukt keine Wertsteigerung erfährt, wenn der Wert des Underlyings am Ausübungsdatum über dem Ausübungspreis liegt.[2] Ein Covered Call ist aber auch mit Risiken verbunden, insbesondere bei hoher Volatilität des Basiswertes. Ein Covered Call ist nur dann als Sicherungsposition einzuschätzen, wenn der Anleger von einem gleich bleibenden bis leicht steigenden Kurs des Basiswertes ausgeht.[3] Wenn das Underlying gleichzeitig zum Verkauf der Call-Option erworben wird, bezeichnet man diese Strategie auch als Buy-write-Strategie. Hält man das Underlying bereits aus einem früheren Kauf und verkauft nun eine Call-Option, wird diese Strategie auch als Overwrite bezeichnet. Normalerweise wird sowohl das Underlying im gleichen Brokeragekonto gehalten wie die geschriebenen Calls. Diese Strategie ist die einfachste und am weitesten verbreitete gedeckte Optionsstrategie.[4]

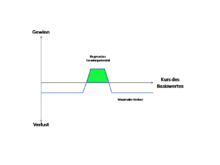

Protective Put

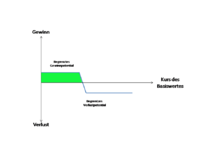

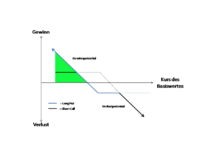

Bei einem Protective Put erwirbt man das Underlying und eine Put-Option dazu. Der Sinn ist es, sich mit der Put-Option gegen ein Kursverfallsrisiko zu versichern.[5] Deswegen gilt er als ein wichtiges Mittel zur Umsetzung einer Portfolio Insurance. Der Unterschied zwischen dem Protective Put und dem Covered Call besteht darin, dass der Anleger sich bei einem Protective Put einen Mindestverkaufspreis sichert und dafür einen Aufschlag zahlt und beim Covered Call sich einen Höchstverkaufspreis garantiert und dafür einen Abschlag erhält. Ein Investor setzt eine Protective Put-Strategie meist dann ein, wenn er unrealisierte Gewinne aus einer Wertsteigerung des Underlyings und Bedenken über die zukünftige Kursentwicklung hat und sich gegen eine negative Kursentwicklung des Underlyings absichern will. Die Protective Put-Strategie ist eine bullish gerichtete Optionsstrategie.

Unabhängig davon wie viel das Underlying während der Laufzeit des Puts an Wert verliert, garantiert der Put dem Anleger das Recht, seine Aktien zum Strikepreis des Puts zu verkaufen, bis die Option verfällt. Die Put Option garantiert dem Investor also nicht nur den Verkaufspreis zum Strikepreis der Option, sondern gibt ihm gleichzeitig die Kontrolle darüber, den Zeitpunkt des Verkaufs des Underlyings innerhalb der Laufzeit der Option selbst zu wählen.

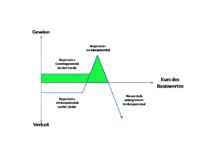

Reverse Hedge

Bei einem Reverse Hedge wird der Basiswert leerverkauft (short) und dazu entweder Calls long oder Puts short eingesetzt. Die Reverse-Hedge-Strategie wird manchmal auch als Simulated Straddle bezeichnet. Idealerweise ist bei dieser Strategie, der zugrundeliegende leerverkaufte Basiswert sehr volatil. Sehr volatile Basiswerte wie z.B. volatile Aktien, haben den Vorteil, dass der Leerverkäufer nicht noch zusätzlich die Dividende an den Käufer zahlen muss. Unternehmen mit einem sehr volatilen Aktienkurs zahlen deutlich weniger Dividende an ihre Aktionäre.[6] Bei einem Net Reverse Hedge (auch 1:1 Reverse Hedge, d.h. die Höhe der Leerverkäufe entspricht der Höhe der gekauften oder verkauften Optionen) mit einem Call long spekuliert man auf sinkende Aktienkurse. Bei einem Net Reverse Hedge mit Puts short spekuliert man auf gleichbleibende bis leicht sinkende Aktienkurse.[6]

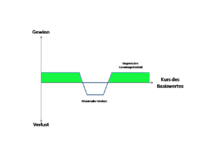

Collar

Ein Collar ist eine Kombination aus dem Kauf eines Puts und dem Verkauf eines Calls zur Absicherung einer bestehenden Aktienposition.[7] Über den Kauf einer Put-Option (mit einem unteren Preislimit) werden die Aktien gegen größere Abwärtsbewegungen abgesichert.[8] Die Aufwendungen für den Kauf der Put-Option können durch den gleichzeitigen Verkauf einer Call-Option (mit einem höheren Ausübungspreis) gemindert werden. Sollten die Aufwendungen aus dem Kauf der Put-Option und die Erlöse aus dem Verkauf der Call-Option exakt ausgleichen, spricht man von einem „Zero-Cost-Collar“.

Spreadpositionen

Bei Spreadpositionen handelt es sich um ein Portfolio aus gekauften (long) und/oder verkauften (short) Optionen. Generell wird zwischen Preis Spreads und Zeit Spreads unterschieden.

Preis Spreads

Bei Preis Spreads werden Optionspositionen aufgrund der Optionskombinationen (Kauf und Verkauf) aus der gleichen oder aus unterschiedlichen Optionsklassen unterschieden.

Preis-Spread-Positionen derselben Klasse

Sowohl der Bull-Spread als auch der Bear-Spread können mit Call-Optionen als auch mit Put-Optionen gebildet werden. Dementsprechend spricht man dann von Bull Call Spread (Bildung mit Calls) und Bull Put Spread (Bildung mit Puts) sowie von Bear Call Spread (Bildung mit Calls) und Bear Put Spreads (Bildung mit Puts).

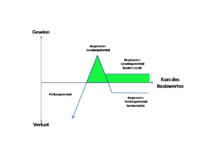

Bull Spread

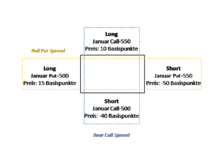

Ein Bull Spread (auch: Hausse Spread) besteht aus dem Kauf einer Call-Option und dem gleichzeitigen Verkauf einer Call-Option. Die Ausübungsdaten der beiden Optionen sind gleich, jedoch hat die Long-Position einen niedrigeren Ausübungspreis als die Short-Position.[9] Auf Grund der Put-Call Parität kann ein Bull Spread sowohl mit Calls als auch mit Puts gebildet werden. Beispielposition:

-

-

Bull Call Spread Long 1. Januar 2008 – 500 Call Short 1. Januar 2008 – 600 Call

-

-

-

Bull Put Spread Long 1. Januar 2008 – 500 Put Short 1. Januar 2008 – 600 Put

-

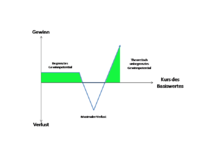

Bear Spread

Ein Bear Spread (auch: Baisse-Spread) besteht aus dem Kauf einer Call-Option (Long Call) und dem gleichzeitige Verkauf einer Call-Option (short Call). Die Ausübungsdaten der beiden Optionen sind gleich, jedoch hat die short-Position einen niedrigeren Ausübungspreis als die long-Position.[10] Auf Grund der Put-Call Parität kann ein Bear Spread sowohl mit Calls als auch mit Puts gebildet werden. Beispielposition:

-

-

Bear Call Spread Long 1. Januar 2008 – 600 Call Short 1. Januar 2008 – 500 Call

-

-

-

Bear Put Spread Long 1. Januar 2008 – 600 Put Short 1. Januar 2008 – 500 Put

-

Preis-Spread-Positionen unterschiedlicher Klassen

Bei Preis-Spread-Positionen handelt es sich um Optionspositionen aus unterschiedlichen Optionsklassen (Call und Put).

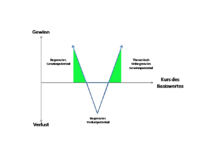

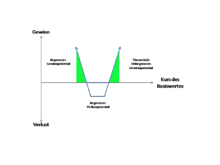

Straddle

Beim Straddle wird auf sich stark ändernde Kurse (long straddle) beziehungsweise Kurse die gleich bleiben (short straddle) spekuliert. Der Short Straddle birgt ein unbegrenztes Verlustrisiko.[6]

- Long Straddle: (auch: bottom straddle oder bought straddle genannt): Bei einem Long-Straddle wird gleichzeitig ein Call und ein Put mit demselben Basiswert, zum selben Ausübungspreis und zum selben Verfallsdatum gekauft. Die Markterwartung des Anlegers ist dementsprechend volatil, d. h. der Anleger erwartet kräftige Kursänderungen des Basiswertes. Das Gewinnpotenzial ist theoretisch unbegrenzt. Das Verlustpotenzial ist auf die gezahlten Optionspreise begrenzt.[6] Beispielposition:

-

-

Long Straddle Long 1. Januar 2008 – 200 Call Long 1. Januar 2008 – 200 Put

-

- Short Straddle: (auch: top straddle oder written straddle genannt) Hierbei handelt es sich um die umgekehrte Position des Long Straddle, also dem Verkauf eines Calls und eines Puts zum selben Basiswert, zum selben Ausübungspreis und zum selben Verfallsdatum. Der Anleger geht von einem stagnierenden Niveaus des Underlyings aus, d.h. der Anleger erwartet keine größeren Kursänderungen des Basiswertes. Das Gewinnpotenzial besteht aus der doppelt vereinnahmten Optionsprämie. Das Verlustpotenzial ist bei kräftig ansteigenden Kursen des Underlyings theoretisch unbegrenzt, bei stark fallenden Kursen auf den Ausübungspreis beschränkt.[6] Beispielposition:

-

-

Short Straddle Short 1. Januar 2008 – 200 Call Short 1. Januar 2008 – 200 Put

-

-

-

- Covered written straddle: Kombination aus Underlying long und ein Put short.

- Naked written straddle: Eröffnung der Position ohne Deckung (ohne Underlying)

-

Strangle

Die Optionsposition Strangle ist eine vergleichbare Optionsposition wie der Straddle. Sie wird ebenfalls mit einem Call und einem Put gebildet aber mit unterschiedlichem Basispreisen und/oder unterschiedlichem Verfallsdatum.

- Long Strangle: Bei einem Long Strangle wird gleichzeitig ein Call und ein Put mit unterschiedlichem Basispreisen und/oder unterschiedlichem Verfallsdatum gekauft. Die Markterwartung des Anlegers ist dementsprechend volatil, d.h. der Anleger erwartet starke Kursänderungen des Basiswertes, stärkere als bei einem Long Straddle. Das Gewinnpotenzial ist theoretisch unbegrenzt. Das Verlustpotenzial ist auf die gezahlten Optionspreise begrenzt. Beispielposition:

-

-

Long Strangle Long 1. Januar 2008 – 250 Call Long 1. Januar 2008 – 200 Put

-

- Short Strangle: Hierbei handelt es sich um die umgekehrte Position des Long Strangle, also dem Verkauf eines Calls und eines Puts mit unterschiedlichem Basispreisen und/oder unterschiedlichem Verfallsdatum. Der Anleger geht von einem fast stagnierenden, leicht schwankenden Niveaus des Underlyings aus. Das Gewinnpotenzial besteht aus der doppelt vereinnahmten Optionsprämie. Das Verlustpotenzial ist bei kräftig ansteigenden oder fallenden Kursen des Underlyings theoretisch unbegrenzt. Beispielposition:

-

-

Short Strangle Short 1. Januar 2008 – 250 Call Short 1. Januar 2008 – 200 Put

-

Kombinierte Preis-Spread-Positionen derselben Klasse

Bei Preis-Spread-Positionen derselben Klasse handelt es sich um ein Portfolio aus gekauften (long) und verkauften (short) Optionen. Es handelt sich also nur um Calls oder nur um Puts. Die Optionen können aus verschiedenen Serien bestehen, d.h. sie unterscheiden sich nach Basispreis oder Restlaufzeiten. Je nach Verhältnis von eingesetzten Optionen spricht man von x:y spreads. Eine Credit-Position liegt dann vor, wenn bei Aufbau der Position einen Mittelzufluss erfolgt, eine Debit-Position, wenn Mittel abfließen.

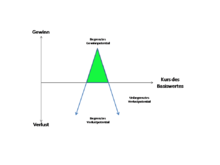

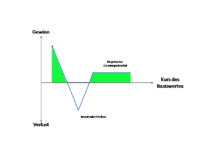

Butterfly Spread

Der Butterfly Spread ist eine Optionsposition, welche einen Bull Preis Spread und einen Bear Preis Spread verbindet. Grundsätzlich ist der Butterfly Spread sowohl mit Calls und Puts möglich, gebräuchlich sind in der Regel aber überwiegend Call Positionen.[3]

- Long Butterfly Spread: Bei dem Long Butterfly Spread werden zwei Calls gekauft und zwei Calls verkauft. Der erste gekaufte Call wird zu einem niedrigeren Kurs des Underlyings gekauft (in-the-money) und der zweite gekaufte Call wird zu einem höheren Kurs des Underlyings (out-of-the-money) erworben. Zusätzlich werden noch zwei Calls verkauft zum aktuellen Kurs des Underlyings (at-the-money). Beispielposition:

-

-

Long Butterfly Spread Long 1. Januar 2008 – 150 Call (in-the-money) Short 2. Januar 2008 – 160 Call (at-the-money) Long 1. Januar 2008 – 170 Call (out-of-the-money)

-

- Short Butterfly Spread: Bei dem Short Butterfly Spread werden ebenfalls zwei Calls gekauft und zwei Calls verkauft. Hier wird aber im Gegensatz zu obiger Longposition, der erste Call zu einem niedrigeren Kurs des Underlyings verkauft (in-the-money) und ein zweiter Call zu einem höheren Kurs des Underlyings (out-of-the-money) ebenfalls verkauft. Des Weiteren werden noch zwei Calls zum aktuellen Kurs des Underlyings (at-the-money) gekauft. Beispielposition:

-

-

Short Butterfly Spread Short 1. Januar 2008 – 150 Call (in-the-money) Long 2. Januar 2008 – 160 Call (at-the-money) Short 1. Januar 2008 – 170 Call (out-of-the-money)

-

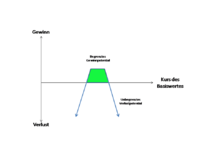

Condor Spread

Der Condor Spread ist eine Optionsposition, bei welcher jeweils zwei Preis-Spreads-Positionen kombiniert werden. Der Unterschied zum Butterfly besteht darin, dass der Condor Spread auf der Basis von vier unterschiedlichen Ausübungspreisen der Optionen im Vergleich zu drei Ausübungspreisen beim Butterfly Spread besteht.

- Long Condor Spread: Beim Long Condor Spread werden ebenfalls wie beim Butterfly Spread zwei Calls gekauft und zwei Calls verkauft. Der erste gekaufte Call wird zu einem niedrigeren Kurs des Underlyings gekauft (in-the-money) und der zweite gekaufte Call wird zu einem höheren Kurs des Underlyings (out-of-the-money) erworben. Zusätzlich werden noch zwei Calls verkauft. Der erste zum aktuellen Kurs des Underlyings (at-the-money) und der zweite leicht über dem Ersten. Beispielposition:

-

-

Long Condor Spread Long 1. Januar 2008 – 150 Call (in-the-money) Short 1. Januar 2008 – 160 Call (at-the-money) Short 1. Januar 2008 – 170 Call (out-of-the-money) Long 1. Januar 2008 – 180 Call (out-of-the-money)

-

- Short Condor Spread: Bei dem Short Butterfly Spread werden ebenfalls zwei Calls gekauft und zwei Calls verkauft. Hier wird aber im Gegensatz zu obiger Longposition, der erste Call zu einem niedrigeren Kurs des Underlyings verkauft (in-the-money) und ein zweiter Call zu einem höheren Kurs des Underlyings (out-of-the-money) verkauft. Des Weiteren werden noch zwei Calls gekauft. Der erste zum aktuellen Kurs des Underlyings (at-the-money) und der zweite leicht über dem ersten. Beispielposition:

-

-

Short Condor Spread Short 1. Januar 2008 – 150 Call (in-the-money) Long 1. Januar 2008 – 160 Call (at-the-money) Long 1. Januar 2008 – 170 Call (out-of-the-money) Short 1. Januar 2008 – 180 Call (out-of-the-money)

-

Ratio Spread

Beim Ratio Spread (auch: Ratio Vertical Spread genannt) werden Long- und Short-Positionen mit unterschiedlicher Anzahl von Kontrakten aufgebaut.[11]

- Ratio Call Spread: Bei einem Ratio Call Spread werden ein oder mehrere Calls mit einem niedrigen Basispreis gekauft und gleichzeitig eine größere Anzahl von Calls mit einem höheren Basispreis verkauft. Die Calls verfügen alle über die gleich Restlaufzeit. Diese Kombinationsposition aus Long und Short kann sowohl eine Debit- als auch eine Credit-Position sein.[11] Beispielsposition:

-

-

Ratio Call Spread Long 1 Kontrakt: 1. Januar 2008 – 200 Call (at-the-money) Short 4 Kontrakte: 1. Januar 2008 – 250 Call (out-of-the-money)

-

- Ratio Put Spread: Bei einem Ratio Put Spread werden ein oder mehrere Puts mit einem niedrigen Basispreis verkauft und gleichzeitig eine kleinere Anzahl von Puts mit einem höheren Basispreis gekauft. Diese Kombinationsposition aus Long und Short kann sowohl eine Debit- als auch eine Credit-Position sein.[11] Beispielsposition:

-

-

Ratio Put Spread Short 4 Kontrakte: 1. Januar 2008 – 200 Put (at-the-money) Long 1 Kontrakt: 1. Januar 2008 – 250 Put (out-of-the-money)

-

Back Spread

Beim Back Spread (auch: Reverse Spread genannt) werden Long- und Short-Positionen mit unterschiedlicher Anzahl von Kontrakten aufgebaut.

- Back Spread Call: (auch: Reverse Ratio Call Spread) Umkehrung des Ratio Call Spreads. Long-Positionen sind größer als die Short-Positionen. Beispielsposition:

-

-

Back Spread Call Long 4 Kontrakte: 1. Januar 2008 – 200 Call (at-the-money oder out-of-the-money) Short 1 Kontrakt: 1. Januar 2008 – 250 Call (in-the-money)

-

- Back Spread Put: (auch: Reverse Ratio Put Spread) Umkehrung des Ratio Put Spreads. Long-Positionen sind größer als die Short-Positionen. Beispielsposition:

-

-

Back Spread Put Short 1 Kontrakt: 1. Januar 2008 – 250 Put (at-the-money) Long 4 Kontrakte: 1. Januar 2008 – 200 Put (out-of-the-money)

-

Kombinierte Preis-Spread-Positionen unterschiedlicher Klassen

Bei Kombinierten Preis-Spread-Positionen unterschiedlicher Klassen handelt es sich um ein Portfolio aus gekauften (long) und verkauften (short) Optionen. Es handelt sich hierbei um Kombinationen aus Calls oder Puts, welche aus verschiedenen Serien bestehen können, d.h. sie unterscheiden sich nach Basispreis oder Restlaufzeiten.

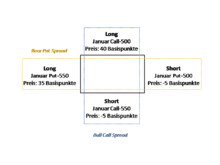

Box Spread

Der Box Spread ist eine Optionsposition, welche auf Arbitragemöglichkeiten aufgrund von Ungleichgewichten in der Bewertung von Calls und Puts basiert.

- Long Box: Long Box bezeichnet den Kauf des Box Spreads. Dieser besteht aus einem Bull Spread mit Calls (auch: Bull Call Spread) und einem Bear Spread mit Puts (auch: Bear Put Spread). Das heißt, der Anleger, der einen Arbitragegewinn erzielen möchte, erwirbt eine Anzahl von Calls mit niedrigem Basispreis und verkauft eine gleiche Anzahl von Calls mit höherem Basispreis. Gleichzeitig erwirbt er eine gleiche Anzahl von Puts mit höherem Basispreis und verkauft die gleiche Anzahl von Puts mit einem niedrigeren Basispreis. Beispielposition:

-

-

Long Box Long Januar 2008 – 500 Call Short Januar 2008 – 550 Call Short Januar 2008 – 500 Put Long Januar 2008 – 550 Put

-

- Short Box: Short Box bezeichnet den Verkauf des Box Spreads. Dieser besteht aus einem Bear-Spread mit Calls (auch: Bear Call Spread) und einem Bull-Spread mit Puts (auch: Bull Put Spread). Das heißt, der Anleger, der einen Arbitragegewinn erzielen möchte, erwirbt eine Anzahl von Calls mit höherem Basispreis und verkauft eine gleiche Anzahl von Calls mit niedrigerem Basispreis. Gleichzeitig erwirbt er eine gleiche Anzahl von Puts mit niedrigem Basispreis und verkauft die gleiche Anzahl von Puts mit einem höheren Basispreis. Beispielposition:

-

-

Short Box Long 1. Januar 2008 – 550 Call Short 1. Januar 2008 – 500 Call Short 1. Januar 2008 – 550 Put Long 1. Januar 2008 – 500 Put

-

- Dem eventuell zu erzielenden Arbitragegewinn aus einer eventuellen Ungleichheit aus der Bewertung der Optionen und damit den Optionspreisen stehen die Transaktionskosten und eine eventuelle Carrying Charge, d.h. die Kosten für die Finanzierung einer Net-Debit-Position gegenüber.

Zeit Spreads

Bei einem Zeit Spread (auch: time spread oder horizontaler Spread genannt) werden Optionen mit demselben Basispreis so kombiniert, dass die Option mit dem früheren Ausübungstermin verkauft und die mit späteren Ausübungstermin gekauft wird.

Bull Zeit Spread

Ein Bull Zeit Spread (auch: Bull Calendar Spread genannt) besteht aus einer Optionskombination mit demselben Basispreis aber unterschiedlichen Verfallsdaten. Auf Grund der Put-Call Parität kann ein Bull Zeit Spread sowohl mit Calls als auch mit Puts gebildet werden.

-

-

Bullish Call Zeit Spread Long 1. März 2008 – 500 Call Short 1. Januar 2008 – 500 Call

-

-

-

Bearish Put Zeit Spread Long 1. Januar 2008 – 500 Put Short 1. März 2008 – 500 Put

-

Bear Zeit Spread

Ein Bear Zeit Spread (auch: Bear Calendar Spread genannt) besteht aus einer Optionskombination mit demselben Basispreis aber unterschiedlichen Verfallsdaten. Auf Grund der Put-Call Parität kann ein Bear Zeit Spread sowohl mit Calls als auch mit Puts gebildet werden.

-

-

Bearish Call Zeit Spread Long 1. Januar 2008 – 500 Call Short 1. März 2008 – 500 Call

-

-

-

Bearish Put Zeit Spread Long 1. März 2008 – 500 Put Short 1. Januar 2008 – 500 Put

-

Kombinierte Zeit-Spread-Positionen

Ebenso wie bei kombinierten Preis-Spread-Positionen, können die Optionen aus verschiedenen Serien bestehen, d.h. sie unterscheiden sich nach Basispreis oder Restlaufzeiten: Je nach Verhältnis von eingesetzten Optionen spricht man auch hier von x:y spreads. Eine Credit-Position liegt dann vor, wenn bei Aufbau der Position einen Mittelzufluss erfolgt, eine Debit-Position, wenn Mittel abfließen.

Ratio Zeit Spread

Ein Ratio Zeit Spread (auch Ratio Vertical Time Spread genannt) setzt sich zusammen aus mehr Long-Optionen als Short-Optionen auf denselben Basiswert. Diese Position profitiert von einer starken Bewegung des Basiswertes in beide Richtungen.

- Ratio Call Time: Diese Optionsposition ist von der Grundstruktur ähnlich dem Bull-Zeit-Spreads, besteht aber aus einer größeren Anzahl von verkauften Calls.

- Ratio Put Time: Diese Optionsposition ist von der Grundstruktur ähnlich dem Bear-Zeit-Spreads, besteht aber aus einer größeren Anzahl von verkauften Puts.

Kombination aus Preis-Spread und Zeit-Spread

Diagonaler Spread

Ein Diagonaler Spread besteht aus Optionen mit unterschiedlichen Basispreisen und unterschiedlichen Verfallsdaten. Eine Credit-Position liegt dann vor, wenn bei Aufbau der Position einen Mittelzufluss erfolgt, eine Debit-Position, wenn Mittel abfließen.[12]

- Diagonal Bull Spread: Long Calls (in-the-money) mit langer Laufzeit und Short Calls (out-of-the-money) mit kurzer Laufzeit.[13] Beispielposition:

-

Bull Call Spread Diagonaler Bull Spread Long Dezember-150-Call zu 10 € Januar-150-Call zu 15 € Short Dezember-170-Call zu 2 € Dezember-170-Call zu 2 € Debitposition 8 € 13 €

- Diagonal Bear Spread: Long Calls (in-the-money) mit kurzer Laufzeit und Short Calls (out-of-the-money) mit langer Laufzeit.[13]

-

Bear Call Spread Diagonaler Bear Spread Short Dezember-150-Call zu 12 € Dezember-150-Call zu 12 € Long Dezember-170-Call zu 4 € Februar-170-Call zu 14 € Creditposition 8 € Debitposition 2 €

Synthetische Positionen

Synthetisch Long

Der Anleger erwartet eine kräftige Aufwärtsbewegung des Basiswertes und baut durch den Kauf eines Calls und dem gleichzeitigen Verkauf eines Puts mit derselben Restlaufzeit eine synthetische Long-Position auf. Das heißt, der im Falle einer Bestätigung der Kursprognose eintretende Gewinn, entspricht nahezu dem gleichen Gewinn, der mit dem Kauf einer entsprechenden Anzahl des zugrunde liegenden Basiswertes erreicht werden würde.[14] Beispielposition:

-

-

Synthetisch Long Long 1. Januar 2008 – 350 Call Short 1. Januar 2008 – 300 Put

-

Synthetisch Short

Der Anleger erwartet eine kräftige Abwärtsbewegung des Basiswertes und baut durch den Kauf eines Puts und dem gleichzeitigen Verkauf eines Calls mit derselben Restlaufzeit einen synthetischen Leerverkauf auf.[15] Beispielposition:

-

-

Synthetisch Short Long 1. Januar 2008 – 300 Put Short 1. Januar 2008 – 350 Call

-

Einzelnachweise

- ↑ :J. Panda R. K. Dash: Contemporary Issues On Financial Market, 1998

- ↑ R. Corwin Grube, Don B. Panton and J. Michael Terrell: „Risks and rewards in covered call positions“, The Journal of Portfolio Management Winter 1979, Vol. 5, No. 2: S. 64–6

- ↑ a b F. Black: „Fact and Fantasy in the Use of Options“, Financial Analysts Journal, Vol. 31, No. 4 (Jul.–Aug., 1975), S. 36–41+61-72

- ↑ The Options Industry Council (OIC): Options Strategies: Covered Call, 2009

- ↑ S. Figlewski, N. K. Chidambaran, S. Kaplan: „Evaluating the Performance of the Protective Put Strategy“, Financial Analysts Journal, Vol. 49, No. 4 (Jul.–Aug., 1993), S. 46–56+69

- ↑ a b c d e Lawrence G McMillan: „Options as a Strategic Investment“, NYIF; 4 edition, (5 Feb 2002), p.123ff, ISBN 0735201978

- ↑ John F. Marshall: „Dictionary of Financial Engineering (Wiley Series in Financial Engineering)“, 2000, p. 38, ISBN 0471242918

- ↑ Chevallier E.; Muller H.H.: „Risk allocation in capital markets: portfolio insurance, tactical asset allocation and collar strategies.“ Insurance: Mathematics and Economics, Elsevier, Volume 16, Number 3, July 1995, S. 287–287(1)

- ↑ Zhongfeng Qin, Xiang Li: „Expected Payoff of Trading Strategies Involving European Options for Fuzzy Financial Market“, Department of Mathematical Sciences, Tsinghua University, Beijing 100084, China

- ↑ R. W. Kolb: „Understanding Options“, John Wiley & Sons (8 Mar 1995), ISBN 0471085545

- ↑ a b c S. Natenberg: „Option Volatility & Pricing: Advanced Trading Strategies and Techniques“, McGraw-Hill Professional; 2nd Revised edition (1 Aug 1994), p. 139ff., ISBN 155738486X

- ↑ S. Mahfoud: „Ratio Combinations“ in Euro-Mediterraneam Economics and Finance Review, Vol. 1, N°5, December 2006, p.235

- ↑ a b H. N. Hanson, "Options and Futures: New Route to Risk/Return Management", Options and Futures: Strategic Tools for Portfolio Management, Institute of Chartered Financial Analysts, 1984

- ↑ H.R. Stoll, R.E. Whaley: „The New Option Markets“, (1985) in A. Peck (Hrsg.) „Futures Markets: Their Economic Role“. Washington, DC: American Enterprise Institute (1985), p. 205-289.

- ↑ S.Figlewski, G. P. Webb: „Options, Short Sales, and Market Completeness“, The Journal of Finance, Vol. 48, No. 2 (Jun., 1993), S. 761–777

Literatur

- Michael Bloss, Dietmar Ernst: Derivate. Handbuch für Finanzintermediäre und Investoren. Oldenbourg, München u. a. 2008, ISBN 978-3-486-58354-0 (Edition Derivate).

- Christian Eck, Matthias S. Riechert: Professionelles Eurex Trading. Grundlagen, Strategien und Chancen mit Optionen und Futures. 3. überarbeitete Auflage. FinanzBuch-Verlag, München 2006, ISBN 3-89879-218-8.

- Benjamin Feingold, Roland Lang: Handeln mit Futures und Optionen. Ein Leitfaden für den Privatanleger. FinanzBuch-Verlag, München 2004, ISBN 3-89879-066-5.

- Hans Peter Steinbrenner: Professionelle Optionsgeschäfte. Moderne Bewertungsmethoden richtig verstehen. Wirtschaftsverlag Ueberreuter, Wien u. a. 2001, ISBN 3-7064-0724-8 (Ueberreuter Wirtschaft. Optionsgeschäfte in Theorie und Praxis).

- Hans E. Zahn: Handlexikon zu Futures, Optionen und innovativen Finanzinstrumenten. Fritz Knapp Verlag, Frankfurt am Main 1991, ISBN 3-7819-2029-1.

Weblinks

-

Wikimedia Foundation.