- Leerverkauf

-

Leerverkauf (auch: Blankoverkauf, engl. short sale) ist ein Begriff aus dem Bank- und Finanzwesen, der den Verkauf von Waren oder Finanzinstrumenten (insbesondere Devisen, Wertpapiere) beschreibt, über die der Verkäufer zum Verkaufszeitpunkt nicht verfügt. Um seine künftige Lieferverpflichtung erfüllen zu können, muss er sich bis zum Erfüllungszeitpunkt durch den Kauf der Waren oder Finanzinstrumente eindecken. Die Möglichkeit von Leerverkäufen ist jedoch nicht auf den Finanzsektor beschränkt.

Inhaltsverzeichnis

Verfahren

Ein Leerverkauf kann als Kassageschäft oder als Termingeschäft ausgestaltet sein.

Leerverkauf als Kassageschäft

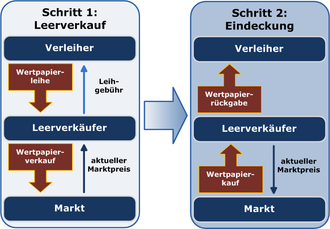

Ein Leerverkauf in Form eines Kassageschäfts unterscheidet sich in Abschluss und Abwicklung nicht von einem normalen Verkauf. Das bedeutet insbesondere, dass der Leerverkäufer den verkauften Wert innerhalb der marktüblichen Fristen liefern muss. Bei Wertpapieren sind das – je nach betrachtetem Markt – meist zwei bis drei Geschäftstage. Er muss sich also den leer verkauften Wert rechtzeitig verschaffen. Im Falle von Wertpapieren geschieht das normalerweise durch eine Wertpapierleihe oder ein Wertpapierpensionsgeschäft (im Falle von Devisen analog durch einen Kredit bzw. einen Devisenswap).

Durch eine Wertpapierleihe (korrekt: Sachdarlehen) wird der Leerverkäufer im juristischen Sinn Eigentümer des geliehenen Wertpapiers. Ein Leerverkauf definiert sich jedoch nicht an dem juristischen Eigentum oder Nichteigentum des leer verkauften Wertes. Vielmehr ist die wirtschaftliche Betrachtungsweise ausschlaggebend, ob durch den Verkauf eine Shortposition entsteht, das heißt, ob der Verkäufer durch die Transaktion wirtschaftlich von einem Preisrückgang des verkauften Wertes profitiert.

Zur Rückführung der Leihe beziehungsweise des Pensionsgeschäftes muss der Leerverkäufer den verkauften Wert zu einem zukünftigen Zeitpunkt zurückkaufen. Ist der Preis des Wertes bis dahin gefallen, muss der Verkäufer einen geringeren Preis als den zahlen, den er bei dem Verkauf erzielt hat, und erzielt somit einen Gewinn. Ist der Preis dagegen gestiegen, macht der Verkäufer einen Verlust, da er sich zu einem höheren Preis eindecken muss.

Leerverkauf als Termingeschäft

Bei Leerverkäufen über unbedingte Termingeschäfte (Forwards und Futures) muss im Gegensatz zum Kassageschäft erst in der Zukunft geliefert werden. Der Leerverkäufer kann den Leerverkauf vor dem Verfallstermin glattstellen, indem er den gegenläufigen Terminkauf tätigt, oder er kann den Basiswert vor dem Fälligkeitstermin kaufen und bei Verfall liefern. Gewinn- und Verlustmöglichkeiten entsprechen denen des Kassageschäftes.

Die Position, die durch den Leerverkauf als Termingeschäft für den Verkäufer entsteht, heißt Short-Position. Das ist unabhängig davon, ob der Verkäufer den Basiswert in Besitz hat oder leer verkauft.

Bedingte Termingeschäfte (Optionen) erlauben eine ähnliche Position wie ein Leerverkauf des Basiswertes, indem eine Put-Option gekauft oder eine Call-Option verkauft wird.

Gedeckte und ungedeckte Leerverkäufe

Im Zusammenhang mit Wertpapierleerverkäufen existiert die Praxis des Naked Short Selling (im Deutschen mit „nackter“ oder „ungedeckter“[1] Leerverkauf wiedergegeben). Die Begriffsbildung ist uneinheitlich. Gemeinsam ist allen, dass der Leerverkäufer sich zum Zeitpunkt des Verkaufs noch kein Eigentum am leer verkauften Wertpapier verschafft hat.[2] Die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) fasst in ihren Allgemeinverfügungen, zuletzt vom 18. Mai 2010, den Begriff enger und versteht seit September 2008 unter ungedeckten Leerverkäufen jene, bei denen sich der Verkäufer weder Eigentum verschafft noch einen Anspruch auf einen Eigentumsübertrag hat.[3]

Ähnlich ist die Begriffsbildung der SEC in den Vereinigten Staaten, für die ein Naked Short Sale vorliegt, wenn der Verkäufer nicht rechtzeitig für Eindeckung sorgt und so Gefahr läuft, in Lieferverzug zu kommen.[4]

Lieferverzug

Für den Fall eines Lieferverzuges gelten beim Leerverkauf die üblichen Regeln des Wertpapiergeschäftes, die vom betrachteten Markt abhängen. Auf dem deutschen Markt muss zwei Geschäftstage nach Geschäftsabschluss geliefert werden, bei Verzug kann nach weiteren ein bis zwei Geschäftstagen eine Zwangsregulierung durchgeführt werden. Auf dem Euromarkt unter dem ISMA-Rahmenvertrag muss nach drei Geschäftstagen geliefert werden. Frühestens nach zwei Geschäftstagen Verzug kann die Zwangsregulierung angedroht werden, die nach weiteren fünf Geschäftstagen durchgeführt werden kann, das heißt frühestens acht Geschäftstage nach Geschäftsabschluss.

Einsatzmöglichkeiten, Chancen und Risiken

Ähnlich wie bei Derivaten gibt es bei Leerverkäufen drei grundsätzliche Einsatzmöglichkeiten:

- Als Spekulation auf zukünftige Preisänderungen, im Falle des Leerverkaufs ein Preisrückgang,

- als Absicherungsgeschäft (Hedgegeschäft), zum Beispiel, indem ein Terminkauf eines bestimmten Gutes über den Leerverkauf desselben Gutes abgesichert wird,

- oder zur Ausnutzung von Preisinkonsistenzen zwischen dem Kassamarkt und dem Terminmarkt (Arbitrage), etwa in Form der umgekehrten Cash-and-Carry-Arbitrage.

Bestimmte Termingeschäfte (Terminkauf, die Optionspositionen Long Call und Short Put) lassen sich am Kassamarkt nur mit Leerverkäufen absichern. Wegen dieser Hedge- und Arbitragemöglichkeit spielen Leerverkäufe eine wichtige Rolle bei der Preisbildung an den Terminmärkten.

Das Eingehen einer Short-Position (Leerverkauf eines Wertes) beinhaltet ein Chancen-Risiko-Verhältnis (Marktpreisrisiko), das genau umgekehrt dem des Kaufes dieses Wertes ist. Beispielsweise ist beim Kauf einer Aktie der maximal mögliche Verlust auf den Kaufpreis begrenzt, während die Chancen aus einem Kursanstieg theoretisch unbegrenzt sind. Beim Leerverkauf dieser Aktie ist spiegelbildlich die Chance auf die erlöste Einnahme limitiert, während das Risiko durch einen Kursanstieg theoretisch unbegrenzt ist.

Gerade bei ungedeckten Leerverkäufen hat der Leerverkäufer ein Eindeckungsrisiko. Dies besteht darin, auf Grund mangelnder Verfügbarkeit des leer verkauften Wertes diesen nur zu einem erhöhten Preis oder gar nicht liefern zu können (vgl. Marktliquiditätsrisiko). Die Risiken des Käufers sind grundsätzlich mit denen aus einem normalen Kaufvertrag identisch. Der Käufer kann bei Nichterfüllung seitens des Leerverkäufers vom Vertrag zurücktreten und Schadensersatz verlangen.

Besonders problematisch ist der sogenannte Short squeeze (englisch squeeze: Knappheit, Engpass), bei dem es nach Leerverkauf zu einem Kursanstieg der Aktie kommt. Viele Leerverkäufer wollen oder müssen ihre eingegangenen Short-Positionen glattstellen, um ihre Verluste zu begrenzen, was zu einem weiteren Kursanstieg führt und damit die Verluste aus diesen Positionen erhöht.

Leerverkäufe werden als charakteristisch für Hedgefonds angesehen[5] (vgl. hierzu den Abschnitt Hedge-Fonds-Strategien im Artikel Hedgefonds).

Rechtslage und Verbotsmöglichkeit

Deutschland

Eine Legaldefinition des Begriffs Leerverkauf gibt es nicht. Zivilrechtlich unterliegen Leerverkäufe dem Kaufvertragsrecht, das die Möglichkeit eines Leerverkaufs zulässt. Das in § 433 Abs. 1 Satz 1 BGB für Kaufverträge kodifizierte Trennungsprinzip gestattet nämlich das Eingehen einer Verpflichtung, die erst später erfüllt werden muss. Danach wird der Verkäufer zunächst lediglich verpflichtet, dem Käufer Eigentum zu verschaffen. Der Kaufvertrag setzt als reines Verpflichtungsgeschäft mithin nicht voraus, dass der Verkäufer zum Zeitpunkt der Begründung seiner Lieferverpflichtung bereits lieferfähig ist. Das gilt auch für den Leerverkauf.

Scheitert die Eindeckung durch den Verkäufer, so bewirkt die Unmöglichkeit der Erfüllung durch den Verkäufer keine Unwirksamkeit des bestehenden Verpflichtungsgeschäfts (§ 311a Abs. 1 BGB). Diese Bestimmung beschreibt Fälle anfänglicher Unmöglichkeit, bei der das Lieferhindernis bereits bei oder vor Vertragsabschluss vorliegt. Ist es dem Verkäufer im Zeitpunkt des Vertragsschlusses nach § 275 BGB unmöglich, seiner Lieferverpflichtung nachzukommen, wird dem Käufer ein Rücktrittsrecht eingeräumt (§ 326 Abs. 5 BGB), bei Kenntnis des Verkäufers vom Leistungshindernis steht dem Käufer ein Schadensersatzanspruch aus § 311a Abs. 2 BGB zu.

Selbst am Kassamarkt ausgeführte Leerverkäufe sind laut der Gesetzesbegründung zur Börsengesetznovelle 1989 grundsätzlich den Börsentermingeschäften zuzuordnen. Grund ist, dass einem Bankkunden bei einem Leerverkauf ein Marktpreisrisiko entsteht, das für ein Börsentermingeschäft typisch ist. Kein Börsentermingeschäft liegt vor, wenn der Leerverkäufer aus einem anderen Termingeschäft einen zukünftigen Lieferanspruch auf die leer verkaufte Wertpapiergattung hat und sich die Papiere bis dahin leiht, da dann das für ein Termingeschäft übliche Risiko nicht entsteht.[6]

Bis Dezember 2003 regelte das Kapitalanlagegesellschaftsgesetz (KAGG) im § 9 Absatz 5 Satz 1, dass Verkäufe von Wertpapieren, die zum Zeitpunkt des Geschäftsabschlusses nicht zum Sondervermögen nach § 6 KAGG gehörten, verboten waren. Das Verbot von Leerverkäufen traf jedoch nur die nach § 1 des KAAG errichteten Kapitalanlagegesellschaften und war auf sonstige Marktteilnehmer nicht anwendbar. Das KAGG wurde ab 2004 durch das Investmentgesetz (InvG) abgelöst. Dieses enthält eine inhaltsgleiche Bestimmung in § 59 InvG.

Seit dem 27. Juli 2010 sind ungedeckte Leerverkäufe in Aktien und bestimmten Schuldtiteln in Deutschland durch § 30h Wertpapierhandelsgesetz verboten.[7]

Regulierungsmöglichkeiten

In verschiedenen Staaten besteht die Möglichkeit, Leerverkäufe vorübergehend einzuschränken oder ganz zu untersagen. In Deutschland kann die BaFin gemäß § 4 Abs. 1 WpHG Leerverkäufe in inländischen Aktien untersagen, wenn eine erhebliche Marktstörung droht. Vergleichbare Eingriffsmöglichkeiten gibt es in anderen Ländern.

In den Vereinigten Staaten hat die SEC 2005 eine spezielle Regelung, die Regulation SHO, für das Naked Short Selling aufgestellt[4] und diese Regelungen im September 2008 verschärft.[8]

Im Zuge der Finanzkrise ab 2007 wurden Leerverkäufe von Finanzwerten in Deutschland,[9][3] Großbritannien,[10] den Vereinigten Staaten,[11] Frankreich, Australien, Kanada, Taiwan, Portugal und Irland[12] und in Österreich verboten oder eingeschränkt.

Ende Januar 2010 wurde in Deutschland das Verbot ungedeckter Leerverkäufe, das die Aktien von elf Finanzunternehmen[13] betraf, von der BaFin wieder aufgehoben, da sich die Situation an den Finanzmärkten wieder entspannt hatte[14]. Mit Wirkung zum 25. März 2010 führte die BaFin ein Transparenzsystem für Leerverkäufe ein, das zehn Institute betrifft.[15] Die Regelung galt zunächst bis 31. Januar 2011 und wurde dann bis zum 25. März 2012 verlängert.[16]

Am 18. Mai 2010 wurden abermals Einschränkungen für Leerverkäufe von Staatsanleihen der Euro-Zone sowie der zehn Institute[17] erlassen. Diese Verbote gelten vom 19. Mai 2010 bis zum 31. März 2011 und werden laut BaFin laufend überprüft.[18]

Im Zuge der Euro-Krise wurden im August 2011 Leerverkäufe von Finanzwerten in Frankreich und Italien vorübergehend verboten. Spanien und Belgien planen nach Angaben der ESMA ähnliche Maßnahmen.[19]

Geschichte

Anfänge

Transaktionen des holländischen Händlers Isaac Le Maire gelten als erster Leerverkauf. Le Maire war ein großer Teilhaber der Vereenigde Oostindische Compagnie (VOC). Im Jahre 1602 investierte er etwa 85.000 Gulden in die VOC. Im Jahre 1609 zahlte die VOC keine Dividenden, und Le Maires Schiffe auf den Routen zum Baltikum waren wegen der Handelsstreitigkeiten zwischen Großbritannien und der VOC durch englische Schiffe bedroht. Le Maire beschloss, seine Anteile an der VOC zu verkaufen, und zwar mehr von diesen, als er besaß. Die Notablen verurteilten diese Handlungsweise und erließen, als erste Regulierung für Börsengeschäfte überhaupt, ein Verbot von Leerverkäufen. Dieses Verbot wurde einige Jahre später aufgehoben.[20]

Große Depression

Im Gefolge der großen amerikanischen Börsenkrise von 1929 (siehe Schwarzer Donnerstag), die in den Vereinigten Staaten zur Großen Depression und zur Weltwirtschaftskrise führte, wurden Leerverkäufe 1932 in den Vereinigten Staaten durch das sogenannte Uptick-Gesetz (engl. Uptick rule) verboten beziehungsweise eingeschränkt.[12][21] Mit Inkrafttreten des Uptick-Gesetzes wurden Leerverkäufe bei Titeln mit fallenden Kursen untersagt. Der Leerverkauf einer Aktie war nur zulässig, wenn die letzte Transaktion über dem vorherigen Kurs lag. Das Gesetz wurde 2007 aufgehoben,[22] eine umstrittene Entscheidung.[23]

Siehe auch

Einzelnachweise

- ↑ Deutsche Bank Research: Short selling – Wichtiges Marktsegment mit Bedarf an international konsistenten Regeln, 1. April 2010

- ↑ Thomas Laurer: Der Leerverkauf von Aktien. Abgrenzung, Formen und aufsichtsrechtliche Implikationen. In: Zeitschrift für das gesamte Kreditwesen. 61, Nr. 19, 2008, S. 984.

- ↑ a b Erläuterungen der BaFin zur Allgemeinverfügung der BaFin vom 19. September 2008, heruntergeladen am 8. Oktober 2008

- ↑ a b Key Points About Regulation SHO (englisch)

- ↑ Hanno Berger/Kai-Uwe Steck, Regulierung von Hedge Fonds in Deutschland – Bestandsaufnahme, praktische Erkenntnisse und Ausblick, Nr. 114, Arbeitspapier Universität Frankfurt am Main, 2005, S. 6

- ↑ Hans-Wilhelm Ruland: Effekten. Schäffer-Poeschel, Stuttgart 2004, ISBN 3-7910-2249-0, S. 169f. Ruland wiederum bezieht sich auf Siegfried Kümpel: Bank- und Kapitalmarktrecht. 1995

- ↑ Gesetz zur Vorbeugung gegen missbräuchliche Wertpapier- und Derivategeschäfte, BGBl Nr. 38 vom 26. Juli 2010, Seite 945

- ↑ SEC Enhances Investor Protections Against Naked Short Selling. U.S. Securities and Exchange Commission, 15. Juli 2008 (englisch)

- ↑ Allgemeinverfügung der BaFin vom 19. September 2008, heruntergeladen am 8. Oktober 2008

- ↑ FSA introduces short-selling ban. BBC zum Verbot der Leerverkäufe In: BBC News. 19 September 2008 (englisch).

- ↑ Michael Tsang: Short Sellers Under Fire in U.S., U.K. After AIG Fall (Update3) Bloomberg über Verbot der Leerverkäufe In: Bloomberg.com news. 19. September 2008 (englisch).

- ↑ a b Daniel Trotta: Short sellers have been the villain for 400 years. Reuters über Leerverkäufe In: Reuters News. 26. September 2008 (englisch).

- ↑ Aareal Bank AG, Allianz SE, AMB Generali Holding AG, Commerzbank AG, Deutsche Bank AG, Deutsche Börse AG, Deutsche Postbank AG, Hannover Rückversicherung AG, Hypo Real Estate AG, MLP AG und Munich Re AG

- ↑ BaFin: Leerverkaufsverbot läuft aus

- ↑ BaFin-Meldung. Betroffen sind Aktien von Aareal Bank AG, Allianz SE, Generali Deutschland Holding AG, Commerzbank AG, Deutsche Bank AG, Deutsche Börse AG, Deutsche Postbank AG, Hannover Rückversicherung AG, MLP AG und Munich Re AG

- ↑ Die jetzt verlängerte Meldepflicht gilt für Aktien der Allianz SE, der Commerzbank AG, der Deutsche Bank AG, der Deutsche Börse AG, der Münchener Rück, der Hannover Rück, der Deutsche Postbank AG, der Aareal Bank, von Generali Deutschland und MLP AG. Gemeldet werden müssen Positionen ab einer Schwelle von 0,2 Prozent des Grundkapitals. Bei mehr als 0,5 Prozent müssen sie auch veröffentlicht werden. Presseerklärung BaFin: Mitteilungspflicht für Netto-Leerverkaufspositionen verlängert

- ↑ Betroffen sind Aktien von Aareal Bank AG, Allianz SE, Generali Deutschland Holding AG, Commerzbank AG, Deutsche Bank AG, Deutsche Börse AG, Deutsche Postbank AG, Hannover Rückversicherung AG, MLP AG und Munich Re AG

- ↑ Bundesanstalt für Finanzdienstleistungsaufsicht: BaFin untersagt ungedeckte Leerverkäufe und ungedeckte CDS auf Staatsanleihen der Eurozone, abgerufen am 19. Mai 2010

- ↑ Italien verfügt ein Verbot für Leerverkäufe, Neue Zürcher Zeitung vom 12. August 2011

- ↑ Heleen de Graaf, Egbert Kalse: 'Naakt short gaan' is een oud-Hollands kunstje. In: NRC Handelsblad. 25. Juli 2008 (niederländisch: Naked short selling ist ein alter holländischer Trick)

- ↑ Leerverkäufer im Fadenkreuz der US-Börsenaufsicht In: Handelsblatt. 9. April 2009 (kostenpflichtiger Artikel)

- ↑ SEC zur Aufhebung

- ↑ Reuters über die Aufhebung

Quellen

- Wolfgang Gerke: Börsenlexikon. Gabler, Wiesbaden 2002, ISBN 3-409-14603-2.

- John C. Hull: Options, Futures, and Other Derivatives. Prentice Hall, Upper Saddle River 1997, ISBN 0-13-264367-7.

- Jürgen Krumnow (Hrsg.): Gabler Bank-Lexikon. 13. Auflage. Gabler, Wiesbaden 2002, ISBN 3-409-46116-7.

- Thomas Laurer: Der Leerverkauf von Aktien. Abgrenzung, Formen und aufsichtsrechtliche Implikationen. In: Zeitschrift für das gesamte Kreditwesen. 61, Nr. 19, 2008, S. 980-984.

- Hans-Wilhelm Ruland: Effekten. Schäffer-Poeschel, Stuttgart 2004, ISBN 3-7910-2249-0.

Bitte den Hinweis zu Rechtsthemen beachten!

Wikimedia Foundation.