- Schwarzer Montag

-

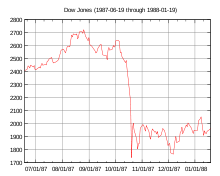

Der Schwarze Montag am 19. Oktober 1987 war der erste Börsenkrach nach dem Zweiten Weltkrieg. Der Dow Jones fiel innerhalb eines Tages um 22,6 % (508 Punkte), was den größten prozentualen Abrutsch innerhalb eines Tages in dessen Geschichte darstellt. Der Sturz breitete sich schnell auf alle wichtigen internationalen Handelsplätze aus. Bis Ende Oktober waren die Börsenkurse in Australien um 41,8 % gefallen, in Kanada um 22,5 %, in Hong Kong um 45,8 %, und im Vereinigten Königreich um 26,4 %.

Bis heute ist umstritten, welche Ursachen zu diesem Börsencrash führten, da dem Crash im Gegensatz zum Abrutsch nach den Anschlägen des 11. September 2001 keine einschneidenden Ereignisse vorausgingen. Es wird vermutet, dass mehrere verschiedene Gründe zum „schwarzen Montag“ führten.

Die Bezeichnung lehnt sich an die Bezeichnung Schwarzer Donnerstag für den New Yorker Crash vom 24. Oktober 1929 an, der den Beginn der Weltwirtschaftskrise einleitete.

Inhaltsverzeichnis

Gründe

Der Dow Jones hatte sich seit 1985 fast verdoppelt, im August 1987 mehrten sich jedoch die Anzeichen für einen Abschwung. So gelang es der amerikanischen Regierung nicht, die Inflation und das überbordende Handelsdefizit (1987 bei 152,1 Mrd. US-Dollar) in den Griff zu bekommen. Die Unsicherheit verstärkte sich, als die US-Notenbank zum ersten Mal seit drei Jahren den Leitzins für kurzfristige Kredite anhob. So hatte der Dow Jones seit seinem Hoch im August bis zum 13. Oktober 1987 in mehreren Sprüngen etwa 475 Punkte verloren.

Hinzu kam eine zunehmende Unsicherheit auf den Währungsmärkten und ein Vertrauensverlust in die amerikanische Währung. Die Abwertung des Dollars im Zuge des Plaza-Abkommens schien mit dem Louvre-Abkommen im Februar 1987 zwar zunächst gestoppt, Ende September kamen in den Medien allerdings Gerüchte über einen Streit innerhalb der G7-Staaten auf. Am Freitag vor dem Börsencrash fiel der Dollarkurs abrupt auf 1,77 DM ab. Die Unsicherheit verstärkte sich noch durch einen Artikel in der darauf folgenden Sonntagsausgabe der New York Times, in der sich der damalige US-Finanzminister James Baker indirekt gegen eine weitere Stützung des Dollarkurses aussprach und damit drohte, den Dollar noch weiter sinken zu lassen, falls Deutschland sich im Zinsstreit nicht kompromissbereit zeige.

Zum Ausmaß des Börsencrashs trug wesentlich die zunehmende Computerisierung des Börsenhandels bei. Seit den frühen 1980-Jahren setzten die Händler verstärkt Computer für ihre Portfoliostrategien ein und in der Regel hatten die großen Banken sehr ähnliche Systeme zur dynamischen Absicherung. Die weitgehende Automatisierung führte dazu, dass binnen kurzer Zeit, nachdem ein erster Verkaufsdruck entstanden war, die Absicherungsstrategien entweder Aktien leerverkauften (Shortselling) oder Short Futures-Kontrakte und Put-Optionen an den Terminbörsen erwarben. Die Menge an simultan eingehenden Orders erzeugte weiteren Verkaufsdruck und es kam zu einem Kaskadeneffekt.

Folgen

Am 20. Oktober 1987 fiel der Dow Jones zunächst weiter bis auf 1739 Punkte, der Nikkei in Japan rutschte um 3383 Punkte auf 21910 Punkte (–14,9 %). An vielen Börsen wurde daraufhin kurzzeitig der Handel ausgesetzt; unter anderem deshalb, weil die Computertechnik der damaligen Zeit dem massiven Ordervolumen nicht gewachsen war. Dies gab der US-Zentralbank Zeit, Liquidität in den Markt zu pumpen und den Crash abzufedern. Zusätzlich begannen Unternehmen damit, ihre eigenen Aktien zurückzukaufen, um so den Kurs zu stützen. Am Ende der Woche notierte der Dow Jones wieder bei 1951 Punkten.

15 Monate nach dem „Schwarzen Montag“ hatte der Dow Jones mit 2247 Punkten wieder sein Niveau vor dem Börsencrash erreicht.

Literatur

- Friedhelm Busch: Greife nie in ein fallendes Messer. Campus Verlag GmbH, Frankfurt am Main 1999, ISBN 3-593-36154-X, S. 13–43.

Weblinks

Wikimedia Foundation.