- Underperformer

-

In der Betriebswirtschaft ist unter der Performance ein Maß der Zielerreichung zu verstehen.

Inhaltsverzeichnis

Allgemeine Definition

Während unter Produktivität das Verhältnis von realer Ausbringungsmenge zu realer Einsatzmenge verstanden wird, stellt die Performance das Verhältnis von tatsächlichem Output zu einem festgelegten (Standard-)Output bezogen auf die Einsatzmenge dar. Somit beinhaltet die Performance eine Bewertung des Ergebnisses und des Einsatzes mit jeweils relevanten Zielen, Standards oder Referenzen. Die Messgröße Performance gewinnt somit auch einen Potentialcharakter. Der Unterschied zur (absoluten) Wirtschaftlichkeit liegt in der fehlenden monetären Erfassung der Handlungsergebnisse und des Mitteleinsatzes. Performance ist somit als ein Maß der Zielerreichung zu interpretieren.

Definition in der Finanzwirtschaft

Performance bezeichnet im Bereich des Risikomanagements den Überschuss der erzielten Anlagerendite über eine vergleichbare, adäquate Benchmarkrendite. Die Renditedifferenz wird dabei durch die Division eines geeigneten Risikomaßes standardisiert.

- Die Performance ist im weitesten Sinne also eine Messgröße zur Erfolgsbeurteilung von Kapitalanlagen.

Formel für die Berechnung im Allgemeinen: Performance = (Anlagerendite - Benchmarkrendite) / Risikomaß

Outperformer

Als Outperformer bezeichnen Analysten eine Aktie, wenn sie hoffen, dass die Aktie sich besser als der Index bzw. Benchmark entwickeln wird.

Die Bezeichnung eines Wertpapiers als Outperformer ist somit eine Kaufempfehlung.

Underperformer

Als Underperformer bezeichnen Analysten eine Aktie, wenn sie annehmen, dass die Aktie sich schlechter als der Index bzw. Benchmark entwickeln wird.

Die Bezeichnung eines Wertpapiers als Underperformer ist somit eine Verkaufempfehlung.

Marketperformer

Als Marketperformer bezeichnen Analysten eine Aktie, wenn sie erwarten, dass sich die Aktie entwickelt wie der Index bzw. Benchmark der zugehörigen Branche.

Attributionsanalyse

Mittels der Attributionsanalyse lässt sich die Performance eines Portfolio-Managers messen. Ausgangspunkt ist die Frage, aus welchen Komponenten sich das Gesamtergebnis zusammensetzt. Die Leistung lässt sich in drei Bestandteile aufgliedern:

- marktbedingt: Es handelt sich hier um eine passive Leistung, die anhand der Entwicklung eines Benchmarks nachzuvollziehen ist.

- strukturbedingt: Entscheidung hinsichtlich der Wechselkursentwicklung oder der Performance-Entwicklung verschiedener Märkte.

- technisch bedingt: durch Über- und Untergewichtung einzelner Aktien.

Performance-Maße

Allgemeines

Performance-Maße sind Kennzahlen zur Beurteilung einzelner Geschäfte oder ganzer Unternehmen. Es kann zwischen risikoadjustierten Kennzahlen und jenen, die nur Erträge berücksichtigen, unterschieden werden.

Return on Investment (ROI) Kennzahlen sind beispielsweise die Eigenkapitalrendite (ROE, Return on Equity) und die Gesamtkapitalrendite (ROA, Return On Assets).

Risikoadjustierte Performance-Maße

Die wichtigsten risikoadjustierten Performance-Maße sind:

- Jensen-Alpha: Überrendite bezüglich eines Portfolios mit gleichem Beta-Risiko auf der Wertpapiermarktlinie,

- Sharpe-Ratio: Überrendite relativ zum Gesamtrisiko. Entscheidung von individueller Risikoneigung abhängig. Es besteht ein Trade-off zwischen Diversifikation und Überrendite.

- Gesamtrisiko als Risikokennzahl, auf die die Prämie bezogen wird. Geeignet für breit diversifizierte Portfolios.

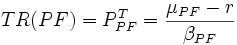

- Treynor-Ratio: Überrendite relativ zum eingegangenen Beta-Risiko:

- Systematisches Risiko in Form des Betafaktors als Risikokennzahl, auf die die Prämie bezogen wird. Geeignet zur Risikobewertung des Beitrags eines Teilportfolios zum Gesamtportfolio.

Die Sharpe- und Treynor-Ratio sind Kennzahlen, welche eine Überschussgröße zu einer Risikogröße ins Verhältnis setzen. Dies folgt dem Konzept der relativen Deckungsspannen, welches zur Entscheidung von Planungsproblemen mit Engpass gebraucht wird. Treynor-Ratio und Jensen-Alpha sind aus dem Capital Asset Pricing Model (CAPM) abgeleitet. Damit unterliegen sie auch der Kritik, die an diesem Kapitalmarktmodell geäußert werden.

Die Risikoprämie des Finanztitels x steht im Zähler. Es ist die Differenz zwischen der Rendite r_x und dem risikolosen Zins i.

Einen Überblick über alle risikoadjustierten Performancemaße bietet die folgende Tabelle (Zählergröße ist jeweils die Überrendite):

Risikomaß (Nennergröße) Performance-Maß Standardabweichung Sharpe-Ratio Lower Partial Moments der Ordnung 1 Omega 2 Sortino-Ratio 3 Kappa 3 Drawdown (Kursausschlag nach unten) Maximum Calmar-Ratio Durchschnitt Sterling-Ratio Varianz Burke-Ratio Value at Risk Standard Excess Return on Value at Risk Conditional Conditional Sharpe-Ratio Modified Modified Sharpe-Ratio Performance-Maße im Bankenbereich

Bankgeschäfte werden sequentiell und in unterschiedlichen Organisationseinheiten abgeschlossen. Dies erfordert ein Steuerungssystem, das die Risikosituation (Risikokapital) sowie knappe Ressourcen (aufsichtsrechtliche Eigenmittel) berücksichtigt. Damit sollen nur Geschäfte abgeschlossen werden, die insgesamt positiv zu bewerten sind.

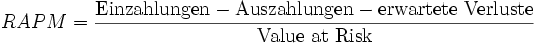

RAPM

Hier werden verfeinerte risikoadjustierte Performance-Maße (RAPM) verwendet. RAPM dienen zum Vergleich von Bankgeschäften mit unterschiedlichem Risikogehalt. Die Bewertung kann sich auf Finanztitel sowie Portefolios beziehen.

- Einzahlungen sind planmäßige Einzahlungen, die sich aus dem Kreditvertrag ergeben und von einem insolvenzfreien Verlauf des Kredits ausgehen.

- Auszahlungen hingegen umfassen die Kreditzahlung, Zinsen für die Refinanzierung des Kredites und die Zahlung für (kalkulatorische) Bearbeitung.

- Mit erwarteten Verlusten sind erwartete Ausfälle von Zins- und Tilgungszahlungen bezeichnet.

- Value at Risk ist das Risikokapital zur Deckung unerwarteter Verluste

Mittels RAPM ist der Vergleich zwischen einzelnen Bankgeschäften mit unterschiedlichem Risikogehalt möglich.

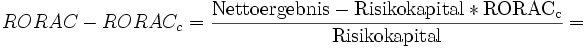

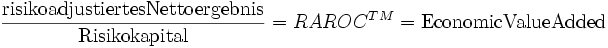

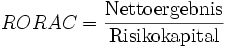

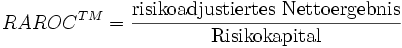

RORAC

Zu beachten ist, ob Zähler und/oder Nenner risikoadjustiert sind. RA steht für risikoadjustiert, ROC für return on capital.

Nettoergebnis = Zinserlöse - Refinanzierungskosten

Für das Risikokapital wird entweder eine ökonomische oder regulatorische Kapitalgröße verwendet. Oft kommt hier der Value at Risk zum Einsatz. Damit werden die knappen Ressourcen berücksichtigt, durch die ein Überschuss erzielt werden soll.

Der Unterschied zwischen RAROC und RORAC ist, ob das Nettoergebnis risikoadjustiert wird (man spricht dann von Standardrisikokosten) oder nicht. Man entscheidet sich für die Geschäfte, die den höchsten RORAC bzw. RAPM-Wert haben.

Aus einem positiven RORAC lässt sich jedoch nicht automatisch schließen, dass der Abschluss des Geschäftes lohnend ist. Es muss nämlich auch eine Prämie für die Risikoübernahme gezahlt werden (hurdle rate). In der Praxis wird die aus dem CAPM abgeleitete Marktrendite für RORACz, die sog. HurdleRateRORACz, verwendet.

Auf diese Weise lässt sich der RORAC in den RAROC überführen:

Das Risikokapital wird auf die Nettoergebnisse bezogen, es ist ein Engpassfaktor.

Eine Kreditvergabe ist wertschaffend, wenn ihr RAROC positiv ist.

Stärkere Berücksichtigung von Risiko und Rendite

Aktuelle Anlässe haben dazu geführt, dass Risiko und Rendite stärkere Berücksichtigung in der Gesamtbanksteuerung finden.

- Umsetzung der Basel II-Richtlinien in deutsches Recht und die dabei verbindliche risikoabhängige Eigenkapitalunterlegung von Krediten

- Übergreifende Banksteuerungssysteme werden zunehmend eingesetzt. Dabei werden Risikoarten gemeinsam betrachtet sowie risikoadjustierte Performancemaße eingeführt (RORAC).

- Verfügbarkeit integrierter IT-Systeme erlauben den Umgang mit Schnittstellen und Verwendung einer bankspezifischen Software.

Literatur

Hartmann-Wendels, Pfingsten, Weber: Bankbetriebslehre. Springer, 3. Auflage, Berlin 2004, ISBN 3-540-21227-2

Siehe auch

Wikimedia Foundation.

![\alpha_{PF}= \mu_{PF}-[r+(\mu_M-r) \beta_{PF}] \](/pictures/dewiki/99/c894941ee4fd667d05fbec0284f3f83f.png)