- Interest Rate Swap

-

Ein Zinsswap ist ein Zinsderivat, bei dem zwei Vertragspartner vereinbaren, zu bestimmten zukünftigen Zeitpunkten Zinszahlungen auf festgelegte Nennbeträge auszutauschen. Die Zinszahlungen werden meist so festgesetzt, dass eine Partei einen bei Vertragsabschluss fixierten (festgesetzten) Festzinssatz zahlt, die andere Partei hingegen einen variablen Zinssatz ("Plain Vanilla Swap"). Der variable Zinssatz orientiert sich an den üblichen Referenzzinssätzen im Interbankengeschäft. Zinsswaps werden sowohl zur Absicherung gegen Zinsänderungsrisiken als auch als Spekulationsinvestment genutzt.

Optionen auf Zinsswaps werden Swaptions genannt.

Inhaltsverzeichnis

Struktur

Zinsswaps sind Over-the-counter-Geschäfte: Sie sind nicht wie zum Beispiel Futures genormt, sondern werden zwischen den Vertragsparteien individuell ausgehandelt. Trotzdem gelten im Swap-Markt die Definitionen der International Swaps and Derivatives Association als Standard-Vertragswerk. Diese werden im Allgemeinen mit einem Rahmenvertrag zwischen den Vertragspartnern derart festgeschrieben, dass in dem einzelnen Swap lediglich auf den Rahmenvertrag Bezug genommen werden muss.

Bei einem Swap verpflichten sich beide Vertragsparteien, jeweils entweder einen fixen oder variablen Zinssatz auf einen bestimmten Nennwert an die jeweils andere Vertragspartei zu zahlen. Es ist möglich, dass die Nennwerte der beiden Parteien nicht übereinstimmen oder auf verschiedenen Währungen lauten.

Um den Verwaltungsaufwand gering zu halten und den Verlust zu minimieren, der bei einem Ausfall des Kontrahenten entstehen könnte, werden nicht die kompletten Zinszahlungen getauscht. Stattdessen wird nur die Differenz zwischen den beiden Zinszahlungen gezahlt. Dies wird als Netting bezeichnet.

Bei der geläufigsten Form des Swaps wird ein variabler Zinssatz gegen einen fixen Zinssatz getauscht. Während der variable Zinssatz sich an Indices wie zum Beispiel dem 3-Monats-Euribor orientiert und sich über die Laufzeit des Swaps ändert, bleibt der fixe Zinssatz über die Laufzeit fest. Dabei wird der fixe Zinssatz so gewählt, dass der Marktwert des Swaps 0 ist.

Ändert sich der variable Zinssatz, wird der zu zahlende variable Zinsbetrag nicht täglich angepasst. Dies geschieht nur an bestimmten Terminen. An diesen Fixing-Terminen wird der variable Zinssatz an den zu Grunde liegenden Index-Zinssatz angepasst bzw. gefixt. Für den Zeitraum bis zum nächsten Fixing wird dann von dem variabel zahlenden Vertragspartner der aus diesem Zinssatz errechnete Zins gezahlt.

Die beiden Vertragsseiten (Legs) eines Swaps werden unterschieden in

- Payer-Swap: Für die Vertragspartei, die den festen Zinssatz zu zahlen hat, wird der Swap Payer-Swap genannt. Diese Vertragspartei erhält dafür einen variablen Zinssatz.

- Receiver-Swap: Für die Vertragspartei, die den festen Zinssatz erhält, wird der Swap Receiver-Swap genannt. Diese Vertragspartei muss dafür den variablen Zinssatz zahlen.

Beispiel

Ein Unternehmen hat ein variabel verzinsliches Darlehen über 1 Million EUR von Bank A erhalten: Die zu zahlenden Zinsen des Darlehens werden regelmäßig an die Zinsen des Kapitalmarktes angepasst.

Um sich gegen steigende Zinsen abzusichern, geht dieses Unternehmen einen Payer Swap ebenfalls über 1 Million EUR mit dem B ein: Das Unternehmen verpflichtet sich, während der Laufzeit des Swaps einen fixen, festgelegten Zinssatz an den B zu zahlen, und erhält im Gegenzug dafür eine variable Zinszahlung von B.

Somit zahlt das Unternehmen einen fixen Zinssatz an B und erhält dafür von B einen variablen. Mit diesem bezahlt es dann die variablen Zinsen des Darlehens der Bank A.

Steigen die Zinsen, steigt der Zinssatz des Darlehenes. Gleichzeitig steigt auch der Zinsbetrag, den das Unternehmen aus dem Swap erhält. Sinken die Zinsen, sinkt sowohl der Zinssatz des Darlehens, als auch der Zinsbetrag, welcher aus dem Swap fließt. Unabhängig davon zahlt das Unternehmen immer den fixen Zinsbetrag an den Kontrahenten des Swaps.

Somit hat sich das Unternehmen gegen steigende, aber auch gegen fallende Zinsen abgesichert, wobei dem Unternehmen durch fallende Zinsen ein Vorteil entgangen ist.

Ein Problem für das Unternehmen stellt auch ein Seitwärtstrend in der Zinsstrukturkurve dar. Hier entstehen "Kosten" für den Swap, die ohne die Absicherung nicht entstanden wären.

Bewertung

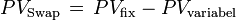

Der Wert eines Plain Vanilla Swaps kann mit der Barwertmethode einfach berechnet werden. Dazu werden der Barwert der fixen und der variablen Seite separat bestimmt und zum Barwert des Swaps saldiert:

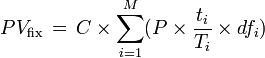

Der Wert der fixen Seite ist die Summe der Barwerte der einzelnen Zinszahlungen:

dabei ist PV der Barwert (für englisch Present Value), C der Swapsatz, M die Anzahl der fixen Zahlungen, P das Nominal des Swaps, ti die Anzahl der Tage in der Zinsperiode i, Ti ist die Basis bezüglich der Zinsberechnungsmethode und dfi der Diskontfaktor.

Analog ist der Wert der variablen Seite die Summe der Barwerte der einzelnen Zinszahlungen. Dabei ist zu beachten, dass im allgemeinen nur ein Zinssatz der variablen Seite bekannt ist: Jener, welcher bereits gefixt wurde. Die restlichen Zinssätze werden erst in der Zukunft bekannt sein. Entsprechend werden die entsprechenden Forward rates, welche sich aus der am Markt beobachtbaren Zinskurve berechnen lassen, genutzt, um die zukünftigen Zinssätze zu approximieren. Aus diesen Zinssätzen ergibt sich eine Folge von Cashflows, den Zinszahlungen. Diese werden entsprechend der Barwertmethode diskontiert. Der Wert der variablen Seite ist demnach gegeben durch:

dabei ist N die Anzahl der variablen Zahlungen, fj die Forward rate, P das Nominal, tj die Anzahl der Tage in der Zinsperiode j, Tj ist die Basis bezüglich der Zinsberechnungsmethode und dfj der Diskontfaktor.

Während der Laufzeit eines Swaps kann jederzeit diese Bewertungstechnik genutzt werden, um den Wert eines Swaps zu bestimmen. Über die Zeit ändern sich die Marktzinssätze und damit sowohl die Forward rates, die auf der variablen Seite zur Approximation der variablen Zinssätze genutzt werden, als auch die Diskontfaktoren. Entsprechend ändert sich der Barwert eines Swaps.

Der Swapsatz

Es ist üblich, dass bei Abschluss eines Swaps keine Ausgleichszahlung von einem der beiden Kontrahenten an den anderen fließt. Somit muss der Barwert des Swaps zum Zeitpunkt des Abschlusses gleich null sein, da sonst einer der beiden Vertragspartner eine Arbitragemöglichkeit besäße.

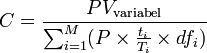

Betrachtet man den Barwert des Swaps und somit die Summe der Barwerte der beiden Legs, so kann lediglich der Zinssatz der fixen Seite von den beiden Vertragspartnern gewählt werden; sowohl die Diskontierungfaktoren, der am Anfang gefixte Variable Zinssatz als auch die Forward rates sind durch den Markt gegeben.

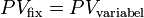

Der fixe Zinssatz C, muss somit so gewählt werden, dass der Barwert der fixen Seite gleich dem Barwert der variablen Seite ist:

Es folgt

Die Zinskurve, die aus den Swapsätzen für die Swaps mit entsprechenden Laufzeiten zusammengesetzt ist, wird auch Swapkurve genannt. Diese wird z.B. von vielen Banken und Brokern online und über Handelsplattformen kommuniziert.

Risiken

Zinsswaps enthalten sowohl Marktpreis- als auch Kreditrisiken:

- Marktpreisrisiko: Ein Swap ist dem Marktpreisrisiko ausgesetzt: Ändert sich der Marktzins, so ändert sich dadurch der Diskontfaktor, mit dem aus den Zinszahlungströmen der Barwert des Swaps berechnet wird. Dabei ist im wesentlichen die fixe Seite des Swaps mit dem Marktrisiko behaftet. Auf der variablen Seite des Swaps wirkt sich eine Zinsänderung sowohl in dem Diskontfaktor als auch der dazugehörigen Forward Rate aus. Dies neutralisiert den Zinsänderungseffekt. Dem gegenüber ändert sich auf Grund des Marktzinses auf der fixen Seite lediglich der Diskontfaktor: Steigende Zinsen führen somit zu einem niedrigeren Barwert der fixen Seite, sinkende Zinsen erhöhen den Barwert.

- Kreditrisiko: Da bei Zinsswaps nur die Zinsdifferenz zwischen dem fixen und dem variablen Zinssatz zu zahlen ist, beschränkt sich das Kreditrisiko zum Zinszahlungszeitpunkt für den Differenzempfänger lediglich auf diese Differenz. Der Differenzzahler ist keinem Zinsrisiko ausgesetzt. Darüber hinaus besteht ein Wiederbeschaffungsrisiko für die Partei, deren Swap einen positiven Barwert aufweist: Fällt der Vertragspartner aus, so kann diese Partei den Erfolg des Swaps nicht erhalten. Oder muss, um einen Swap mit den gleichen Konditionen mit einem solventen Parnter neu abzuschließen, gerade den Barwert als Ausgleich an den neuen Kontrahenten zahlen.

Anwendungen

Zinsswaps werden benutzt, um sich gegen Zinsänderungen abzusichern oder mit diesen zu spekulieren. Darüber hinaus kann ein komparativer Zinsvorteil existieren, wenn sich die beiden Swappartner zu unterschiedlichen variablen und fixen Sätzen am Markt refinanzieren können.

Parameter eines Swaps

Nun folgend eine (unvollständige) Auswahl der zwischen den Kontrahenten zu bestimmenden Parameter

- Beginn und Ende des Swaps: Sofern die erste Periode eines Swaps nicht sofort beginnt, spricht man von einem Forward-Swap.

- Zinssatz bzw. Referenzzinssatz und Spread je Leg

- Nennbetrag, auf den die Zinsen gezahlt werden (eventuell je Leg)

- Zinsberechnungsmethode

- Handelsplatz (zur Bestimmung der Feiertage)

- Zinsperiode der Legs

Arten von Zinsswaps

Währungsreine Swaps

Währungsreine Swaps bezeichnen Swaps, bei denen sich beide Legs jeweils auf die gleiche Währung beziehen.

Plain Vanilla

Die Standardform eines Swaps wird oft als plain vanilla (sowohl plain als auch vanilla englisch für gewöhnlich) bezeichnet. Gemeint ist der oben beschriebene Austausch von fixen und variablen Zinszahlungsströmen.

Variabel-variabel-Tausch

Beiden Legs des Swaps sind variable Zinssätze zugeordnet. Dies kann z. B. ein Tausch von dem 3-Monats-Zinssatz gegen den 6-Monats-Zinssatz sein. Bei einem Abschluss eines solchen Swaps spekuliert man auf die Steigung der Zinskurve. Darüber hinaus existieren Constant Maturity Swaps, bei denen ein variabler Zinssatz gegen einen regelmäßig angepassten längerfristigen Zins (z. B. 10-Jahres-Zins) getauscht wird.

EONIA-Swap

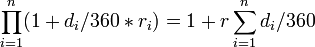

Eine andere häufig anzutreffende Swaps-Ausgestaltung ist ein sog. EONIA-Swap. Hierbei wird der Tagesgeldsatz gegen einen variablen oder festen Zinssatz getauscht. Eine Auszahlung der aufgelaufenen Zinsen erfolgt auf der Tagesgeldseite nicht täglich, sondern meist einmal pro Jahr in Form eines gemittelten Zinssatzes. Die Berechnung des gemittelten Zinssatzes simuliert die tägliche Anlage zu dem aktuellen Zinssatz. Der Tagesgeldsatz kann für einen oder am Wochenende für 3 Tage gelten, an Feiertagen auch schon einmal länger. Sind ri (i=1,...,n) die beobachteten Tagesgeldsätze und di die Anzahl der Tage, für die diese Sätze gelten, dann errechnet man den gemittelten Zinssatz r aus der Eigenschaft, dass eine Geldanlage zu diesem Zinssatz den gleichen Zinsertrag liefert wie die Anlage jeweils zu den Tagesgeldsätzen:

Nicht währungsreine Swaps

Bei nicht währungsreinen Swaps wird der Swap durch mehr als eine Währung beeinflusst.

Cross Currency Swap

Bei einem Cross Currency Swap sind die beiden Swap Legs in unterschiedlichen Währungen notiert. So können beispielsweise EUR Zinszahlungen gegen USD-Zinszahlungen getauscht werden. Bei einem Cross Currency Swap ist es üblich, dass zu Beginn und am Ende der Laufzeit auch die Nominale getauscht werden.

Quanto Swap

Bei einem Quanto Swap wird nur in einer Währung gezahlt, während die Zinssätze durch Indizes aus unterschiedlichen Währungen bestimmt werden.

Weblinks

Wikimedia Foundation.