- Mittelstandsbauch

-

Grundsätzlich kann man bei der Erhebung der Einkommensteuer verschiedene Tarif-Modelle unterscheiden: progressiver Tarif, Stufentarif, Proportionaler Tarif (Flat Tax), Regressiver Tarif, duale Einkommensteuer.

Inhaltsverzeichnis

Einkommensteuertarif in Deutschland

Der in Deutschland geltende Einkommensteuertarif ist ein progressiver Tarif: Je höher das zu versteuernde Einkommen (zvE), desto höher ist auch der Steuersatz - siehe Steuerprogression. Der jeweils gültige Einkommensteuertarif wird im EStG § 32a[1] definiert.

Beispiele

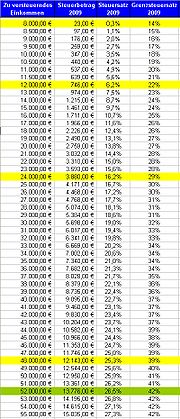

- Zu versteuerndes Einkommen 8 000 Euro, Grenzsteuersatz = 14 %, effektiver Steuersatz = 0,3 %

- Zu versteuerndes Einkommen 12 000 Euro, Grenzsteuersatz = 22 %, effektiver Steuersatz = 6,2 %

- Zu versteuerndes Einkommen 24 000 Euro, Grenzsteuersatz = 29 %, effektiver Steuersatz = 16,2 %

- Zu versteuerndes Einkommen 48 000 Euro, Grenzsteuersatz = 39 %, effektiver Steuersatz = 25,3 %

- Zu versteuerndes Einkommen 96 000 Euro, Grenzsteuersatz = 42 %, effektiver Steuersatz = 33,6 %

Der Einkommensteuertarif 2009 besteht aus vier Tarifzonen:

Tarifzone I (Nullzone)

Ist das zu versteuernde Einkommen (zvE) pro Jahr nicht höher als 7.834 €, fällt keine Einkommensteuer an (Grundfreibetrag). Der Grundfreibetrag wird ab 2010 auf 8.004 Euro angehoben.

Tarifzone II (Progressionszonen 1 und 2)

Erst wenn das (abgerundete) zvE 7.834 € übersteigt, fällt Einkommensteuer an. Im Eingangsbereich der Progressionszone 1 gilt ein Grenzsteuersatz von 14 % (= Eingangsteuersatz); danach steigt der Grenzsteuersatz zunächst relativ rasch auf rd. 24 %, ab einem zvE von 13.140 € dann gleichmäßig bis auf 42 % an (Progressionszone 2). Über beide Progressionszonen betrachtet steigt der Grenzsteuersatz je 1.000 € zusätzliches Einkommen um rd. 0,61 Prozentpunkte.

Tarifzone III (Proportionalzone 1)

Ab einem zvE von 52.552 € bleibt der Grenzsteuersatz konstant bei 42 %; d. h. von jedem Euro, um das sich das zvE in dieser Zone erhöht, wird – ohne Berücksichtigung der Rundungsregelung – eine Steuer von 0,42 € fällig. Dies gilt jedoch nur bis zum Betrag 250.400 Euro für Ledige bzw. 500.800 Euro für Verheiratete.

Tarifzone IV (Proportionalzone 2)

Diese zweite Proportionalzone wurde als so genannte "Reichensteuer" ab 2007 hinzugefügt. Ab einem zvE von 250.401 € (Ledige) bzw. 500.802 € (Verheiratete) beträgt der Grenzsteuersatz 45 %, d. h. von jedem Euro, um das sich das zvE in dieser Zone erhöht, wird – ohne Berücksichtigung der Rundungsregelung – eine Steuer von 0,45 € fällig.

Eingangssteuersatz

Unmittelbar nach dem Grundfreibetrag setzt die Besteuerung mit einem anfänglichen Steuersatz von 14 % ein (Eingangssteuersatz). Dieser Steuersatz gilt nur für den Anteil des zu versteuernden Einkommens, der den Grundfreibetrag überschreitet.

Durchschnittsteuersatz

Wendet man den oben beschriebenen Einkommensteuertarif auf das zu versteuernde Einkommen an, erhält man die tarifliche Einkommensteuer. Setzt man die tarifliche Einkommensteuer (ggf. nach Abzug von Steuerermäßigungen) ins Verhältnis zum zu versteuernden Einkommen, erhält man den Durchschnittsteuersatz (effektiver Steuersatz). So zahlt ein Alleinstehender mit einem zu versteuernden Einkommen von 52.000 € eine Einkommensteuer von 13.776 €, das sind 26,5 %. Ein Alleinstehender mit einem zu versteuernden Einkommen von 104.000 € zahlt 35.615 € Einkommensteuer, das sind 34,2 % (ab 1. Januar 2009).

Spitzensteuersatz

Ein Einkommensteuerpflichtiger mit einem zu versteuernden Einkommen von über 250.400 € (Ausnahme: siehe Reichensteuer) zahlt also nur auf jenen Betrag 45 % Einkommensteuer, der diese Grenze überschreitet.

Zum Vergleich: In den 70er Jahren betrug der Spitzensteuersatz noch 56 %. Im Vergleich zum Jahr 1998 (53 %) zahlte ein Einkommensteuerpflichtiger mit einem zu versteuernden Einkommen von 70.000 € im Jahre 2005 etwa 4.000 € weniger, ein Steuerpflichtiger mit 100.000 € etwa 7.000 € weniger und jemand mit einem zvE von 200.000 € etwa 18.000 € weniger.

Zu beachten ist, dass zur Einkommensteuer ein Solidaritätszuschlag von 5,5 % (Tarif seit 1998) erhoben wird. Die Spitzenbelastung inkl. Solidaritätszuschlag beträgt dementsprechend 42 % + (5,5 % von 42 %) = 44,31 % (Stand 2006), 45 % + (5,5 % von 45 %) = 47,475 % (ab 2007)

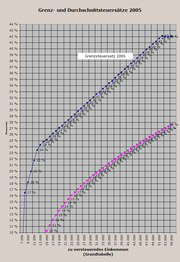

Mittelstandsbauch

Verglichen mit einem linearen Einkommensteuertarif stellt der tatsächliche Tarif eine konkave Kurve dar. Die Steuerprogression ist bei niedrigeren Einkünften höher als bei höheren. In der politischen Diskussion wird dieser Verlauf kritisch als „Mittelstandsbauch“ bezeichnet.[2]

Einzelnachweise

Siehe auch

Weblinks

Wikimedia Foundation.