- Geldmarktkonto

-

Ein Tagesgeldkonto ist ein verzinstes Konto, über dessen Guthaben der Kontoinhaber täglich verfügen kann. Kündigungsfristen gibt es im Gegensatz zum Sparbuch nicht. Die tägliche Verfügbarkeit, die Verzinsung, und der Wegfall von Kündigungsfristen sind die Vorteile eines solchen Kontos. Nachteilig könnte sich auswirken, dass zumindest theoretisch eine tägliche Änderung des Zinssatzes seitens der Bank möglich wäre. Ein Tagesgeldkonto ist in der Regel nicht für den allgemeinen Zahlungsverkehr vorgesehen: Überweisungen auf Fremdkonten und Lastschriften sind somit nicht möglich.

Inhaltsverzeichnis

Vorteile

Verzinsung

Allgemein

Die Verzinsung eines Tagesgeldkontos bezieht sich wie allgemein üblich immer auf das Jahr (lateinisch per annum, abgekürzt p. a.). Unterschiede gibt es bei der Auszahlungsweise der Zinsen: Viele Banken zahlen die Zinsen einmal im Jahr aus (meist am Jahresende), andere zahlen anteilig monatlich oder vierteljährlich aus. Die Vorteile einer monatlichen oder vierteljährlichen anteiligen Auszahlung liegen auf der Hand: Die Zinsen werden mitverzinst (Zinseszins) und der Anleger profitiert von der Verfügbarkeit der ausgezahlten Zinsen. Über diese kann anders als bei Anlagen mit festen Laufzeiten sofort nach Gutschrift verfügt werden.

Theorie

Über die Höhe der Verzinsung vertritt die herrschende Lehre folgende Theorie: Die Verzinsung eines Tagesgeldkontos ist immer nur an den Tag gebunden. Denkbar wäre es daher, dass ein Kreditinstitut täglich die Zinsen für Tagesgeld ändern kann.

In der Regel gilt der Grundsatz: Langfristig gebundenes Kapital wird höher verzinst als kurzfristig gebundenes Kapital. Diesem Grundsatz folgend sind in der Theorie die Zinsen für Tagesgeld tendenziell niedrig. Den Vorteil der täglichen Verfügbarkeit „erkauft“ sich der Kunde durch niedrige Zinsen. Die Bank muss bei einem Tagesgeldkonto nämlich täglich damit rechnen, dass der Kunde sein Kapital abzieht. Diese Situation ist für die Bank tendenziell ungünstig, schließlich arbeiten Banken mit den Geldern ihrer Kunden. Denkbar wäre daher, dass mehrere Kunden ihre Gelder von Tagesgeldkonten an einem Geschäftstag abziehen und die Bank sich infolge dessen am Ende eines Geschäftstages teuer Geld besorgen muss (zum Beispiel Interbanken-Verkehr), um ihre Positionen zu glätten.

Praxis

Der Unterschied zwischen der eben vorgestellten Theorie und der gängigen Praxis ist fundamental. Die Verzinsung eines Tagesgeldkontos ist zwar nur an den Tag gebunden – in der Praxis sind Institute jedoch darauf bedacht, die Zinskonditionen möglichst langfristig konstant zu halten. Da Tagesgeldkonten keiner Kündigungsfrist unterliegen, wäre es für den Kunden ein Leichtes, sein Guthaben im Falle einer Zinssenkung auf ein anderes Tagesgeldkonto bei einem anderen Institut zu überweisen.

Der unter Theorie beschriebene Grundsatz Langfristig gebundendes Kapital wird höher verzinst als kurzfristig gebundenes Kapital hat in der Praxis keine Relevanz mehr. Die Verzinsung eines Tagesgeldkontos ist in der Regel deutlich höher als beispielsweise die eines Sparbuchs. Ursache dafür ist zum einen die technische Entwicklung: Viele Tagesgeldkonten werden ausschließlich als Online-Konto angeboten. Eine Kontoführung per Brief, Telefon oder gar Filialbesuch wird oftmals ausgeschlossen. Die Banken sparen somit Verwaltungskosten ein, die sie in Form von höheren Zinsen an den Kunden weitergeben. Zum anderen kann als Ursache das offensive Marketing vieler Kreditinstitute benannt werden: Kreditinstitute versuchen mit attraktiven Tagesgeldkonditionen neue Kunden zu gewinnen und diesen andere rentable Bankprodukte zu verkaufen (zum Beispiel Fonds).

Zinsberechnung

Bei der Berechnung von Guthabenzinsen wird zwischen zwei Fällen unterschieden. Zum einen kann der so genannte Nominalzins und zum anderen der so genannte Effektivzins berechnet werden. Der Effektivzins wird häufig auch als Rendite bezeichnet. Der Begriff „Zins“ kann definiert werden als Preis für die zeitweilige Überlassung von Guthaben respektive Kapital. Während bei der Berechnung des Nominalzinses der Nominalzinssatz zugrunde gelegt wird, erfolgt die Berechnung des Effektivzinssatzes unter Berücksichtigung des Effektivzinssatzes. Als Nominalzinssatz wird der am Ende eines Anlagejahres für das eingesetzte Kapital erzielte prozentuale Ertrag exklusive Zinseszinseffekt bezeichnet. Der Effektivzinssatz hingegen beschreibt den am Ende eines Anlagejahres für das eingesetzte Kapital erzielten prozentualen Ertrag inklusive Zinseszinseffekt. Unter dem Zinseszinseffekt wird ein rechnerischer Vorgang verstanden, bei dem auf bereits erhaltene und wieder angelegte Zinsen erneut ein Zins gezahlt wird. Als zeitliche Bezugsgröße wird bei der Zinsberechnung in der Regel von dem bereits erwähnten Anlagejahr ausgegangen, auf welches mit der Abkürzung „p.a.“ (per annum = pro Jahr) referenziert wird.

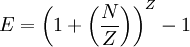

Die Umrechnung eines gegebenen Nominalzinssatzes auf den entsprechenden Effektivzinssatz und umgekehrt wird anhand der beiden nachfolgenden Gleichungen verdeutlicht:

Dabei ist: E = Effektivzinssatz; N = Nominalzinssatz; Z = Anzahl der Zinszahlungen

Verfügbarkeit

Über das Guthaben auf einem Tagesgeldkonto kann täglich verfügt werden. Die tägliche Verfügbarkeit bezieht sich dabei keineswegs auf die tatsächliche Verfügung über das Geld: Verfügt werden kann über das Guthaben in der Regel nur durch Überweisung auf ein vorher definiertes Referenzkonto (meist das Girokonto). Es entstehen daher zwangsweise Banklaufzeiten zwischen 1 bis 3 Tagen, bis das Guthaben auf dem Referenzkonto vorhanden ist. Erst dann kann zum Beispiel durch Barabhebung oder Überweisung auf ein Fremdkonto über das Guthaben verfügt werden. Vereinzelt sind auch Angebote von Instituten anzutreffen, die ein Tagesgeldkonto mit einer Bankkarte ausstatten: Mit dieser kann dann an einem Geldautomaten über das Guthaben verfügt werden. Eine Bezahl-Funktion ähnlich wie bei einer EC-Karte wird aber auch hier ausgeschlossen.

Kündigungsfristen

Kündigungsfristen existieren bei Tagesgeldkonten definitionsgemäß nicht. Vereinzelt benutzen Institute den Begriff „Tagesgeld“ in Verbindung mit Produkten, die eigentlich gar keine Tagesgeldkonten sind, sondern vielmehr moderne Sparbücher darstellen: Vor allem Direktbanken bieten Sparbücher an, die ähnlich wie Tagesgeldkonten hohe Zinsen bieten und über deren Guthaben in einem definierten Rahmen täglich verfügt werden kann. Wird über den definierten Rahmen hinaus verfügt, ist das dem Institut in der Regel drei Monate vor Verfügung mitzuteilen.

Nachteile

Nachteil ist, dass das Tagesgeldkonto ein reines Guthabenkonto ist. Es kann also nicht ins Minus gehen. Hierfür muss der Kunde dann sein Girokonto verwenden.

Verfügbarkeit

Als nachteilig erweist sich in der Praxis die Tatsache, dass die Rücküberweisung auf das Referenzkonto in der Regel ein bis drei Banktage in Anspruch nimmt. Erst wenn das Geld auf dem Referenzkonto (in der Regel das Girokonto) eingetroffen ist, kann durch Überweisung auf Fremdkonto oder Barabhebung über das Guthaben verfügt werden. Problematisch ist diese Situation vor allem dann, wenn man sein gesamtes Guthaben auf einem Tagesgeldkonto parkt: Steht kurzfristig eine größere Anschaffung an, können Liquiditätsengpässe auftreten, die sich jedoch auch durch das Bezahlen mit Kreditkarte oder durch kurzfristiges Überziehen des Referenzkontos beheben lassen.

Zinsänderung

Theoretisch nachteilig ist die Tatsache, dass der Zinssatz seitens der Bank täglich geändert werden kann. Eine Garantie, dass ein Zinssatz über eine längere Zeit gültig ist, gibt es in der Regel nicht. Vereinzelt versprechen Banken jedoch potentiellen Neukunden einen stabilen Zinssatz für eine gewisse Zeit (meist drei bis zwölf Monate), um diese als Kunden zu gewinnen. Nach Ablauf der Garantiezusage wird das Guthaben zu dem dann üblichen Zinssatz verzinst.

Sicherheit

Einlagen auf Tagesgeldkonten unterliegen der Einlagensicherung, sind daher mündelsicher gem. § 1807 BGB. In der EU beträgt die gesetzlich vorgeschriebene Einlagensicherungsgrenze 90 % der Einlagensumme, maximal jedoch 20.000 EUR. Viele Länder übertreffen diese gesetzliche Anforderung: Italien garantiert bis zu 103.000 EUR, Deutschland dagegen erfüllt lediglich die europäische Mindestvorgabe.

Kontokorrent

Es gibt kein Kontokorrent. Der Tagesgeldkonto-Inhaber darf also das Konto nicht überziehen.

Diese europäische Mindestregelung soll an zwei Fällen erklärt werden:

- Beispiel 1:

- angelegte Summe: 30.000 EUR

- 90 % davon: 27.000 EUR

- Begrenzung auf 20.000 EUR: Im Falle einer Bankenpleite erhält der Anleger von seinen ursprünglich angelegten 30.000 EUR nur 20.000 EUR wieder.

- Beispiel 2:

- angelegte Summe: 20.000 EUR

- 90 % davon: 18.000 EUR

- 18.000 EUR überschreitet nicht 20.000 EUR: Im Falle einer Bankenpleite erhält der Anleger von seinen ursprünglich angelegten 20.000 EUR nur 18.000 EUR wieder.

Diese Beispiele zeigen, dass der europäische Mindestschutz für den Anleger nicht befriedigend sein kann. In der Bundesrepublik Deutschland existiert daher zusätzlich ein freiwilliger Einlagensicherungsfonds, denen die meisten in Deutschland ansässigen Banken angeschlossen sind:- „Durch den Einlagensicherungsfonds des Bundesverbandes deutscher Banken sind die Guthaben jedes einzelnen Kunden bei den privaten Banken bis zur Höhe von 30 % des maßgeblichen haftenden Eigenkapitals der jeweiligen Bank zum Zeitpunkt des letzten veröffentlichten Jahresabschlusses voll gesichert.“ [...] „Für fast alle Einleger bedeutet dieses Einlagensicherungskonzept praktisch die volle Sicherung sämtlicher Guthaben bei den privaten Banken. Selbst bei kleinen Banken mit einem Eigenkapital von 5 Mio. EUR werden bereits Beträge bis zu 1,5 Mio. EUR pro Einleger voll geschützt. In der Regel ist der gesicherte Betrag jedoch erheblich höher. Auf Anfrage gibt der Bundesverband deutscher Banken allen Interessierten die jeweils aktuelle Sicherungsgrenze einer Mitgliedsbank bekannt.“ (Zitat aus der Broschüre Einlagensicherungsfond vom Bundesverband deutscher Banken (BdB)).

Geschichtlicher Rückblick

Tagesgeldkonten hatten bis in die 1990er Jahre in Deutschland keine große Bedeutung. Die meisten Deutschen besitzen nach wie vor ein Sparbuch. Die Verzinsung eines Tagesgeldkontos war niedrig, so dass es für Privatkunden keinen Anlass gab, vom bewährten Sparbuch auf ein Tagesgeldkonto zu wechseln. Den Vorteil der täglichen Verfügbarkeit eines Tagesgeldkontos haben wiederum nur Firmen geschätzt, denn diese waren bereit, für Liquidität einen niedrigeren Zinssatz als bei Festgeldanlagen in Kauf zu nehmen. Einen regelrechten Ansturm auf Tagesgeldkonten gab es erst im Jahr 2000: Durch den Börsencrash war das Vertrauen der Privatkunden in Aktien zerstört. Das Streben nach Sicherheit führte viele Anleger wieder zum altbewährten Sparbuch. Die hohen Renditeaussichten, die viele Aktionäre im Auge hatten, hinterließen jedoch ihre Spuren: Mit mageren Sparbuchzinsen wollte sich niemand mehr so recht zufrieden geben. Banken in Deutschland begannen massiv Fonds zu bewerben. Sie hofften, die geschockten Aktionäre mit Fondsprodukten zurück zu gewinnen. Die Marketingabteilungen der Banken versuchten durch teure Werbekampagnen, Fonds als ein Produkt zu präsentieren, das von der Entwicklung der Aktien losgelöst sei. Doch diese Rechnung ging so nicht auf: Viele ehemalige Aktionäre hatten zu viel Geld verloren, als dass sie noch einmal ihr verbliebenes Guthaben an der Börse investieren wollten. Das Streben nach Sicherheit hatte von nun an bei Anlageentscheidungen die höchste Priorität.

Im Jahre 2000 wurde von der Banque D'Escompte Paris eine neue Bank gegründet. Mit Hauptsitz in Dublin (Irland) und einem Entwicklungs-Office in Frankfurt am Main entstand die erste reine Internetbank in Europa: First-e. Diese ging mit einem einzigen Produkt, einem Tagesgeldkonto, an den Markt. Der Zinssatz war außergewöhnlich hoch: 6 % Zinsen p.a. lagen deutlich über dem Marktdurchschnitt. Massive Fernseh- und Radiowerbung führten dazu, dass der börsengeschockte Anleger sich dem Produkt Tagesgeldkonto öffnete. Mit einem Tagesgeldkonto kann eine Bank jedoch kein Geld verdienen: Wenn eine Bank 6 % Zinsen p.a. bietet, so muss sie auf der anderen Seite eine höhere Rendite mit anderen Produkten (in der Regel Kredite) erwirtschaften. First-e hatte vor, nach und nach andere Produkte einzuführen. Doch dazu kam es nicht. First-e wurde im Jahre 2001 aufgrund mangelnden Erfolges geschlossen. Alle Kunden erhielten ihre Gelder zurück: Die Muttergesellschaft Banque D'Escompte Paris stand für die Einlagen gerade, die darüber hinaus von der französischen Einlagensicherung geschützt waren (70.000 EUR). Die Sicherheit von Tagesgeldkonten hatte damit ihren ersten großen Test bestanden. Unabhängig von dem Misserfolg von First-e gewann ein Bankprodukt an Popularität: Tagesgeldkonten sind seit dem Jahr 2000 das Zugpferd vieler Banken. Deutschlands größte Direktbank, die ING-DiBa, hat im Jahr 2005 nach eigenen Angaben pro Arbeitstag im Schnitt über 3000 Neukunden, hauptsächlich durch das beworbene Tagesgeldkonto, gewinnen können. Die Geschäftspolitik der Banken unterscheidet sich dabei bis heute nicht von der Idee von first-e: Beworben werden nicht mehr Fonds, sondern Tagesgeldkonten. Nach Eröffnung eines Tagesgeldkontos steht die Bank im direkten Kontakt zum Kunden. Diesem werden andere Bankprodukte, vor allem die nur noch schwer zu vermittelnden Fonds sowie Kredite, vorgestellt. Mittlerweile hat fast jede Bank in Deutschland Tagesgeldprodukte im Angebot. Viele Institute kombinieren den Sicherheitsaspekt eines Tagesgeldkontos mit den Vorzügen eines Fonds (Kombiprodukte): Der Anleger erhält einen außergewöhnlich hohen Zinssatz auf einem Tagesgeldkonto, wenn er auch eine gewisse Summe in einen Fonds investiert.

Seit Juli 2008 will auch das Bundesfinanzministerium der Bundesrepublik Deutschland vom Drang zum Tagesgeld profitieren. Über die bundeseigene Finanzagentur wird die auf dem Interbanken-Zinsindex EONIA basierende Tagesanleihe angeboten [1], die als Wettbewerbsprodukt zu den Tagesgeldangeboten der Banken und Sparkassen einzuordnen ist. [2]

Wirtschaftliche und gesellschaftliche Bedeutung

Tagesgeldkonten erfreuen sich großer Beliebtheit: Vor allem die Flexibilität und Ungebundenheit sind Eigenschaften, die gerade jüngere Anleger schätzen. Bei älteren Menschen gilt das Sparbuch nach wie vor als unantastbar. Objektive Argumente für das Beibehalten eines Sparbuches hinsichtlich Sicherheit und Rendite gibt es nicht. Oftmals sind es psychologische Faktoren, die eine Rolle bei der Entscheidung spielen, am Sparbuch fest zu halten. Die Tatsache, dass man mit dem Sparbuch über eine Urkunde verfügt, die man anfassen kann, ist dabei sicherlich ein ganz wichtiger Aspekt. So gibt es Institute, die ihre Sparbücher optisch ansprechend gestalten („Goldenes Sparbuch“) und somit eben jene Kunden ansprechen, die gerne ein solches Dokument in den Händen halten. Andere Menschen verfügen nicht über die notwendige Flexibilität oder Notwendigkeit, sich mit dem neuen Produkt Tagesgeldkonto auseinanderzusetzen: Wer hohe Zinsen haben möchte, sollte ein Tagesgeldkonto als Onlinekonto eröffnen. Gerade ältere Menschen sind dieser Form des Bankings nicht aufgeschlossen und bleiben lieber bei ihrer langjährigen Filialbank. Ein Tagesgeldkonto ist somit auch ein Spiegelbild unserer Gesellschaft: Das Onlinebanking wird in den nächsten Jahren weiter an Wachstum gewinnen, der Computer und das Internet nehmen immer mehr Einfluss in unserem Leben.

Diese Entwicklung hat auch eine gewaltige Umstellung der Banken zur Folge: Kunden kann nur jene Bank gewinnen, die hohe Zinsen bietet. Hohe Zinsen kann nur eine Bank bieten, die kostengünstig arbeitet. Teure Filialnetze oder ein großer Mitarbeiterstab gehören mehr und mehr der Vergangenheit an. Nicht jede Bank wird diesen Umstellungsprozess meistern können: Übernahmen oder gar Schließungen sind schon jetzt sichtbar und werden den Bankensektor auch zukünftig begleiten.

Auswirkungen auf die Geldmenge

Unter Geldmenge versteht man den Bestand an Geld, der einer Volkswirtschaft zur Verfügung steht. Man unterscheidet zwischen der Geldmenge M1, M2 und M3.

Die Geldmenge M1 umfasst Sichteinlagen und Bargeldumlauf, also jene Einlagen, die keiner Kündigungsfrist unterliegen. Dazu zählen auch Einlagen auf Tagesgeldkonten.

Die Geldmenge M2 umfasst M1 + Termineinlagen bis zu 2 Jahren Fälligkeit sowie Spareinlagen mit Kündigungsfrist bis zu drei Monaten.

Die Geldmenge M3 umfasst M2 + Anteile an Geldmarktfonds, Geldmarktpapieren, Repoverbindlichkeiten und Bankschuldverschreibungen mit einer Laufzeit bis zu zwei Jahren.

Das Umschichten von Geldern von Sparbüchern auf Tagesgeldkonten bewirkt also eine (relative) Verringerung der Geldmenge M2 zugunsten der Geldmenge M1. Da die für währungspolitische Entscheidungen ausschlaggebende Geldmenge M3 davon jedoch nicht beeinflusst wird, hat dieser Umschichtungsprozess keinerlei Auswirkungen auf die Währungspolitik der Zentralbanken.

Zusammenhänge zwischen dem EZB-Leitzins und den Konditionen für Tagesgeld

Banken refinanzieren sich über die Europäische Zentralbank (EZB). Der Zinssatz, über den Banken sich bei der EZB refinanzieren, nennt man Leitzins. Zinsen für Tagesgeldkonten liegen in der Regel unter diesem Leitzinssatz. Für die Banken gibt es in der Regel keinen Grund, sich über Kundengelder teurer zu finanzieren als über die EZB. Wenn eine Bank in der Praxis dennoch einen Zinssatz auf ein Tagesgeldkonto gewährt, der über dem EZB-Leitzinssatz liegt, arbeitet diese Bank nicht rentabel. Mögliche Gründe für ein solches Verhalten liegen meist in dem Interesse der Bank, neue Kunden zu gewinnen. Der Preis der Neukundengewinnung ist für eine Bank vereinfacht ausgedrückt die Differenz zwischen Leitzins und gewährtem Tagesgeldzins.

Quellen

Wikimedia Foundation.

![N = \left(\sqrt[Z]{1 + E} - 1\right) \cdot Z](/pictures/dewiki/51/3035d263cab9eef3b305a54c32241613.png)