- Arbitrage Pricing Theory

-

Die Arbitragepreistheorie oder englisch Arbitrage Pricing Theory (APT) beschreibt eine Methode für die Bestimmung der Eigenkapitalkosten und die erwartete Rendite von Wertpapieren. Sie wurde maßgeblich von Stephen Ross entwickelt. Ross verwendete auch die Bezeichnung Arbitrage Pricing Model (APM).

Inhaltsverzeichnis

Allgemein

Die APT fordert im Gegensatz zum Capital Asset Pricing Model (CAPM) kein Marktgleichgewicht mehr, sondern lediglich einen arbitragefreien Wertpapiermarkt. Sie geht davon aus, dass die zukünftige Rendite von Wertpapieren durch n Marktfaktoren

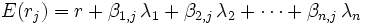

erklärt werden kann. Für die Rendite rj des Wertpapiers j gilt dann

,

,

wobei E(rj) die erwartete Rendite ist und βn,j wertpapierspezifische Koeffizienten, die die Sensibilität der Rendite gegenüber dem n. Faktor messen. εj ist ein Störterm, der das wertpapierspezifische, unsystematische Risiko darstellt.

Ross zeigt nun, dass unter der Annahme der Arbitragefreiheit und eines vollkommenen Kapitalmarktes jedem Faktor Fi eine Risikoprämie λi zugeordnet sein muss, so dass sich die erwartete Rendite eines jeden Wertpapiers als

ergibt. Dabei ist r der Zinssatz einer risikolosen Anlage. Damit fordert auch die APT eine lineare Risiko-Rendite-Beziehung.

Die APT lässt im Unterschied zum CAPM grundsätzlich auch mehrere Faktoren zu. Ein Sonderfall ist das Single-Index-Modell, das sich ebenso wie das CAPM auf einen Faktor beschränkt.

Beispiele für Faktoren

Grundsätzlich gibt es zwei Ansätze, die Faktoren der APT zu identifizieren. Zum Einen kann man makroökonomische Kennzahlen heranziehen. Empirische Untersuchungen haben gezeigt, dass fünf Faktoren die Eigenkapitalkosten hinreichend genau erklären:

- der Index der industriellen Produktion

- der kurzfristige Realzins

- die kurzfristige Inflationsrate

- die langfristige Inflationsrate

- das allgemeine Ausfallrisiko

Weitere mögliche Faktoren sind Geldmenge, Ölpreis, Bruttoinlandsprodukt. Der Zusammenhang zwischen Faktoren und den erwarteten Renditen wird dann mittels einer linearen Regression ermittelt.

Ein zweiter Weg ist es, mit einer Faktoranalyse über die empirisch beobachteten Renditen verschiedener Wertpapiere synthetische Faktoren herzuleiten.

Motivation

Das Arbitragepreismodell ist aufgrund von praktischen Problemen beim CAPM entwickelt worden. Das CAPM trifft sehr strenge Annahmen bezüglich eines Marktgleichgewichts. Es wird angenommen, dass alle Anleger Anteile an einem Marktportfolio halten, dass also die relative Menge jedes einzelnen Wertpapiers in jedem Depot gleich ist. Aus diesem Marktgleichgewicht heraus resultiert ein Gleichgewichtspreis für jedes Wertpapier, der von seiner Korrelation zum Marktportfolio abhängt. Das CAPM wäre also der Spezialfall eines APTs, das als einzigen Faktor den Preis des Marktportfolios kennt.

Diese Annahmen haben sich als praxisfremd herausgestellt. Zum Einen ist das Marktportfolio sehr schwer zu identifizieren, zum Anderen wuchs der Bedarf an ökonometrischen Modellen mit mehr als einem Faktor.

Unterschied zum CAPM

Gegenüber dem CAPM verzichtet die APT auf drei sehr kritische Annahmen:

- Anleger müssen nicht, wie beim CAPM, nach dem Bernoulli- bzw. (μ,σ)-Prinzip entscheiden.

- Bei der APT ist keine Aussage über die Risikoeinstellung der Anleger nötig.

- Die Annahme des Kapitalmarktgleichgewichts beim CAPM wird bei der APT abgeschwächt: auf dem Kapitalmarkt dürfen keine Arbitragemöglichkeiten bestehen. Daher ist die Kenntnis eines Marktportfolios bei der APT nicht mehr notwendig.

Abweichend vom CAPM gilt:

- Wertpapierrenditen folgen einem Faktormodell.

- Es gibt „sehr viele“ bzw. „unendlich viele“ Wertpapiere am Kapitalmarkt, so dass Anleger durch geeignete Diversifikation Portfolios ohne unsystematisches Risiko bilden können.

Die entscheidende Annahme des CAPM, dass sich der Markt in einem Gleichgewicht befindet und alle Anleger nur Anteile am Marktportfolio halten dürfen, wurde abgeschwächt und durch die Annahme ersetzt, dass der Markt keine Möglichkeiten der Arbitrage mehr bietet.

Es ist ein Modell, das seinen theoretischen Hintergrund in der quantitativen Analyse hat (siehe auch Finanzmathematik, Arbitrage). Dadurch kann auch das APT nicht nur in relativen Renditen, sondern auch in absoluten Wertentwicklungen formuliert werden. In dieser Formulierung ist das Endkapital eine Funktion der Einflussfaktoren und des Anfangskapitals. Die μ − σ Kurve ähnelt der Wertpapiermarktline des CAPM. Der Unterschied besteht darin, dass im CAPM die Steigung der Wertpapiermarktlinie aus den Charakteristika des Marktportfolios errechenbar ist. Die Steigung der Kurve aus dem Arbitrage Pricing Model kann nur empirisch ermittelt werden. Sie ist eine Maßzahl für das Faktorrisiko. Das dazugehörige Beta ist eine Maßzahl für die Sensitivität eines Unternehmens bezüglich des Risikos. Die Bewertungsbeziehung lässt sich auch auf Portfolios anwenden.

Literatur

- Tom Copeland, Unternehmenswert, Campus Verlag Frankfurt, 2000 (Zusammenfassung).

- Stephen Ross, The Arbitrage Theory of Capital Asset Pricing, 1976, in: Journal of Economic Theory, Seiten 341-360.

Wikimedia Foundation.