- Ölpreis

-

Der Begriff Ölpreis bezeichnet ein auf einem Markt festgestelltes Austauschverhältnis für eine Ölsorte. Die Vielzahl unterschiedlicher Ölsorten bedingt eine Vielzahl von Ölpreisen. Dabei hängt der Preis von der unterschiedlichen chemischen Zusammensetzung insbesondere des Schwefelgehaltes und der Energiedichte ab.[1] Öl mit geringerer Qualität zur industriellen Nutzung wird konstant zu geringeren Preisen gehandelt, als Öl mit höherer Qualität.[2][3]

Ein großer Teil des realen internationalen Ölhandels findet ohne Börsenbeteiligung direkt zwischen Lieferant und Abnehmer statt. Die Preise orientieren sich dabei an den Kursen der internationalen Ölbörsen New York Mercantile Exchange (NYMEX), ICE Futures in London (früher „International Petroleum Exchange“), Rotterdam (ARA), Chicago (CBoT), Shanghai (SHFE) und der Singapore Exchange (SGX).[4][5]

Der an den Ölbörsen festgestellte Marktpreis für Erdöl resultiert aus dem Angebot und der Nachfrage nach Erdöl.[6] Die Nachfrage und Angebotsseite werden dabei durch unterschiedliche Faktoren wie bspw. das Wirtschaftswachstum der Industriestaaten, die begrenzten Ölvorkommen sowie geologisch bedingte Fördermaxima, den Outputmengen der Raffinerien und den Fördermengen und Investitionen der Ölförderer bestimmt.[7] Ebenfalls beeinflussen eine Vielzahl von Finanzmarktfaktoren wie beispielsweise Wechselkurse, Terminkontrakte und Zinssätze sowie verschiedene Ereignisse wie bspw. politische Konflikte, Kriege oder Naturkatastrophen den Ölpreis.[8]

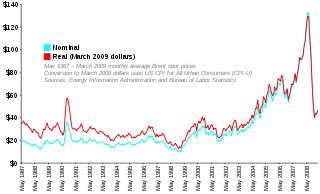

Preis der Ölsorte Brent seit Mai 1987 in US-Dollar pro Barrel (nominal und real)

Preis der Ölsorte Brent seit Mai 1987 in US-Dollar pro Barrel (nominal und real)

Inhaltsverzeichnis

Determinanten des Ölpreises

Im Folgenden werden die Determinanten für den Ölpreis auf den internationalen Märkten genauer erläutert.

Nachfragefaktoren

Die Ölnachfrage hängt primär vom Wachstum des Bruttosozialprodukts, von strukturellen Veränderungen der Wirtschaft und vom technischen Fortschritt sowie der Entwicklung des Ölpreises ab. Die Nachfrage von erschöpfbaren Gütern kann unter bestimmten Bedingungen verschwinden, so durch technologischen Fortschritt oder die Einführung eines Substitutes. Auch der Fall der Enteignung der Ressource wird als Verschwinden der Nachfrage modelliert.[9] In unterschiedlichen makroökonomischen Publikationen wurde gezeigt, dass je nach Einschätzung der Eintrittswahrscheinlichkeit eines dieser oben genannten Szenarien, der Produzent bzw. Förderer eine Beschleunigung der Produktion bzw. Exploration versucht.[10][11]

Wirtschaftswachstum

Die konjunkturelle Entwicklung und somit die Nachfrage nach Erdöl in den Industrieländern und großen Schwellenländern wie z. B. China, Indien und Brasilien beeinflusst die Entwicklung des Ölpreises.[12]

Bevorratung

Die Volatilität des Ölpreises wirkt auf die Bevorratung in zweifacher Hinsicht aus. Der Anreiz zur Bevorratung durch Verbraucher, Raffinerien und Regierungen ist in der Regel in einem volatilen Markt größer, dies wiederum führt ceteris paribus zu kurzfristigen Preissteigerungen. Zweitens erhöht die Volatilität per se den Wert der Call-Option.[13] Ferner unterliegt der Ölpreis einer gewissen Saisonalität. So ist der Tiefpunkt für gewöhnlich im Hochwinter zwischen Dezember und Januar, trotz des hohen Verbrauchs an Heizöl. Die Höchststände erreicht der Ölpreis hingegen im Frühjahr, wenn in den USA die „Driving Season“ beginnt und im Herbst wegen der allgemeinen Bevorratung mit Heizöl.

Preiselastizität der Nachfrage

Die Preiselastizität der Nachfrage misst die relative Änderung, die auf der Nachfrageseite auftritt, wenn eine relative Preisänderung eintritt. Die Nachfrage nach Öl zeigt sich dabei als sehr preisunelastisch, dies bedeutet, dass nur eine schwache Reaktion der Nachfrage auf Preisveränderungen eintritt. Dies ist häufig bei Gütern, die nicht schnell und einfach substituierbar sind, der Fall.[14][15]

Die Internationale Energieagentur macht hauptsächlich die geringe Preiselastizität für die starken Schwankungen des Ölpreises in den Jahren 2007–2009 verantwortlich.[16] In der Zeit von Januar bis Juli 2008 betrug der Preissprung 55 % bei gleichzeitigem Nachfragewachstum von lediglich 1 %.

Einkommenselastizität der Nachfrage

Wenn das verfügbare Einkommen steigt, steigt die Nachfrage nach Öl stärker. Mit steigendem Einkommen werden höhere Preise akzeptiert. Wenn das Realeinkommen konstant bleibt, dann würden höhere Preise die Nachfrage reduzieren.[17]

Insbesondere die Aussagen zu der Marktsituation bei konstanten Realeinkommen sind jedoch in Frage zu stellen. Bei konstantem oder sinkendem Realeinkommen und steigendem Ölpreis findet eben auch eine Priorisierung des Konsums statt. Andere Güter werden dann weniger oder gar nicht mehr konsumiert bzw. nachgefragt, um den Preisanstieg bei einem definierten Budget und gegebenen Bedarf kompensieren zu können. Da Öl zu den Gütern der Grundversorgung der Menschen in den Industriegesellschaften zu zählen ist, sind solche Mechanismen jedoch von erheblicher Bedeutung in der (politischen)Beurteilung gesellschaftlicher und ökonomischer Realitäten.

Angebotsfaktoren

Die Angebotsseite wird überwiegend durch die Verfügbarkeit, die zukünftige Verfügbarkeit und die Einschätzung dieser, sowie der Marktstruktur bestimmt.

Erdölreserven

Die Unsicherheit über die tatsächlich vorhandenen Reserven und die unterschiedlichen Bewertungsansätze der Ölfirmen ist ein wichtiger Faktor zur Ölpreisbildung.[18] Von dem globalen Ölvorkommen kann aufgrund physikalischer Grenzen nur ein kleiner Teil gefördert werden. Mit steigendem Ölpreis erhöht sich der ökonomisch sinnvolle Anteil an förderbaren Reserven.

Marktstruktur und Knappheitsrente

Vereinfachte Darstellung der Knappheitsrente und den Grenzkosten der Förderung

Vereinfachte Darstellung der Knappheitsrente und den Grenzkosten der Förderung

Im Unterschied zur vollkommenen Konkurrenz ist der Preis bei erschöpfbaren Ressourcen nicht der Schnittpunkt der Nachfrage mit den Grenzkosten. Die Hotelling-Regel besagt, dass für eine nicht-erneuerbare Ressource, die in begrenzter Menge zur Verfügung steht unter der Vernachlässigung von Lagerkosten, der Gewinn aus dem Verkauf der Ressource dann maximiert wird, wenn die Knappheitsrente (d.h. die periodischen diskontierten Zahlungen dieser Knappheitsrente) für jede Periode gleich ist.[19] Die Knappheitsrente gibt dabei die Opportunitätskosten des Verkaufs einer zusätzlichen Ressourceneinheit an.[20] Mit anderen Worten, in einem vollkommenen Markt wächst die Differenz zwischen Marktpreis und Grenzkosten von Periode zu Periode mit dem Zinssatz, und daher muss der Preis der erschöpfbaren Ressource im Laufe der Zeit unter der Annahme, dass die Grenzkosten konstant sind, zunehmen.[21]

Wie bereits anfangs erwähnt beeinflussen auch geopolitische Unsicherheiten, Kapazitätsengpässe, niedrige Lagerbestände und Preisvolatilität den Marktpreis. Die Dynamik des Ölmarktes ist dabei meist zögerlich und eine (partielle) Gleichgewichtspreisfindung eher langfristig. Oben genannten Umstände können dazu führen, dass kurzfristig Spotpreise und Preise für Futures mit kurzer Laufzeit dramatisch über den Gleichgewichtspreis ansteigen können.[22]

OPEC - Preissetzung und Angebotsverknappung

OPEC-Mitgliedsstaaten

Der Rohölmarkt wird oft als Kartell bezeichnet. Diese Bezeichnung ist eine sehr starke Vereinfachung.[23] Dennoch kommen die meisten makroökonomischen Studien bezüglich der Marktstruktur des Ölmarktes zum Ergebnis, dass die OPEC-Mitgliedsstaaten und einige Nicht-Mitglieder bei der Festlegung der Ölfördermengen zumindest stark kooperieren.[24][25][26] Diese starke Kooperation wird teilweise als horizontale Kollusion bezeichnet, bei welcher es zu einer Preisverzerrung kommt. Das starke Kooperationsverhalten beeinträchtigt die Gleichgewichtspreisfindung durch die freien Marktkräfte Angebot und Nachfrage. Unter extremen Bedingungen können Angebotsbeschränkungen seitens der Förderländer und die daraufhin folgenden Preiserhöhungen die globale Finanzstabilität bedrohen.[27]

Finanzmarktfaktoren

Im folgenden Abschnitt werden verschiedene Faktoren aufgezeigt, die Einfluss auf die Ölpreisbildung haben, welche aber nicht direkt mit der fundamentalen Angebot- und Nachfragesituation nach physischem Öl verbunden sind.

Spekulation

Als Spekulanten bezeichnet die US Commodities and Futures Trade Commission (CFTC) Marktteilnehmer, die nicht vorwiegend ein eigenes Betriebsrisiko absichern wollen sondern grundsätzlich ein fremdes Handelsrisiko suchen.

Der Ölterminkontrakt, der in der Regel nicht zur physischen Lieferung führt, kann z. B. zur Absicherung der erdölverarbeitenden Industrie gegen unerwarteten Preisverfall des Ölfertigprodukts (durch einen Put, der Händler geht „short“) oder des Transportgewerbes gegen unerwartete Preissteigerungen (durch einen Call, der Händler geht „long“) dienen. Er wird in diesen Fällen den Spotpreis nicht maßgeblich beeinflussen, weil das Volumen der Kontrakte hinter dem physischen Kerngeschäft zurückbleibt.[4] Der Spotpreis ist der Preis für den kurzfristigen Verkauf oder Kauf, wenn innerhalb von zwei Wochen geliefert wird.[4]

Das Volumen des an den Terminbörsen über Futurekontrakte gehandelten Rohöls beträgt inzwischen ein Vielfaches der tatsächlich gelieferten Ölmengen. Dabei werden nur ungefähr 5 Prozent aller Futurekontrakte physisch als Öllieferung zum Laufzeitende abgewickelt, der Großteil wird über Ausgleichzahlungen abgegolten.[4][28]

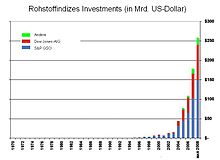

Investments in Rohstoffindizes haben sich in der Zeit vom Jahre 2003 mit 13 Mrd. US-$ zum Jahre 2008 mit 260 Mrd. US-$ vervielfacht.[29] Investoren in Rohstoffindexfonds sind keine Käufer physischer Ölmengen, sondern investieren über den Fondsmanager in Futurekontrakte. Dabei besteht das einzige Investmentinteresse der Anleger in steigenden Ölpreisen.[30] Die Spekulation auf sinkende Preise ist hier die Ausnahme.

Das entscheidende Bindeglied zwischen Terminkontrakten bzw. den mit ihnen aufgelegten Rohstoffindizes und dem physischen Markt ist der Arbitragehandel, ein physischer Zwischenkauf bei einem Contango. Von einem Contango spricht man, wenn der aktuelle Marktpreis niedriger liegt als der Terminpreis. Der grundsätzlich zur Bereinigung von Marktdisparitäten gewünschte Arbitragehandel führt in diesem Fall zu einer Anpassung an den Preis für die Terminsoption.

Herding

Herdingeffekte im Ölmarkt insbesondere im Futuresegment sind Gegenstand mehrerer wissenschaftlicher Untersuchungen. Neuere Studien[31] zeigen, dass das Herdingverhalten insbesondere bei Hedge-Fonds, Brokern und Händlern für Futurekontrakte auf Ebenen abläuft, welche höher liegen als bislang in Studien[32][33] angenommen worden ist und deutlich höher als zum Beispiel im Aktienmarkt[34] ist. Makroökonomische und verhaltensökonomische Studien belegen, dass das Auftreten von Herdingverhalten in Märkten mit großer Informationsunsicherheit wahrscheinlicher ist als in Märkten mit hoher Informationssicherheit.[33][35]

Wechselkursfaktor

Die Beziehung zwischen Wechselkursen und dem Ölpreis ist komplex. Wechselkurse können Auswirkungen auf den Ölpreis haben und umgekehrt.[36] Ölexportierende Länder beispielsweise versuchen ihre Kaufkraft zu erhalten.[37] Seitdem der US-Dollar die Standardwährung im Rohstoffmarkt ist,[38] nimmt dessen Wechselkurs zu anderen Währungen eine bedeutende Rolle ein.[39] Eine Veränderung im Dollar-Wechselkurs bedeutet dementsprechend auch eine Änderung der Terms of Trade zwischen zwei Ländern.[40] Das Ausmaß dieser Veränderung hängt von dem Verhältnis von „Dollar-Gütern“ zu „Nicht-Dollar-Gütern“ in der jeweiligen Handelsbilanz des entsprechenden Landes ab.[41] Da die Differenz zwischen dem Export und Import von „Dollar-Gütern“ für die erdölexportierenden Länder am größten ist, wird ihre Ertragslage am stärksten von Dollar-Wechselkursschwankungen betroffen.[40] Dementsprechend haben diese Länder ein Interesse, bei Wertverlust des US-Dollars die Exportpreise für Erdöl zum Beispiel durch Angebotsverknappung anzuheben.[40][42]

Zinssätze

Das Verhältnis zwischen Zinssätzen und dem Ölpreis kann sehr unterschiedlich sein und hängt von einer Vielzahl ökonomischer Variablen ab. Prinzipiell können der Ölpreis und die Zinssätze negativ oder positiv korrelieren. Negative Korrelation wird dann angenommen, wenn Zinssenkungen zum Anstieg des Ölpreises führt. Positive Korrelation wird dann angenommen, wenn die Zinssenkungen in Folge eines Rückgangs der wirtschaftlichen Aktivität oder einer Rezession vorgenommen werden. Bei diesen Zinssenkungen kann der Ölpreise auch sinken aufgrund der schwächeren Nachfrage.[36]

Manipulation

Man kann nicht prinzipiell davon ausgehen, dass der Ölmarkt als Markt per se funktioniert, nur weil es sich um einen Markt handelt. Es können durchaus strukturelle Ineffizienzen auftreten.[43] Dazu gehören nicht nur Manipulationen sondern auch mangelnde Transparenz,[44][45] strukturelle Vorteile von Händlern mit großen Angebots- und/oder Nachfragepositionen[46] und die durch diese ausgeübte Marktmacht,[47][48] Insiderhandel und Insichgeschäfte[49] sowie Handelspraktiken, welche die Marktentwicklung beschleunigen.[50]

Unter Manipulation des Ölpreises versteht man generell vier verschiedene Varianten.

- Marktteilnehmer mit größerer Marktmacht können den Ölpreis durch die absichtliche und unabsichtliche Verbreitung falscher Nachrichten über ihre Absichten oder Verhalten manipulieren.[51]

- Marktteilnehmer mit Insiderinformationen über Fundamentaldaten können absichtlich oder unabsichtlich falsche Ankündigungen in Bezug auf Faktoren, die wahrscheinlich Einfluss auf Fundamentaldaten haben, machen.[51]

- Marktteilnehmer kaufen Ölvorräte in einem Markt mit einer unelastischen Angebotsfunktion um sie dann zu einem Monopolgewinn verkaufen zu können.[51][52]

- Marktteilnehmer akkummulieren eine höhere Anzahl an Forwardkontrakten als die zu den Fälligkeitszeitpunkten verfügbare Liefermenge. Zu den Fälligkeitszeitpunkten entsteht so ein Nachfrageüberhang, der den Basiswert, hier den Ölpreis, ansteigen lässt. Meist werden dann die Kontrakte über einen Barausgleich abgegolten.[51]

Historischer Preisverlauf

Der historische Ölpreisverlauf ist geprägt durch starke Schwankungen mit Ausnahme des sogenannten „goldenen Zeitalters des billigen Öls“ zwischen dem Ersten Weltkrieg bis zur ersten Ölkrise im Jahre 1973.

Vom Ölboom in Pennsylvania bis zur Ölkrise (1859–1973)

Zwischen 1859 und dem goldenen Zeitalters billigen Öls zeigt der historische inflationsbereinigte Ölpreis deutliche Preisschwankungen, die damaligen Preisspitzen wurden aber erst Ende des 20. Jahrhunderts wieder erreicht. Bereits die (realen) Preissteigerungen und Nachfragesprünge zu Anfang der modernen Ölförderung im 19. Jahrhundert waren mit den neuzeitlichen Ölkrisen vergleichbar. Schon in den 1860er Jahren konnte Erdöl gewinnbringend gefördert werden. Die ersten auch kommerziell erfolgreichen Erdölbohrungen weltweit fanden Ende Juli 1858 unter Leitung von Prof. Dr. Georg Christian Konrad Hunäus im niedersächsischen Wietze statt. In der Erde vermutet und eigentlich gesucht wurde Braunkohle, das Öl wurde in der Folgezeit gefördert und verwertet.

Die erste kommerzielle auf Erdöl ausgerichtete und erfolgreiche Bohrung führte Edwin L. Drake am 27. August 1859 am Oil Creek in Titusville, Pennsylvania, durch. Drake bohrte im Auftrag des amerikanischen Industriellen George H. Bissell und stieß in nur 21 Meter Tiefe auf die erste größere Erdöllagerstätte. Im selben Jahr produzierten in den Vereinigten Staaten 34 Unternehmen Petroleum mit einem Umsatz von fünf Millionen US-Dollar. Die ersten Erdölraffinerien entstanden.[53] Bis 1864 stieg der Ölpreis auf den Höchststand von 8,06 Dollar pro Barrel (159 Liter). Inflationsbereinigt mussten damals im Jahresdurchschnitt 117,18 US-Dollar gezahlt werden.[54]

Mit der Aufnahme russischer Erdölexporte und bedingt durch den Erfolg der elektrischen Glühlampe, durch die Öl im privaten Haushalt nicht mehr zur Beleuchtung (siehe Petroleumlampe) nötig war, fiel der Ölpreis 1876 auf 2,56 US-Dollar pro Barrel (inflationsbereinigt 54,56 US-Dollar).

Bald nach der Entwicklung des Automobils setzte die Familie Rockefeller als Mitbegründer der Standard Oil Company die Verwendung des Erdölprodukts Benzin als Ottokraftstoff durch, statt des von Henry Ford zunächst vorgesehenen Ethanols. Mit der Markteinführung des Ford Modell T 1908 wurde das Automobil in den USA zum kommerziellen Massenprodukt. Damit stieg auch die amerikanische Nachfrage nach Benzin rasant. Mitte der 1920er Jahre wurde die Automobilindustrie in den USA der größte Ölverbraucher. 1929 gab es hier rund 23 Millionen Kraftfahrzeuge, mehr als sechsmal so viel wie 1916. Der Verbrauch lag 1929 in den USA bei 2,58 Millionen Fass Rohöl pro Tag, 85 Prozent davon für Benzin und Heizöl. Die Anzahl der Drive-in-Tankstellen betrug im gleichen Jahr 143.000.[53] Es war der Beginn der motorisierten Gesellschaft und der Aufbruch ins Benzinzeitalter.

Am 24. Oktober 1929 ließ ein zuerst nur leichter Rückgang des Wachstums der weltweit führenden US-amerikanischen Volkswirtschaft den spekulativ überbewerteten Aktienmarkt der USA am sogenannten Schwarzen Donnerstag zusammenbrechen. Dies führte zu einer Umkehr der Finanzströme. Gelder, die in den Jahren davor in andere Volkswirtschaften investiert worden waren, wurden überstürzt abgezogen. Weltweit löste dieser Kreditabzug in vielen Industriestaaten schwerste wirtschaftliche Krisenerscheinungen aus. In der Kette der Ereignisse kam es unter anderem zu Unternehmenszusammenbrüchen, Massenarbeitslosigkeit, Deflation und einem massiven Rückgang des Welthandels durch protektionistische Maßnahmen. Während der Weltwirtschaftskrise verringerte sich die Nachfrage nach Erdöl und der Ölpreis sank auf seinen historischen Tiefststand. 1931 mussten 0,65 Dollar pro Barrel gezahlt werden (inflationsbereinigt 9,45 US-Dollar).

Nach dem Zweiten Weltkrieg blieb der Ölpreis auf einem verhältnismäßig niedrigen Niveau. Im Jahre 1948, während der Zeit des Wiederaufbaus in Europa, wurden 1,99 US-Dollar (inflationsbereinigt 18,30 US-Dollar) für ein Fass Rohöl verlangt. Seit dieser Zeit wird der Handel mit Erdöl hauptsächlich in US-Dollar abgerechnet. Das hierfür verwendete Geld wird auch als Petrodollar bezeichnet. Anfang der 1950er Jahre führten Krisen wie der Putsch im Iran und die Suezkrise nicht zu einem Ölpreisschock in der Bundesrepublik Deutschland, da sie damals noch 35 Prozent ihres Ölbedarfs aus heimischen Quellen deckte.

Die DDR intensivierte die Prospektion von Erdöl.[55] Erdöl wurde verstärkt zum Ausgangsprodukt der chemischen Industrie und die Fördermengen stiegen in den 1960er Jahren sprunghaft. Im allgemeinen Wettkampf um Marktanteile sank der Ölpreis auf Tiefststände. 1970 wurden für ein Fass Rohöl 1,80 Dollar verlangt (inflationsbereinigt 10,26 US-Dollar)

Politische Ölkrisen (1970er und 1980er Jahre)

Im Herbst 1973 begann die erste Ölkrise, als die Organisation der erdölexportierenden Länder (OPEC) nach dem Jom-Kippur-Krieg die Fördermengen drosselte (um etwa fünf Prozent) und damit politische Forderungen verband. Am 17. Oktober 1973 stieg der Ölpreis von rund drei US-Dollar pro Barrel auf über fünf Dollar. Dies entspricht einem Anstieg um rund 70 Prozent. Im Verlauf des Jahres 1974 stieg der Weltölpreis auf 11,58 Dollar je Barrel (48,92 Dollar nach Preisen von 2007). Dieses Ereignis ging auch unter dem Namen Ölembargo in die Geschichte ein. Die Ölkrise von 1973 demonstrierte die Abhängigkeit der Industriestaaten von fossiler Energie, insbesondere von fossilen Treibstoffen. Dies führte unter anderem dazu, dass die Nordsee durch hohe Investitionen zu einer wichtigen Ölförderregion wurde.

In den Jahren 1979/1980, während der zweiten Ölkrise, fanden nach einem Rückgang der Ölpreise wieder kurzzeitige Preissteigerungen statt. Ausgelöst wurden sie im Wesentlichen durch Förderungsausfälle und Verunsicherung nach der Islamischen Revolution. 1979 kostete ein Fass Rohöl 31,61 Dollar (inflationsbereinigt 96,43 Dollar). Nach dem Angriff Iraks auf Iran (Erster Golfkrieg) fand der Preisanstieg 1980 bei 36,83 Dollar für ein Barrel (inflationsbereinigt 112,36 Dollar) sein Maximum.

1981 verringerte sich der Ölabsatz. Die Industriestaaten befanden sich in einer Rezession und aufgrund der ersten Ölkrise und der hohen Erdölpreise investierten viele Länder in alternative Energiequellen, was in den Jahren 1978 bis 1983 den weltweiten Ölverbrauch um elf Prozent senkte. 1986 halbierte sich der Preis wegen weltweiter Überproduktion an Rohöl und dem Versuch einiger OPEC-Staaten, ihre Weltmarktstellung durch Preissenkungen zu verbessern. Im Jahresdurchschnitt wurden 14,43 Dollar pro Barrel (inflationsbereinigt 29,15 Dollar) verlangt.

Niedrige Ölpreise (1990er Jahre bis 2001)

Die 1990er Jahre waren - abgesehen von Preissteigerungen 1990/1991 verursacht durch den Zweiten Golfkrieg - eine Phase sehr niedriger Ölpreise. 1990 kostete ein Barrel Rohöl im Durchschnitt 23,73 Dollar (37,82 Dollar nach Preisen von 2007).

Während der Asienkrise sank die Nachfrage nach Erdöl. 1998 wurden 12,72 Dollar pro Barrel verlangt (inflationsbereinigt 17,28 Dollar). Nach Überwindung der Krise wuchsen die Weltwirtschaft und damit auch der Ölbedarf schnell. Nach einem konjunkturell bedingten Anstieg des Ölpreises um das Jahr 2000 führten Anfang des Jahres 2001 das Platzen der Spekulationsblase im Technologiesektor sowie die Geschehnisse rund um die Terroranschläge am 11. September 2001 zu einer sinkenden Nachfrage nach Kerosin. Dies senkte kurzfristig die Nachfrage nach Öl und damit den Ölpreis.

Die Auswirkungen waren insgesamt geringer als in den 1970er Jahren. Aufstockungen der Erdölfördermenge verhinderten eine ernsthafte Ölkrise. Transport und technische Weiterentwicklung spielten eine größere Rolle als eine tatsächliche Knappheit bei der Ölproduktion.

Zum Ende des 20. Jahrhunderts notierte der Ölpreis knapp unter 20 US-Dollar pro Barrel. In Übereinstimmung mit dem langfristigen Preisanstieg für andere Rohstoffe lagen die nominalen hohen Preise für Rohöl noch unter den inflationsbereinigten und somit realen Werten am Anfang des 20. Jahrhunderts und auch unter den Werten um 1860 (zu Beginn der Industrialisierung). Die Ölintensität, das heißt die verwendete Rohölmenge je Sozialprodukteinheit, betrug laut Internationalem Währungsfonds für die Jahre 1977 bis 1980 in der OECD, der Organisation für wirtschaftliche Zusammenarbeit und Entwicklung, 1,07, in den Jahren 2004 bis 2006 noch 0,57.[56]

Preissteigerungen (2001 bis Juli 2008)

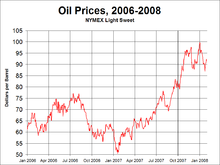

Von einem Ölpreis um die 20 Dollar im Jahr 2001 gab es in den folgenden Jahren erhebliche Preissteigerungen. Anfang des 21. Jahrhunderts wurde die Volksrepublik China zum zweitgrößten Ölverbraucher der Welt. Mit dem Wirtschaftsboom stieg auch die Nachfrage des Landes nach Erdöl. 2003 kostete ein Barrel Rohöl 28,83 Dollar (32,51 Dollar zu Preisen des Jahres 2007). Im Jahre 2004 erreichte der Preis zeitweilig einen Stand von 53 US-Dollar in einem Umfeld politischer, wirtschaftlicher und spekulativer Belastungen. 2005 stiegen die Rohölpreise aufgrund des verheerenden Hurrikans Katrina, der die Ölförderung im Golf von Mexiko und die Raffination in den USA beeinträchtigte, auf 70 US-Dollar pro Barrel. Im gesamten Jahr 2007 stieg der Ölpreis um 57 Prozent. Am ersten Handelstag des Jahres 2008 stieg der Ölpreis erstmals auf die dreistellige Marke von 100 US-Dollar je Barrel der Sorte West Texas Intermediate (WTI)

Gründe für den Anstieg waren insbesondere der steigende weltweite Verbrauch, worauf nicht im gleichen Umfang mit Produktionserhöhungen reagiert worden ist. Es ist umstritten warum das trotz einer Vervielfachung des Preises in wenigen Jahren nicht geschah. Einige Studien wie die der Energy Watch Group gehen davon aus, dass die Produktion nicht mehr ausgeweitet werden kann, da weltweit das globale Ölfördermaximum bereits 2006 erreicht worden sei.[57] Andere Marktbeobachter wie die Internationale Energieagentur sehen zwar einen engen Markt, vertreten aber nicht die Auffassung, dass ein Fördermaximum bereits erreicht sei. Ursache für die Preissteigerungen seien vielmehr zu geringe Investitionen und Kapazitäten der Ölindustrie. Wesentliche Faktoren waren zudem die Krise um das iranische Atomprogramm, die Unruhen und Attentate im ölreichen Irak, sowie Rebellenangriffe auf Ölförderanlagen in Nigeria.[58] Auch Spekulation wird als preistreibend angenommen. Allerdings sind mit der Förderung von Erdöl aus Ölsand in Kanada, der Produktion von Biokraftstoff und neuen großen konventionellen Fördergebieten in beispielsweise Angola neue Ölfördergebiete hinzugekommen.

Am 11. Juli 2008 stieg der Ölpreis in London, an der ICE Futures, der größten Börse für Optionen und Futures auf Erdöl in Europa, auf eine neue Rekordmarke. Für die Nordseesorte Brent, der führenden Referenzölsorte in Europa, lag der Preis im Handelsverlauf bei 147,50 US-Dollar pro Barrel. Auf Schlusskursbasis notierte die Nordseesorte am 3. Juli 2008 bei 146,08 US-Dollar auf einem Allzeithoch. Der Preis für US-Leichtöl (WTI), der wichtigsten Referenzölsorte für die Förderregion Nordamerika, erreichte am 11. Juli 2008 in New York, an der NYMEX, der weltgrößten Warenterminbörse, im Tagesverlauf einen neuen Rekordpreis von 147,27 US-Dollar pro Barrel. Auf Schlusskursbasis notierte der Ölpreis am 3. Juli 2008 bei 145,29 US-Dollar auf einem Allzeithoch.[59]

Preisrückgänge (Juli 2008 bis Dezember 2008)

Die Sorge vor einer Nachfrageschwäche aufgrund der globalen Finanzkrise, schlechte Konjunkturnachrichten und dem dadurch folgenden Nachfragerückgang nach Ölprodukten ließen den Ölpreis in der Folgezeit stark fallen. So sank der Preis für die US-Sorte WTI am 19. Dezember 2008 auf ein Fünfjahrestief. Im Handelsverlauf wurden zeitweise nur 32,40 US-Dollar pro Barrel verlangt.[60] Die Nordseesorte Brent markierte am 24. Dezember 2008 mit 36,20 US-Dollar ein Vierjahrestief. Am 20. Oktober 2009 stieg der Ölpreis an der New York Mercantile Exchange (NYMEX) erstmals seit Oktober 2008 wieder über die Grenze von 80 US-Dollar. Hauptgrund waren Hoffnungen auf eine baldige Erholung der Konjunktur und die damit verbundene Erwartung eines weltweit steigenden Ölverbrauchs. Zudem schwächte sich der US-Dollar zu den meisten Weltwährungen weiter ab.[61] Dennoch fiel die Ölnachfrage im Verlauf der weltweiten Wirtschaftskrise seit Anfang 2008 stärker als das Angebot. Aus diesem Grund waren die Lager weltweit stark gefüllt. Die US-Öllagerbestände befanden sich am 1. Mai 2009 mit 375,258 Millionen Barrel auf dem höchsten Stand seit 1990.[62]

Preissteigerungen (ab Dezember 2008)

Am 31. Januar 2011 stieg der Ölpreis für die Nordseesorte Brent erstmals seit dem 1. Oktober 2008 im Handelsverlauf über die 100-Dollar-Marke und am 1. März 2011 überwand auch der Preis für die US-Sorte WTI zum ersten Mal seit dem 1. Oktober 2008 die Grenze von 100 US-Dollar.

Am 4. April 2011 stieg der Preis für das Nordseeöl Brent erstmals seit August 2008 auf über 120 US-Dollar. Ein Grund für den Anstieg sind die Ereignisse des Arabischen Frühlings. Investoren fürchteten wegen des Bürgerkriegs in Libyen einen langfristigen Ausfall der Ölproduktion des Landes und ein Übergreifen der Unruhen auf Saudi-Arabien, einen der weltgrößten Ölexporteure. Auffällig ist der große Abstand des Brent zu anderen Ölsorten: Für ein Barrel der US-Referenzsorte WTI musste am selben Tag rund 108 US-Dollar gezahlt werden.[63]

Höchststände

Bisherige Höchststände der Ölsorten Brent und WTI in US-Dollar pro Barrel.[59]

Brent $/Barrel Datum im Handelsverlauf 147,50 11. Juli 2008 zum Handelsschluss 146,08 3. Juli 2008 WTI $/Barrel Datum im Handelsverlauf 147,27 11. Juli 2008 zum Handelsschluss 145,29 3. Juli 2008 Jährliche Entwicklung

Nachfolgend sind die jährlichen Höchst-, Tiefst- und Schlussstände für die Erdölsorte West Texas Intermediate (WTI) in US-Dollar pro Barrel angegeben. Aufgeführt ist auch die jährliche Performance in Prozent. Die Daten bis 1982 beziehen sich auf die monatlichen Durchschnittspreise, wie sie von den Ölproduzenten veröffentlicht wurden, danach auf die Preise der Öl-Futures für WTI in Cushing, deren Handel 1983 an der New York Mercantile Exchange (NYMEX) begann. Cushing in Oklahoma ist der Ort, an dem physisches US-Leichtöl formal gegen den NYMEX-Future angeboten wird.[64][65]

Jahr Höchststand Tiefststand Schlussstand Veränderung in % 1968 3,07 3,07 3,07 1969 3,35 3,07 3,35 9,12 1970 3,56 3,31 3,56 6,27 1971 3,56 3,56 3,56 0,00 1972 3,56 3,56 3,56 0,00 1973 4,31 3,56 4,31 21,07 1974 11,16 10,11 11,16 158,93 1975 11,16 11,16 11,16 0,00 1976 13,90 11,16 13,90 24,55 1977 14,97 13,78 14,85 6,83 1978 15,14 14,72 15,14 1,95 1979 29,75 31,61 29,25 93,2 1980 39,81 35,75 37,48 28,14 1981 38,25 34,87 35,00 -6,62 1982 35,12 31,87 31,87 -8,94 1983 32,35 28,27 29,60 -7,12 1984 31,50 26,04 26,41 -10,78 1985 31,82 24,66 26,30 -0,42 1986 26,60 9,75 17,94 -31,79 1987 22,76 14,90 16,70 -6,91 1988 18,92 12,28 17,24 3,23 1989 25,30 16,91 21,82 26,57 1990 41,15 15,06 28,44 30,34 1991 32,75 17,45 19,12 -32,77 1992 22,95 17,72 19,50 1,99 1993 21,14 13,75 14,17 -27,33 1994 20,98 13,88 17,76 25,34 1995 20,82 16,60 19,55 10,08 1996 26,80 17,08 25,92 32,58 1997 26,74 17,50 17,64 -31,94 1998 18,06 10,35 12,05 -31,69 1999 27,15 11,26 25,60 112,45 2000 37,80 23,70 26,80 4,69 2001 32,70 16,70 19,84 -25,97 2002 33,65 17,85 31,20 57,26 2003 39,99 25,04 32,52 4,23 2004 55,67 32,20 43,45 33,61 2005 70,85 41,25 61,04 40,48 2006 78,40 54,86 61,05 0,02 2007 99,29 49,90 95,98 57,22 2008 147,27 32,40 44,60 -53,53 2009 81,78 33,81 79,36 77,94 2010 92,85 68,09 92,22 16,20 Siehe auch

Literatur

- Rainer Karlsch, Raymond G. Stokes: Faktor Öl. Die Mineralölwirtschaft in Deutschland 1859–1974. Verlag C. H. Beck, München / Nördlingen 2003, ISBN 3-406-50276-8.

- Bernd Meyer: Wirkung eines Anstiegs der Öl- und Gaspreise auf die deutsche Wirtschaft. In: Wirtschaft und Statistik. Nr. 2, 2008, ISSN 0043-6143, S. 175–177 (Herausgegeben vom Statistischem Bundesamt).

Weblinks

- Aktueller Ölpreis (Brent & WTI)

- Historische Ölpreise (Brent & WTI)

- Preisbildung am Rohölmarkt (hg. vom Mineralölwirtschaftsverband e.V.; PDF-Datei; 414 kB)

- Analyse der jüngsten Ölpreisentwicklung nach Angebots- und Nachfragefaktoren, IWF World Economic Outlook 2008 (englisch; PDF-Datei; 6,03 MB)

Einzelnachweise

- ↑ Vgl. Hornsell, P.; Mabro. R.: "Oil Markets and Prices: The Brent Market and the Formation of World Oil Prices." Oxford University Press, Oxford 1993

- ↑ Vgl. Bacon, R.; Tordo, S.: "Crude Oil Prices - Predicting Price Differentials Based on Quality." The World Bank Group, October 2004, Note Number 275.

- ↑ Wang, Z.: "Hedonic prices for crude oil." Applied Economic Letters 10, 2003, p. 857-861

- ↑ a b c d "Preisbildung am Rohölmarkt", Hrsg. Mineralölwirtschaftsverband e.V. 12/2004

- ↑ International Energy Agency Oil Prices and Refinery Activity

- ↑ Vgl. z. B. Paul J.J. Welfens: Grundlagen der Wirtschaftspolitik: Institutionen - Makroökonomik - Politikkonzepte, Springer 2007, 147: „Auf dem Ölmarkt bildet sich durch das weltweite Zusammenspiel von Angebot und Nachfrage der Marktpreis“.

- ↑ Friedemann Müller: Strategische Bedingungen für die Nutzung der Weltenergiereserven: Energiesicherheit und internationale Sicherheitspolitik, in: Stefan Leible, Michael Lippert, Christian Walter (Hgg.): Die Sicherung der Energieversorgung auf globalisierten Märkten, Mohr Siebeck, Tübingen 2007, 29-46, 31: „Zum anderen ist der Ölpreis ... sehr von (marginalen) Produktionskosten abgekoppelt ... Anders ... bei der Entwicklung von globalen Angebots- und globalen Nachfragemengen. Das Angebot hängt sehr stark von bestehenden und in Entwicklung begriffenen Investitionen sowie den gesicherten Reserven ab, die relativ genau messbar sind. Die globale Nachfrage entwickelt sich in Abhängigkeit vom Wirtschaftswachstum“

- ↑ Vgl. Stevans, Lonnie K. and Sessions, David N.: Speculation, Futures Prices, and the U.S. Real Price of Crude Oil (July 2, 2008) SSRN

- ↑ Devarajan, S. and Fisher, A.C.: Hotelling’s ‘Economics of Exhaustible Resources’: Fifty Years Later. Journal of Economic Literature, vol. XIX, March 1981. pp. 65–73.

- ↑ Dasgupta, P.S.; Heal, G.M.: „The optimal depletion of exhaustible resources“, Review of Economic Studies, Symposium, 1974. pp. 3–28.

- ↑ Long, N.V.: „Resource extraction under the uncertainty about possible nationalisation“, Journal of Economic Theory, vol. 10, no. 1, February, 1975. pp. 42–53.

- ↑ R. Pirog:World Oil Demand and its Effect on Oil Prices, CRS Report for Congress, Congressional Research Service, The Library of Congress, 9. Juni 2005, Order Code RL32530

- ↑ Vgl. Brook, Anne-Marie, Price, Robert, Sutherland, Douglas, Westerlund, Niels and Andre, Christophe, Oil Price Developments: Drivers, Economic Consequences and Policy Responses(December 8, 2004). OECD Economics Working Paper No. 412, SSRN

- ↑ Vgl. N. Krichene: World crude oil and natural gas: a demand and supply model, Energy Economic, Volume 24, Issue 6, November 2002, p. 557-576

- ↑ Hunt, L., G. Judge and Y. Ninomiya: Underlying trends and seasonality in UK energy demand: a sectoral analysis, in: Energy Economics, Issue 25, schätzen die langfristige Preiselastizität der Nachfrage in ihrem Modell, welches auf Daten für den britischen Energiemarkt für die Jahre 1971–1997 auf -0,23 ein. Gately, D. and H. Huntington: The asymmetric effects of changes in price and income on energy and oil demand, The Energy Journal, 2002, 23 schätzen langfristige Preiselastizität der Nachfrage in ihrem Modell, welches auf Daten für den o.g. Zeitraum beruht, für OECD-Staaten auf -0,64 und Nicht-OECD-Staaten auf -0,18. Zu ähnlichen Ergebnissen kommen auch Pearan, M., R Smith and T. Akiyama, Energy Demand in Asian Developing Economies, A World Bank Study, Oxford University Press, 1998.

- ↑ Internationale Energieagentur: Medium-Term Oil Market Report 2009 S. 104

- ↑ Hunt, L., G. Judge and Y. Ninomiya: Underlying trends and seasonality in UK energy demand: a sectoral analysis, in: Energy Economics, Issue 25, schätzen die langfristige Einkommenselastizität der Nachfrage in ihrem Modell, welches auf Daten für den britischen Energiemarkt für die Jahre 1971–1997 auf 0,56 ein. Gately, D. and H. Huntington: The asymmetric effects of changes in price and income on energy and oil demand, The Energy Journal, 2002, 23, schätzen die langfristige Preiselastizität der Nachfrage in ihrem Modell, welches auf Daten für den o.g. Zeitraum beruht, für OECD-Staaten auf 0,56 und Nicht-OECD-Staaten auf 0,53. Für die asiatischen Länder bzw. schnell wachsende Schwellenländer kommen sowohl Gately, D. and H. Huntington als auch Pearan, M., R Smith and T. Akiyama, Energy Demand in Asian Developing Economies, A World Bank Study, Oxford University Press, 1998 zu Werten um 0,95 -1.2

- ↑ Vgl. Larson, Donald F. F.: "Uncertainty and the Price for Crude Oil Reserves" (September 1996). World Bank Policy Research Working Paper No. 1655. SSRN

- ↑ H. Hotelling: The economics of exhaustible resources, The Journal of Political Economy, Vol. 39, pp. 137–175 (1931)

- ↑ R.C.A. Minnitt,: Frontiers of usefulness: The economics of exhaustible resources, The Journal of The Southern African Institute of Mining and Metallurgy, August 2007 Vol. 107 Refereed paper

- ↑ C.-Y. Cynthia Lin: Hotelling Revisited: Oil Prices and Endogenous Technological Progress, Mimeo. Harvard University

- ↑ Farell, G.; B. Kahn; F. Visser: “Price determination in international oil markets: developments and prospects”, South African Reserve Bank Quarterly Bulletin, March.

- ↑ Krugman, P. R., 2000: The energy crisis revisted. NYT

- ↑ Alhajji, A. F., and D., Huettner, 2000, “OPEC and World Crude Markets from 1973 to 1994: Cartel, Oligopoly or Competitive?” Energy Journal, Volume 21, No. 3, pp.31-60.

- ↑ Gulen, S. G., 1996, “Is OPEC a Cartel? Evidence from Cointegration and Causality Tests”, The Energy Journal, Vol.17, Number 2, pp. 43-57.

- ↑ Loderer, C., 1985, “A Test of the OPEC Cartel Hypothesis: 1974–1983”, Journal of Finance, Vol. 40, Number 3, pp. 991-1008.

- ↑ Simpson, John L.,Market Efficiency and Cartel Behaviour in Oil Prices(June 16, 2004). SSRN

- ↑ Berkmen, P.; Ouliaris, S.; Samiei H.:„The Structure of the Oil Market and Causes of High Prices“ Research Department (In consultation with other Departments, in particular the International Capital Markets Department) International Monetary Fund, September 21, 2005

- ↑ Michael W. Masters: Testimony before the Committee on Homeland Security and Governmental Affairs United States Senate, May 20, 2008

- ↑ Stevans, Lonnie K. and Sessions, David N.: Speculation, Futures Prices, and the U.S. Real Price of Crude Oil (July 2, 2008)

- ↑ Siehe dazu Haigh, M. S.; Boyd, N. E.; and Buyuksahin, B.: "Herding Amongst Hedge Funds in Futures Markets", April 2007 SSRN

- ↑ Wie z. B. in Graham, John R.: "Herding among investment newsletters: Theory and evidence." Journal of Finance, 1999, Vol. 54, pp. 237–68.

- ↑ a b Scharfstein, David and Jeremy Stein. 1990. Herd behavior and investment. American Economic Review, 80 (3),1990, 465-79.

- ↑ Vgl. Wermers, Russ: "Mutual fund herding and the impact on stock prices" Journal of Finance, 54, 1999, pp. 581-622.

- ↑ S. Bikhchandani, D. Hirshleifer, I. Welch: „A Theory of Fads, Fashion, Custom, and Cultural Change as Informational Cascades“, The Journal of Political Economy, Vol. 100, No. 5 (Oct., 1992), pp. 992-1026

- ↑ a b Interagency Task Force on Commodity Markets Releases Interim Report on Crude Oil, U.S. Commodity Futures Trading Commission

- ↑ Amuzegar, J.: "OPEC and the dollar dilemma" Foreign Affairs. 56, (July 1978), pp. 740-50.

- ↑ Mileva, E., Siegfried, N., 2007. Oil market structure, network effects and the choice of currency for oil invoicing. Occasional Paper. European Central Bank.

- ↑ Tecson: Ölpreisgrafik in Euro und US-Dollar

- ↑ a b c Breitenfellner, A.; Cuaresma, J.C.: "Crude Oil Prices and the Euro-Dollar Exchange Rate:A Forecasting Exercise", Working Papers in Economics and Statistics, University of Innsbruck, 2008

- ↑ Schulmeister, S.: "Globalization without global money: the double role of the dollar as national currency and as world currency and its consequences", Journal of Post Keynsian Economics, 22, 2000, pp. 365-95.

- ↑ Cheng, K. C.: "Dollar depreciation and commodity prices" In: IMF, (Ed.),2008 World Economic Outlook. International Monetary Fund, Washington D.C., pp. 72-75.

- ↑ CFTC Charges Optiver Holding BV, Two Subsidiaries, and High-Ranking Employees with Manipulation of NYMEX Crude Oil, Heating Oil, and Gasoline Futures Contracts

- ↑ Drudi, F.; Massa,M.: "Price Manipulation in Parallel Markets with Different Transparency" Journal of Business, 78, 2005;

- ↑ Angeles de Frutos, M. and Manzano, C.: "Trade Disclosure and Price Dispersion," Journal of Financial Markets, 8, 2005.

- ↑ Jarrow, R.; Protter, P.: "Large Traders, Hidden Arbitrage, and Complete Markets" Journal of Banking and Finance, 29,2005.

- ↑ Liski, M.; Montero, J.P., Discussion Paper No 12 / June 2004. Helsinki Center of Economic Research, Discussion Papers, ISSN 1795-0562.

- ↑ Als die Commodity Futures Trading Commission im August 2008 die Bücher der Vitol-Gruppe, ein Unternehmen dass sich nicht mit der tatsächlichen Lieferung von Brennstoffen beschäftigt, untersucht hatte stellte sie fest, dass Vitol zumindest an einem Zeitpunkt im Juli 2008, 11 Prozent aller an der New York Mercantile Exchange regulierten Öl-Kontrakte besaß. Diese Entdeckung zeigte, wie eine individueller Spekulant enormen Einfluss auf den Ölmarkt, ohne das Wissen der Regulierungsbehörden, ausüben kann. Des Weiteren belegten Daten der CFTC, dass ein erheblicher Betrag der Handelsaktivität sich in den Händen von einigen wenigen Spekulanten konzentriert. Die CFTC stellte ebenfalls fest, dass Spelulanten und deren Kunden etwa 81 Prozent aller an der NYMEX Öl-Kontrakten ausmacht. Dies ist ein wesentlich größeren Anteil als bisher von der Agentur angenommen. Einige Experten geben diesen Unternehmen die Schuld für die Volatilität der Ölpreise. CFTC Dokumente zeigen, Vitol war einer der aktivsten Händler von Öl auf NYMEX als die Preise Rekordwerte erreichten. Am 6. Juni 2008 zum Beispiel hielt Vitol Verträge in Höhe von 57,7 Millionen Barrel Öl - etwa dreimal so hoch wie die Menge die die Vereinigten Staaten täglich verbrauchen. Washington Post bzgl. Vitol,Interagency Task Force on Commodity Markets Releases Interim Report on Crude Oil, U.S. Commodity Futures Trading Commission

- ↑ Nyantung Beny, L.: "Do Insider Trading Laws Matter? Some Preliminary Comparative Evidence" American Law and Economics Review, 7, 2005.

- ↑ Brunnermeier, M. K.;Pedersen, L. H.:"Predatory Trading", Journal of Finance, 60, 2005.

- ↑ a b c d Weiner, R. J.:"Sheep in wolves' clothing? Speculators and Price Volatility in Petroleum Markets"The Quarterly Review of Economics and Finance, Vol. 42, 2002, pp. 391-400

- ↑ Jordan B.; Jordan S.: "Salomon Brothers and the May 1991 Treasury Auction: Analysis of a Market Corner" Journal of Banking and Finance 20, #1, January 1996, pp. 25-40.

- ↑ a b Daniel Yergin: Der Preis. Die Jagd nach Öl, Geld und Macht. S. Fischer, Frankfurt 1993

- ↑ BP: Workbook of historical data

- ↑ Rainer Karlsch, Raymond G. Stokes: Faktor Öl. Die Mineralölwirtschaft in Deutschland 1859–1974. Verlag C. H. Beck, München 2003.

- ↑ IWF: World Economic Outlook, April 2008, S. 56.

- ↑ Der Spiegel: Rekordpreis bei 132 Dollar - Experten warnen vor dramatischem Öl-Engpass, vom 21. Mai 2008

- ↑ Tagesschau: Ölpreis erreicht neuen Rekord (nicht mehr online verfügbar), vom 19. Februar 2008

- ↑ a b Moore Research Center: Historical Futures Prices

- ↑ Manager Magazin: Ölpreis gibt weiter nach - Januar-Kontrakt unter 34 Dollar, vom 19. Dezember 2008

- ↑ Der Spiegel: Darum schießt der Ölpreis in die Höhe, vom 20. Oktober 2009

- ↑ Energy Information Administration: US-Öllagerbestände

- ↑ Handelsblatt: Ölpreis erstmals seit August 2008 über 120 Dollar, vom 4. April 2011

- ↑ Commodity Research Bureau: The CRB Encyclopedia of Commodity and Financial Prices, John Wiley & Sons, New York 2009, ISBN 0470344067

- ↑ Handelsblatt: Historische Kurse

Kategorien:- Erdölhandel

- Liste (Wirtschaft)

Wikimedia Foundation.