- Risikomaße

-

Der Begriff Risikomaße ist ein Sammelbegriff für statistische Maße mit denen es möglich ist die (Gesamt)-Risikoposition eines Unternehmens zu erfassen[1].

Inhaltsverzeichnis

Einführung

Die Berechnung von Risikomaßen ist eine Teilaufgabe bei der Risikoquantifizierung, einer Bewertung von Risiken durch Beschreibung mittels einer geeigneten Dichte- oder Verteilungsfunktion (oder historischen Daten) über die Wirkung des Risikos und die Zuordnung von Risikomaßen. Ziel der Quantifizierung ist es zunächst, die identifizierten Risiken quantitativ durch geeignete Verteilungsfunktionen (Wahrscheinlichkeitsverteilung) zu beschreiben. Dafür existieren zwei alternative Varianten:[2]

- Mittels zweier Verteilungsfunktionen: Eine zur Darstellung der Schadenshäufigkeit in einer Periode (beispielsweise mit Hilfe der Poisson-Verteilung) und eine weitere zur Darstellung der Schadenshöhe je Schadenfall (beispielsweise mit Hilfe der Normalverteilung).

- Mittels einer verbundenen Verteilungsfunktion, mit der die Risikowirkung in einer Periode dargestellt wird.

Aus der Verteilungsfunktion lassen sich Risikomaße (wie die Standardabweichung oder der Value at Risk) zum Vergleich von Risiken ableiten, auch wenn sie durch unterschiedliche Typen von Verteilungsfunktionen beschrieben werden. Die Risikomaße können sich auf Einzelrisiken (z.B. Sachanlageschäden) aber auch auf den Gesamtrisikoumfang (etwa bezogen auf Gewinn) eines Unternehmens beziehen. Die quantitative Bewertung einer Gesamtrisikoposition erfordert eine Aggregation der Einzelrisiken. Diese ist beispielsweise mittels Monte-Carlo-Simulation möglich, bei der die Wirkungen aller Einzelrisiken in ihrer Abhängigkeit im Kontext der Planung betrachtet werden.[3]

Charakterisierung

Risikomaße lassen sich grundsätzlich unterscheiden in Maße für ein einzelnes Risiko (also ein Risikomaß im engeren Sinn, wie beispielsweise die Standardabweichung) oder Maße, die das Risiko zweier Zufallsgrößen zueinander in Beziehung setzt (also ein Risikomaß im weiteren Sinn wie beispielsweise die Kovarianz).

Risikomaße im engeren Sinn lassen sich nun auf verschiedene Art und Weise weiter klassifizieren. Zum einen nach der Lageabhängigkeit:

- Lage unabhängige Risikomaße (wie beispielsweise die Standardabweichung) quantifizieren das Risiko als Ausmaß der Abweichungen von einer Zielgröße.

- Lageabhängige Risikomaße wie beispielsweise der Eigenkapitalbedarf hingegen sind von der Höhe des Erwartungswertes abhängig. Häufig kann ein solches Risikomaß als „notwendiges Eigenkapital“ bzw. „notwendige Prämie“ zur Risikodeckung angesehen werden.

Dabei können die beiden Arten teilweise ineinander umgeformt werden. Wendet man beispielsweise ein lageabhängiges Risikomaß nicht auf eine Zufallsgröße X, sondern auf eine zentrierte Zufallsgröße X − E(X) an, so ergibt sich ein Lage unabhängiges Risikomaß. Da in die Berechnung von lageabhängigen Risikomaßen auch die Höhe des Erwartungswertes E(X) einfließt, können diese auch als eine Art risikoadjustierter Performancemaße interpretiert werden.

Eine weitere Unterscheidung von Risikomaßen ergibt sich aus dem Umfang der Berücksichtigung von Informationen aus der zu Grunde liegenden Verteilung. Zweiseitige Risikomaße (wie die Standardabweichung) berücksichtigen diese komplett, während die so genannten Downside-Risikomaße (wie beispielsweise der VaR und die LPM-Maße) lediglich die Verteilung ab einer bestimmten Schranke betrachten.

Übersicht[4]

Standardabweichung

Die Standardabweichung σ(X) als Risikomaß für eine unsichere Zahlung (X) berechnet sich als

,

,

wobei

der Erwartungswert von

der Erwartungswert von  ist

ist

und positive wie negative Abweichungen vom Erwartungswert E(X) gleichermaßen erfasst. Die (scheinbare) Symmetrie und identische Bedeutung von Chancen und Gefahren bei der Risikomessung ist allerdings zu relativieren. Sie scheint auch der Intuition und der Risikowahrnehmung der meisten Menschen zu widersprechen, die Gefahren (mögliche negative Planabweichungen) wesentlich höher bewerten als gleich hohe Chancen.

Zur Beschreibung des Gesamtrisikoumfangs werden wegen der besonderen Bedeutung möglicher Verluste insbesondere auch so genannte „Downside-Risikomaße“ verwendet, die speziell den möglichen Umfang negativer Abweichungen erfassen. Zu nennen sind hier beispielsweise der Value at Risk[5], der Eigenkapitalbedarf[6], die LPMs (Lower Partial Moments) sowie die Ausfallwahrscheinlichkeit[7][8]. Sie sind sinnvoll, wenn die Risiken nicht symmetrisch und Verluste besonders zu beachten sind.

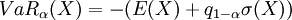

Value at Risk – VaR

Hauptartikel: Value at Risk

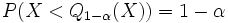

Insbesondere im Bank- und Versicherungswesen findet der VaR – eine Art wahrscheinlicher Höchstschaden – als Downside-Risikomaß häufig Verwendung. Der VaR berücksichtigt explizit die – für das KonTraG relevanten – Konsequenzen einer besonders ungünstigen Entwicklung für das Unternehmen. Der VaR ist dabei definiert als Schadenshöhe, die in einem bestimmten Zeitraum mit einer festgelegten Wahrscheinlichkeit p („Konfidenzniveau“ α = 1 − p) nicht überschritten wird. Formal gesehen ist der VaR das (negative) Quantil einer Verteilung[9]. Das x%-Quantil zu einer Verteilung gibt den Schwellenwert an, bis zu dem x% aller möglichen Werte liegen. Bezieht sich der VaR nicht auf einen „Wert“ sondern z.B. auf den Cashflow spricht man gelegentlich auch von „Cashflow at Risk“, was jedoch das gleiche Risikomaß meint.

Der VaR ist positiv homogen, monoton, translationsinvariant, im Allgemeinen jedoch nicht subadditiv und folglich auch nicht kohärent[10]. Somit lassen sich damit Konstellationen konstruieren, in denen der VaR einer aus zwei Risikopositionen kombinierten Finanzposition höher ist als die Summe der VaR der Einzelpositionen. Dies widerspricht einer vom Diversifikationsgedanken geprägten Intuition.

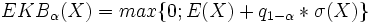

Eigenkapitalbedarf – EKB

Der Eigenkapitalbedarf EKB (als Spezialfalls des Risikokapitals, RAC) ist ein mit dem VaR verwandtes, lageabhängiges Risikomaß, das sich explizit auf den Unternehmensertrag bezieht. Er drückt aus, wie viel Eigenkapital (oder Liquidität) nötig ist, um realistische risikobedingte Verluste einer Periode zu tragen[11]. Er ermittelt sich als Maximum von Null und dem negativen (1 − α)-Quantil einer Zufallsgröße X, wobei X den Erfolgsmaßstab darstellt und α das Konfidenzniveau (Sicherheitsniveau) bezeichnet.

wobei gilt

.

.

Speziell für normalverteilte Zahlungen mit Erwartungswert E(X) und Standardabweichung σ(X) gilt:

.

.

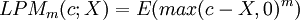

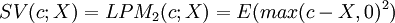

Lower Partial Moments – LPM

Unter den Lower Partial Moments versteht man Risikomaße, die sich als Downside-Risikomaß nur auf einen Teil der gesamten Wahrscheinlichkeitsdichte beziehen. Sie erfassen nur die negativen Abweichungen von einer Schranke c (Zielgröße), werten hier aber die gesamten Informationen der Wahrscheinlichkeitsverteilung aus (bis zum theoretisch möglichen Maximalschäden).

Die Schranke c kann beispielsweise der Erwartungswert E(X) sein oder aber auch eine beliebige deterministische Zielgröße (z.B. Planwert) oder einer geforderten Mindestverzinsung. Auch ein stochastischer Benchmark ist möglich. Betrachtet man beispielsweise eine Wahrscheinlichkeitsverteilung für eine Rendite X, dann sind z.B. als Schranken c bei der Berechnung eines LPM möglich:

(nominale Kapitalerhaltung),

(nominale Kapitalerhaltung), (reale Kapitalerhaltung),

(reale Kapitalerhaltung), (risikolose Verzinsung) und

(risikolose Verzinsung) und (erwartete Rendite).

(erwartete Rendite).

Das Risikoverständnis entspricht der Sichtweise eines Anlegers, welcher die Gefahr des Shortfalls, der Unterschreitung eines von ihm festgelegten Ziels (Planrendite, geforderte Mindestrendite) in den Vordergrund stellt. Man spricht hier genau deshalb auch von Shortfall-Risikomaßen. Allgemein berechnet sich ein LPM-Maß der Ordnung m durch

.

.

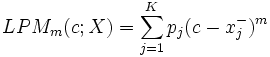

Im Fall diskreter Zufallsgrößen ergibt sich nachfolgend dargestellter Zusammenhang

.

.

Hierbei bezeichnet

die möglichen Werte, die kleiner als die geforderte Schranke c sind, K die Anzahl dieser Werte und pj die Wahrscheinlichkeit für das Eintreten von

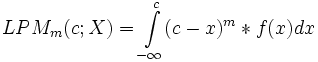

die möglichen Werte, die kleiner als die geforderte Schranke c sind, K die Anzahl dieser Werte und pj die Wahrscheinlichkeit für das Eintreten von  . Im Falle stetiger Zufallsgrößen lautet die Berechnungsvorschrift

. Im Falle stetiger Zufallsgrößen lautet die Berechnungsvorschrift .

.

Die Ordnung m muss nicht zwingend ganzzahlig sein. Durch sie wird festgelegt, ob und wie die Höhe der Abweichung von der Schranke bewertet werden soll. Je höher die Risikoaversion eines Anlegers ist, desto größer sollte m gewählt werden.

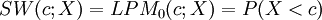

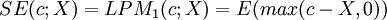

Üblicherweise werden in der Praxis drei Spezialfälle betrachtet:

- die Shortfallwahrscheinlichkeit (Ausfallwahrscheinlichkeit), d.h. m = 0

,

,

- der Shortfallerwartungswert, d.h. m = 1

und

und

- die Shortfallvarianz, d.h. m = 2

.

.

Das Ausmaß der Gefahr der Unterschreitung der Zielgröße wird dabei in verschiedener Weise berücksichtigt. Bei der Shortfallwahrscheinlichkeit spielt nur die Wahrscheinlichkeit der Unterschreitung eine Rolle. Beim Shortfallerwartungswert wird dagegen die mittlere Unterschreitungshöhe berücksichtigt und bei der Shortfallvarianz die mittlere quadratische Unterschreitungshöhe.

Der Zusammenhang zwischen Value at Risk und LPM lässt sich dabei wie folgt beschreiben: Der Value at Risk ergibt sich dadurch, dass für einen bestimmten Planungszeitraum eine maximal akzeptierte Shortfallwahrscheinlichkeit p, also ein LPM0 = p, vorgegeben und die entsprechende Mindestertragsgröße(c) der LPM-Definition bestimmt[12].

Die Shortfall-Risikomaße lassen sich einteilen in bedingte und unbedingte Risikomaße. Während unbedingte Risikomaße (wie der Shortfallerwartungswert oder die Shortfallvarianz) die Wahrscheinlichkeit für die Unterschreitung der Schranke außer Acht lassen, fließt diese in die Berechnung der bedingten Shortfall-Risikomaße (wie beispielsweise des Conditional Value at Risk) mit ein.

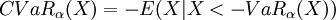

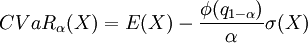

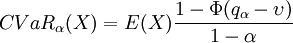

Conditional Value at Risk – CVaR

Der Conditional Value at Risk (CVaR), welcher in der Literatur auch als Expected Shortfall (ES) bzw. Expected Tail Loss (ETL) bezeichnet wird findet immer häufiger als Alternative zum VaR Beachtung. Er entspricht dem Erwartungswert der Realisationen einer risikobehafteten Größe, die unterhalb des Quantils zum Niveau p = 1 − α liegen. Der CVaR gibt an, welche Abweichung bei Eintritt des Extremfalls, d.h. bei Überschreitung des VaR, zu erwarten ist. Der CVaR berücksichtigt somit nicht nur die Wahrscheinlichkeit einer „großen“ Abweichung (Extremwerte), sondern auch die Höhe der darüber hinausgehenden Abweichung.

Der Conditional Value at Risk kann als „Quantils-Reserve (VaR) plus eine Exzess-Reserve“ interpretiert werden, formal bedeutet dies:

![CVaR_\alpha(X)=\underbrace{VaR_\alpha(X)}_{100(1-\alpha)%-Maximalverlust}+\underbrace {E[-X-VaR_\alpha(X)|X<-VaR_\alpha(X)]}_{mittlere\ Ueberschreitung\ im\ Ueberschreitungsfall}](/pictures/dewiki/57/97ec1e04548965f1405032987ba619d8.png) .

.

Den Conditional Value at Risk kann man speziell im Normalverteilungsfall[13][14] - mit X~N(μ,σ2), wobei μ den Erwartungswert und σ2 die Varianz beschreibt - einfacher darstellen. Es gilt dann zunächst für den VaR:

.

.

wobei q1 − α das (1 − α)- Quantil der Standardnormalverteilung bezeichnet. Bezeichnet man mit Φ() die Verteilungsfunktion einer standardnormalverteilten Zufallsgröße und φ() deren Dichte so ergibt sich für den CVaR:

.

.

Im Vergleich zu VaRα wird somit auf E(X) ein höherer Multiplikator der Standardabweichung hinzuaddiert, damit ist CVaRα≥VaRα.

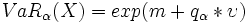

Im Falle der Lognormalverteilung[15] X~N(m,υ2) berechnen sich VaR und CVaR wie folgt:

.

. .

.

Als Beziehung zum Value at Risk ergibt sich somit, dass der Zuschlag zu E(X) im Gegensatz zum Fall der Normalverteilung hier nicht additiv, sondern multiplikativ ist.

Bei stetigen Zufallsvariablen X gilt also, dass der CVaR größer oder gleich dem VaR ist. Der CVaR ist positiv homogen, monoton, subadditiv und translationsinvariant, also kohärent. Manchmal ist die Berechnung des CVaR (und damit die Berücksichtigung aller möglichen extremen Schäden) in der Praxis dennoch gar nicht sinnvoll. Die Schäden, die mehr als einmal zu einer Insolvenz eines Unternehmens führen, sind (für die Eigentümer) nicht schlimmer als Schäden, die eine Insolvenz auslösen.

Drawdown

Der Drawdown eines Finanzinvestments ist eine Kennzahl, die je nach Ausgestaltung den maximal in einem Zeitraum möglichen Verlust in der Vergangenheit beschreibt. Wegen dieser Verlustbetrachtung ist diese Risikokennzahl auch bei asymmetrischen Verteilungen anwendbar. Der maximale Drawdown ist der prozentuale Verlust zwischen dem höchsten Punkt und dem niedrigsten Punkt eines Werteverlaufs des zu betrachtenden Investments in einer bestimmten Periode. Des Weiteren kann ein Durchschnitt über die N kleinsten Drawdowns gebildet werden. Hierzu werden in dem betrachteten Zeitraum die einzelnen Renditen nach ihrer Größe geordnet. Die kleinsten sind in der Regel negativ. Um einen Durchschnitt zu bilden werden die N-kleinsten Ausprägungen addiert und durch N dividiert. Die Anzahl N der Werte kann frei gewählt werden, wobei sie sich in einem angemessenen Rahmen bewegen sollte. Eine weitere Möglichkeit den Drawdown zur Risikomessung zu nutzen besteht darin, eine Art Varianz zu bilden. Dazu werden die N kleinsten beobachteten Renditeausprägungen der Betrachtungsperiode quadriert, danach addiert und schließlich die Summe radiziert.

Quellenabgaben und vertiefende Informationen

- ↑ Füser, K. / Gleißner, W. (2005), Rating-Lexikon, Beck Juristischer Verlag, München, Seite 428, ISBN 3-423-50882-5.

- ↑ Gleißner, W. / Romeike F. (2005): Risikomanagement, Rudolf Haufe Verlag, München, Seite 211ff, ISBN 3-448-06209-X.

- ↑ Gleißner, W. / Romeike F. (2005): Risikomanagement, Rudolf Haufe Verlag, München, Seite 31ff, ISBN 3-448-06209-X.

- ↑ Gleißner, W. (2006), Serie: "Risikomaße und Bewertung“, Seite 10-13, http://www.risknet.de/typo3conf/ext/bx_elibrary/elibrarydownload.php?&downloaddata=215.

- ↑ Der Value at Risk zum Konfidenzniveau α ist definiert als P(X≥VaRα(X)) = α mit 0 < α < 1.

- ↑ Das zur Deckung möglicher Verluste notwendige Eigenkapital.

- ↑ Also die Wahrscheinlichkeit dafür, dass ein als erforderlich angesehenes Mindestvermögen oder Mindestertrag unterschritten wird.

- ↑ Shefrin, H. / Statman, M. (1994), Behavioral capital asset pricing theory, in: Journal of financial and quantitative analysis, Vol. 29, No. 3, S 323-349.

- ↑ Häufig wird der VaR auf eine Schadensverteilung angewandt, also auf eine Zufallsvariable S = E(X) − X. Der VaR kann auch als Lage unabhängiges Abweichungsmaß verwendet werden.

- ↑ Artzner, P. / Delbaen, F. / Eber, J. / Heath, D. (1999), Coherent Measures of Risk, in: Mathematical Finance, Vol. 9, No. 3, S. 203-228.

- ↑ Gleißner, W. (2001), Identifikation, Messung und Aggregation von Risiken, in: Wertorientiertes Risiko-Management für Industrie und Handel, Meier, G.(Hrsg.), Gabler Verlag, Wiesbaden, S. 111 - 137, ISBN 3-409-11699-0.

- ↑ Albrecht, P. / Maurer, R. / Möller, M. (1998), Shortfall-Risiko / Excess-Chance-Entscheidungskalküle: Grundlagen und Beziehungen zum Bernoulli-Prinzip, in: Zeitschrift für Wirtschafts- und Sozialwissenschaften 118, S. 249-274.

- ↑ Albrecht, P./Maurer, R. (2005), Investment- und Risikomanagement, 2. Auflage, Schäffer - Poeschel Verlag, Stuttgart, Seite. 5ff.

- ↑ Für die Momente der Lognormalverteilung gilt: E(X) = exp(m + υ2 / 2), σ2(X) = exp(2m + σ2) * (exp(σ2) − 1) und die Schiefe γ(X) = (exp(σ2) + 2) *

(exp(σ2) − 1). Die Lognormalverteilung kann keine negativen Werte annehmen. Meist wird sie zur Beschreibung von reinen Schäden verwendet. In diesem Fall ist das relevante extreme Risiko also charakterisiert durch das Überschreiten eines Quantils und nicht wie bei Gewinn-/Verlustverteilungen durch das Unterschreiten eines Quantils.

(exp(σ2) − 1). Die Lognormalverteilung kann keine negativen Werte annehmen. Meist wird sie zur Beschreibung von reinen Schäden verwendet. In diesem Fall ist das relevante extreme Risiko also charakterisiert durch das Überschreiten eines Quantils und nicht wie bei Gewinn-/Verlustverteilungen durch das Unterschreiten eines Quantils. - ↑ Albrecht, P. / Koryciorz, S. (2003), Bestimmung des Conditional Value at Risk (CVaR) bei Normal- bzw. Lognormalverteilung, Mannheimer Manuskripte zu Risikotheorie Nr. 142, Seite 7ff.

Wikimedia Foundation.