- Risikoaversion

-

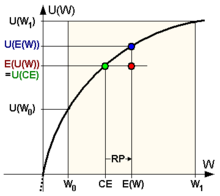

Nutzenfunktion eines risikoaversen (risikoscheuen) Marktteilnehmers

Nutzenfunktion eines risikoaversen (risikoscheuen) Marktteilnehmers

CE – Sicherheitsäquivalent

E(U(W)) – Erwartungswert des Nutzens (erwarteter Nutzen) der unsicheren Auszahlung

E(W) – Erwartungswert der unsicheren Auszahlung

U(CE) – Nutzen des Sicherheitsäquivalents

U(E(W)) – Nutzen des Erwartungswerts der unsicheren Auszahlung

U(W0) – Nutzen der minimalen Auszahlung

U(W1) – Nutzen der maximalen Auszahlung

W0 – Minimale Auszahlung

W1 – Maximale Auszahlung

RP – RisikoprämieDer Begriff Risikoaversion bzw. Risikoscheu bezeichnet in der Entscheidungstheorie die Eigenschaft eines Marktteilnehmers, z. B. Investors, bei der Wahl zwischen mehreren Alternativen gleichen Erwartungswerts stets die Alternativen mit dem geringeren Risiko hinsichtlich des Ergebnisses – und damit auch dem geringstmöglichen Verlust – zu bevorzugen.

Risikoscheue Marktteilnehmer bevorzugen also einen möglichst sicheren Gewinn, auch wenn dieser dadurch kleiner ausfällt.

Das bedeutet insbesondere, dass das Sicherheitsäquivalent (CE, englisch certainty equivalent) des Marktteilnehmers, also derjenige sichere Betrag, der dem Marktteilnehmer gleichviel wert ist wie die statistisch zu erwartende unsichere Auszahlung, dabei stets kleiner ist als diese Auszahlung selbst, die als Differenz zwischen unsicherer und sicherer Auszahlung definierte sogen. Risikoprämie (RP, englisch risk premium) also in diesem Fall stets positiv ist.

Inhaltsverzeichnis

Formale Definition

Risikoaversion korrespondiert visuell damit, dass der Graph der individuellen Nutzenfunktion u(w) des Marktteilnehmers rechtsgekrümmt bzw. konkav ist (siehe Abb.), es sich also um eine Funktion mit fallendem Grenznutzen u'(w) handelt: Das Risiko möglicher Vermögensverluste wiegt bei der Entscheidungsfindung schwerer als die Aussicht auf mögliche Vermögensgewinne.

Dementsprechend wird ein Marktteilnehmer risikoscheu bzw. risikoavers genannt, wenn für eine Auszahlung in unsicherer Höhe w stets folgende Beziehungen gelten:

In Worten: Der erwartete Nutzen E(u) aus der Auszahlung w ist kleiner als der Nutzen u aus der erwarteten Auszahlung E(w).

Der Grad der Risikoscheu oder Risikofreude eines Marktteilnehmers kann mit dem Arrow/Pratt-Maß der absoluten Risikoaversion

quantifiziert werden, das im Fall der Risikoaversion des Marktteilnehmers stets positiv ist. Gleiches gilt, wie schon zu Eingang gesagt, für die Differenz der zu erwartenden unsicheren Auszahlung E(w) und ihres Sicherheitsäquivalents CE, die sogen. Risikoprämie RP: Auch sie ist im Fall eines risikoaversen Marktteilnehmers stets positiv. Dementsprechend gilt außerdem:

Weitere Formen der Risikoeinstellung sind:

Beispiele

- Ein Investor hat die Wahl zwischen einem sicheren Ertrag von 100 Euro und einer Lotterie, die mit einer Wahrscheinlichkeit von 50% einen Gewinn von 0 Euro und mit einer Wahrscheinlichkeit von 50% einen Gewinn von 200 Euro auszahlt. Und obwohl die erwartete Auszahlung der Lotterie damit im Durchschnitt ebenfalls 100 Euro beträgt, ist der risikoscheue Marktteilnehmer nur dann bereit, sich an ihr zu beteiligen, wenn er wegen des Risikos eines niedrigeren Gewinns auch nur weniger investieren muss als für den sicheren Ertrag.

- Ein Konsument hat die Wahl zwischen einem „altbewährten“ und einem neuen Produkt, das mit einer Wahrscheinlichkeit von 50% besser und mit einer Wahrscheinlichkeit von 50% schlechter als das bisherige Produkt ist. Ist der Preis beider Produkte gleich, zieht der risikoscheue Konsument das altbewährte Produkt vor – das neue zu kaufen ist er allenfalls dann bereit, wenn er für das Risiko, ein schlechteres Produkt als das bisherige zu erhalten, durch einen Preisnachlass (in diesem Fall eine positive Risikoprämie) entschädigt wird.

Praktische Bedeutung

In der Entscheidungstheorie wird für gewöhnlich davon ausgegangen, dass Investoren unter normalen Umständen risikoavers sind und für eingegangene Risiken eine entsprechende Risikoprämien erwarten.

So fordert auch das Capital Asset Pricing Model (CAPM) explizite Risikoprämien. Diese aber können bei einem negativen Zusammenhang von betrachtetem Wertpapier und Marktportfolio auch negativ ausfallen, so dass das betreffende Wertpapier selbst mit einer Rendite unterhalb des risikofreien Zinssatzes am Markt bestehen kann. Es ist allerdings sehr schwer, solche Wertpapiere mit negativen Betas zu finden, so dass man auch im Arbitrage Pricing Model (APM) in der Regel von positiven Prämien für das Risiko ausgeht.

Siehe auch

- Risikoneutralität

- Risikoaffinität

- Nutzenfunktion

Wikimedia Foundation.