- Nominaler Wechselkurs

-

Der Wechselkurs ist der Preis einer Währung ausgedrückt in einer anderen Währung. Der Markt, auf dem sich dieser Preis bildet, ist der globale Devisenmarkt.

Der Wechselkurs ist volkswirtschaftlich sehr bedeutsam, da er die Wettbewerbsfähigkeit eines Währungsraumes maßgeblich beeinflusst. Für international agierende Unternehmen und Anleger entsteht durch die Wechselkursänderungen eine Wechselkursunsicherheit.

Inhaltsverzeichnis

Arten von Wechselkursen

Im Allgemeinen unterscheidet man Wechselkurse nach zwei Kriterien:

- Nach Einbeziehung des Preisniveaus in die Berechnung werden nominale und reale Wechselkurse unterschieden.

- Nach der Anzahl der Länder, gegenüber denen der Wechselkurs berechnet wird, werden bilaterale und effektive (multilaterale) Wechselkurse unterschieden.

Zur Berechnung siehe Formelsammlung Makroökonomie.

Nominaler Wechselkurs

Grundsätzlich gibt der nominale Wechselkurs an, in welchem Verhältnis die Währung eines Landes gegen die Währung eines anderen Landes getauscht werden kann. Der nominale Wechselkurs lässt sich dabei in der Mengen- oder der Preisnotierung ausdrücken. Die Mengennotierung („indirect quotation“) gibt den Preis einer Einheit der inländischen Währung in Einheiten der ausländischen Währung an (am Beispiel Europas: Dollar je Euro). Dagegen gibt die Preisnotierung („direct quotation“) den Preis einer Einheit der ausländischen Währung in Einheiten der inländischen Währung an (am Beispiel Europas: Euro je Dollar). Die Preisnotierung ist somit definitionsgemäß der Kehrwert der Mengennotierung.

Sowohl in Europa als auch den USA wird heute mehrheitlich die Mengennotierung verwendet, während in Kontinentaleuropa vor der Euroeinführung die Preisnotierung üblich war. In Lehrbüchern beiderseits des Atlantiks finden sich beide Notationen.

Realer Wechselkurs

- Hauptartikel: Realer Wechselkurs

Der reale Wechselkurs bezeichnet das Verhältnis, zu dem ein repräsentativer Warenkorb eines Landes gegen einen repräsentativen Warenkorb eines anderen Landes getauscht werden kann. Der reale Wechselkurs ist damit als ein Index definiert, sein absoluter Wert hat also keinen Aussagewert. Erst durch die Betrachtung der Änderungsraten im Zeitverlauf kann man wichtige Erkenntnisse gewinnen.

An den Änderungsraten kann man zum Beispiel die Entwicklung der Kaufkraft eines Landes ablesen. Eine real aufwertende Währung zeichnet sich zwar durch eine höhere Kaufkraft gegenüber dem Ausland aus (man spricht auch von verbesserten Terms of Trade), verringert jedoch gleichzeitig die Wettbewerbsfähigkeit der inländischen Wirtschaft.

Bilaterale und effektive Wechselkurse

- Hauptartikel: bilateraler Wechselkurs und multilateraler (effektiver) Wechselkurs

Vom bilateralen Wechselkurs spricht man, wenn sich der Wechselkurs auf zwei Währungen bezieht. Betrachtet man dagegen den Wechselkurs zwischen einer Währung und einem Währungskorb, dann spricht man vom effektiven (oder auch multilateralen) Wechselkurs.

Der Währungskorb wird aus den Währungen der wichtigsten Handelspartner gebildet. Der effektive Wechselkurs wird bestimmt, indem der Durchschnitt aus allen bilateralen Wechselkursen im Währungskorb gebildet wird, dabei wird jeder bilaterale Wechselkurs mit dem Anteil des jeweiligen Landes am Außenhandel gewichtet. Wird mit dem Exportanteil gewichtet, so spricht man vom Exportwechselkurs, wird dagegen mit dem Importanteil gewichtet, dann spricht man vom Importwechselkurs. Meistens wird der Durchschnitt aus dem Export- und Importanteil gebildet, in diesem Fall wird der effektive Wechselkurs als Außenwert der Währung bezeichnet.

Der effektive Wechselkurs ist deswegen wichtig, weil Wechselkurse aus Unternehmenssicht v. a. wichtige Indikatoren für die eigene Wettbewerbsfähigkeit sind. Allerdings kann ein Wechselkurs per Definition immer nur genau zwei Volkswirtschaften miteinander vergleichen. Dies reduziert seine Aussagekraft. Um zu einer grundsätzlicheren Erkenntnis über die Wettbewerbsfähigkeit eines Landes zu kommen, müssten demnach auch alle anderen für Ex- und Importe wichtigen Wechselkurse berücksichtigt werden - dies leistet der effektive Wechselkurs.

Die Europäische Zentralbank (EZB) berechnet den effektiven Außenwert des Euro gegenüber den Währungen von 23 Haupthandelspartnern (die s. g. EWK-23-Gruppe). Bedeutsam sind dabei jedoch v. a. der US-Dollar, das britische Pfund und der japanische Yen, die derzeit gemeinsam über 55 Prozent des gesamten effektiven Wechselkurses des Euro ausmachen. Obwohl die Währungen, die nicht zur EWK-23-Gruppe zählen, eine relativ unwichtige Rolle spielen, bestimmt die EZB auch den effektiven Wechselkurs für die 42 wichtigsten Handelspartner, die sogenannte EWK-42-Gruppe.

Wechselkurstheorien

Zur theoretischen Begründung von Wechselkursschwankungen bestehen mehrere Theorien, die einen Zusammenhang herstellen zwischen dem Wechselkurs auf der einen, sowie etwa dem Preisniveau, dem Einkommen oder dem Zinssatz im In- und Ausland auf der anderen Seite. Diese Theorien sind i.d.R. partialanalytisch, das heißt sie fokussieren auf die Veränderung einer (oder weniger) den Wechselkurs bestimmender Größe.

Grundsätzlich kann man zwischen zwei Arten von Ansätzen unterscheiden:

- Stromansätze: Sie zielen ab auf die Wirkung der Änderung des Preisniveaus, des Einkommens oder des Zinssatzes auf die Kapitalverkehrsbilanz und die Leistungsbilanz. Zu dieser Richtung gehören:

-

- Mundell-Fleming-Modell (Absorptionsansatz): Basierend auf einer keynesianischen Theorie stellt dieser Ansatz auf das Leistungsbilanzsaldo (LBS) eines Landes ab, um zukünftige Kursentwicklungen der jeweiligen Währung vorherzusagen.

- Zinsparitätenansatz: „Geld geht dorthin, wo die höchsten Erträge zu erzielen sind.“ Sind internationale Kapitalmärkte frei von Kapitalverkehrskontrollen und in- und ausländischen Finanztitel perfekte Substitute, dann kommt es durch die Ausnutzung von Arbitragemöglichkeiten zu einer perfekten Übereinstimmung der entsprechenden Ertragsraten im In- und Ausland, die sich zum Einen aus dem direkten Zinsertrag bzgl. des inländischen und ausländischen Zinsniveaus und zum Anderen durch Wechselkursänderungen ergeben. Jede Abweichung der Ertragsraten wird zu Kapitalbewegungen führen, die auf die Ausnutzung von Gewinnmöglichkeiten ausgerichtet sind und solange anhalten und zu Anpassungen führen, bis eine erneute Angleichung erfolgt ist.

- Kaufkraftparitätenansatz: Die Kaufkraftparitätentheorie leitet den Wechselkurs zweier Währungen aus der Relation der jeweiligen Preisniveaus ab. Sie besagt, dass die Wechselkurse hauptsächlich deshalb schwanken, um Preisniveauunterschiede zwischen Währungsräumen auszugleichen. Relevant sind dabei Güterkörbe, die allein international handelbare Güter enthalten. Dieser Ansatz basiert auf dem Grundsatz des „law of one price“. Gemäß der Kaufkraftparitätentheorie muss eine Geldeinheit in allen Ländern die gleiche Kaufkraft haben, also überall den gleichen realen Wert besitzen.

-

- Bestandsansätze: Sie zielen ab auf die Wirkung von Vermögensänderungen (Portfolioansätze). Dazu gehören:

-

- monetärer Ansatz

- Finanzmarktansatz (asset approach)

- makroökonomische Portfoliotheorie

-

Wechselkursänderungen

Grundsätzlich entstehen Wechselkursänderungen durch Angebots- und Nachfrageverhalten der Marktakteure. Der Wechselkurs stellt sich dort ein, wo sich Angebot und Nachfrage nach einer Währung treffen. Als Marktakteure treten dabei sowohl Großinvestoren (z. B. Zentralbanken aller Länder, internationale Großbanken und Unternehmen) als auch Kleinanleger auf.

Während in Systemen flexibler Wechselkurse die Wechselkursänderungen nur durch Angebots- und Nachfrageverhalten der privaten Marktakteure entstehen, tritt in Systemen fixer Wechselkurse die jeweilige Zentralbank als zusätzlicher Marktakteur auf, der solange seine Währung kauft oder verkauft (sogenannte Devisenmarktintervention), bis der festgelegte Wechselkurs erreicht ist.

Wechselkursänderungen haben große gesamtwirtschaftliche Bedeutung und spielen daher auch im Rahmen der Wirtschaftspolitik eine bedeutende Rolle. Aus der Betrachtung der Wechselkursänderungen im Zeitverlauf kann darauf geschlossen werden, wie die Marktakteure die Entwicklung einer Volkswirtschaft einschätzen.

Da sich der Wechselkurs auf einem sehr liquiden und oft volatilen Markt bildet, schwanken Wechselkurse in Systemen flexibler Wechselkurse erfahrungsgemäß sehr stark. Das Maß für die Schwankungsintensität eines Wechselkurses bezeichnet man als Wechselkursvolatilität. Große Wechselkursänderungen treten zumeist im Rahmen genereller Finanz- oder Wirtschaftskrisen auf.

Auf- und Abwertungen als Formen der Wechselkursänderung

Für nähere Informationen siehe auch: Abwertung (Wechselkurs) (einen entsprechenden eigenen Artikel zur Aufwertung gibt es nicht)

Eine Währung erfährt eine Aufwertung, wenn ihr Preis auf dem Devisenmarkt steigt. Sie wertet ab, wenn ihr Preis auf dem Devisenmarkt sinkt. Im engeren Sinne bezeichnet man als Auf- und Abwertung nur wirtschaftspolitisch herbeigeführte Preisänderungen auf dem Devisenmarkt (so genannte Realignments).

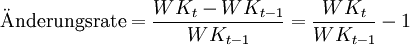

Formal lässt sich die prozentuale Änderung des Wechselkurses (WK) wie folgt berechnen:

Bei einer Darstellung des Wechselkurses in Mengennotierung bedeuten positive Änderungsraten eine Aufwertung der Inlandswährung, negative Änderungsraten dagegen eine Abwertung (Devaluation). Es verhält sich genau umgekehrt, wenn der Wechselkurs in Preisnotierung dargestellt wird, dann entsprechen positive Änderungsraten einer Abwertung und negative einer Aufwertung der Inlandswährung.

Beispiel: Bei einer Aufwertung des Euro gegenüber dem US-Dollar steigt der Wechselkurs in der üblichen Mengennotierung (engl. indirect quotation) von 1,25 USD/EUR auf 1,50 USD/EUR, dann ist die Änderungsrate gleich 0,2, dies entspricht einer Aufwertung um zwanzig Prozent.

Auslöser von Wechselkursänderungen

Sind die Gründe bekannt, aus denen ein Angebots- und Nachfrageüberhang entstanden ist, dann ist auch bekannt, wie die Marktakteure (bzw. bei einem Festkurssystem die Regierung) die Entwicklung einer Volkswirtschaft einschätzen. Die wichtigsten Auslöser können sein:

- Durch private Marktakteure ausgelöste Wechselkursänderungen sind meist auf Änderungen der Wechselkurserwartungen (siehe hierzu auch Terminmarkt) zurückzuführen. Dabei erwarten die Anleger, dass eine Währung aufwerten wird und kaufen diese Währung, um von den Wertsteigerungen zu profitieren.

- Eine Erhöhung des Leitzinses eines Landes bewirkt eine erhöhte Nachfrage nach Staatsanleihen dieses Landes. Da die Anleihen in der Währung dieses Landes bezahlt werden müssen, entsteht eine erhöhte Nachfrage nach dieser Währung, es kommt zu einer Aufwertung. Entsprechend wertet die Währung ab, wenn die Leitzinsen des jeweiligen Landes fallen.

- Verstärktes Investitionsinteresse ausländischer Investoren bewirkt verstärkte Nachfrage nach inländischer Währung, es kommt zu einer Aufwertung. Dementsprechend bewirkt ein nachlassendes Investitionsinteresse eine Abwertung.

Auswirkungen von Wechselkursänderungen

Änderungen des Wechselkurses (besonders gegenüber wichtigen Handelspartnern) sind bedeutsame Einflussgrößen für die gesamtwirtschaftliche Entwicklung eines Landes und oftmals auch die seiner Handelspartner. Die Auswirkungen sind sehr vielfältig, ihre volle Entwicklung erreichen sie erst über einen längeren Zeitraum. Die wichtigsten Auswirkungen sind:

- Wechselkursänderungen haben Auswirkungen auf die Inflationsentwicklung: Eine Abwertung der inländischen Währung bewirkt direkt einen Anstieg der Importpreise und somit des Konsumentenpreisindex. Das hat zur Folge, dass die Inländer weniger Güter kaufen können (das real verfügbare Einkommen sinkt), da sie mehr Geld für importierte Güter ausgeben müssen. Umgekehrt wirkt eine Aufwertung inflationsbremsend, so dass das real verfügbare Einkommen steigt. Dieser Effekt ist kurzfristiger Natur.

- Mittelfristig bedeutet eine Aufwertung einen Verlust an Wettbewerbsfähigkeit der inländischen Unternehmen, da die exportierten Güter im Ausland teurer werden und die Exporte zurückgehen werden. Dagegen wirkt sich eine Abwertung stimulierend auf die Exportwirtschaft aus. Im Rahmen der Zahlungsbilanztheorie werden die Auswirkungen von Wechselkursänderungen auf den Außenhandel untersucht. Wichtige Ansätze hierzu sind beispielsweise die Marshall-Lerner-Bedingung, die Robinson-Bedingung oder der J-Kurven-Effekt.

- Wertet die Währung eines Landes ab, so dass sich die Wettbewerbsfähigkeit dieses Landes verbessert, dann bedeutet dies für andere Länder, dass ihre Wettbewerbsfähigkeit nachlässt. Meistens sind die Nachbarländer stark betroffen, deswegen bezeichnet man diese Wirtschaftspolitik, die darauf abzielt, über Abwertungen der Währung die Wettbewerbsfähigkeit auf Kosten anderer Länder zu steigern, als Beggar-your-neighbour- oder Beggar-thy-neighbour-Politik (zu deutsch: bring' deinen Nachbarn an den Bettelstab).

Wechselkursregime

- Hauptartikel: Wechselkurssystem

Im Prinzip kann sich der Preis entweder frei bilden (flexibler Wechselkurs) oder von einer Notenbank festgelegt werden (fixer Wechselkurs). Daneben existieren zahlreiche Zwischen- und Sonderformen. In der Regel sollten die Wechselkurse umso fixer sein, je enger zwei Volkswirtschaften realwirtschaftlich miteinander verzahnt sind, allerdings nur, wenn in beiden Volkswirtschaften eine abgestimmte und kohärente Geld- und Wirtschaftspolitik betrieben wird.

Flexible Wechselkurse haben die Vorteile:

- autonome Geldpolitik: Die Zentralbank kann in der Zinspolitik frei entscheiden

- Spekulationen (fast) unmöglich zu machen

- (theoretisch) mittelfristig Unter- und Überbewertungen zu vermeiden, also optimale Allokation zu ermöglichen

- Ermöglichen Stabilitätsländern die Auswirkungen von Gleichgewichtsstörungen in anderen Ländern zu begrenzen, z. B. bei importierter Inflation

Nachteile sind unter anderem:

- starke Volatilität, die nach Ansicht vieler Ökonomen kaum durch Fundamentaldaten zu rechtfertigen sei

- Transaktionskosten, bedingt durch die Unsicherheit (etwa Währungsabsicherungsgeschäfte)

Fixe Wechselkurse haben die Vorteile:

- keine Transaktionskosten in Form von Währungssicherungsgeschäften

- scheinbare Sicherheit für Anleger aus dem Ausland

Nachteile sind unter anderem:

- Verlust der Autonomie in der Geldpolitik: Die Geldpolitik der Zentralbank der Ankerwährung wird übernommen

- Sicherungskosten: Direkte Interventionskosten (Devisenverluste) bei Kauf und indirekte (Inflation) bei Verkauf der eigenen Währung

- Anfälligkeit für Spekulationen

- Anfälligkeit für importierte Inflation

Siehe auch

Literatur

- Olivier Blanchard und Gerhard Illing: Makroökonomie. 3., aktualisierte Auflage. Pearson Studium, München, 2004, ISBN 3-8273-7051-5

- Otmar Emminger: Die Entwicklung des Wechselkurses von der „sakrosankten“ Parität zum flexiblen Instrument der Währungspolitik. In: Bankhistorisches Archiv 1/1986, Zeitschrift für Bankengeschichte, herausgegeben vom Wissenschaftlichen Beirat des Institutes für bankhistorische Forschung, Frankfurt am Main.

- Margarete Wagner-Braun: International veränderte Währungsverhältnisse als Impuls für die Weiterentwicklung der Wechselkurstheorie. In: Bankhistorisches Archiv 2/2002, Zeitschrift für Bankengeschichte, herausgegeben vom Wissenschaftlichen Beirat des Institutes für bankhistorische Forschung, Frankfurt am Main.

Weblinks

- historische Wechselkurse bei EZB, ubc.com und oanda.com

- Euro-Wechselkurse bei der EZB (als XML-Export)

Wikimedia Foundation.