- Devisenmarkt

-

Devisenmarkt (Foreign Exchange market, FX Market, auch Forex, Währungsmarkt) ist der ökonomische Ort, an dem Devisenangebot und Devisennachfrage aufeinander treffen und zum ausgehandelten Devisenkurs getauscht werden. Der Devisenmarkt lässt sich nicht lokalisieren, weil der Devisenhandel ganz überwiegend zwischen den Marktteilnehmern direkt stattfindet und Devisenbörsen weitgehend abgeschafft wurden oder bedeutungslos geworden sind.

Der Devisenmarkt ist mit einem Tagesumsatz von ca. 4 Billionen US-Dollar im Jahr 2007[1] der größte Finanzmarkt der Welt.

Geschichte

Der internationale Devisenhandel begann im Jahre 1880 mit der Möglichkeit, ausländische Zahlungen auf einem eigenen Bankkonto im Ausland gutschreiben zu lassen. Mit Gründung des IWF und der Weltbank und insbesondere durch das Bretton-Woods-Abkommen vom 22. Juli 1944 entstanden weltweit feste Wechselkurse, deren Schwankungsbreiten international festgelegt wurden. Zentralbanken wurden dadurch verpflichtet, bei Über- oder Unterschreitung der so genannten Interventionspunkte in das Marktgeschehen einzugreifen und dadurch die Interventionspunkte wieder herzustellen. Diese festen Wechselkurse wurden erstmals am 30. September 1969 gelockert, am 19. März 1973 beginnt die EG mit dem gemeinsamen „Block-Floating“ gegenüber dem US-Dollar, wodurch die bisher geltenden festen Wechselkurse zugunsten frei schwankender Wechselkurse abgelöst wurden. Durch „Floating“ der Währungskurse erhöhten sich die Risiken für die Marktbeteiligten; Aktien-, Zins- und Devisenmärkte waren fortan größeren Kursschwankungen (Volatilitäten) ausgesetzt.

Das galt insbesondere in Krisenzeiten wie der ersten so genannten Ölkrise, die durch den „Jom-Kippur-Krieg“ nach dem 26. Oktober 1973 ausgelöst wurde. Die Schließung der Herstatt-Bank am 26. Juni 1974 warf erstmals Fragen der Kontrahentenrisiken im Interbankenhandel auf, wobei die Gefahr besteht, dass eine Bank in dem Zeitpunkt ausfällt und ihren vertraglichen Verpflichtungen nicht mehr nachkommt, zu dem die andere Bank im Vertrauen auf die Gegenleistung bereits geleistet hat[2]. Dies hatte zur Folge, dass bankaufsichtsrechtliche Neuregelungen erforderlich wurden und der Bedarf an wirkungsvollen Instrumenten für ein effektives und effizientes Risikomanagement anstieg.

Am 13. August 1982 schloss Mexiko seinen Devisenmarkt und löste damit den Beginn der so genannten Schuldenkrise insbesondere in Lateinamerika und anderen Entwicklungsländern aus. Weitere Staatskrisen wie die Tigerstaaten-Krise (1997) oder die Argentinien-Krise (1998) folgten und wirkten sich enorm auch auf die Devisenmärkte aus. Hierbei zeigte sich, dass die Devisenmärkte, anders als etwa Wertpapier- oder Geldmärkte, sehr stark von staatlichen und staatspolitischen Einflüssen geprägt sind: gerät eine bestimmte Währung in die Krise, so greift die Zentralbank oder gar der Staat selbst in das Geschehen ein.

Marktteilnehmer, Handelsmedien, Handelsobjekt

Durch den Devisenmarkt wird der Tausch inländischen Geldes in ausländisches und umgekehrt ermöglicht und dadurch Kaufkraft von Inlandswährung in Auslandswährung umgewandelt[3]. Die weltweiten Devisenmärkte werden insbesondere durch den Devisenhandel geprägt. Neben Kreditinstituten sind wesentliche Marktteilnehmer auf dem Devisenmarkt auch größere Industrieunternehmen, private Devisenhändler, Devisenmakler und Handelshäuser[4]. Eine wichtige Gruppe von Akteuren auf dem Devisenmarkt sind die Zentralbanken. Diese können durch Devisenmarktinterventionen aus (wirtschafts)politischen Gründen in den Markt eingreifen, um z.B. das Devisenmarktgleichgewicht wiederherzustellen.

Der allergrößte Teil des Devisenhandels vollzieht sich außerbörslich im Interbankenhandel[5]. Devisenbörsen waren – anders als die Wertpapierbörsen – in den Devisenhandel kaum eingeschaltet und sind deshalb weitgehend abgeschafft worden (in Deutschland am 31. Dezember 1998). Ihre wesentlichste Funktion, die Ermittlung der amtlichen Devisenkurse, erfüllen in Europa seither Referenzwerte wie der EuroFX. Handelsmedium ist vor allem der online-Handel über Handelsplattformen wie dem elektronischen Makler „EBS“ und der Telefonhandel. Handelsobjekt sind Devisen, die eine ihr Herkunftsland repräsentierende Währungsbezeichnung besitzen. Von den weltweit wichtigsten Handelswährungen wurde das Pfund Sterling im Jahre 1750 als erste Währung eingeführt, es folgte 1850 der Schweizer Franken, 1871 der Yen, 1875 der US-Dollar, und eine der jüngsten Währungen ist der im Jahre 2002 eingeführte Euro.

Devisenhandel und Devisengeschäfte

Institutionalisiert wird der Devisenmarkt durch den Devisenhandel. Darunter wird im engeren Sinne der Interbankenmarkt im Rahmen des Kundengeschäfts und Eigenhandels verstanden. Hier handeln international tätige Kreditinstitute in Form standardisierter Devisengeschäfte auf der Grundlage anerkannter Handelsusancen mit dem Handelsobjekt Devisen. Devisengeschäfte wiederum bestehen aus den Grundformen Devisenkassa- oder Devisentermingeschäft sowie den daraus abgeleiteten („Derivate“) Devisenswapgeschäften und Devisenoptionsgeschäften.

Devisenkassageschäfte

Von Devisenkassageschäften (auch „Spotgeschäften“) wird gesprochen, wenn zwischen dem Tag des Geschäftsabschlusses und dem Tag der Erfüllung der beiderseitigen Ansprüche ein Zeitraum von maximal zwei Bankarbeitstagen liegt. Am Tag der Erfüllung liefert der Verkäufer die verkauften Devisen auf das vereinbarte Konto, während der Käufer der Devisen den vereinbarten Gegenwert zu leisten hat. Es handelt sich mithin um einen reinen Währungstausch.

Devisentermingeschäfte

Bei Devisentermingeschäften (auch „Forward“, „Sologeschäft“ oder „Outrightgeschäft“ genannt) liegt zwischen dem Tag des Geschäftsabschlusses und dem Erfüllungstag ein Zeitraum von mindestens 3 Arbeitstagen oder 1, 2, 3, 6, 12 oder mehr Monate, wobei beide Vertragsparteien die am Tag des Geschäftsabschlusses vereinbarten Bedingungen (insbesondere Devisenkurs) unabhängig davon zu erfüllen haben, ob sich die aktuelle Kurssituation verändert hat. Aus diesem Grunde gehört das Devisentermingeschäft zu den Kurssicherungs- oder „Hedgegeschäften“.

Devisenswapgeschäfte

Bei einem Devisenswapgeschäft (auch kurz „Swap“, vom eng. to swap, ‚tauschen‘) handelt es sich um die Kombination eines Kassageschäftes mit einem Termingeschäft, und zwar werden Devisenkassakauf mit Devisenterminverkauf oder umgekehrt getauscht. Dabei wird gleichzeitig der Tausch zweier Währungen zum Tag des Geschäftsabschlusses und der Rücktausch zu einem späteren Zeitpunkt vereinbart. Wegen der Kombination mit einem Termingeschäft ist auch das Swapgeschäft ein Kurssicherungsgeschäft.

Devisenoptionsgeschäfte

Eine Devisenoption ist eine Vereinbarung, die dem Optionskäufer das Recht einräumt, eine Währung zu einem bestimmten Kurs und zu einem bestimmten Zeitpunkt oder innerhalb eines Zeitraumes zu beziehen oder zu liefern. Für dieses Recht zahlt der Käufer dem Verkäufer einen Preis (Optionsprämie). Der Verkäufer der Option übernimmt dafür die Verpflichtung, die Währung zu liefern oder entgegenzunehmen.

Preisbildung in der makroökonomischen Theorie

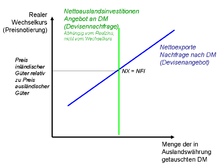

Das Angebot stellen die Nettoauslandsinvestitionen dar, also das Angebot an Devisennachfrage. Sie sind unabhängig vom realen Wechselkurs (nur abhängig vom Realzins auf dem Kreditmarkt). Die Nachfrage kommt durch die Nettoexporte zustande, also die Nachfrage nach Devisenangebot. Aus dem Marktgleichgewicht ergibt sich Nettoexporte = Nettoauslandsinvestitionen. Devisenmarkt und Kreditmarkt hängen über die Auslandsinvestitionen zusammen.

Elektronischer Devisenhandel

Der Devisenhandel zwischen den Banken findet in der Praxis inzwischen fast nur noch auf elektronischem Wege statt. Dabei werden innerhalb von Sekunden oft hohe Millionen- bis hin zu Milliardenbeträgen zwischen den Banken gehandelt. Bei dieser Form des Devisenhandels kommt es normalerweise nicht zur Lieferung von Bargeld, es wird so gut wie ausschließlich Buchgeld übertragen. Da der Handel inzwischen fast nur noch auf elektronischem Wege stattfindet, bieten große Banken und spezialisierte Forex-Broker auch Privatpersonen einen (indirekten) Zugang zum professionellen Devisenhandel. Dabei fungiert die Bank bzw. der Broker als Market Maker, indem meist im Sekundentakt Kaufs- und Verkaufskurse gestellt werden. Die Bank verdient dabei meist ausschließlich an der Differenz zwischen Kaufs- und Verkaufskurs. Dieser sogenannte Spread beläuft sich oft auf wenige Pips. So unterscheiden sich die Kaufs- und Verkaufskurse eines bestimmten Währungspaares also z.B. erst in der fünften Nachkommastelle.

Der Devisenhandel ist besonders für Privatpersonen mit sehr hohen Risiken behaftet, da meist auf Marge gehandelt wird, um bei der gewünschten Wechselkursentwicklung überhaupt nennenswerte Kursgewinne erzielen zu können. Bei einer Marge von einem Prozent muss ein Anleger beispielsweise nur 1.000 Euro einzahlen, um für 100.000 Euro eine andere Währung kaufen zu können. Sollte die gekaufte Währung allerdings im Beispiel um mehr als ein Prozent fallen, bevor der Anleger die Währung wieder abstößt, besteht Nachschusspflicht. Um die Verluste zu begrenzen, können bereits im Vorfeld Kurse festgelegt werden, bei deren Erreichen ein automatischer Verkauf ausgelöst wird (sog. Stop Loss). Eine Teilnahme am Devisenhandel ist wegen der hohen Risiken für Privatpersonen in der Regel nicht zu empfehlen, auch wenn die Banken (z. B. durch kostenlose Demokonten) zunehmend versuchen, diese Kundengruppe für den Devisenhandel zu gewinnen.

Handel

Wie bei jedem Rechtsgeschäft besteht auch das Devisenhandelsgeschäft aus Leistung und Gegenleistung: Euro wird gegen Dollar oder Dollar gegen Yen getauscht. Deswegen werden Währungskurse auch immer in Paaren angegeben, zum Beispiel „EURUSD 1.5933“: Für einen Euro sind 1,5933 US-Dollar zu zahlen. An diesem Beispiel sieht man auch, dass die Quotierung bei vielen Währungspaaren bis zur vierten Stelle hinter dem Komma erfolgt. Im Handel zwischen Banken und größeren Unternehmen werden die Kurse inzwischen mit 5 oder 6 Kommastellen (so genannte „pips“) quotiert. Hintergrund ist die Einführung des Euro und der zunehmende Konkurrenzdruck der Handelspartner. Die Einführung des Euro hat im Vergleich zur Deutschen Mark die Marge halbiert.

Der Handel verläuft dabei nicht zentral über eine Börse, sondern meist direkt zwischen Finanzinstituten über entsprechende Händlernetze. Zunehmend sind unter den Teilnehmern auch Konzerne, Broker und private Spekulanten. Gehandelt wird rund um die Welt und üblicherweise ausschließlich werktags (der Dollar wird an US-Feiertagen nicht gehandelt; der Euro nicht am 1. Mai) rund um die Uhr (So 23h – Fr 23h MESZ), so dass die beteiligten Investoren jederzeit auf relevante Ereignisse reagieren können[6]. Online-Händler haben dafür gesorgt, dass auch während des Wochenendes Währungen gehandelt werden können. Bei der Gefangennahme Saddam Husseins an einem Wochenende waren Marktteilnehmer in der Lage, den daraus resultierenden kurzfristigen Dollaraufschwung am Devisenmarkt zu nutzen.

Am meisten gehandelte Währungen und Währungspaare

Währungen

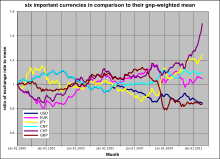

Die international gebräuchlichen Reservewährungen US-Dollar, Euro, japanischer Yen und britisches Pfund sowie die Regionalwährung Australischer Dollar sind die am meisten gehandelten Währungen am Devisenmarkt. Die folgende Tabelle zeigt die 20 am häufigsten gehandelten Währungen und deren prozentualen Anteil am durchschnittlichen täglichen Umsatz seit 2001 (jeweils April). Da an jeder Devisentransaktion stets zwei Währungen beteiligt sind, summieren sich die Anteile der Einzelwährungen auf 200 Prozent.

Währungsstruktur der weltweiten Devisenumsätze nach Währungen

(Tagesdurchschnitte im April in %)[7]Rang

(2010)Währung ISO 4217-Code 2001 2004 2007 2010 1 US-Dollar USD 89,9 88,0 85,6 84,9 2 Euro EUR 37,9 37,4 37,0 39,1 3 Japanischer Yen JPY 23,5 20,8 17,2 19,0 4 Britisches Pfund GBP 13,0 16,5 14,9 12,9 5 Australischer Dollar AUD 4,3 6,0 6,6 7,6 6 Schweizer Franken CHF 6,0 6,0 6,8 6,4 7 Kanadischer Dollar CAD 4,5 4,2 4,3 5,3 8 Hongkong-Dollar HKD 2,2 1,8 2,7 2,4 9 Schwedische Krone SEK 2,5 2,2 2,7 2,2 10 Neuseeland-Dollar NZD 0,6 1,1 1,9 1,6 11 Südkoreanischer Won KRW 0,8 1,1 1,2 1,5 12 Singapur-Dollar SGD 1,1 0,9 1,2 1,4 13 Norwegische Krone NOK 1,5 1,4 2,1 1,3 14 Mexikanischer Peso MXN 0,8 1,1 1,3 1,3 15 Indische Rupie INR 0,2 0,3 0,7 0,9 16 Russischer Rubel RUB 0,3 0,6 0,7 0,9 17 Polnischer Złoty PLN 0,5 0,4 0,8 0,8 18 Türkische Lira TRY 0,0 0,1 0,2 0,7 19 Südafrikanischer Rand ZAR 0,9 0,7 0,9 0,7 20 Brasilianischer Real BRL 0,5 0,3 0,4 0,7 Sonstige 8,9 9,0 10,8 8,8 Alle Währungen 200,0 200,0 200,0 200,0 Währungspaare

Am häufigsten gehandelt werden die Währungen der größten Wirtschaftsräume (US-Dollar, Euro, Japanischer Yen), Währungen aus Ländern mit starken Finanzplätzen (Britisches Pfund und Schweizer Franken) sowie Währungen rohstoffreicher Länder (Australischer Dollar und Kanadischer Dollar). Das höchste Handelsvolumen weist dabei das Paar EUR/USD auf (28 Prozent aller Umsätze), gefolgt von USD/JPY (14 Prozent) und GBP/USD (9 Prozent). Die folgende Tabelle zeigt die 20 am meisten gehandelten Wechselkursrelationen seit 2001 (jeweils April).

Währungsstruktur der weltweiten Devisenumsätze nach Währungspaaren

(Tagesdurchschnitte im April, in Mrd. USD und in %)[7]Rang

(2010)Währungspaar Mrd. USD

(2001)Anteil

in %Mrd. USD

(2004)Anteil

in %Mrd. USD

(2007)Anteil

in %Mrd. USD

(2010)Anteil

in %1 US-Dollar/Euro 372 30 541 28 892 27 1101 28 2 US-Dollar/Japanischer Yen 250 20 328 17 438 13 568 14 3 US-Dollar/Britisches Pfund 129 10 259 13 384 12 360 9 4 US-Dollar/Australischer Dollar 51 4 107 6 185 6 249 6 5 US-Dollar/Kanadischer Dollar 54 4 77 4 126 4 182 5 6 US-Dollar/Schweizer Franken 59 5 83 4 151 5 168 4 7 Euro/Japanischer Yen 36 3 61 3 86 3 111 3 8 Euro/Britisches Pfund 27 2 47 2 69 2 109 3 9 US-Dollar/Hongkong-Dollar 19 2 19 1 51 2 85 2 10 Euro/Schweizer Franken 13 1 30 2 62 2 72 2 11 US-Dollar/Südkoreanischer Won 8 1 16 1 25 1 58 1 12 US-Dollar/Schwedische Krone 6 0 7 0 57 2 45 1 13 US-Dollar/Indische Rupie 3 0 5 0 17 1 36 1 14 Euro/Schwedische Krone 3 0 3 0 24 1 35 1 15 US-Dollar/Chinesischer Renminbi ... ... 1 0 9 0 31 1 16 US-Dollar/Brasilianischer Real 5 0 3 0 5 0 26 1 17 US-Dollar/Südafrikanischer Rand 7 1 6 0 7 0 24 1 18 Japanischer Yen/Australischer Dollar 1 0 3 0 6 0 24 1 19 Euro/Kanadischer Dollar 1 0 2 0 7 0 14 0 20 Euro/Australischer Dollar 1 0 4 0 9 0 12 0 US-Dollar/Sonstige 152 12 251 13 498 15 445 11 Euro/Sonstige 17 1 35 2 83 2 102 3 Japanischer Yen/Sonstige 4 0 11 1 43 1 53 1 Sonstige Währungspaare 23 2 36 2 90 3 72 2 Alle Währungspaare 1239 100 1934 100 3324 100 3981 100 Marktaufsicht

Eine globale Aufsicht über die Devisenmärkte gibt es nicht. Beaufsichtigt werden auf nationaler Ebene allenfalls einige Marktteilnehmer. Soweit nämlich die Marktteilnehmer als Kreditinstitute gelten, unterliegen sie der Bankenaufsicht ihres Landes. Entgegen viel verbreiteter Auffassung ist in Deutschland der Devisenhandel ein erlaubnispflichtiges Bankgeschäft. Nach § 1 Abs. 1 Nr. 4 KWG gilt als Bankgeschäft „die Anschaffung und die Veräußerung von Finanzinstrumenten im eigenen Namen für fremde Rechnung (Finanzkommissionsgeschäft)“. Gemäß § 1 Abs. 11 KWG werden Finanzinstrumente sodann als Wertpapiere, Geldmarktinstrumente, Devisen oder Rechnungseinheiten sowie Derivate definiert. Der Eigenhandel in Devisen ist eine ebenfalls erlaubnispflichtige Finanzdienstleistung nach § 1 Abs. 1a Nr. 4 KWG. Dieser ist allerdings vom Eigengeschäft (§ 32 Abs. 1a Satz 1 KWG) zu unterscheiden, welches nicht zwangsläufig erlaubnispflichtig ist.

Die Bankenaufsicht überwacht die Einhaltung der gesetzlichen Regelungen wie etwa in Deutschland der Mindestanforderungen an das Risikomanagement (BA), in denen die organisatorische Struktur für den Devisenhandel der Banken vorgegeben wird (siehe Eigenhandel). Zudem unterliegen Kreditinstitute aufsichtsrechtlichen Meldepflichten im Hinblick auf Bestandsrisiken bei Devisen nach der SolvV. Nicht glattgestellte Devisenpositionen der Kreditinstitute unterliegen nach den §§ 294 ff. SolvV einer Bindung an die Eigenmittel eines Kreditinstituts. Überschreiten die offenen Gesamtpositionen (nach einer der beiden Alternativen) 2 % der Eigenmittel, sind diese offenen Positionen mit 8 % zu gewichten (§ 294 Abs. 3 SolvV). Damit ergibt sich automatisch eine volumensmäßige Limitierung auch der risikointensiven offenen Positionen des Devisenhandels.

Risikomanagement

Die Risiken im Devisenhandel der Banken bestehen vor allem aus Markt- und Liquiditätsrisiken, die aus der Teilnahme am Devisenmarkt entstehen können.[8] Aus Sicht der Banken entstehen Devisenmarktrisiken durch unerwartete, negative Entwicklungen von Währungskursen, Zinsen und dem Ausfall von Kontrahenten. Andere, nicht zu unterschätzende Gefahren sind operationale Risiken (etwa der Ausfall von Datenverarbeitungssystemen) und rechtliche Risiken (etwa unvorhersehbare Änderungen der devisenmarktrelevanten Gesetzeslage). Die Ausmaße von Devisenmarktrisiken werden durch den Value at Risk gemessen. Der Value at Risk eines Handelsbuches ist die obere Verlustgrenze, die bei einer vorgegebenen Haltedauer mit hoher Wahrscheinlichkeit (z. B. 99 %) nicht überschritten wird.[9]

Devisenmarkteffizienz

Die für die Effizienzmarkthypothese gültigen theoretischen Annahmen gelten genauso für den Devisenmarkt allerdings mit dem Unterschied, dass durch die Internalisierung der Informationen die entsprechenden Angebots- und Nachfrageentscheidungen in die Wechselkursbildung einfließen. Auf effizienten Devisenmärkten werden auch gegenwärtige Informationen über zukünftig erwartete Ereignisse in die aktuelle Wechselkursbildung hinzugezogen und der Wechselkurs wird dadurch beeinflusst. Als eine Voraussetzung der Devisenmarkteffizienz muss aber angenommen werden, dass die Marktteilnehmer eine Vorstellung über den Gleichgewichtswechselkurs besitzen. Wenn dies nicht angenommen wird, ist es nicht möglich davon zu sprechen, dass Preise die relevanten Informationen vollständig widerspiegeln müssen. Daraus folgt, dass die Devisenmarkteffizienz die Erfüllung zweier Bedingungen voraussetzt:

(1) Die Devisenmarktteilnehmer müssen ihre Erwartungen rational in dem Sinne bilden, dass sie keine systematischen Prognosefehler machen.

(2) Die Marktteilnehmer müssen den Gleichgewichtswert kennen.

Wenn beide Bedingungen als erfüllt erachtet werden, beschreiben die tatsächlichen Wechselkurse Zufallsschwankungen um den Gleichgewichtspfad. Wenn also die Effizienteigenschaft nun geprüft wird, werden üblicherweise bei empirischen Überprüfungen beide Bedingungen simultan getestet. Kommt es bei der Überprüfung der Effizienzhypothese zu einer Ablehnung selbiger Bedingungen, kann keine Aussage darüber getroffen werden, welche der beiden Bedingungen nicht erfüllt wurde. Ursache hierfür kann die Verwendung eines nicht korrekten Modells sein oder dass die Erwartungen der Marktteilnehmer nicht rational sind.

Automatischer Forexhandel

Aufgrund dessen, dass der Devisenmarkt 24 Stunden am Tag geöffnet hat, die Präsenzeit eines Händlers aber nur ein Bruchteil dieser Handelszeit ist, haben sich in neuerer Zeit auch automatische Handelssysteme etabliert. Diese sogenannten Forexbots kaufen bzw. verkaufen nach bestimmten Indikatoren und versuchen Trends vorauszusehen. Grundsätzlich wenden sie also nichts anderes als eine technische Analyse an, die auch von professionellen Händlern benutzt wird.

Literatur

- Cezanne, W. (2005), „Allgemeine Volkswirtschaftslehre“, Oldenbourg Verlag München Wien. S.633.

- Frenkel, M. (1995), „Neuere Entwicklungen in der Wechselkurstheorie“, in: WiSt – Wirtschaftswissenschaftliches Studium, 24. Jg., S. 8–15.

Einzelnachweise

- ↑ Bank for International Settlements

- ↑ Stephan Gehrmann, Strategische Implikationen des Kreditrisikomanangements von Banken, 2004, S. 82 f.

- ↑ Rolf Caspers, Zahlungsbilanz und Wechselkurse, 2002, S. 35 f.

- ↑ Jörn Altmann, Wirtschaftspolitik – Eine praxisorientierte Einführung, 2007, S. 410 f.

- ↑ Jörn Altmann, a.a.O., S. 406

- ↑ Börsenplätze und ihre Handelszeiten

- ↑ a b Bank für Internationalen Zahlungsausgleich: Foreign exchange and derivatives market activity in April 2010

- ↑ KPMG, Global Trading. Aspects of Global Trading - Taxation, Accounting, Regulatory and Risk Management, 1993, S. 7 ff.

- ↑ Mario Straßberger, Globaler Eigenhandel von Banken, November 2001, S. 7

Wikimedia Foundation.