- Geldpolitik

-

Als Geldpolitik (auch Geldmarktpolitik) bezeichnet man zusammenfassend alle wirtschaftspolitischen Maßnahmen, die eine Zentralbank ergreift, um ihre Ziele zu verwirklichen. Im engeren Sinn ist eine Verknappung der Geldmenge eine kontraktive/restriktive Geldpolitik; eine Ausdehnung der Geldmenge eine expansive Geldpolitik.

Inhaltsverzeichnis

Ziele der Geldpolitik

Unter den Zielen, die die Geldpolitik verfolgt, sind die zwei hauptsächlichen:

- wirtschaftspolitisches Ziel: ergibt sich in der Regel aus den Zentralbankstatuten. Bei der Europäischen Zentralbank (EZB) ist das die Preisniveaustabilität. Die Zentralbank der USA (das Federal Reserve System, „Fed“) hat daneben ein Wachstums- und Beschäftigungsziel. Auch die EZB hat das Nebenziel, die allgemeine Wirtschaftspolitik zu unterstützen. Bisweilen verfolgen Zentralbanken auch Wechselkursziele.

- Ziel der Zentralbankpolitik: ergibt sich aus dem Zwischenziel, das sie bei der Erfüllung ihres wirtschaftspolitischen Ziels im Auge hat. Das Zwischenziel ist somit ein Indikator, ob das wirtschaftspolitische Ziel eingehalten wird. Dies kann z.B. die Geldmenge, der Zins, die Inflationsrate, das Wirtschaftswachstum oder eine Kombination aus mehreren Zielen sein.

Wirtschaftspolitische Ziele der Geldpolitik

Theoretische Grundlagen

Die Rolle des Geldes im Wirtschaftsgeschehen und damit auch die Bedeutung der Geldpolitik ist zwischen den volkswirtschaftlichen Schulen umstritten.

Die Klassische Nationalökonomie unterstellt in der Regel die Neutralität des Geldes. D.h. sie sieht im Geld ein wichtiges Transaktionsmedium und nimmt an, dass es nur als "Gleitmittel" dient - ohne Rückwirkungen auf die reale Wirtschaft. Mit anderen Worten: Ob und wieviel produziert wird, entscheidet sich unabhängig vom Preisniveau.

Der Keynesianismus erkennt zwar realwirtschaftliche Konsequenzen der Geldversorgung an, räumt der Geldpolitik aber nur eine unterstützende Funktion ein. Da eine Ausweitung der Geldmenge in einer Rezession die Nachfrage nicht stimulieren kann, weil sich die Wirtschaft in der Liquiditätsfalle befindet, ergeben sich nur indirekte Wirkungen über den Zins, der bei Keynes eine wichtige Determinante der Investitionstätigkeit ist. Insofern befürwortet der Keynesianismus eine Geldpolitik im Sinne einer Zinspolitik.

Für den Monetarismus hingegen spielt die Geldpolitik eine zentrale Rolle. Statt für kurzfristige Interventionen spricht er sich für vorhersehbare, stetige Bedingungen für die Wirtschaft aus. Zentrales Ziel ist die Preisniveaustabilität. Um diese zu gewährleisten, empfehlen die Vertreter des Monetarismus ein regelgebundenes Geldmengenwachstum.

Preisniveaustabilität gilt wegen der negativen Wirkungen der Inflation auf die Kapitalbildung und das Wachstum als das wichtigste Ziel der Geldpolitik. Da Inflation Geldvermögen entwertet und Schuldner begünstigt, sind die Wirtschaftssubjekte bei hoher Inflation nicht bereit zu sparen. Deshalb steht bei Inflation für Investitionen kein Geldkapital zur Verfügung; es wird zu wenig Sachkapital gebildet und das behindert das Wachstum. Außerdem überdeckt eine hohe Inflationsrate die Signale, die von Preisen auf das Marktgeschehen ausgehen: Wird ein Produkt teurer, so ist unklar, ob dies nur der allgemeinen Inflation folgt, oder weil die Nachfrage danach steigt, so dass sich Unternehmen der Produktion dieses Gutes zuwenden sollen.

Ziele in der Praxis

Ausgehend von den unterschiedlichen theoretischen Positionen kann man folgern, dass in Ländern, in denen eine eher keynesianische Politik verfolgt wird, die Notenbank vorwiegend Wachstums- und Beschäftigungsziele hat. In Ländern mit monetaristischer Ausrichtung der Wirtschaftspolitik steht eher die Preisniveaustabilität im Mittelpunkt. Einfach ist die Unterscheidung nicht. So spielen bei der Ableitung von Zielen auch historische Erfahrungen eine wichtige Rolle. In Deutschland war nach zwei Hyperinflationen Preisniveaustabilität stets ein wichtiges Ziel, unabhängig von der allgemeinen Ausrichtung der Wirtschaftspolitik.

IWF-Chefökonom Olivier Blanchard hat angesichts der Wirtschafts- und Finanzkrise vorgeschlagen, die Inflationsziele der Notenbanken deutlich von zwei auf vier Prozent anzuheben. Dieser Vorstoß hat eine internationale Diskussion entfacht.[1]

Zwischenziele der Geldpolitik

Um ihre jeweiligen wirtschaftspolitischen Ziele zu erreichen, nehmen die Notenbanken auf die Geldversorgung und die Zinsen und damit auf die Finanzierungsbedingungen in der Volkswirtschaft Einfluss. Sie orientieren sich an Zwischenzielen, die idealerweise gut und kurzfristig beobachtbar sind und gleichzeitig in einem hinreichend engen Zusammenhang zum wirtschaftspolitischen Ziel stehen. Gebräuchliche Zwischenziele sind die Geldmenge, die Zinsen, die Inflationsrate selbst, bisweilen auch der Wechselkurs.

Eine Geldmengensteuerung, wie sie z. B. die Deutsche Bundesbank ab 1975 bis zur Übergabe der geldpolitischen Kompetenz an die EZB betrieb, basiert auf der Annahme des Monetarismus, dass die Geldnachfrage in einer Volkswirtschaft langfristig stabil ist. Unter dieser Annahme lässt sich aus der Quantitätsgleichung eine einfache Regel für ein Geldmengenwachstum ableiten, das einerseits genügenden Spielraum für das Wirtschaftswachstum bietet, andererseits keine Inflation aufkommen lässt: Wächst die Wirtschaft z. B. mit einer durchschnittlichen Rate von 3 % und hält die Notenbank eine Inflationsrate von 2 % für akzeptabel (oder unvermeidbar), muss die Geldmenge langfristig mit einer Rate von 5 % ausgeweitet werden. Das hindert einerseits die Wirtschaft nicht am Wachsen, lässt andererseits keine unakzeptabel hohe Inflation entstehen.

Bei einer Zinspolitik versucht die Notenbank die Zinsen am Kapitalmarkt, die für die Finanzierungsbedingungen von Unternehmen und Konsumenten entscheidend sind, zu beeinflussen. Die Kapitalmarktzinsen sind das Ergebnis von Angebot und Nachfrage und können daher von der Notenbank nur indirekt beeinflusst werden, indem diese durch ihre geldpolitischen Instrumente das Angebot am Kapitalmarkt beeinflusst. Es gibt aber insbesondere bei offenen Kapitalmärkten und internationaler Kapitalmobilität Situationen, in denen die Notenbank die Kapitalmarktzinsen nur unzureichend beeinflussen kann.

Eine dritte Möglichkeit besteht in einer direkten Inflationssteuerung (direct inflation targeting): Notenbanken legen ein Inflationsziel fest und beobachten die gegenwärtige Preissteigerung und Faktoren, die die künftige Preissteigerung bestimmen (z. B. das Wirtschaftswachstum). Sehen sie eine Gefährdung ihres Inflationszieles, gestalten sie ihre Geldpolitik restriktiver, d. h. sie ergreifen Maßnahmen, um den Geldumlauf einzuschränken.

Insbesondere für kleine Länder mit einem großen außenwirtschaftlichen Sektor kann es sinnvoll sein, die Geldpolitik einem Wechselkursziel unterzuordnen. Vollständig ist diese Unterordnung in einem Currency board, bei dem die Notenbank nur so viel Geld in Umlauf bringen darf, wie sie Devisenreserven besitzt.

Die Europäische Zentralbank verfolgt eine Mischstrategie (Zwei-Säulen-Strategie). Sie verfolgt einerseits ein Inflationsziel, achtet andererseits aber auch auf die Geldmenge, die ihr langfristige Inflationsgefahren anzeigt.

Expansive Geldpolitik

Expansive Geldpolitik ist eine geldpolitische Maßnahme der Ausdehnung der Geldmenge oder des Geldangebotes einer Zentralbank. Dadurch wird versucht, wirtschaftspolitische Ziele zu erreichen. Eine Verknappung der Geldmenge wird als restriktive Geldpolitik bezeichnet.

Zur Erreichung der geldpolitischen Ziele steht der Notenbank eine Reihe geldpolitischer Instrumente zur Verfügung. Sie führt Offenmarktgeschäfte durch, bietet ständige Fazilitäten an und verlangt, dass die Kreditinstitute Mindestreserven bei ihr hinterlegen. Expansive Geldpolitik zeigt sich auch dadurch, dass die Zentralbank zum Beispiel bei den Geschäftsbanken bestimmte Wertpapiere und Wechsel ankauft. Im Rahmen der Offenmarktpolitik ist es der Zentralbank ebenfalls möglich, Wertpapiere am Wertpapiermarkt zu erwerben. Eine expansive Geldpolitik verfolgt die Senkung der Reservesätze durch die Zentralbank und ermöglicht dadurch die Entstehung von Überschussreserven.[2][3]

Auswirkungen

"Die Geldpolitik ist ein wirkungsvolles Instrument zur kurzfristigen Stabilisierung von Konjunkturzyklen."[4] Gegenüber der restriktiven Geldpolitik wird expansive Geldpolitik in Rezessionen getätigt, um die Wirtschaft anzukurbeln. In der kurzen Frist hat sie reale und schnelle Wirkung auf die Produktion beziehungsweise den Zinssatz, in mittleren Frist jedoch ist sie wirkungslos und im Endeffekt bleibt nur eine Preisniveauerhöhung.

Auswirkungen in der kurzen Frist

In der kurzen Frist lässt eine expansive Geldpolitik den Zinssatz sinken und Produktion und Preisniveau steigen. Die Produktionslage einer Volkswirtschaft verbessert sich kurzfristig.

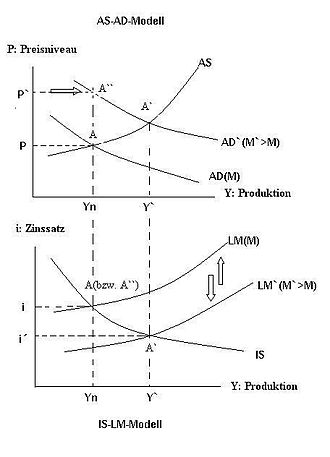

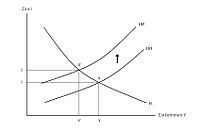

Mit der Hilfe des IS-LM-Modells und AS-AD-Modells zeigt die expansive Geldpolitik uns, wie sie sich auf die Wirtschaftssituation auswirkt. Wir nehmen zuerst an, dass alle Märkte sich im Gleichgewicht befinden. Dies ist Punkt A der Schnittstelle von der IS- und LM-Kurve in Bild: Expansive Geldpolitik im AS-AD-Modell und IS-LM-Modell vor der Änderung der nominalen Geldmenge. D. h., die Produktion liegt auf ihrem natürlichen Niveau Yn und der Zinssatz ist gleich i. Dies entspricht auch dem Gleichgewichtspunkt A im AS-AD-Modell. Eine Ausdehnung der nominalen Geldmengen verursacht die Verschiebung der LM-Kurve nach rechts. Im AS-AD-Modell verschiebt sich die aggregierte Nachfrage auch nach rechts, von AD nach AD'. Wir erinnern uns an die AD-Kurve in Gleichung: Y = Y (M/P, G, T). Die Erhöhung der nominalen Geldmenge M lässt die reale Geldmenge, M/P ansteigen. Dadurch ergibt sich ein neues Gleichgewicht im Punkt A' in beiden Modellen. Der Endeffekt wäre die Zinssenkung auf dem Geldmarkt und dadurch entsprechende Anregung der Investition und Produktion auf dem Gütermarkt.[5]

Auswirkungen in der mittleren Frist

Auf dem neuen Gleichgewicht A' liegt die Produktion nun über ihrem natürlichen Niveau. Solange die Produktion über ihrem natürlichen Niveau liegt, steigt das Preisniveau mit dem Lauf der Zeit. Dies ist darauf zurückzuführen, dass die zusätzliche Produktion die Arbeitslosenquote sinken lässt und damit Löhne und Preise steigen. Dadurch geht die reale Geldmenge M/P jedoch immer weiter zurück. Die LM-Kurve verschiebt sich entlang der IS-Kurve weiter zurück nach oben, bis sie ihre ursprüngliche Lage wieder erreicht hat. Der Zinssatz steigt stetig wieder an, Investitionsnachfrage und Produktion gehen entsprechend zurück. Mit der stetigen Ausdehnung der Preiserwartungen verschiebt sich die aggregierte Angebotskurve so im Lauf der Zeit nach oben entlang der aggregierten Nachfrage AD', bis sie den Punkt A'' erreicht. D. h. das natürliche Produktionsniveau entspricht dem tatsächlich erwarteten Preisniveau, damit der Anpassungsprozess endet. Auf mittlere Frist ist die aggregierte Angebotskurve durch AS'' gegeben. Die Volkswirtschaft befindet sich in Punkt A'': die Produktion ist wieder gleich Yn, allein das Preisniveau ist höher- auf dem Punkt P''. In der mittleren Frist schlägt sich die Erhöhung der nominalen GM vollständig in einem proportionalen Anstieg des Preisniveaus nieder. D. h. die Änderung der nominalen Geldmenge auf mittlerer Frist beeinflusst weder Produktion noch Zinssatz, sondern nur das Preisniveau; dies wird auch als die Neutralität des Geldes auf mittlere Frist bezeichnet.[5]

Problemfälle

Es gibt jedoch auch Sonderfälle, in denen die expansive Geldpolitik wirkungslos bleibt:

Investitionsfalle

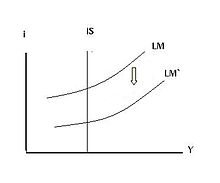

Die IS-Kurve verläuft senkrecht, die Elastizität der Investitionen liegt bei Null. Eine expansive Geldpolitik verschiebt die LM-Kurve nach rechts. Die Investitionenhöhe verändert sich nicht, auch wenn der Zinssatz sinkt. Die expansive Geldpolitik wirkt sich nicht auf Investitionen aus. Diese kann sich aufgrund negativer Zukunfts- oder Renditeerwartungen der Investition ergeben. [6]

Liquiditätsfalle

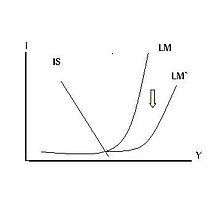

Eine expansive Geldpolitik führt zu einer Rechtsverschiebung der LM-Kurve, jedoch bleibt das Zinsniveau wie zuvor, da dies bereits einen unteren Punkt erreicht hat und zusätzliches Geld nur noch in Liquidität gehalten wird statt zu investieren. Die Investition wird nicht stimuliert. Dadurch ist unter diesem Fall expansive Geldpolitik ebenfalls wirkungslos.[6]

Geldmengenfalle

Bei dieser Konstellation kann eine expansive Geldpolitik das Gegenteil bewirken. Wenn die Zentralbank die Geldmenge zu stark über das festgesetzte Ziel hinaus erhöht, wird eine Zinssteigerung dem Preisanstieg folgen. Diese führt zu einer Steigerung des Nominalzinses. Jetzt wirkt die expansive Geldpolitik sogar restriktiv. Und die Zentralbank kann im Grund kein Lockerungssignal mehr setzen.[6]

Quantitative Lockerung

Ist der Leitzins der Zentralbank bereits auf null Prozent abgesenkt, kann die Zentralbank versuchen, über Quantitative Lockerung weiterhin eine expansive Geldpolitik zu betreiben wie etwa die Japanische Zentralbank ab 2001.

Kontraktive Geldpolitik

Die kontraktive Geldpolitik umfasst alle Maßnahmen, welche das Geldangebot, das heißt die Höhe des sich im Umlauf befindlichen Geldes, verringert. Eine Zentralbank kann Offenmarktgeschäfte nutzen, um die Geldbasis zu verringern. Das erfolgt typischerweise über den Verkauf von Wertpapieren gegen Bargeld. Durch den Einzug dieses Bargeldes entzieht sie der Wirtschaft Geld und verkürzt damit die monetäre Grundlage. Kontraktive Geldpolitik kann durchgeführt werden, indem die Zentralbank von den Geschäftsbanken die Haltung einer höheren Mindestreserve fordert. Banken halten nur einen Bruchteil ihres Vermögens für unmittelbare Geldabhebungen in Bargeld. Der Rest ist in Unbares, wie zum Beispiel Krediten oder Hypotheken, investiert. Vor allem in Zeiten konjunktureller Überhitzung ist die kontraktive Geldpolitik ein wirksames Instrument. Sie führt zu Zinssteigerungen, Produktions- und Investitionsrückgang und dämmt die Gefahr einer verstärkten Inflation ein.

Erklärung am AS-AD-Modell

Das AS-AD-Modell vereint das Gesamtangebot (aggregiertes Angebot) und die Gesamtnachfrage (aggregierte Nachfrage). Es führt somit den Arbeits-, den Güter- und den Geldmarkt zusammen und beschreibt die Wechselwirkungen von Produktion und Preisniveau.

AS-Kurve: P = Pe(1+µ)F(1-Y/L;z)

Sie beschreibt das Gesamtangebot auf Basis des Arbeitsmarktes mit nachfolgenden Bedeutungen:

P = tatsächliches Preisniveau

Pe = erwartetes Preisniveau

µ = Strukturvariable des Gütermarktes (Vollständigkeitsgrad des Wettbewerbes am Markt: µ=0 → vollkommener Wettbewerb, in der Regel 0<µ<1; je größer µ, desto höher der Monopolisierungsgrad)

Y = Einkommen

L = Zahl der Erwerbspersonen

z = Strukturvariable des Arbeitsmarktes (umfasst alle Merkmale, die die Struktur eines Arbeitsmarktes ausmachen, z.B. Arbeitsbedingungen, -schutz)

AD-Kurve: Y = Y(M/P;G;T)

Sie bildet die Einigung von IS- und LM-Kurve (siehe unten), wobei gilt:

Y = Produktionsniveau

P = Preisniveau

G = Staatsausgaben

T = Steuern

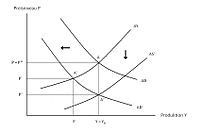

Die Vorgänge, welche eine Geldmengenreduzierung auslöst, sollen nun erklärt werden:

Zum besseren Verständnis der Ausführungen sei gesagt, dass sich die Produktion im Laufe der Zeit tendenziell dem natürlichen Produktionsniveau Yn (Produktionskapazität bei Normalbeschäftigung) anpasst. An diesem Punkt entspricht das tatsächliche Preisniveau dem erwarteten Preisniveau.

Die Verringerung der Geldmenge beeinflusst lediglich die Nachfragekurve, da das Gesamtangebot unabhängig von der Geldbasis ist. Ausgehend von einer Produktion bei Normalbeschäftigung führt die nominale Geldherabsetzung auch zu einer realen Geldherabsetzung, da das Preisniveau vorerst konstant bleibt. Das Geldangebot geht zurück, die Gesamtnachfrage sinkt (Verschiebung der AD-Kurve nach links). Dadurch verringert sich die Produktion und das Preisniveau fällt auf P'. Durch den Produktionsrückgang liegt die Produktion nun unter ihrem normalen Niveau. Das hat eine Verringerung der Beschäftigung zur Folge. Weiterhin liegt das tatsächliche Preisniveau nun unter dem erwarteten. Diese Tatsachen führen zu veränderten Preiserwartungen. Die Löhne werden nach unten korrigiert. Auf Grund dessen verändert sich schließlich auch das Gesamtangebot. Die Kurve verschiebt sich nach unten, da die Preise fallen. Tatsächliche und erwartete Preise passen sich solange an, bis das natürliche Produktionsniveau wieder erreicht ist (A' ').

Man muss also zwischen kurzer und mittlerer Frist unterscheiden. Kurzfristig geht aufgrund der Geldreduzierung die Nachfrage zurück. Produktion und Preisniveau sinken ab. Mittelfristig kehrt die Produktion durch die weitere Preisanpassung (Reagieren des Angebotes) zu ihrem natürlichen Niveau zurück. Allein das Preisniveau ist niedriger.

Erklärung am IS-LM-Modell

Das IS-LM-Modell stellt den Zusammenhang von Güter- und Geldmarkt dar. Dabei wird der Gütermarkt durch die IS-Funktion und der Geld- oder Finanzmarkt durch die LM-Funktion beschrieben. Das Ziel dieses Modells ist die Erklärung der Wechselwirkungen von Einkommen (oder Produktion) und Zins.

Auswirkung innerhalb einer geschlossenen Volkswirtschaft

In einer geschlossenen Volkswirtschaft bestehen keine ökonomischen Verbindungen zum Ausland, das heißt es gibt keine länderübergreifenden Handelsbeziehungen.

IS-Kurve: Y = C+I(Y;i)+G

Sie stellt das Gleichgewicht auf dem Gütermarkt dar. Dabei gilt Folgendes:

Y = Produktion

C = Konsum (Einkommen - Steuern)

I = Investitionen, abhängig vom Einkommen und vom Zinssatz

G = Staatsausgaben

LM-Kurve: M/P = YL(i)

Sie beschreibt das Gleichgewicht auf dem Geldmarkt, wobei Folgendes gilt:

M = nominale Geldmenge

P = Preisniveau

Y = Einkommen

L(i) = Liquiditätsnachfrage, abhängig vom Zinssatz

Die Abläufe einer Geldmengenreduzierung sollen nun am Modell erläutert werden:

Da die Geldmenge keinen Einfluss auf die IS-Kurve hat, wirken sich geldpolitische Maßnahmen lediglich auf die LM-Kurve in Form einer Verschiebung aus. Durch die Reduzierung der nominalen Geldmenge kommt es auf Grund der Tatsache, dass das Preisniveau konstant bleibt, auch zu einer Verringerung der realen Geldmenge. Das Geldangebot geht also zurück, was bei einer gleichbleibenden Nachfrage eine Zinssteigerung nach sich zieht. Für jedes beliebige Einkommen ist nun der Zins, der zu einem Geldmarktgleichgewicht führt, höher. Die LM-Kurve verschiebt sich also nach oben. Es kommt zu einem neuen Gleichgewicht A', in dem nun weniger Einkommen zur Verfügung steht, was zu einer Verringerung des Konsums führt. Diese Folge und die eben erklärte Zinssteigerung resultieren in einem Rückgang der Investitionen und Produktion.

Diesem Modell liegt ein konstantes Preisniveau zugrunde, das heißt die nominelle Geldmengenreduzierung ist gleich der realen Geldmengenreduzierung. Berücksichtigt man die Ausführungen des AS-AD-Modells erkennt man, dass sich das Preisniveau mittelfristig anpasst. Das Senken der nominalen Geldmenge zieht demzufolge nach einiger Zeit das Sinken des Preisniveaus nach sich. Somit steigt die reale Geldmenge wieder an. Die Auswirkungen der Geldherabsetzung werden zum Teil wieder aufgehoben. Die LM'-Kurve verschiebt sich wieder Richtung LM-Kurve (auf Darstellung dieses Effektes in der Abbildung sei aus Übersichtlichkeitsgründen verzichtet). Die anfänglichen Auswirkungen auf den Zinssatz klingen ab.

Auswirkungen innerhalb einer offenen Volkswirtschaft

Eine offene Volkswirtschaft ist durch rege Handelsbeziehungen mit dem Ausland in Form von Ex- und Importen charakterisiert

IS-Kurve: Y = C+I(Y;i)+G+NX(Y;Y*;E)

Sie stellt das Gütermarktgleichgewicht dar. Dabei gilt:

Y = Produktion

C = Konsum (Einkommen - Steuern)

I = Investitionen, abhängig vom Einkommen und vom Zinssatz

G = Staatsausgaben

NX = Nettoexporte (Exporte - Wert der Importe), abhängig von der inländischen sowie ausländischen Produktion und vom Wechselkurs

LM-Kurve: M/P = YL(i)

Sie beschreibt das Gleichgewicht auf dem Geldmarkt, wobei Folgendes gilt:

M = nominale Geldmenge

P = Preisniveau

Y = Einkommen

L(i) = Liquiditätsnachfrage, abhängig vom Zinssatz

Die Wirkung der kontraktiven Geldpolitik kann folgendermaßen beschrieben werden:Im Prinzip verlaufen die Prozesse ähnlich wie bei einer geschlossenen Volkswirtschaft. Die Verringerung der Geldmenge (im Inland) wirkt sich nur auf die LM-Kurve aus, was zu einem Rückgang des Geldangebotes und zu einer Zinssteigerung führt. Diese Zinssteigerung resultiert direkt in einem Produktionsrückgang. Im Unterschied zur geschlossenen Volkswirtschaft spielt aber auch der Wechselkurs eine entscheidende Rolle. Ein Anstieg des inländischen Zinses bewirkt gemäß der Zinsparitätenbeziehung auch einen Anstieg des Wechselkurses. Da ein Zinsanstieg die Attraktivität der Wertpapiere erhöht, wollen viele (ausländische) Anleger in diese investieren, was zur Folge hat, dass sie ihre ausländische Währung in inländische Währung tauschen müssen. Somit erfährt die Inlandswährung eine Aufwertung, was die relative Verteuerung der inländischen gegenüber den ausländischen Gütern zur Folge hat. Die Nachfrage nach inländischen Gütern geht zurück, die Produktion sinkt. Folglich wirkt sich der Zinsanstieg einmal direkt und einmal indirekt (über den Wechselkurs) negativ auf die Produktion aus. Dieser Rückgang bedingt die Verringerung der Geldnachfrage, was zu einem Sinken des Zinses führt und somit die soeben dargestellten Effekte teilweise aufhebt. Die LM-Kurve tendiert wieder in Richtung ihrer Ausgangsposition LM (siehe Darstellung IS-LM-Modell in einer geschlossenen Volkswirtschaft).

Übersicht über die Wirkung der Instrumente auf die Ziele

Eine Erhöhung (Senkung) des Mindestreservesatzes löst idealtypisch folgende Reaktionen aus:

- Die Banken können von ihren Einlagen einen geringeren (größeren) Teil als Kredite an Unternehmen und Privatpersonen vergeben.

- Die Banken können weniger (mehr) Kredite vergeben; die Geldschöpfungsmöglichkeiten sinken (steigen).

- Der Geldumlauf sinkt (steigt) dadurch.

- Ein geringerer (höherer) Geldumlauf dämpft (erhöht) die Inflation, da die Nachfrage sinkt (steigt).

- Da weniger (mehr) Geld für Kredite zur Verfügung steht, steigt (sinkt) der Zins; Zinsen sind der Preis für Geld, also ein Knappheitsindikator.

- Höhere (niedrigere) Zinsen dämpfen das Wirtschaftswachstum (kurbeln die Wirtschaft an).

- Bei höherem (niedrigerem) Zinsniveau wird mehr (weniger) gespart und weniger (mehr) konsumiert und investiert.

- Höhere (niedrigere) Zinsen führen zu Kapitalimporten (-exporten) und damit zu einer Aufwertung (Abwertung) der eigenen Währung.

- Aufwertungen (Abwertungen) dämpfen (steigern) Inflation und Wirtschaftswachstum zusätzlich.

Eine Erhöhung (Senkung) des Refinanzierungssatzes hat Folgendes zur Folge:

- Es wird für die Banken teurer (billiger), sich bei der Notenbank mit Geld zu versorgen

- Sie geben die gestiegenen (gesunkenen) Kosten an ihre Kunden weiter.

- Es werden weniger (mehr) Kredite vergeben.

- Der Geldumlauf sinkt (steigt) dadurch.

- Ein geringerer (höherer) Geldumlauf dämpft (erhöht) die Inflation.

- Höhere (niedrigere) Zinsen führen zu Kapitalimporten (exporten) und damit zu einer Aufwertung (Abwertung) der eigenen Währung.

- Aufwertungen (Abwertungen) dämpfen (steigern) Inflation und Wirtschaftswachstum zusätzlich.

Eine Erhöhung (Senkung) der Zinsen auf Offenmarktpapiere bewirkt Folgendes:

- Es wird für Banken lukrativer (weniger lukrativ), Offenmarktpapiere zu kaufen.

- Deshalb kaufen sie mehr (weniger) Offenmarktpapier und vergeben weniger (mehr) Kredite.

- Der Geldumlauf sinkt (steigt) dadurch.

- Ein geringerer (höherer) Geldumlauf dämpft (erhöht) die Inflation.

- Da weniger (mehr) Geld für Ausleihungen zur Verfügung steht steigt (sinkt) der Zins.

- Höhere (niedrigere) Zinsen dämpfen das Wirtschaftswachstum (kurbeln die Wirtschaft an).

- Höhere (niedrigere) Zinsen führen zu Kapitalimporten (exporten) und damit zu einer Aufwertung (Abwertung) der eigenen Währung.

- Aufwertungen (Abwertungen) dämpfen (steigern) Inflation und Wirtschaftswachstum zusätzlich.

Siehe auch

Einzelnachweise

- ↑ Dietmar Neuerer: Finanzpolitiker attackieren Geldpolitik der Bundesbank. Handelsblatt, 26. Februar 2010.

- ↑ vgl. Dieckheuer,Gustav: Makroökonomik, Springer-Lehrbuch 2. verbesserte Auflage, Berlin, Heidelberg 1995, Seite 115-120

- ↑ Schmid/Reischle: Geld&Geldpolitik, Th. Mann GmbH&Co KG, Nordring 2003, Seite 58

- ↑ Blanchard/Illing: Makroökonomie, Person Studium, 3. aktualisierte Auflage, München 2003, Seite 217

- ↑ a b Blanchard/Illing: Makroökonomie, Person Studium, 3. aktualisierte Auflage, München 2003, Seite 217–220

- ↑ a b c Manfred O. E. Hennies

Literatur

- Ralph Anderegg: Grundzüge der Geldtheorie und Geldpolitik. Oldenbourg Wissenschaftsverlag 2007. ISBN 978-3-486-58148-5

- Peter Bofinger, Julian Reischle, Andrea Schächter: Geldpolitik: Ziele, Institutionen, Strategien und Instrumente. Vahlen, 1996, ISBN 3-8006-2017-0

- Walter Heering: Europäische Geldpolitik. Fischer Taschenbuch Verlag. ISBN 3-596-15366-2

- Egon Görgens, Karlheinz Ruckriegel, Franz Seitz: Europäische Geldpolitik. Verlag Lucius & Lucius. ISBN 3-8252-8285-6

- Otmar Issing: Einführung in die Geldtheorie. 8. Auflage. Verlag Vahlen, München 1991, ISBN 3-8006-1556-8

Weblinks

Wikimedia Foundation.