- Auslandsbeteiligung

-

Internationale Direktinvestitionen (engl. Foreign Direct Investment, kurz FDI) sind Vermögensanlagen im Ausland durch einen inländischen Investor (natürliche oder juristische Personen). Im Unterschied zur Portfolioinvestition sind bei der Direktinvestition der Einfluss und die Kontrolle auf die Geschäftstätigkeit im Ausland und somit auf die Erzielung des Ertrages wichtigstes Abgrenzungskriterium. Es fließen also nicht nur Kapital, sondern auch Wissen und Technologie. Direktinvestitionen sind also Teil des internationalen Kapitalverkehrs.

Kennzeichen einer Direktinvestition ist laut International Monetary Fund eine Beteiligung von mindestens 10 % am Unternehmen im Ausland, wobei unter Berücksichtigung des Kontrollaspektes meist von einer Beteiligung von 25 % und mehr ausgegangen wird.

Inhaltsverzeichnis

Definition

Direktinvestitionen weisen eine Fluss-, eine Bestandes- und eine Einkommenskomponente auf.

Am verbreitetsten ist die Analyse der aus einer Direktinvestitionsbeziehung resultierenden Transaktionen. Diese flussbasierte Betrachtung entspricht der Rolle der Direktinvestitionen in der Zahlungsbilanz, in welcher sie einen Teil der Kapitalverkehrsbilanz bilden.

Die Kapitalflüsse umfassen die zum Einrichten einer Direktinvestitionsbeziehung nötigen Transaktionen sowie alle darauf folgenden Transaktionen zwischen dem Direktinvestor und dem Direktinvestitionsunternehmen. Zum Ersteren gehört der Erwerb von Aktien oder anderen Anteilen an bestehenden Unternehmen im Ausland sowie von Anteilen an deren Rücklagen sowie der Transfer von Kapital zur Gründung von Unternehmen im Ausland (Investitionen auf der Grünen Wiese). Zum Zweiten zählen neben Kapitalerhöhungen unternehmensinterne Kredite von der Mutter- an die Tochtergesellschaft und im Ausland reinvestierte Erträge der Tochtergesellschaft.

Einen anderen Fokus besitzt die bestandsbasierte Sichtweise, die die Kapitalbestände in Direktinvestitionsunternehmen zu einem bestimmten Zeitpunkt betrachtet. Diese Sichtweise entspricht der Rolle der Direktinvestitionen im Auslandsvermögen. Der Kapitalbestand umfasst das anteilsmäßig von einem Direktinvestor an einem Direktinvestitionsunternehmen gehaltene Beteiligungskapital sowie Kreditbeziehungen zwischen den beiden.

Obwohl Kapitalflüsse den Kapitalbestand beeinflussen, kann von der Veränderung des Kapitalbestandes nicht direkt auf die Kapitalflüsse geschlossen werden oder umgekehrt. Die Veränderung des Kapitalbestandes unterliegt verschiedenen Einflüssen, die nicht zu Kapitalbewegungen führen. So werden die Kapitalbestände auch durch Wechselkursveränderungen, neue Bewertungsgrundsätze (z.B.Anpassung an internationale Buchhaltungsnormen) etc. verändert.

Schließlich beleuchtet die einkommensbasierte Sichtweise die in Direktinvestitionsunternehmen erzielten Einkommen des Direktinvestors sowie deren Verteilung. Die Direktinvestitionseinkommen setzen sich aus reinvestierten Erträgen sowie an den Direktinvestor transferierten Dividenden zusammen. Diese Sichtweise entspricht der Rolle der Direktinvestitionen in der Ertragsbilanz, wo sie eine Komponente der Kapitaleinkommen bilden.

Motive

Es gibt verschiedene Motive zur Direktinvestition. Unter Konzentration auf Großunternehmen veröffentlichte Bruce Kogut 1985 eine Übersicht[1]. Nach dieser Systematik können grosse Unternehmen in den folgenden Gebieten Vorteile erzielen:

- Produktionsverlagerung - wodurch entweder die direkten Kosten der Produktion gesenkt werden können oder Skaleneffekte erzielt werden.

- Steuerreduktion - wobei der Besteuerungsunterschied zwischen verschiedenen Ländern als Vorteil genutzt wird.

- Finanzmärkte - wo der einfache und leichte Zugang zu Finanzmärkten einem Unternehmen durch verbesserte Liquidität oder Fremdfinanzierung geboten wird.

- Informations-Arbitrage - Wissens- und Erfahrungsdifferenzen im Produktions-, Marketing- oder Organisationsbereich können durch Direktinvestitionen in verschiedenen Märkten zum Tragen kommen. Ein Unternehmen, das solche Differenzen identifizieren kann, kann dadurch einen direkten Wettbewerbsvorteil in solchen Märkten erzielen.

- Globale Koordination - Indem bestimmte Tätigkeiten zentral dort erfüllt werden, wo die Rahmenbedingungen für diese Tätigkeit optimal sind, kann durch die Zentralisierung eine Koordination der Aktivitäten erzielt werden.

- Reduktion des politischen Risikos - Verschiedene Länder haben verschieden hohe Risiken, durch staatliche Einflussnahme Kapital zu verlieren. In Regionen relativer politischer Stabilität sind hohe Investitionen sicherer, als in Regionen mit hoher Instabilität.

Die wachsende Konkurrenz auf den traditionellen Heimmärkten treibt Unternehmen, diese Vorteile in Anspruch zu nehmen. Allerdings können durch solche Faktoren kaum dauerhafte Vorteile erreicht werden, da Konkurrenzunternehmen die gleichen Mittel- und Wege beschreiten.

Eklektisches Paradigma von Dunning

Unter den Theorien zur Direktinvestition gilt Dunnings Theorie als die umfassendste, da sie versucht, soweit wie möglich alle verschiedenen Ansätze in einen zusammenzufassen. Sie besagt, dass Unternehmen immer dann Direktinvestitionen tätigen, wenn drei Bedingungen erfüllt sind [2] [3] :

- Ownership-specific-advantages: Unternehmensspezifische standortunabhängige Wettbewerbsvorteile bezogen auf räumliche und sachliche Marktbearbeitung wie Wissen, Patente, Rohstoffverfügbarkeit usw.

- Internalization-incentive-advantages: Die Wettbewerbsvorteile müssen für das Unternehmen intern profitabel und nutzbar sein und sollen nicht extern durch Lizenzverträge verkauft werden.

- Location-specific-advantages: Sind die ersten beiden Bedingungen erfüllt, muss es sich für das Unternehmen lohnen diese Wettbewerbsvorteile durch ausländische Produktionsfaktoren zu nutzen.

Das Modell ist jedoch kritisch zu betrachten: Es unterscheidet nicht zwischen verschiedenen Formen der Internationalisierung (Direktinvestitionen, Lizenzverträge etc.). Es können Direktinvestitionen getätigt werden, wenn alle drei Bedingungen (ownership advantage, location advantage, internalization) erfüllt sind und die Gewinne der Direktinvestition die Kosten übersteigen. Diese Kosten (genauer: Transaktionskosten) werden jedoch nicht genau spezifiziert. Auch ist nicht klar, welche Internationalisierungsform den höchsten Nettogewinn im Vergleich zu anderen Formen verspricht. Hierzu gibt das Modell keine Anhaltspunkte.

Mikroökonomische Betrachtung

Es ist zu unterscheiden zwischen direkten Auslandsinvestitionen (Direktinvestitionen) und indirekten Auslandsinvestitionen (Portfolioinvestitionen). Bei Ersteren kommt es dem Investor darauf an, die erworbenen Produktionsmittel direkt zu kontrollieren. Bei indirekten Auslandsinvestitionen geht es für den Investor demgegenüber allein darum, sich an den laufenden Profiten einer von anderen kontrollierten Produktion zu beteiligen.

Auslandsinvestitionen können sowohl für den Investor als auch für das Land, in dem die Investition getätigt wird, Probleme mit sich bringen. Für den Investor geht es hier vor allem um die Sicherheit seiner Anlage und um das Recht, Gewinne wieder in sein Heimatland zu übermitteln. Auf der anderen Seite haben insbesondere Entwicklungsländer Probleme damit, dass Investoren dort teilweise die Korruption fördern, und dass oftmals internationale Standards im Umweltschutz und Arbeitsschutz nicht beachtet werden (Extremfall: Sweatshops).

Mit der Regelung der internationalen Rahmenbedingungen für Auslandsinvestitionen hat sich zuerst insbesondere die UNCTAD beschäftigt. In diesem Rahmen hatten die Entwicklungsländer einigen Einfluss, es kam jedoch nicht zu einer Einigung mit den Industrieländern. Ende der Neunziger Jahre gab es dann im Rahmen der OECD einen Entwurf für ein Multilaterales Abkommen über Investitionen (MAI), gegen den aber u.a. die Regierung Frankreichs Bedenken anmeldete. Nunmehr wird im Rahmen der Welthandelsorganisation WTO über eine Regelung verhandelt.

Der Nutzen von Auslandsinvestitionen und die Ansätze, diese zu regeln, werden im Zusammenhang mit der Debatte um Globalisierung und Neoliberalismus kontrovers diskutiert. Die Debatte um das Multilaterale Abkommen über Investitionen wird von einigen als Entstehungspunkt der Globalisierungskritik als einem eigenständigen Denkansatz gesehen.

Makroökonomische Betrachtung

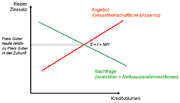

Der Kreditmarkt

Der KreditmarktAus makroökonomischer Perspektive interessiert die Summe der Auslandsinvestitionen (Nettoauslandsinvestition), die definitionsgemäß mit dem Kapitalexport identisch ist. Aus dem Ausland einfließende Investitionen bilden demgegenüber den Kapitalimport, zusammen bilden diese beiden Positionen die Kapitalbilanz.

Als (Auslands-)Direktinvestition bezeichnet man die finanzielle Beteiligung eines Investors Direktinvestor, Muttergesellschaft) an einem Unternehmen in einem anderen Land (Direktinvestitionsunternehmen, Tochtergesellschaft), die meist dazu bestimmt ist, mögliche Markteintrittsbarrieren (bspw. Handelshemmnisse) zu umgehen und die (zudem) nach Art und Umfang dazu bestimmt ist, einen dauerhaften Einfluss auf die Geschäftspolitik dieses Unternehmens auszuüben. Gemäß internationalen Standards (siehe Abschnitt) ist von dem geforderten „dauerhaften Einfluss“ auszugehen, wenn die Beteiligung mindestens 10 % des Kapitals des Direktinvestitionsunternehmens ausmacht.

Aus der Sicht des Inlandes unterscheidet man zwischen aktiven Direktinvestitionen (Direktinvestitionen im Ausland) und passiven Direktinvestitionen (ausländische Direktinvestitionen im Inland).

Direktinvestitionen und Globalisierung

Direktinvestitionen gelten als wichtiger Indikator für die Globalisierung. Sie bilden in der Regel direkte, stabile und langfristige Verflechtungen zwischen Volkswirtschaften ab und es liegen weltweit vergleichbare Daten vor. Direktinvestitionen in Prozent des nominellen Bruttoinlandproduktes (BIP) gelten als das am häufigsten verwendete, aus der Direktinvestitionsstatistik ableitbare Maß für die Globalisierung einer Volkswirtschaft. Dieser Indikator wird für die Zuflüsse, die Bestände oder die Einkommen aus Direktinvestitionen erstellt. Für längerfristige Betrachtungen eignet sich besonders der Kapitalbestand in Prozent des BIP.

Es bestehen mehrere Gründe für Auslandsinvestitionen.

- Erschließung neuer Absatzmärkte

- Nutzen günstigerer Produktionsstandorte (Niedriglohnland) siehe auch: Outsourcing

- Vermeiden von Wechselkursrisiken durch Verlagern von Produktionskapazitäten in die Absatzländer (Natural Hedging)

- Diversifizierung des Anlageportpolios

Internationale Standards

Das grundlegende Handbuch betreffend Direktinvestitionen bildet das Zahlungsbilanzhandbuch des internationalen Währungsfonds (IWF). Es wird ergänzt und konkretisiert durch ein Handbuch der OECD, die sogenannte „Benchmark“. Diese beiden Handbücher liegen den Direktinvestitionsdaten der meisten Länder zugrunde. Zwar bestehen gemäß regelmäßigen Untersuchungen von OECD und IWF bei der Umsetzung in den einzelnen Ländern noch zum Teil beträchtliche Unterschiede, welche jedoch im Vergleich zu früher kleiner geworden sind.

Investitionsschutz und Risikoabsicherung

Investitionen im Ausland unterliegen zunächst einmal dem rechtlichen System des Gastlandes. Darüber hinaus sind Direktinvestitionen, anders als Portfolioinvestitionen, auch noch völkergewohnheitsrechtlich geschützt.

Die Risiken stellen heute nicht so sehr offensichtliche entschädigungslose Enteignungen oder enteignungsgleiche Maßnahmen dar, da diese heute allgemein als völkerrechtswidrig angesehen werden.

Anfang des 20. Jahrhundert wurde nach der Calvo-Doktrin noch die Auffassung vertreten, dass Ausländern zum Beispiel im Falle von Verstaatlichungen im Gastland nur Gleichbehandlung mit inländischen Staatsbürgern zusteht, also auch kein diplomatisches Schutzrecht besteht. Der entgegen stand die Hull-Formel, dass der enteignende Staat zu einer unverzüglichen (keine Ratenzahlung), adäquaten (wertangemessen) und effektiven (Konvertibilität der Zahlungswährung) Entschädigung verpflichtet sei.

Heute gibt es vielfältige bi- und multilaterale Investitionsschutzabkommen, Investitionsschutz durch regionale Wirtschaftsabkommen (Europäische Gemeinschaften, Nordamerikanisches Freihandelsabkommen, ASEAN und Mercosur) und entsprechende Übereinkommen in Rahmen von OECD und WTO.

Als Folge davon sind bestimmte Formen der staatlichen Risikoabsicherung nicht mehr zulässig, wenn diese als versteckte Exportförderung gesehen werden. Damit soll ein Wettlauf der Exportsubventionen verhindern werden.

Andererseits sind Direktinvestitionen auch besser gegen subtilere Formen der Eigentumsstörung geschützt, wie z.B. nachträgliche unverhältnismässige und diskriminierende behördliche Auflagungen unter dem Vorwand des Umweltschutzes usw. Dieser Schutz existiert bei Anwendungsfällen ausserhalb des eigenen regionalen Wirtschaftsabkommens insbesondere, wenn das entsprechende Investitionsschutzabkommen Schutz nach ICSID (Internationales Zentrum zur Beilegung von Investitionsstreitigkeiten) bietet.

Quellen

- ↑ Bruce Kogut (1985), Designing Global Strategies: Comparative and Competitive Value-Added Chains, Sloan Management Review, 26(4), Summer, pp. 15-28.

- ↑ Internationales Management Von Michael Kutschker, Stefan Schmid, Oldenbourg Wissenschaftsverlag, 2008 ISBN 3486586602 pp. 458ff.

- ↑ http://www.uni-weimar.de/medien/management/sites/ws0102/int_man/int_man_content/eklektisches_paradigma_falkenhahn_stanslowski.pdf

- IWF: Balance of Payments Manual, fünfte Auflage 1993, Washington D.C.

- OECD: Benchmark Definition of Foreign Direct Investment, dritte Auflage 1996, Paris.

- IWF: Foreign Direct Investment Statistics - How Countries Measure FDI 2001, 2003, Washington D.C.

- Groht, Volker: Warten auf den Boom - Direktinvestitionen in die osteuropäischen Beitrittsländer: Wunschdenken und Fakten, 2005, Berlin, ISBN 3-89404-526-4

- Schaefer, Karl Christian: Deutsche Portfolioinvestionen im Ausland 1870–1914, Münsteraner Beiträge zur Cliometrie und quantitativen Wirtschaftsgeschichte 2, Münster, 1995, ISBN 3-8258-2124-2

Siehe auch

Literatur

- Freericks, Claudia (1998): Internationale Direktinvestitionen mittelständischer Unternehmen, 1. Auflage, Berlin: Verlag für Wissenschaft und Forschung.

- Stehn, Jürgen (1992): Ausländische Direktinvestitionen in Industrieländern , 1. Auflage, Tübingen: Mohr.

- Mrotzek, Rüdiger (1989): Bewertung direkter Auslandsinvestitionen mit Hilfe betrieblicher Investitionskalküle , Band 34, Wiesbaden: Gabler.

- Welter, Thomas (2000): Direktinvestitionen und der Standort Deutschland , 1. Auflage, Aachen: Shaker

- Internationales Management Von Michael Kutschker, Stefan Schmid, Oldenbourg Wissenschaftsverlag, 2008 ISBN 3486586602 pp. 458ff.

Weblinks

Global

- Analyse der weltweiten Direktinvestitionen, UNCTAD

- Grafik: Ausländische Direktinvestitionen (ADI) pro Jahr aus: Zahlen und Fakten - Globalisierung, Bundeszentrale für politische Bildung (bpb)

- Grafik: Bestand an ADI aus: Zahlen und Fakten - Globalisierung, Bundeszentrale für politische Bildung (bpb)

Industrieländer

Einzelne Länder

- Daten und Analysen zu den Direktinvestitionen der USA, Handelsministerium der Vereinigten Staaten

- Direktinvestitionsdaten für Deutschland, Bundesbank

- Direktinvestitionsdaten der Schweiz, Schweizerische Nationalbank

- Direktinvestitionsdaten Österreichs, Oesterreichische Nationalbank

- Direktinvestitionsdaten Großbritanniens, UK Trade & Investment (britische Wirtschaftsförderung)

Wikimedia Foundation.