- Dotcomblase

-

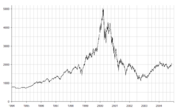

Der Begriff Dotcom-Blase ist ein durch die Medien geprägter Kunstbegriff für eine im März 2000 geplatzte Spekulationsblase, die insbesondere die so genannten Dotcom-Unternehmen betraf und vor allem in Industrieländern zu Vermögensverlusten für Kleinanleger führte.

Die Dotcom-Blase war ein weltweites Phänomen. Der größte Markt für Technologieunternehmen war die amerikanische NASDAQ. In Deutschland richtete die Deutsche Börse den Neuen Markt als eigenes Marktsegment ein, an dem angeblich zukunftsweisende und stark wachsende Unternehmen, die als die Technologieunternehmen galten, notiert sein sollten.

Inhaltsverzeichnis

Die Boom-Phase

Auslöser des Booms waren die hohen Gewinnerwartungen, die durch neue technologische Entwicklungen entfacht wurden. So fand das Internet seine Verbreitung in weiten Kreisen der Bevölkerung der Industriestaaten, das Mobiltelefon zog in den Alltag ein, Handheld-Computer wurden entwickelt usw. Daher kam es ab 1995 zu einer Vielzahl von Neugründungen von Unternehmen und durch das große Anlegerinteresse vermehrt zu Börsengängen. Viele Anleger schöpften die Hoffnung, dass die in diesen Märkten operierenden Unternehmen „Zukunftsunternehmen“ seien, und wollten über einen Aktienkauf an vermeintlichen zukünftigen Gewinnen teilhaben. Zudem führte insbesondere in Deutschland der von umfangreichen Werbemaßnahmen begleitete Börsengang der Deutschen Telekom zu einer stark gestiegenen Popularität des Investmentobjekts Aktie. Ab Mitte 1999 vervielfachte sich innerhalb weniger Monate die Börsenbewertung zahlreicher Unternehmen durch eine deutlich erhöhte Nachfrage der vormals am Aktienmarkt nicht aktiven Neuanleger.

Weiter verstärkt wurde dieser Effekt durch den starken Expansionsdrang vieler Unternehmen; die durch die Börsengänge erzielte Liquidität wurde in den Aufkauf weiterer börsennotierter Unternehmen investiert.

Andere Anleger wurden von den häufig prozentual zweistelligen Kurssteigerungen selbst angezogen, die sie zwar für teilweise übertrieben hielten, von denen sie aber - oft als Daytrader - dennoch profitieren wollten.

Auch Investmentfonds verstärkten die Spekulationsblase, indem sie ihren Kunden immer höhere Gewinne in Aussicht stellten. Es wurde eine Vielzahl von „Neue-Markt“-, Internet-, Telekommunikations- und Technologiefonds gegründet, die reißenden Absatz fanden.

Die Anleger hatten vor allem überhöhte Gewinnerwartungen, die fundamentalen Unternehmensbewertungen wurden genauso wie Jahresabschlüsse ignoriert. So wurde gar eine hohe Cash-Burn-Rate als positives Unternehmensmerkmal gesehen. Die Medien stachelten die Euphorie, vornehmlich gegenüber den Emissionen des Neuen Marktes, weiter an. Besonders in Deutschland, wo die Aktie mit dem Marktgang der Deutschen Telekom einige Jahre zuvor erst „volksfähig“ gemacht wurde, wurden unerfahrene Anleger in riskante Investments gelockt.

Die deutschen Aktienindizes erreichten ihren Höhepunkt am 13. März 2000, dem Tag des Infineon-Börsengangs. Auch die in dieser Zeit zu einer Art Volkssport ausgeartete Spekulation mit Neuemissionen erreichte ein noch nie dagewesenes Ausmaß: Am 13. März wurden so viele Infineon-Aktien gehandelt, dass die Handelssysteme der Frankfurter Wertpapierbörse und damit zugleich die Orderverarbeitungen einiger Bankhäuser zusammenbrachen.

Der Absturz

Gegen Ende des Booms zeichnete sich ab, dass die hochbewerteten Unternehmen die Gewinnerwartungen nicht in absehbarer Zeit erfüllen können. Ihr Börsenwert war zumeist nicht durch materielle Gegenwerte gedeckt, da das Kapital eines IT-Unternehmens weniger in materiellen Gütern als vielmehr in den geistigen Leistungen seiner Mitarbeiter zu finden ist. Oftmals bestand der Buchwert der Unternehmen aus nicht viel mehr als einigen Gebäuden und der IT-Infrastruktur, die im Expansionsdrang zugekauften Unternehmen waren zudem meist nicht profitabel.

Die Zweifel wurden lauter, als die ersten der vermeintlichen Hoffnungsträger Insolvenz anmelden mussten. Überdies stellte sich heraus, dass in einigen Fällen die ausgewiesenen Umsätze nur fingiert waren. Als im März 2000 die Kurse zu sinken begannen und vermehrt Verkäufe getätigt wurden, brach der Markt vollends in sich zusammen. Als die ersten Anzeichen eines Kursverfalls erkennbar wurden, zogen erfahrene Börsianer ihr Kapital aus dem Markt ab. Durch den anhaltenden Kursabfall gerieten die häufig neuen, unerfahrenen Kleinanleger in Panik und verkauften „um jeden Preis“, um ihre Verluste in Grenzen zu halten. Der Kursverfall verwandelte sich in einen Kurssturz.

Viele Kleinanleger gingen davon aus, dass sich die Kurse wieder erholen würden und verpassten so den richtigen Ausstiegszeitpunkt und verloren so ihr Vermögen.

Folgen

Die noch Jahre zuvor teuer zugekauften Tochterunternehmen waren meist Sanierungsfälle und daher in der Krise unverkäuflich, so dass nur der Gang in die Insolvenz übrig blieb. Einige Unternehmen hatten nach dem Börsengang durch unüberlegte Aufkäufe ihre gesamte Liquidität verloren und wurden nun teilweise selbst zu Insolvenzkandidaten. Bei einigen Unternehmen fiel der Kurs tiefer als der Buchwert und bewirkte eine massive Unterbewertung der entsprechenden Aktien. Die Folge war, dass einige Unternehmen mit dem Ziel der Liquidierung aufgekauft wurden, um wenigstens die Buchwerte (z. B. Bürogebäude und Patente) noch gewinnbringend verkaufen zu können. Der IT-Arbeitsmarkt, der aufgrund von Fachkräftemangel im Jahr 1999 sogar noch IT-Fachkräfte aus Indien angeworben hatte, musste sich binnen eines Jahres mit der Arbeitslosigkeit vertraut machen.

Das Vertrauen der Anleger in die Werte der IT-Branche blieb auf Jahre hinaus gestört. Bis in die Jahre 2004/2005 hinein waren viele Unternehmen unterbewertet. Der Stellenabbau setzte sich fort, auch als in der IT-Branche wieder Anzeichen einer Erholung erkennbar wurden. Überlebt haben den Börsenkrach insbesondere große Unternehmen − die vormals feine Granularität und die daraus resultierende Vielfalt des Marktes ist jedoch nahezu verschwunden. Die entlassenen Mitarbeiter hatten es oft schwer, eine neue Anstellung zu finden, da es sich bei ihnen aufgrund des Arbeitskräftemangels in der Boom-Phase häufig um Quereinsteiger aus anderen Branchen gehandelt hatte.

Die Fed reagierte auf den Absturz mit einer Niedrigzinspolitik um die US-Konjunktur zu stimulieren (→Konjunkturpolitik). Dies sorgte für eine erneute Preisblase, diesmal am Immobilienmarkt (→Immobilienblase), deren Platzen als der unmittelbare Anlass für die 2007 offen ausbrechende Finanz- und Bankenkrise gilt.[1] Der US-Zentralbankchef Ben Bernanke erklärt das weltweit niedrige Zinsniveau mit den damit verbundenen steigenden Vermögenspreisen, etwa zuletzt auf dem Immobilienmarkt, mit einem Überangebot an Ersparnissen („savings glut“). Während Schwellenländer versuchten Devisenreserven anzusparen, hätte es in den reifen Industrieländern wegen der bereits erreichten hohen Kapitalintensität einen Mangel an heimischen Investitionsmöglichkeiten gegeben.[2] Die Weltersparnis strömte insbesondere in die USA, aber auch in Länder wie Spanien, drückte dort das Zinsniveau und steigerte die Immobilienpreise.

Weblinks

- Weltmarktführer - Die Geschichte des Tan Siekmann. Sehenswerte Dokumentation über die Hysterie an der Börse am Beispiel eines der Superstars des Neuen Marktes.

- Die Chronik einer Kapitalvernichtung

- Albtraum Neuer Markt, beschrieben von einem Beteiligten

- Vom Hoffnungsträger zum Schmuddelkind: Der Neue Markt vor dem Aus

- Aufstieg und Fall des Neuen Marktes

- Spiegel Online: Neuer Markt Jubiläum - Zocker, Zirkus, Dreistigkeit

- DER SPIEGEL 48/1999, Seite 152: Internet - Der Offline-Welt entfliehen

Einzelnachweise

- ↑ Lucas Zeise: Ende der Party – Die Explosion im Finanzsektor und die Krise der Weltwirtschaft, Papyrossa-Verlag, Köln 2008, ISBN 978-3-89438-396-1, S. 8.

- ↑ Remarks by Governor Ben S. Bernanke: „The global saving glut and the U.S. current account deficit“. Richmond, Virginia, 10. März 2005.

Wikimedia Foundation.