- Unternehmensteuer

-

Unternehmensbesteuerung bezeichnet die Gesamtheit der Steuern, denen Unternehmen unterliegen.

Inhaltsverzeichnis

Unternehmensbesteuerung in Deutschland

Das deutsche System der Unternehmensbesteuerung unterscheidet drei wesentliche Steuertypen:[1]

Besteuerung des Ertrags

Wesentliche Steuerarten: Einkommensteuer, Körperschaftsteuer, Gewerbesteuer, Solidaritätszuschlag

Die gesetzlichen Regelungen zur Ertragsbesteuerung in Deutschland werden von der Unterscheidung zwischen der Besteuerung im Sinne des Transparenzprinzips und der Besteuerung im Sinne des Trennungsprinzips bestimmt.

Einzelunternehmen und Personengesellschaften werden transparent besteuert, erzielte Gewinne unterliegen der Einkommensteuer des Gesellschafters.

Kapitalgesellschaften werden dem Trennungsprinzip unterworfen, erzielte Gewinne unterliegen der Körperschaftsteuer. Dividenden unterliegen bei diesen der jeweiligen persönlichen Einkommensteuer, auf die das Halbeinkünfteverfahren anzuwenden ist. Handelt es sich beim Anteilseigner erneut um eine Kapitalgesellschaft, können die Ausschüttungen mit Ausnahme von 5% nichtabzugsfähiger Betriebsausgaben steuerfrei vorgenommen werden.

Werden im Rahmen der Tätigkeit des Unternehmens Einkünfte aus Gewerbebetrieb erzielt, so ist zusätzlich Gewerbesteuer zu zahlen. Diese ist als Gemeindesteuer ein wesentlicher Aspekt des nationalen Steuerwettbewerbs innerhalb Deutschlands.

Zur Einkommen- und Körperschaftsteuer wird ein Solidaritätszuschlag erhoben.

Besteuerung des Verbrauchs

Wesentliche Steuerarten: Umsatzsteuer, Grunderwerbsteuer

Die Umsatzsteuer wird zwar beim Unternehmen erhoben, ist aber wirtschaftlich durch den Endverbraucher zu tragen. Das Unternehmen hat insofern die Steuer lediglich auf Grundlage der eigenen Wertschöpfung zu entrichten. Es ist daher zum Abzug der Vorsteuer berechtigt.

- Zur allgemeinen Darstellung: Umsatzsteuer

- Zu den Regelungen in Deutschland: Umsatzsteuer (Deutschland)

Die Grunderwerbsteuer wird beim Erwerb eines inländischen Grundstücks erhoben.

Darüber hinaus können weitere Verbrauchsteuern anfallen, die aber im Rahmen der Unternehmensbesteuerung in der Regel keine wesentliche Bedeutung haben.

Besteuerung der Substanz

Wesentliche Steuerarten: Grundsteuer, Erbschaft- und Schenkungsteuer

Die Grundsteuer wird als Gemeindesteuer auf das Eigentum an Grundstücken erhoben.

Die Erbschaft- und Schenkungsteuer fällt auf eine Erbschaft oder Schenkung an. Dies ist auch dann der Fall, wenn ganze Unternehmen oder Unternehmensanteile vererbt bzw. verschenkt werden.

Aspekte internationaler Unternehmensbesteuerung

Doppelbesteuerung

Um die steuerliche Benachteiligung von Unternehmen mit grenzüberschreitenden Aktivitäten zu vermindern, sind zwischen vielen Ländern Abkommen zur Reduzierung der Doppelbesteuerung vereinbart worden. Diese basieren in der Regel auf dem Musterabkommen der OECD.[2]

Steuerwettbewerb

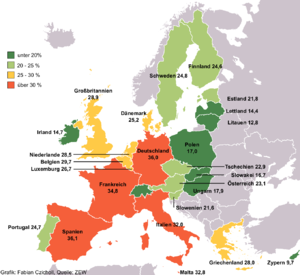

Effektive Durchschnittsteuerbelastung (Effective Average Tax Rate, EATR) für Gewinne von Kapitalgesellschaften in der EU nach dem Modell des European Tax Analyzer

Effektive Durchschnittsteuerbelastung (Effective Average Tax Rate, EATR) für Gewinne von Kapitalgesellschaften in der EU nach dem Modell des European Tax AnalyzerEin mit dem Instrument niedriger Unternehmensteuersätze geführter, scharfer internationaler Steuerwettbewerb zwischen Staaten zielt vor allem darauf, den mobilen Produktionsfaktor Kapital als notwendige Grundlage für Investitionen im eigenen Land anzuziehen. [3]

Empirisch sind die tatsächlichen Steuerbelastungen international agierender Konzerne kaum zuverlässig ermittelbar.[4] Zur modellhaften Bestimmung eines Effektivsteuersatzes in verschiedenen Ländern werden daher Simulationsprogramme wie der European Tax Analyzer des Zentrums für Europäische Wirtschaftsforschung verwendet.[5]

Alternative Steuersysteme

Vor allem in skandinavischen Ländern ist das Modell der dualen Einkommensteuer verbreitet. Auch die Unternehmensbesteuerung wird von diesem Modell geändert, da zwischen Erwerbseinkommen und Kapitaleinkommen unterschieden wird. Dieses System wurde im April 2006 durch den Sachverständigenrat zur Begutachtung der gesamtwirtschaftlichen Entwicklung auch für Deutschland vorgeschlagen.[6]

Siehe auch

Literatur

- Wolfram Scheffler, Besteuerung von Unternehmen:

- I. Ertrag-, Substanz- und Verkehrsteuern (ISBN 3825222241)

- II. Steuerbilanz und Vermögensaufstellung (ISBN 3825223469)

- Messerer, Richard-Boorberg-Verlag, 2007, Unternehmensteuerreform 2008, ISBN 978-3-415-03956-8

- Steuern im europäischen Wettbewerb: unterbieten oder gemeinsam gestalten?, Christian Kellermann, Jana Zitzler (Hrsg.), Friedrich-Ebert-Stiftung, Internationale Politikanalyse, Juli 2007, 82 S.

Quellen und Einzelnachweise

- ↑ Wirtschaftsförderung Stadt Dortmund

- ↑ OECD Model Tax Convention on Income and on Capital

- ↑ Auszug aus dem Jahresgutachten 2004/05, Sachverständigenrat zur Begutachtung der gesamtwirtschaftlichen Entwicklung, dort Ziffer 775)

- ↑ Wilfried Herz: Halber Steuersatz, doppelter Ärger. In: Die Zeit., 14.06.2006

- ↑ Europäische Kommission KOM 2001/582: Ein Binnenmarkt ohne steuerliche Hindernisse

- ↑ Expertise Duale Einkommensteuer

Wikimedia Foundation.