- Zweitwohnsitzabgabe

-

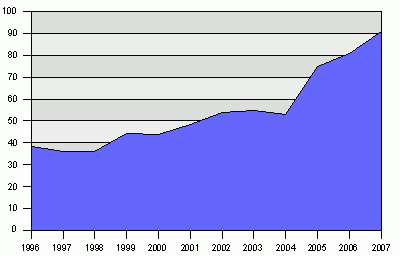

Die Zweitwohnungsteuer (oft auch als Zweitwohnsitzsteuer, Zweitwohnungssteuer, Zweitwohnungsabgabe oder Nebenwohnsitzsteuer bezeichnet) ist in Deutschland unter bestimmten Voraussetzungen eine zulässige kommunale Aufwandsteuer. Das Steueraufkommen durch diese Steuer betrug im Jahr 2003 bundesweit rund 54,7 Mio Euro.

Inhaltsverzeichnis

Allgemeines zur Steuer

Die Zweitwohnungsteuer ist als örtliche Aufwandsteuer eine reine Kommunalsteuer. Sie wird von der Gemeinde erhoben. Besteuert wird das Innehaben einer weiteren Wohnung (Zweitwohnung) neben einer Hauptwohnung. Häufig wird - ohne dass es von der Sache her gerechtfertigt wäre - die Nebenwohnung nach dem Melderecht mit der Zweitwohnung gleichgesetzt und betrifft alle Personen, die im jeweiligen Ort eine Wohnung bezogen und diese als Nebenwohnung gemeldet haben.

Kompetenzrechtliche Grundlage ist Art. 105 Abs. 2a Grundgesetz, wonach die Länder „örtliche Verbrauch- und Aufwandsteuern“ erheben können. Diese Gesetzgebungskompetenz haben fast alle Länder den Gemeinden übertragen (etwa in Baden-Württemberg nach § 9 Abs. 4 Kommunalabgabengesetz), die ggf. eine Zweitwohnungsteuersatzung erlassen (in den Stadtstaaten Berlin und Hamburg bestehen Landesgesetze).

Der steuerliche Tatbestand ist das Innehaben einer weiteren Wohnung neben der Hauptwohnung. Ob die Wohnung gemietet ist oder vom Eigentümer selbst bewohnt wird, spielt dabei keine Rolle. Auch gilt es als unerheblich, wenn sich die Hauptwohnung am selben Ort befindet. Als Bemessungsgrundlage dient in der Regel die Jahreskaltmiete (in Einzelfällen auch die so genannte Jahresrohmiete bzw. Wohnfläche), bei Eigentumswohnungen wird in der Regel die ortsübliche Vergleichsmiete, wie sie aus dem Mietspiegel hervorgeht, herangezogen.

Details der Steuer

Aufgrund der kommunalen Besteuerung gibt es keine einheitlichen Regelungen zu dieser Steuer. Es gibt eine Reihe von Unterschieden.

Definition der Wohnung

Einige Gemeinden, wie z. B. Dresden, verstehen unter einer Wohnung eine abgeschlossene Wohneinheit mit Zimmer, Küche/Kochnische und Bad/WC im Sinne des jeweiligen Baugesetzes, andere (z. B. Dippoldiswalde) betrachten jeglichen Wohnraum zum Beispiel im Sinne des Melderechts als Wohnung. Auch das Vorhandensein von Fenstern sowie der Energie- und Wasserversorgung kann ein Entscheidungskriterium sein. In einigen Städten, wie z. B. Erftstadt oder München, unterliegen auch alle Mobilheime, Wohnmobile, Wohn- und Campingwagen, die zu Zwecken des persönlichen Lebensbedarfes auf einem eigenen oder fremden Grundstück für einen nicht nur vorübergehenden Zeitraum abgestellt werden, der Zweitwohnsitzsteuer.

Bemessungsgrundlage

In der Regel ist die Jahreskaltmiete die Bemessungsgrundlage für die Zweitwohnungsteuer. In einzelnen Gemeinden wird auch die Jahresrohmiete (Kaltmiete mit bestimmten kalten Betriebskosten) bzw. Wohnfläche herangezogen.

Steuersatz

Der Steuersatz liegt zwischen 5 % in Berlin und 16 % in Erfurt, in der Regel beträgt er 10 %. Einige Gemeinden und Städte erheben eine nach bestimmten Kriterien gestaffelte Steuer, z. B. Leipzig.

Befreiung

Mit einer Satzung, die an das Melderecht anknüpft, ist nicht steuerbar, wer von nicht dauernd getrennt lebenden Verheirateten, deren eheliche Wohnungen sich in einer anderen Gemeinde befinden, aus beruflichen Gründen eine Nebenwohnung unterhält.

Ein Gerichtsbeschluss des Verwaltungsgerichtes Lüneburg vom 16. Februar 2005, der die Befreiung der Zweitwohnungsteuer für Studenten vorsieht, wenn diese mit Hauptwohnsitz bei der Gemeinde ihrer Eltern gemeldet sind und die Hauptwohnung das Kinderzimmer darstellt bzw. nicht „innegehabt“ wird, ist allerdings noch nicht rechtskräftig[1] – siehe unten.

Daneben erteilen die Gemeinden zusätzlich noch unterschiedliche Befreiungsgründe. So können Zweitwohnungen steuerfrei sein, wenn

- Wohnungen, von öffentlichen oder gemeinnützigen Trägern zu therapeutischen Zwecken oder für Erziehungszwecke zur Verfügung gestellt werden.

- Wohnungen in Alten-, Altenwohn- und Pflegeheimen, in Einrichtungen zur vorübergehenden Aufnahme pflegebedürftiger Personen und in ähnlichen Einrichtungen.

- Straftäter, die in Justizvollzugsanstalten einsitzen.

- Nebenwohnungen, die Minderjährige oder noch in Ausbildung befindliche Personen bei den Eltern oder bei einem/beiden Elternteil/en innehaben, soweit sie von den Eltern finanziell abhängig sind.

- der Nebenwohnungsinhaber noch nicht 16 Jahre alt ist (Meldepflicht liegt bei den Eltern).

- Nebenwohnungsinhaber Soldat, Zivildienstleistender oder Polizeivollzugsbeamter ist und eine Gemeinschaftsunterkunft bezieht.

- Nebenwohnungsinhaber in der Bundesrepublik gemeldet ist und in einer Beherbergungsstätte einen vorübergehenden Aufenthalt für nicht länger als zwei Monate begründet.

- In Pirna und Hannover sind Studenten ohne Einkommen von der Zweitwohnungsteuer befreit.

- Einige Gemeinden (z. B. Leipzig) schließen Drittwohnungen aus.

Im Einzelfall sollte die jeweilige Satzung zu Hilfe gezogen werden.

Historische Entwicklung

Die erste Zweitwohnungsteuer wurde von der Gemeinde Überlingen (Bodensee) im Jahre 1972 eingeführt. In den darauf folgenden Jahren wurde das „Überlinger Modell“ über alle Instanzen hinweg auf seine Zulässigkeit gerichtlich geprüft. Im Jahre 1983 stufte das Bundesverfassungsgericht die Zweitwohnungsteuer als eine „rechtlich zulässige örtliche Aufwandsteuer“ ein (BVerfG, 6. Dezember 1983, Az. 2 BvR 1275/79).[2]

Es folgten weitere Gemeinden, die glaubten, aufgrund der Zweitwohnungen zusätzliche finanzielle Belastungen geltend machen zu dürfen, z. B. die Anbindung von ganzen Ferienwohnhaussiedlungen. Erst in den letzten Jahren hält diese Steuer verstärkt Einzug in den Stadtstaaten sowie in Universitätsstädten.

In Bayern war die Zweitwohnungsteuer bis zum 1. August 2004 nicht zulässig. Das Kommunalabgabengesetz (KAG) enthielt ein Verbot, nach dem für eine Wohnung keine kommunale Aufwandsteuer erhoben werden konnte. Seit der Aufhebung des Verbots nutzen zahlreiche Städte und Gemeinden diese Möglichkeit.

Gründe für die Einführung

Der Anlass für die Einführung ist die Verteilung der Steuererträge. Dabei werden nur Personen mit Hauptwohnung berücksichtigt. Für eine Person mit Nebenwohnung erhält die jeweilige Gemeinde kein Geld, sie hat allerdings gewisse Mehrausgaben für Einrichtungen, die durch den Zweitwohnungsinhaber typischerweise nur sporadisch genutzt und damit nicht ausgelastet werden (bei Urlaubsregionen z. B. Schwimmbäder).

Das Argument der Mehraufwendungen ist in vielen Fällen jedoch zu bezweifeln. Auch Eigentümer von Ferienwohnungen zahlen die ortsüblichen Grundsteuern und -abgaben und tragen somit in vollem Umfang zur Finanzierung der Gemeindeausgaben bei. Feriensiedlungen werden gegenüber Dauerwohnsiedlungen sogar benachteiligt, z. B. wird im Winter weniger oder gar nicht der Winterdienst durchgeführt.

Von der Zweitwohnsitzsteuer erhoffen sich die Gemeinden folgende Effekte:

- unmittelbar höhere Einnahmen

- höhere Schlüsselzuweisungen durch Ummeldungen.

- Löschung von Karteileichen

Insbesondere Großstädte (z. B. Magdeburg, Dresden) erhoffen sich etwa 75 % der Mehreinnahmen durch erhöhte Schlüsselzuweisungen. Insofern spielt die Effizienz der Zweitwohnungsteuer (Verwaltungsaufwand versus Steuereinnahmen) eine nachgeordnete Rolle.

Argumente gegen die Steuer

Die Steuer sollte ursprünglich den „Luxus“, der durch den Besitz von mehr als einer Wohnung demonstriert wird, besteuern. Allerdings werden insbesondere in Großstädten Zweitwohnungen in der Regel ausbildungs- oder berufsbedingt gehalten. Damit werden Pendler belastet, die für die Ausübung eines Jobs eine weite Entfernung zurücklegen, andererseits auch Studenten, die (in der Regel) nur ein geringes finanzielles Budget zur Verfügung haben. Dementsprechend zeichnen sich Ausnahmen ab.

Ferienorte verlieren aufgrund der hohen Zweitwohnungsteuer an Attraktivität, da die Gemeinden nicht zweifelsfrei Mehraufwand nachweisen können, die Mehreinnahmen nicht zur Erhöhung des touristischen Wertes verwenden. Darüber hinaus wird vergessen, dass Ferienwohnungsbesitzer schon durch Erhalt der Bausubstanz und die regelmäßige Lebenshaltung Finanzmittel im Ort belassen.

Viele Städte, insbesondere Universitätsstädte, zielen ganz offen darauf ab, dass zur Umgehung der Zweitwohnungsteuer einfach die Hauptwohnung umgemeldet wird. So entsteht eine scheinbare Landflucht, und kleineren, ländlichen Gemeinden, gehen u. U. die ihnen eigentlich zustehenden Mittel aus dem Finanzausgleich verloren. Dabei ist die Meldefrage noch im Meldegesetz des jeweiligen Bundeslandes geregelt, so dass der Einwohner sich da mit Hauptwohnung zu melden hat, wo er sich vorwiegend aufhält, Verheiratete/eine Lebenspartnerschaft Führende haben neuerdings im gewissen Rahmen eine Wahlmöglichkeit, wo sie sich mit Haupt- und Nebenwohnung melden wollen.

Kommunen mit Zweitwohnungsteuer

Es gibt bereits eine Anzahl von Städten, die diese Steuer eingeführt haben oder noch einführen wollen. Allein in Baden-Württemberg und Bayern erheben jeweils über 100 Kommunen eine Zweitwohnsitzsteuer. Die mit Abstand höchste Zweitwohnungsteuer erhebt die Stadt Konstanz.

Hier eine unvollständige Auflistung:

- Aachen: 10 % der Jahreskaltmiete

- Augsburg: 10 % der Jahresnettokaltmiete (seit 1. Januar 2005)

- Berlin: 5 % der Jahreskaltmiete

- Bad Nauheim: 10 % der Jahreskaltmiete

- Bielefeld: 10 % der Jahreskaltmiete

- Bochum: 12 % der Jahreskaltmiete

- Bremen: 10 % der Jahreskaltmiete

- Chemnitz: 10 % der Jahreskaltmiete

- Dortmund: 12 % der Jahreskaltmiete

- Dresden: 10 % der Jahreskaltmiete

- Erftstadt: 10 % der Jahresrohmiete, auch für Mobilheime, Wohnmobile, Wohn- und Campingwagen, die zu Zwecken des persönlichen Lebensbedarfes auf einem eigenen oder fremden Grundstück für einen nicht nur vorübergehenden Zeitraum abgestellt werden.

- Erfurt: 16 % der Jahreskaltmiete

- Essen: 10 % der Jahreskaltmiete

- Freising: 10 % der Nettokaltmiete (seit 1. Januar 2007)

- Fürth: 10 % der Nettokaltmiete (seit 1. Januar 2006)

- Garmisch-Partenkirchen: 9 % der Jahreskaltmiete (laut Satzung vom 30. Juni 2006)

- Goslar: 5% der Jahresrohmiete

- Göttingen: 8 % der Jahreskaltmiete

- Halle (Saale): 10 % der Jahreskaltmiete

- Hamburg: 8 % der Jahreskaltmiete

- Hannover: 8 % der Jahreskaltmiete

- Heidelberg: 8 % der Jahreskaltmiete (seit 1. Januar 2006)

- Heringsdorf: (Seebad, dazugehörend Seebad Ahlbeck und Seebad Bansin): Pauschalbetrag zwischen 170 € und 510 € pro Jahr je nach Miethöhe (bis zu 2000 € - 170 €; bis zu 4000 € - 340 €; mehr als 4000 € - 510 €)

- Hildesheim: 10 % der Jahreskaltmiete (seit 1. Januar 2007)

- Kassel: 8 % der Jahreskaltmiete

- Kempten (Allgäu): 10 % der Jahreskaltmiete

- Konstanz: Pauschalbetrag zwischen 400 € und 1625 € pro Jahr je nach Miethöhe (beläuft sich zwischen 19 % und 34 % der Jahresrohmiete) (bis 1650 € – 400 €; bis 2640 € – 575 €; bis 3630 € – 750 €; bis 4620 € – 925 €; bis 5610 € – 1100 €; bis 6600 € – 1275 €; bis 7590 € – 1450 €; über 7590 € – 1625 €)

- Köln: 10 % der Jahreskaltmiete

- Landau in der Pfalz: 10 % der Jahreskaltmiete

- Landshut: 10% der Jahreskaltmiete

- Leipzig: Pauschalbeträge zwischen 145 € und 450 € pro Jahr je nach Miethöhe (das ergibt je nach Fall ca. 8 % bis 16 % der Nettokaltmiete) (Anm.: bis 1.200 € Nettokaltmiete 125 €, bis 2.250 € Nettokaltmiete 200 €, bis 3.500 € Nettokaltmiete 300 €)

- Mainz: 10 % der Jahreskaltmiete

- Magdeburg: 8 % der Jahreskaltmiete

- München: 9 % der Jahreskaltmiete (seit 1. Februar 2006)

- Neubrandenburg: 8 % der Jahreskaltmiete

- Nürnberg: 10 % der Jahreskaltmiete

- Oranienburg: 10 % der Jahresnettokaltmiete/Jahresnettopacht!? (seit 1. Januar 2008, Satzung veröffentlicht Nr. 168 vom 7. Dezember 2007)

- Rostock: 10 % der Jahreskaltmiete

- Saarbrücken: 10 % der Jahreskaltmiete (seit 1. Januar 2008)

- Siegsdorf: 10 % der Jahresrohmiete (seit 1. Januar 2003); 10 € Kleinbetragsregelung, ansonsten siehe Mustersatzung des Bayerischen Gemeindetages

- Solingen: 12 % der Jahreskaltmiete (seit 1. Januar 2007)

- Steinfurt: 10 % der Jahreskaltmiete (seit 1. Januar 2005)

- Trier: 10 % der Jahreskaltmiete (seit 1. Januar 2007)

- Tübingen (seit April 2009)

- Übersee: 8 % der Jahresrohmiete (seit 1. Januar 2005), auch für längerfristig abgestellte Wohnwagen und Wohnmobil

- Überlingen am Bodensee

- Weimar: 13 % der Jahreskaltmiete

- Wittmund: 11 % der Jahreskaltmiete

- Worms: 10 % der Jahreskaltmiete (seit 1. März 2005)

- Wuppertal: 10 % der Jahreskaltmiete (seit 1. Januar 2006)

Rechtliches

Personen, die ihre Zweitwohnung am selben Ort wie die Erstwohnung haben, dürfen nach dem Beschluss des Bundesverfassungsgerichts nicht von der Besteuerung ausgenommen werden (BVerfG, 6. Dezember 1983, Az. 2 BvR 1275/79).

Das Bundesverfassungsgericht hat geprüft, ob eine Zweitwohnungsteuer für Personen zulässig ist, die aufgrund ihrer beruflichen Situation auf die Zweitwohnung (sogenannte „Erwerbszweitwohnung“) angewiesen sind. Dies betrifft insbesondere Berufstätige und ggf. Studierende/Auszubildende, die eine Erstwohnung innehaben.

Für Ehepaare gilt nach Entscheidung des Bundesverfassungsgerichts vom 11. Oktober 2005 eine Ausnahme von der Zweitwohnungsteuerpflicht, wenn in der Satzung Bezug auf die melderechtliche Hauptwohnung genommen wird. Ehepartner, die wegen ihrer Arbeitsstelle eine Wohnung in einer anderen Stadt haben, müssen in solchen Fällen für ihre zweite Wohnung keine Steuern zahlen. Die Richter in Karlsruhe erklärten deswegen die Regelungen der Städte Hannover und Dortmund für nichtig. Zur Begründung führten sie an, eine derart gestaltete Steuer diskriminiere die Ehe und stelle eine besondere Belastung für die Entscheidung der Ehepartner zu einer gemeinsamen ehelichen Wohnung dar.[3]

Dem gegenüber steht noch eine Entscheidung des Oberverwaltungsgerichtes Lüneburg aus. Das Verwaltungsgericht Lüneburg sprach eine Studentin von der Zahlung der Steuer frei, da eine Zweitwohnung stets das Innehaben einer Haupt(Erst-)wohnung voraussetzt (Az. 5 B 34/04[4] und Az. 5 A 118/04[5]). Die Stadt Lüneburg hatte Berufung gegen dieses Urteil eingelegt (Oberverwaltungsgericht Lüneburg, Az. 13 LC 93/05 bzw. 9 LC 7/07).

Laut OVerwG Rheinland-Pfalz (OVerwG RL-P) muss ein Student im Regelfall keine Zweitwohnungsteuer bezahlen (steuerliche Leistungsfähigkeit). Beschluss vom 29. Januar 2007, Aktenzeichen 6 B 11579/06.OVG. dies wurde vom VG Mainz in Hauptsacheverfahren übernommen.

Beim Bundesverwaltungsgericht liegen mehrere Revisionsanträge von Städten vor, die Urteile von Obergerichten/Verwaltungsgerichten, in denen klar festgestellt wird, dass das Innehaben einer Zweitwohnung immer das Innehaben einer Erstwohung voraussetzt, nicht anerkennen wollen.

Quellen

- ↑ (Aktenz.: 5 A 118/04 Pressemitteilung)

- ↑ Bundesverfassungsgericht, Entscheidung vom 6. Dezember 1983, Az. 2 BvR 1275/79

- ↑ Bundesverfassungsgericht, Entscheidung vom 11. Oktober 2005, Az. 1 BvR 1232/00, 1 BvR 2627/03

- ↑ Verwaltungsgericht Lüneburg, Beschluss vom 28. Juli 2004, Az. 5 B 34/04

- ↑ Verwaltungsgericht Lüneburg, Urteil vom 16. Februar 2005, Az. 5 A 118/04

Weblinks

- Allgemeine Informationsseite zur Zweitwohnsitzsteuer

- Zweitwohnungsteuersatzung von Bochum (pdf), Dresden (pdf) und Nürnberg (pdf) (Zum Erreichen der jeweiligen Satzung: auf der jeweiligen, offiziellen Stadtseite Verweisen im Sinne von Rathaus/Verwaltung, Ortsrecht, Kämmerei, Steuer oder Satzung folgen)

- Hamburgisches Zweitwohnungssteuergesetz (HmbZWStG)

- Ein Urteil des Oberverwaltungsgerichts (OVG) Münster

- Urteil des Bundesverwaltungsgerichts vom 17.9.2008 – 9 C 17/07 – NJW 2009, 1097; pdf-Datei

Bitte beachte den Hinweis zu Rechtsthemen!

Wikimedia Foundation.