- Finanzmarktkrise

-

Dieser Artikel wurde aufgrund inhaltlicher Mängel auf der Qualitätssicherungsseite des Portals Wirtschaft eingetragen.

Du kannst helfen, indem Du die inhaltlichen Mängel beseitigst oder Dich an der Diskussion beteiligst.Finanzkrisen sind größere Verwerfungen im Finanzsystem, die durch einen Rückgang der Vermögenswerte und die Zahlungsunfähigkeit zahlreicher Unternehmen der Finanzwirtschaft und anderer Branchen gekennzeichnet sind und die die ökonomische Aktivität in einem oder mehreren Ländern beeinträchtigen.

Inhaltsverzeichnis

Varianten

Prinzipiell wird nach ihrer äußeren Erscheinungsform unterschieden zwischen Bankenkrisen, Währungskrisen, Finanzsystemkrisen und Krisen, in denen ein Land oder einzelne Länder ihre Auslandsschulden nicht mehr bedienen können.[1]

Theorien der Wirtschaftswissenschaft

Eine Theorie zur Erklärung von gesamtwirtschaftlichen Finanzkrisen geht auf Milton Friedman und Anna J. Schwartz zurück. Diese erklärt Finanzkrisen mit einer verfehlten Politik der Zentralbank. Die Reduzierung der Geldmenge in den USA um 30 % zwischen den Jahren 1929 und 1933 betrachten sie als entscheidend für den Verlauf der Weltwirtschaftskrise in den 1930er Jahren.[2]

Die Geldpolitik ist nach Ansicht verschiedener Autoren auch eine Ursache der Finanzkrise ab 2007 - die Geldmenge sei durch die expansive Geldpolitik der US-Zentralbank aufgebläht worden[3]. Auch wird die jahrelange Politik niedriger Zinsen der japanischen Zentralbank (Bank of Japan) genannt. Über die internationalen Finanzmärkte, insbesondere über die sog. Carry-Trades, übertrugen sich die niedrigen Zinssätze auf andere Volkswirtschaften und führten dort zu steigenden Vermögenspreisen.[4] Kritisiert wird an der Geldpolitik die „direkte Inflationssteuerung“, wenn der Preisindex eines Warenkorb stabil gehalten wird. Es sei jedoch erforderlich, auch die Vermögenspreise zu beachten.[5] Schließlich werden Ungleichgewichte im internatinalen Handel genannt. Indem Länder mit Nettoexporten wie China und Japan ihre Exporte in Länder mit Nettoimporten wie USA oder Spanien dadurch finanzieren, dass sie deren Staatspapiere aufkaufen, drückt dies in diesen Ländern das Zinsniveau und verursacht steigende Vermögenspreise. Diese Handels- und Wechselkurspolitik wird auch als Bretton Woods II bezeichnet.[6] Der US-Zentralbankchef Ben Bernanke erklärt das weltweit niedrige Zinsniveau mit einem Überangebot an Ersparnissen („savings glut“). Während Schwellenländer versuchten Devisenreserven anzusparen, hätte es in den reifen Industrieländern wegen der bereits erreichten hohen Kapitalintensität einen Mangel an heimischen Investitionsmöglichkeiten gegeben.[7]

Eine Renaissance erlebt auch die monetäre Überinvestitionstheorie[8] nach Friedrich August von Hayek und Knut Wicksell. Gemäß der monetären Überinvestitionstheorie kommt es zu einem Anstieg der internen Verzinsung der Unternehmen, also des „natürlichen Zinssatzes“, etwa durch technischen Fortschritt, über den bestehenden Geldzinssatz. Auf dem Kapitalmarkt steigt die Nachfrage nach Krediten, um neue Investitionen zu finanzieren. Zunächst nährt die zusätzliche Liquidität den Aufschwung, in dessen Verlauf auch Investitionsprojekte mit niedrigeren (erwarteten) Renditen finanziert werden.[9]

Nach Hayek führt die größere Nachfrage nicht zu einem Anstieg der Zinssätze, weil die Banken die allgemeine Wirtschaftsbelebung als Anreiz verstehen, das Kreditangebot mit der Nachfrage auszuweiten. Erst mit zeitlicher Verzögerung passt sich der Geldzinssatz an den natürlichen Zinssatz an. Dann können sich Sachinvestitionen als überdimensioniert herausstellen. Investitionsprojekte, die zum bisherigen Geldzinssatz noch rentabel waren, werden abgebrochen. Die Strukturbereinigung zieht Unternehmen, Konsumenten und Finanzinstitute in den Strudel der Krise. Nach Wicksell müsste die Zentralbank rechtzeitig den Leitzins anheben, um der Überinvestitionskrise vorzubeugen.[9] Auch Hayek empfiehlt eine rechtzeitige Anhebung des Leitzinssatzes durch die Zentralbank, ohne dass aber dadurch die Finanzkrisen völlig vermieden werden können.[10] „Was die Krisenbewältigung betrifft, so gelingt diese, ganz grob gesprochen, nur durch einen Abbau der Überkapazitäten, also deren Liquidation. Die Handlungsempfehlung ist einfach: Nichtstun.“[8]

Ein auf den Postkeynesianer Hyman Minsky und Charles P. Kindleberger zurückgehender Ansatz erklärt Finanzkrisen als Ergebnis exzessiver Spekulation in einer boomenden Konjunktur.[2] In der Theorie von Minsky verfolgen die Investoren nach einer Krise zunächst eine abgesicherte Finanzierung. Die Einnahmen, die den Investitionen folgen, reichen aus, um die Kredite zurückzuzahlen. Erweist sich das wirtschaftliche Wachstum als stabil, erscheint eine spekulative Finanzierung rentabel. Die Einnahmen reichen jetzt nur noch aus, um die Zinsen der aufgenommenen Kredite zu bedienen. Die Kredite selbst werden durch neu aufgenommene Kredite abgelöst. Schließlich gehen die Investoren zur Ponzi-Finanzierung über, benannt nach Charles Ponzi. Sogar um die Zinslast finanzieren zu können, werden jetzt zusätzliche Kredite aufgenommen. Die Investoren erwarten aber weiterhin, dass ganz zum Schluss die Einnahmen aus der Investition ausreichen, um allen aufgelaufenen Verpflichtungen genügen zu können. Insgesamt ist aber die Wirtschaft immer labiler geworden und in einer Krise kommt es zu Insolvenzen und zu einer Bilanzbereinigung bei den Investoren. Nach der Krise beginnt mit der jetzt zunächst wieder abgesicherten Finanzierung ein neuer Zyklus.[11]

Geschichte

Antike Krisen

- Geldentwertung im siebten Jahrhundert vor Christus durch König Midas.

Medias erkannte, dass er angesichts des begrenzten Vorrats an Metallen für die Münzproduktion, die Geldmenge durch die Senkung des Metallgehalts pro Münze erhöhen konnte. Die Folge war eine Trennung der Geld- und Kreditpolitik und eine Globalisierung des Zahlungsmittels. Sparer, die in Medias "Leichtgeld" ihr Vermögen anlegten, büßten durch diesen Geldüberhang und den nun fälligen Währungsschnitt ihre Kaufkraft ein. Sinnbildlich wird die Finanzierunstechnik Midas durch die Redewendung symbolisiert, dass alles, was Medias anfasst, sich in Gold verwandelt. Sogar Wasser. Nach der Erzählung von Herodot starb Medias, weil er am zum Gold verwandelten Wasser erstickte.

- Die römische Finanzkrise in Asia im 1. Jahrhundert v. Chr. führt zum Dritten Mithridatischen Krieg. [12]

Der Anwalt und Senator Marcus Tullius Cicero beschrieb die Krise 66 v. Chr.:

- Als sehr viele Leute große Vermögen in Asien verloren hatten, brach das Kreditgeschäft in Rom wegen der geminderten Zahlungsfähigkeit zusammen. Es ist nämlich unmöglich, dass viele Menschen Hab und Gut einbüßen, ohne dass sie noch andere mit sich ins gleiche Unglück reißen. Bewahrt den Staat vor dieser Gefahr! Es sind nämlich - glaubt mir dieses, weil ihr es selbst seht - dieses Kreditwesen und dieser Finanzmarkt, welcher in Rom auf dem Forum seinen Mittelpunkt hat, mit dem Geldwesen in Asien eng verflochten. Jene Dinge dort in Asien können nicht zusammenbrechen, ohne dass die hiesige Finanzwirtschaft von derselben Erschütterung erfasst wird und ebenfalls zusammenbricht.[13] (De Imperio Cn. Pompei - 19)

Niederlande

- Am 7. Februar 1637 platzt die seit zirka 1634 andauernde Tulpenzwiebelspekulation in Holland.

Tulpenzwiebeln wurden auf Auktionen und an der Börse zum Spekulationsobjekt. Ab 1630 blühte auch der Handel mit Optionsscheinen auf Tulpenzwiebelanteile. Die Preise explodierten und stiegen von 1634 bis 1637 auf mehr als das fünfzigfache an. In Amsterdam wurde ein komplettes Haus für drei Tulpenzwiebeln verkauft. Viele Zwiebeln kosteten mehrere tausend Gulden, der höchste Preis für die wertvollste Tulpensorte, Semper Augustus, lag Anfang 1637 bei 10.000 Gulden für eine einzige Zwiebel, zu einer Zeit, als ein Zimmermann rund 250 Gulden im Jahr verdiente. Die Spekulation war zur Spekulationsblase gediehen. [14]

Große Krisen

- Wirtschaftskrise von 1857 (erste Weltwirtschaftskrise)

- Gründerkrise 1873

- Weltwirtschaftskrise von 1929

Die Krisen von 1873 und 1929 führten auch zu reaktionären Formen der Geldkritik. Insbesondere das antisemitische Erklärungsmodell der Trennung von "raffenden" jüdischem Finanzkapital und "schaffenden" deutschem Realkapital wurde verbreitet. Der Antisemitismus in der Gründerzeit wurde Bestandteil des Bismarckschen „Regulationsmodells“. Die Weltwirtschaftskrise von 1929 beeinflusste auch wesentlich das Ende der Weimarer Republik. Die antisemitische Geldkritik war ein wesentlicher Bestandteil des Nationalsozialismus.[15]

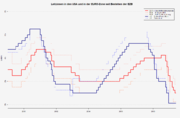

Seit dem Ende des 19. Jahrhunderts haben Finanzkrisen in den betroffenen Ländern durchschnittlich jeweils volkswirtschaftliche Kosten in Höhe von 5 bis 10 Prozent des Bruttoinlandsproduktes verursacht und etwa zwei bis drei Jahre gedauert.[16]

Globale Krisen nach Bretton Woods

Grenzüberschreitende Finanzkrisen nach dem Ende des Bretton-Woods-Systems waren u. a. die

- US-Sparkassenkrise in den 1980er Jahren

- Lateinamerikakrise in den 1970er und 1980er-Jahren

- Japanische Bankenkrise in den 1990er-Jahren

- Asienkrise der Jahre 1997 und 1998

- Russlandkrise der Jahre 1998 und 1999

- Brasilienkrise 1999

- Dotcom-Krise wurde durch eine im März 2000 geplatzte Spekulationsblase ausgelöst.

- Finanzkrise ab 2007 (Subprime-Krise)

Eine im Wesentlichen auf Mexiko beschränkte Krise war die Peso- oder Tequila-Krise der Jahre 1994 und 1995.

Angeregt durch die Finanzkrise ab 2007 wurde „Finanzkrise“ in Deutschland zum Wort des Jahres 2008 gekürt.

Siehe auch

Literatur

Wirtschaftswissenschaftliche Literatur

- Frankin Allen and Douglas Gale: Understanding financial crises. Oxford University Press, Oxford and New York 2007, ISBN 978-0-19-925141-4. (Umfassende Darstellung für Leserinnen und Leser mit wirtschaftswissenschaftlichen Grundkenntnissen.)

- Hyman P. Minsky: John Maynard Keynes. Finanzierungsprozesse, Investition und Instabilität des Kapitalismus (Postkeynesianische Ökonomie 5), deutsch: Marburg 1990. ISBN 3-926570-06-7

- Frederic S. Mishkin: The next great globalization. How disadvantaged nations can harness their financial systems to get rich. Princeton University Press, Princeton and Oxford 2006, ISBN 978-0-691-12154-3. (Das Buch nimmt vornehmlich die Perspektive von Entwicklungs- und Schwellenländern ein; es werden aber auch grundsätzliche Probleme des Finanzsystems diskutiert und Handlungsempfehlungen formuliert.)

Einzelnachweise

- ↑ International Monetary Fund: World economic outlook. Financial crisis: causes and indicators. Washington, May 1998, S. 74 ff.

- ↑ a b Marcel V Lähn: Hedge Fonds, Banken und Finanzkrisen: Die Bedeutung außerbilanzieller Leverage-effekte durch Finanzderivate für das Risikomanagement von Finanzinstituten und das systematische Risiko des globalen Finanzsystems. Veröffentlicht von DUV, 2004 S.7

- ↑ [1] Gutachten des Sachverständigenrats zur Begutachtung der gesamtwirtschaftlichen Entwicklung, Jahresgutachten 2008/09, Drittes Kapitel „Das Finanzsystem auf der Intensivstation - 1. Zur Genesis der Krise“; Michael Wohlgemuth und Joachim Zweynert: Wie steht es mit dem Comeback des Keynesianismus?Rückbesinnung auf ordnungspolitische Grundsätze gegen aktivistische "Bastard-Keynesianer"

- ↑ „Carry trades undermining central bank policies“ In: Richard C. Koo: The Holy Grail of Macroeconomics: Lessons form Japan’s Great Recession.. John Wiley and Sons (Asia), Singapur 2008, ISBN 974-0470-82387-3, S. 197ff..

- ↑ Wolfgang Münchau: Kernschmelze im Finanzsystem.. Hanser, München 2008, ISBN 978-3-446-41847-9, S. 130ff..

- ↑ Michael P. Dooley, David Folkerts-Landau, and Peter Garber, September 2003, An Essay on the Revived Bretton Woods System; NBER Working Paper No. 9971, [2]; Wolfgang Münchau a.a.O. S. 159ff.

- ↑ Remarks by Governor Ben S. Bernanke: „The global saving glut and the U.S. current account deficit“. Richmond, Virginia, 10. März 2005.

- ↑ a b Hans-Helmut Kotz: Die Wiederkehr des Zyklus – und die neue Debatte um die Stabilisierungspolitik

- ↑ a b Gunther Schnabl /Andreas Hoffmann: Geldpolitik, vagabundierende Liquidität und platzende Blasen in neuen und aufstrebenden Märkten Download vom Wirtschaftsdienst 2007/4

- ↑ Friedrich August von Hayek: Geldtheorie und Konjunkturtheorie, Wien/Leipzig 1929

- ↑ Marc Schnyder: Die Hypothese finanzieller Instabilität von Hyman P. Minsky. Dissertation an der Universität Freiburg i.Ue., 2002 (PDF), S. 72ff.

- ↑ Maximilian Pisacane: Finanzkrise im antiken Rom. Als die Weltmacht in die Finanzkrise rutschte. In: Handelsblatt vom 26. November 2008.

- ↑ Maximilian Pisacane: Finanzkrise im antiken Rom. Als die Weltmacht in die Finanzkrise rutschte. In: Handelsblatt vom 26. November 2008.

- ↑ Vgl. Tulpenzwiebelspekulation; SWR [3]; Tulpenfieber (Tulipmania) - 3sat-Reportage; Winand von Petersdorff: Eine Blumenzwiebel für 87.000 Euro. FAZ-Online vom 18. März 2008

- ↑ Gerhard Hanloser: Krise und Antisemitismus. Eine Geschichte in drei Stationen von der Gründerzeit über die Weltwirtschaftskrise bis heute. Münster, 2004.; Ulrich Enderwitz (1998): Antisemitismus und Volksstaat. Zur Pathologie kapitalistischer Krisenbewältigung. Freiburg.

- ↑ Franklin Allen and Douglas Gale: An introduction to financial crises. http://fic.wharton.upenn.edu/fic/papers/07/0720.pdf, S. 5.

Wikimedia Foundation.