- Kindergeld (Deutschland)

-

Das Kindergeld ist in Deutschland zum Teil Ausgleich für die Besteuerung des Existenzminimums von Kindern und für den darüber hinausgehenden Teil eine Sozialleistung, Familienförderung genannt.

Rechtsgrundlage, Höhe, Zuständigkeit

Rechtsgrundlage für das Kindergeld ist für unbeschränkt Steuerpflichtige das Einkommensteuergesetz (§§ 31 f. und §§ 62 ff. EStG), für beschränkt Steuerpflichtige [mit weiteren Voraussetzungen] das Bundeskindergeldgesetz (BKGG).

Das Kindergeld beträgt in Deutschland gemäß § 66 Abs. 1 EStG bzw. § 6 Abs. 1 Bundeskindergeldgesetz seit Januar 2010 für das erste und zweite Kind jeweils 184 Euro monatlich, für das dritte Kind 190 Euro und für das vierte und jedes weitere Kind 215 Euro monatlich.

Kindergeld kann in der Regel nur bei der zuständigen Familienkasse beantragt werden. Für Angehörige des öffentlichen Dienstes ist die Vergütungsstelle zugleich Familienkasse, sofern der Angehörige des öffentlichen Dienstes in Deutschland wohnhaft ist.

Nachweis

Das Vorhandensein der Kinder ist durch amtliche Unterlagen nachzuweisen, wie beispielsweise Lebensbescheinigung, für außerhalb des Haushalts lebende Kinder, oder die Geburtsurkunde, wenn sie innerhalb von sechs Monaten nach der Geburt des Kindes vorgelegt wird und darin der Eltern-Wohnort angegeben ist.

Anspruchsberechtigte

Grundsätzlich sind Eltern oder Pflegeeltern anspruchsberechtigt (siehe § 62 EStG). Das Kind selbst ist nicht anspruchsberechtigt. Lebt das Kind bei den Großeltern oder bei Pflegeeltern, können diese kindergeldberechtigt sein. Anspruch auf Kindergeld haben nur deutsche Staatsbürger oder EU-Bürger (oder Norweger, Isländer oder Schweizer). In Deutschland wohnende Ausländer, welche nicht Angehörige eines Mitgliedstaates der Europäischen Union sind, können Kindergeld erhalten, wenn sie eine Niederlassungserlaubnis oder bestimmte Formen der Aufenthaltserlaubnis besitzen. Voraussetzung ist ferner ein Wohnsitz oder gewöhnlicher Aufenthalt in Deutschland. Wer im Ausland wohnt, kann Kindergeld erhalten, wenn er in Deutschland unbeschränkt einkommensteuerpflichtig ist. Für Grenzgänger gilt das Kindergeldrecht des Beschäftigungsstaates. Eine Ausnahme bildet aufgrund eines Abkommens die Schweiz: Solange ein in der Schweiz versicherungspflichtig beschäftigter Elternteil in Deutschland lebt, wird ihm das deutsche Kindergeld ausbezahlt.

Verwandtschaftliche Beziehung

Als Kinder werden im ersten Grad mit dem Antragsteller verwandte Kinder berücksichtigt (leibliche und adoptierte Kinder) und Enkelkinder, die der Antragsteller in seinen Haushalt aufgenommen hat sowie Pflegekinder, mit denen der Antragsteller durch ein familienähnliches, auf längere Dauer berechnetes Band verbunden ist. Anspruch auf Kindergeld haben die Eltern, nicht die Kinder. Eine Ausnahme besteht nur bei Vollwaisen oder bei unbekanntem Aufenthalt der Eltern. Der Kindergeldanspruch kann jedoch von den Eltern an die Kinder abgetreten werden, so dass diese das Kindergeld selbst geltend machen können.

Wohnsitz des Kindes

Es werden grundsätzlich nur Kinder mit einem Wohnsitz in Deutschland, der EU oder dem EWR berücksichtigt. Es bestehen aber auch Ausnahmen.

Vermisste Kinder

Laut „Dienstanweisung zur Durchführung des Familienleistungsausgleichs nach dem X. Abschnitt des Einkommensteuergesetzes (DA-FamEStG) Stand August 2004“ (Seite 15)[1] haben Eltern das Recht auf Kindergeld, solange das Kind als vermisst gilt. Diese Regelung gilt bis zur Vollendung des 18. Lebensjahres. Diese Regelung gilt auch bei internationaler Kindesentführung, wenn ein Kind von einem Elternteil ins Ausland entführt bzw. entzogen wird. Bei einer widerrechtlichen Kindesentziehung gelten Besonderheiten (BFH-Urteile vom 19. März 2002 VIII R52/01; vom 30. Oktober 2002 VIII R86/00). Bei Entführung des Kindes ins Ausland kommt es nur zur Beendigung des inländischen Wohnsitzes, wenn die Umstände darauf schließen lassen, dass das Kind nicht zurückkehren wird. Auch bei längerer Abwesenheit des Kindes bleibt der inländische Wohnsitz und damit die Zugehörigkeit zum Haushalt des inländischen Elternteils erhalten, wenn dieser umgehend die erforderlichen Schritte für die Rückführung des Kindes einleitet und die sonstigen Umstände eine Rückkehr des Kindes erfolgversprechend erscheinen lassen.

Altersgrenzen

Kinder bis 18 Jahre

Kindergeld wird mindestens bis zur Vollendung des 18. Lebensjahres[2] gezahlt. Bei minderjährigen Kindern spielt es keine Rolle, ob das Kind eigenes Einkommen hat.

Erwerbslose Kinder: Bis 21 Jahre

Steht das Kind in keinem Beschäftigungsverhältnis und ist es bei der Agentur für Arbeit oder einem anderen für das Arbeitslosengeld II zuständigen Leistungsträger (Arbeitsgemeinschaft/Kommune) arbeitssuchend gemeldet, kann das Kindergeld bis zur Vollendung des 21. Lebensjahres bezogen werden.

Kinder in Ausbildung oder auf der Suche nach einer Ausbildung: Bis 25 Jahre

Geht das Kind noch zur Schule, macht es eine Berufsausbildung oder studiert es, besteht der Kindergeldanspruch über das 18. Lebensjahr hinaus, bis das Kind das 25. Lebensjahr vollendet hat. Das Kindergeld wird in einer Übergangsphase zwischen zwei Ausbildungsabschnitten fortgezahlt, soweit die Übergangsphase nicht länger als vier Monate dauert.

Für ein volljähriges Kind steht bis zur Vollendung des 25. Lebensjahres Kindergeld zu, wenn es bei der Arbeitsagentur oder der für das Arbeitslosengeld II zuständigen Behörde ausbildungssuchend gemeldet ist.

Behinderte Kinder: Ohne altersmäßige Begrenzung

Für behinderte Kinder, die sich aufgrund ihrer Behinderung nicht selbst unterhalten können, besteht Kindergeldanspruch ohne altersmäßige Begrenzung. Die Behinderung muss vor Vollendung des 25. Lebensjahres eingetreten sein bzw. vor dem 1. Januar 2007 und vor Vollendung des 27. Lebensjahres (§ 52 Abs. 40 EStG).

Verschiebung der Altersgrenzen

In Einzelfällen wird gemäß § 32 Abs. 5 EStG über das 25. Lebensjahr hinaus noch Kindergeld gezahlt. Dies ist dann der Fall, wenn ein Kind während der Schul- oder Berufsausbildung oder des Studiums den gesetzlichen Grundwehrdienst oder Zivildienst geleistet, sich freiwillig für nicht mehr als drei Jahre zum Wehrdienst verpflichtet oder eine vom Grundwehrdienst befreiende Tätigkeit als Entwicklungshelfer ausgeübt hat.

Bei Verpflichtung im Katastrophenschutz wie der Dienst bei der Freiwilligen Feuerwehr, wird der Fall von der Familienkasse individuell geprüft.

Früher geltende Altersgrenzen

Die früher geltende 27-Jahre-Grenze wurde gemäß § 52 Abs. 40 Satz 7 EStG in Stufen auf 25 Jahre gesenkt:

- Geburtsjahr bis 1981: Kindergeld bis zur Vollendung des 27. Lebensjahres

- Geburtsjahr 1982: Kindergeld bis zur Vollendung des 26. Lebensjahres

- Geburtsjahr ab 1983: Kindergeld bis zur Vollendung des 25. Lebensjahres

Mit der Änderung der Altersgrenzen entfällt für die betroffenen Personen ggf. auch die Möglichkeit der Beihilfeberechtigung im Beamtenrecht.

Einkommensgrenze ab 18

Jahr Einkommensgrenze bis 2001 14.040 DM (7.179 EUR) 2002 – 2003 7.188 EUR 2004 – 2009 7.680 EUR 2010 – 2011 8.004 EUR ab 2012 Grenze entfällt Eigene Einkünfte und Bezüge eines volljährigen Kindes können zum Verlust des Kindergeldes führen, wenn diese eine bestimmte Grenze überschreiten (siehe unten). Ab dem 1. Januar 2012 wird diese Einkünfte- und Bezügegrenze entfallen.[3]

Die Grenze für eigene Einkünfte und Bezüge jährlich gem. § 32 Abs. 4 Satz 2 Einkommensteuergesetz beträgt 8.004 Euro (2011). Besteht der Kindergeldanspruch nur während eines Teiles des Kalenderjahres, wird die Einkommensgrenze nach vollen Kalendermonaten berechnet. Ebenfalls nach Monaten (also Zwölfteln) bemessen werden der Arbeitnehmerpauschbetrag und die Kostenpauschale.

Zu den eigenen Einkünften des Kindes zählen alle Einkünfte des Kindes. Einkünfte sind steuerpflichtige Überschüsse, Gewinne oder Verluste aus einer der sieben steuerlichen Einkunftsarten. Eigene Bezüge sind alle Einnahmen in Geld oder Geldeswert, soweit sie nicht schon in den steuerpflichtigen Einkünften enthalten sind; diese Bezüge dürfen um eine Kostenpauschale von 180 Euro gekürzt werden.

Beiträge für vermögenswirksame Leistungen (VL) können nicht vom Einkommen abgezogen werden.[4]

Wenn die eigenen Einkünfte und Bezüge des Kindes nach Abzug der im Folgenden genannten Beiträge höher sind als die Einkommensgrenze, besteht kein Kindergeldanspruch: das für das laufende Jahr bereits erhaltene Kindergeld muss komplett zurückgezahlt werden. Arbeitet das Kind allerdings in einer Übergangszeit zwischen zwei Ausbildungsabschnitten, so besteht in dieser Zeit kein Kindergeldanspruch, sodass das Einkommen aus dieser Zeit nicht in die Berechnung des Kindergeldes für die übrigen Monate des Jahres eingeht.[5]

Im Juli 2010 entschied das Bundesverfassungsgericht in Karlsruhe, dass es eine Verfassungsbeschwerde zum Grenzbetrag beim Kindergeld nicht zur Entscheidung annimmt, unter anderem mit der Begründung, dass diese Regelung den Vollzug der betroffenen Norm durch die Finanzverwaltung erheblich vereinfache.[6]

Von den Einkünften abzuziehende Beträge

Beiträge zur gesetzlichen Sozialversicherung sowie Aufwendungen des Kindes als freiwilliges Mitglied einer gesetzlichen Krankenversicherung für die Beiträge zur Kranken- und Pflegeversicherung werden bei der Ermittlung der eigenen Einkünfte und Bezüge des Kindes abgezogen. Ebenso verhält es sich mit Beiträgen eines beihilfeberechtigten Kindes für eine private Kranken- und Pflegeversicherung.

Weiterhin werden bei einer nicht selbständigen Arbeit, bei der eine Gehaltsumwandlung in eine betriebliche Altersvorsorge wie Direktversicherung oder Pensionskasse stattfindet, für diese Art der Altersvorsorge die Einkünfte nicht mitgerechnet.[7]

Beiträge zu einem so genannten Riester-Rentenvertrag müssen ebenfalls von den Einkünften abgezogen werden.[8]

Bei den Einkünften aus nicht selbstständiger Arbeit ist der Werbungskostenpauschbetrag zu berücksichtigen, falls keine höheren Werbungskosten geltend gemacht werden.

Antragsverfahren

Kindergeld wird nur auf schriftlichen Antrag gewährt. Ein Anspruch auf Kindergeld besteht grundsätzlich für jeden Monat, in dem wenigstens an einem Tag die Anspruchsvoraussetzungen vorgelegen haben. Der Kindergeldanspruch verjährt gemäß § 45 Sozialgesetzbuch I vier Jahre nach dem Jahr der Entstehung. Zur Antragstellung für behinderte Kinder über 27 Jahren werden ein gültiger Schwerbehindertenausweis und das Attest eines Arztes über den Beginn der Behinderung benötigt.

Die Familienkasse der Agentur für Arbeit prüft in bestimmten Abständen, ob die Voraussetzungen für den Kindergeldanspruch noch vorliegen und das Kindergeld in der richtigen Höhe gezahlt wird. Bei Beschäftigten im öffentlichen Dienst ist die Personalstelle der Beschäftigungsdienststelle die zuständige Familienkasse.

Nach § 60 Sozialgesetzbuch I ist der Kindergeldempfänger verpflichtet, Änderungen zu melden.

Vom Kindergeld abhängige Vergünstigungen

Vom Kindergeldbezug sind weitere Zulagen abhängig (Kinderadditive). Wer pro Kalenderjahr für mindestens einen Monat Kindergeld bekommt, hat auch Anspruch auf die Kinderzulagen bei der Riester-Rente. Das gleiche gilt für die Kinderzulage zur Eigenheimzulage.

Für jeden Monat, in dem Kindergeld gezahlt wird, erhalten Beamte und nach BAT bezahlte Mitarbeiter des öffentlichen Dienstes einen entsprechenden Zuschlag zum Ortszuschlag, Beamte erhalten zusätzlich den Familienzuschlag. Mit der Einführung des TVöD wird ein Kinderzuschlag bei Arbeitnehmern im öffentlichen Dienst nur noch für Kinder, die vor dem 1. Januar 2006 geboren wurden, als Besitzstandszulage gewährt.

In den meisten Bundesländern und Gemeinden wurde vom Vergütungssystem BAT auf TV-L gewechselt. Dieses Tarifsystem berücksichtigt keinen Zuschlag mehr für Kinder.

An bayerischen Hochschulen müssen Studenten, deren Eltern für mindestens drei Kinder Kindergeld zusteht, keine Studiengebühren zahlen.

Steuerfreibetrag

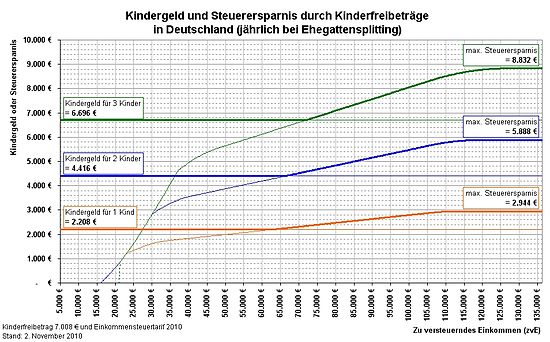

Deutschland ist europaweit das einzige Land, das Kindergeld in erster Linie zur verfassungsrechtlich garantierten Freistellung des Existenzminimums von der Einkommensteuer gewährt.[9] Das Finanzamt prüft im Rahmen der Einkommensteuerveranlagung von Amts wegen, ob der Abzug der Kinderfreibeträge günstiger ist als das Kindergeld (Günstigerprüfung). Ergibt sich aus der Günstigerprüfung, dass der Steuervorteil aufgrund des Kinderfreibetrages höher ist als das Kindergeld, wird dem Steuerpflichtigen der überschießende Betrag ausgezahlt. Im umgekehrten Fall bleibt es beim Kindergeld.

Bei Eltern mit einem hohen zu versteuernden Einkommen ist der Abzug des Kinderfreibetrags vorteilhafter als das Kindergeld; bei Eltern mit einem niedrigen zu versteuernden Einkommen ist das Kindergeld als Sozialleistung von Vorteil.

Seit 2004 genügt für diese Anrechnung auf den Kinderfreibetrag der Anspruch auf Kindergeld, unabhängig davon, ob es wirklich ausbezahlt wurde; seit 2007 werden auch etwaige ausländische Ansprüche angerechnet.

Das Bundesverfassungsgericht hat diese Praxis für zulässig erklärt: Der Gesetzgeber darf die Steuerfreistellung des Existenzminimums auch durch die Zahlung von Kindergeld gewährleisten.[10] Damit ist nur derjenige Teil des Kindergeldes, der höher ist als die Steuerersparnis durch den Kinderfreibetrag, eine echte Förderung der Familien. Dieser Anteil „echter“ Förderung sinkt mit steigendem Einkommen: bei einem zu versteuernden Einkommen von etwa 27.000 Euro beträgt er für Steuerpflichtige, die nach der Splittingtabelle besteuert werden, nur noch ein Drittel. Komplett verschwunden ist der Förderanteil ab einem zu versteuernden Einkommen von rund 63.500 Euro bei Verheirateten mit 1 Kind. Bei Alleinerziehenden liegt diese Grenze bei ca. 33.500 Euro (Tarif 2010).

Unterhaltsansprüche

Kindergeld ist gemäß § 1612b BGB zur Deckung des Barbedarfs zu verwenden. Dies bedeutet, dass sich der aus dem Unterhaltsanspruch resultierende Zahlbetrag um das ganze oder hälftige Kindergeld vermindert.

Lebt der minderjährige Unterhaltsgläubiger (= Kind) bei einem Elternteil (= Unterhaltspflicht des zweiten Elternteiles wird durch Betreuung des Kindes erfüllt; § 1606 Abs. 3 Satz 2: Der Elternteil, der ein minderjähriges unverheiratetes Kind betreut, erfüllt seine Verpflichtung, zum Unterhalt des Kindes beizutragen, in der Regel durch die Pflege und die Erziehung des Kindes), vermindert sich der Zahlbetrag des anderen barunterhaltspflichtigen Elternteils um die Hälfte des (dem zweiten Elternteil ausbezahlten) Kindergeldes, § 1612b Abs. I Nr. 1 BGB.

In allen anderen Fällen wird das Kindergeld in voller Höhe auf den Unterhaltsanspruch angerechnet, § 1612b Abs. I Nr. 2 BGB.

Kindergeld und Arbeitslosengeld II

Das Kindergeld wird bei Empfängern von Arbeitslosengeld II zum Einkommen gerechnet, wenn es nicht von den Kindern selbst zur Deckung ihres eigenen Bedarfs (Lebensunterhalt) benötigt wird. Das ist zum Beispiel der Fall, wenn das Kind ausreichende Unterhaltsleistungen erhält. Diese Regelung gilt nur für minderjährige Kinder, so dass bei volljährigen Kindern das Kindergeld immer Einkommen der Eltern (bzw. des Kindergeldberechtigten) darstellt. Für volljährige Kinder gibt es allerdings eine Ausnahme in § 1 Abs. 1 Nr. 8 Alg II-V (Verordnung zum Arbeitslosengeld II). Leben volljährige Kinder nicht im Haushalt des Hilfebedürftigen und wird das für diese Kinder gezahlte Kindergeld nachweislich an sie weitergeleitet, wird es nicht als Einkommen angerechnet.

Einmalbetrag 100 Euro im Jahr 2009

Im Jahr 2009 gab es (im Rahmen des Konjunkturpakets II) zum Kindergeld einen Einmalbetrag von 100 Euro pro Kind. Nach § 6 (3) BKGG erhielten ihn alle Kinder, für die Anfang 2009 Kindergeld gezahlt wurde. Die Auszahlung erfolgte mit den normalen Kindergeldzahlungen im April 2009.[11] Für alle anderen Kinder, die erst später im selben Jahr Kindergeld bezogen, wurde die Zahlung auf Antrag getätigt. Wurde das Kindergeld direkt an das Kind oder eine dritte Person abgezweigt, erhielt dies/e auch den Einmalbetrag.

Kritik

- Auszahlungsmodalitäten/Zuständigkeit: Das Kindergeld ist überwiegend im Einkommensteuergesetz geregelt. Für die Auszahlung zuständig sind jedoch nicht die Finanzämter, sondern die Familienkassen bzw. für im öffentlichen Dienst Beschäftigte der Arbeitgeber. Missbrauch durch doppelte Auszahlung ist dadurch möglich.[12] Einige Auszahlungen erfolgen verspätet und fehlerhaft.[13]

- Bürgerschaftliches Engagement: Kinder, die sich über mehrere Monate oder ein bis zwei Jahre (außerhalb von z. B. FSJ/FÖJ) ehrenamtlich engagieren, erhalten kein Kindergeld.

- Einkommensgrenze: Bei Überschreiten der Einkunftsgrenze endet das Kindergeld (anders als z. B. beim BAföG) abrupt und muss sogar ggf. für vergangene Zeiträume zurückgezahlt werden. Verfassungsbeschwerden gegen diese Regelung wurden bisher vom Bundesverfassungsgericht nicht zur Entscheidung angenommen.[14]

- Die Auszahlung erfolgt auch bei volljährigen Kindern, die sich noch in der Ausbildung befinden, in der Regel an die Eltern.

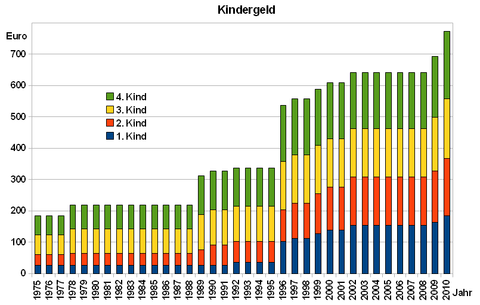

Historische Entwicklung

Das Kindergeld wurde in Deutschland zur Zeit des Nationalsozialismus unter dem Namen „Kinderbeihilfe“ für „arische“ Familien eingeführt. Im September 1935 erhielten kinderreiche Familien zunächst eine einmalige Kinderbeihilfe, ab April 1936 wurde eine monatliche Kinderbeihilfe eingeführt.[15] Arbeiter- und Angestelltenfamilien, die ein Monatseinkommen unter 185 Reichsmark hatten, erhielten ab dem fünften Kind monatlich 10 Reichsmark. Ab 1938 gab es dieses Kindergeld bereits ab dem dritten Kind.

Ab 1954 begannen in der Bundesrepublik Deutschland die bei den Berufsgenossenschaften angesiedelten Familienausgleichskassen damit, für das dritte und jedes weitere Kind ein Kindergeld von 25 DM auszuzahlen. Finanziert wurde dieses durch Arbeitgeberbeiträge. 1955 wurde dieses von den Arbeitsämtern auch an Arbeitslose ausgezahlt. Ab 1961 bekamen Familien bereits für das zweite Kind Kindergeld, das nun aus Bundesmitteln finanziert und von der damaligen Bundesanstalt für Arbeit ausgezahlt wurde. Nachdem 1964 die Familienausgleichskassen aufgelöst wurden, wurde die Zuständigkeit für das Kindergeld vollständig der Bundesanstalt übertragen.

Seit 1975 wird das Kindergeld auch für das erste Kind gezahlt. Gleichzeitig wurde der Steuerfreibetrag abgeschafft, 1983 jedoch wieder eingeführt. Trotz schrittweiser Erhöhungen des Freibetrages wurde das Existenzminimum von Kindern teilweise versteuert. Das änderte sich erst 1996, als das Existenzminimum für Kinder von der Besteuerung freigestellt wurde. Zeitgleich wurde allerdings erstmals die Anrechnung auf den Freibetrag eingeführt.

Anfang 1988 entschied das Bundessozialgericht in Kassel, dass auch Pflegeeltern Kindergeld für die von ihnen betreuten Kinder erhalten, auch wenn Pflegeeltern vom Jugendamt bereits Pflegegeld sowie Kleider- und Taschengeld für die Kinder beziehen (Az.: 10 RKg 5/85). Nach einem weiteren Urteil des Bundesozialgerichts vom 3. November 1987 bestand auch ein Anspruch auf Kindergeldzahlungen, wenn das Kind ein Praktikum als Teil der Berufsausbildung absolviert (Az. 10 RKg 13/86).

Entwicklung des Kindergeldes pro Kind in den letzten Jahren[16]

Jahr 1. Kind 2. Kind 3. Kind weiteres

Kinds.u. Freibetrag 1975 26 EUR

(50 DM)36 EUR

(70 DM)61 EUR

(120 DM)61 EUR

(120 DM)- - 1976 ... 1977 26 EUR

(50 DM)36 EUR

(70 DM)61 EUR

(120 DM)61 EUR

(120 DM)- - 1978 26 EUR

(50 DM)41 EUR

(78 DM)77 EUR

(150 DM)77 EUR

(150 DM)- - 1989 26 EUR

(50 DM)51 EUR

(100 DM)112 EUR

(220 DM)123 EUR

(240 DM)und 1270 EUR

(2484 DM)1990 (ab Juli) 26 EUR

(50 DM)66 EUR

(130 DM)112 EUR

(220 DM)123 EUR

(240 DM)und 1546 EUR (3024 DM) 1991 26 EUR

(50 DM)66 EUR

(130 DM)112 EUR

(220 DM)123 EUR

(240 DM)und 1546 EUR

(3024 DM)1992 36 EUR

(70 DM)66 EUR

(130 DM)112 EUR

(220 DM)123 EUR

(240 DM)und 2098 EUR (4104 DM) 1993 36 EUR

(70 DM)66 EUR

(130 DM)112 EUR

(220 DM)123 EUR

(240 DM)und 2098 EUR (4104 DM) 1994 36 EUR

(70 DM)66 EUR

(130 DM)112 EUR

(220 DM)123 EUR

(240 DM)und 2098 EUR (4104 DM) 1995 36 EUR

(70 DM)66 EUR

(130 DM)112 EUR

(220 DM)123 EUR

(240 DM)und 2098 EUR (4104 DM) 1996 102 EUR

(200 DM)102 EUR

(200 DM)153 EUR

(300 DM)179 EUR

(350 DM)oder 3203 EUR (6264 DM) 1997 112 EUR

(220 DM)112 EUR

(220 DM)153 EUR

(300 DM)179 EUR

(350 DM)oder 3534 EUR (6912 DM) 1998 112 EUR

(220 DM)112 EUR

(220 DM)153 EUR

(300 DM)179 EUR

(350 DM)oder 3534 EUR (6912 DM) 1999 128 EUR

(250 DM)128 EUR

(250 DM)153 EUR

(300 DM)179 EUR

(350 DM)oder 3534 EUR

(6912 DM)2000 138 EUR

(270 DM)138 EUR

(270 DM)153 EUR

(300 DM)179 EUR

(350 DM)oder 5080 EUR (9936 DM) 2001 138 EUR

(270 DM)138 EUR

(270 DM)153 EUR

(300 DM)179 EUR

(350 DM)oder 5080 EUR (9936 DM) 2002 ... 2008 154 EUR 154 EUR 154 EUR 179 EUR oder 5808 EUR 2009 164 EUR 164 EUR 170 EUR 195 EUR oder 6024 EUR 2010 184 EUR 184 EUR 190 EUR 215 EUR oder 7008 EUR -

- „und“= Kindergeld und -freibetrag werden zusammen gewährt;

„oder“=Es wird nur Kindergeld oder -freibetrag gewährt, je nachdem, was sich für die Anspruchsberechtigten finanziell bzw. steuerlich vorteilhafter auswirkt.

- „und“= Kindergeld und -freibetrag werden zusammen gewährt;

Welches Kind bei einem Elternteil erstes, zweites, drittes oder weiteres Kind ist, richtet sich nach der Reihenfolge der Geburten. Das älteste Kind ist stets das erste Kind, allerdings kann sich durch ein sog. Zählkind eine andere Zählweise für Kinder aus verschiedenen Beziehungen ergeben.

Verwandte Themen

- Familienleistungsausgleich – Übersicht über den Familienleistungsausgleich in Deutschland

- Kinderrente – Eine von der Kinderzahl abhängige Rente

- Kinderzuschlag – Förderung gering verdienender Familien

- Unterhaltsvorschuss – Förderung alleinerziehender Elternteile

- Kinderzulage – Kinderzulage in Deutschland: Nach dem Eigenheimzulagengesetz (Baukindergeld zur Eigenheimzulage), nach dem Einkommensteuergesetz (Riester-Rente) und nach dem Kindergeldgesetz (Kinderzuschlag)

- Waisenrente – Waisenrente

Weblinks

- familienkasse.de - Bundesagentur für Arbeit

- Einkommensteuergesetz mit den Vorschriften über das Kindergeld in § 31 und §§ 62 bis 78

- Bundeskindergeldgesetz (BKGG)

- Prof. Dr. Wendt: Grundfragen der Familienbesteuerung

- Bundeszentralamt für Steuern zum Familienleistungsausgleich

- Kindergeld im JuraWiki

- Studie des FiBS zur Umfinanzierung der Elternkosten (PDF; 660 kB)

- Studie des Berlin-Instituts für Bevölkerung und Entwicklung, Kinderzahlen und Familienpolitik im europäischen Vergleich (PDF)

- Gesetze, Merkblätter, Dienstanweisung und Urteile zum Kindergeld

Quellen

- ↑ www.bzst.bund.de: Dienstanweisung-FamESt 2004, pdf

- ↑ Vollendung erfolgt mit Ablauf des Tages vor dem Geburtstag, § 187 Abs. 2 Satz 2 BGB, § 188 Abs. 2 BGB

- ↑ Arikel 1 Nr. 17 Buchstabe a) Steuervereinfachungsgesetz 2011

- ↑ Dienstanweisung DA-FamEStG, Abschnitt DA 63.4.2.1 (3) 1. [1]

- ↑ Finanzgericht, Finanzgericht, Aktenzeichen 1 K 4425/08 Kg. Kindergeldanspruch auch bei Arbeit zwischen Ausbildung und Studium. In: Welt online. 29. Juni 2009, abgerufen am 13. September 2009.

- ↑ Beschluss des Bundesverfassungsgerichts vom 27. Juli 2010: Die Verfassungsbeschwerde wird nicht zur Entscheidung angenommen.

- ↑ Dienstanweisung DA-FamEStG, Abschnitt DA 63.4.2.3.1 (3) und 63.4.4 (1) [2]

- ↑ BFH-Urteil Az III R 33/06 [3]

- ↑ vgl. § 31 EStG und Merkblatt Kindergeld (PDF)

- ↑ BVerfG, 10. November 1998 (2 BvL 42/93 - Kinderexistenzminimum I)

- ↑ Pressemeldung der Bundesagentur für Arbeit

- ↑ Hunderte Staatsdiener kassierten doppelt Kindergeld www.spiegel.de

- ↑ Familien kämpfen ums Kindergeld finanztest 06/2006 www.test.de

- ↑ Zuletzt 2010 verworfen, siehe BVerfG Az. 2 BvR 2122/09

- ↑ Ruhl, Klaus Jörg: Verordnete Unterordnung. Berufstätige Frauen zwischen Wirtschaftswachstum und konservativer Ideologie in der Nachkriegszeit (1945-1963). Oldenbourg Verlag 1994, S. 161

- ↑ BMF: Datensammlung zur Steuerpolitik 2007 – Tabellen 20.2 und 20.4 sowie BMF: Datensammlung zur Steuerpolitik 2008 – Tabelle 20.1.1

Literatur

- Bilsdorfer, Peter: Permanente und aktuelle Baustellen im Kindergeldrecht, Neue Juristische Wochenschrift (NJW) 40/2011, 2913

Bitte den Hinweis zu Rechtsthemen beachten!

Wikimedia Foundation.