- Ehegattensplitting

-

Das Ehegattensplitting ist in Deutschland ein Verfahren zur Berechnung der Einkommensteuer von zusammenveranlagten Ehegatten.

Verfahren

Der Begriff Splittingtarif stammt aus dem deutschen Einkommensteuerrecht und beschreibt den für zusammenveranlagte Ehepaare anwendbaren Steuertarif. Rechtsgrundlage ist § 32a Abs. 5 EStG. Hierbei wird folgendes Verfahren verwendet:

- 1. Das zu versteuernde Einkommen (zvE) der Ehegatten wird ermittelt und halbiert (gesplittet).

- 2. Für das halbierte zvE wird die Einkommensteuer nach dem geltenden Einkommensteuertarif berechnet (früher: aus der Grundtabelle abgelesen).

- 3. Die so errechnete Einkommensteuer wird verdoppelt.

Dieses Splittingverfahren bewirkt, dass das zu versteuernde Einkommen zu gleichen Teilen auf beide Ehegatten verteilt wird. Hierdurch wird das Prinzip der Besteuerung nach der Leistungsfähigkeit nicht auf den einzelnen Ehegatten, sondern auf die Ehe als Wirtschaftsgemeinschaft angewendet. Welcher der Ehegatten wie viel zum ehelichen Gesamteinkommen beigetragen hat, ist unerheblich.

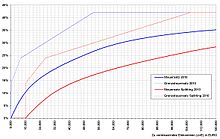

Das zvE eines Ehepaares wird beim Splittingverfahren mit dem gleichen Steuersatz belastet, wie das halb so hohe zvE eines Unverheirateten. So beträgt beispielsweise im Einkommensteuertarif 2010 (oberes Bild) der effektive Steuersatz eines Ehepaares mit einem gemeinsamen zvE von 48.000 € etwa 16 %. Das zvE eines Alleinstehenden in Höhe von 24.000 € wird mit dem genau gleichen Steuersatz belastet.

Die Splittingwirkung tritt nur ein, wenn zwischen den Ehegatten eine Einkommensdifferenz besteht. Durch das Splittingverfahren werden daher Ehepaare mit unterschiedlicher Einkünfteverteilung gleich behandelt. Bezieht jeder Ehepartner ein Einkommen oberhalb der Progressionszone, hat der Splittingtarif keine entlastende Wirkung. Dies gilt auch für zusammenlebende unverheiratete Personen, auf die der Splittingtarif nicht angewendet wird.

Das Ehegattensplitting ist nicht nur bei progressiven Steuertarifen, bei denen der Durchschnittssteuersatz keine Konstante ist, sondern mit steigendem Einkommen ansteigt, von Bedeutung. Auch bei einer Einheitssteuer (Flat Tax) mit nicht übertragbarem Freibetrag bewirkt der Grundfreibetrag einen Splittingvorteil, wenn einer der beiden Partner weniger als den Freibetrag verdient. Der Splittingvorteil entfällt bei der Flat Tax aber vollständig, sobald beide Partner mehr als den Freibetrag verdienen. Der Splittingvorteil ist abhängig

- von der Verteilung des zvE zwischen den Ehegatten

- von der Höhe des zvE insgesamt.

Beispiel

Die Ehegatten A und E haben ein gemeinsames zvE von insgesamt 80.000 €. Die tarifliche Einkommensteuer mit Splittingverfahren für die Ehegatten beträgt 18.014 € (Einkommensteuertarif 2010/2011 ohne Solidaritätszuschlag), gleich wie die Einkommen verteilt sind. Das Splitting stellt sicher, dass alle Ehepaare mit einem Gesamteinkommen von 80.000 € eine gleich hohe Einkommensteuer zahlen.[1]

Wenn jeder der Ehegatten sein Einkommen selbst versteuern müsste, ergäben sich bei den folgenden angenommenen Verteilungen folgende Rechnung:

- Verteilung 1: Ehegatte A hat 80.000 €, Ehegatte E 0 € beigetragen.

- zvE von A = 80.000 €, tarifliche Einkommensteuer: 25.428 €

- zvE von E = 0 €, tarifliche Einkommensteuer: 0 €

- Einkommensteuer (ohne Splitting) von A und E zusammen: 25.428 €

- Das Ehegattensplitting verschafft den Ehegatten A und E einen Splittingvorteil von 7.414 € gegenüber einem unverheirateten Paar mit derselben Einkommensverteilung. Dabei ist allerdings nicht berücksichtigt, dass der Grundfreibetrag des Ehegatten ohne Einkünfte auf den anderen Ehegatten übertragen werden kann.

- Verteilung 2: Ehegatte A hat 60.000 €, Ehegatte E 20.000 € beigetragen.

- zvE von A = 60.000 €, tarifliche Einkommensteuer: 17.028 €

- zvE von E = 20.000 €, tarifliche Einkommensteuer: 2.701 €

- Einkommensteuer (ohne Splitting) von A und E zusammen: 19.729 €

- Das Ehegattensplitting verschafft den Ehegatten A und E einen Splittingvorteil von 1.715 € gegenüber einem unverheirateten Paar mit derselben Einkommensverteilung.

- Verteilung 3: Jeder Ehegatte hat jeweils 40.000 € beigetragen.

- zvE von A = 40.000 €, tarifliche Einkommensteuer: 9.007 €

- zvE von E = 40.000 €, tarifliche Einkommensteuer: 9.007 €

- Einkommensteuer (ohne Splitting) insgesamt: 18.014 €

- Vergleicht man mit einem Ehepaar, das ein Gesamteinkommen von 80.000 € hat, hier aber jeder Ehepartner zu diesem Einkommen die Hälfte beiträgt, ist der Steuervorteil 0 €.

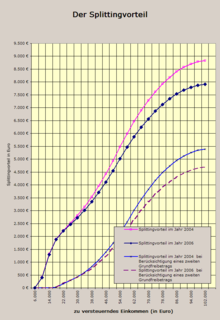

Höhe des maximalen Splittingvorteils

Im Jahr 2005 betrug der maximale Splittingvorteil im Vergleich zu einem unverheirateten Paar 7.914 € und wurde ab einem gemeinsamen zvE von 104.304 € erzielt, wenn das zvE eines Ehegatten Null ist. Haben beide Ehegatten gleichviel zum zvE beigetragen, ist der Splittingvorteil Null.

Im Veranlagungszeitraum 2010 beträgt der maximale Splittingvorteil 15.694 € und wird ab einem gemeinsamen zvE von 501.462 € erzielt. Der starke Anstieg ist durch die 2007 eingeführte zusätzliche Progressionsstufe (so genannte "Reichensteuer") bedingt.

Besonderheiten

Tod eines Ehegatten

Verstirbt ein Ehepartner, wird das Splittingverfahren gemäß § 32a Abs. 6 Satz 1 Nr. 1 EStG noch in dem Kalenderjahr, welches dem Jahr des Todes folgt, auf das Einkommen des überlebenden Ehegatten angewendet (Gnadensplitting).

Splitting und nachehelicher Unterhalt

Hat jemand nach einer Ehescheidung erneut geheiratet, so wird der dadurch erzielte Splittingvorteil bei der Ermittlung des für den nachehelichen Unterhalt relevanten Einkommens nicht angerechnet. Der Bundesgerichtshof ging früher davon aus, dass der Splittingvorteil zu dem die ehelichen Lebensverhältnisse prägenden Einkommen gehört. Diese Praxis wurde 2003 durch eine Entscheidung des Bundesverfassungsgerichts für verfassungswidrig erklärt. (BVerfG, 1 BvR 246/93 vom 7. Oktober 2003, Zur Berücksichtigung steuerlicher Vorteile aus dem Ehegattensplitting bei der Bemessung des an den ehemaligen Ehegatten zu leistenden Unterhalts), [2]

Splitting und Kindesunterhalt

Strittig ist, ob der durch erneute Heirat erzielte Splittingvorteil bei der Ermittlung des für den Kindesunterhalt relevanten Einkommens anzurechnen ist. Der Bundesgerichtshof (BGH) ging bislang davon aus, dass der Splittingvorteil anzurechnen ist. Eine andere Auffassung wurde dagegen 2006 vom OLG Oldenburg entwickelt, das diese Praxis des BGH im Widerspruch zu dessen sonstiger Rechtsprechung sieht und darüber hinaus für verfassungswidrig hält, jedenfalls wenn der neue Ehegatte neben den Kindern aus einer früheren Ehe nachrangig ist. Denn dann hätte die Einbeziehung des Splittingvorteils bei der Berechnung des Kindesunterhalts die Folge, dass eine steuerliche Entlastung in die Unterhaltsberechnung einfließt, ohne dass die damit verbundene Belastung berücksichtigt würde. [3]. Der BGH hat dagegen an seiner Ansicht festgehalten, siehe Pressemitteilung vom 17. September 2008. Eine Entscheidung des BVerfG hierzu ist noch nicht erfolgt.

Erweiterung des Splittingsystems

In einigen Ländern wird das Splittingsystem auf weitere unterhaltsberechtigte Familienmitglieder, etwa in Frankreich auf Kinder, ausgedehnt (Familiensplitting). Begründung ist hier der Familienlastenausgleich und die Förderung von Kindern.

Rechtspolitische Entwicklung in Deutschland

Die originäre Frage für das Ehegattensplitting, Individual- oder Ehegattenbesteuerung, wurde vom Gesetzgeber wechselhaft beantwortet:

- 1891 wurde die Preußische Einkommenssteuer durch Finanzminister Johannes von Miquel reformiert. Ehegatten wurden hier gemeinsam veranlagt und die Einkommen zusammen gerechnet. Da keine Progression vorgesehen war, war die Auswirkung gering.

- 1920 wurde unter Finanzminister Matthias Erzberger das Reichseinkommensteuergesetz geschaffen und die Einkommensteuergesetze der Länder abgelöst. Erstmalig wurde eine Progression vorgesehen. Um Ehepaare hierdurch nicht schlechter zu stellen, wurde eine Individualbesteuerung vorgeschrieben[2].

- 1934 führten die Nationalsozialisten die gemeinsame Veranlagung wieder ein. Die damit verbundene Benachteiligung (wegen der inzwischen eingeführten Progression) berufstätiger Frauen war beabsichtigt, da es ein politisches Ziel war, dass die Frau keiner bezahlten Arbeit nachgehen sollte, sondern sich um Kinder und Familie kümmern sollte. Makroökonomisch begünstigt eine solche Zusammenveranlagung von Ehegatten sog. Einverdiener-Ehen, was erklärtes Ziel des Gesetzes aus dem Jahre 1934 war.

- 1951 übernahm die erste Regierung Adenauer in das Einkommensteuergesetz diese Zusammenveranlagung.[3] Zu einer Benachteiligung der Ehe kam es in Kombination mit der Steuerprogression: Höhere Einkommen werden mit höheren prozentualen Steuersätzen belastet.

- In dieser Kombination widersprach das Einkommensteuergesetz 1951 der Verfassung, namentlich Art. 6 Grundgesetz und wurde auf Vorlage eines Rechtsstreits durch das Finanzgericht München an das Bundesverfassungsgericht für nichtig erklärt.[4] In seiner Entscheidung regte das Gericht eine systemkonsistente Individualbesteuerung an.

- 1958 setzte die Regierung Adenauer diese Rechtsprechung mit einem neuen Gesetz um, indem sie die Zusammenveranlagung beließ und sie durch ein Splitting kompensierte.

→ Steuersplitting I, Steuersplitting II

Varianten zur Einschränkung des Splittings

Quelle: DIW Berlin [5], Stand: 2003

Variante 1: Komplette Streichung des Splittings und der getrennten Veranlagung (dadurch Abschaffung des Grundfreibetrages des Ehepartners ohne Einkommen)

- Steuermehraufkommen: 22,1 Mrd. € (Einkommen 2003, Einkommensteuertarif 2003)

- Steuermehraufkommen: 20,7 Mrd. € (Einkommen 2003, Einkommensteuertarif 2005)

- Problem: Die Abschaffung des Grundfreibetrages sei verfassungswidrig, da das Existenzminimum nicht besteuert werden dürfe. Daher ist diese Variante laut DIW nicht zulässig.

Variante 2: Abschaffung des Splittings unter Beibehaltung der Grundfreibeträge (Individualbesteuerung mit übertragbarem Grundfreibetrag)

In dieser Variante kann ein Partner den selber nicht ausgeschöpften Teil seines Grundfreibetrages in Höhe von 7.664 € auf den anderen Partner übertragen; dessen zu versteuerndes Einkommen wird also um diesen übertragenen Teil des Grundfreibetrages gekürzt.

- Steuermehraufkommen: 9,1 Mrd. €

- Probleme:

- Ehepaare müssten mehr Steuern bezahlen als geschiedene Paare, weil diese Unterhaltszahlungen an den anderen Partner bis zu einer Höhe von 13.085 € als Sonderausgabe absetzen können. Diese Unterhaltszahlung muss dann vom begünstigten Partner versteuert werden, allerdings wegen der Steuerprogression zu einem ggf. geringeren Steuersatz. Scheidung würde steuerlich attraktiv werden. Wahrscheinlich ist diese Variante daher ebenfalls verfassungswidrig.

- Zu 90% wären Ehepaare mit Kindern von der Steuererhöhung betroffen.

Variante 3: Realsplittingverfahren, Übertragung eines bestimmten Betrages auf den Partner (in der Berechnung sind 20.000 € angenommen)

Auch hier kann, ebenso wie in Variante 2, nur der nicht durch eigenes Einkommen in Anspruch genommene Teil des festgelegten Betrages übertragen werden.

- Steuermehraufkommen: 1,5 Mrd. €

- Probleme:

- Die Steuermehreinnahmen fallen eher gering aus, da die betroffenen Ehepaare Möglichkeiten ausschöpfen werden, ihr Gesamteinkommen gleichmäßiger aufeinander zu verteilen. Laut Schätzung des DIW Berlin beträgt dieser Effekt mindestens ein Drittel, d.h. 1 Mrd. € blieben als Mehreinnahme übrig.

- Auch hier sind zu 90 % Ehepartner mit Kindern betroffen, d.h. Ehepaare, die Kinder erziehen und Ehepaare, deren Kinder bereits aus dem Haus sind. Möchte man solche Ehepaare von der Steuererhöhung durch den Wegfall des Splittings ausnehmen, verbliebe eine Steuermehreinnahme von 0,1 Mrd. €.

Variante 4: (Anmerkung: nicht vom DIW untersucht) Begrenzung des maximalen Splittingvorteils auf einen Betrag unterhalb des sich aus dem Einkommensteuertarif ergebenden maximalen Splittingvorteils bei uneingeschränkter Anwendung des Splittingverfahrens.

Allen Varianten gemeinsam ist, dass das Besteuerungsverfahren aufwendiger würde, da die Zugehörigkeit von Einkünften zum jeweiligen Ehepartner überprüft werden müsste (bzw. die Ehepartner sogar einzeln veranlagt würden). Allerdings wird dieses Problem im Fall von Lebenspartnern billigend in Kauf genommen, obwohl diese ebenfalls größtenteils in einer Zugewinngemeinschaft leben.

Positionen von Parteien / Verbänden

Die CSU will am Ehegattensplitting festhalten.[6] Sie meint, die Verfassung gebiete wegen des besonderen Schutzes von Ehe und Familie zwingend ein Ehegattensplitting.

Die FDP [7] will ebenso am Splittingverfahren festhalten, möchte aber eine Erweiterung des Splittings auf nichtehliche Lebensgemeinschaften mit Kindern und gleichgeschlechtliche Familien durchsetzen[7] und ist gegen die Haltung der CSU, das Ehegattensplitting nur auf Ehen zu begrenzen. Die FDP tritt dafür ein, die Lohnsteuerklasse V abzuschaffen.[8]

Die CDU war bisher ebenfalls für eine Beibehaltung des Ehegattensplittings;[9] seit 2006 gibt es jedoch innerhalb der Partei Überlegungen, ein Familiensplitting einzuführen, das auch für nichteheliche Lebensgemeinschaften mit Kindern gelten soll. Diese neue Gestaltung wird von CSU und FDP größtenteils abgelehnt, weil sie dadurch das Splitting für Ehegatten in seiner Wirksamkeit beschädigt sehen.

Die SPD hat keine einheitliche Position zum Ehegattensplitting. In der SPD wird diskutiert, das Ehegattensplitting in den höheren Einkommensgruppen zu kappen. Daneben aber gibt es die Diskussion in der SPD, das Ehegattensplitting zugunsten einer Individualbesteuerung mit übertragbarem Grundfreibetrag zu verändern.[10] Die Abschaffung des Ehegattensplittings ist Teil des Fortschrittprogramms der SPD, das im Januar 2011 bekannt wird.[11]

Die Grünen wollen die Abschaffung des Ehegattensplittings und eine Individualbesteuerung mit einem übertragbaren Höchstbetrag von 10.000 € durchsetzen.[12]

Die Linke ist ebenfalls für eine Abschaffung des Ehegattensplittings, wobei die Übertragbarkeit der Grundfreibeträge beibehalten werden soll.[13]

Die Piratenpartei Deutschland fordert ebenso die Abschaffung des Ehegattensplittings. Steuerliche Vergünstigungen für Einzelpersonen oder Lebensgemeinschaften sollen an die Versorgung von Kindern und schwachen Menschen gebunden werden.[14]

In einem gemeinsamen Appell wenden sich 16 deutsche Verbände gegen das Ehegattensplitting sowie das politisch diskutierte Familiensplitting. Die Pläne innerhalb der Regierung zu einem Familiensplitting drohen nach Ansicht dieser Verbände Geld zu Gunsten einiger weniger Familien zu verschleudern.[15]

Verfassungsrechtliche Bewertung

Fachlich wird ein Institutionsschutz des Ehegattensplittings aus verfassungsrechtlichen Gründen abgelehnt. Auch handele es sich dabei nicht um eine Vorgabe für den Steuergesetzgeber. Das Grundgesetz verbiete lediglich Steuernachteile allein auf Grund der Ehe. Ein Splitting sei die Möglichkeit, Nachteile aus der Zusammenveranlagung von Ehegatten auszugleichen. Diese ausnahmsweise erfolgende Zusammenveranlagung von mehreren Steuersubjekten sei eine traditionelle, jedoch keineswegs zwingende Gesetzesgestaltung. Vielmehr stünde dem Gesetzgeber wie in den 1950er Jahren ein weiter Gestaltungsspielraum für Ehe- und Familienförderung zu. Dies erlaube ohne weiteres auch ein Familiensplitting.[16] (→ Status Positivus)

Demgegenüber betonte das Bundesverfassungsgericht 1982 verfassungsrechtliche Vorgaben, die durch das Einkommenssplitting erfüllt werden (BVerfGE 61, 319 C.I.4.a).[17][18] Die Verfassungsmäßigkeit des Ehegattensplitting begründet sich laut diesem Urteil in erster Linie dadurch, dass damit auch „eine besondere Anerkennung der Aufgabe der Ehefrau als Hausfrau und Mutter“ verbunden sei.[17] Durch das Ehegattensplitting werde dem Urteil zufolge „sowohl die bei einer Zusammenveranlagung ohne Splitting gegebene verfassungswidrige Benachteiligung derjenigen Ehe vermieden, in der beide Partner berufstätig sind […], als auch die bei einer getrennten Veranlagung drohende Gefahr der Benachteiligung der Hausfrauen- oder Hausmannehe ausgeschlossen […]. Damit ist das Ehegattensplitting keine beliebig veränderbare Steuer-"Vergünstigung", sondern -- unbeschadet der näheren Gestaltungsbefugnis des Gesetzgebers -- eine an dem Schutzgebot des Art. 6 Abs. 1 GG und der wirtschaftlichen Leistungsfähigkeit der Ehepaare (Art. 3 Abs. 1 GG) orientierte sachgerechte Besteuerung. Durch dieses Verfahren wird auch vermieden, dass Eheleute mit mittleren und kleineren Einkommen in der Progressionszone, vor allem Arbeitnehmer, gegenüber Eheleuten mit hohem Einkommen, vor allem Gewerbetreibenden und freiberuflich Tätigen, benachteiligt werden. Letztere können -- worauf schon 1958 und 1974 im Gesetzgebungsverfahren und neuerdings wieder von der Bundesregierung mit Recht hingewiesen worden ist […] -- durch vertragliche Aufteilung ihres Gesamteinkommens die Steuerprogression mit dem gleichen Effekt wie beim Ehegattensplitting senken, was für die Masse der Arbeitnehmer nicht möglich ist.“[17] (→ Steuersplitting III)

Begründungen pro und contra

Argumente für das Ehegattensplitting

Für das Ehegattensplitting werden im Wesentlichen folgende Argumente genannt:

- Das Splitting stelle keinen Steuervorteil dar, sondern beseitige lediglich den Progressionsnachteil[19], wenn die Einkommensverteilung von Ehepaar zu Ehepaar unterschiedlich ist. Somit unterliegen alle Ehepaare mit gleichem Gesamteinkommen der gleichen Besteuerung. Da die Leistungsfähigkeit dieser Ehepaare auch gleich ist, sei dies die gleichheitsgerechteste Lösung. Dementsprechend würde die Abschaffung des Ehegattensplittings zu einer erheblichen Steuermehrbelastung bei Einkommensungleichheit in der Ehe führen.[20] Dies zeigen folgende Rechenbeispiele [21]:

- Zu versteuerndes Haushaltseinkommen 20.000 Euro jährlich. Einkommensteuerbelastung (Tarif 2010 inklusive Solidaritätszuschlag) mit Ehegattensplitting = 630 Euro

- Ohne Splitting gäbe es folgende Steuerbelastungen:

-

- 2 x 10.000 Euro - Steuerbelastung = 630 Euro - keine Mehrbelastung.

-

- 1 x 15.000 Euro + 1 x 5.000 Euro - Steuerbelastung = 1.488 Euro - Mehrbelastung = 858 Euro.

-

- 1 x 20.000 Euro + 1 x 0 Euro (z.B. wg. Langzeitarbeitslosigkeit, Kinderbetreuung, Pflege, fehlender eigener Rentenanspruch...) - Steuerbelastung = 2.850 Euro - Mehrbelastung = 2.220 Euro.

- Zu versteuerndes Haushaltseinkommen 50.000 Euro jährlich. Einkommensteuerbelastung (Tarif 2010 inklusive Solidaritätszuschlag) mit Ehegattensplitting = 8.664 Euro

- Ohne Splitting gäbe es folgende Steuerbelastungen:

-

- 2 x 25.000 Euro - Steuerbelastung = 8.664 Euro - keine Mehrbelastung.

-

- 1 x 30.000 Euro + 1 x 20.000 Euro - Steuerbelastung = 8.784 Euro - Mehrbelastung = 120 Euro.

-

- 1 x 40.000 Euro + 1 x 10.000 Euro - Steuerbelastung = 9.817 Euro - Mehrbelastung = 1.153 Euro.

-

- 1 x 50.000 Euro + 1 x 0 Euro (z.B. wg. Langzeitarbeitslosigkeit, Kinderbetreuung, Pflege, fehlender eigener Rentenanspruch...) - Steuerbelastung = 13.554 Euro - Mehrbelastung = 4.890 Euro.

- Zu versteuerndes Haushaltseinkommen 80.000 Euro jährlich. Einkommensteuerbelastung (Tarif 2010 inklusive Solidaritätszuschlag) mit Ehegattensplitting = 19.004 Euro

- Ohne Splitting gäbe es folgende Steuerbelastungen:

-

- 2 x 40.000 Euro - Steuerbelastung = 19.004 Euro - keine Mehrbelastung.

-

- 1 x 50.000 Euro + 1 x 30.000 Euro - Steuerbelastung = 19.488 Euro - Mehrbelastung = 484 Euro.

-

- 1 x 60.000 Euro + 1 x 20.000 Euro - Steuerbelastung = 20.815 Euro - Mehrbelastung = 1.811 Euro.

-

- 1 x 80.000 Euro + 1 x 0 Euro (z.B. wg. Langzeitarbeitslosigkeit, Kinderbetreuung, Pflege, fehlender eigener Rentenanspruch...) - Steuerbelastung = 26.827 Euro - Mehrbelastung = 7.823 Euro.

- Wenn das Splitting abgeschafft würde, so wäre die Steuerbelastung eines Ehepaares dann am niedrigsten, wenn absolute Einkommensgleichheit gegeben wäre. Andererseits würde der/die verheirate Langzeitarbeitslose nicht nur durch fehlende Jobchancen belastet. Die betrachteten Beispielspaare mit maximal ungleicher Einkommensverteilung in der Ehe hätten eine zusätzliche Steuerlast von bis zu 7.823 Euro gegenüber der bisherigen Regelung. Durch eine Abschaffung des Ehegattensplittings würde das Nettoeinkommen insbesondere bei Ehepaaren mit maximal ungleich verteiltem Eheeinkommen erheblich gekürzt, z.B. bei einem Eheeinkommen von 20.000 Euro um 11,5% (17.780 Euro ohne Splitting anstatt 19.370 Euro mit Splitting). Damit würde durch die Abschaffung des Ehegattensplittings faktisch die Einkommensungleichheit in der Ehe durch den Staat bestraft.[22]

- Eine Kappung des Ehegattensplittings ohne begleitende Erhöhung kindbezogener Transferleistungen würde vor allem Ehepaare mit Kindern belasten, zumal bei Ehepaaren ohne Kinder meistens beide Partner berufstätig seien und daher über etwa gleich hohe Einkommen verfügen.[5]

- Durch den besonderen Schutz von Ehe und Familie (Art. 6 Abs. 1 Grundgesetz) ergibt sich, dass Eheleuten aus der Ehe keine wirtschaftlichen Nachteile erwachsen dürfen. Bei einer Zusammenveranlagung ohne Splitting erwüchsen Eheleuten jedoch Progressionsnachteile und damit effektive Mehrbelastungen im Vergleich zu Nicht-Verheirateten.

- Nach ständiger Rechtsprechung des Bundesverfassungsgerichts entspricht das Splitting dem Grundsatz der Besteuerung nach der Leistungsfähigkeit. Es geht davon aus, dass zusammenlebende Eheleute eine Gemeinschaft des Erwerbs und des Verbrauchs bilden, in der ein Ehegatte an den Einkünften und Lasten des anderen wirtschaftlich jeweils zu Hälfte teil hat. Damit knüpfe das Splitting an die wirtschaftliche Realität der intakten Durchschnittsehe an, in der ein Transfer steuerlicher Leistungsfähigkeit zwischen den Partnern stattfinde.[23] Bei Abschaffung des Ehegattensplittings würde bei gleichverteilten Eheeinkommen (z.B. 2 x 10.000 Euro) eine geringere steuerliche Leistungsfähigkeit zugerechnet als bei ungleich verteiltem Eheeinkommen (z.B. 1 x 20.000 Euro, 1 x 0 Euro). Dieses Ergebnis ist im Hinblick auf den Gleichheitsgrundsatz, Art. 3 GG, verfassungsrechtlich fragwürdig.

- Eine Individualbesteuerung würde dazu führen, dass die Betroffenen ihr Einkommen zwischen den Ehepartnern verschieben, um einen Progressionsnachteil zu vermeiden. Da die Möglichkeit der Einkommensverschiebung bei unselbstständiger Arbeit nur schwer möglich, bei Einkommen aus Gewerbetätigkeit, Vermietung und Verpachtung, selbstständiger Arbeit und Kapitalvermögen leicht möglich ist, verhindert das Splitting eine Bevorzugung dieser Einkommensarten.

- Das Ehegattensplitting berücksichtigt auch die gesetzliche Verpflichtung der Ehepartner finanziell untereinander aufzukommen und sich ggf. gegenseitig Unterhalt zu leisten. So erhalten Personen keine Grundsicherungsleistungen wie Arbeitslosengeld II beziehungsweise Sozialgeld nach dem SGB II oder Sozialhilfe nach dem SGB XII, wenn der Ehepartner für ihre Versorgung aufkommen kann. Eine Abschaffung des Ehegattensplittings und ein vollständiger Übergang zum Individualprinzip (ohne die Möglichkeit des Übertrags) würde damit in letzter Konsequenz bedeuten, dass Ehepartner von Gutverdienenden trotzdem Sozialleistungen beziehen könnten.

Kritik

Eine rechtspolitische oder verfassungsrechtliche Bewertung des Ehegattensplittings ist in isolierter Form unvollkommen. Aus der Verfassungsmäßigkeit des Splittings kann im Umkehrschluss nicht gefolgert werden, es sei von Verfassungswegen zwingend geboten. Daher greifen Argumente der isolierten Abschaffung des Splittings (bei gleichzeitigem Belassen der Zusammenveranlagung und eines progressiven Steuersatzes) nach Ansicht der Kritiker zu kurz. Denn der gesetzgeberische Reflex auf die Ungleichbehandlung durch Zusammenveranlagung von Eheleuten hat zwar zu einer steuerlichen Tradition seit den 1950er Jahren geführt, diese ist ihrerseits lediglich eine von vielen gesetzlichen Gestaltungsmöglichkeiten und keineswegs verfassungsrechtlich geboten (s.o.).

Argumente gegen das Ehegattensplitting

Das Ehegattensplitting ist seit seiner Einführung umstritten, im Wesentlichen wird angeführt:

- Vom Splitting profitiere in erster Linie die kinderlose Ehe, nicht aber Familien aus verheirateten Eheleuten mit Kindern. Im Gegenteil: Der Splittingvorteil fällt umso weniger ins Gewicht, je mehr Kinder in einer Familie versorgt werden müssen. Aus diesem Grund wird in letzter Zeit zunehmend über Möglichkeiten eines Familiensplittings diskutiert, wie es beispielsweise in Frankreich zur Anwendung kommt. Abgesehen davon gäbe es heute neben der traditionellen Familie aus verheirateten Eheleuten mit Kindern andere Formen des Zusammenlebens von Erwachsenen mit Kindern, wie nichteheliche Lebensgemeinschaften oder gleichgeschlechtliche Lebenspartnerschaften. Diese Wertung sei zu einseitig und entspreche nicht der Verfassung. Art. 6 Abs. 1 GG stellt nicht nur die Ehe, sondern auch die Familie unter den besonderen Schutz des Staates. Vertreter der Lebensformenpolitik fordern daher eine umfassende Gleichstellung.[24]

- Der Splittingvorteil ist im Vergleich mit einem unverheirateten Paar umso größer, je weiter die beiden Ehegatten-Einkommen auseinander liegen. Dies ergibt sich aus der Steuerprogression. Er ist am größten, wenn einer der Eheleute überhaupt kein Einkommen bezieht.

- Die Annahme, dass in der Ehe in der Praxis ein hälftiger Transfer steuerlicher Leistungsfähigkeit zwischen den Partnern stattfinde, ist nicht belegt, da Prozesse der Aushandlung von Arbeitsteilung und Geld unter Partnern nur in Ansätzen wissenschaftlich untersucht worden sind; rechtlich besteht während der Ehe insbesondere ein Taschengeldanspruch. Das Splitting gilt auch für Ehen, die Gütertrennung vereinbart haben. Für diese Ehen griffen die Grundsätze des Verfassungsgerichts[25] jedoch nicht, da nur bei einer Gütergemeinschaft von einem Transfer steuerlicher Leistungsfähigkeit zwischen den Partnern, zumindest nachträglich im Fall einer Ehescheidung, ausgegangen werden könne.

- Das Ehegattensplitting bewirke in Kombination mit bestimmten Regelungen der Sozialversicherung (der beitragsfreien Familienmitversicherung des Partners, der auf das Individuum bezogenen Beitragsbemessungsgrenze und der Begünstigung von Minijobs), dass bezogen auf gleich hohe Bruttofamilieneinkommen diejenigen Ehepaare, die sich Erwerbs- und Familienaufgaben ungefähr gleich teilen, durch die Summe der Steuern und Abgaben höher belastet würden als Einverdiener- oder Zuverdienerehen. Egalitär orientierte Paare würden so in der Summe aufgrund der Art ihrer Arbeitsteilung finanziell schlechter gestellt.

- Das Splitting bewirke, dass sich wegen der Steuerprogression eine über eine geringfügige Beschäftigung hinausgehende Arbeitsaufnahme für einen Ehepartner kaum lohne, wenn der andere Ehepartner gut verdient. Das führe in der Realität zur Nichtteilhabe am Arbeitsmarkt und zu einem immer größeren Qualifikationsverlust des (einkommens-)schwächeren Partners, somit mit zunehmender Zeit zu seiner dauerhaften Ausgrenzung aus der Berufstätigkeit, also letztendlich zur Abhängigkeit vom besser verdienenden Partner.

- In der Realität beeinflusse das Splitting die Erwerbstätigkeit von Frauen negativ. Es sei deshalb in seiner gesellschaftlichen Wirkung gleichstellungshemmend. Unter Beachtung der Gender-Mainstreaming-Gesetzgebung der EU der letzten Jahre sei das Ehegattensplitting demzufolge neu zu bewerten. Deutschland wurde durch Organe der EU mehrfach angemahnt, das Steuersystem auf Benachteiligungen zu Lasten von Frauen zu prüfen und gegebenenfalls zu ändern.

Kritik

Die letzten beiden angeführten Argumente gegen das Ehegattensplitting kämen allerdings auch bei einem Umbau des Splittings hin zu einer Individualbesteuerung mit übertragbarem Grundfreibetrag bzw. einem Realsplitting (siehe oben die Varianten 2 und 3 zur Einschränkung des Splittings) teilweise zum Tragen. Nach diesen Modellen unterliegen die Steuerabzüge bei Arbeitsaufnahme des Partners für dessen zusätzlichen Verdienst ebenfalls einem erhöhten Steuersatz, da der übertragene Betrag bei dem Partner, der den Freibetrag auf sich nimmt, zu einer Steuerprogression führt. Dies verringert den steuerlichen Anreiz für eine Arbeitsaufnahme des Partners ähnlich wie bei einem Splittingsystem, wenn auch in verringertem Ausmaß, da die Übertragbarkeit in der Höhe begrenzt ist.

Länder in Europa

Neben Deutschland kennt nur Luxemburg in seiner Einkommensteuer das Ehegattensplitting. Allein Frankreich geht mit dem Familiensplitting darüber hinaus. In allen anderen EU-Staaten besteht kein Ehegattensplitting. In diesen Ländern werden Ehepartner individuell besteuert oder erhalten nur begrenzte Steuerermäßigungen.[26] Allerdings gibt es eine Reihe von EU-Staaten, in denen ein proportionaler Steuertarif gilt. Bei einem Proportionaltarif würde ein Splittingverfahren bei gegebener Einkommenshöhe und -verteilung in der Ehe nicht zu einer veränderten Steuerschuld führen. In Österreich wurde das Ehegattensplitting abgeschafft.

In der Schweiz besteht teils ein Teilsplitting, bei dem die Summe der Einkünfte nicht durch zwei geteilt wird wie beim Ehegattensplitting, sondern durch einen niedrigen Splittingdivisor, beispielsweise in Höhe von 1,9.[27]

Literatur

- Franziska Vollmer: Das Ehegattensplitting: Eine verfassungsrechtliche Untersuchung der Einkommensbesteuerung von Eheleuten. Nomos Verlagsgesellschaft, Baden-Baden 1998, ISBN 3789056820

Weblinks

- Entscheidung des Bundesverfassungsgerichts zum nachehelichen Unterhalt

- Stefan Bach, in: DIW Wochenbericht 22/03: Fiskalische Wirkungen einer Reform der Ehegattenbesteuerung

- Kai Konrad: Paare in der Steuerfalle – Das Ehegattensplitting ist frauenfeindlich und kann Familien zerstören, in: Wissenschaftlerinnen-Rundbrief, Freie Universität Berlin, Nr. 3/2002. Abdruck eines Artikels aus „Die Zeit“ vom 15. August 2002. (PDF) (16 kB)

- Informationsdienst des Instituts der deutschen Wirtschaft, iwd Nr. 27, Köln, 5. Juli 2001. (PDF)

- Ulrike Spangenberg, Neuorientierung der Ehebesteuerung: Ehegattensplitting und Lohnsteuerverfahren,5/2005 (PDF)

- Bundesministerium der Finanzen vom 16. September 2005: Das Splitting-Verfahren bei der Einkommensteuerveranlagung von Ehegatten (PDF)

- Prof. Dr. Wendt: Grundfragen der Familienbesteuerung

- Olaf Schulemann: Familienbesteuerung und Splitting, Schriftenreihe des Karl-Bräuer-Instituts des Bundes der Steuerzahler, Heft 101, Berlin 2007. (PDF)

Juristische Internet-Publikationen der Humboldt-Universität zu Berlin zum Thema Ehesplitting:

- Humboldt Forum Recht (HFR) - Dr. Volker Wissing: Das Ehegattensplitting als leistungsgerechte Form der Besteuerung der Familie

- Humboldt Forum Recht (HFR) - Christine Scheel: Emanzipation im Steuerrecht: Kinder besser fördern - Ehegattensplitting ist heute nicht mehr zeitgemäß

- Humboldt Forum Recht (HFR) - Gabriele Frechen: Ehegatten-Splitting zwischen Familienförderung und Diskriminierung

Zum Erfordernis des Gender Mainstreaming vgl. auch:

- Europäische Kommission: Gleichstellung von Männern und Frauen (Gender Equality)

- Bundesministerium für Familie, Senioren, Frauen und Jugend: Gender Mainstreaming und Gesetzesfolgenabschätzung

Quellen

- ↑ Abgabenrechner des Bundesfinanzministeriums

- ↑ Stefan Bach: Ehegattensplitting und mehr, DIW, Seite 6

- ↑ “Ehepaare werden zusammen veranlagt…“ - § 26 des EStG in der Fassung vom 17. Januar 1952 - EStG 1951 - (BGBl. I S. 33)

- ↑ BVerfGE 6, 55 - Steuersplitting - Beschluss vom 17. Januar 1957

- ↑ a b Stefan Bach, Hermann Buslei: Fiskalische Wirkungen einer Reform der Ehegattenbesteuerung, Wochenbericht des DIW Berlin 22/03

- ↑ Christa Stewens: Ehegatten-Splitting muss bleiben, 14. Juni 2006

- ↑ a b Carl-Ludwig Thiele: FDP fordert familienfreundliche Steuerpolitik (PDF), 5. August 2005

- ↑ FDP: Antrag: Steuerklasse V abschaffen – Lohnsteuerabzug neu ordnen / Drucksache 16/3649, Deutscher Bundestag, 29. November 2006

- ↑ Johannes Singhammer: Ehegattensplitting ist unverzichtbar, 14. Juni 2006

- ↑ Spiegel: Familienpolitiker wollen Ehegattensplitting abschaffen

- ↑ WAZ:SPD will Ehegattensplitting kippen

- ↑ Bundestagsfraktion Bündnis 90/Die Grünen: Moderne Individualbesteuerung einführen , 30. Mai 2006

- ↑ Andreas Schuster: Wie soll mehr Geld in die Kassen kommen? – Zum Umgang mit dem Steuerkonzept der PDS, Februar 2005

- ↑ [1]

- ↑ Frankfurter Rundschau: „Wir brauchen eine Politik, die alle Kinder fördert“, 15. Mai 2007

- ↑ vgl. exemplarisch Christine Hohmann-Dennhardt im Interview

Felix Berth: Interview - „Der Gesetzgeber hat Spielraum“, Süddeutsche Zeitung, 20. Juni 2006, S. 8 - ↑ a b c BVerfGE 61, 319 C.I.4.a

- ↑ Hintergrundpapier zur aktuellen Diskussion über eine Reform der Besteuerung von Ehe und Familie. DJB, Stellungnahme vom 27. Juni 2006, abgerufen am 6. September 2009.

- ↑ Landtag des Saarlandes, Antwort zu der Anfrage der Abgeordneten Cornelia Hoffmann-Bethscheider (SPD), Besteuerung von Familienhaushalten, Drucksache 13/1916 vom 2. Juni 2008

- ↑ Schulemann, Olaf, Familienbesteuerung und Splitting, Änderungsvorschläge auf dem Prüfstand, hrsg. vom Karl-Bräuer-Institut des Bundes der Steuerzahler e.V., November 2007, S. 16 ff.

- ↑ Berechnung nach den Zahlen in Bundesministerium der Finanzen, Abgabenrechner, https://www.abgabenrechner.de/uebersicht_ekst/?, abgerufen am 6. März 2011, Grundtabelle und Splittingtabelle, tarifhist_estbel_gt.pdf und tarifhist_estbel_st-2.pdf; siehe auch die Berechnungsbeispiele von Schulemann, Olaf, aaO., S. 17

- ↑ Schulemann Olaf, aaO., S. 17

- ↑ siehe Steuersplitting III BVerfGE 61, 319

- ↑ Siehe z.B. die Pressemitteilung des Bundesvorstands der GRÜNEN JUGEND vom 25. Februar 2006

- ↑ BVerfGE 61, 319

- ↑ Frankfurter Rundschau:"Wir brauchen eine Politik, die alle Kinder fördert"

- ↑ Finanzplan 2006 - 2009. Bericht des Regierungsrates des Kantons Schaffhausen an den Kantonsrat über die voraussichtliche Entwicklung der Kantonsfinanzen in den Jahren 2006 - 2009. In: Vorlage des Regierungsrates vom 13. September 2005. Abgerufen am 11. November 2009 (PDF). S. 14

Bitte den Hinweis zu Rechtsthemen beachten!

Wikimedia Foundation.