- Familienbeihilfe

- Dieser Artikel erläutert das deutsche Kindergeld, die österreichische Familienbeihilfe und die schweizerische Kinderzulage. Das umgangssprachlich als Kindergeld bezeichnete österreichische Kinderbetreuungsgeld wird unter Kinderbetreuungsgeld erläutert.

- Geburtsjahr bis 1981: Kindergeld bis zur Vollendung des 27. Lebensjahres

- Geburtsjahr 1982: Kindergeld bis zur Vollendung des 26. Lebensjahres

- Geburtsjahr ab 1983: Kindergeld bis zur Vollendung des 25. Lebensjahres

- Familienleistungsausgleich - Übersicht über den Familienleistungsausgleich in Deutschland

- Kinderrente – Eine von der Kinderzahl abhängige Rente

- Kinderzuschlag – Förderung gering verdienender Familien

- Unterhaltsvorschuss – Förderung alleinerziehender Elternteile

- Kinderzulage – Kinderzulage in Deutschland: Nach dem Eigenheimzulagengesetz (Baukindergeld zur Eigenheimzulage), nach dem Einkommensteuergesetz (Riester-Rente) und nach dem Kindergeldgesetz (Kinderzuschlag)

- Waisenrente – Waisenrente

- Aktuelle Entscheidungen zum Kindergeld.

- Artikel und Urteile zum Kindergeld

- Informationsseite der Bundesagentur für Arbeit

- Text des Einkommensteuergesetzes mit den Vorschriften über das Kindergeld in § 31 und §§ 62 bis 78

- Bundeskindergeldgesetz (BKGG) zum Nachlesen

- Prof. Dr. Wendt: Grundfragen der Familienbesteuerung

- Kindergeld Anträge und Links

- Informationen des Bundeszentralamts für Steuern zum Familienleistungsausgleich

- Kindergeld im JuraWiki

- Rechtliches, Kindergeld: Das unabhängige Informationsangebot der Bundeszentrale für gesundheitliche Aufklärung (BZgA)

- Studie des FiBS zur Umfinanzierung der Elternkosten (PDF)

- Studie des Berlin-Instituts für Bevölkerung und Entwicklung, Kinderzahlen und Familienpolitik im europäischen Vergleich (PDF)

- Kindergeld bei Kindern ab 18 mit eigenen Einkünften

- Adressen und Telefonnummern aller Kindergeldkassen in Deutschland

- ↑ BMF-Schreiben vom 18. November 2005

Kindergeld (Deutschland) bzw. Familienbeihilfe (Österreich) bzw. Kinderzulage (Schweiz) ist eine staatliche Zahlung an die Erziehungsberechtigten, die in Abhängigkeit von der Zahl und dem Alter der Kinder geleistet wird.

Kindergeld in Deutschland

Das Kindergeld beträgt in Deutschland gemäß § 66 Abs. 1 EStG seit dem 1. Januar 2009 für das erste und zweite Kind jeweils 164 Euro monatlich, für das dritte Kind 170 Euro und für das vierte und jedes weitere Kind 195 Euro monatlich. Das Kindergeld ist zum Teil Sozialleistung, zum Teil Ausgleich für die Besteuerung des Existenzminimums von Kindern und deshalb im Einkommensteuergesetz geregelt. Nur der über den Ausgleich für die Besteuerung des Existenzminimums hinausgehende Teil ist eine Familienförderung. Dieser Teil ist umso größer, je niedriger das zu versteuernde Einkommen ist.

Rechtsgrundlage für das Kindergeld ist für unbeschränkt Steuerpflichtige das Einkommensteuergesetz (§§ 31 f. und §§ 61 ff. EStG), für beschränkt Steuerpflichtige [mit weiteren Voraussetzungen] das Bundeskindergeldgesetz (BKGG).

Allgemein

Kindergeld kann in der Regel nur bei der zuständigen Familienkasse beantragt werden. Für Angehörige des öffentlichen Dienstes ist die Vergütungsstelle zugleich Familienkasse.

Nachweis

Das Vorhandensein der Kinder ist durch amtliche Unterlagen nachzuweisen, wie beispielsweise Lebensbescheinigung, für außerhalb des Haushalts lebende Kinder, oder die Geburtsurkunde, wenn sie innerhalb von sechs Monaten nach der Geburt des Kindes vorgelegt wird und darin der Eltern-Wohnort angegeben ist.

Voraussetzungen Eltern

Grundsätzlich kann Kindergeld erhalten, wer Deutscher ist und in Deutschland seinen Wohnsitz hat oder im Ausland wohnt, aber in Deutschland unbeschränkt einkommensteuerpflichtig ist. Wenn die Eltern in Deutschland ihren Wohnsitz haben, aber im Ausland beschäftigt sind (Grenzgänger) gilt das Kindergeldrecht des Beschäftigungsstaates (Ausnahme Schweiz aufgrund eines bilateralen Abkommens: Solange ein versicherungspflichtig beschäftigtes Elternteil in Deutschland lebt wird das Kindergeld diesem gezahlt). In Deutschland wohnende Ausländer, die nicht Angehörige eines Mitgliedstaates der Europäischen Union sind, können Kindergeld erhalten, wenn sie eine gültige Niederlassungserlaubnis oder bestimmte Formen der Aufenthaltserlaubnis besitzen. Freizügigkeitsberechtigte EU-Bürger (sowie Norweger, Isländer und Schweizer), die in Deutschland wohnen, können dagegen Kindergeld auch unabhängig von ihrem Aufenthaltsstatus beantragen.

Verwandtschaftliche Beziehung

Als Kinder werden im ersten Grad mit dem Antragsteller verwandte Kinder berücksichtigt (leibliche und adoptierte Kinder) und Enkelkinder, die der Antragsteller in seinen Haushalt aufgenommen hat sowie Pflegekinder, mit denen der Antragsteller durch ein familienähnliches, auf längere Dauer berechnetes Band verbunden ist. Anspruch auf Kindergeld haben die Eltern, nicht die Kinder. Eine Ausnahme besteht nur bei Vollwaisen oder bei unbekanntem Aufenthalt der Eltern. Der Kindergeldanspruch kann jedoch von den Eltern an die Kinder abgetreten werden, so dass diese das Kindergeld selbst geltend machen können.

Wohnsitz Kind

Es werden grundsätzlich nur Kinder mit einem Wohnsitz in Deutschland, der EU oder dem EWR berücksichtigt. Es bestehen Ausnahmen.

Altersgrenzen

Kindergeld wird mindestens bis zur Vollendung des 18. Lebensjahres (Vollendung erfolgt am Vorabend des Geburtstages) gezahlt, darüber hinaus bis zur Vollendung des 25. Lebensjahres, wenn das Kind sich in der Schul-, Berufsausbildung oder im Studium befindet und das eigene Einkommen des Kindes bestimmte Grenzen nicht übersteigt. Kindergeld kann bis zur Vollendung des 21. Lebensjahres des Kindes bezogen werden, wenn es bei der Agentur für Arbeit oder einem anderen für Arbeitslosengeld II zuständigen Leistungsträger (Arbeitsgemeinschaft/Kommune) arbeitsuchend gemeldet ist und keine mehr als geringfügige Tätigkeit ausübt.

In Einzelfällen wird gemäß § 32 Abs. 5 EStG über das 25. Lebensjahr hinaus noch Kindergeld gezahlt. Dies ist dann der Fall, wenn ein Kind während der Schul- oder Berufsausbildung oder des Studiums den gesetzlichen Grundwehrdienst oder Zivildienst geleistet, sich freiwillig für nicht mehr als drei Jahre zum Wehrdienst verpflichtet oder eine vom Grundwehrdienst befreiende Tätigkeit als Entwicklungshelfer ausgeübt hat.

Problematisch ist die Verpflichtung im Katastrophenschutz wie der Dienst bei der Freiwilligen Feuerwehr. Solche Fälle müssen von der Familienkasse geprüft werden.

Die 27-Jahre-Grenze wird gemäß § 52 Abs. 40 Satz 6 EStG in Stufen auf 25 Jahre gesenkt:

Mit der Änderung der Altersgrenzen entfällt für die betroffenen Personen ggf. auch die Möglichkeit der Beihilfeberechtigung im Beamtenrecht.

Kindergeld für Menschen mit Behinderung

Ist ein Kind aufgrund seiner körperlichen, geistigen oder seelischen Behinderung, die bereits vor Vollendung des 25. Lebensjahr festgestellt worden ist (z.B. durch Feststellungsbescheid des Versorgungsamtes, Behindertenausweis, Rentenbescheid, Bescheinigung / Zeugnis des behandelnden Arztes, ärztliches Gutachten), derart eingeschränkt, dass es sich nicht selbst unterhalten kann, wird auch über die Vollendung des 25. Lebensjahrs hinaus ohne Altersbegrenzung Kindergeld bezahlt. Dieser Anspruch entfällt, wenn die Behinderung nicht mehr vorliegt oder wenn das Kind selbst für seinen Lebensunterhalt sorgen kann. Mindestens ein Elternteil muss noch leben.

Übergangsregel: Für Kinder bei denen eine Behinderung vor dem 1. Januar 2007 festgestellt wurde und die zu diesem Zeitpunkt das 27. Lebensjahr noch nicht vollendet hatten, gilt weiterhin als Altersgrenze die Vollendung des 27. Lebensjahrs. (§ 52 Abs. 40 EStG)

Einkommensanrechnung ab 18

Eigene Einkünfte und Bezüge eines volljährigen Kindes können zum Verlust des Kindergeldes führen.

Seit 2004 beträgt die Grenze für eigene Einkünfte und Bezüge jährlich gem. § 32 Abs. 4 Satz 2 Einkommensteuergesetz 7.680 Euro (2001: DM 14.040, 2002 und 2003: je 7.188 Euro). Besteht der Kindergeldanspruch nur während eines Teiles des Kalenderjahres, wird die Einkommensgrenze nach vollen Kalendermonaten berechnet (seit 2004 pro Monat 640 Euro). Ebenfalls nach Monaten (also Zwölfteln) bemessen werden der Arbeitnehmerpauschbetrag und die Kostenpauschale.

Zu den eigenen Einkünften des Kindes zählen alle Einkünfte des Kindes. Einkünfte sind steuerpflichtige Überschüsse, Gewinne oder Verluste aus einer der sieben steuerlichen Einkunftsarten. Eigene Bezüge sind alle Einnahmen in Geld oder Geldeswert, soweit sie nicht schon in den steuerpflichtigen Einkünften enthalten sind; diese Bezüge dürfen um eine Kostenpauschale von 180 € gekürzt werden.

Beiträge zur gesetzlichen Sozialversicherung sowie Aufwendungen des Kindes als freiwilliges Mitglied einer gesetzlichen Krankenversicherung für die Beiträge zur Kranken- und Pflegeversicherung werden bei der Ermittlung der eigenen Einkünfte und Bezüge des Kindes abgezogen[1]. Ebenso verhält es sich mit Beiträgen eines beihilfeberechtigten Kindes für eine private Kranken- und Pflegeversicherung.

Bei den Einkünften aus nichtselbstständiger Arbeit ist der Werbungskostenpauschbetrag von 920 Euro zu berücksichtigen, falls keine höheren Werbungskosten geltend gemacht werden.

Wenn die eigenen Einkünfte und Bezüge des Kindes nach Abzug der genannten Beiträge höher sind, als die Einkommensgrenze von 7.680 €, besteht kein Kindergeldanspruch. Das für das laufende Jahr bereits erhaltene Kindergeld muss dann komplett zurückgezahlt werden.

Antragsverfahren

Kindergeld wird nur auf schriftlichen Antrag gewährt. Ein Anspruch auf Kindergeld besteht grundsätzlich für jeden Monat, in dem wenigstens an einem Tag die Anspruchsvoraussetzungen vorgelegen haben. Der Kindergeldanspruch verjährt gemäß § 45 Sozialgesetzbuch I vier Jahre nach dem Jahr der Entstehung. Zur Antragstellung für behinderte Kinder über 27 Jahren werden ein gültiger Schwerbehindertenausweis und das Attest eines Arztes über den Beginn der Behinderung benötigt.

Die Familienkasse der Agentur für Arbeit prüft in bestimmten Abständen, ob die Voraussetzungen für den Kindergeldanspruch noch vorliegen und das Kindergeld in der richtigen Höhe gezahlt wird. Bei Beschäftigten im öffentlichen Dienst ist die Personalstelle der Beschäftigungsdienststelle die zuständige Familienkasse.

Nach § 60 Sozialgesetzbuch I ist der Kindergeldempfänger verpflichtet, Änderungen zu melden.

Vom Kindergeld abhängige Zulagen und Vergünstigungen

Vom Kindergeldbezug sind weitere Zulagen abhängig (Kinderadditive). Wer pro Kalenderjahr für mindestens einen Monat Kindergeld bekommt, hat auch Anspruch auf die Kinderzulagen bei der Riester-Rente.

Für jeden Monat, in dem Kindergeld gezahlt wird, erhalten Beamte oder nach BAT bezahlte Mitarbeiter des öffentlichen Dienstes einen entsprechenden Zuschlag zum Ortszuschlag, Beamte erhalten zusätzlich den Familienzuschlag. Mit der Einführung des TVöD wird ein Kinderzuschlag bei Arbeitnehmern im öffentlichen Dienst nur noch für Kinder, die vor dem 1. Januar 2006 geboren wurden, als Besitzstandszulage gewährt.

In den meisten Bundesländern und Gemeinden wurde vom Vergütungssystem BAT auf TV-L gewechselt. Dieses Tarifsystem berücksichtigt keinen Zuschlag mehr für Kinder.

An bayerischen Hochschulen müssen Studenten, deren Eltern für mindestens drei Kinder Kindergeld zusteht, keine Studiengebühren zahlen.

Steuerfreibetrag

Deutschland ist europaweit das einzige Land, das Kindergeld in erster Linie zur steuerlichen Freistellung des Existenzminimums gewährt – vgl. § 31 EStG und Merkblatt Kindergeld (PDF). Dieses Existenzminimum darf von Verfassung wegen nicht besteuert werden. Das Finanzamt prüft im Rahmen der Einkommensteuerveranlagung von Amts wegen, ob der Abzug der Freibeträge günstiger ist als der Anspruch auf das Kindergeld ("Günstigerprüfung"). Ergibt sich aus der Günstigerprüfung, dass der kindbedingte Steuervorteil aufgrund des Freibetrages höher ist als das Kindergeld, so wird dem Steuerpflichtigen dieser überschießende Betrag ausgezahlt bzw. verrechnet. Im umgekehrten Fall bleibt es beim Kindergeld.

Bei Eltern mit einem hohen zu versteuernden Einkommen bringt der Abzug der Freibeträge regelmäßig einen Vorteil gegenüber dem Kindergeld, bei Eltern mit niedrigem zu versteuernden Einkommen ist der Anteil des Kindergeldes, der als Sozialleistung anzusehen ist, größer. Seit 2004 genügt für diese Anrechnung auf den Kinderfreibetrag der Anspruch auf Kindergeld, unabhängig davon, ob es wirklich ausbezahlt wurde; seit 2007 werden auch etwaige ausländische Ansprüche angerechnet.

Das Bundesverfassungsgericht hat diese Praxis für zulässig erklärt: Der Gesetzgeber dürfe die Steuerfreistellung des Existenzminimums auch durch die Zahlung von Kindergeld gewährleisten. Damit ist nur derjenige Teil des Kindergeldes, der höher ist als die Steuerersparnis durch den Kinderfreibetrag, eine echte Förderung der Familien.

Dieser Anteil „echter“ Förderung sinkt mit steigendem Einkommen: bei einem zu versteuernden Einkommen von etwa 26.000 Euro beträgt er für Steuerpflichtige, die nach der Splittingtabelle besteuert werden, nur noch ein Drittel (von 164 Euro Kindergeld sind also nur ungefähr 55 Euro echte Förderung). Komplett verschwunden ist der Förderanteil ab einem zu versteuernden Einkommen von rund 67.000 Euro bei Verheirateten mit 1 Kind. Bei Alleinerziehenden liegt diese Grenze bei ca. 35.000 Euro (ab 1. Januar 2009).

Unterhaltsansprüche

Wer zur Zahlung von Unterhalt für eines oder mehrere Kinder verpflichtet ist, kann die Hälfte des (dem anderen Elternteil ausbezahlten) Kindergeldes von dem zu zahlenden Kindesunterhalt abziehen, soweit er nicht noch selbst Kindergeldempfänger ist.

Dies ergibt sich aus der Anlage zur Düsseldorfer Tabelle.

Kindergeld und Arbeitslosengeld II

Das Kindergeld rechnet bei Empfängern von Arbeitslosengeld II zum Einkommen, wenn es nicht von den Kindern selbst zur Deckung ihres eigenen Bedarfs (Lebensunterhalt) benötigt wird. Das ist zum Beispiel der Fall, wenn das Kind ausreichende Unterhaltsleistungen erhält. Diese Regelung gilt nur für minderjährige Kinder, so dass bei volljährigen Kindern das Kindergeld immer Einkommen der Eltern (bzw. des Kindergeldberechtigten) darstellt. Für volljährige Kinder gibt es allerdings eine Ausnahme in § 1 Abs. 1 Nr. 8 Alg II-V (Verordnung zum Arbeitslosengeld II). Leben volljährige Kinder nicht im Haushalt des Hilfebedürftigen und wird das für diese Kinder gezahlte Kindergeld nachweislich an sie weitergeleitet, wird es nicht als Einkommen angerechnet.

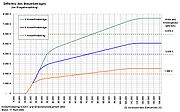

Historische Entwicklung

Das Kindergeld wurde in Deutschland zur Zeit des Nationalsozialismus eingeführt. Seit September 1936 erhielten Arbeiter- und Angestelltenfamilien, die ein Monatseinkommen unter 185 Reichsmark hatten, ab dem fünften Kind monatlich 10 Reichsmark. Ab 1938 gab es dieses Kindergeld bereits ab dem dritten Kind.

Ab 1954 begannen in der Bundesrepublik Deutschland die bei den Berufsgenossenschaften angesiedelten Familienausgleichskassen damit, für das dritte und jedes weitere Kind ein Kindergeld von 25 DM auszuzahlen. Finanziert wurde dieses durch Arbeitgeberbeiträge. 1955 wurde dieses von den Arbeitsämtern auch an Arbeitslose ausgezahlt. Ab 1961 bekamen Familien bereits für das zweite Kind Kindergeld, das nun aus Bundesmitteln finanziert und von der damaligen Bundesanstalt für Arbeit ausgezahlt wurde. Nachdem 1964 die Familienkassen aufgelöst wurden, wurde die Zuständigkeit für das Kindergeld vollständig der Bundesanstalt übertragen.

Später wurden die Freibeträge angehoben und die Zahlungen auch auf das erste Kind ausgedehnt. Demgegenüber wurde das Existenzminimum von Kindern von jeher versteuert. Das änderte sich erst 1996 mit der Einführung eines Kinderfreibetrages für das Existenzminimum. Zeitgleich wurde allerdings das erwähnte Anrechnungsverfahren geschaffen.

|

Entwicklung des Kindergeldes pro Kind in den letzten Jahren |

||||

|---|---|---|---|---|---|

| Jahr | 1. Kind | 2. Kind | 3. Kind | weiteres Kind |

Freibetrag |

| 1975 | 50 DM | 70 DM | 120 DM | 120 DM | ? DM |

| 1976 | 50 DM | 70 DM | 120 DM | 120 DM | ? DM |

| 1978 | 50 DM | 78 DM | 150 DM | 150 DM | ? DM |

| 1989 | 50 DM | 100 DM | 220 DM | 240 DM | 3024 DM |

| 07.1990 | 50 DM | 130 DM | 220 DM | 240 DM | 3024 DM |

| 1991 | 50 DM | 130 DM | 220 DM | 240 DM | 3024 DM |

| 1992 | 70 DM | 130 DM | 220 DM | 240 DM | 4104 DM |

| 1993 | 70 DM | 130 DM | 220 DM | 240 DM | 4104 DM |

| 1994 | 70 DM | 130 DM | 220 DM | 240 DM | 4104 DM |

| 1995 | 70 DM | 130 DM | 220 DM | 240 DM | 4104 DM |

| 1996* | 200 DM | 200 DM | 300 DM | 350 DM | 6264 DM |

| 1997* | 220 DM | 220 DM | 300 DM | 350 DM | 6912 DM |

| 1998* | 220 DM | 220 DM | 300 DM | 350 DM | 6912 DM |

| 1999* | 250 DM | 250 DM | 300 DM | 350 DM | 6912 DM |

| 2000* | 270 DM | 270 DM | 300 DM | 350 DM | 6912 DM |

| 2001* | 270 DM | 270 DM | 300 DM | 350 DM | 6912 DM |

| 2002* | 154 EUR | 154 EUR | 154 EUR | 179 EUR | 5808 EUR |

| ab 2009* | 164 EUR | 164 EUR | 170 EUR | 195 EUR | 6024 EUR |

* 1996 wurde erstmals die Anrechnung auf den Freibetrag eingeführt, das Kindergeld ist seither teilweise Steuerrückerstattung!

Welches Kind bei einem Elternteil erstes, zweites, drittes oder weiteres Kind ist, richtet sich nach der Reihenfolge der Geburten. Das älteste Kind ist stets das erste Kind, allerdings kann sich durch ein sog. Zählkind eine andere Zählweise für Kinder aus verschiedenen Beziehungen ergeben.

Einmalbetrag 100 € im Jahr 2009

Im Jahr 2009 gibt es zum Kindergeld einen Einmalbetrag von 100 € pro Kind. Nach § 6 (3) BKGG erhalten ihn alle Kinder, für die 2009 Kindergeld gezahlt wird. Die Auszahlung soll mit den normalen Kindergeldzahlungen im April 2009 erfolgen: Pressemeldung der Bundesagentur für Arbeit

Kinder, die im April oder später (bis zum 31. Dezember) geboren werden, erhalten die Sonderzahlung erst, wenn sie bei der Familienkasse angemeldet sind. Das gleiche gilt für alle anderen Gründe, aus denen das Kindergeld für 2009 erst nach April beginnt; z. B. wenn der Zivildienst oder Grundwehrdienst erst nach April 2009 endet.

Wird das Kindergeld direkt an das Kind abgezweigt, erhält das Kind auch den Einmalbetrag. Gleiches gilt, wenn das Kindergeld an eine dritte Person abgezweigt wird.

Familienbeihilfe in Österreich

Die Familienbeihilfe wird abhängig vom Alter des Kindes an die Eltern ausbezahlt und steigt um die sogenannte Geschwisterstaffel mit der Anzahl der Kinder. Sie ist unabhängig vom Einkommen der Eltern. Sie wird bis zur Berufstätigkeit des Kindes, höchstens jedoch bis zum vollendeten 27.Lebensalter, jeden zweiten Monat ausbezahlt. Leben beide Elternteile gemeinsam, so wird der Betrag an die Mutter ausbezahlt, sofern diese nicht selbsttätig eine Ausbezahlung an den Vater beantragt. Bei getrennt lebenden Elternteilen ist der jenige anspruchsberechtigt, bei dem das Kind lebt.

Nicht bezahlt wird die Familienbeihilfe für Kinder, die den Grundwehrdienst oder Zivildienst absolvieren.

Finanziert wird die Familienbeihilfe, die früher als Kinderbeihilfe bezeichnet wurde, aus dem Familienlastenausgleichsfond, in dem die Unternehmen abhängig von der Lohnsumme als Lohnnebenkosten einzahlen.

Kinderzulagen in der Schweiz

Mit Kinderzulage bezeichnet man in der Schweiz eine von mehreren Familienzulagen. Die Kinderzulage ist eine monatliche Geldleistung pro Kind im Alter bis 16 Jahre. Nähere Informationen siehe unter Familienzulage.

Internationaler Vergleich

Bei Vergleichen der folgenden Zahlen ist wegen unterschiedlicher Rahmenbedingungen Vorsicht geboten. Wirklich beurteilen lassen sich familienpolitische Leistungen eines Staates nur in der Gesamtschau mit anderen Maßnahmen aus dem Steuer- und Sozialrecht.

In Deutschland z.B. wird durch das Kindergeld die verfassungsrechtlich gebotene Steuerfreistellung des Existenzminimums für Kinder gewährleistet. Deshalb ist hier das Kindergeld nominell vergleichsweise hoch. Zieht man die einbehaltenen Steuern ab, so ergibt sich eine familienpolitische Leistung von durchschnittlich etwa 50 € pro Kind, den man als "faktisches Kindergeld" bezeichnen könnte. Im Einzelfall hängt der Anteil der familienpolitischen Leistung vom Einkommen der Eltern ab: bei Kindern von Geringverdienern liegt er erheblich über dem genannten Schätzbetrag, ab einem gewissen Einkommen tendiert er gegen Null. Ein Kindergeld im Sinne einer freiwilligen familienpolitischen Leistung lässt sich also nicht allgemeingültig angeben!

In anderen Ländern kann es anders geartete Einschränkungen geben, die den Verfassern dieser Übersicht nicht bekannt sind.

Für Belgien ist anzumerken, dass es je nach sozialem Status (z. B. pensionierter, arbeitsloser oder invalider Elternteil) einen Aufschlag auf das Kindergeld gibt. So gibt es einen Aufschlag von 84,40 € für das erste, 24,31 € für das zweite und 4,27 € ab dem dritten Kind, wenn der bezugsberechtigte Elternteil Invalide und angestellt ist.

| Belgien | Dänemark | Deutschland | ||||||

| Kinderzahl | Kindergeld | Kinderzahl | Kindergeld | Kinderzahl | Kindergeld | |||

| 1 Kind | 77,05 € | jedes Kind von 0 bis 3 Jahren | 145 € | 1 Kind | 164 € | |||

| 2 Kinder | 219,63 € | jedes Kind von 3 bis 7 Jahren | 131 € | 2 Kinder | 328 € | |||

| 3 Kinder | 432,50 € | jedes Kind ab 7 bis 18 Jahren | 103 € | 3 Kinder | 498 € | |||

| jedes weitere Kind | 212,87 € | jedes weitere Kind | 195 € | |||||

| Griechenland | Frankreich | Irland | ||||||

| Kinderzahl | Kindergeld | Kinderzahl | Kindergeld | Kinderzahl | Kindergeld | |||

| 1 Kind | 5,87 € | 1 Kind | --- € | 1 Kind | 160 € | |||

| 2 Kinder | 18 € | 2 Kinder | 120,32 € | 2 Kinder | 320 € | |||

| 3 Kinder | 40 € | 3 Kinder | 274,47 € | 3 Kinder | 515 € | |||

| 4 Kinder | 48 € | 4 Kinder | 428,62 € | Bei Drillingen und Vierlingen: |

1,5-faches K.geld | |||

| jedes weitere Kind | 8,07 € | 5 Kinder | 582,77 € | |||||

| jedes weitere Kind | 154,15 € | |||||||

| Island | Italien | Luxemburg | ||||||

| Kinderzahl | Kindergeld | Kinderzahl | Kindergeld | Kinderzahl | Kindergeld | |||

| 1 Kind | 1.383 € jährliche Zahlung für verheiratete Eltern |

Jahreseinkommen der Eltern bis 11.422,98 € |

250,48 € | 1 Kind | 185,60 € | |||

| 2 Kinder und mehr |

1.646 € jährliche Zahlung für verheiratete Eltern |

Jahreseinkommen zwischen 27.693,04 und 30.403,39 € |

38,73 € | 2 Kinder | 440,72 € | |||

| Alleinerziehende Eltern: |

2.303 € und 2.362 € |

Jahreseinkommen ab 43.962,05 € |

keine Zahlungen mehr |

3 Kinder | 802,74 € | |||

| 4 Kinder und mehr | 344,39 € | |||||||

| Niederlande | Norwegen | Österreich | ||||||

| Kinderzahl | Kindergeld | Kinderzahl | gezahlter Betrag für ab dem 1. Jan. 1995 geb. Kinder |

Kinderzahl | Familienbeihilfe | |||

| Kinder unter 6 Jahren |

58,11 € | für jedes Kind | NOK 972 (121 €) | 1 Kind | 105,40 € | |||

| Kinder von 6-11 Jahren |

70,57 € | in Gebieten im äußersten Norden des Landes |

zusätzlich NOK 316 (43 €) |

ab 3.Lebensjahr | 112,70 € | |||

| Kinder von 12-17 Jahren |

82,02 € | ab 10.Lebensjahr | 130,90 € | |||||

| ab 19.Lebensjahr | 152,70 € | |||||||

| bei 2 Kindern: ab 3 Kindern: |

+ 12,80 € + 25,50 € pro Kind |

|||||||

| Finnland | Schweden | Verein. Kgr. | ||||||

| Kinderzahl | Kindergeld | Kinderzahl | Kindergeld | Kinderzahl | gezahlter Betrag für Kinder unter 10 Jahren |

|||

| erstes Kind | 100 € | 1 Kind | 104 € | erstes Kind | 105 € | |||

| zweites Kind | 110,50 € | 2 Kinder | 104 € | jedes weitere Kind | 70 € | |||

| drittes Kind | 131 € | für 3.Kind | 132 € | |||||

| viertes Kind | 151,50 € | für 4.Kind | 187 € | |||||

| jedes weitere Kind | 172 € | für 5. Kind und weitere | 208 € | |||||

| Liechtenstein | Spanien | Schweiz | ||||||

| Kinderzahl | Kindergeld | Kinderzahl | Kindergeld | Kinderzahl | Kinderzulage | |||

| 1 Kind | CHF 260 (179 €) |

Kinder <18 Jahren | 24,25 € Nicht-Behinderte 48,47 € Behinderte |

1 u. 2 Kinder (Talgebiet) |

CHF 165 (114 €) | |||

| Zwillinge oder über 3 Kinder |

CHF 310 (213 €) |

Kinder >18 Jahren | Behind.grad >65%: 260,79 € Behind.grad >75%: 381,19 € |

1 u. 2 Kinder (Berggebiet) |

CHF 185 (127 €) | |||

| über 10 Jahre | grdstzl. CHF 310 (213 €) |

ab 3 Kinder | CHF 170 (117 €) bzw. CHF 190 (131 €) |

|||||

| Je nach Kanton und Kinderzahl |

CHF 150 bis CHF 344 (103 € bis 237 €) |

Verwandte Themen

Weblinks

Quellen

| Bitte beachte den Hinweis zu Rechtsthemen! |

Wikimedia Foundation.