- Erbersatzsteuer

-

Die Erbschaftsteuer ist eine Steuer auf den Vermögenserwerb von Todes wegen, Schenkungsteuer eine Steuer auf Schenkungen.

Erbschaft- und Schenkungsteuer in Deutschland

Sie ist in Deutschland als Erbanfallsteuer ausgestaltet, sie knüpft also an den konkreten Erwerb des jeweiligen Erben, Pflichtteilsberechtigten, Vermächtnisnehmers oder sonstigen Erwerbers an. Ihr Anknüpfungspunkt ist also nicht – wie beim System der Nachlasssteuer, das in anderen Staaten gilt – abstrakt das vom Erblasser hinterlassene Vermögen als Ganzes. Ihre Rechtfertigung findet die Erbschaftsteuer in der erhöhten steuerlichen Leistungsfähigkeit des Erben sowie in der gewünschten Umverteilung von im Erbgang angehäuften Vermögen.

Verhältnis von Erbschaft- und Schenkungsteuer

Im deutschen Steuerrecht sind Erbschaft- und Schenkungsteuer im selben Gesetz geregelt. Schenkungsteuer ist eine Steuer auf den Erwerb von Vermögen durch Schenkung.

Rechtsgrundlagen

Die Rechtsgrundlagen für die Erbschaftsteuer finden sich im Erbschaftsteuer- und Schenkungsteuergesetz[1] sowie in der Erbschaftsteuer-Durchführungsverordnung[2]. Die Bewertung des angefallenen Vermögens richtet sich, soweit nicht etwas anderes bestimmt ist, nach den Vorschriften des Ersten Teils des Bewertungsgesetzes[3].

Geschichte

Bereits seit dem frühen Mittelalter wurden Erbschaftszehnt oder Besitzwechselabgaben an den Grundherrn oder König erhoben. Einzelne deutsche Staaten zogen in der Neuzeit zunächst Stempelabgaben (Urkundensteuern für Testamente und Erbschaftsverträge) ein. 1873 erließ Preußen das erste moderne Erbschaftsteuergesetz, gefolgt von Hamburg 1894 und Baden 1899. Das Reichsgesetz von 1906 vereinheitlichte die landesrechtlichen Erbschaftsteuergesetze.

Der später ermordete Reichsfinanzminister Matthias Erzberger verankerte 1919 die Erbschaftsteuer als Reichssteuer. Seit 1945 geht die Erbschaftsteuer wieder an die Länder.[4]

Steuergegenstände

Der Erbschaftsteuer (Schenkungsteuer) unterliegen

- der Erwerb von Todes wegen (z. B. Erbschaft, Vermächtnis)

- die Schenkungen unter Lebenden

- die Zweckzuwendungen

- das Vermögen einer Stiftung, sofern sie wesentlich im Interesse einer Familie oder bestimmter Familien errichtet ist, in Zeitabständen von je 30 Jahren (Erbersatzsteuer)

Steuerbefreiungen

Steuerfrei bleiben etwa:

- Hausrat einschließlich Wäsche und Kleidungsstücke beim Erwerb durch Personen der Steuerklasse I, soweit der Wert insgesamt 41.000 Euro nicht übersteigt,

- Grundbesitz oder Teile von Grundbesitz, Kunstgegenstände, Kunstsammlungen, wissenschaftliche Sammlungen, Bibliotheken und Archive mit sechzig vom Hundert ihres Wertes, wenn die Erhaltung dieser Gegenstände wegen ihrer Bedeutung für Kunst, Geschichte oder Wissenschaft im öffentlichen Interesse liegt, die jährlichen Kosten in der Regel die erzielten Einnahmen übersteigen und die Gegenstände in einem den Verhältnissen entsprechenden Umfang den Zwecken der Forschung oder der Volksbildung nutzbar gemacht sind oder werden,

- Grundbesitz oder Teile von Grundbesitz, der für Zwecke der Volkswohlfahrt der Allgemeinheit ohne gesetzliche Verpflichtung zur Benutzung zugänglich gemacht ist und dessen Erhaltung im öffentlichen Interesse liegt, wenn die jährlichen Kosten in der Regel die erzielten Einnahmen übersteigen,

- Zuwendungen unter Lebenden oder im Todesfall, mit denen ein Ehegatte/Lebenspartner dem anderen Ehegatten/Lebenspartner Eigentum oder Miteigentum an einem im Inland belegenen, zu eigenen Wohnzwecken genutzten Haus oder einer im Inland belegenen, zu eigenen Wohnzwecken genutzten Eigentumswohnung (Familienwohnheim) verschafft (eine Obergrenze beim Immobilienwert gibt es in diesem Fall nicht, § 13 Absatz 1 Nr. 4b ErbStG); auch Kinder erben Wohneigentum steuerfrei, sofern die Wohnfläche 200 Quadratmeter nicht übersteigt und von den Kindern selbst bewohnt wird (§ 13 Absatz 1 Nr. 4 c ErbStG).

- Zuwendungen unter Lebenden zum Zwecke des angemessenen Unterhalts oder zur Ausbildung des Bedachten,

- die üblichen Gelegenheitsgeschenke,

- Zuwendungen, die ausschließlich kirchlichen, gemeinnützigen oder mildtätigen Zwecken gewidmet sind, sofern die Verwendung zu dem bestimmten Zweck gesichert ist,

- Zuwendungen an politische Parteien im Sinne des § 2 des Parteiengesetzes,

- Inländisches Betriebsvermögen, inländisches land- und forstwirtschaftliches Vermögen und Anteile von über 25 % an Kapitalgesellschaften bleiben in Höhe von 85% oder 100% steuerfrei soweit bestimmte Voraussetzungen erfüllt werden, insbesondere sofern der Erbe das Vermögen mindestens 7 bzw 10 Jahre lang behält und eine bestimmte Gesamtlohnsumme in der Zeit nicht unterschritten wird. Der verbleibende Wert bleibt in Höhe von bis zu 150.000 Euro außer Ansatz §13a ErbStG, §13b ErbStG.

Steuerklassen

Je nach Verhältnis des Erben (Beschenkten) zum Erblasser (Schenker) werden drei Steuerklassen unterschieden (§ 15 ErbStG):

Steuerklasse I:

- Ehegatte

- Kinder und Stiefkinder

- Abkömmlinge dieser Kinder und Stiefkinder

- Eltern und Voreltern (das sind Großeltern, Urgroßeltern usw.) bei Erwerb von Todes wegen (Erbschaft, Schenkung auf den Todesfall – § 2301 BGB)

Steuerklasse II:

- Eltern, Voreltern (soweit nicht in Steuerklasse I), Geschwister, Neffen/Nichten, Schwiegerkinder, Stief- u.- Schwiegereltern, Schwiegerkinder, geschiedene Ehepartner

Steuerklasse III:

- alle übrigen Personen (etwa Lebensgefährten, Freunde und auch Lebenspartner)

Freibeträge

Jedem Erwerber steht ein persönlicher Freibetrag zu, der sowohl für Erwerbe von Todes wegen als auch für Schenkungen unter Lebenden gilt, § 16 ErbStG. Der Schenkungsfreibetrag kann alle 10 Jahre erneut genutzt werden.

Der Freibetrag beträgt in Abhängigkeit des Verhältnisses vom Erben/Beschenkten zum Erblasser/Schenker für

- den Ehegatten/Lebenspartner 500.000 EUR;

- jedes Kind/Stiefkind 400.000 EUR;

- jedes Kind eines verstorbenen Kindes/Stiefkindes 400.000 EUR;

- jedes Kind eines lebenden Kindes/Stiefkindes 200.000 EUR;

- jede sonstige Person aus Steuerklasse I 100.000 EUR;

- jede Person aus Steuerklasse II oder III 20.000 EUR.

Zusätzlich wird beim Erbfall dem überlebenden Ehegatten/Lebenspartner und den Kindern ein besonderer Versorgungsfreibetrag gewährt.Dieser besondere Versorgungsfreibetrag (geregelt in § 17 ErbStG) ist jedoch um den Barwert erbschaftsteuerfreier Versorgungsbezüge zu kürzen. Darunter fallen u. a. Renten aus der gesetzlichen Rentenversicherung und sämtliche Versorgungsleistungen aus einem Dienstverhältnis (betriebliche Altersversorgung).

Für Erwerbe von Todes wegen steht dem Erben ein Versorgungsfreibetrag in folgender Höhe zu:

- Ehegatte 256.000 EUR

- Kind bis zu 5 Jahren 52.000 EUR

- Kind von mehr als 5 bis 10 Jahren 41.000 EUR

- Kind von mehr als 10 bis 15 Jahren 30.700 EUR

- Kind von mehr als 15 bis 20 Jahren 20.500 EUR

- Kind von mehr als 20 bis 27 Jahren 10.300 EUR

Ab dem 27. Geburtstag haben erbende Kinder keinen Versorgungsfreibetrag mehr.

Abzug von Nachlassverbindlichkeiten

Abziehbar sind:

- die vom Erblasser herrührenden Schulden;

- Verbindlichkeiten aus Vermächtnissen, Auflagen und geltend gemachten Pflichtteilen

- die Kosten der Bestattung des Erblassers, ein angemessenes Grabdenkmal, die übliche Grabpflege mit ihrem Kapitalwert für eine unbestimmte Dauer sowie die Kosten, die dem Erwerber unmittelbar im Zusammenhang mit der Abwicklung und Verteilung des Nachlasses entstehen. Für diese Kosten ist insgesamt ein Betrag von 10.300 Euro ohne Nachweis abziehbar.

Steuertarif für Erbfälle und Schenkungen ab dem 1. Januar 2009

Steuerklasse I Steuerklasse II Steuerklasse III Wert des Vermögens Ehegatten Kinder, … Enkel, … Geschwister, … alle übrigen Erben abzüglich Freibetrag von: 500.000 € 400.000 € 200.000 € 20.000 € 20.000 € Steuersatz bei einem Vermögen bis 75.000 7 % 7 % 7 % 30 % 30 % bis 300.000 11 % 11 % 11 % 30 % 30 % bis 600.000 15 % 15 % 15 % 30 % 30 % bis 6.000.000 19 % 19 % 19 % 30 % 30 % bis 13.000.000 23 % 23 % 23 % 50 % 50 % bis 26.000.000 27 % 27 % 27 % 50 % 50 % > 26.000.000 30 % 30 % 30 % 50 % 50 % Steuertarif für Erbfälle und Schenkungen bis zum 31. Dezember 2008

Steuerklasse I Steuerklasse II Steuerklasse III Wert des Vermögens Ehegatten Kinder, … Enkel, … Geschwister, … alle übrigen Erben abzüglich Freibetrag von: 307.000 € 205.000 € 51.200 € 10.300 € 5.200 € Steuersatz bei einem Vermögen bis 52.000 7 % 7 % 7 % 12 % 17 % bis 256.000 11 % 11 % 11 % 17 % 23 % bis 512.000 15 % 15 % 15 % 22 % 29 % bis 5.113.000 19 % 19 % 19 % 27 % 35 % bis 12.783.000 23 % 23 % 23 % 32 % 41 % bis 25.565.000 27 % 27 % 27 % 37 % 47 % > 25.565.000 30 % 30 % 30 % 40 % 50 % Der für die Erhebung der Steuer maßgebliche Betrag wird zugunsten des Erwerbers auf volle 100 € abgerundet. Dann wird auf den gesamten Betrag der aus der jeweiligen Tabelle zu entnehmende Steuersatz erhoben. Durch diesen sogenannten Vollmengenstaffeltarif könnte jedoch die Steuerbelastung bei einer nur geringfügig höheren Erbschaft erheblich steigen, so dass netto sogar weniger vererbt würde. Würde beispielsweise ein Enkel nach dem 31. Dezember 2008 einen Betrag von brutto 501.000 € erben, so würde eine Steuer von 15% auf (501.000-200.000) €, also von 45.150 €, und damit netto eine Erbschaft von 455.850 € anfallen, während eine geringere Erbschaft von brutto 500.000 € eine erheblich geringere Steuerbelastung von nur 11% auf (500.000-200.000) €, also von 33.000 €, entstehen ließe und netto eine höhere Erbschaft von 467.000 € bedeuten würde.

Um derartige Ungerechtigkeiten zu vermeiden, besteht sowohl nach alter als auch nach neuer Rechtslage gemäß §19, Abs. 3 ErbStG eine Härtefallregelung, die sicherstellt, dass sich eine Erhöhung der Erbschaftssumme auch unter Berücksichtigung der Erbschaftssteuer nicht zu Ungunsten des Erben auswirken kann. Dadurch ergibt sich im obigen Fall der Vererbung von 501.000 € eine Steuerbelastung von 33.500 €[5].

Stundung der Erbschaftsteuer (Schenkungsteuer)

Wird Betriebsvermögen oder land- und forstwirtschaftliches Vermögen erworben, ist dem Erwerber die darauf entfallende Erbschaftsteuer auf Antrag bis zu zehn Jahren zu stunden, soweit dies zur Erhaltung des Betriebs notwendig ist.

Steuergestaltung bzw. -vermeidung

Um Erbschaftsteuer zu vermeiden oder zu vermindern, sind in Deutschland eine Reihe von legalen Maßnahmen möglich:

- Schenkung an die Erben unter Nutzung des Schenkungsteuerfreibetrags (alle zehn Jahre);

- den Erben durch Adoption oder Heirat in eine günstigere Steuerklasse versetzen;

- Verlagerung von Privatvermögen in Betriebsvermögen;

- Verlagerung von Vermögen in Anlageklassen, die einer niedrigen Besteuerung unterliegen (etwa Immobilien, Schiffsfonds, Lebens- und Rentenversicherungen);

- Übertragung von Immobilien unter Eintragung eines Nießbrauchrechts für die Schenker.

- Bei Nachweis eines niedrigeren Immobilienwertes (z.B. durch qualifiziertes Gutachten) ist in einer Vielzahl von Fällen der niedrigere Wert anzusetzen (§ 138, Abs.4 BewG)

Anzeigepflichten

Jeder der Erbschaftsteuer unterliegende Erwerb ist vom Erwerber, bei einer Zweckzuwendung vom Beschwerten binnen einer Frist von drei Monaten nach erlangter Kenntnis von dem Anfall oder von dem Eintritt der Verpflichtung dem für die Verwaltung der Erbschaftsteuer zuständigen Finanzamt schriftlich anzuzeigen. Die Gerichte, Behörden, Beamten und Notare haben dem für die Verwaltung der Erbschaftsteuer zuständigen Finanzamt schriftlich Anzeige zu erstatten über diejenigen Beurkundungen, Zeugnisse und Anordnungen, die für die Festsetzung einer Erbschaftsteuer von Bedeutung sein können. Auch Banken sind verpflichtet, Konto- und Depotbestände zum Todestag sowie die Existenz von Schließfächern dem Finanzamt anzuzeigen.

Steuerart und Steueraufkommen

Die Erbschaftsteuer (Schenkungsteuer) ist eine

- Ländersteuer, weil die Steuereinnahmen den Ländern zufließen (der Bund hat allerdings die konkurrierende Gesetzgebungshoheit für das ErbStG);

- direkte Steuer, weil Steuerschuldner und Steuerträger identisch sind.

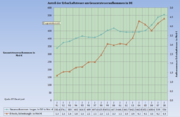

Das Erbschaft- und Schenkungsteueraufkommen betrug 3.762,6 Mio. Euro im Jahre 2006. Die Erbschaftsteuer trug 2006 mit weniger als 0,8 Prozent zum Gesamtsteueraufkommen in Deutschland bei. An den Steuereinnahmen der Länder hatte sie einen Anteil von 2,36 % (West) oder 0,25 % (Ost).[6]

Problemfelder

Bis zum Inkrafttreten des Erbschaftsteuerreformgesetzes[7] ab 1. Januar 2009 führte eine verfassungsrechtliche Problematik zu regen Diskussionen. Verfassungsrechtlich problematisch war dabei nicht die Erbschaftsteuer (Schenkungsteuer) an sich, sondern die unterschiedliche Bewertung der verschiedenen Vermögensarten. So wurde Grundvermögen nicht zu Marktwerten bewertet, sondern es wurden Wertansätze auf Basis sog. Bedarfswerte herangezogen (§§ 145–146 BewG). Die Bedarfswerte betrugen im Durchschnitt nur 60 % des tatsächlichen Verkehrswertes. Bebaute Grundstücke wurden beispielsweise nach § 146 BewG in der Fassung des Jahressteuergesetzes 2007 wie folgt bewertet: vereinbarte – bei Eigennutzung oder bei um mehr als 20 % verbilligter Vermietung stattdessen die marktübliche – Jahresmiete mal Faktor 12,5, abzüglich Minderung wegen des Alters des Gebäudes von 0,5 % pro Jahr seit Bezugsfertigkeit, maximal 25 %; bei Einfamilienhäusern und Zweifamilienhäusern erfolgt ein Zuschlag von 20 %. Hierdurch konnten Erben von Immobilien gegenüber Erben anderer Vermögenswerte ungerechtfertigt besser gestellt sein. Nach Vorlage durch den Bundesfinanzhof durch Beschluss vom 22. Mai 2002[8] war dazu ein Verfahren vor dem Bundesverfassungsgericht anhängig, das in einem ähnlich gelagerten Fall auch die weitere Erhebung der Vermögensteuer wegen der krassen Unterbewertung von Grundvermögen für verfassungswidrig erklärt hatte.

Mit Beschluss vom 7. November 2006 (1 BvL 10/02) hat das Bundesverfassungsgericht entschieden, dass § 19 Abs. 1 ErbStG mit Art. 3 Abs. 1 GG unvereinbar sei. Diese Vorschrift bestimmt einheitliche Steuersätze für alle Fälle des Erwerbs von Todes wegen oder durch Schenkung, obwohl die Vorschriften über die Ermittlung des Werts des steuerpflichtigen Erwerbs den Anforderungen des Gleichheitssatzes nicht genügen. In nach der Zahl der betroffenen Steuerpflichtigen ebenso wie von ihrer wirtschaftlichen Bedeutung her wesentlichen Teilbereichen des Erbschaft- und Schenkungsteuerrechts werden die übertragenen Vermögenswerte nicht in Annäherung an den gemeinen Wert erfasst und zudem sowohl innerhalb einzelner als auch im Vergleich verschiedener Vermögensarten in ihrer Relation zueinander nicht realitätsgerecht in der steuerlichen Bemessungsgrundlage abgebildet. Die Entscheidung des Gesetzgebers, die durch den Erwerb erhöhte finanzielle Leistungsfähigkeit der Steuerpflichtigen zu belasten, ist daher nicht belastungsgleich und nicht folgerichtig umgesetzt. Das Gericht hat die weitere Anwendung des Erbschaftsteuergesetzes bis zur gesetzlichen Neuregelung zugelassen. Der Gesetzgeber wurde verpflichtet, spätestens bis zum 31. Dezember 2008 eine Neuregelung zu treffen.[9]

Lebenspartnerschaften werden, wie generell im Steuerrecht, bei der Erbschaftsteuer derzeit nicht berücksichtigt. Hierzu liegen derzeit Gesetzesentwürfe von den Oppositionsparteien FDP[10], Bündnis 90/Die Grünen und Linkspartei[11] vor.

Aktuelle Entwicklungen

Erster Vorschlag vom 4. Mai 2005

Das Bundeskabinett hat am 4. Mai 2005 dem Entwurf eines Gesetzes zur Sicherung der Unternehmensnachfolge in der vom Bundesminister der Finanzen vorgelegten Fassung zugestimmt. Die Generationenfolge in mittelständischen Familienunternehmen soll von der Erbschaft- und Schenkungsteuer entlastet werden, wenn von Todes wegen oder zu Lebzeiten übergehende Unternehmen von den Nachfolgern fortgeführt werden. Ziel des Gesetzes soll damit die Erhaltung und Sicherung von Unternehmen als Garanten von Arbeitsplätzen, als Stätte des produktiven Wachstums und in ihrer gesellschaftlichen Funktion als Ort beruflicher und sozialer Qualifikation sein. Durch das Gesetz soll die auf produktiv eingesetztes Vermögen entfallende Erbschaft- und Schenkungsteuer über einen Zeitraum von zehn Jahren gestundet werden („Abschmelzungsmodell“). In diesem Zeitraum wird die Steuerschuld in gleichen Jahresraten unter der Voraussetzung der Betriebsfortführung abgeschmolzen. Führt der Erwerber den Betrieb über zehn Jahre fort, entfällt die Steuer vollständig. Der Gesetzentwurf der Bundesregierung beruht auf einem Vorschlag der Bayerischen Staatsregierung; diese hat einen eigenen Gesetzentwurf mit im Wesentlichen gleichen Inhalt am 4. Mai 2005 in den Bundesrat eingebracht.

Bund-Länder-Arbeitsgruppe

Um bis zum Ablauf der vom Bundesverfassungsgericht gesetzten Frist – also bis zum 31. Dezember 2008 – doch noch zu einer Neufassung des Erbschaft- und Schenkungsteuergesetzes zu kommen, welches die Vorgaben des Gerichts beachtet und Unternehmenserben entlastet, wurde eine Bund-Länder-Arbeitsgruppe unter dem Vorsitz von Bundesfinanzminister Peer Steinbrück (SPD) und Hessens Ministerpräsident Roland Koch (CDU) eingesetzt, die bis spätestens Anfang Oktober 2007 ein Reformkonzept erarbeiten sollte. Die Arbeitsgruppe wird unterstützt von dem Richter am Bundesfinanzhof Hermann-Ulrich Viskorf.

Ein erstes Konzept stammt von den Finanzministern Gerhard Stratthaus (CDU/ Baden-Württemberg) und Ingolf Deubel (SPD/ Rheinland-Pfalz). Demnach sollen die steuerlichen Freibeträge bis auf eine Million Euro erhöht werden. Größere Erbschaften sollen zu niedrigeren Steuersätzen als heute besteuert und dabei nicht mehr zwischen den Vermögensarten unterschieden werden („Niedrigtarif-Konzept“). Ein zweites Konzept von Hessens Finanzminister Karlheinz Weimar (CDU) sieht ebenfalls höhere Freibeträge vor, jedoch soll bei größeren Vermögen zwischen den Vermögensarten unterschieden und wie beim Abschmelzmodell Betriebsvermögen begünstigt, aber nicht völlig von der Steuer befreit werden. Ein Webfehler des Abschmelzungsmodells soll dabei vermieden werden: Es soll nicht nur das produktive, sondern das ganze Betriebsvermögen entlastet werden. Eine komplizierte Abgrenzung wäre nicht notwendig. Ein drittes Konzept von Richter Viskorf sieht niedrige Freibeträge von maximal 50.000 Euro und darüber hinaus sehr niedrige Tarife auf alle Vermögensarten vor.

Das von der Regierung zunächst favorisierte so genannte „Abzinsungsmodell“ sah wie das Abschmelzungsmodell vor, dass der Betrieb nach dem Erbfall zehn Jahre fortgeführt wird. Allerdings verzichtet das Konzept auf die problematische Abgrenzung zwischen produktivem und nicht-produktivem Vermögen. Nach dem Abzinsungsmodell sollte die Erbschaftsteuer auf Betriebsvermögen in zehn Jahresraten geteilt werden, die entweder jährlich oder am Ende der Laufzeit zu bezahlen ist. Wird die Erbschaftsteuer sofort bezahlt, gewährt das Finanzamt einen Abschlag von etwa 45 %.

Aktuelle Entwicklung

Das Gesetz zur Reform des Erbschaftsteuer- und Bewertungsrechts (Erbschaftsteuerreformgesetz)v. 24. Dezember 2008 wurde am 31. Dezember 2008 im Bundesgesetzblatt I, S. 3018 veröffentlicht und trat in wesentlichen Teilen zum 1. Januar 2009 in Kraft, die Änderungen des Baugesetzbuchs (Art. 4 d. Gesetzes) zum 1. Juli 2009. Ab 1. Juli 2009 kann eine rückwirkende Anwendung des neuen Rechts auf Fälle vom 1. Januar 2007 bis 31. Dezember 2008 nicht mehr beantragt werden (Art. 3 d. Gesetzes tritt außer Kraft). Ziel und Inhalt:

- Die Freibeträge für Ehegatten und Lebenspartner werden auf 500.000 €, für Kinder auf 400.000 € und für Enkel auf 200.000 € angehoben. Dazu kommt für Steuerklasse I ein Freibetrag für Hausrat (41.000 €) und für andere bewegliche Gegenstände (10.300 €).

- Für Erben der Steuerklasse II und die Erben der Steuerklasse III gelten künftig höhere Steuersätze.

Der bisherige Freibetrag von 5.200 Euro wird auf 20.000 Euro angehoben. Dazu kommt ein Freibetrag für bewegliche Güter (€ 10.300).

- Immobilien werden künftig mit dem tatsächlichen Wert bewertet.

- Für Betriebsvermögen entfällt die Erbschaftsteuer, wenn die Lohnsumme innerhalb von zehn Jahren 1000 % nicht unterschreitet und das Verwaltungsvermögensgrenze nicht höher als 10 % beträgt. Bei einer Behaltensfrist von sieben Jahren und einer Lohnsumme von 650 % bleiben 85 % erbschaftsteuerfrei.

- Selbstgenutztes Wohneigentum bleibt erbschaftsteuerfrei. Dies gilt bei Ehegatten und Lebenspartnern ungeachtet der Größe des Objekts, bei Kindern nur, soweit die Wohnfläche 200 m² nicht überschreitet.

- Für Erwerbe nach dem 31. Dezember 2006 und vor dem 1. Januar 2009 kann ein Erwerber bis zur Unanfechtbarkeit der Steuerfestsetzung beantragen, dass die neuen Vorschriften - mit Ausnahme der erhöhten Freibeträge - angewendet werden. Ist die Steuer vor dem 1.Januar 2009 festgesetzt worden, kann der Antrag innerhalb von sechs Monaten nach Inkrafttreten des Erbschaftsteuerreformgesetzes (also bis 30.6.2009) gestellt werden.

Kritik

In der Anhörung zum Erbschaftsteuerreformgesetz ist von verschiedenen Seiten vorgebracht worden, die Besteuerung auf der Basis von Verkehrswerten führe zu einer Doppelbesteuerung mit Erbschaftsteuern einerseits und Ertragsteuern andererseits.

Beispiel:

Der Erblasser hat 2009 Aktien im Anschaffungswert von 100 erworben. Bei seinem Tode 2011 haben die Aktien einen Verkehrswert von 150. Beim Erben unterliegt ein Vermögenszuwachs von 150 der Erbschaftsteuer (Annahme: Persönliche Freibeträge bereits anderweitig ausgeschöpft). Veräußert der Erbe die Aktien für ebenfalls 150 unterliegt der Veräußerungsgewinn von 50 der Abgeltungsteuer, insoweit liegt eine Doppelbesteuerung des Vermögenszuwachses vor.

Flucht vor der Erbschaftsteuer

Zwar ist die Belastung mit Erbschaft- und Schenkungsteuer in Deutschland im Vergleich zu den meisten Vergleichsländern niedrig. Dennoch flüchten seit Jahren Personen mit großem Vermögen aus Deutschland, um die Steuerzahlungen zu umgehen.

Als besonders attraktiv galt die Flucht nach Österreich, da beim Vererben in Deutschland auf die Kinder eines Erblassers mit Hauptwohnsitz in Österreich lediglich der österreichische Steuersatz von maximal 15 % (statt bis zu 30 % in Deutschland) anfiel. In Deutschland wurde lediglich Inlandsvermögen nach § 121 BewG versteuert (insbesondere Immobilien und Gewerbebetriebe). Dieses war bedingt durch eine Regelung in dem Doppelbesteuerungsabkommen zwischen Deutschland und Österreich vom 4. Oktober 1954, öBGBl. Nr. 220/1955 idF öBGBl. III Nr. 125/2004: Das Abkommen ermöglichte es deutschen Erblassern mit Wohnsitz in Österreich, ihr gesamtes Erbe dort zu versteuern.

Die Bundesrepublik Deutschland hat zur Vermeidung von unerwünschten Steuerlücken das mit Österreich bestehende Doppelbesteuerungsabkommen – wegen des Wegfalls der Erbschaftssteuer in Österreich per Ende Juli 2008 – mit Wirkung zum Jahresende 2007 gekündigt. Nun fällt bei Erwerben von Todes wegen, bei denen der Erblasser nach dem 31. Dezember 2007 verstirbt, der Schutz des Doppelbesteuerungsabkommens weg. Zur Vermeidung einer Doppelbesteuerung während des Zeitraums vom 1. Januar 2008 bis 31. Juli 2008 wurde durch ein gesondertes Abkommen die vorübergehende Weitergeltung des gekündigten Doppelbesteuerungsabkommens bis Ende Juli 2008 sicher gestellt.

Danach gilt ausschließlich der Wohnort der Erben: Sie müssen dann ab 1. August 2008 auch in Österreich befindliche Vermögenswerte versteuern.

Die Vermeidung deutscher Erbschaftsteuer erfordert eine langfristige Planung, da das deutsche ErbStG noch lange nach Wegzug nachwirkt und auch die Erben erfasst: § 2 Abs. 1 ErbStG wirkt fünf Jahre nach Wegzug sowohl des Erblassers als auch des Erben nach, wenn auch nur einer der beiden einen (Zweit-)Wohnsitz im Inland hatte, wird der gesamte Erwerb nach deutschem Recht besteuert (Ausnahme: Es besteht ein Doppelbesteuerungsabkommen). Gegebenenfalls anfallende ausländische Erbschaftsteuer kann in Deutschland angerechnet werden (§ 21 ErbStG). Verbleiben Teile des Vermögens im Inland (Immobilien!), werden diese durch § 2 Abs. 1 Nr. 3 ErbStG immer erfasst.

Erwähnenswert erscheint, dass die Flucht nicht selten am Außensteuerrecht (insbes. § 4 AStG oder § 6 AStG) scheitert. Einerseits kann das deutsche Erbschaftsteuerrecht noch bis zu 10 Jahre nach dem Wegzug nachwirken, die Flucht vor der Erbschaftsteuer kann zudem in die Falle der Ertragsteuer (sog. Wegzugsbesteuerung) führen.

Keine Erbschafts- und Schenkungssteuer, aber Schenkungsmeldepflicht in Österreich

Seit 1. August 2008 gibt es in Österreich keine Erbschafts- und Schenkungssteuer mehr, da diese abgeschafft wurden.[12] sind sowohl der Schenkende und Beschenkte, als auch beteiligte Notare und Anwälte. Eine Verletzung der Meldepflicht zieht eine Geldstrafe von bis zu zehn Prozent des geschenkten Vermögens nach sich, strafbefreinde Selbstanzeige ist innerhalb eines Jahres möglich.

Nicht betroffen sind die Fälle, in denen der Erblasser vor dem 1. August 2008 verstorben ist, oder die Schenkung vor diesem Datum erfolgte.

Für Grundstücke (unbewegliches Vermögen, also Liegenschaften), die ererbt oder als Geschenk erworben werden, ist aber eine Grunderwerbsteuer zu entrichten, für die – in derselben Höhe wie das vormals zusätzlich zu entrichtende Grunderwerbssteueräquivalent der abgeschafften Steuern – bei der Bemessung der dreifache Einheitswert herangezogen. Bei Erhalt des Objekts von Eltern, Kindern und dem Ehepartner beläuft sie sich auf 2 %, andernfalls auf 3,5 % des Bemessungswerts. Für Ehegatten ist es möglich, die gemeinsame Wohnstätte steuerfrei durch Schenkung aufzuteilen, wenn die Nutzfläche 150 m2 nicht übersteigt. Daneben besteht weiterhin ein Freibetrag von 365.000 € bei Grundstücksübertragungen im Zusammenhang mit Unternehmensübergaben. Ausserdem werden Vermögensübertragungen über Stiftungen gesondert abgehandelt (Stiftungseingangssteuergesetz 2008).

Deutschland hat das Doppelbesteuerungsabkommen 1954 aufgekündigt. Betroffen sind hiervon auch österreichische Staatsbürger: Hat nur einer der Beteiligten auch nur einen Zweitwohnsitz in Deutschland, richtet sich die Vermögensübertragung (auch) nach deutschem Recht, und es ist deutsche Erbschaftsteuer zu entrichten.

Zum abgeschafften Erbschafts- und Schenkungssteuergesetz 1955

Basisdaten Titel: Erbschafts- und Schenkungssteuergesetz 1955 Abkürzung: ErbStG Typ: Bundesgesetz Geltungsbereich: Republik Österreich Rechtsmaterie: Steuerrecht Außerkrafttretedatum: 31. Juli 2007 Bitte beachten Sie den Hinweis zur geltenden Gesetzesfassung! Die Erbschafts- und Schenkungssteuer war eine zwischen Bund und Ländern geteilte Bundessteuer. Sie war eine Steuer auf den Erbanfall und in ganz Österreich gleich hoch. Zum Tragen kam die Erbschaftssteuer nur beim Erwerb von Todes wegen, die Schenkungssteuer bei Zuwendungen unter Lebenden. Bei Zweckzuwendungen konnte Erbschafts- oder Schenkungssteuer anfallen, je nachdem, ob die Zweckzuwendung unter Lebenden oder von Todes wegen (z. B. Legat) erfolgte.

Steuerklassen: Die Höhe der Steuer richtete sich einerseits nach dem Wert des vererbten Gutes, andererseits nach dem Verwandtschaftsgrad zwischen Erbe und Erblasser. Dabei gab es fünf Steuerklassen:

- Ehegatten, Kinder, Adoptiv- und Stiefkinder

- Enkel

- Eltern, Großeltern, Geschwister, Stiefeltern

- Schwiegerkinder, Schwiegereltern, Nichten, Neffen

- alle übrigen – dazu zählen auch Lebensgefährten.

Steuersatz: Der Steuersatz stieg progressiv abhängig von dem Wert des zugewendeten Vermögens sowie von der Steuerklasse. Daneben gab es einen linearen Steuersatz für Erwerber, die gemeinnützige, mildtätige oder kirchliche Zwecke verfolgen, sowie für Zuwendungen an Privatstiftungen durch den Stifter. Wurde unbewegliches Vermögen (Liegenschaften) zugewendet, wird neben der Tarifsteuer ein Zuschlag (Grunderwerbsteueräquivalent) erhoben.

Freibeträge: Die persönlichen Freibeträge waren sehr gering im Vergleich zu Deutschland, und betrugen je nach Steuerklasse zwischen 2.200 und 110 Euro. Für Zuwendungen unter Lebenden (Schenkung) an Ehegatten wird zusätzlich ein Ehegattenfreibetrag in Höhe von 7.300 Euro gewährt.

Neben diesen persönlichen Freibeträgen gab es eine Vielzahl sachlicher Steuerbefreiungen, die zum Teil auch betraglich begrenzt sind. So waren endbesteuerte Sparguthaben, die der Kapitalertragsteuer unterliegen, grundsätzlich von der Erbschaftsteuerpflicht ausgenommen (nicht von der Schenkungssteuerpflicht). Andere Güter hatten abhängig von der Art des Gutes gewisse Freibeträge, wie beispielsweise Hausrat oder die unentgeltliche Übertragung von Unternehmen.

Steuerermäßigung: Um den mehrfachen Übergang desselben Vermögens nicht mehrfach zu belasten, sah § 17 öErbStG unter bestimmten Voraussetzungen eine Ermäßigung der Steuer vor.

Die Höhe der Erbschaftssteuer für Erwerbe von Todes wegen und der Schenkungssteuer für Zuwendungen unter Lebenden war grundsätzlich gleich hoch. Unterschiede konnten sich ergeben, wenn mit dem Erwerb eine Gegenleistung verbunden ist (gemischte Schenkung).

Grund der Aufhebung: Ermittlung des Wertes ist verfassungswidrig

Bei der Bemessung der Erbschaftssteuer laut Erbschaftsteuergesetz wurde für unbewegliches Vermögen (Liegenschaften) der dreifache Einheitswert herangezogen. Aufgrund einer diesbezüglichen Beschwerde vor dem VfGH (weil der Wertansatz für unbewegliches Vermögen mit dem 3-fachen Einheitswert im Verhältnis zum Wertansatz sonstigen Vermögens mit dem gemeinen Wert gleichheitswidrig erscheint) wurde mit Erkenntnis des VfGH vom 7. März 2007 der § 1 Abs. 1 Z 1 ErbStG als verfassungswidrig aufgehoben. Für die Reparatur des Gesetzes hat der VfGH dem Gesetzgeber eine Frist bis 31. Juli 2008 eingeräumt. Ließe der Gesetzgeber diese Reparaturfrist ungenützt verstreichen, unterläge somit der Erwerb von Todes wegen im Sinn des § 2 ErbStG nicht mehr dem Erbschafts- und Schenkungssteuergesetz 1955.

In der Zwischenzeit galt das Gesetz als versteinert, weil es auf Erwerbe von Todes wegen bis 31. Juli 2008 nach wie vor anzuwenden war, aber wegen bereits entschiedener Sache (res iudicata) beim Verfassungsgerichtshof wegen demselben Grund der Verfassungswidrigkeit nicht mehr bekämpft werden konnte. Dies führte zu der kuriosen Situation, dass alle Erben, Pflichtteilsberechtigten und sonstigen Erwerber von Todes wegen in jenen Fällen, die nicht beim Verfassungsgerichtshof anhängig gewesen waren und nun auch nicht mehr anhängig werden konnten, die Erbschaftssteuer in jedem Fall zu bezahlen haben, obwohl der VfGH – aufgrund der unterschiedlichen Ermittlung des Wertes der vererbten Vermögensgegenstände – die Erbschaftssteuer als verfassungswidrig erkannt hat. Diese Situation konnte nur dadurch beseitigt werden, dass der Gesetzgeber die Frist nicht ungenützt verstreichen lässt, sondern entweder innerhalb der Frist das Gesetz repariert oder es mit sofortiger Wirkung aufhebt.

Am 22. Juni 2007 erklärte der VfGH auch die Schenkungssteuer in der seinerzeitigen Gesetzesform für verfassungswidrig und gewährte dem Gesetzgeber eine Reparaturfrist bis 31. Juli 2008.

Da die Erbschaftssteuer einen relativ geringen Anteil am gesamten Steueraufkommen hatte (Anteil der Erbschaftsteuer am Gesamtsteueraufkommen in Österreich: 0,17 Prozent, etwa 110–150 Mio. €), aber andererseits als sehr verwaltungsintensiv erachtet wird (rund 130 Finanzbeamte beschäftigen sich zu ca. 1/3 ihrer Arbeitszeit mit der Einhebung der Erbschaftssteuer), wurden 2005 wieder Überlegungen angestellt, sie – wie in anderen Staaten, beispielsweise Schweden (wobei zu bemerken ist, dass Schweden, anders als Österreich eine Vermögensteuer einhebt) – ersatzlos zu streichen. Entsprechender politischer Wille wurde von ÖVP und BZÖ bekundet. Später wurde auch von Seiten der SPÖ im Ministerrat zugestimmt, keine Reparatur des Gesetzes anzustreben.

Entsprechende Forderungen auf Abschaffung waren bereits seit einigen Jahren von Seiten der Wirtschaft vorausgegengen. Um Unternehmensübergaben von der Erbschafts- und Schenkungssteuer zu entlasten und so Betriebsübergaben zu erleichtern, wurde in § 15a öErbStG ein Freibetrag in Höhe von € 365.000 für die unentgeltliche Übertragung von Betrieben eingeführt.

Die OECD stellte im Juli 2007 in einem Länderbericht fest: „ … Das bestehende [österreichische] Steuersystem lässt Bedenken aufkommen … Die Abschaffung der Erbschaftssteuer und anderer vermögensbezogener Steuern wie der Schenkungssteuer sollten erneut überdacht werden …“.

Erbschaftssteuer (Schenkungssteuer) in der Schweiz

Die Erbschaftssteuer ist eine kantonale Steuer. In den meisten Kantonen werden die Erben besteuert (Erbanfallsteuer). Ausnahme bilden in vielen Kantonen jedoch die direkten Nachkommen (Kinder), welche von der Steuer befreit sind (etwa Kanton St. Gallen, Zürich, Appenzell Ausserrhoden usw.). In den Kantonen Solothurn und Neuchâtel wird zusätzlich eine Steuer auf das unverteilte Vermögen erhoben, die so genannte Nachlasssteuer. Der Kanton Graubünden erhebt nur die Nachlasssteuer, wobei einzelne Gemeinden ihrerseits eine Erbanfallsteuer erheben können. Der Kanton Schwyz erhebt keine Erbschaftssteuer. Die meisten anderen Kantone erheben die Erbschaftssteuer nur, wenn die Erben keine direkten Nachkommen oder Ehegatten (oder eingetragene gleichgeschlechtliche Partner) sind.

Erbschaftsteuer in anderen Ländern

Erbschaftsteuer wird in den meisten, aber nicht in allen Ländern erhoben.

So erheben Australien, Schweden und Portugal sowie die meisten neuen EU-Mitgliedsländer überhaupt keine Erbschaftsteuer. Italien hat die Erbschaftsteuer und die Schenkungsteuer 2001 abgeschafft und sie im Oktober 2006 wieder eingeführt.

Erbschaftssteuer wird unter anderem auch in Frankreich, Vereinigtes Königreich, Niederlande erhoben. In den meisten Bundesstaaten der Vereinigten Staaten[13] wird eine vergleichsweise hohe Erbschaftssteuer erhoben.

Mehrfacherhebung in der Europäischen Union

Der Europäische Gerichtshof (EuGH) in Luxemburg hat am 12. Februar 2009 in einem Urteil (Az: C-67/08) bestimmt, dass die Länder der Europäischen Union (EU) nicht verpflichtet sind, bei der Steuergesetzgebung ihre Regelungen der Erbschaftssteuer an die Regelung anderer Länder der EU anzupassen. Auch könne keine Verpflichtung entstehen, eine mehrfache Belastung in mehreren EU-Ländern durch ein entsprechendes Doppelbesteuerungsabkommen zu vermeiden. Somit müssen Bürger der EU damit rechnen, mit mehrfacher Erbschaftssteuer in den EU-Ländern belastet zu werden.

Siehe auch

Literatur

Lothar Binding, Marco Winteroll: Das neue Erbschaftsteuerrecht ab 2009. Stuttgart 2009, ISBN 978-3-9804710-3-9

Weblinks

Deutschland:

- Video zur Erbschaftsteuer in Gebärdensprache (Quelle: Bundesministerium der Finanzen)

- Rechtsgutachten, Stellungnahme der Familienunternehmer ASU e.V. zur Erbschaftsteuerreform

- Synopse altes und neues Erbschaftsteuer- und Bewertungsgesetz

- Aktuelle Literaturliste, zusammengestellt von der Deutschen Zentralbilbiothek für Wirtschaftswissenschaften - ZBW

Einzelnachweise

- ↑ bundesrecht.juris.de

- ↑ bundesrecht.juris.de

- ↑ bundesrecht.juris.de

- ↑ Quelle: Bundesfinanzministerium, ges. 19. Oktober 2008.

- ↑ Binding, Lothar/ Winteroll, Marco, 2009: Das neue Erbschaftsteuerrecht ab 2009, S.17.

- ↑ BT-Drucksache 16. Wahlperiode 16/5706 vom 15. Juni 2007 – Antwort der Bundesregierung auf die Kleine Anfrage der FDP-Fraktion

- ↑ Erbschaftsteuerreformgesetz v. 24. Dezember 2008

- ↑ BFH

- ↑ www.bundesverfassungsgericht.de

- ↑ Gesetzentwurf der FDP

- ↑ Linke:Vielfalt der Lebensweisen anerkennen

- ↑ Schenkungsmeldegesetz 2008. In: Mein Finanzamt >> Fachinformation >> NeueGesetze. Bundesministerium für Finanzen, 2008. Abgerufen am 2. August 2008. (https)

- ↑ Aufsatz über Schenkungssteuer- und Erbschaftssteuerfragen in Fällen mit Berührung zum US-Recht, winheller.com (pdf)

Bitte beachte den Hinweis zu Rechtsthemen!

Wikimedia Foundation.