- DAX 30

-

Der Auswahlindex DAX, ursprünglich für Deutscher Aktienindex[1], ist der wichtigste deutsche Aktienindex. Der DAX ist eine Kennziffer, die über Entwicklung und Stand der deutschen Aktienkurse der 30 größten und umsatzstärksten Unternehmen an der Frankfurter Wertpapierbörse Auskunft gibt. Er bildet damit das Marktsegment der deutschen Blue Chips ab und ist der Leitindex für den deutschen Aktienmarkt.

Der DAX wurde gemeinsam von der Arbeitsgemeinschaft der Deutschen Wertpapierbörsen, der Frankfurter Wertpapierbörse und der Börsen-Zeitung entwickelt und am 1. Juli 1988 eingeführt. Zunächst war der DAX nicht als Konkurrenz, sondern als Ergänzung zu den anderen etablierten deutschen Aktienindizes gedacht, inzwischen hat er diese an Bekanntheit aber hinter sich gelassen und den Charakter eines offiziellen Index des deutschen Aktienmarktes gewonnen.

In die Berechnung des DAX fließen neben den Kursen auch die meist jährlich erfolgenden Dividendenzahlungen ein. Der DAX wird deshalb als Performanceindex bezeichnet, also als Aktienindex, der neben der Wertsteigerung der Aktien auch die Kapitalvermehrung durch Dividenden nachzeichnet (Dividenden werden reinvestiert).

Der DAX ist ein Produkt und eingetragene Marke der Deutsche Börse AG.

Inhaltsverzeichnis

Weitere DAX-Indizes

Neben dem DAX-Performanceindex gibt es noch den weniger bekannten DAX-Kursindex.[2] Dieser wird im Gegensatz zu den anderen DAX-Indizes nicht um Dividenden- und Bonuszahlungen bereinigt.

Im Frühjahr 1994 wurde der so genannte DAX 100 eingeführt. Dieser Index sollte die Wertentwicklung der 100 liquidesten Werte des Aktienmarkts dokumentieren. Mit Einführung des MDAX 1996 umfasste er die 30 Werte des DAX und die 70 des MDAX. Durch die Änderung des MDAX auf 50 Werte trat an die Stelle des DAX 100 der HDAX. Der CDAX umfasst dagegen alle in Frankfurt gehandelten Aktien. Der SDAX umfasst 50 kleinere Werte hinter dem MDAX.

Als sogenannten Strategy Indice gibt es u. a. den ShortDAX. Er ist umgekehrt proportional zur Entwicklung des DAX und ermöglicht so Anlegern, die long-only gehen können, die Partizipation an negativen Kursentwicklungen. Verliert beispielsweise der DAX 5 %, dann legt der ShortDax um eben soviel Prozent zu. Dadurch haben z. B. Indexanbieter die Möglichkeit, ein Produkt zu offerieren, das leicht nachvollziehbar negative Entwicklungen des DAX berücksichtigt und dem „Käufer“ Möglichkeiten eröffnet, auch an negativen Kursentwicklungen teilzuhaben.

Daneben gibt es auch Branchenindizes wie seit 2007 den ÖkoDAX für Unternehmen aus dem Bereich der erneuerbaren Energien oder Strategieindizes wie den DivDAX für dividendenstarke Unternehmen.

Die Eurex bietet Optionen (ODAX) und Futures (FDAX) auf den DAX an.

Berechnung

Zur Indexberechnung, die auf der Indexformel von Étienne Laspeyres basiert, werden die DAX-Gesellschaften unterschiedlich gewichtet. Es zählt hierbei nur die Marktkapitalisierung der sich in Streubesitz befindlichen Aktien (d. h. alle Aktien, die sich nicht im Besitz eines Eigentümers befinden, der über 5 % der Aktien besitzt).

Der Index basiert auf den Kursen des elektronischen Handelssystems XETRA. Seine Berechnung beginnt börsentäglich ab 9:00 Uhr MEZ/MESZ, sobald mindestens 20 der 30 DAX-Unternehmen eine Kursnotierung haben. Er endet mit den Kursen der XETRA-Schlussauktion, die um 17:30 Uhr MEZ startet. Bis zum 31. Dezember 2005 wurde der DAX so im 15-Sekunden-Takt berechnet, seit 1. Januar 2006 jede Sekunde.

Nach der Schlussauktion berechnet die Deutsche Börse AG den L-DAX (Late DAX). Er ist ein Indikator für die Wertentwicklung des DAX nach Xetra-Handelsschluss. Basis ist der Parketthandel an der Frankfurter Wertpapierbörse. Der L-DAX wird börsentäglich zwischen 17:45 Uhr und 20:00 Uhr MEZ berechnet.

Noch wichtiger als der L-DAX ist allerdings der X-DAX, der börsentäglich von 8:00 Uhr bis 9:00 Uhr und von 17:45 Uhr bis 22:00 Uhr berechnet wird. Basis sind die Preise der an der Terminbörse Eurex gehandelten DAX-Future mit der geringsten Restlaufzeit sowie die offiziellen Euribor-Zinssätze der EZB. Der X-DAX ist ein relativ sicherer vor- und nachbörslicher Indikator für die DAX-Entwicklung, da die US-Märkte vollständig zeitlich abgedeckt werden.

Unternehmen im DAX

Auswahlkriterien

Damit ein Unternehmen in den DAX aufgenommen wird, muss es im Prime Standard gelistet sein, fortlaufend in Xetra gehandelt werden und mindestens einen Streubesitz von 10 % aufweisen. Außerdem muss das Unternehmen einen Sitz oder den Schwerpunkt seines Handelsumsatzes an Aktien in Deutschland haben. Als Sitz des Unternehmens kann sowohl der juristische Sitz als auch das operative Hauptquartier, also der Sitz der Geschäfts- beziehungsweise Verwaltungsführung gelten.

Unter den Unternehmen, welche diese Grundvoraussetzungen erfüllen, erfolgt die weitere Auswahl anhand folgender zwei Merkmale:

- Orderbuchumsatz in Xetra und im Frankfurter Parketthandel

- Streubesitz-Marktkapitalisierung (Freefloat-Marktkapitalisierung)

Eine Anpassung des DAX findet nach folgenden vier Regeln statt:

- Fast-Exit (45/45): Ein Unternehmen wird aus dem DAX genommen, wenn es nach einem der beiden Kriterien (Börsenumsatz oder Marktkapitalisierung) nicht mehr zu den 45 größten Unternehmen gehört, ein Nicht-Index-Wert aber bei der Marktkapitalisierung mindestens Rang 35 und beim Börsenumsatz mindestens Rang 45 erreicht.

- Fast-Entry (25/25): Ein Unternehmen wird neu in den DAX aufgenommen, wenn es nach beiden Kriterien mindestens zu den 25 größten Unternehmen zählt. Aus dem DAX scheidet dann jener Wert aus, welcher in mindestens einem der beiden Kriterien einen Rang schlechter als 35 (falls ein solcher existiert) und die niedrigste Marktkapitalisierung aufweist.

- Regular-Exit (40/40): Ein Unternehmen wird aus dem DAX genommen, wenn es nach einem der beiden Kriterien nicht mehr zu den 40 größten Unternehmen gehört, ein Nicht-Index-Wert aber in beiden Kriterien mindestens Rang 35 erreicht.

- Regular-Entry (30/30): Ein Unternehmen wird neu in den DAX aufgenommen, wenn es nach beiden Kriterien mindestens zu den 30 größten Unternehmen zählt und sofern ein Index-Wert existiert, der nach mindestens einem Kriterium nicht mehr zu den 35 größten Unternehmen zählt.

Nur jeweils zum ordentlichen Anpassungstermin im September werden alle vier Regeln angewendet. Die Fast-Exit- und Fast-Entry-Regel finden dagegen auch an den außerordentlichen Anpassungsterminen im März, Juni und Dezember Anwendung. Außerordentliche Aktualisierungen werden außerdem im Fall von Insolvenzen eines Unternehmens vorgenommen oder falls ein Unternehmen die anfangs genannten Grundvoraussetzungen nicht mehr erfüllt.

Zudem kann in Ausnahmefällen, wie zum Beispiel kurzfristig angekündigte Übernahmen oder signifikante Veränderung des Freefloat, der Vorstand der Deutsche Börse AG in Abstimmung mit dem Arbeitskreis Aktienindizes von diesen Regeln abweichen.

Gewichtung

Die Werte im DAX werden entsprechend ihrer Streubesitz-Marktkapitalisierung gewichtet. Maßgeblich ist also nicht der gesamte Börsenwert oder das gesamte Kapital eines Unternehmens, sondern nur der Wert der frei handelbaren Aktien (engl. free float) der im DAX vertretenen Aktiengattung. Festbesitz, das ist der Besitz von Großaktionären, welche 5 % oder mehr dieser Aktien halten, bleibt für die Gewichtung unberücksichtigt. Zum Festbesitz zählen auch eigene Aktien, welche das herausgebende Unternehmen selbst hält, unabhängig von der Höhe des Anteils.

Aufgrund von Änderung beim Aktienbesitz, aber vor allem aufgrund von Kursveränderungen ändert sich die tatsächliche Streubesitz-Marktkapitalisierung fortwährend. Die Gewichtung wird dabei bei jeder sekündlichen Neuberechnung des DAX auf Basis der aktuellen Kurse ebenfalls neu berechnet. Änderungen des Streubesitz-Anteils werden dagegen von der Deutschen Börse nur zu den vierteljährlichen Anpassungsterminen erfasst und fließen erst dann in die Gewichtung ein. Dies führte zu Situationen in denen sich ein Aktienkurs in Echtzeit einem veränderten free float anpasst, dem aber in der Gewichtung erst zeitverzögert entgegenwirkend Rechnung getragen wird. Auf die Kapriolen der Volkswagen Stammaktie hin führte die Deutsche Börse im November 2008 zusätzliche Regeln ein, um derartigen extremen Verzerrungen entgegen zu wirken. Ein Wert kann demnach zwischen Anpassungsterminen aus dem Index genommen werden, falls seine Gewichtung 10 % überschreitet und die historische 30-Tages-Volatilität des Aktienkurses 250 % übersteigt.[3]

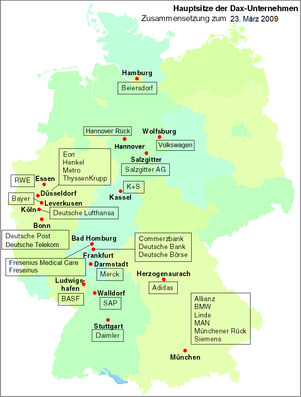

Zusammensetzung und Gewichtung (zum 23. März 2009) [4]

Die folgende Tabelle zeigt die dem DAX-Index zugeordneten Aktien und ihre Gewichtung im DAX (Performance-Index) zum Anpassungstermin 22. Dezember 2008. Die Tabelle enthält die Daten, wie sie von der Deutschen Börse veröffentlicht wurden und maßgebend für die Gewichtung im DAX sind.

Die aktuellen Gewichtungen und die zugrunde liegenden Kennzahlen werden darüber hinaus von der Deutschen Börse täglich veröffentlicht.[5]

Name Gewichtung

im DAXAnzahl

der Aktien

in StreubesitzStreubesitz-

Marktkapitalisierung

in Mio. €Streubesitz-

anteilFestbesitz Adidas AG 1,25 % 193.515.512 4.648 100,00 % Allianz SE 7,81 % 453.050.000 28.991 100,00 % BASF SE 5,93 % 918.478.694 21.998 100,00 % Bayer AG 7,77 % 764.344.530 28.846 100,00 % Beiersdorf AG 0,68 % 252.000.000 2.539 32,35 % Maxingvest 50,46 %

Allianz SE 7,20 %

eigene Aktien 9,99 %BMW AG (St) 1,90 % 601.995.196 7.066 53,40 % Johanna Quandt 16,70 %

Stefan Quandt 17,40 %

Susanne Klatten 12,50 %Commerzbank AG 0,49 % 886.014.693 1.825 74,90 % Allianz SE 18,79%

Assicurazioni Generali 6,31 %Daimler AG 4,91 % 964.557.432 18.229 88,56 % Kuwait Investment Authority 7,59 %

eigene Aktien 3,61%Deutsche Bank AG 4,29 % 620.859.015 15.905 90,52 % Deutsche Post AG 8,05%

eigene Aktien 1,43%Deutsche Börse AG 2,10 % 195.000.000 7.798 100,00 % Deutsche Lufthansa AG 0,99 % 457.937.572 3.691 100,00 % Deutsche Post AG 1,71 % 1.209.015.874 6.331 69,50 % KfW 30,50 % Deutsche Telekom AG 7,34 % 4.361.319.993 27.226 68,30 % KfW 16,87 %

Bundesrepublik Deutschland 14,83 %E.ON AG 10,00 % 1.916.028.663 37.112 95,18 % eigene Aktien 4,82 % Fresenius SE (Vz) 0,68 % 80.571.867 2.530 100,00 % Fresenius Medical Care

AG & Co. KGaA (St)1,32 % 293.932.036 4.884 63,73 % Fresenius SE 36,27 % Hannover Rückversicherung AG 0,40 % 120.597.134 1.480 49,78 % Talanx 50,22 % Henkel KGaA (Vz) 0,92 % 178.162.875 3.415 100,00 % K+S AG 1,16 % 165.000.000 4.316 74,60 % MCC Holding Ltd. 15,00 %

BASF SE 10,30 %

eigene Aktien 0,10 %Linde AG 2,40 % 168.489.496 8.908 100,00 % MAN AG (St) 0,85 % 140.974.350 3.142 70,10 % Volkswagen AG 29,90 % Merck KGaA 1,10 % 64.621.126 4.098 100,00 % Metro AG (St) 0,72 % 324.109.563 2.671 34,13 % Familien Haniel, Beisheim, Schmidt-Ruthenbeck 65,87 % Münchener Rück AG 5,02 % 206.403.804 18.628 95,00 % eigene Aktien 5,00 % RWE AG (St) 5,78 % 523.405.000 21.437 77,85 % RW Energie Beteiligungsgesellschaft mbH 16,09 %

eigene Aktien 6,06 %Salzgitter AG 0,45 % 60.097.000 1.655 63,52 % Hannoversche Beteiligungsgesellschaft mbH 26,48 %

eigene Aktien 10 %SAP AG 6,20 % 1.225.844.696 23.003 68,41 % Klaus Tschira 8,95 %

Hasso Plattner 10,52 %

Dietmar Hopp 9,24 %

eigene Aktien 3,14 %Siemens AG 9,73 % 914.203.421 36.121 89,19 % Familie Siemens 5,58 %

eigene Aktien 5,23 %ThyssenKrupp AG 1,22 % 514.489.044 4.514 64,94 % Alfried Krupp von Bohlen und Halbach-Stiftung 25,14 %

eigene Aktien 9,92 %Volkswagen AG (St) 4,88 % 294.925.087 18.112 29,23 % Porsche Automobil Holding SE 50,76 %

Land Niedersachsen 20,01 %Gesamt 100,00 % 19.069.943.673 371.118 Zusammensetzungshistorie

Seit der Einführung des DAX am 1. Juli 1988 wurden zahlreiche Anpassungen an seiner Zusammensetzung vorgenommen. Ursprünglich waren folgende Werte Bestandteil des Index, die mit * gekennzeichneten Unternehmen sind bis heute ununterbrochen im DAX vertreten, die mit (*) gekennzeichneten Aktiengesellschaften sind durch Nachfolgeunternehmen bis heute ununterbrochen im DAX vertreten:

- Allianz *

- BASF *

- Bayer *

- Bayerische Hypotheken- und Wechselbank

- Bayerische Vereinsbank

- BMW *

- Commerzbank *

- Continental

- Daimler-Benz (*)

- Degussa (firmiert heute als Evonik Degussa)

- Deutsche Bank *

- Deutsche Babcock (firmiert heute als Babcock Borsig)

- Deutsche Lufthansa *

- Dresdner Bank

- Feldmühle Nobel

- Henkel *

- Hoechst

- Karstadt (firmiert heute als Arcandor, zwischenzeitlich KarstadtQuelle)

- Kaufhof (*)

- Linde *

- MAN *

- Mannesmann

- Nixdorf

- RWE *

- Schering

- Siemens *

- Thyssen (*)

- Veba (*)

- Viag (*)

- Volkswagen *

Ausgehend von dieser anfänglichen Zusammensetzung wurden folgende Veränderungen vorgenommen:[6]

Datum ausgeschieden aufgenommen Ursache / Anmerkung 03.09.1990 Feldmühle Nobel Metallgesellschaft Übernahme von Feldmühle Nobel durch Stora Enso Nixdorf Preussag (heute TUI) Nixdorf geht in Siemens-Nixdorf auf 18.09.1995 Deutsche Babcock SAP Höhere Marktkapitalisierung von SAP 22.07.1996 Kaufhof METRO Zusammenschluss von Kaufhof und Metro Cash & Carry 23.09.1996 Continental Münchener Rück Continental wurde am 22. September 2003 als bisher einziges Unternehmen erneut in den DAX aufgenommen 18.11.1996 Metallgesellschaft Deutsche Telekom Börsengang der Telekom 22.06.1998 Bayerische Hypotheken-

und Wechselbankadidas Zusammenschluss von Vereinsbank und Hypobank zur HypoVereinsbank Bayerische Vereinsbank HypoVereinsbank 21.12.1998 Daimler-Benz DaimlerChrysler

(heute Daimler)Zusammenschluss von Daimler-Benz mit Chrysler 22.03.1999 Degussa Degussa-Hüls Verschmelzung der Degussa AG auf die Hüls AG und Umbenennung in Degussa-Hüls AG 25.03.1999 Thyssen ThyssenKrupp Zusammenschluss von Thyssen und Krupp 20.09.1999 Hoechst Fresenius Medical Care Zusammenschluss von Hoechst und Rhône-Poulenc zu Aventis 14.02.2000 Mannesmann Epcos Übernahme von Mannesmann durch Vodafone 19.06.2000 Veba E.ON Zusammenschluss von Veba und Viag zu E.ON VIAG Infineon 18.12.2000 Degussa-Hüls Degussa Verschmelzung der Degussa-Hüls AG und der SKW Trostberg AG auf die neue Degussa AG 19.03.2001 KarstadtQuelle Deutsche Post AG Börsengang der Deutschen Post 23.07.2001 Dresdner Bank MLP Vz. Übernahme der Dresdner Bank durch die Allianz 23.09.2002 Degussa Altana Zu geringe Marktkapitalisierung der Degussa AG nach weitgehender Annahme des Übernahmeangebots durch die RAG AG 23.12.2002 Epcos Deutsche Börse Fast-Exit von Epcos, da Epcos bei der Marktkapitalisierung nur Rang 52 belegt.[7] 22.09.2003 MLP Continental Regular-Exit von MLP, da MLP sowohl beim Handelsumsatz als auch bei der Marktkapitalisierung nicht mehr die DAX-Kriterien erfüllte. 31.01.2005 Lanxess Lanxess wird von Bayer abgespalten. Um Verzerrungen in der DAX-Berechnung zu vermeiden, umfasste der DAX am 31. Januar 2005 bisher einmalig 31 Werte. Mit dem Schlusskurs von Lanxess wurde die Gewichtung von Bayer zum 1. Februar 2005 neu berechnet und Lanxess wurde wieder aus dem DAX genommen.[8] 01.02.2005 Lanxess 19.12.2005 HypoVereinsbank Hypo Real Estate Übernahme der HypoVereinsbank durch die UniCredit 18.09.2006 Schering Postbank Übernahme von Schering durch Bayer 18.06.2007 Altana Merck Nach dem Verkauf der Pharmasparte an Nycomed zu geringe Marktkapitalisierung von Altana[9] 22.09.2008 TUI K+S Fast-Entry von K+S, niedrige Marktkapitalisierung von TUI[10] 22.12.2008 Continental Beiersdorf Fast-Exit von Continental durch geringe Free-Float-Marktkapitalisierung nach der Akquisition durch die Schaeffler Gruppe 22.12.2008 Hypo Real Estate Salzgitter Fast-Exit von Hypo Real Estate durch geringe Free-Float-Marktkapitalisierung nach der Teilakquisition durch den US-Investor Flowers sowie herbe Verluste im Rahmen der Finanzkrise ab 2007 23.03.2009 Deutsche Postbank Fresenius Höhere Marktkapitalisierung 23.03.2009 Infineon Hannover Rück Höhere Marktkapitalisierung Geschichte

Rückberechnung

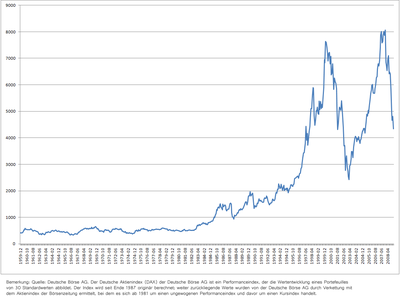

Der DAX wird von der Deutschen Börse seit dem 1. Juli 1988 berechnet und startete bei 1.163,52 Punkten. Die Indexbasis liegt bei 1.000,00 Punkten per 31. Dezember 1987.

Da Investoren nicht nur an der aktuellen Performance des deutschen Aktienindexes Interesse haben, sondern auch an der historischen, wurde dieser 1988 von Frank Mella, damals Redakteur bei der Börsen-Zeitung und Erfinder des DAX, auf täglicher Basis exemplarisch bis 1959 zurückberechnet.

Mella verkettete den DAX am 30. Dezember 1987 mit den 30 Aktienwerten im Index der Börsen-Zeitung (BZ-Index), der wiederum aus einer Verknüpfung mit den 24 Werten im Hardy-Index des Bankhauses Hardy & Co. zum 1. April 1981 hervorgegangen ist und bis 28. September 1959 (Basiswert = 100) zurückreicht.

Anders als im DAX und im BZ-Index berücksichtigte der Hardy-Index keine Dividenden. Hardy- und BZ-Index wurden viermal am Tag (um 12:00 Uhr, 12:30 Uhr, 13:00 Uhr und 13:30 Uhr) ermittelt. Die von Mella erzeugte Zeitreihe wird von der Deutschen Börse als offizielle Rückberechnung des DAX verwendet.

Längerfristige Zurückberechnungen des deutschen Aktienindexes stützen sich vor allem auf den Index des Statistischen Bundesamtes, von dem bis 1950 zurückreichende monatliche Kurse zur Verfügung stehen und den Aktienindex des Statistischen Reichsamtes, der von 1924 bis 1943 ermittelt wurde.[11][12]

Indexentwicklung

Den größten Tagesanstieg in seiner Geschichte erzielte der Index am 13. Oktober 2008 mit einem Plus von 11,4 Prozent.[13] Den größten Tagesabsturz erlitt der DAX am 16. Oktober 1989, er brach um 12,81 Prozent ein.

1960 überwand der Index rechnerisch erstmals die Marke von 500 Punkten. Die Stagnation des DAX in den 1960er und 1970er Jahren und die rasante Entwicklung in den 1980er und 1990er Jahren lässt sich an seiner Verdopplungsrate erkennen. 25 Jahre dauerte es, bis sich der Index von 500 Punkte 1960 auf 1.000 Punkte 1985 verdoppelte. Die Verdopplung auf 2.000 Punkte im Jahre 1993 dauerte mehr als acht Jahre. Für die Verdopplung auf 4.000 Punkte 1997 benötigte der DAX knapp vier Jahre, bis auf 8.000 Punkte im Jahre 2000 nur noch knapp drei Jahre.

Am 7. März 2000 erreichte der DAX mit 8.136,16 Punkten im Handelsverlauf und mit 8.064,97 Punkten auf Schlusskursbasis seine bis dahin höchsten Werte. Diese wurden erst mehr als sieben Jahre später, im Sommer 2007, übertroffen. Nach dem Platzen der Spekulationsblase im Technologiesektor (Dotcom-Blase) sank der DAX bis 12. März 2003 auf einen Tiefststand von 2.188,75 Punkten im Handelsverlauf und 2.202,96 Punkten auf Schlusskursbasis. Tiefer schloss der Index letztmals am 24. November 1995. Das war ein Rückgang um 72,7 Prozent (5.862,01 Punkte) gegenüber seinem Höchststand vom 7. März 2000. Der 12. März 2003 markiert den Wendepunkt der Talfahrt. Ab dem Frühjahr 2003 war der DAX wieder auf dem Weg nach oben.

Er schloss am 5. Mai 2003 erneut über der 3.000-Punkte-Marke, am 2. Januar 2004 wieder über der 4.000-Punkte-Marke und am 28. September 2005 erneut über der 5.000-Punkte-Marke. Der DAX stieg auch in den folgenden Jahren weiter. Am 3. April 2006 schloss der Index erstmals seit Juli 2001 über der 6.000-Punkte-Marke und am 21. Februar 2007 erstmals seit November 2000 über der Marke von 7.000 Punkten. Erst im Sommer 2007 konnten die bis dahin höchsten Stände vom März 2000 übertroffen werden: Am 16. Juli 2007 wurde zunächst ein neuer Höchstwert beim Schlussstand erzielt (8.105,69 Punkte), während bereits am 13. Juli 2007 im Handelsverlauf das alte Allzeithoch übertroffen wurde (8.151,57 Punkte).[14]

Im Dezember 2007 sind erstmals die 30 größten deutschen börsennotierten Konzerne mehrheitlich im Besitz ausländischer Investoren. Gegenüber 2005 ist ihr Anteil um 20 auf nunmehr 53 Prozent gestiegen.[15]

Im Verlauf der internationalen Finanzkrise begann der DAX wieder zu sinken. Am 9. Oktober 2008 schloss er mit 4.887,00 Punkten erstmals seit 4. November 2005 unter der Grenze von 5.000 Punkten. Einen neuen Tiefststand erzielte der Index am 6. März 2009, als er den Handel mit 3.666,41 Punkten beendete. Seit dem Allzeithöchststand vom 16. Juli 2007 entspricht das einem Rückgang um 54,8 Prozent oder 4.439,28 Punkten.

Zu Schwankungen besonderer Art kam es Ende Oktober 2008, als sich Porsche in einem anderen Markt – dem für Derivate – das Recht gesichert hatte, bei Ausübung erstandener call-Optionen auf VW St. über die absolute Mehrheit des Stimmrechts bei VW zu verfügen.[16] Als dies Porsche vier Tage vor der Veröffentlichung des Quartalergebnisses von VW bekannt gab, führte das in den Folgetagen zu einem heftigen short squeeze. Allein deswegen schnellte der DAX in die Höhe – der fair value der DAX future contracts jedoch nicht. Porsche übte seine Optionen aber nicht aus, sondern realisierte einen Spekulationsgewinn von mehr als 6 Mrd Euro durch Barausgleich. Finanzinvestoren, die der Automobilindustrie gegenüber bearish eingestellt waren und bereits am Donnerstag der Woche davor Daimlers interim report mitverfolgt hatten, wurden dadurch in eine Klemme getrieben.[17] Zu diesem Zeitpunkt war die Stammaktie von VW die meist Leerverkaufte im DAX. Am 28. Oktober 2008 überschritt sie zeitweise die 1.000-Euro-Marke und erreichte eine Gesamtmarktkapitalisierung, die die des weltgrößten Unternehmens ExxonMobil übertraf. Durch diese außerordentliche short covering rallye erhöhte sich die Gewichtung der Aktie im DAX 30 von ursprünglich 5,88 % im September auf 27,22 % zu Handelsschluss am 28. Oktober 2008.[18] An diesem Tag kündigte Dow Jones bereits an, den Streubesitz der VW St. Aktie in seinen Indizes zum freitäglichen Handelsbeginn hin auf 37,32 Prozent herabzusenken.[19] Auch die Deutsche Börse handelte zum Stichtag 3. November 2008, indem sie eine außerordentliche DAX-Indexneugewichtung vornahm und dabei eine Kappungsgrenze von zehn Prozent für die Aktie der Volkswagen AG einführte. Damit wurde am Streubesitz nichts geändert, sondern das Gewicht der Volkswagenaktie im DAX bei zehn Prozent abgeriegelt.[20] Dies gilt es zu beachten, weil aktuell 20 % der enthaltenen Werte 48,8 % des Dax 30 ausmachen.

Höchststände

Seinen absolut höchsten Stand im Handelsverlauf (Allzeithoch) erreichte der DAX am 13. Juli 2007 mit 8.151,57 Punkten. Den bisher höchsten Tagesschlusswert erzielte er am 16. Juli 2007 bei 8.105,69 Punkten.

Meilensteine

Die Tabelle zeigt die Meilensteine des bis 1959 zurückberechneten DAX.[21]

Erster

Schlussstand

überSchlussstand

in PunktenDatum 500 503,52 20. Juni 1960 1.000 1.007,18 20. Juni 1985 1.500 1.507,77 15. Januar 1986 2.000 2.005,01 8. Oktober 1993 2.500 2.501,22 1. März 1996 3.000 3.001,37 17. Januar 1997 3.500 3.528,78 5. Mai 1997 4.000 4.006,40 8. Juli 1997 4.500 4.522,81 2. Februar 1998 5.000 5.001,55 20. März 1998 5.500 5.510,98 20. Mai 1998 6.000 6.013,14 8. Juli 1998 6.500 6.782,39 23. Dezember 1999 7.000 7.173,22 14. Januar 2000 7.500 7.549,88 8. Februar 2000 8.000 8.064,97 7. März 2000 Die besten Tage

Die Tabelle zeigt die besten Tage des bis 1959 zurückberechneten DAX.[21]

Rang Datum Schlussstand

in PunktenVeränderung

in PunktenVeränderung

in %1 13. Oktober 2008 5.062,45 518,14 11,40 2 30. Mai 1962 399,60 45,19 11,31 3 28. Oktober 2008 4.823,45 488,81 11,28 4 24. November 2008 4.554,33 426,93 10,34 5 29. Mai 1970 485,85 41,25 9,28 6 29. Juli 2002 3.859,78 280,78 7,85 7 8. Dezember 2008 4.715,88 334,41 7,63 8 17. Januar 1991 1.422,67 99,99 7,56 9 12. November 1987 1.061,64 73,44 7,43 10 2. Januar 2003 3.105,04 212,41 7,34 11 11. Oktober 2002 2.930,74 197,55 7,23 12 6. August 2002 3.568,64 235,99 7,08 13 15. Oktober 2002 3.048,27 198,16 6,95 14 13. März 2003 2.354,31 151,35 6,87 15 24. September 2001 4.038,69 251,46 6,64 16 30. Oktober 1987 1.177,38 72,98 6,61 17 17. Oktober 1989 1.475,44 89,72 6,47 18 1. Oktober 1990 1.420,73 85,84 6,43 19 5. Januar 1988 1.004,34 60,46 6,41 20 29. Oktober 1997 3.791,81 224,59 6,30 21 8. August 2002 3.679,26 213,72 6,17 22 27. August 1990 1.654,80 95,76 6,14 23 2. April 2009 4.381,92 250,85 6,07 24 12. Oktober 1998 4.225,49 241,84 6,07 25 24. Januar 2008 6.821,07 381,86 5,93 26 21. Oktober 1987 1.379,53 76,73 5,89 27 7. April 2003 2.808,94 154,87 5,84 28 2. April 2003 2.589,35 139,16 5,68 29 17. Oktober 2002 3.172,46 163,53 5,44 30 4. März 2009 3.890,94 200,22 5,42 Die schlechtesten Tage

Die Tabelle zeigt die schlechtesten Tage des bis 1959 zurückberechneten DAX.[21]

Rang Datum Schlussstand

in PunktenVeränderung

in PunktenVeränderung

in %1 16. Oktober 1989 1.385,72 -203,62 -12,81 2 19. August 1991 1.497,93 -155,44 -9,40 3 19. Oktober 1987 1.321,61 -136,94 -9,39 4 11. September 2001 4.273,53 -396,60 -8,49 5 28. Oktober 1997 3.567,22 -311,90 -8,04 6 26. Oktober 1987 1.193,31 -99,36 -7,69 7 29. Mai 1962 354,41 -27,56 -7,22 8 21. Januar 2008 6.790,19 -523,98 -7,16 9 6. Oktober 2008 5.387,01 -410,02 -7,07 10 10. Oktober 2008 4.544,31 -342,69 -7,01 11 6. November 2008 4.813,57 -353,30 -6,84 12 28. Oktober 1987 1.142,17 -83,30 -6,80 13 22. Oktober 1987 1.287,58 -91,95 -6,67 14 10. November 1987 945,91 -66,18 -6,54 15 15. Oktober 2008 4.861,63 -337,56 -6,49 16 14. September 2001 4.115,98 -276,42 -6,29 17 2. Oktober 1998 3.962,50 -263,99 -6,25 18 24. März 2003 2.548,37 -166,69 -6,14 19 21. August 1998 5.163,51 -324,71 -5,92 20 1. Dezember 2008 4.394,79 -274,65 -5,88 21 8. Oktober 2008 5.013,62 -313,01 -5,88 22 3. September 2002 3.398,99 -210,42 -5,83 23 10. September 1998 4.747,33 -293,54 -5,82 24 20. September 2001 3.809,67 -232,13 -5,74 25 5. August 2002 3.332,65 -199,84 -5,66 26 4. Januar 1988 943,88 -56,12 -5,61 27 1. Oktober 1998 4.226,49 -248,02 -5,54 28 29. Oktober 2002 3.022,01 -176,95 -5,53 29 6. August 1990 1.740,93 -100,01 -5,43 30 6. März 1961 518,43 -29,64 -5,41 Siehe auch

Weblinks

- Index-Leitfaden der Deutschen Börse (pdf)

- DAX tagaktuell auf Website der Deutschen Börse AG (zeitverzögert)

- Live-Bild der DAX-Tafel von der Parkettkamera im Handelssaal der Frankfurter Wertpapierbörse

- L-DAX tagaktuell auf Website der Deutschen Börse AG (zeitverzögert)

- Datenreihen, Renditen DAX nominal und real, Prof. Stehle seit 1948

- Der zurückberechnete DAX seit 1959 (monatliche Entwicklung)

- Der zurückberechnete DAX seit 1966 (tägliche Entwicklung)

- Berechnung des DAX

- Echtzeitkurse des DAX und anderer Indizes in Chart-Form

- Realtime Indikation auf den DAX

Einzelnachweise

- ↑ Deutsches Historisches Museum (LeMO): Bild der DAX-Tafel von 1989

- ↑ Deutsche Börse: DAX (Kurs)

- ↑ Deutsche Börse: Deutsche Börse ergänzt Leitfaden für Aktienindizes Pressemitteilung vom 31. Oktober 2008

- ↑ Deutsche Börse: DAX-Gewichtung vom 23. März 2009 (*.xls)

- ↑ Deutsche Börse: DAX Gewichtungen + Kennzahlen

- ↑ Deutsche Börse AG: Historische Zusammensetzung der Aktien- und Strategieindizes der Deutschen Börse (englisch), September 2007 (PDF, 103 kB)

- ↑ Deutsche Börse: Deutsche Börse ab dem 23. Dezember im DAX Pressemitteilung, 12. November 2002

- ↑ boerse.ARD.de: Nur ein kurzes DAX-Gastspiel für Lanxess

- ↑ Frankfurter Allgemeine Zeitung: Merck ersetzt Altana im DAX

- ↑ Deutsche Börse: K+S ersetzt TUI in DAX Pressemitteilung, 3. September 2008

- ↑ Humboldt-Universität zu Berlin: Die Rendite deutscher Blue-chip-Aktien in der Nachkriegszeit - Rückberechnung des DAX für die Jahre 1948 bis 1954

- ↑ Humboldt-Universität zu Berlin: Rückberechnung des DAX für die Jahre 1955 bis 1987

- ↑ Spiegel online: Dax schafft größtes Tagesplus seiner Geschichte 13. Oktober 2008

- ↑ Der Spiegel: Die wichtigsten Wegmarken des Dax, vom 1. Juli 2008

- ↑ Handelsblatt: Deutsche Firmen in fremder Hand, vom 16. Dezember 2007

- ↑ Oliver Stock im Handelsblatt vom 29. Oktober 2008

- ↑ [1]„Short Squeeze - Porsche hält VW-Spekulanten zum Narren“ - Financial Times Deutschland am 28. Oktober 2008

- ↑ [2] cf 28.10.2008

- ↑ [3] Communiqué

- ↑ Deutsche Börse AG, Medienmitteilung vom 28. Oktober 2008

- ↑ a b c Wirtschaftsuniversität Wien: Der zurückberechnete DAX seit 1959 (tägliche Entwicklung)

Unternehmen im DAX (Stand: 23. März 2009)Adidas | Allianz | BASF | Bayer | Beiersdorf | BMW | Commerzbank | Daimler | Deutsche Bank | Deutsche Börse | Deutsche Lufthansa | Deutsche Post | Deutsche Telekom | E.ON | Fresenius | Fresenius Medical Care | Hannover Rück | Henkel | K+S | Linde | MAN | Merck | Metro | Münchener Rück | RWE | Salzgitter | SAP | Siemens | ThyssenKrupp | Volkswagen

Wikimedia Foundation.

.png)