- Staatsschuldenkrise im Euroraum

-

Mit Staatsschuldenkrise[1] im Euroraum (umgangssprachlich auch Euro-Krise[2]) werden Haushalts- und Verschuldungskrisen mehrerer Mitgliedstaaten der Eurozone bezeichnet.

Erste Auswirkungen der Krisen zeigten sich 2010 mit der griechischen Finanzkrise, nachdem Griechenland die tatsächliche Höhe seiner defizitären Haushaltslage sowie seines übermäßigen Verschuldungsgrads offengelegt hatte und sich weder am Kapitalmarkt mehr ausreichend refinanzieren noch aus eigener Kraft fällige Schulden und Zinsen zurückzahlen konnte. Weitere Länder der Eurozone mit hohen Haushaltsdefiziten und Verschuldungsgraden (Irland, Portugal, Spanien und Italien, Stand November 2011) konnten sich ebenfalls immer weniger am Kapitalmarkt finanzieren und werden auch zu den Krisenländern gezählt.

Durch Unterstützung des IWF und des von der EU verabschiedeten Europäischen Stabilisierungsmechanismus wurden sogenannte „Rettungsschirme“ aufgebaut, die durch konkrete Hilfsmaßnahmen in Form von Liquidität und Bürgschaften bisher einen Staatsbankrott in einem Land der Eurozone vermieden haben.

Inhaltsverzeichnis

Alternative Bezeichnung „Euro-Krise“

Die alternative Bezeichnung Euro-Krise für die Staatsschuldenkrise einiger Euro-Länder ist umstritten, weil sich die Währung Euro nicht unmittelbar in einer Währungskrise befindet. Der Außenwert des Euro ist gegenüber anderen großen Währungen, wie etwa dem US-Dollar, zeitweise sogar gestiegen. Eine Kapitalflucht aus dem Euro hat nicht stattgefunden. Allerdings verminderten US-Geldmarktfonds im Sommer 2011 ihre Einlagen bei Banken hauptsächlich des Euroraumes derartig, dass in einer konzertierten Aktion die Zentralbanken EZB, US-Fed, Schweizer Nationalbank, Bank von England und Japanische Zentralbank die Versorgung japanischer und europäischer Großbanken bis Frühjahr 2012 mit der Dollarabsicherten.[3] Seitens der Politik wird eine Gefährdung des Euro durch die Krise gesehen.[4] Laut Sachverständigenrat zur Begutachtung der gesamtwirtschaftlichen Entwicklung weitete sich die Bankenkrise wegen massiver staatlicher Stützungsmaßnahmen zu einer „Zwillingskrise“ mit Staatsschuldenkrise aus, führte aber nicht zu einer „Drillingskrise“ mit zusätzlichen Währungsproblemen.[5]

Einige Euro-Länder haben Schwierigkeiten neue Kredite am Finanzmarkt aufzunehmen. Ursachen solcher Schwierigkeiten sind zum einen expansive Verschuldungs- und Fiskalpolitik dieser Euro-Länder (insbesondere nach deren Eintritt in die Eurozone), zum anderen aufgenommene Staatsschulden für Rettung und Bürgschaften für Banken und Finanzinstitute in der Folge der vorangegangenen „Lehman“-Krise, für Konjunkturprogramme und wegen der Wirkung automatischer Stabilisatoren, und inzwischen auch im Rahmen von Hilfsprogrammen trotz der ursprünglichen No-Bailout-Klausel für solche Euro-Länder, die vom Finanzmarkt aus verschiedenen Gründen keine günstigen Kredite mehr erhalten.

Wegen der Erhöhung der Schuldenstände einiger Länder nach Euro-Einführung gilt die Euro-Einführung selbst als Mitursache für derzeitige Staatsschuldenkrisen. Dem widerspricht auch nicht, dass sich gerade die Euro-Länder im besonderen Ausmaß zu einer Haushalts- und Schuldendisziplin verpflichtet haben, weil diese Verpflichtungen vor allem von den Euroländern, die jetzt in der Krise sind, erheblich missachtet worden sind. Solche wesentlichen Vertragsmissachtungen sind kaum sanktioniert worden.

Wegen der gemeinsamen Währung ist es nicht mehr möglich, dass ein Mitgliedsland individuell die Währung auf- oder abwertet. Dies trifft besonders Länder mit einer traditionell hohen Inflationsrate und überdurchschnittlichen Währungsabwertungen, die nicht mehr ihre Währung eigenständig abwerten oder Haushaltdefizite unter Inkaufnahme von überdurchschnittlicher Inflation mit der Notenpresse monetarisieren können. In der Folge haben hohe nominelle Lohnsteigerungen der südeuropäischen Länder, die weit über ihrem Produktivitätswachstum lagen, dort auch die nominalen Lohnstückkosten spürbar erhöht und damit die Wettbewerbsfähigkeit der Industrien dieser Länder reduziert. Viele Ökonomen halten dies für eine Hauptursache der Krise.[6]

Haushaltslage der meistbetroffenen Staaten

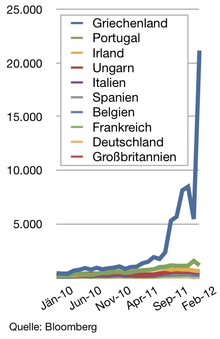

Die Staatsverschuldung lag 2009/2010 in Italien bei 1.757 Milliarden Euro, in Spanien bei 569 Milliarden Euro, in Griechenland bei 271 Milliarden Euro, in Portugal bei 126 Milliarden Euro und in Irland bei 180 Milliarden Euro. Die Prämien für eine Absicherung gegen den Staatsausfall (d. h. die sog. Credit Default Swap-Spreads oder CDS-Spreads) von Griechenland stiegen von Februar bis September 2011 stark.[7] Ein CDS-Käufer (= Sicherungsnehmer) zahlte jährlich (jeweils % der abgesicherten Summe):

- für Italien ca. 0,8 % (2009) und 0,9 % (2010)

- Spanien 1,5 % (2009), 1,6 % (2010)

- Griechenland 1,8 % (2009), 2,1 % (2010)

- Irland 3,1 % (2009), 3,2 % (2010)

- Portugal 2,9 % (2009), 4,1 % (2010)[8][9]

Gesamtschulden

der meistbetroffenen Staaten

in Prozent des BIP

– Maastrichtkriterium ist höchstens 60 Prozent.

[10]2007 2008 2009 Italien 103,5 % 105,8 % 114,6 % Griechenland 95,6 % 99,2 % 112,6 % Portugal 63,6 % 66,3 % 77,4 % Irland 25,1 % 44,1 % 65,8 % Spanien 36,1 % 39,7 % 54,3 % Haushaltsüberschuss

– Maastrichtkriteriumsuntergrenze ist −3 Prozent.

[10]2007 2008 2009 Griechenland -3,7 -7,7 -15,4 Irland +0,3 -7,2 -12,5 Spanien +1,9 -4,1 -11,2 Portugal -1,9 -2,7 -8,0 Italien -1,5 -2,7 -5,3 -

Finanzierungssaldo des Staates in % des Bruttoinlandsprodukts. Nach Ameco-Daten.

-

2008 -- Staatlicher Schuldenstand, brutto, für meistbetroffene Staaten und andere Länder, in % des Bruttoinlandsprodukts.

Nach Ameco-Daten. -

Beschäftigungs-entwicklung 2000 bis 2008, 2000=100%.

Nach Ameco-Daten. -

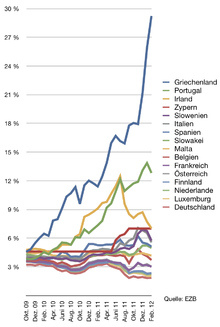

Zinsen der meistbetroffenen Staaten für 10-jährige Staatsanleihen in Prozent; zum Vergleich: Deutschland (Stand: 18. Februar 2010)[11]

Griechenland

Euro-Stabilitätspakt

Griechenlands Staatsverschuldung betrug im Jahre 2007 95,6 % des Bruttoinlandsprodukts (BIP), im Jahre 2008 schon 99,2 % und 2009 entsprach die Staatsverschuldung von 569 Milliarden Euro 112,6 % des BIP.

2007 lag das Haushaltsdefizit Griechenlands noch bei 3,7 % des BIP, 2008 aber schon bei 7,7 % und 2009 bei 15,4 %[12] des Bruttoinlandsprodukts. Griechenland möchte sein Haushaltsdefizit entsprechend den EU-Konvergenzkriterien auf 3 % binnen drei Jahren drücken.[13]

Wegen dieses Verstoßes gegen die Maastrichtkriterien kündigte im Februar 2009 die EU-Kommission die Einleitung von Defizitverfahren gegen Griechenland und vier weitere Euro-Länder (Frankreich,[14] Spanien, Irland, und Malta), sowie das Nicht-Euro-Land Lettland an. Inzwischen haben infolge der weltweiten Finanzkrise 20 der 27 EU-Mitgliedsstaaten die Kriterien des Stabilitäts- und Wachstumspaktes nicht mehr erfüllt.[15] 2010 hatten Estland (+0,1 %), Luxemburg (−1,7 %), Finnland (−2,5 %), Dänemark (−2,7 %) und Schweden (0,0 %) einen öffentlichen Haushaltssaldo, der geringer war als der gemäß Kriterien des Stabilitäts- und Wachstumspaktes zugelassene Wert von −3 % des Bruttoinlandsprodukts.[16]

Staatsanleihen

Wegen des hohen Haushaltsdefizits (= Neuverschuldung) und des hohen Verschuldungsgrades haben die drei internationalen Rating-Agenturen Moody’s, Standard & Poor’s und Fitch die Bonität Griechenlands mehrfach herabgestuft (siehe Tabelle). Das Land muss den Käufern neuer griechischer Staatsanleihen höhere Zinsen anbieten. Von Januar 2010 bis Mai 2010 musste Griechenland 20 Milliarden Euro umfinanzieren (= fällige Staatsanleihen mit Geld bezahlen, das man durch den Verkauf neuer Staatsanleihen einnimmt) und im gesamten Jahr 2010 musste Griechenland etwa 50 Milliarden Euro Schulden umfinanzieren.

Eurostat

Die Probleme Griechenlands und das Ausmaß der Verschuldung kamen erst durch den Regierungswechsel im Herbst 2009 zu Tage. Jean-Claude Trichet fordert deswegen zukünftig den Einsatz einer offiziellen europäischen Institution, „zum Beispiel Eurostat“:

„Dieses Problem haben wir unglücklicherweise schon seit einigen Jahren. Wie Sie wissen, gab es immer wieder Schwierigkeiten, zuverlässige Zahlen zu bekommen. Eine solche Situation ist unakzeptabel und kann keine Sekunde länger hingenommen werden. Ich gehe davon aus, dass die Regierungen entscheiden werden, dass eine europäische Institution, zum Beispiel Eurostat, die Möglichkeit bekommen muss, sich vor Ort Zugang zu allen Informationen zu verschaffen.“

– Jean-Claude Trichet[17]

Credit Default Swaps

Es wurden Credit Default Swaps (CDS) auf griechische Staatsanleihen zu spekulativen Zwecken abgeschlossen, also auch, wenn gar keine Anleihen gehalten wurden. Allerdings beläuft sich der Anteil dieser Spekulationsgeschäfte auf nur 3–4% der insgesamt ausstehenden CDS auf griechische Staatsanleihen.[18] Weiterhin sind laut Statistik der Bank für Internationalen Zahlungsausgleich nur etwa 2 % der insgesamt ausstehenden griechischen Staatsanleihen durch CDS abgesichert.[19] Entsprechend gering ist der Einfluss des CDS auf die Entwicklung dieser Anleihen.[20] Jean-Claude Trichet hingegen kritisiert die Finanzderivate (CDS): „Bestimmte Finanzinstrumente, die wegen ihrer positiven Wirkungen bei der Risikoabsicherung geschaffen wurden, dürfen nicht spekulativ missbraucht werden.“ Deswegen sollen Regulierungsbehörden mit geeigneten Instrumenten geschaffen werden, die eine effiziente Marktüberwachung und Eingriffsmöglichkeiten bieten. Es soll ein „gläserner Derivate-Markt“ geschaffen werden. Für diese Finanzderivate wie CDS sollen zukünftig strenge Gesetze gelten.[21]

EU-Notfallplan

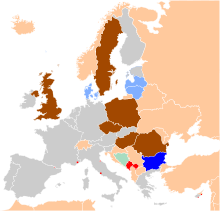

- Mitglieder der Eurozone

- WKM-II-Mitglieder

- EU-Mitglied mit festem Wechselkurs zum Euro (Bulgarien)

- EU-Mitglied mit freiem Wechselkurs zum Euro

- Nicht-EU-Mitglieder ohne Beziehung zum Euro

- Nicht-EU-Mitglieder, welche den Euro benutzen

- Nicht-EU-Mitglieder mit festem Wechselkurs zum Euro (Bosnien und Herzegowina)

Am 25. März 2010 beschlossen die Länder der Eurozone einen Notfallplan für das vom Staatsbankrott bedrohte Griechenland. Zuvor hatte die deutsche Bundeskanzlerin Merkel gefordert, chronische Schulden-Sünder aus der Eurozone auszuschließen. Nicolas Sarkozy (Präsident Frankreichs 2010) und Gordon Brown (Premierminister des United Kingdom 2010) wollten die dazu nötige Veränderung der EU-Verträge jedoch nicht mittragen.[22]

Der Notfallplan von 2010 sah vor, dass zuerst bilaterale, freiwillige Kredite der Länder der Eurozone Griechenland helfen sollten. An zweiter Stelle kamen die Kredite vom Internationalen Währungsfonds. Das Verhältnis sollte zwei Drittel (Eurozone-Länder) zu ein Drittel (IWF) betragen.

Die Euro-Länder trugen 80 Milliarden Euro, während der Internationale Währungsfonds (IWF) einen Kredit von 26 Milliarden SZR (etwa 30 Milliarden Euro) vergeben wollte.[23]

Griechenland war zu dieser Zeit mit über 300 Milliarden Euro verschuldet.

Am Montag, dem 29. März 2010, beauftragte Griechenland die zweitgrößte griechische Bank Alpha Bank und die griechische Handelsbank Emporiki Trapeza, die französische Société Générale, die niederländische ING, die Bank of America sowie Merrill Lynch, eine neue siebenjährige Staatsanleihe auszugeben. Der griechische Wirtschaftswissenschaftler Gikas Hardouvelis begrüßt, dass direkt nach dem EU-Notfallplan Griechenland vom Finanzmarkt Geld aufnimmt: „Die griechische Regierung muss den Markt testen, und es ist gut, dass sie das gleich nach der EU-Einigung auf einen Notfallplan aus der Vorwoche getan hat.“[24]

Die Rating-Herabstufungen griechischer Schuldentitel stellten ein Problem dar. Dies war der Tatsache geschuldet, dass nur griechische Staatsanleihen mit einer befriedigenden Bonitätsbewertung als Sicherheit für Ausleihung an Banken der Euro-Zone angenommen wurden. Die Europäische Zentralbank (EZB) weicht von der bisherigen Regel ab und beschloss am 3. Mai 2010 eine „beispiellose Ausnahmeregelung“. Demnach erkennt sie nun grundsätzlich auch griechische Staatsanleihen mit einer „Ramschbewertung“ als Sicherheit an.[25]

Als Folge des Euro-Rettungsschirms vom 10. Mai 2010 sanken die Risikoaufschläge für Staatsanleihen „klammer Staaten“ wie Griechenland.[26] Es hieß, die Europäische Zentralbank habe „in dieser Situation ein Tabu gebrochen“, als sie erstmals in ihrer Geschichte auch griechische Staatsanleihen ankaufte.[27][28]

Irland

Irlands Staatsverschuldung lag im Jahre 2007 noch bei 25,1 % des BIP, 2008 bei 44,1 % des BIP. 2009 stieg es mit 180 Milliarden Euro auf 65,8 % des BIP und überschritt damit den in den Konvergenzkriterien vorgesehenen Höchstwert von 60 % des BIP.

Während es im Jahre 2007 noch einen Haushaltsüberschuss gab (+0,3 des BIP), entstand im Jahre 2008 ein Defizit von 7,2 % des BIP, im Jahre 2009 von 12,5 % des BIP. Das Haushaltsdefizit soll bis 2013 auf 3 % gesenkt werden, was der Obergrenze nach den Maastrichtkriterien entspräche.

War bisher noch Vollbeschäftigung in Irland gegeben, steigen nun die Arbeitslosenzahlen so, dass sich Irland erneut zum Auswanderungsland entwickelt.[29]

Im Zusammenhang mit der Weltwirtschaftskrise platzte die Immobilienblase Irlands und in Irland trat als eines der ersten Industrieländer bereits im dritten Quartal 2007 in eine Rezession ein. Im vierten Quartal 2008 brach die Wirtschaft um 8 % ein. Im Jahr 2009 schrumpfte die Wirtschaft erneut um 7 bis 8 %.[30]

Aufgrund der irischen Finanz- und Bankenkrise (insbesondere der Anglo Irish Bank) hat Ministerpräsident Brian Cowen am 21. November 2010 die Europäische Union und den IWF um Hilfe gebeten.

Auf einem Sondertreffen der Euro-Gruppe- und EU-Finanzminister am 27./28. November in Brüssel wurde dann beschlossen, Irland Kredithilfen in Höhe von insgesamt 85 Mrd. Euro über einen Zeitraum von 36 Monaten zu gewähren. Hierfür muss Irland Zinsen in Höhe von 5,83 Prozent (p. a.) zahlen. Von dieser Gesamtsumme übernimmt Irland selbst 17,5 Mrd. Euro (u. a. durch Rückgriff auf Irlands nationalen Rentenreservefonds – National Pension Reserve Fund / NPRF), wodurch der Umfang der externen Hilfe auf 67,5 Milliarden Euro reduziert werden konnte.[31]

Die Aufteilung (der 67,5 Mrd. Euro): 22,5 Mrd. Euro kamen vom Internationalen Währungsfonds (IWF), 22,5 Mrd. Euro steuerte das Gemeinschaftsinstrument EFSM (European Financial Stability Mechanism) bei, 17,5 Mrd. Euro kamen ergänzend vom EFSF (European Financial Stability Fund). Hinzu traten bilaterale Kredite von Großbritannien, Schweden und Dänemark (Großbritannien, Schweden und Dänemark gehören zwar nicht der Euro-Zone an, sie beteiligten sich aber an der Hilfe, weil ihre Banken ebenfalls stark in Irland engagiert waren und nun vom Euro-Rettungsschirm profitierten): Großbritannien gewährte 3,8 Mrd. Euro, Schweden 598 Millionen und Dänemark 393 Millionen.[31][32][33] Deutschland war nach den Worten von Bundesfinanzminister Wolfgang Schäuble an der Finanzhilfe mit rund 6,1 Milliarden Euro Bürgschaften beteiligt. Eine direkte Zahlung Deutschlands erfolgte nicht.[34]

Die Kredite sollen in Raten fließen, wobei in vierteljährlichen Abständen von EU und IWF überprüft werden soll, ob Irland die von den Kreditgebern durchgesetzten Spar- und Rekonstruktionsauflagen auch einhält.[32]

Die Mittel des Rettungspakets sind weitgehend bereits verplant: 50 Milliarden Euro sollen zur Stützung des irischen Staatshaushalts verwendet werden, in den die Rettung der Banken ein riesiges Loch gerissen hatte. U. a. sollen mit diesem Geld Renten, Sozialleistungen, Bildungs- und Gesundheitskosten finanziert werden. 35 Milliarden Euro sollen zur weiteren Stabilisierung des wankenden irischen Bankensystems eingesetzt werden.[34]

Bei den Verhandlungen konnte sich die irische Regierung in einem Punkt durchsetzen: Die umstrittene, in Irland bei vergleichsweise niedrigen 12,5 Prozent liegende Körperschaftssteuer wird nicht erhöht. Darüber hinaus wurde Irland ein zusätzliches Jahr zugestanden, um sein Budgetdefizit wieder unter die in den Euro-Stabilitätskriterien festgeschriebene Grenze von 3 Prozent des BIP zurückzufahren. Im Gegenzug für die gewährten Hilfen hatte Irland sich bereits zu einem strikten Sparkurs verpflichtet, um auf diese Weise seine Staatsfinanzen wieder in Ordnung zu bringen. Innerhalb der nächsten vier Jahre sollen Konsolidierungsmaßnahmen im Umfang von insgesamt 15 Mrd. Euro realisiert werden (10 Mrd. Euro Ausgabenkürzungen, 5 Mrd. Euro Einnahme-/Steuererhöhungen), 40 Prozent davon bereits im Jahr 2011.[34][35]

Laut IWF-Berechnungen wird es Irland gelingen, sein Rekorddefizit von 32 Prozent des Bruttoinlandsproduktes aus dem Jahr 2010 auf weniger als 10,5 Prozent in diesem Jahr zu drücken.[36]

Italien

Italiens Staatsverschuldung war im Jahre 2004 mit 106 % des BIP die höchste in der EU. Während die Gesamtverschuldung Italiens 2007 noch bei 103,5 % lag, stieg diese 2008 auf 105,8 % und im Jahre 2009 mit 1757 Milliarden Euro auf 114,6 % des BIP an.[37] Erlaubt sind 60 % des BIP. Durch die Rückführung des Defizits steigt die Gesamtverschuldung „nur moderat, 2010 auf 117 % und 2011 auf 118 % des BIP“.[38] Damit ist die italienische Staatsverschuldungsquote nach der Griechenlands die zweithöchste im Euroraum. Laut Unicredit befinden sich nur 42 % der italienischen Staatsschuld im Ausland, während die griechischen Staatsschulden zu 77 % im Ausland sind. Die durchschnittliche Verschuldung der italienischen Haushalte liegt bei nur 57 % der verfügbaren Einkommen, während der Durchschnitt in der Eurozone 93 % beträgt.[38]

Italiens Haushaltsdefizit betrug 2004 3,2 % des BIP. 2007 lag es noch bei 1,5 %, 2008 stieg es auf 2,7 % und 2009 auf 5,3 % des BIP an. 2010 betrug es 4,6 %[39]. Erlaubt sind 3 % des BIP.

Am 2. Dezember 2009 stellte die Europäische Kommission fest, dass Italien ein 'excessive deficit' gemäß Art.104.6/126.6 hat.[40]

Ende Mai 2010 beschloss das italienische Parlament ein Sparpaket in Höhe von 24 Milliarden Euro. Damit soll der Staatshaushalt saniert werden. Ministerpräsident Silvio Berlusconi möchte in den kommenden zwei Jahren jeweils 12 Milliarden Euro einsparen. Dadurch soll das Defizit bis 2012 unter die Grenze von drei Prozent gesenkt werden. Berlusconi: „Die Opfer sind zwingend erforderlich, um unsere Währung zu retten. Es geht auch darum, Gehälter, Pensionen, Ersparnisse und Einkünfte der Wirtschaft zu sichern. Den Euro zu retten, bedeutet, die Zukunft Italiens zu retten.“ [41]

Angesichts der Schuldenkrise und der anhaltenden Turbulenzen an den Finanzmärkten kündigte die italienischen Regierung im August 2011 ein weiteres Sparpaket an. Umstritten war dabei eine Zusatzsteuer für Besserverdienende, die zunächst Ende August gestrichen, dann aber Anfang September wieder angesetzt wurde.[42] Am 14. September 2011 wurden schließlich die neuen Sparpläne vom italienischen Parlament gebilligt. Sie sehen Sparmaßnahmen von rund 54 Milliarden Euro vor und beinhalten unter anderem die Erhöhung der Mehrwertsteuer um einen Prozentpunkt auf 21 Prozent. Des Weiteren wurde nach deutschem Vorbild eine Schuldenbremse beschlossen, Ziel sei ein ausgeglichener Haushalt bis 2013.[43]

Trotz der Sparbemühungen stufte in der Nacht zum 20. September 2011 die Ratingagentur Standard & Poor's (S&P) die Kreditwürdigkeit Italiens von „A+“ auf „A“ herab; der Ausblick sei „negativ“.[44]

Ende September wurde ein Brief vom 5. August bekannt[45], in dem der Präsident der Europäischen Zentralbank (EZB) Jean-Claude Trichet und sein designierter Nachfolger, Mario Draghi, von Berlusconi ultimativ verlangten, seine Wirtschafts- und Finanzpolitik in Ordnung zu bringen.[46][47]

Am 4. Oktober 2011 senkte die Ratingagentur Moody's das Rating für italienische Staatsanleihen von „Aa2“ um drei Stufen auf „A2“; der Ausblick sei negativ. Die Analysten begründeten dies mit wirtschaftlichen Unsicherheiten und mit Zweifeln an der langfristigen Refinanzierbarkeit der italienischen Staatsschulden.[48]

Auf dem G-20-Gipfel im Oktober 2011 in Cannes bat Italien den IWF, als vertrauensbildende Maßnahme für die Finanzmärkte Experten nach Rom zu entsenden, die die italienischen Sparbemühungen beobachten.

Italien und Spanien müssen 2012 ein enormes Volumen an Staatsanleihen am Markt refinanzieren, also alte fällig werdende Kredite mit Geld bezahlen, das sie durch das Emittieren neuer Staatsanleihen bekommen wollen. Italien hat nach Berechnungen der DZ Bank einen Kapitalbedarf - die Jahre 2012 bis 2014 zusammengerechnet - von insgesamt 956 Milliarden Euro, Spanien von 453 Milliarden Euro. Angesichts dieser Summen ist es für diese Länder sehr wichtig, wie viel Zinsen sie für dieses Geld bezahlen müssen.[49]

Portugal

Portugals Staatsverschuldung lag im Jahre 2007 bei 63,6 % des BIP, 66,3 % des BIP (2008). 2009 entsprach die Neuverschuldung Portugals nicht den Konvergenz-Kriterien und die Staatsverschuldung betrug mit 126 Milliarden Euro bereits 77,4 % des BIP. Das Maastrichtkriterium gibt eine Obergrenze von 60 % des BIP vor.

Während es im Jahre 2007 ein Haushaltsdefizit -1,9 % des BIP, gab es ein Defizit im Jahre 2008 -2,7 % des BIP und im Jahre 2009 bei -8,0 % des BIP. Das Maastrichtkriterium für die staatliche Neuverschuldung beträgt 3 % des BIP.

Die internationale Rating-Agentur Fitch hat die langfristige Kreditwürdigkeit von Portugal am 24. März 2010 herabgesetzt. Grund dafür sei die hohe Verschuldung des Landes und die negative Prognose. So ist das Bruttoinlandsprodukt von Portugal 2009 um 3,7 % gesunken. Die langfristige Kreditwürdigkeit Portugals wird jetzt mit „AA-“ (vorher „AA“) bewertet, wobei die Höchstnote „AAA“ gewesen wäre. Für Portugal wird die Kreditaufnahme dadurch noch teurer.

Die portugiesische Regierung hatte sich zuvor empört darüber geäußert, dass ihre finanzielle Situation mit Griechenland verglichen wird, da es zum einen keinen Grund dafür gebe und zu anderen die Kreditaufnahme verteuere. Die portugiesische Regierung legte in diesem Zusammenhang ihr Einsparprogramm dar.[50]

Am 26. März 2010 hat das Parlament Portugals über eine Unterstützungserklärung für das umstrittene „Stabilitäts- und Wachstumsprogramm“ der Sozialistischen Partei von Ministerpräsident José Sócrates abgestimmt. Laut Teixeira dos Santos – seit 2005 Finanzminister unter Regierung Sócrates – sollen damit die Wettbewerbsfähigkeit und die Exporte der Wirtschaft Portugals optimiert werden.[51]

Das Rekord-Haushaltsdefizit Portugals 2010 soll damit von 9,3 % bis 2013 auf 2,8 Prozent gesenkt werden. Die Steuern sollen erhöht, Ausgaben gekürzt, Gehälter im öffentlichen Dienst eingefroren und diese Gehälter von 2011 an teilweise der Inflation angepasst werden.[51]

Nachdem die Kreditwürdigkeit Portugals durch die Rating-Agentur Standard & Poor’s herabgestuft wurde, beklagte Fernando Teixeira dos Santos, Portugals Finanzminister, einen „Angriff der Märkte“. Er kündigte im April 2010 ein Sparpaket an: „Jedermann – ohne Ausnahme – müsse sich darauf konzentrieren, was das Wichtigste für das Land sei, denn die Schwierigkeiten und die Krise seien noch nicht vorbei. Was am meisten zähle, sei, die Krise so schnell wie möglich zu überwinden.“[52] Portugals Haushaltsdefizit beträgt 9,4 Prozent des Bruttoinlandsprodukts; ist jedoch niedriger als das in Griechenland. Die Risikoaufschläge für Staatsanleihen Portugals sind nach Griechenland die höchsten in der Euro-Zone, während die Zinsen für solche Anleihen etwa 5,5 Prozent betragen.[53][54]

Im Januar 2011 wurde bekannt, dass Portugal Kredite von einem bislang unbekannten Geldgeber bekommt.[55] Nach einer im Parlament gescheiterten Abstimmung über das Sparpaket seiner Regierung reichte Ministerpräsident José Sócrates am 23. März 2011 sein Rücktrittsgesuch ein.[56] Unmittelbar als Reaktion darauf senkte Standard & Poor's am 25. März 2011 erneut ihre Bonitätsnote für das Land von A− auf BBB[57] und nur wenige Tage später auf BBB−.[58] Moody's folgte mit einer Senkung von A3 auf BAA1 am 5. April 2011.[59]

Am 6. April 2011 gab der Premierminister Portugals bekannt, dass das Land Finanzhilfen der Europäischen Union annehmen werde.[60] Am 20. Mai 2011 teilte der Internationale Währungsfonds mit, dass er Portugal Hilfen in Höhe von 26 Milliarden Euro zur Verfügung stellen wird. Das entspricht einem Drittel des über eine Laufzeit von drei Jahren insgesamt 78 Milliarden Euro umfassenden Hilfspaketes, auf das sich Europäische Union und IWF zusammen mit der portugiesischen Regierung geeinigt hatten. Als Gegenleistung hatte Portugal zusätzliche Sparmaßnahmen zugesagt.[61][62]

Am 5. Juli 2011 setzte die Rating-Agentur Moody’s langfristige portugiesische Staatsanleihen um vier Stufen von Baa1 auf Ba2 herab („Non Investmentgrade – speculative“ – „nicht geeignet für ein Investment“ – s. Tabelle im Artikel: Rating).[63][64]

Nachdem sich abzeichnete, dass Portugal die für 2011 geplante Reduktion des Haushaltsdefizits auf 5,9 Prozent erreichen wird, hat sich die finanzpolitische Lage des Landes deutlich entspannt.[36] Die Rendite für 10jährige portugiesische Staatsanleihen fiel im August erstmals auf 10,93 Prozent, nachdem sie zuvor über das ganze Jahr hindurch angestiegen war.[65]

Mitte November besuchte ein von EU, EZB und IWF entsandtes Team Lissabon ("quarterly review of Portugal’s economic program") und inspizierte Portugals Wirtschaftsprogramm[66]; ebenso im August 2011.[67]

Spanien

Spaniens Staatsverschuldung lag im Jahre 2009 bei 569 Milliarden Euro und mit 50,8 % des Bruttoinlandsproduktes unter dem europäischen Durchschnitt. 2010 lag die Staatsverschuldung mit 66 % des BIP immer noch um 20 % unter dem europäischen Durchschnitt. Erlaubt sind 60 % des BIP.

Spanien muss 2012 ein enormes Volumen an Staatsanleihen am Markt refinanzieren, also alte fällig werdende Kredite mit Geld bezahlen, das es durch das Emittieren neuer Staatsanleihen bekommen will. Spanien hat nach Berechnungen der DZ Bank einen Kapitalbedarf - die Jahre 2012 bis 2014 zusammengerechnet - von insgesamt 453 Milliarden Euro (Italien im gleichen Zeitraum von 956 Milliarden Euro). Angesichts dieser Summen ist es für beide Länder sehr wichtig, wie viel Zinsen sie für dieses Geld bezahlen müssen.[49]

Während es im Jahre 2007 kein Haushaltsdefizit gab (+1,9 des BIP), entstand ein Defizit im Jahre 2008 -4,1 % des BIP und im Jahre 2009 bei -11,2 % des BIP. Das Haushaltsdefizit soll bis 2013 auf 3 % gesenkt werden. Bis 2013 sollen 50 Milliarden Euro eingespart werden. Erlaubt sind -3 % des BIP.

Zurzeit hat Spanien die höchste Arbeitslosigkeit in der EU – die Quote liegt doppelt so hoch wie der EU-Durchschnitt. Die Arbeitslosenquote lag 2009 bei 18 %, 2010 bei 20 %, Jugendliche waren sogar zu 40 % arbeitslos.

Die spanische Wirtschaftsleistung sank im vierten Quartal 2009 um 0,1 %; das Bruttoinlandsprodukt um 3,6 %.

Die Wirtschaftskrise in Spanien und seine Schuldenmisere belasteten viele spanische Aktienkurse (Stand 2/2010).[68]

Als Folge des Euro-Rettungsschirms vom 10. Mai 2010 sanken die Risikoaufschläge für Staatsanleihen „klammer Staaten“ wie Spanien[69], jedoch nur für kurze Zeit. Die griechische Finanzkrise wurde schnell zu einer Staatsschuldenkrise im Euroraum. Spanien ist einer der fünf sogenannten PIIGS-Staaten (Portugal, Italien, Irland, Griechenland, Spanien).

Im Mai 2010 verabschiedete das Parlament mit einer einzigen Stimme Mehrheit ein als drastisch geltendes Sparprogramm.[70] Laut IWF wird Spanien damit sein erklärtes Ziel, das Budgetdefizit 2011 auf 6,0 (2010: 9,2) Prozent des BIP zu senken, erreichen.[36]

Platzen der Immobilienblase

In der Dekade zwischen 1996 und 2006 befand sich der spanische Immobilienmarkt in einer zyklischen Expansionsphase, während derer die Preise signifikant (jährlich bis zu zweistelligen Zuwachsraten) anstiegen. Diese Entwicklung ließ den Anteil des Bau- und Immobiliensektors bis auf rund 18 Prozent des spanischen BIP (2007) anschwellen, und dieser Wirtschaftssektor war es dann auch, der – neben Konsum und Tourismus – ganz maßgeblich zu dem über dem EU-Durchschnitt liegenden Wirtschaftswachstum beitrug - ein einseitiges Wachstum, von dem man jahrelang stark beeindruckt war. Die Bautätigkeit entwickelte sich allerdings bald an tatsächlichem Bedarf und Nachfrage vorbei, es kam zu einem starken Überangebot an Wohnungen und Gebäuden. Es bildete sich eine sogenannte Immobilienblase; die geforderten Preise verloren zunehmend den Bezug zum tatsächlichen Wert.[71][72]

Als die Europäische Zentralbank nach einer längeren Niedrigzinsphase ab Ende 2005 die Leitzinsen für die Euro-Zone schrittweise anhob,[73][74] zogen die Zinsen der – in Spanien weitverbreiteten – variablen Hypothekendarlehen ebenfalls an.[75][76] Die erhöhten Zinsen

- führten – auch in Verbindung mit den hohen Immobilienpreisen – dazu, dass weniger potentielle Käufer eine Immobilie kauften,

- führten dazu, dass erste Kreditnehmer ihre Immobilie verkaufen wollten oder mussten, weil sie die erhöhten Raten nicht zahlen konnten oder wollten,

- brachten einige Marktteilnehmer (Käufer und Verkäufer) zu der Erkenntnis, dass die Immobilienpreise wohl nicht weiter steigen würden und/oder mit großer Wahrscheinlichkeit fallen würden.

In einigen Regionen begann dieser Preisabschwung früher, in anderen später. Im Jahr 2007 fielen sie landesweit. Die meisten Wohnungsverkäufe waren nur noch mit großen Preisabschlägen möglich. Schließlich brach der Wohnungsmarkt vollständig zusammen – die Immobilienblase platzte. Die meisten potentiellen Käufer warteten darauf, dass die Preise noch weiter fielen, keiner wollte „in ein fallendes Messer“ greifen.

Die fast zeitgleich unerwartet hereinbrechende weltweite Finanzmarktkrise verstärkte die Auswirkungen.[77][78][79][80][81] Mehr als 3,5 Millionen Wohnungen und zahlreiche Büros standen alsbald leer. Viele Firmen und private Haushalte konnten ihren finanziellen Verpflichtungen nicht mehr nachkommen, meist weil die Hypothekenraten auf Haus oder Wohnung gestiegen waren (s.o.), sodass große Teile der Bevölkerung mehr als die Hälfte ihres Einkommens für die Bedienung ihrer Hypotheken ausgeben mussten. Der private Konsum ging u.a. deshalb deutlich zurück.[82][83] Die Notierungen großer spanischer Bauunternehmen und Immobiliengruppen an der Börse sackten ab, zahlreiche Firmen gingen (wie etwa das Unternehmen Martinsa-Fadesa) in Konkurs.[84] Die spanische Wirtschaft geriet in eine Rezession, der Immobilien-Crash drohte die gesamte Wirtschaft zu ruinieren.[85]

Stabilisierungsprogramme

Der extreme Konjunkturabschwung, bedingt durch die Einbrüche im Bausektor – der (2007) 18 Prozent zum BIP beitrug (2007 gingen die Baugenehmigungen um 42 Prozent zurück[86]), auf dem Immobilienmarkt (mit spektakulären Firmenpleiten wie etwa Spaniens größtem Immobilien-Konzern, Martinsa-Fadesa[87]), der daraus folgenden Abschwächung der Binnennachfrage, sowie rasch ansteigender Arbeitslosigkeit,[88][89][90] veranlassten die spanische Regierung, ab Anfang 2008 mit mehreren milliardenschweren wirtschaftlichen und sozialen Stabilisierungsprogrammen gegenzusteuern.

Bereits im April 2008 startete die in den Parlamentswahlen vom 9. März 2008 wiedergewählte Regierung Zapatero ein Programm, das für 2008 und 2009 Konjunkturimpulse für die Wirtschaft von insgesamt rund 18 Milliarden Euro vorsah. Das Programm umfasste u. a. Steuerrückzahlungen an Geringverdiener und Rentner in Höhe von 400 Euro. Der Mindestlohn sollte erhöht werden. Die Vermögenssteuer sollte 2009 abgeschafft werden. Weitere Investitionen sollten für die Verbesserung der Infrastruktur getätigt werden und in den sozialen Wohnungsbau fließen.[91][92]

Im August 2008 verabschiedete die spanische Regierung ein weiteres Konjunkturpaket, das für 2009 und 2010 Ausgaben von 20 Milliarden Euro vorsah. Das Geld sollte in den sozialen Wohnungsbau fließen sowie mittleren und kleinen Unternehmen aus Liquiditätsengpässen helfen.[93][94] Am 3. November 2008 wurde für Rentner, Arbeitslose und Selbstständige ohne Einkünfte ein zweijähriger Aufschub für 50 Prozent ihrer Hypothekenzahlungen dekretiert.[95]

Ende November 2008 wurde ein neuerliches Konjunkturpaket von 11 Milliarden Euro, das u. a. öffentliche Aufträge in Höhe von 8 Milliarden Euro vorsah, aufgelegt. Durch Förderung von Infrastrukturprojekten, Förderung der Autoindustrie, sollten in 2009 bis zu 300 000 neue Stellen geschaffen werden.[96] Dieses neuerliche Konjunkturpaket war Teil des von der Europäischen Kommission angesichts der Auswirkungen der Finanzkrise in den USA auf die europäische Realwirtschaft Ende November vorgeschlagenen und am 11./12. Dezember 2008 vom Europäischen Rat beschlossenen europaweiten Programms zur Ankurbelung der Konjunktur in Höhe von insgesamt rund 200 Milliarden Euro. 170 Milliarden sollten dabei von den einzelnen Mitgliedstaaten selbst aufgebracht werden.[91][97][98] Ende Dezember 2008 wurde zusätzlich eine Erhöhung der Renten um 2,4 bis 7,2 Prozent, sowie eine Erhöhung des gesetzlichen Mindestlohns um 4 Prozent auf 624 Euro (bei 14 Monatsgehältern) dekretiert.[95]

Am 12. Januar 2009 stellte die Regierung Zapatero schließlich den „Plan E“ (Plan Español para el Estímulo de la Economía y el Empleo – Spanischer Plan zur Anregung der Wirtschaft und der Beschäftigung) vor.[99][100] „Plan E“ bündelte über 80 z.T. schon vorher für 2008/2009 geplante Einzelmaßnahmen im Gesamtwert von über 70 Milliarden Euro. Nach Angaben der EU stellte die Gesamtheit der Projekte das größte Konjunkturprogramm innerhalb der EU dar. Der Plan wies vier zentrale Handlungsrichtungen auf: Maßnahmen zur steuerlichen Entlastung von Familien und Unternehmen. Maßnahmen zur Arbeitsförderung. Finanz- und Haushaltsmaßnahmen. Maßnahmen zur Modernisierung der Wirtschaft.

All diese Programme beseitigten zwar nicht die strukturellen Probleme der spanischen Wirtschaft, konnten aber zumindest verhindern, dass die Arbeitslosigkeit noch dramatischer anstieg.[101]

Die Folge: steigende Staatsverschuldung, steigendes Haushaltsdefizit

Diese vermehrten staatlichen Investitionen für die verschiedenen Stabilisierungsprogramme bei gleichzeitig zunehmender Inanspruchnahme von Sozialleistungen belasteten den Staatshaushalt ganz erheblich und führten zu einer enormen Vergrößerung des Haushaltsdefizits. Nachdem die Staatsverschuldung von 2001 bis 2007 von 56 Prozent auf 36,2 Prozent zurückgegangen war, stieg die Verschuldungsquote 2009 wieder auf 55,2 Prozent und lag 2010 bei 64,9 Prozent des BIP. (Allerdings: zum Vergleich: Eurozone/gesamt: 84,7 Prozent)[102] Verfügte Spanien 2007 noch über einen Haushaltsüberschuss von + 1,9 (in Prozent des BIP), betrug das Haushaltsdefizit in 2008 4,1 und in 2009 11,2 % des BIP. Die Differenz (rund 13 % zwischen dem Überschuss 2007 und dem Defizit 2009) im Haushalt zeigte, wie dramatisch sich in Spanien die Lage verschlechterte.[103][104] Die Regierung sah sich gezwungen, neue Schulden in Höhe von über 220 Milliarden Euro aufzunehmen. Die EU-Kommission leitete auf Grund dieser Entwicklung ein Defizitverfahren gegen Spanien ein.[105]

Einsparungen/Kürzungen

Bereits im Juni 2009 kündigte die spanische Wirtschafts- und Finanzministerin Elena Salgado daraufhin einschneidende Kürzungen für die Staatsausgaben 2010 an.[106] Im September 2009 wurden die ersten konkreten Maßnahmen, die man ergreifen wollte, bekannt gegeben:

- Die Mehrwertsteuer sollte ab Juli 2010 von 16 auf 18 Prozent angehoben werden.

- Die Kapitalertragsteuer für Gewinne von mehr als 6.000 Euro sollte von 18 Prozent (zu diesem Zeitpunkt) auf 21 Prozent steigen.

- Insgesamt sollten diese Schritte dem Staat 11 Milliarden Mehreinnahmen bringen. Darüber hinaus sollten im Staatshaushalt die Ausgaben – im Vergleich zu 2009 – um 3,9 Prozent gekürzt werden.[107]

Ende Januar 2010 legte Madrid dann ein beispielloses Sparpaket für die kommenden drei Jahre vor – „Eine Rosskur mit den größten sozialen Einschnitten seit dem Ende der Franco-Diktatur“.[108] Mit Haushaltskürzungen von 50 Mrd. Euro und Steuererhöhungen sollte das Budgetdefizit Spaniens, das zuletzt bei 11,2 Prozent des BIP lag, noch 2010 auf 9,3 Prozent, 2011 auf 6 Prozent gedrückt werden. 2013 sollte dann der EU-Grenzwert von 3 Prozent wieder einhalten werden.[101][109][110][111][112]

Es dauerte nur bis Mai 2010, bis die spanische Regierung weitere – zusätzliche – Einsparungen von 15 Milliarden Euro bis 2011 ankündigte. Die Maßnahmen sollten auf bereits geplante Einsparungen von 50 Milliarden draufgesattelt werden. (Somit: In drei Jahren insgesamt 65 Milliarden Euro).[113] Am 27. Mai 2010 wurde dieses neuerliche Ausgabenkürzungspaket mit hauchdünner Mehrheit (1 Stimme) vom spanischen Parlament verabschiedet.[109][113]

Die Kürzungen und Einsparungen im Einzelnen: Die staatlichen Investitionen sollen 2010 und 2011 um gut 6 Milliarden gekürzt werden. Die Minister sollen eine um 15 Prozent niedrigere Entlohnung erhalten. Die Gehälter der Beschäftigten im Öffentlichen Dienst sollen noch 2010 um 5 Prozent gekürzt werden. 2011 sollen die Gehälter eingefroren werden. 13.000 Stellen sollen im Öffentlichen Dienst gestrichen werden. Die Geburtsprämie von jeweils 2.500 Euro soll ab 2011 wegfallen. Die Renten sollen 2011 nicht erhöht werden (Nullrunde), mit Ausnahme der Mindestrenten. Die Frühverrentung soll erschwert werden. Im Gesundheitswesen sollen durch niedrigere Preise für Medikamente die Kosten reduziert werden. Die Regionalregierungen sollen weitere 1,2 Milliarden Euro an Einsparungen beisteuern.

Reaktionen der Rating-Agenturen

Als die Rating-Agentur Standard & Poor’s die Kreditwürdigkeit Spaniens am 28. April 2010 um eine Stufe senkte (von AA+ auf AA), erklärte die Rating-Agentur Fitch Ratings noch, sie halte unverändert an ihrem Rating für Spanien (AAA) fest.[114] Ende Mai 2010 stufte dann aber auch Fitch Ratings Spaniens Kreditwürdigkeit herab (Von AAA auf AA+). Als Grund nannte man die drastischen Sparmaßnahmen der spanischen Regierung, die sich mittelfristig negativ auf das Wirtschaftswachstum in Spanien auswirken würden, was wiederum zu geringeren Steuereinnahmen führen würde. Zudem vertrat man die Auffassung, dass die Umstrukturierung der spanischen Wirtschaft sich schwieriger gestalten und einen längeren Zeitraum in Anspruch nehmen würde als in vergleichbaren Ländern mit der Bestnote AAA. Zugleich versicherte Fitch Ratings jedoch, dass Spanien in den kommenden zwölf Monaten nicht noch weiter herabgestuft werde. Als einzige Agentur hat Moody's Spaniens Kreditwürdigkeit noch nicht herabgestuft. Die Benotung liegt unverändert bei AAA.[115][116][117]

Spanien lehnte es im Juni 2010 ab, vom EU-Nothilfeplan Geld anzunehmen. Am 15. Juni 2010 gelang es Spanien dann auf dem internationalen, freien Kreditmarkt 5,2 Milliarden Euro aufzunehmen. Am 17. Juni 2010 gab das Finanzministerium in Madrid Staatsanleihen mit Laufzeiten von 10 bis 30 Jahren in einer Höhe von 3,470 Milliarden Euro aus. Da Spanien als Kandidat für eine Nothilfe der EU behandelt wird, musste Spanien höhere Zinsen zahlen. So waren für die 10-jährige Anleihe 4,864 Prozent Zinsen fällig, während es im Mai noch 4,045 Prozent betrugen. Für die 30-jährige Anleihe wurden 5,908 Prozent fällig, während es früher noch 4,758 Prozent kostete.[118][119][120]

Arbeitsmarktreformen

Von Europäischer Kommission und Internationalem Währungsfonds (IWF) zu einer stärkeren Flexibilisierung der starren Arbeitsregelungen gedrängt, setzte die Minderheitsregierung Zapatero in diesem Bereich eine Reform durch.[121] Nach Sichtweise des IWF stellte der strenge Kündigungsschutz ein massives Hemmnis für die Wettbewerbsfähigkeit Spaniens dar und war eine der Ursachen für die in Spanien weitverbreiteten illegalen Arbeitsverhältnisse, sowie für die mittlerweile höchste Arbeitslosigkeit der Eurozone (über 20 Prozent, bei Jugendlichen sogar 40 Prozent).[122] Wegen der strengen und für sie teuren Regeln würden Arbeitgeber zögern neue Mitarbeiter einzustellen, oder wenn, dann nur mit schlecht bezahlten Zeitverträgen.[123]

Nachdem Arbeitgeber und Gewerkschaften – nach fast zweijährigen Verhandlungen – sich auf keinen gemeinsamen Entwurf einer Arbeitsmarktreform einigen konnten,[124][125] erließ die Regierung Zapatero die Reform am 16. Juni 2010 – per königlichem Dekret. Um dauerhafte Geltung zu erreichen, bedurfte sie jedoch – innerhalb von 30 Tagen – der Zustimmung durchs spanische Parlament. Am 22. Juni 2010 fand eine erste Abstimmung statt. Ausschließlich die sozialistische Partei von Ministerpräsident Zapatero unterstützte die Reform. Insgesamt gab es 168 Ja-, 8 Nein-Stimmen sowie 173 Enthaltungen.[126][127][128] In den nächsten Wochen wird das spanische Parlament über die zahlreichen Änderungsvorschläge beraten. Frühestens im August kann die Reform dann endgültig verabschiedet werden.[129]

Hauptziel war es, die faktische Zweiteilung des Arbeitsmarktes zu beenden: Unbefristet Angestellten konnte bisher kaum gekündigt werden, andererseits hatten gerade junge Menschen kaum Chancen eine Festanstellung zu erlangen. Mit der Reform wurde der Kündigungsschutz gelockert, um so Anreize für mehr unbefristete Arbeitsverträge zu schaffen. Ab 2012 wird den Unternehmen nun eingeräumt, nach einem halben Jahr mit nachweislich kontinuierlich roten Zahlen, Kündigungen mit Abfindungen im Wert des Arbeitslohns von nurmehr 20 Tagen pro Beschäftigungsjahr/Betriebszugehörigkeit auszusprechen. Bisher mussten von den Unternehmen in der Regel bis zu 45 Tageslöhne pro gearbeitetes Jahr gezahlt werden. In den vergangenen Jahren lieferte die alte Regelung den spanischen Arbeitgebern die Begründung für die steil ansteigende Zahl befristeter Arbeitsverträge. Spanien liegt mit 25 Prozent Zeitverträgen mit an der Spitze der EU.[130][131]

Darüber hinaus soll ein Fonds einrichtet werden, in den die Arbeitgeber für jeden Beschäftigten über den Zeitraum des gesamten Arbeitslebens/Betriebszugehörigkeit einzahlen, und aus dem dann – im Falle einer Kündigung – ein Teil der Abfindungen gezahlt werden soll, um so für Unternehmerseite Entlassungen weiter zu vereinfachen. Wird der Fonds nie für eine Entlassung benötigt, bekommt der Arbeitgeber das Geld mit der Rente ausgezahlt. (Bis 2012 soll eine staatliche Institution Teile der Abfindung zahlen).

Das Gesetz sieht außerdem die Möglichkeit vor, sich von Tarifverträgen zu lösen. In wirtschaftlich schwierigen Zeiten sollen Unternehmen die Arbeitszeit und entsprechend auch die Entlohnung modifizieren dürfen. Hier diente das deutsche System der Kurzarbeit als Vorlage. Die Beschäftigung junger Menschen soll gefördert werden. Firmen, die Jugendliche anstellen und trainieren, sollen Steuervergünstigungen erhalten. Durch staatliche Zuschüsse zum Sozialversicherungsbeitrag sollen Unternehmen dazu animiert werden insbesondere Langzeitarbeitslosen und arbeitslosen Jugendlichen – wieder Beschäftigung zu geben. Weiterhin gibt es finanzielle Anreize für unbefristete Arbeitsverträge. Spanien liegt mit 25 Prozent Zeitverträgen an der Spitze der EU. Dazu will die Regierung einen Fonds einrichten, in den die Unternehmen einzahlen und aus dem dann ein Teil der Abfindungen gezahlt werden soll.

Die Reform des Arbeitsmarktes wird den spanischen Staat bis 2012 zunächst rund 740 Millionen Euro kosten. Nach Angaben der Regierung soll die Neuregelung allerdings dazu beitragen, dass bis Ende 2011 fast 2,4 Millionen Menschen unbefristete Verträge erhalten.[132]

Die Gewerkschaften lehnen die Reform, die für sie nichts anderes als eine „Subventionierung der Vernichtung von Arbeitsplätzen“ ist,[133] kategorisch ab. Nach ihrer Auffassung werden die Rechte der Arbeitnehmer missachtet und ausschließlich der Arbeitgeberseite die Möglichkeit eingeräumt, die Arbeitsbedingungen in ihrem Sinne zu verändern, indem sie Kündigungen billiger und einfacher macht. Am 29. September 2010 fand daher ein Generalstreik gegen die Reformen statt, der erste Generalstreik in der Regierungszeit Zapateros.[134]

Gegenmaßnahmen

„Euro-Rettungsschirm“

Gegenwärtig sind vorläufige Maßnahmen (insbesondere in Form der EFSF) in Kraft, die Kredite an notleidende Staaten vergeben; geplant ist, diese in dauerhafte Maßnahmen (den „Europäischen Stabilitätsmechanismus“) umzugestalten. Im Einzelnen:

In einer Sondersitzung des Europäischen Rats in Brüssel in der Nacht vom 9. auf den 10. Mai 2010[135] wurden Maßnahmen zur Verteidigung des Euro gegen die Spekulation an den Finanzmärkten beschlossen.[136] Es wurde ein „Stabilisierungsmechanismus“ entwickelt, der in Form einer Zweckgesellschaft realisiert wird. Die Staaten der Eurozone wollen gemeinsam und kreditfinanziert die südeuropäischen Staatshaushalte stützen.[136] Bundeskanzlerin Merkel konnte sich bei den Verhandlungen mit den deutschen Vorstellungen zur Stabilität des Euro nicht durchsetzen. So schlug sie eine geordnete Insolvenz vor, trug jedoch die Beschlüsse mit.[136] Die nun anstehenden Maßnahmen würden auf Art. 122 AEU-Vertrag gestützt,[137] demzufolge der Rat „auf Vorschlag der Kommission unbeschadet der sonstigen in den Verträgen vorgesehenen Verfahren im Geiste der Solidarität zwischen den Mitgliedstaaten über die der Wirtschaftslage angemessenen Maßnahmen beschließen“ und einem Mitgliedstaat der „aufgrund von Naturkatastrophen oder außergewöhnlichen Ereignissen, die sich seiner Kontrolle entziehen, von Schwierigkeiten betroffen oder von gravierenden Schwierigkeiten ernstlich bedroht“ ist, „unter bestimmten Bedingungen einen finanziellen Beistand der Union“ gewähren kann.

In der darauf folgenden Nacht wurden bei einem weiteren Sondergipfel der EU-Finanzminister weitere Beschlüsse zu den Einzelheiten gefasst. Für das Inkrafttreten des Stabilisierungsmechanismus mussten jedoch noch entsprechende Gesetze in den einzelnen Euro-Ländern verabschiedet werden. Dies wurde zunächst von der Slowakei blockiert, wo der Rettungsschirm Wahlkampfthema für die Parlamentswahl am 12. Juni 2010 wurde. Am 16. Juli gab jedoch auch die neue slowakische Regierung unter Iveta Radičová grünes Licht für den Rettungsschirm.[138]

Am 16. Dezember 2010 haben sich die 27 Staats- und Regierungschefs der EU darauf geeinigt, einen dauerhaften Euro-Krisenmechanismus im AEU-Vertrag zu verankern.[139] Zwei Sätze werden dem Lissabon-Vertrag hinzugefügt: Ratspräsident Herman van Rompuy erklärte dazu: „Die Mitgliedsstaaten, deren Währung der Euro ist, werden einen Stabilitätsmechanismus einführen, der aktiviert wird, falls das unerlässlich für die Stabilität der Eurozone als Ganzes ist. Die unter diesem Mechanismus angeforderte Finanzhilfe wird unter strengen Bedingungen gewährt.” Als Alternative wurden gemeinsame EU-Anleihen, die Eurobonds, diskutiert, aber von Angela Merkel und Nicolas Sarkozy abgelehnt.[140]

Treffen des Europäischen Rates zur Eurokrise

Datum Ort Vorsitz Thema 9.–10. Mai 2010 Brüssel Herman Van Rompuy Sondergipfel zur Euro-Krise, Beschluss des Europäischen Stabilisierungsmechanismus („Rettungsschirm“ über 750 Mrd. Euro) 16.–17. Dezember 2010 Brüssel Herman Van Rompuy Beschluss einer Reform des AEU-Vertrags zur dauerhaften Verankerung des Europäischen Stabilisierungsmechanismus 21. Juli 2011 Brüssel Herman Van Rompuy Sondergipfel zu weiteren Maßnahmen gegen die Eurokrise[141][142] Gesetz zum Stabilisierungsmechanismus in Deutschland

Der Deutsche Bundestag verabschiedete am 21. Mai 2010 das Gesetz zur Übernahme von Gewährleistungen im Rahmen eines europäischen Stabilisierungsmechanismus. Die von Kanzlerin Angela Merkel (CDU) erhoffte breite Zustimmung im Bundestag kam nicht zustande. SPD und Grüne hatten angekündigt, sich zu enthalten, die Linke lehnte die Nothilfen ab. Abgestimmt haben 587 Abgeordnete. Für das Gesetz zum Stabilisierungsmechanismus stimmten 319 Abgeordnete. Es gab 73 Nein-Stimmen, 195 Parlamentarier enthielten sich. Die sogenannte Kanzlermehrheit liegt bei 312 Stimmen.[143]

Noch am selben Tag ließ der Bundesrat[144] den Gesetzesbeschluss passieren, Bundespräsident Horst Köhler unterzeichnete und erteilte den Auftrag zur Verkündung im Bundesgesetzblatt.[145][146] Die Opposition warf der Koalition vor, dass ein gigantisches Hilfspaket unter Druck durchgepeitscht werde. SPD, Grüne und Linkspartei kritisierten, dass die Auswirkungen und die genaue Ausgestaltung der Euro-Notkredite offen seien. Der Vertrag über die geplante Zweckgesellschaft für die Hilfskredite liege noch nicht vor.[147]

Die Professoren Wilhelm Hankel, Karl Albrecht Schachtschneider, Joachim Starbatty und Wilhelm Nölling sowie Dieter Spethmann reichten eine Verfassungsklage gegen den Euro-Rettungsschirm[148] eingereicht. Das Bundesverfassungsgericht nahm die Klage an und legte sie den Beteiligten (Bundesregierung, Bundestag und Bundesrat) zur Stellungnahme vor.[149]

Folgen des Rettungsschirms

Als Folge des Rettungsschirms sanken die Risikoaufschläge für Staatsanleihen „klammer Staaten“ wie Griechenland und Spanien.[26] Die Risikoaufschläge auf Staatsanleihen von Griechenland sanken unmittelbar nach dem Beschluss der Finanzminister. Es hieß, die Europäische Zentralbank habe „in dieser Situation ein Tabu gebrochen“.[27] Erstmals in ihrer Geschichte erwarben EZB und nationale Zentralbanken griechische Staatsanleihen.[28]

Im Lauf der belgischen EU-Ratspräsidentschaft 2010 wurde infolge der Diskussion über den Rettungsschirm eine Reform der Europäischen Wirtschafts- und Währungsunion beschlossen. Am 16./17. Dezember 2010 beschloss der Europäische Rat eine Ergänzung des Art. 136 AEU-Vertrag, der die Einrichtung eines dauerhaften Stabilisierungsmechanismus ab 2013 ermöglichen soll.

Ankäufe von Staatsanleihen durch die Europäische Zentralbank

Parallel zur Einrichtung des Europäischen Stabilisierungsmechanismus begann die Europäische Zentralbank (EZB) mit dem Aufkauf von Staatsanleihen hoch verschuldeter Euro-Staaten. Artikel 123 des AEU-Vertrags verbietet die Finanzierung mitgliedstaatlicher Haushalte durch die EZB und damit direkte Zentralbankkredite ebenso wie den unmittelbaren Erwerb von Schuldtiteln. Die EZB hat jedoch spanische, portugiesische und griechische Staatsanleihen von der EZB nicht direkt von den Emittenten übernommen, sondern – mittelbar – auf dem Sekundärmarkt gekauft, was von Kommentatoren als Umgehung des Finanzierungsverbots gewertet wird.[150][151] Indem die Zentralbank öffentliche Schuldtitel, etwa von Griechenland, aufkaufte, half sie trotzdem bei der Finanzierung der Staatsdefizite. Zudem wurde das Gläubigerrisiko der Geschäftsbanken auf den Steuerzahler verlagert. Bis Ende Mai 2010 hatte die EZB für rund 40 Milliarden Euro Staatsanleihen aus Spanien, Portugal, Irland und Griechenland aufgekauft. Das Gros, rund 25 Milliarden Euro, wurde dabei für griechische Bonds ausgegeben. Zum Zeitpunkt März 2011 hatte die Europäische Zentralbank für rund 77 Milliarden Euro Anleihen der Krisenländer aufgekauft.

Weil sie von dieser Stützungspflicht entbunden werden wollte, drängte die EZB im Zusammenhang mit dem EU-Sondergipfel vom 12. März 2011 darauf, dass der Rettungsfonds EFSF und der ab 2013 geplante permanente Krisenmechanismus ESM (Europäischer Stabilisierungsmechanismus) künftig auch Anleihen vom Sekundärmarkt kaufen können. Sie konnte sich aber nicht durchsetzen. Beide Rettungsfonds sollen künftig zwar direkt Anleihen von Euro-Staaten kaufen können, dagegen sollen Anleihenkäufe am Sekundärmarkt verboten bleiben.[152][153]

Bundesbanker beurteilten im Mai 2010 den Aufkauf spanischer und portugiesischer Anleihen als richtig, sahen aber keinen triftigen Anlass für den Ankauf griechischer Staatsanleihen, da das Griechenland-Rettungspaket längst verabschiedet und die ersten Gelder bereits geflossen sind.[154][155]

Hans-Werner Sinn vertritt die Ansicht, dass zusätzlich zum Aufkaufen von Staatsanleihen durch die EZB in Höhe von rund 77 Mrd. Euro das TARGET2-System für die Deutsche Bundesbank im Rahmen der Eurokrise zur dauerhaften Finanzierungsquelle anderer Euro-Notenbanken geworden ist.[156][157] Die „Forderungen innerhalb des Euro-Systems (netto)“ sind bis Ende 2010 auf 338 Milliarden Euro gestiegen. Die Bundesbankforderungen im Rahmen von TARGET2 an die EZB beliefen sich zu diesem Zeitpunkt auf 326 Milliarden Euro.[158] 2006, also vor Ausbruch der Finanzkrise, lagen die Forderungen insgesamt bei nur 18 Milliarden Euro.[159] Die Deutsche Bundesbank teilte am 22. Februar 2011 mit, darin keine erhöhten Risiken zu sehen.[160]

Am 4. August 2011 kündigte die Europäische Zentralbank an, zum ersten Mal seit vier Monaten wieder Staatsanleihen der Krisenländer, den sogenannten PIIGS-Staaten, zu kaufen.[161]

An den ersten fünf Handelstagen nach der Wiederaufnahme des Kaufprogramms (4. August bis 10. August) kaufte die EZB für 22 Milliarden Euro Anleihen finanzschwacher Euroländer. Während an den beiden ersten Tagen nur portugiesische und irische Anleihen erworben wurden, begann die EZB am 8. August spanische und vor allem italienische Anleihen zu kaufen. Der Großteil dieser 22 Milliarden Euro stammt also von nur drei Handelstagen.[162]

Seit Mai 2010 hat die EZB - Stand 20. November 2011 - Staatspapiere von Griechenland, Portugal, Irland, Spanien und Italien im Nennwert von 195 Milliarden Euro gekauft.[163] [164] Nach einer Meldung der FAZ hat sich die EZB ein wöchentliches Ankauflimit gesetzt; dieses Limit werde vom Rat der EZB alle zwei Wochen neu diskutiert und festgesetzt und betrage 20 Milliarden Euro.[165]

Strengere Haushaltsregeln

Am 28. September 2011 verabschiedete das Europaparlament strengere Vorgaben zur Haushaltsdisziplin in den EU-Staaten, inklusive semi-automatischer Strafen in Milliardenhöhe für notorische Defizitsünder und Volkswirtschaften mit starken Ungleichgewichten ihrer Leistungsbilanz. Verstößt ein Land gegen die mittelfristigen Budgetziele für eine gesunde Fiskalpolitik, so kann es von einer qualifizierten Mehrheit der Euroländer aufgefordert werden seinen Haushaltsplan binnen fünf Monaten (bei schwerwiegenden Fällen binnen drei Monaten) zu ändern. Kommt es zu keiner Nachbesserung, so hat die Europäische Kommission in letzter Instanz die Möglichkeit Sanktionen von 0,2 Prozent des Bruttoinlandsprodukts des Defizitsünders (0,1 Prozent bei Nichtumsetzung der EU-Empfehlungen zur Verbesserung makroökonomischer Ungleichgewichte) zu verhängen, sofern eine Mehrheit der Eurozone dagegen kein Veto einlegt. Nach den neuen Regeln können zudem Sanktionen bereits beschlossen werden, wenn sich ein Haushaltsdefizit der Obergrenze von drei Prozent des Bruttoinlandsprodukt nähert. Zudem soll es eine schärfere Kontrolle der Staatsverschuldung geben. So werden Länder mit einer Schuldenquote von über 60 Prozent aufgefordert, drei Jahre hindurch die über der Grenze liegende Verschuldung jährlich um ein Zwanzigstel zu reduzieren. Die einbehaltenen Bußgelder sollen in den Europäischen Rettungsfonds EFSF fließen.[166]

Kritik

Hilfen durch die EU-Staaten

Die EU-Rettungsschirme sind umstritten, weil die Nichtbeistands-Klausel der Europäischen Wirtschafts- und Währungsunion (EWWU), des Art. 125 AEU-Vertrag die Haftung der Europäischen Union sowie der Mitgliedstaaten für Verbindlichkeiten anderer Mitgliedstaaten ausschließt. Nach aktueller Deutung schließt diese Klausel jedoch nur eine automatische, aber keine freiwillige Übernahme von Schulden durch andere Staaten (Bailout) aus.[167]

Kritik an den Maßnahmen der EZB

Kritisch gesehen werden die Ankäufe von Staatsanleihen durch die Europäische Zentralbank. So äußerte Bundespräsident Christian Wulff am 24. August 2011 vor einer Versammlung von Nobelpreisträgern in Lindau seine Bedenken: „Ich halte den massiven Ankauf von Anleihen einzelner Staaten durch die EZB für rechtlich bedenklich.“[168] Dagegen äußerte sich die Bundeskanzlerin, Angela Merkel, ablehnend zu Wulffs Kritik: Sie teile seine Ansichten nicht.[168] Zugleich äußerte die EZB ihr Unverständnis zu der Kritik an ihren Maßnahmen.[169]

Am 1. September 2011 hielt Bundesbankpräsident Jens Weidmann in Hannover eine vielbeachtete[170] Rede. Er bezeichnet die Staatsschuldenkrise als „die größte Belastungsprobe“ seit dem Bestehen des Euro und warnt eindringlich vor einer Transferunion. Der Euro-Raum habe „bereits einen großen Schritt hin zu einer Vergemeinschaftung von Risiken im Falle unsolider Staatsfinanzen und gesamtwirtschaftlicher Fehlentwicklungen gemacht“. Zugleich sei aber versäumt worden, im Gegenzug die Kontroll- und Einflussmöglichkeiten auf die nationale Finanzpolitik der Mitgliedstaaten spürbar zu verstärken.[171]

Weblinks

- ifo-Institut: Fakten zu Griechenland und anderen Schuldnerstaaten der EU vom 15. März 2010, aktualisiert am 7. Mai 2010

- Sachverständigenrat zur Begutachtung der gesamtwirtschaftlichen Entwicklung, Jahresgutachten 2011/2012 Erstes Kapital I „Die Krise im Euro-Raum bewältigen“

- Darstellung der Staatsschulden im Verhältnis zum Bruttoinlandsprodukt und Schulden von Volkswirtschaften gegenüber Banken anderer Staaten (englisch) Bill Marsh: Data points: It's all connected. A spectator's guide to the Euro Crisis. New York Times 22. Oktober 2011.

Einzelnachweise

- ↑ Zukunft des Euro – neue Ausgabe der Broschüre „Auf den Punkt“ – „Die Länder der Eurozone haben auf die krisenhaften Zuspitzungen der letzten Jahre reagiert. Gemeinsam haben sie die Instrumente geschaffen, der Staatsschuldenkrise Herr zu werden.“ Broschüre des Bundesfinanzministeriums

- ↑ Themenschwerpunkt: Stabilisierung des Euro – Chronologie der Stabilisierung der Wirtschafts- und Währungsunion – „Wie kam es zur Euro-Krise und welche Maßnahmen wurden ergriffen, um die Gemeinschaftswährung zu stabilisieren?“ Internetseite des Bundesfinanzministeriums

- ↑ Gerald Braunberger, Markus Frühauf: „Die Geldpolitik kommt den Banken zu Hilfe“ FAZ-online 15. September 2011

- ↑ Seite des Bundesfinanzministeriums: Der Bundesfinanzminister im Interview mit der Wirtschaftswoche. 24. September 2011

- ↑ Sachverständigenrat zur Begutachtung der gesamtwirtschaftlichen Entwicklung Jahresgutachten 2011/2012, Viertes Kapital, Kasten 10: „Der Teufelskreis aus Banken- Schulden- und Währungskrisen“

- ↑ Deutsche Mini-Inflation befeuert Euro-Krise, SPIEGEL Online, 31. Januar 2011

- ↑ CDS Griechenland, Bloomberg

- ↑ András Szigetvari, Der Standard, 1. März 2010: Wetten auf Pleite. EU droht Griechenland-Spekulanten.

- ↑ vgl. Artikel im www.manager-magazin.de: Protest gegen Sparplan. Generalstreik legt Griechenland lahm. 2. Teil: Griechen kritisieren deutsches „Finanznazitum“ vom 24. Februar 2010

- ↑ a b Zahlreiche Staaten verletzen Maastricht-Kriterien. Europa in der Schuldenfalle? (nicht mehr online verfügbar) (Stand: 11. November 2009 16:33 Uhr)

- ↑ Der Spiegel: Ausgabe 8/2010 S. 66

- ↑ http://www.tagesschau.de/wirtschaft/wirtschaftsdaten104.html

- ↑ Der Spiegel: Ausgabe 8/2010 S. 90ff

- ↑ sueddeutsche.de: Der Bad Guy im Recht

- ↑ Die Presse: Staatsschulden: Brüssel straft Österreich ab vom 7. Oktober 2009 (aufgerufen am 7. Oktober 2009).

- ↑ BMF Monatsbericht Juni 2011

- ↑ EZB-Präsident Trichet im Euronews-Interview (vom 15. März 2010 20:46)

- ↑ http://www.bernerzeitung.ch/wirtschaft/konjunktur/Die-fuenf-zentralen-Fragen-und-Antworten-zu-Griechenland/story/18599723

- ↑ http://derstandard.at/1267131991357/Wetten-auf-Pleite-EU-droht-Griechenland-Spekulanten

- ↑ http://www.spiegelfechter.com/wordpress/2542/der-spekulant-als-sundenbock

- ↑ EZB will besseres Finanzkrisen-Management (vom 19. März 2010 auf www.euronews.net)

- ↑ Schuldensünder: Sarkozy und Brown schmettern Merkels Ausschluss-Idee ab auf www.handelsblatt.com

- ↑ IWF: IMF Reaches Staff-level Agreement with Greece on €30 Billion Stand-By Arrangement

- ↑ Athen hofft auf Geld aus neuer Anleihe www.euronews.net (vom 29. März 2010 20:18 CET)

- ↑ Griechenland: Milliardenhilfen und Sparpaket www.euronews.net (vom 3. Mai 2010 18:49 CET)

- ↑ a b Positives Echo auf Rettungsnetz an den Börsen, Euronews, 10. Mai 2010.

- ↑ a b Eu-Rettungspaket wirkt, Euronews, 10. Mai 2010.

- ↑ a b der Euro jetzt gerettet, Euronews (vom 10. Mai 2010)

- ↑ Irland wird wieder zum Auswanderungsland (vom 26. März 2009 19:56 auf www.euronews.net)

- ↑ https://www.gtai.de/DE/Navigation/Metanavigation/Suche/sucheUebergreifendGT.html

- ↑ a b Bundesfinanzministerium: Treffen der Euro-Gruppe und der EU-Finanzminister am 27./28. November 2010: Hilfe für Irland – s. hier auch pdf: Statement by the Eurogroup and ECOFIN Ministers 28. November 2010

- ↑ a b EurActiv 29. November 2010: EU unterstützt irische Rettung und entwirft ständigen Plan / mit weiteren Links

- ↑ Spiegel-Online 28. November 2010: EU-Spitzen billigen Rettungspaket für Irland

- ↑ a b c Handelsblatt 28. November 2010: Schuldenkrise: Minister geben grünes Licht für Irlands Milliardenhilfe

- ↑ Bundesfinanzministerium: Treffen der Euro-Gruppe und der EU-Finanzminister am 27./28. November 2010: Hilfe für Irland

- ↑ a b c Wie es den Euro-Sorgenkindern geht. derstandard.at, 21. September 2011, abgerufen am 23. September 2011.

- ↑ Großbritannien, Niederlande, Italien. EU leitet drei neue Defizit-Verfahren ein (vom 7. April 2004, 12:43)

- ↑ a b Länder und Märkte Titel: Italien behauptet sich in der Krise (vom 3. März 2010 auf Germany Trade and Invest)

- ↑ Quelle

- ↑ http://ec.europa.eu:/ Overview of ongoing excessive deficit procedures (englisch)

- ↑ Krise:Italien – Reaktionen auf Sparmaßnahmen auf www.euronews.net (vom 27. Mai 2010 um 20:44)

- ↑ Die Zeit: Italien führt nun doch die Reichensteuer ein, 6. September 2011.

- ↑ Die Presse: Italien: Neues Sparpaket unter Dach und Fach, 14. September 2011.

- ↑ Spiegel Online: Rating-Gigant straft Italien ab, 20. September 2011.

- ↑ der Corriere dela Sera veröffentlichte den vollen Wortlaut in Englisch: [1]

- ↑ handelsblatt.com

- ↑ faz.net: Drakonische Forderung von Trichet und Draghi an Italien

- ↑ spiegel.de

- ↑ a b zeit.de 4. November 2011: Die Kosten der Drachme

- ↑ Tagesschau: Spanien, Portugal und der Griechenland-Vergleich vom 11. Februar 2010

- ↑ a b Portugals Parlament akzeptiert Sparplan auf www.euronews.net (vom 26. März 2010 um 0:44)

- ↑ Portugal will sparen bei euronews.net (vom 28. April 2010 14:34 CET)

- ↑ Fünfjährige Staatsanleihe Portugals von 2011

- ↑ Zehnjährige Staatsanleihe Portugals von 2010

- ↑ Spiegel Online vom 8. Januar 2011: Schuldenkrise: Star-Ökonom sieht Euro-Schicksal in deutscher Hand

- ↑ Sparpaket: Portugals Regierung zerbrochen 23. März 2011

- ↑ Ratingagentur S&P senkt Bonitätsnote: Für Portugal wird es immer enger. tagesschau.de, 25. März 2011, abgerufen am 25. März 2011.

- ↑ Martin Greive: Rating-Agentur watscht Portugal erneut ab. welt.de, 30. März 2011, abgerufen am 30. März 2011.

- ↑ Portugal: Auch Moody's senkt den Daumen. boerse.ard.de, 4. April 2011, abgerufen am 5. April 2011.

- ↑ BBC News: Portugal calls for EU financial bail-out, abgerufen am 6. April 2011.

- ↑ IWF gibt milliardenschwere Portugal-Hilfen frei

- ↑ IWF bewilligt Portugal-Hilfspaket von 26 Mrd EUR

- ↑ Spiegel-Online 5. Juli 2011: Moody’s senkt Portugals Anleihen auf Ramsch

- ↑ faz.net 6. Juli 2011: Moody’s senkt Bonitätsnote für Portugal auf ‚Ramsch’

- ↑ Long-term interest rate statistics for EU Member States. Europäische Zentralbank, 12. September 2011, abgerufen am 23. September 2011.

- ↑ Homepage der EZB: 16 November 2011 - Statement by the EC, ECB and IMF on the second review mission to Portugal

- ↑ www.imf.org/external/np/sec/pr/2011/pr11307.htm Statement by the EC, ECB, and IMF on the First Review Mission to Portugal - Press Release No. 11/307 imf.org

- ↑ Spanien will sparen – aber nicht auf Kosten sozial Schwacher 10. Februar 2010 07:36 auf www.euronews.net

Spanien weiter im Griff der Wirtschaftskrise 14. August 2009 13:18 auf wwww.euronews.net

Spanien in der Schuldenfalle 15. März 2010 20:39 auf www.euronews.net

Spanien will sparen 6. Februar 2010 19:24 auf www.euronews.net

Spanien kommt nicht aus der Krise 14. August 2009 20:16 auf www.euronews.net - ↑ Positives Echo auf Rettungsnetz an den Börsen www.euronews.net 10. Mai 2010

- ↑ faz.net: Parlament billigt Sparprogramm - aber Zapateros Krise dauert an

- ↑ Spiegel-Online 26. Februar 2007: Spanien. Schamlose Kaste. s. hier Grafik: Bauboom in Spanien. Entwicklung der Baugenehmigungen 1993 bis 2006

- ↑ Manager-Magazin 20. Dezember 2007: Europas Betonblasen

- ↑ Spiegel-Online 8. Juli 2010: Grafik: Leitzinsen in der Euro-Zone und in den USA. Änderungen im Zeitraum 2000 bis 2010

- ↑ s. zum Vergleich: Wiki-Art.: Finanzkrise ab 2007, Grafik: Leitzinsen in den USA und in der Euro-Zone seit Bestehen der EZB

- ↑ s. im Wiki-Artikel: Euro Interbank Offered Rate, Grafik: Euribor-Kurse 1999 bis Dezember 2009

- ↑ Euribor-rates.eu – Weitere Infos zu den Euribor-Kursen

- ↑ Manager-Magazin 3. April 2008: Absturz des Immobilienmarkts

- ↑ Tagesschau 13. August 2008: Immobilienkrise erreicht Spanien. Wenn der Wohnungstraum zum Albtraum wird (nicht mehr online verfügbar)

- ↑ faz.net 4. Mai 2010: Ausverkauf am Aktienmarkt. Hier: Grafiken: Boom und Pleite im spanischen Bausektor / Am Bspl. Der Aktie von Sacyr Vallehermoso + Ausgeprägte Immobilienpreisblase in Spanien

- ↑ Wirtschaftswoche-Online 18. Juni 2009: Furcht vor dem Crash auf dem Immobilienmarkt – Tabelle: Entwicklung der Immobilienpreise in wichtigen spanischen Ferienregionen seit Jan. 2007

- ↑ faz.net 12. Mai 2010: Spanisches Sparpaket sieht klein aus + Grafik: Ausgeprägte Immobilienpreisblase in Spanien (Hauspreis zum verfügbaren Einkommen, in Finanzierungsjahren 1995–2008)

- ↑ Manager-Magazin 16. Juli 2007: Adios, Amor

- ↑ Spiegel-Online 23. Dezember 2008: 15-Jahres-Tief. Spanien rutscht in die Rezession

- ↑ Wirtschaftswoche-Online 8. August 2008: Auslandsimmobilien. Spanische Ferienhäuser entwickeln sich zum Albtraum (Grafik: Auf Sand gebaut. Kursverlauf der wichtigsten Bau- und Immobilienaktien)

- ↑ Süddeutsche Zeitung 21. Mai 2008: Immobilienkrise in Spanien. Einstürzende Neubauten

- ↑ FWA 2009, S. 446

- ↑ Tagesschau 15. Juli 2008: Immobiliengruppe Martinsa-Fadesa zahlungsunfähig (nicht mehr online verfügbar)

- ↑ Manager-Magazin 3. April 2008: Spanien. Absturz des Immobilienmarkts

- ↑ Süddeutsche-Online 21. Mai 2008: Immobilienkrise in Spanien. Einstürzende Rohbauten

- ↑ Welt-Online 1. Juli 2008: Der Fluch der spanischen Betonwüsten

- ↑ a b Tagesschau 26. November 2008: Milliarden für den Aufschwung. Die Konjunkturpakete in den einzelnen EU-Staaten (nicht mehr online verfügbar)

- ↑ Wirtschaftsblatt 16. April 2008: Spanische Regierung plant milliardenschweren Konjunkturprogramm

- ↑ Tagesschau 14. August 2008: Spanien stützt Wachstum mit 20 Milliarden Euro (nicht mehr online verfügbar)

- ↑ Spiegel-Online 14. August 2008: Spanien pumpt Milliarden in die Wirtschaft

- ↑ a b FWA 2010, S. 472

- ↑ Handelsblatt-Online 27. November 2008: Elf Milliarden Euro: Spanien startet Konjunkturprogramm

- ↑ Tagesschau 26. November 2008: EU-Kommission stellt Konjunkturpaket vor. Mit 200 Milliarden gegen die Krise (nicht mehr online verfügbar)

- ↑ Bundesfinanzministerium / ohne Datum : Das Europäische Konjunkturprogramm

- ↑ Spanische Botschaft. Presseinfo ohne DatUm: Neuer Regierungsplan zur Reaktivierung der Wirtschaft – Plan E

- ↑ Informationen der spanischen Regierung zum Plan E (Spanisch/Englisch)

- ↑ a b Tagesschau 5. Februar 2010: Griechische Verhältnisse in Spanien? (nicht mehr online verfügbar)

- ↑ Raiffeisen Research 5. Mai 2010: Spanien. Hysterie vs. Fakten, S. 1 – Tabelle: Öffentliche Verschuldung 2010

- ↑ Der Spiegel (Printausgabe) No. 25 / 21. Juni 2010, S. 100ff.: Spanien. Das Ende des Wunders. Hier: Grafik: Notstand im Boomland

- ↑ faz.net 12. Mai 2010: Spanisches Sparpaket sieht klein aus. Grafik: Spaniens Defizite und Neuschulden 1995 bis 2011

- ↑ Auswärtiges Amt März 2010: Spanische Volkswirtschaft. Aktuelle wirtschaftliche Lage

- ↑ Welt-Online 15. Juni 2009: Neue spanische Finanzministerin macht Kassensturz

- ↑ Wirtschaftsblatt 26. September 2009: Spanien erhöht Steuern – 11 Milliarden soll das bringen

- ↑ Krise: Spanien. Parlament billigt Sparpaket 27/05 17:36 CET

- ↑ a b faz.net 12. Mai 2010: Schuldenkrise. Spanien kürzt Gehälter von Ministern und Beamten

- ↑ Krise:Spanien. Parlament billigt Sparplan 27/05 14:36 CET

- ↑ Welt-Online 6. Februar 2010: Jetzt schlingert auch Portugal

- ↑ Manager-Magazin 5. Februar 2010: Sorgen um Staatsschulden. Griechenland, dann Spanien, Portugal….

- ↑ a b Spiegel-Online 27. Mai 2010: Spanien. Parlament verabschiedet Sparpaket mit hauchdünner Mehrheit

- ↑ faz.net 28. April 2010: Standard & Poor’s stuft auch Spanien herab

- ↑ Spiegel-Online 28. Mai 2010: Rating-Agentur Fitch straft Spanien ab

- ↑ Manager-Magazin 28. Mai 2010: Fitch stuft Spaniens Kreditwürdigkeit ab

- ↑ fitch-stuft-spanien-ab bei www.euronews.net

- ↑ http://www.boerse-go.de/nachricht/Spanien-beschafft-sich-am-Kapitalmarkt-Geld-und-beruhigt-die-Maerkte,a2207565.htm

- ↑ http://www.n-tv.de/wirtschaft/Spanien-tankt-Geld-am-Markt-article927338.html

- ↑ http://www.n-tv.de/wirtschaft/marktberichte/Euro-ueber-1-23-Dollar-article926191.html

- ↑ Spiegel-Online 28. Mai 2010: Arbeitsmarktreformen. Spanische Regierung droht mit erneutem Alleingang

- ↑ Spiegel-Online 28. Mai 2010: Spaniens Generation Weder-Noch

- ↑ Die Presse 16. Juni 2010: Madrid lockert Kündigungsschutz

- ↑ Handelsblatt-Online 10. Juni 2010: Arbeitsmarktreform in Spanien: Keine Einigung zwischen Regierung und Tarifparteien

- ↑ Welt-Online 13. Juni 2010: Spanien gibt nach – und lockert Kündigungsschutz

- ↑ Reuters 22. Juni 2010: Spaniens Arbeitsmarktreformen wohl in trockenen Tüchern

- ↑ Reuters 23. Juni 2010: Spaniens Parlament billig Arbeitsmarktreform

- ↑ Spiegel-Online 22. Juni 2010: Zapatero drückt Job-Reform durchs Parlament

- ↑ Stern-Online 16. Juni 2010: Protest gegen Arbeitsmarktreform. Am 29. September wird Spanien lahmgelegt

- ↑ Einblick 25. Juni 2010: Europa: Gewerkschaften gegen neoliberale Sparpläne

- ↑ Der Standard 16. Juni 2010: Spanien steht am Scheideweg

- ↑ Blick 22. Juni 2010: Arbeitsmarktreform in Spanien nimmt Hürde

- ↑ Der Standard 16. Juni 2010: 250 Milliarden Euro. Spanien steht am Scheideweg

- ↑ Wiener Zeitung, 29. September 2010: Generalstreik in Spanien.

- ↑ Details: siehe z. B. [2] (Spiegel Online vom 10. Mai 2010, abgerufen am 2. Juni 2010).

- ↑ a b c Werner Mussler, Das Endspiel um den Euro, FAZ, 8. Mai 2010, abgerufen am 9. Mai 2010.

- ↑ FAZ.NET/Reuters, „Wir werden den Euro verteidigen“, 8. Mai 2010, abgerufen am 9. Mai 2010.

- ↑ EurActiv, 16. Juli 2010: Neue slowakische Regierung ebnet Weg für Euro-Rettungsfonds.

- ↑ Merkel setzt ihren Euro-Rettungsplan durch, Carsten Volkery, Spiegel Online, 16. Dezember 2010

- ↑ www.euronews.de, 17. Dezember 2010: Euro-Anleihen vorerst vom Tisch.

- ↑ Erklärung des Präsidenten der Europäischen Union José Manuel Barroso zum Sondergipfel

- ↑ Europäischer Rat: „Eine gemeinsame Antwort auf die Krise“

- ↑ Deutscher Bundestag, Plenarprotokoll 17/44 (21. Mai 2010), Zusatzordnungspunkt 13, S. 4412–4445: Zweite und dritte Beratung des von den Fraktionen der CDU/CSU und der FDP eingebrachten Entwurf eines Gesetzes zur Übernahme von Gewährleistungen im Rahmen eines europäischen Stabilisierungsmechanismus; hier: S. 4443; s. auch S. 4491–4500: Anlagen 2 bis 5: Die zahlreichen Erklärungen von BT-Abgeordneten nach § 31 GO

- ↑ Bundesrat. 870. Sitzung am 21. Mai 2010 / Plenarprotokoll / Gesetz zur Übernahme von Gewährleistungen im Rahmen eines europäischen Stabilisierungsmechanismus / DrS 298/10

- ↑ Spiegel online 22. Mai 2010: Köhler segnet 148-Milliarden-Euro-Wette ab

- ↑ faz.net 22. Mai 2010: Rettungspaket tritt in Kraft. Köhler unterschreibt Euro-Gesetz

- ↑ Frankfurter Allgemeine Zeitung, 21. Mai 2010: Euro-Rettungspaket. 148.000.000.000 Euro sind beschlossen

- ↑ W. Hankel, W. Nölling, K.A. Schachtschneider, D. Spethmann, J. Starbatty: Presseerklärung zur Verfassungsklage gegen den Rettungsschirm für den EuroKlageschrift im Volltext;Pressekonferenz zur Verfassungsklage (Video)

- ↑ Wilhelm Hankel: „Danksagung an die Spender und Stand der Klage“

- ↑ Legal Tribune Online o.D. (Mai 2010):Euro-Krise und Rettungsschirm. Weicht das Recht der Politik?

- ↑ faz.net 11. Mai 2010: Wie der Euro-Rettungstopf funktioniert. (hierin: Welche Rechtsgrundlage hat der Rettungsschirm?)

- ↑ Manager-Magazin 12. März 2011: Niedrigere Zinsen für Griechenland: Euro-Zone verstärkt Rettungsschirm

- ↑ Spiegel-Online 12. März 2011: Gipfel in Brüssel: Regierungschefs kungeln Euro-Rettung aus

- ↑ Handelsblatt-Online 31. Mai 2010: Bundesbankpräsident: Weber geißelt Käufe von Anleihen

- ↑ Weber kritisiert Kauf von Staatsanleihen durch EZB. Frankfurter Allgemeine Zeitung, 31. Mai 2010, abgerufen am 25. August 2011.

- ↑ Hans-Werner Sinn, Süddeutsche Zeitung, 2. April 2011, Nr. 77, S. 24 (modifizierte Version): „Tickende Zeitbombe – Was Merkel und die Bundesbank verschweigen: Der Rettungsschirm rettet den Euro nicht – aber er lastet Deutschland ungeheure Risiken auf“

- ↑ Konrad Handschuch: „ifo-Chef Sinn: Kritik an Krisenhilfe der Deutschen Bundesbank“ (wiwo.deabgerufen am 21. Februar 2011)

- ↑ siehe Monatsbericht der Bundesbank März 2011 Seite 34 und 35

- ↑ Statistik der Deutschen Bundesbank: Zeitreihe EU8141: Auslandsposition der Deutschen Bundesbank im ESZB / Forderungen innerhalb des ESZB / insgesamt

- ↑ Pressemitteilung der Deutschen Bundesbank vom 23. Februar 2011

- ↑ zeit.de 4. August 2011: EZB kauft wieder Staatsanleihen. – Die Europäische Zentralbank verstärkt ihren Kampf gegen die Schuldenkrise. Zum ersten Mal seit vier Monaten kauft sie wieder Staatsanleihen der Krisenländer.

- ↑ faz.net 15. August 2011: EZB kauft für 22 Milliarden Euro Staatsanleihen

- ↑ focus.de: [3]

- ↑ „EZB-Chef Mario Draghi - Wer beschützt jetzt noch sein Haus?“ Handelsblatt online 11. November 2011

- ↑ faz.net 17. November 2011: Obergrenze für Anleihekäufe. Der Artikel enthält eine Grafik "Anleihekäufe der EZB"

- ↑ EU stimmt über schärfere Budgetregeln ab, DerStandard, vom 28. September 2011, abgerufen am 28. September 2011.

- ↑ Vgl. Deutscher Bundestag, Infobrief Bilaterale Finanzhilfen für Griechenland - Vereinbarkeit mit Artikel 125 AEUV.

- ↑ a b http://www.sueddeutsche.de/politik/cdu-groessen-gegen-merkel-von-allen-guten-geistern-verlassen-1.1134872, abgerufen am 25. August 2011

- ↑ http://www.sueddeutsche.de/geld/ezb-reagiert-auf-vorwuerfe-des-bundespraesidenten-laute-kritik-leise-entgegnung-1.1134713, abgerufen am 25. August 2011.

- ↑ zum Beispiel Tagesschau und Spiegel

- ↑ Jens Weidmann: Ansprache zum Amtswechsel des Präsidenten der Hauptverwaltung Hannover. 1. September 2011.

Kategorien:- Wirtschaft (Griechenland)

- Wirtschaft (Irland)

- Wirtschaft (Italien)

- Wirtschaft (Portugal)

- Wirtschaft (Spanien)

- Finanzwissenschaft

- Finanzkrise ab 2007

- Politik 2010

- Politik 2011

- Europäische Währungsunion

Wikimedia Foundation.