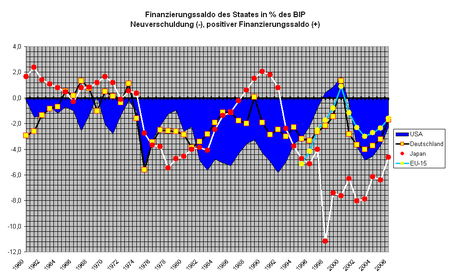

- Antizyklisches Defizit

-

Die Staatsverschuldung bezeichnet die vom Staat akzeptierten Gesamtforderungen der kreditgebenden Gläubiger an den Staat, beispielsweise in Deutschland die zusammengefassten Schulden von Bund, Ländern, Kommunen, gesetzlicher Sozialversicherung und Sondervermögen. Die Staatsverschuldung wird dabei in der Regel brutto betrachtet, das heißt, die Verbindlichkeiten gegenüber Dritten werden nicht um die Forderungen des Staates gegenüber Dritten vermindert. Im Jahre 2007 betrugen die Verbindlichkeiten des Sektors Staat in der Bundesrepublik Deutschland 1588,5 Mrd. Euro oder rund 66 % des Bruttoinlandsprodukts (BIP), das Geldvermögen betrug 508,2 Mrd. Euro oder 21 % des BIP und die Nettoverbindlichkeiten somit 1080,3 Mrd. Euro oder 45 % des BIP.[1]

Begriffe

- Bei den Schulden eines Staates unterscheidet man interne Schulden, das heißt Staatsschulden in eigener Währung, und externe Schulden, das ist die Verschuldung in ausländischer Währung.

- Die Schulden werden nach unterschiedlichen Messkonzepten erfasst. Zu unterscheiden ist die vom Statistischen Bundesamt veröffentlichten Kreditmarktschulden der öffentlichen Haushalte in finanzstatistischer Abgrenzung, der Maastricht-Schuldenstand und der umgangssprachliche Schuldenstand.

- Die Höhe und die Bedeutung öffentlicher Verschuldung kann anhand einer ganzen Reihe von Kennzahlen gemessen werden: Schuldenstand und Nettokreditaufnahme (ersteres ist eine Bestandsgröße, letzteres die dazugehörige Stromgröße): Laut Angaben des Bundes der Steuerzahler beträgt der aktuelle Schuldenstand der Bundesrepublik Deutschland ca. 1523 Mrd. Euro (23. Januar 2009), davon entfallen ca. 61 % auf den Bund und knapp 33 % auf die Länder – der Rest auf die Kommunen und Sozialversicherungs-Träger und damit ca. 18.568 Euro pro Kopf. Dem steht eine kontinuierliche Nettokreditaufnahme bzw. Nettoneuverschuldung gegenüber (das ist die Bruttoneuverschuldung abzüglich der im selben Zeitraum getilgten (alten) Verbindlichkeiten): 2001 lag sie im Bund bei 154 Mrd. Euro. Seit 1962 kam es mit Ausnahme von 1989 in jedem Jahr zu einer Nettoneuverschuldung des Bundes; nur im Zeitraum von 1950 bis 1961 war in acht Jahren eine Nettotilgung der Bundesschuld möglich. Der Bund der Steuerzahler hat errechnet, dass die Gesamtneuverschuldung pro Sekunde des Staates der Bundesrepublik derzeit (Pressemitteilung 15. Januar 2009) sich von 474 Euro auf 4.439 Euro im Jahr 2009 gegenüber dem Vorjahr nahezu verzehnfacht.[2]

Das bedeutet, dass die Forderungen der Privaten, soweit sie das Gegenstück der Staatsverschuldung sind, ebenfalls pro Sekunde um diesen Betrag zunehmen. Die Privaten können dabei Inländer oder Ausländer sein.

- Zinslastquote: Entsprechend dem zunehmenden Schuldenstand sind die Zinslasten gewachsen. Die Zinslastquote (Zinsausgaben in % der Gesamtausgaben) lag für den Bund im Jahr 2001 bei 16,2 %; in einigen Bundesländern noch deutlich darüber.

- Explizite Verschuldung und implizite Verschuldung: Neben dieser heute schon explizit vorliegenden Verschuldung, die sich aus den in aller Regel verbrieften Staatsverbindlichkeiten (Bundesanleihen, -schatzbriefe, Kommunalanleihen etc.) ergibt, spricht man auch von der impliziten Verschuldung (engl.: implicit debt; in der Politik und den Medien auch „versteckte“ Schulden) die sich aus der Höhe der zukünftigen staatlichen Verpflichtungen, wie z. B. Renten- und Pensionszahlungen, ergibt. Die Berechnung der impliziten Verschuldung wird kontrovers diskutiert, da sie unter anderem von Annahmen über die Höhe der zu veranschlagenden Zahlungsströme (Cash-Flow) sowie Annahmen über die (künftige) Zinsstruktur abhängt. Eine Änderung der Sozialversicherungssysteme oder der Bevölkerungsverteilung hätte beispielsweise direkte Auswirkungen auf die zukünftigen Zahlungsströme und damit auf den Kapitalwert (den heutigen Wert) der künftigen Zahlungsströme. Aus diesem Grund beziehen sich die veröffentlichten Zahlen auf die einheitlich ermittelbare explizite Verschuldung. Im Rahmen der Diskussion über eine größere Nachhaltigkeit in den öffentlichen Finanzen existieren Vorschläge, die implizite Verschuldung in eine Generationenbilanz zu integrieren.

- Der Begriff der verdeckten Staatsverschuldung beschreibt eine Staatsverschuldung, bei der der Schuldner nicht der Staat selbst, sondern ein Sondervermögen (z. B. Fonds Deutsche Einheit) ist. Auch wenn sich diese Schulden nicht als Schulden des Staates bilanziert werden, sind sie doch wirtschaftlich diesem zuzurechnen.

Arten der Staatsverschuldung

Von grundlegender Bedeutung ist die Differenzierung nach konjunkturellen und strukturellen Ursachen.

- Ein konjunkturelles Defizit ist auf die geringeren Steuereinnahmen und höheren Sozialausgaben in Phasen der Rezession zurückzuführen.

- Ein strukturelles Defizit ist auf die dauerhafte Überlastung des Haushalts mit nicht finanzierten Aufgaben zurückzuführen. Ein strukturelles Defizit wird selbst bei guter Konjunktur nicht abgebaut.

Volkswirtschaftliche Bedeutung

Die Bewertung der Staatsverschuldung ist in den Wirtschaftswissenschaften kontrovers: Während David Ricardo sie als „eine der schrecklichsten Geißeln, die jemals zur Plage einer Nation erfunden wurden“ bezeichnete, lässt sich aus keynesianischer Sicht eine verstärkte Verschuldung temporär zur „Ankurbelung“ des Wirtschaftswachstums rechtfertigen.

Wirtschaftliche Grenzen

Staatsschulden in eigener Währung können theoretisch in unbegrenzter Höhe aufgenommen werden. Allerdings gestaltet sich die Emission von Staatsschuldtiteln für einen bereits hochverschuldeten Staat in der Regel äußerst schwierig, da die Finanzmärkte eine Rückzahlung der aufgenommenen Schulden für sehr fragwürdig erachten (Bonität) und dem Staat somit liquide Mittel entweder gar nicht mehr oder nur noch zu sehr hohen Zinsen anbieten werden. Der verschuldete Staat rutscht so in den Teufelskreis einer Haushaltsnotlage aus immer höheren finanziellen Verpflichtungen (Zinsen und Tilgung bereits bestehender Schulden) und einem immer begrenzteren Zugang zum Finanzmarkt. Diese Spirale kann mit dem Verlust der Kreditwürdigkeit oder gar mit der Zahlungsunfähigkeit des Staates (Staatsbankrott) enden.

Verteilung der Schulden auf die Generationen

→ Hauptartikel: Ricardianische Äquivalenz

Kritiker einer Verschuldungspolitik argumentieren, dass durch die Staatsverschuldung die jetzige Generation auf Kosten zukünftiger Generationen lebe (Generationenbilanz). Danach seien Staatsschulden auf die Zukunft verschobene Steuererhöhungen, die dann von den „nachfolgenden Generationen zu tragen sind“.

Dieser Zusammenhang ist in der makroökonomischen Theorie als Barro-Ricardo-Äquivalenzproposition bekannt und beinhaltet als Kernaussage, dass sich das permanente Einkommen der Haushalte durch die Neuverschuldung (=Steuersenkung) nicht verändert und damit keine Auswirkung auf die Ausgaben (=Nachfrage) der Haushalte hat, da die Haushalte die zukünftigen Steuerzahlungen, die durch die gegenwärtige Verschuldung bedingt sind, schon in der Gegenwart durch Sparen antizipieren. In diesem Zusammenhang wird die Frage diskutiert, ob die vom Staat ausgegebenen Wertpapiere Vermögen darstellen oder einer laufenden Besteuerung entsprechen, da die Wirtschaftssubjekte erkennen, dass die Wertpapiere mit den zukünftigen Steuererhöhungen zurückgezahlt werden müssen. Aus diesem Grund sollte ein nicht von Ausgabenkürzungen des Staates begleiteter Anstieg des Budgetdefizits zu einem Anstieg der Sparquote in gleicher Höhe folgen.

Die keynesianischen Kritiker dieser neoklassischen Theorie argumentieren hingegen, dass eine Steuersenkung durchaus nachfragewirksam sein kann, da sie die Liquiditätsbeschränkung (Unfähigkeit zur Aufnahme von Krediten) vieler Haushalte entschärft, weil ihnen mehr liquide Mittel zur Verfügung stehen. Empirische Untersuchungen zeigen, dass die Barro-Ricardo-Äquivalenz nicht uneingeschränkt gültig sein kann, da die Anfang der 1980er Jahre in den USA durchgeführte Steuersenkung nicht zu einem Anstieg der Sparquote führte (die Sparquote sank von ca. neun Prozent im Jahr 1981 auf unter fünf Prozent 1990).

Sparmaßnahmen und Rationalitätenfalle

Die Beurteilung der Bekämpfung der Staatsverschuldung durch Sparmaßnahmen unterliegt häufig einer sogenannten Rationalitätenfalle. Was auf den ersten Blick plausibel klingt und jedem Privathaushalt einleuchtet („Ich habe zu hohe Schulden, also muss ich sparen.“), kann für die Volkswirtschaft unerwartete Folgen haben: Wenn der Staat seine Ausgaben kürzt, indem er beispielsweise Transferzahlungen an die Industrie und Haushalte in Form von Förderungen und Subventionen kürzt, hat dies zwar zwangsläufig Auswirkungen auf die Ausgabenseite des Staatshaushaltes: Auf die tatsächliche und/oder wahrgenommene Einkommensminderung der Haushalte können diese mit einer Verminderung des Konsums und einer Erhöhung der Sparneigung reagieren. Dies hat zur Folge, dass die aggregierte oder gesamtwirtschaftliche Nachfrage sinkt und zu einem sinkenden oder negativen Wirtschaftswachstum führt, wodurch sich gleichzeitig die Steuereinnahmen des Staates vermindern, was effektiv zu einem negativen Spareffekt führen kann. Die Individualrationalität (Sparen vermindert Schulden) steht somit im Konflikt zur Kollektivrationalität (Wenn alle sparen kann dies keine oder negative Auswirkungen auf den Staatshaushalt haben).

Gläubiger

Die Verschuldung des Staates verteilt sich auf inländische und ausländische Gläubiger. Die Verschuldung gegenüber diesen beiden Gläubigergruppen ist unterschiedlich zu beurteilen. Während Inlandsschulden zu einer Vermögensumverteilung innerhalb der Volkswirtschaft führen (siehe Umverteilungs- und Generationenproblematik in diesem Artikel), fließt bei Zins- und Tilgungszahlungen bei Auslandsschulden Liquidität in eine andere Volkswirtschaft ab. Der deutsche Staat ist zu ca. 60 % bei inländischen Gläubigern verschuldet, der Rest (also ungefähr 40 %) der deutschen Verschuldung sind Auslandsschulden. Ihre Rückzahlung wird der Volkswirtschaft in der Zukunft liquide Mittel zwar entziehen, jedoch lässt sich hier argumentieren, dass Deutschland (der deutsche Staat und die deutschen Haushalte zusammen) in globaler Sicht Netto-Gläubiger ist, weswegen ein weltweiter Schuldenabbau zu einem Zufluss an liquiden Mitteln beitragen dürfte. Die nachvollziehbaren Argumente der Steuererhöhung/Verteilungsproblematik und die wirtschaftstheoretisch abgestützte Warnung vor einer zu hohen Auslandsverschuldung von Netto-Schuldnerländern ist somit sachlich von dem Argument der Belastung von Generationen zu trennen. Die 60 % der inländischen Schulden werden zu ca. zwei Dritteln von inländischen Kreditinstituten und zu einem Drittel von Nichtbanken (Versicherungen, Unternehmen, aber auch Privatpersonen) bereitgestellt.[3]

Verdrängung privater Investitionen

Ein weiterer volkswirtschaftlich bedeutender Effekt steigender Staatsverschuldung ist der Crowding-out-Effekt auf dem Kapitalmarkt. Einfach formuliert: Durch die hohe Nachfrage des Staates nach Geld steigen die Zinsen und damit die Finanzierungskosten der Unternehmen. Für sie werden Kredite teurer, Investitionen unterbleiben. Dadurch sinkt ihre Wettbewerbsfähigkeit, das Wirtschaftswachstum leidet.

Das Ausmaß der Verdrängung wird in der Theorie der drei großen Schulen (Keynesianer, Monetaristen, Neoklassiker) stark unterschiedlich beurteilt. Weiterhin kann die Zentralbank diesen Effekt einer expansiven Fiskalpolitik durch eine expansive Geldpolitik neutralisieren (Monetisierung des Budgetdefizits).

Inflationswirkungen

Bei einer hohen Staatsverschuldung besteht für die Regierungen in Ländern mit nicht unabhängigen Zentralbanken häufig ein starker Anreiz, das Zinsniveau künstlich niedrig zu halten und Zusatzeinnahmen durch die Ausweitung der Bargeldmenge zu schaffen. Beide Maßnahmen führen zu Inflation. Vielfach enden Situationen, in denen Staaten überschuldet sind, in Hyperinflation und Währungsreform.

Neokeynesianische Begründung

Neokeynesianisch wird staatliche Verschuldung als wirtschaftspolitisches Mittel sowohl gegen Deflationen als auch zur Überwindung von Nachfragelücken gesehen. Ersteres wurde von Ökonomen wie Wolfgang Stützel vor allem damit begründet, dass Geld letzten Endes lediglich Schuldschein-Charakter habe. Eine umfassende Schuldentilgung führt nach dieser Sichtweise direkt zu Deflation. Daher wird von verschiedenen neokeynesianischen Ökonomen der Staat dazu aufgefordert, sich zur Vermeidung von Deflation langfristig zu verschulden.

Grundsätzlich soll sich der Staat nach Meinung neokeynesianischer Theoretiker antizyklisch verhalten, d. h. zur Überwindung einer Nachfragelücke soll der Staat einen Konjunkturaufschwung vor allem über eine Anschubfinanzierung (durch höhere Staatsausgaben oder Steuersenkungen, das sogenannte deficit spending) ermöglichen. In der Theorie erhöht die vermehrte staatliche Nachfrage den privaten Konsum und die Investitionstätigkeit der Industrie. In der Folge sollen dadurch die Einkommen und somit auch die Steuereinnahmen wieder steigen. Im Extremfall entstünde das Schuldenparadoxon: Die Kosten der Schuldentilgung könnten geringer sein, als die zusätzlichen Steuereinnahmen. Nach ursprünglicher keynesianischer Deutung soll eine antizyklische Finanzpolitik jedoch aus Rücklagen finanziert sein.

Ob eine hohe Staatsverschuldung zu mehr Wachstum führt, ist im Hinblick auf den anhaltenden Anstieg der Staatsverschuldung und die gleichzeitig niedrigen Wachstumsraten, insbesondere in Deutschland, umstritten, zumal die Zinsforderungen der Gläubiger bereits höher sind als die jährliche Neuverschuldung. Durch die von den Gläubigerforderungen verursachte Liquiditätslücke des Staates kann der Staat reagieren indem er wiederum mehr Schulden aufnimmt, staatliche Vermögenspositionen auflöst oder staatliche Ausgaben reduziert. Somit werden die ursprünglichen Ziele der Schuldenpolitik (entweder a) keynesianische Ankurbelung oder b) Finanzierung aktueller Staatstätigkeit, ohne dafür Steuern erheben zu müssen) ad absurdum geführt, wenn die gesteigerte staatliche Nachfrage nicht zum erwünschten Wirtschaftswachstum und damit höheren Steuereinnahmen führt oder der Staat seine Ausgabenpolitik im Aufschwung nicht korrigiert. Allerdings bestand das strukturelle Defizit im deutschen Staatshaushalt bereits seit Mitte der 1990er-Jahre und in der Stagnationsphase von 2001 bis 2003 wurde das strukturelle Defizit im Gegensatz zu den USA nicht ausgeweitet, sondern zum Teil abgebaut (wenn auch auf hohem Niveau).

Siehe auch: Keynesianismus

Verteilungspolitische Wirkungen der Staatsverschuldung

Kontrovers diskutiert wird die verteilungspolitische Wirkung der Staatsverschuldung. Hierbei sind drei Aspekte zu unterscheiden, die verteilungspolitische Wirkung haben:

Die verteilungspolitische Wirkung der durch die Staatsverschuldung finanzierten Ausgaben des Staates entspricht der Wirkung der steuerfinanzierten Ausgaben. Da einkommensschwache Bürger überdurchschnittliche Nutznießer der staatlichen Ausgaben sind, ergibt sich durch Staatsverschuldung eine Steigerung der Umverteilung.

Die verteilungspolitische Wirkung der (steuerfinanzierten) Tilgung entspricht der Wirkung der Steuererhebung. Bedingt durch den progressiven Steuertarif der Einkommensteuer tragen einkommensstarke Bürger weitaus überdurchschnittlich zum Steuereinkommen bei. Daher ergibt sich durch Staatsverschuldung eine Steigerung der Umverteilung.

Von entscheidender Bedeutung für die verteilungspolitische Wirkung der Zinsen ist, ob die Zinslast zu einer Erhöhung der Steuern oder zu einer Senkung der Leistungen des Staates führt. Im ersten Fall erfolgt eine Erhöhung der Umverteilungswirkung, im zweiten eine Senkung.

Zwillingsdefizit

Wenn in einem Land sowohl ein Haushaltsdefizit des Staates als auch ein Leistungsbilanzdefizit besteht, spricht man von einem Zwillingsdefizit. Die zunehmende Staatsverschuldung wird in dieser Situation teilweise über Auslandskredite finanziert. Dies ist nur möglich, solange die ausländischen Investoren Vertrauen darin haben, dass der Wechselkurs der Währung des Staates stabil ist. Fällt das Vertrauen weg so ist es notwendig entweder die Zinsen zu erhöhen oder den Inlandskonsum einzuschränken, was wiederum Auswirkungen auf das Wirtschaftswachstum hat. Im Extremfall trägt die Staatsverschuldung damit zum Entstehen von Finanzkrisen bei.

Rechtliche Begrenzungen der Staatsverschuldung

Deutschland

Der deutsche Staat darf nicht unbegrenzt Schulden machen. Nach Art. 115 GG besteht ein Parlamentsvorbehalt und eine inhaltliche Begrenzung (die Kredite dürfen nicht die Summe der im Haushaltsplan veranschlagten Ausgaben für Investitionen überschreiten). Dabei schränken allerdings Desinvestitionen (Verkauf von Vermögen, Abschreibungen) die Verschuldungsmöglichkeiten nicht ein. Um eine antizyklische Finanzpolitik zu gewährleisten, besteht eine Ausnahmeregelung, dass bei einer „Störung des gesamtwirtschaftlichen Gleichgewichts“ auch höhere Verschuldungen zulässig sind. Da diese „Störung“ von der Bundesregierung selbst festgestellt wird, ist die Wirkung des Art. 115 gering.

Außerdem mussten vor der Einführung des Euro u. a. die folgenden, im Maastricht-Vertrag von 1992 festgelegten EU-Konvergenzkriterien erfüllt sein:

- Das Haushaltsdefizit darf maximal 3 Prozent des BIP betragen.

- Die Gesamtverschuldung darf 60 Prozent des BIP nicht überschreiten. Dabei zählen als Schulden z. B. nicht Schulden aus Lieferungen und Leistungen.

Die am Euro teilnehmenden Länder haben sich verpflichtet, dieselben Kriterien im Rahmen des Stabilitäts- und Wachstumspakts auch nach der Euro-Einführung einzuhalten. Hierbei werden die Schulden des Bundes, der Länder und der Gebietskörperschaften zusammengezählt.

Diese als Maastricht-Kriterien bezeichneten Grenzen sind willkürlich gesetzt worden und wurden seitens Deutschlands und auch anderer Länder seit 2002 mehrfach nicht mehr eingehalten. Deutschland hat beim Staatsdefizit 2006 erstmals seit fünf Jahren wieder die Vorgaben des Euro-Stabilitätspaktes erfüllt. Der Wirtschaftsaufschwung und höhere Einnahmen ließen das deutsche Haushaltsloch auf 1,7 Prozent des Bruttoinlandsprodukts schrumpfen nach 3,2 Prozent im Jahr 2005. Die 60-Prozent-Grenze stellte den zum Zeitpunkt der Maastricht-Verhandlungen (1991) durchschnittlichen Verschuldungsgrad der damaligen Beitrittskandidaten dar. Man unterstellte dabei ein durchschnittliches nominales Wachstum der Sozialprodukte von etwa fünf Prozent, das heißt drei Prozent reales Wachstum und zwei Prozent Inflation. Danach dürfte die Nettokreditaufnahme nur bei 60 Prozent der Sozialproduktzunahme (also drei Prozent) liegen, wenn der Schuldenstand gleich bleiben sollte. Nach Mitteilung der Bundesregierung wurde erstmals seit 1969 für das Haushaltsjahr 2007 ein ausgeglichener Haushaltsplan für Deutschland erreicht und die Staatsverschuldung nicht weiter erhöht. [4]

Schweiz

Für den Bund gilt die Schuldenbremse, die grundsätzlich ausgeglichene Haushalte fordert.

Estland

Die estnische Verfassung verbietet grundsätzlich ein Defizit im Staatshaushalt.[5]

Staatsverschuldung in entwickelten Ländern

Internationaler Vergleich

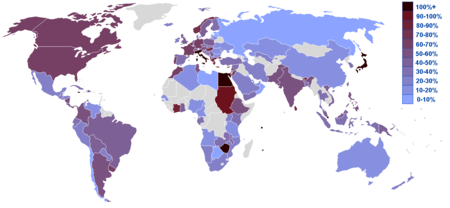

Öffentliche Bruttoverschuldung in Prozent des Bruttosozialprodukts (2007). Forderungen gegenüber Dritten, z. B. aus Staatsfonds, sind nicht gegen die Staatsschulden aufgerechnet.Die Tabelle gibt den staatlichen Schuldenstand (brutto, ohne Gegenrechnung von staatlichen Forderungen an Dritte) relativ zum jeweiligen BIP aus dem Jahre 2008 wieder.

Staat (ausgewählte) Staatlicher Schuldenstand im Verhältnis

zum nominalen BIP 2008

(Schuldenstandsquote)Japan 182,8 % Italien 103,2 % Griechenland 92,4 % Belgien 81,9 % USA 65,6 % Eurozone 65,2 % Frankreich 64,4 % Deutschland 63,1 % Europäische Union 58,9 % Österreich 57,7 % Vereinigtes Königreich 45,6 % Schweiz 43.7 % (2007)[6] Niederlande 42,4 % Schweden 35,5 % Spanien 35,3 % Irland 26,9 % Luxemburg 7,4 % Estland 3,4 % Quelle: Bundesministerium der Finanzen (Monatsbericht Juni 2008)[7] Historisch waren Kriege und Wirtschaftskrisen die wesentlichen Antriebskräfte für steigende Verschuldung. Die Phase des Wirtschaftswachstums vom Ende des Zweiten Weltkrieges bis Anfang der 1970er-Jahre ermöglichte in den meisten Industrieländern einen Schuldenabbau. Danach ist die Verschuldung in fast allen OECD-Ländern bis 1996 rasant angestiegen; seitdem sinken sie leicht. Wichtigster Grund für den starken Anstieg deutscher Staatsschulden in den 1990er Jahren war die Wiedervereinigung. Der Durchschnitt der OECD-Staaten lag 2001 bei 64,6 % (bei starken Unterschieden: Australien 20,9 %, Japan 132,6 %, Deutschland 60,2 % nach OECD-Kriterien).

Verschuldung ist nicht nur eine Erscheinung der Industrienationen, sondern noch extremer der Entwicklungsländer und ganzer Wirtschaftsräume (→ Verschuldungskrise).

Laut CIA World Factbook hat die Staatsverschuldung der USA Ende September 2008 die Zehn-Billionen-Dollar-Marke überschritten. Die Stellenzahl der bekannten Schuldenuhr an der Avenue of the Americas reichte nicht mehr aus, den 14-stelligen Betrag darzustellen. Deshalb werden notgedrungen das Dollar-Zeichen und die erste Ziffer der Summe, gemeinsam im ersten Feld dargestellt.

Die USA haben weltweit die höchste Staatsverschuldung. Darauf folgen Japan mit 6 Billionen Dollar an zweiter Stelle, gefolgt von Deutschland mit 1,502 Billionen Euro. In der Schweiz liegt sie bei 184 Milliarden Dollar. Österreich hat eine Verschuldung von 165 Milliarden Dollar. Während Liechtenstein keine Verschuldung kennt, hat Luxemburg 2006 erstmals eine Staatsverschuldung.

Die Ratings der Staatsverschuldung

Die Bonität oder Kreditwürdigkeit der umlaufenden Staatsanleihen der entwickelten Länder wird von den privaten internationalen Rating-Agenturen sehr hoch eingeschätzt. Die meisten Industrieländer erhalten für ihre Staatsanleihen von den Rating-Agenturen den höchstmögliche Ratingcode Aaa (Moody's), AAA (Standard & Poor's) und AAA (Fitch Ratings), Stand Dezember 2005, so die Länder Österreich, Finnland, Frankreich, Deutschland, Irland, Niederlande und Spanien. Schlechtere Ratings erhielten Belgien (Aa1 nach Moody's), Griechenland (A1 nach Moody's), Italien (Aa2 nach Moody's) und Portugal (Aa2 nach Moody's). Damit liegt Griechenland mit A1 (Moody's) oder A (Standard & Poor's) noch eine Ratingstufe über derjenigen Stufe A-, bis zu welcher hinunter die Europäische Zentralbank Staatsanleihen als Sicherheiten bei Rückkaufvereinbarungen hinzunehmen bereit ist.

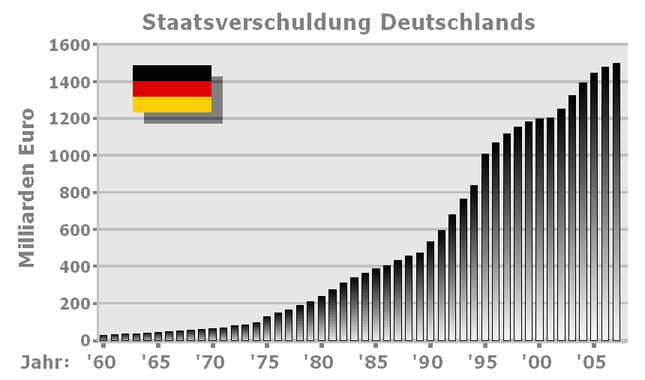

Staatsverschuldung in Deutschland

Die Schulden der öffentlichen Haushalte in Deutschland insgesamt, d. h. von Bund, Ländern und Gemeinden zusammen, haben sich seit 1960 wie folgt entwickelt:[8]

Der Verlauf zeigt folgendes: Die Staatsverschuldung in Deutschland erhöhte sich ständig. Das Schuldenwachstum (d. h. die Änderungsrate des Schuldenstandes) schwankte dabei deutlich. So erhöhte sich das Schuldenwachstum nach der Deutschen Wiedervereinigung im Jahre 1990 stark, verringerte sich dann aber ab 1995 derart, dass es nach der Versteigerung der UMTS-Lizenzen in Deutschland im Jahr 2000 fast zum Erliegen kam und so der Schuldenstand für etwa ein Jahr stagnierte. Seit dem Jahr 2001 wuchsen die Schulden jedoch wieder etwa so stark wie kurz nach der Wiedervereinigung. Die folgende Tabelle zeigt unter anderem die Zahlen für die Staatsverschuldung ab dem Jahr 1998.

Jahr Bruttokreditaufnahme

in Mrd. EuroNettokreditaufnahme

in Mrd. EuroStaatsverschuldung

in Mrd. EuroDefizitquote

in % des BIP1998 120,4 32,7 1153 2,2 1999 150,3 31,7 1183 1,5 2000 132,4 19,8 1198 -1,3 2001 134,1 6,5 1204 2,8 2002 179,1 51,7 1253 3,5 2003 223,5 62,9 1326 4,0 2004 241,2 61,7 1395 3,7 2005 259,8 31,2 1448 3,3 2006 261,0 27,9 1481 1,7 2007 270,5 19,6 1502 -0,3 2008 283,2 10,5 ? ? Quelle: Statistisches Bundesamt Deutschland (Bruttokreditaufnahme nur für den Bund) Die Bundesrepublik Deutschland sowie die deutschen Bundesländer erhalten von den internationalen Rating-Agenturen regelmäßig die höchstmögliche Kreditwürdigkeit zugesprochen mit dem Rating AAA.

Die Schuldenuhr des Bundes der Steuerzahler verdeutlicht die Staatsverschuldung der Bundesrepublik Deutschland

Die Schuldenuhr des Bundes der Steuerzahler verdeutlicht die Staatsverschuldung der Bundesrepublik DeutschlandZwischen 1965 und 2002 überstieg die Summe der Zinsausgaben die Summe der Neuverschuldung. Die Neuverschuldung deckte also nicht einmal die Zinsausgaben. Dieses von der Bundesbank als „Teufelskreis einer Schuldendynamik“ bezeichnete Problem hat bereits zu einem Schuldenberg geführt, der nur schwer wieder abgetragen werden kann. Selbst bei einer jährlichen Rückzahlung von 13 Milliarden Euro wäre dies in 100 Jahren nicht möglich. Diese Problematik trifft auch für viele andere europäische und nicht-europäische Staaten wie Japan und USA zu. So erklärte Prof. Reimut Jochimsen, Landeszentralbank-Direktor von Nordrhein-Westfalen, 1999: „Für die Gesamtheit der elf EWU-Länder gilt, dass die Neuverschuldung gerade ausgereicht hat, die Zinslast aus der Verschuldung zu decken. Im Zeitraum 1970 bis 1998 war die Defizitquote mit 3,57 Prozent des BIP praktisch genauso hoch wie die Zinslastquote mit 3,63 Prozent.“

Staatsschulden von 2007 in Bund, Länder und Gemeinden

Die Staatsverschuldung der Haushalte aller Gebietskörperschaften in Deutschland hat von 2006 auf 2007 nur noch geringfügig um 0,3 % zugenommen. In fünf Ländern konnte sogar eine Abnahme der Verschuldung verzeichnet werden; besonders hoch in Mecklenburg-Vorpommern. Auch die Gemeinden konnten im Durchschnitt die Verschuldung um 3,6 % reduzieren.

Bei der Staatsverschuldung pro Kopf der Einwohner sind die Stadtstaaten am höchsten verschuldet und Bremen als Haushaltsnotstandsgebiet Spitzenreiter. Bei den Flächenstaaten liegen die Zahlen bei Saarland und Sachsen-Anhalt sehr ungünstig, während die wirtschaftsstarken Südstaaten Bayern und Baden-Württemberg sowie auch Sachsen mit geringen Schulden aufwarten können.

Ländergruppe Gebietskörperschaft

BundeslandÄnderungen

in % zu 2006Schulden je

Einwohner in EuroAlle Länder + 0,4 5.867 Stadtstaaten Bremen + 6,8 21.568 Berlin - 4,0 16.634 Hamburg + 0,1 12.282 Flächenstaaten Saarland + 4,7 8.795 Sachsen-Anhalt + 4,0 8.269 Schleswig-Holstein + 1,2 7.772 Thüringen − 0,6 6.826 Brandenburg + 0,8 6.798 Rheinland-Pfalz + 1,8 6.598 Nordrhein-Westfalen + 1,1 6.335 Niedersachsen + 1,4 6.191 Mecklenburg-Vorpom. - 6,2 5.971 Hessen + 2,1 4.937 Baden-Württemberg + 1,6 3.881 Sachsen - 4,6 2.613 Bayern - 1,3 1.821 Staatshaushalt Gebietskörperschaft in % zu 2006 Summe in Mrd. Euro Der Bund + 0,5 937,9 Die Länder + 0,4 482,6 Die Gemeinden - 3,6 81,4 Insgesamt Deutschland + 0,3 1.502 Quelle: Statistisches Bundesamt Deutschland Schulden der Privaten und der Wirtschaft

Viel seltener als die Staatsschulden sind die Schulden der privaten Haushalte und der Unternehmen im Blickpunkt der Öffentlichkeit. Diese nehmen aber auch einen großen Einfluss auf das Wirtschaftswachstum eines Staates.

Im Jahr 2002 betrugen in Deutschland die Schulden 5.930 Mrd. Euro, davon entfielen auf die privaten Haushalte 1.535 Mrd. Euro (rd. 25 %), auf die Unternehmen 3.142 Mrd. Euro (rd. 52 % und auf den Staat 1.253 Mrd. Euro (rd. 23 %).

Das Nettogeldvermögen aller Unternehmen lag im negativen Bereich bei 1.241 Mrd. Euro, das des Staates bei 1.061 Mrd. Euro. Spiegelbildlich dazu lag das Nettogeldvermögen privater Haushalte und der Versicherungen und Banken bei 2380 Mrd. Euro. (Quelle: Bundesbank).

Staatsverschuldung DDR/BRD bei der Währungsunion 1990

Staat Schulden im Verhältnis

zum BIP 1990BRD 41,8 % DDR 27,6 % Quelle: Deutsche Bank (Bericht 1992)[9][10] Die Staatsverschuldung der DDR zum Ende 1990 betrug nach Angaben der Deutschen Bank 86,3 Mrd. DM. Davon waren 38 Mrd. DM Schulden für die Kreditfinanzierung des Wohnungsbaus der DDR, 28 Mrd. DM Schulden des Staatshaushalts zu Lasten des Kreditsystems und 20,3 Mrd. DM Netto-Auslandsschulden im Westhandel. [11]

Bezogen auf das BIP von 313 Mrd. DM/160 Mrd. EUR für das letzte Jahr der DDR (1989) entsprach die Staatsverschuldung 27,6 %, die der BRD 41,8 % bei einem BIP von 929 Mrd./475 Mrd. EUR(1990) [12]

Damit lag die Staatsverschuldung der DDR-Bevölkerung Ende 1990 pro Kopf bei 5.384,- DM/2753,- EUR (bei einer Wohnbevölkerung der DDR von 16,028 Mio. Personen). Die alte BRD hatte 1990 je Einwohner etwa 15.000,- DM/7669,- EUR öffentliche Schulden. Damit entsprachen die tatsächlichen öffentlichen Schulden im Vereinigungsjahr je Einwohner der DDR 35,9 % derjenigen westdeutschen Bürger.

Staatsverschuldung in Entwicklungsländern

Siehe Hauptartikel: Staatsverschuldung der Entwicklungsländer

Siehe auch

- Wirtschaftskreislauf

- Hyperinflation

- Staatsbankrott

- Odious debts

- Zinsuhr

- Staatsfonds

- Schuldenbremse (Deutschland)

Einzelnachweise

- ↑ Deutsche Bundesbank: Ergebnisse der gesamtwirtschaftlichen Finanzierungsrechnung für Deutschland 1991 bis 2007, Statistische Sonderveröffentlichung 4, Frankfurt am Main, Mai 2008.

- ↑ Umstellung der Schuldenuhr (Bund der Steuerzahler)

- ↑ Monatsbericht April 2006 der Deutschen Bundesbank (906 kB)

- ↑ Deutschland: Erster ausgeglichener Haushalt seit 1969

- ↑ Nach Estland strömt viel ausländisches Kapital

- ↑ Bundesamt für Statistik, http://www.bfs.admin.ch/bfs/portal/de/index/themen/18/03/blank/key/schulden.html

- ↑ Monatsbericht des BMF, Juni 2008, S. 104 (PDF; 1,6 MB)

- ↑ Statistisches Bundesamt Deutschland (Destatis)

- ↑ Bollinger, Stefan, „Das letzte Jahr der DDR“, S. 97

- ↑ Bundesbank, Monatsberichtsbericht März 1997, S. 18

- ↑ Bollinger, Stefan, „Das letzte Jahr der DDR“, S. 97

- ↑ Bundesbank, Monatsberichtsbericht März 1997, S. 18

Literatur

- Sebastian Finsterbusch: Staatsverschuldung in der Bundesrepublik Deutschland. ISBN 3-938456-04-3

- Hans Apel: Staat ohne Maß. Finanzpolitik in der Sackgasse. Econ, Düsseldorf/München 1997, ISBN 3-430-11066-1

- Horst Böttcher: Mühlsteine. Staatsschulden und Zinslasten. Servicia, Bad Soden 1996, ISBN 3-9804200-0-0

- Friedrich Halstenberg: Staatsverschuldung Eine gewagte Finanzstrategie gefährdet unser Gemeinwesen. Klartext Verlag, 2001, ISBN 3-88474-966-8

- Staatsschulden wirksam begrenzen: Gutachten des Sachverständigenrates 2007

- Paul C. Martin: Die Krisenschaukel. Staatsverschuldung macht arbeitslos macht noch mehr Staatsverschuldung macht noch mehr Arbeitslose, Langen-Müller, München 1998, ISBN 3-7844-7389-X

Wikimedia Foundation.